Величина чистой прибыли: Блог WiseAdvice-IT — статьи

что это такое, формирование чистой фин прибыли, расчет и определение по формуле, как посчитать отрицательные показатели – invorica

Анализ показателей хозяйственной деятельности, представленных в форме понимаемого отчета, позволяет оценить соотношение доходов и расходов организации. Ключевые характеристики важны с точки зрения определения рентабельности бизнеса, выявления сильных и слабых сторон и направлений, а также принятия решений относительно выбора дальнейшего вектора развития. Объективные критерии оценки используются в управлении повсеместно как на локальном уровне, так и в крупнейших корпорациях, заключающих многомиллионные сделки по экспортным и импортным направлениям. Как определить и рассчитать чистый конечный финансовый результат деятельности предприятия, что это такое в бухгалтерском учете, и какие формулы расчета применяют при формировании отчетности? Расскажем в статье.

Общее представление

Речь идет о разнице между доходами и расходами компании, то есть между выручкой, поступающей на счет, и суммами, которые были направлены на погашение образовавшихся задолженностей. Положительное значение позволяет говорить о прибыли, отрицательное — характеризуется как убыток. При этом рассматриваемый показатель следует также рассматривать и как ключевой фактор воздействия на собственные источники предприятия, зачастую определяющий вектор изменения величины капитала, и как базис для расчета дивидендных выплат.

Положительное значение позволяет говорить о прибыли, отрицательное — характеризуется как убыток. При этом рассматриваемый показатель следует также рассматривать и как ключевой фактор воздействия на собственные источники предприятия, зачастую определяющий вектор изменения величины капитала, и как базис для расчета дивидендных выплат.

Разновидности

Для отечественной практики ведения бухучета характерно использование пяти видов, каждый из которых рассчитывается по собственной формуле. Говоря о том, как считается финансовый результат от реализации продукции, в первую очередь нужно отталкиваться от того, что именно планируется включить в структуру доходов и расходов, и какая форма будет использоваться.

Валовая прибыль/убыток

Самый простой вариант — разница между выручкой и производственной себестоимостью проданных товаров, работ или услуг, учитываемая без налога на добавленную стоимость и акцизных сборов. Если уже на этой стадии предварительный показатель имеет минусовое значение — вполне вероятно, что у компании дела обстоят не лучшим образом. В некоторых случаях вал можно приравнять к финансовому результату, который определен по маржинальному критерию — при условии, что в расходной части обобщается только переменная составляющая. Несмотря на очевидную погрешность, этот подход позволяет быстро установить ориентировочную точку безубыточности, запланировать минимальный порог рентабельности и необходимого денежного запаса.

В некоторых случаях вал можно приравнять к финансовому результату, который определен по маржинальному критерию — при условии, что в расходной части обобщается только переменная составляющая. Несмотря на очевидную погрешность, этот подход позволяет быстро установить ориентировочную точку безубыточности, запланировать минимальный порог рентабельности и необходимого денежного запаса.

От реализации

Разница, определяемая путем вычета расходов из доходов, формируемых по обычным видам деятельности организации. В отличие от предыдущего варианта, учитывает расходные статьи, относящиеся к коммерческой составляющей, то есть связанные непосредственно с обеспечением продаж и решением управленческих задач. Подобную динамику рекомендуется отслеживать и анализировать как можно чаще и тщательнее, поскольку именно она характеризует рентабельность бизнеса. Отрицательный баланс влечет за собой сокращение капитала и уменьшение активов, при достижении минимального порога провоцирующее запуск процедуры банкротства на фоне неплатежеспособности.

Finance accounts receivable

Insure non-payment risks

Finance purchases

To finance foreign trade activities

All solutions

Факторинг без регресса

Покупка до 100%

До 180 дней

Любые дебиторы по всей стране

От 9% годовых

Узнать подробнееФакторинг с регрессом

Финансирование до 100%

До 180 дней

Любые дебиторы по всей стране

От 9% годовых

Узнать подробнееСкрытый факторинг

Финансирование до 90%

До 120 дней

Любые дебиторы по всей стране

От 12% годовых

Узнать подробнееФакторинг госконтрактов

Финансирование до 70%

До 365 дней

госконтракты по 223-ФЗ и 44-ФЗ

От 11% годовых

Узнать подробнееИмпортный факторинг

Финансирование до 100%

До 180 дней

Любые иностранные поставщики

От 1% с поставки

Узнать подробнееЭкспортный факторинг

Финансирование до 100%

До 180 дней

Любые иностранные дебиторы

От 1% с поставки

Узнать подробнееАгентский факторинг

Финансирование до 100%

До 180 дней

Любые поставщики по всей стране

От 9,5% годовых

Узнать подробнееПокрытие кредитных рисков

Покрытие риска до 100%

До 180 дней

Любые дебиторы по всей стране

От 0,5% с поставки

Узнать подробнееЗакупочный факторинг

Финансирование до 100%

До 180 дней

Любые поставщики по всей стране

От 9,5% годовых

Узнать подробнееДо налогообложения

Сумма, складывающаяся из прибыли до вычета налогов и величины прочих доходов, предварительно уменьшенной на расходы. Говоря о том, как найти финансовый результат от продаж в этом случае, стоит отметить, что обязанность по разграничению видов осуществляемой деятельности возлагается непосредственно на компании, самостоятельно фиксирующие выбранный подход в учетной политике. Проводя расчеты, также следует помнить, что доходными строчками в отчетности будут являться 2340, 2310 и 2320 — то есть учитывать участие в других организациях и проценты, планируемые к получению. Расходная часть, в свою очередь, складывается из строк 2350 и 2330, охватывая процентные выплаты.

Говоря о том, как найти финансовый результат от продаж в этом случае, стоит отметить, что обязанность по разграничению видов осуществляемой деятельности возлагается непосредственно на компании, самостоятельно фиксирующие выбранный подход в учетной политике. Проводя расчеты, также следует помнить, что доходными строчками в отчетности будут являться 2340, 2310 и 2320 — то есть учитывать участие в других организациях и проценты, планируемые к получению. Расходная часть, в свою очередь, складывается из строк 2350 и 2330, охватывая процентные выплаты.

Чистая прибыль/убыток

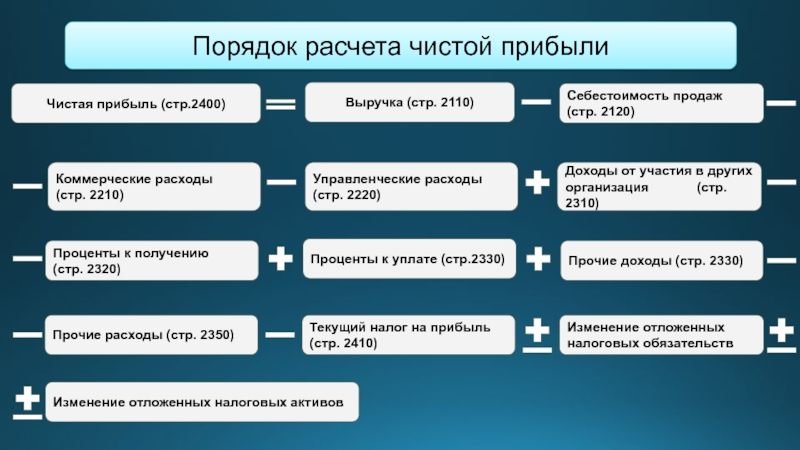

Структурно — итог работы за весь период. По определению конечным финансовым результатом деятельности предприятия является значение, получаемое следующим образом:

Доходы без учета налогов — (налоговые обязательства и активы с учетом изменений + прочее).

Используемые суммы должны коррелировать с данными, представленными в декларации для ФНС. Именно этот результирующий показатель обычно применяется как числитель в формуле определения рентабельности, и переходит из отчетности в балансовую строку со следующим параметром, влияющим на величину собственного капитала.

Нераспределенная прибыль/непокрытый убыток

Совокупный результат, достигнутый за все время работы компании, с учетом поправки на следующие значения:

- Уменьшающие суммы начисленных дивидендов, фондовых отчислений резервного характера и увеличений уставного капитала за счет собственного имущества.

- Увеличивающие списания добавочной стоимости по переоценке выбывших ОС и активов нематериального характера, капитального сокращения при сравнивании с чистыми активами и т. д.

Это один из ключевых компонентов, составляющих третий балансовый раздел. Отрицательный финансовый результат — это показатель невозможности дальнейшего наращивания резервов и оборота. По нормам действующего законодательства несоблюдение базового соотношения, при котором объем средств компании должен быть выше, чем размер уставного капитала, рассматривается в качестве основания для сокращения последнего, либо для объявления об официальной ликвидации предприятия.

Что дает оценка

В общей структуре анализа важное место занимает характеристика прибыльности, позволяющая понять такие моменты, как:

- Соразмерность доходов и расходов.

- Эффективность использования активов и пассивов.

- Наличие факторов, мешающих дальнейшему росту.

- Степень влияния на величину капитала.

Как правильно посчитать финансовый результат

Существует несколько простых рекомендаций, соблюдение которых позволяет свести к минимуму вероятность ошибки:

- Искомое является разницей между поступлениями и издержками. Положительная величина определяется как прибыль, отрицательная — как убыток. Соответственно, не следует отождествлять эти понятия с доходами и расходами.

- Результирующий показатель меняется в зависимости от того, что именно включается в структуру. Если учитываются все статьи — получается чистое значение, только основная деятельность — формируется операционный результат.

- Говоря о совокупных итогах, определяемых за историю существования компании с учетом корректировки на специфические операции — иными словами, рассчитывая нераспределенную прибыль или непокрытый убыток — важно принимать во внимание все специальные аспекты, будь то выплата дивидендов или переоценка выбывших основных средств.

Стоит также отметить, что отождествление доходных и расходных показателей с денежными потоками оказывается некорректным для большинства случаев. Соответственно, неверно будет определять финансовый итог только как остаток денег в безналичной и наличной форме — такой формат актуален лишь для организаций, применяющих кассовый метод признания.

Этапы и критерии оценки

Учитывая отсутствие строгих правил, выбор методики анализа зависит от предпочтений самого аналитика. Представленная инструкция — один из множества вариантов, поэтому для каждой конкретной ситуации стоит отталкиваться от специфики поставленных целей и задач.

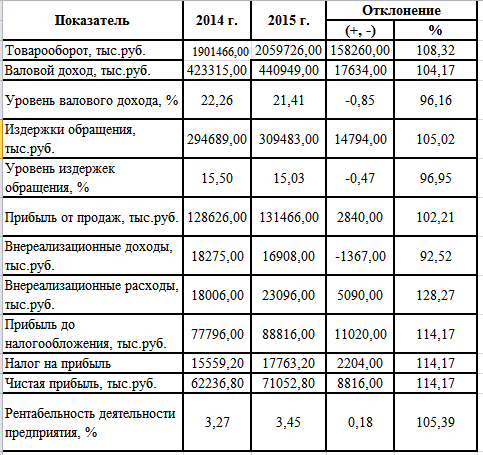

1. Горизонтальный анализ

Сравнение текущего и предыдущего периодов требует наличия как минимум двух значений. Расчет осуществляется в формате относительных или абсолютных отклонений факта от базы, с идентичными единицами измерения (рубли/проценты), обычно — с использованием математических алгоритмов, определяющих темповую динамику. Оценка зависит не от полученного знака, а от его содержательной характеристики — так, для доходных статей важен «плюс», а для расходных — «минус».

Оценка зависит не от полученного знака, а от его содержательной характеристики — так, для доходных статей важен «плюс», а для расходных — «минус».

| Показатель | Формула |

| Абсолют. | А1 (текущий) — А0 (базовый). |

| Относит. | А1 ÷ А0 × 100% (рост). |

| (А1 — А0) ÷ А0 × 100% (прирост). |

2. Вертикальный анализ

Определение удельного веса одного из полученных значений в совокупности однородных величин. По сути — оценка структурной конфигурации, в рамках которой сопоставляется сумма и один из формирующих ее компонентов. Алгоритм выглядит следующим образом:

N1 (отдельно взятый номинал) = ∑N (суммированная база) × 100%.

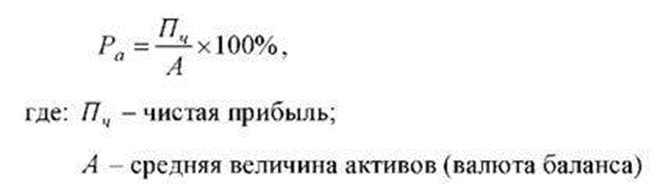

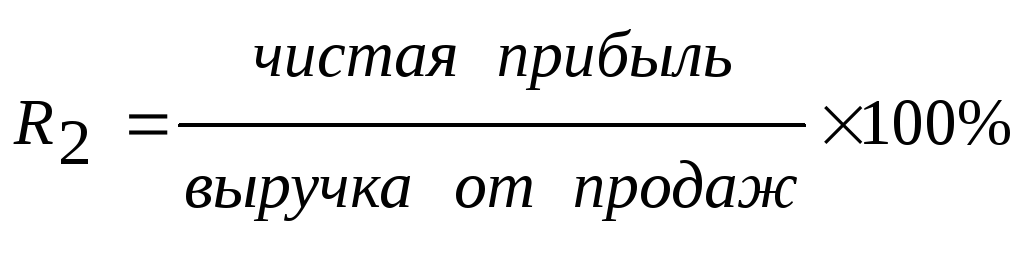

3. Расчет рентабельности

Говоря о том, как посчитать финансовый результат от продажи продукции, важно помнить, что использование абсолютных показателей неизбежно сопряжено с существенным минусом — малой сравнимостью относительно данных по другим предприятиям, в том числе, когда речь идет о непосредственных конкурентах, работающих в той же сфере. Рассматриваемые коэффициенты более репрезентативны, и помогают сделать вывод о том, насколько эффективной является текущая деятельность:

Рассматриваемые коэффициенты более репрезентативны, и помогают сделать вывод о том, насколько эффективной является текущая деятельность:

| Критерий | Формула (рез-т х 100%) | |

| От чистой прибыли | От продаж | |

| Активы | Ч (2400 ОФР) ÷ Х ср. (1600 ББ) | П (2200 ОФР) ÷ Х ср. |

| Собственный капитал | Ч ÷ С ср. (1300 ББ) | П ÷ С ср. |

| Заемные средства | Ч ÷ З ср (1400+1500 ББ) | П ÷ З ср. |

| Реализация | Ч ÷ Т (2110 ОФР) | ПП ÷ Т |

4. Оценка факторов влияния

Для факторного анализа также допускается использование абсолютных и относительных значений. При этом количество моделей, применяемых на практике, достаточно велико. Наиболее популярным среди аналитиков можно считать трехфакторный алгоритм, предложенный Дюпоном:

Рентабельность капитала организации = Рентабельность продаж х Оборачиваемость (Т / А ср. ) х Мультипликатор (А ср. / С ср.)

) х Мультипликатор (А ср. / С ср.)

Аналитический разбор на примере

Для большей наглядности, чтобы было понятно, что такое фин результат, и как это рассчитать по формулам, рассмотрим структуру годовой отчетности ОАО «Российские авиалинии».

Горизонтальный анализ

Приведенная таблица содержит данные по четырем типам прибыли, основанные на сведениях из ОФР:

| Показатель | ₽, млн | Динамика, % | |

| Пред. | Тек. | ||

| Валовый доход | 49,5 | 8,1 | -89,2 |

| Убыток по реализации | 1,6 | -35,5 | 2418 |

| Прибыль до уплаты налогов | 38,3 | 7,2 | -88,4 |

| Фактическая доходность | 31,5 | 5,9 | -90,2 |

Наиболее значимыми можно считать сведения, указанные в строках 2 и 4, поскольку именно они характеризуют эффективность работы. Столь существенное отклонение между периодами по продажам — веский повод для более детальной аналитики.

Столь существенное отклонение между периодами по продажам — веский повод для более детальной аналитики.

Вертикальный анализ

Уместным видится разделение на две составляющие — по балансу и по второй форме.

| Показатель, ББ | Пред. | Тек. | ||

| ₽, млн | % | ₽, млн | % | |

| Собственный капитал | ||||

| 1370 | 80,4 | 98,2 | 109,3 | |

| 1300 | 81,8 | — | 63,4 | — |

| Пассив | ||||

| 1370 | 80,4 | 41,9 | 68,9 | 38,4 |

| 1700 | 187,6 | — | 174,8 | — |

Если говорить о нераспределенной прибыли, положение дел выглядит неплохо и свидетельствует о наличии внушительного финансового резерва. При этом нельзя не отметить, что систематический убыток компании может быстро обнулить данную «подушку безопасности».

При этом нельзя не отметить, что систематический убыток компании может быстро обнулить данную «подушку безопасности».

| Показатель, ОФР | Пред. | Тек. | ||

| ₽, млн | % | ₽, млн | % | |

| Выручка | ||||

| 2100 | 49,5 | 10,4 | 8,1 | 1,0 |

| 2200 | 1,6 | × | -35,5 | × |

| 2110 | 449,7 | — | 507,8 | — |

| Совокупные доходы | ||||

| 2300 | 38,3 | 6,9 | 7,2 | 0,7 |

|

2400 |

31,5 |

5,6 |

5,9 | 0,5 |

|

Σ |

510,5 |

— |

576,5 |

— |

Заметный рост себестоимости (почти на четверть) относительно куда более скромного увеличения выручки (13%) — свидетельство весьма плачевной динамики увеличения расходной составляющей.

Присоединяйтесь к нам в соцсетях и месенджерах

Тут расказываем кейсы и хаки, которые не попадают в блог

Как считать финансовый результат: рентабельность

Теперь рассмотрим полученные данные с точки зрения их рентабельной составляющей, отталкиваясь от величины чистой прибыли:

|

% |

Пред. |

Тек. |

Динамика, % |

|

Активы |

18,8 |

4,7 |

-90,0 |

|

СК |

41,4 |

7,1 |

-89,5 |

|

ЗК |

29,6 |

5,7 |

-90,3 |

|

Продажи |

9,5 |

3,7 |

-91,3 |

Показатели, мягко говоря, неутешительные — в отчетном периоде доходность сократилась в десять раз. Учитывая специфику деятельности компании, а также объективные обстоятельства, повлиявшие на итоги, можно говорить о трудностях временного и вынужденного свойства, однако для обычного бизнеса подобная отчетность могла бы иметь критические последствия.

Учитывая специфику деятельности компании, а также объективные обстоятельства, повлиявшие на итоги, можно говорить о трудностях временного и вынужденного свойства, однако для обычного бизнеса подобная отчетность могла бы иметь критические последствия.

Finance accounts receivable

Insure non-payment risks

Finance purchases

To finance foreign trade activities

All solutions

Факторинг без регресса

Покупка до 100%

До 180 дней

Любые дебиторы по всей стране

От 9% годовых

Узнать подробнееФакторинг с регрессом

Финансирование до 100%

До 180 дней

Любые дебиторы по всей стране

От 9% годовых

Узнать подробнееСкрытый факторинг

Финансирование до 90%

До 120 дней

Любые дебиторы по всей стране

От 12% годовых

Узнать подробнееФакторинг госконтрактов

Финансирование до 70%

До 365 дней

госконтракты по 223-ФЗ и 44-ФЗ

От 11% годовых

Узнать подробнееИмпортный факторинг

Финансирование до 100%

До 180 дней

Любые иностранные поставщики

От 1% с поставки

Узнать подробнееЭкспортный факторинг

Финансирование до 100%

До 180 дней

Любые иностранные дебиторы

От 1% с поставки

Узнать подробнееАгентский факторинг

Финансирование до 100%

До 180 дней

Любые поставщики по всей стране

От 9,5% годовых

Узнать подробнееПокрытие кредитных рисков

Покрытие риска до 100%

До 180 дней

Любые дебиторы по всей стране

От 0,5% с поставки

Узнать подробнееЗакупочный факторинг

Финансирование до 100%

До 180 дней

Любые поставщики по всей стране

От 9,5% годовых

Узнать подробнееФакторная аналитика

Здесь будем отталкиваться от двух ключевых значений — убытка по продажам и капитальной рентабельности.

|

₽, млн |

Пред. |

Тек. |

Динамика |

| Факторы | |||

|

Поступления |

449,7 |

507,8 |

58,1 |

|

Себестоимость |

-397,2 |

-496,6 |

-99,4 |

|

Коммерческие издержки |

-32,1 |

-26,7 |

5,4 |

|

Затраты на управление |

-9,6 |

-10,7 |

-1,1 |

|

Σ |

х |

х |

-37 |

| Итог | |||

|

Прибыль/убыток |

1,6 |

-35,6 |

× |

Разница весьма существенна. Наибольшее отклонение наблюдается в характеристике собственной стоимости оказываемых услуг, что практически вдвое перекрывает размер полученной выручки.

Наибольшее отклонение наблюдается в характеристике собственной стоимости оказываемых услуг, что практически вдвое перекрывает размер полученной выручки.

|

Значение, % |

Пред. |

Тек. |

Динамика |

| Факторы | |||

|

Рентабельность реализации |

2,5 |

0,6 |

-35,0 |

|

Оборачиваемость (кэф) |

5,6 |

5,9 |

0,5 |

|

Мультипликатор СК |

× |

5,7 |

0,2 |

|

Σ |

× |

× |

-34,3 |

| Итог | |||

|

Доходность собственного капитала |

41,4 |

7,1 |

× |

Очевидно, что ключевым фактором стало резкое падение эффективности продаж, сформировавшее -35%. Положение частично исправили другие критерии оценки, однако, чтобы представить итоги в позитивном свете, этого явно недостаточно.

Положение частично исправили другие критерии оценки, однако, чтобы представить итоги в позитивном свете, этого явно недостаточно.

Определение финансового результата на разных системах налогообложения

Каждый из вариантов, доступных российским компаниям и предпринимателям, предполагает учет определенной специфики.

ОСНО

Чтобы уточнить итоги по истечении месячного или годового периода, необходимо:

- Ежемесячно осуществлять перенос результирующего значения (основная деятельность плюс прочие операции) на 99-й счет.

- Руководствуясь способом, выбранным в рамках учетной политики, фиксировать базу налога на прибыль.

- Своевременно проводить начисления перерасчетных платежей исходя из фактических поступлений.

Таким образом, к концу года на указанной статье сформируется чистый фин результат, имеющий положительный или отрицательный баланс. В первом случае корреспонденция будет выглядеть как Д99 с/с ЧП(У)-К84 (на нераспределенную сумму), во втором — Д84-К99 (на величину непокрытого убытка).

УСН

Здесь для получения желаемого достаточно:

- Каждый месяц проводить списание на счет 99.

- Отражать в бухучете суммарный налог за период.

Итоговое значение по состоянию на 31 декабря будет иметь аналогичное содержание, и должно быть зафиксировано такими же проводками, как и в предыдущем случае.

Порядок отражения

Информация о деятельности хозяйствующего субъекта вносится в ОФР, который, в свою очередь, входит в состав общей отчетности, что закреплено нормами пункта 49 Положений бухгалтерского учета 4/99. Источниками служат данные по субсчетам, при этом доходы, расходы и итог вносятся нарастающим методом, с начала года и до завершения периода предоставления включительно.

Заключение

Финансовый результат — это чистая прибыль или убыток, полученные организацией по прошествии определенного временного отрезка. Своевременный и грамотный анализ этого показателя помогает оценить, насколько эффективным с точки зрения рентабельности является бизнес, и какие аспекты деятельности требуют оперативного вмешательства. Подобрать решение для различного спектра задач с минимальными временными затратами возможно на платформе Invorica. В одном окне пользователь сможет найти необходимую услугу под конкретную цель – финансирование закупок, пополнение оборотных средств без залога, защита бизнеса и многое другое. Нужный инструмент позволит выйти организации или предприятию на новый уровень прибыли.

Подобрать решение для различного спектра задач с минимальными временными затратами возможно на платформе Invorica. В одном окне пользователь сможет найти необходимую услугу под конкретную цель – финансирование закупок, пополнение оборотных средств без залога, защита бизнеса и многое другое. Нужный инструмент позволит выйти организации или предприятию на новый уровень прибыли.

Пора регистрироваться на Invorica

чтобы получить решение абсолютно бесплатно

your email Please, enter correct email.

Регистрируясь, вы соглашаетесь с Условиями использования и Политикой конфиденциальности и обработки персональных данных

Выручка, доход и чистая прибыль: в чём разница?

Понять эффективно работает бизнес или нет не так просто, так как критериев оценки достаточно много. Тем не менее, при анализе текущей деятельности компании используется ряд финансовых показателей: выручка, доход и чистая прибыль. На практике эти понятия часто путают, поэтому будем разбираться.

Выручка

Выручка — это денежные средства, которые компания получает от реализации своих товаров и услуг за определенный срок.

Существует два способа отражения выручки:

- Кассовый метод – к выручке относятся только фактически поступившие деньги, то есть в выручку включаются и авансы, по которым компания еще не исполнила обязательств.

- Учет выручки по начислению — выручка фиксируется в момент отгрузки товара или предоставления услуги. Данный способ отражает объём продаж, но не учитывает недобросовестных контрагентов, которые могут не оплатить счета.

В бухгалтерском учете выручка компании делится на два вида:

- Валовая выручка — суммарная денежная выручка предприятия от реализации произведенных товаров, работ, услуг, а также собственных материальных ценностей, реализованных за отчётный период.

- Чистая выручка — это валовая выручка за минусом акцизов, налогов, сборов и пошлин, непосредственно включённых в стоимость товара.

Отражается в отчёте о прибылях и убытках.

Отражается в отчёте о прибылях и убытках.

Тем не менее, сама по себе выручка не отражает эффективность работы компании, так как выручка бывает и у убыточных предприятий, но характеризует долю компании на рынке.

Валовый доход

Доход — денежные или иные ценности, получаемые в результате какой-либо деятельности, то есть это все поступления, а не только те, которые связаны с основной деятельностью компании. К доходу относятся проценты по депозитам или взысканные штрафы и пени.

В отличие от выручки, которую можно чётко планировать, доход может быть незапланированный.

Показатель валового дохода даёт возможность оценить эффективность работы компании поскольку отражает общую сумму выручки при реализации:

- производимых ею товаров и услуг;

- недвижимости и других основных средств;

- нематериальных активов;

- акций;

- прав на интеллектуальную собственность.

Валовый доход включает получаемую плату от сдачи в аренду оборудования или недвижимости, а также других видов оказываемых фирмой услуг нетоварного характера.

Кроме того, включаются прочие виды поступлений:

- средства, поступившие на счёт предприятия от контрагентов по решению суда;

- пени, штрафы, уплаченные контрагентами за нарушение договорных обязательств;

- банковские проценты;

- страховой резерв;

- финансовая помощь или взносы на благотворительные цели и иная безвозмездная помощь;

- роялти и дивиденды;

- доход от операций по реализации ценных бумаг;

- страховые выплаты;

- прочие поступления.

Валовый доход имеет также нематериальную составляющую – доходы от:

- капитальных вложений и операций по реинвестированию;

- накоплений на пенсионных счетах;

- размещения депозитов на банковских счетах;

- международной финансовой помощи согласно международным финансовым договорённостям.

Прибыль

Выделяют валовую и чистую прибыль.

Валовая прибыль — разница между выручкой и себестоимостью сбытой продукции или услуги.

Чистая прибыль представляет собой комплексный показатель, включающий все виды полученных фирмой доходов с учетом произведенных расходов. Это то, что прежде всего интересует владельца бизнеса.

Для расчёта чистой прибыли из валовой вычитают обязательные платежи: налоги, сборы и штрафы и процентные платежи.

Далее владелец бизнеса решает, что делать с оставшейся суммой денег, которая является нераспределенной прибылью. Он может взять эти деньги в виде дивидендов либо пустить на развитие бизнеса, то есть реинвестировать.

Если величина чистой прибыли отрицательная — это непокрытый убыток, с которого не уплачивается налог на прибыль.

Как это реализовано в Business Scanner

Текущие и потенциальные пользователи сервиса Business Scanner часто задают вопрос каким образом мы рассчитываем те или иные показатели, которые отражаются в нашем сервисе?

В Business Scanner мы используем общепринятые формулы расчета финансовых показателей и опираемся на данные полученные из систем учёта клиента. Если у вас в компании присутствует особый расчёт данных показателей, то мы сможем это отразить в сервисе Business Scanner в рамках индивидуальной доработки.

Если у вас в компании присутствует особый расчёт данных показателей, то мы сможем это отразить в сервисе Business Scanner в рамках индивидуальной доработки.

А теперь покажем наглядно как это выглядит в Business Scanner.

Отчёт Продажи, где отражаются показатели Валовой Выручки и Рентабельности.

Отчёт Прибыль, где отражаются показатели Валовой Прибыли и Валовой Выручки за период.

Отчёт Чистая прибыль, где отражаются показатели Чистой Прибыли и Затрат за период.

Если вы хотите за считанные секунды увидеть важнейшие показатели вашего бизнеса, то оставляйте заявки на подключение сервиса Business Scanner на нашем сайте или по адресу [email protected]

Что такое чистая прибыль: определение, примеры и значение

Чистая прибыль — это фактическая прибыль компании после вычета всех расходов из ее доходов. Он используется как окончательная мера того, насколько прибыльным является бизнес. Поскольку он появляется в самом конце финансовой отчетности, его также называют итоговой строкой.

Ключевые выводы

Чистая прибыль определяется как разница между выручкой и расходами компании.

Чистая прибыль может быть выражена либо цифрой, либо маржой чистой прибыли, которая представляет собой чистую прибыль в процентах от выручки компании.

Информация о чистой прибыли может помочь предприятиям принимать более взвешенные решения, а также помочь инвесторам.

Чистая, валовая и операционная прибыль

Чистая прибыль, валовая прибыль и операционная прибыль — это различные финансовые показатели, которые дают представление о финансовых результатах компании. Ниже приведены основные различия между ними.

| Чистая прибыль | Операционная прибыль | Валовая прибыль | 900 41|

| Включает себестоимости? | № | № | № |

| Включая заработную плату? | Нет | Нет | Да |

| Включает платежи по долгам? | Нет | Да | Да |

| Включает выручку? | Да | Да | Да |

Валовая прибыль .

Валовая прибыль – это разница между выручкой и себестоимостью проданных товаров (COGS). COGS относится к прямым затратам, связанным с производством и доставкой товаров или услуг, таких как рабочая сила, материалы и накладные расходы. Валовая прибыль показывает, сколько денег зарабатывает компания после учета затрат, непосредственно связанных с производством ее товаров или услуг.

Валовая прибыль – это разница между выручкой и себестоимостью проданных товаров (COGS). COGS относится к прямым затратам, связанным с производством и доставкой товаров или услуг, таких как рабочая сила, материалы и накладные расходы. Валовая прибыль показывает, сколько денег зарабатывает компания после учета затрат, непосредственно связанных с производством ее товаров или услуг.Операционная прибыль. Операционная прибыль рассчитывается путем вычитания операционных расходов из валовой прибыли. Операционные расходы включают косвенные расходы, связанные с ведением бизнеса, такие как заработная плата, арендная плата, коммунальные услуги, налоги и другие расходы. Операционная прибыль — это показатель прибыльности, который показывает, сколько денег компания зарабатывает от своей основной деятельности без учета налогов и других внереализационных расходов.

Чистая прибыль . Чистая прибыль является окончательным показателем прибыльности и рассчитывается путем вычитания всех расходов, включая внереализационные расходы, такие как погашение долга и затраты на реструктуризацию, из общей выручки.

Примеры чистой прибыли

Вот несколько примеров чистой прибыли.

Допустим, у нас есть магазин одежды, который зарабатывает 1 миллион долларов в год и тратит 500 000 долларов на аренду, зарплату, товары для продажи, налоги и так далее. Таким образом, чистая прибыль компании составляет 500 000 долларов.

С другой стороны, представьте себе техническую фирму. Он зарабатывает 5 миллионов долларов в год, но как только его арендная плата, зарплаты, налоги, оборудование и так далее уходят, это составляет 3 миллиона долларов дохода. Это оставляет его с чистой прибылью в размере 2 миллионов долларов.

С одной стороны, у технической фирмы более высокая чистая прибыль: она зарабатывает 2 миллиона долларов против 500 000 долларов магазина одежды. Однако есть такое понятие, как рентабельность по чистой прибыли. Это показывает чистую прибыль в процентах от выручки компании. Другими словами, маржа чистой прибыли представляет собой отношение чистой прибыли к выручке. С точки зрения чистой прибыли магазин одежды имеет более высокие показатели: чистая прибыль составляет 50% по сравнению с 40% у технологической компании.

С точки зрения чистой прибыли магазин одежды имеет более высокие показатели: чистая прибыль составляет 50% по сравнению с 40% у технологической компании.

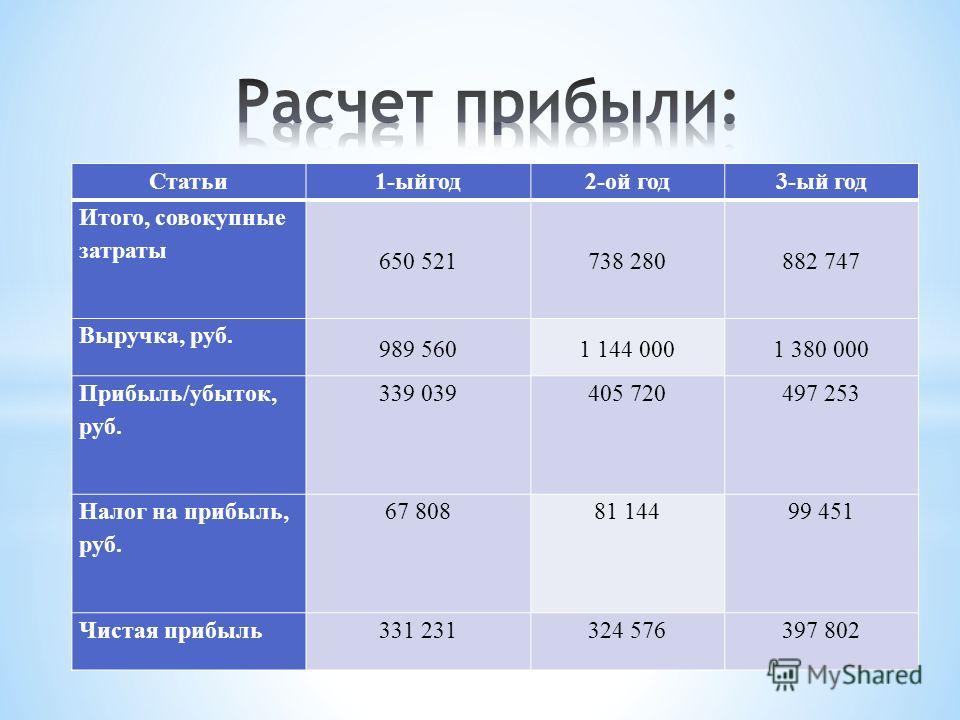

Расчет чистой прибыли

Чистая прибыль рассчитывается путем вычитания всех расходов и издержек из общего дохода. Формула выглядит так:

Чтобы рассчитать чистую прибыль, вам нужно будет узнать общую выручку и общие расходы, понесенные за определенный период, например месяц или год.

Общий доход включает все доходы, полученные от продаж, услуг и любых других источников. Он рассчитывается путем сложения всех доходов, полученных за рассматриваемый период времени.

Общие расходы включают все расходы, понесенные для ведения бизнеса, такие как заработная плата, арендная плата, коммунальные услуги, налоги и любые другие расходы.

После того, как вы определили общий доход и общие расходы, вы можете рассчитать чистую прибыль, вычитая общие расходы из общего дохода. Если полученное число положительное, это означает, что бизнес принес прибыль. Если он отрицательный, это означает, что предприятие понесло убытки.

Если он отрицательный, это означает, что предприятие понесло убытки.

Как анализировать чистую прибыль

Если кто-то смотрит на чистую прибыль компании, вполне возможно, что он захочет проанализировать и ее. Вот несколько шагов, которые люди могут предпринять при анализе чистой прибыли: Анализ чистой прибыли за более длительный период может помочь кому-то понять, растет компания или падает. Они могут посмотреть на чистую прибыль за последние три-пять лет, чтобы увидеть, есть ли постоянная тенденция.

Сравнить чистую прибыль с выручкой . Сравнение чистой прибыли компании с ее выручкой может дать представление о том, насколько эффективно компания управляет своими расходами. Высокая маржа чистой прибыли может свидетельствовать о том, что компания приносит значительную прибыль на каждый фунт выручки.

Сравните чистую прибыль со средними показателями по отрасли . Это может помочь кому-то понять, как компания работает по сравнению со своими конкурентами.

Посмотрите, из чего состоит чистая прибыль . Анализ компонентов чистой прибыли, таких как операционные расходы, процентные расходы и налоги, может выявить области, в которых компания может повысить эффективность.

Учитывать нефинансовые факторы . Анализ чистой прибыли является важным аспектом понимания финансового состояния компании, но это не единственный фактор, который необходимо учитывать. Обязательно учитывайте и нефинансовые факторы, такие как конкурентная позиция компании, управленческая команда и отраслевые тенденции.

Почему важна чистая прибыль

Показывает финансовое состояние компании . Значительная чистая прибыль говорит о том, что бизнес идет хорошо, предлагая популярные товары и услуги и принося больше денег, чем он вкладывает.

Определяет акционерную стоимость . Когда компания прибыльна, она может использовать свою прибыль для выплаты дивидендов акционерам или реинвестирования в бизнес, что может увеличить стоимость акций компании.

Привлекает инвесторов . Инвесторы, скорее всего, будут заинтересованы в прибыльных компаниях, потому что они с большей вероятностью принесут прибыль на свои инвестиции. Компания с высокой чистой прибылью может привлечь новых инвесторов и расширить свой доступ к капиталу.

Помогает принимать решения : Анализ чистой прибыли помогает предприятиям принимать обоснованные решения о том, как распределять ресурсы и инвестировать в возможности роста. Определив области, в которых компания может сократить расходы или увеличить доходы, предприятия могут принимать стратегические решения, которые повысят их общую прибыльность.

Заключение

Итак, вам следует объяснить чистую прибыль, определяемую как разницу между выручкой компании и ее расходами. Это может быть полезным инструментом для расчета финансового состояния компании, а также тем, что может привлечь инвесторов, помочь в принятии корпоративных решений и определить стоимость для акционеров.

Часто задаваемые вопросы

Что такое чистая прибыль простыми словами?

Чистая прибыль – это разница между выручкой компании и ее расходами.

В чем разница между чистой прибылью и валовой прибылью?

Чистая прибыль — это разница между выручкой компании и ее расходами, а валовая прибыль — это разница между выручкой компании и ее прямыми затратами, связанными с производством и поставкой товаров или услуг, таких как рабочая сила, материалы и накладные расходы.

Как рассчитывается чистая прибыль?

Чистая прибыль рассчитывается путем вычитания общих расходов компании из ее доходов.

Валовая прибыль и чистая прибыль: в чем разница?

Как владелец стартапа, вы должны регулярно просматривать свои отчеты о прибылях и убытках, чтобы определить, хорошо ли дела у вашей компании. Здоровая прибыль — это желание почти каждого владельца бизнеса, но одного желания недостаточно. Вам необходимо четкое представление о вашей прибыли — или, точнее, полное представление о валовой прибыли по сравнению с чистой прибылью.

На первый взгляд валовая прибыль и чистая прибыль могут показаться похожими, но они предоставляют очень разную информацию, которую можно использовать для разных целей. Чтобы помочь вам получить максимальную отдачу от вашего бизнеса (и, возможно, даже привлечь одного или двух инвесторов), давайте взглянем на валовую и чистую прибыль.

Что такое валовая и чистая прибыль?

Легко думать, что прибыль бывает одной величины: это сумма денег, которую ваш бизнес заработал за определенный промежуток времени. Но это далеко не так. Хотя прибыль подразумевает любую финансовую выгоду, ваша валовая прибыль и чистая прибыль не могут быть более разными.

Валовая прибыль — это сумма, полученная вашей компанией за определенный период времени, за вычетом себестоимости проданных товаров (COGS). Стоимость проданных товаров включает в себя такие предметы, как сырье, необходимую рабочую силу или даже налоги на ваше здание.

Чистая прибыль, с другой стороны, представляет собой ваш общий доход за вычетом себестоимости и всех операционных расходов, то есть административных расходов, внереализационных расходов, таких как налоги или проценты, и любых расходов, связанных с продажей.

Короче говоря, валовая прибыль — это ваш доход без вычета ваших производственных или производственных затрат, а чистая прибыль — это ваша валовая прибыль за вычетом стоимости всех деловых и внеоперационных операций. Ваша чистая прибыль будет гораздо более реалистичным представлением прибыли вашей компании.

Но если ваша чистая прибыль представляет собой более реалистичную цифру, вы можете задаться вопросом, зачем вам вообще нужно знать валовую прибыль.

Зачем нужно знать как валовую прибыль, так и чистую прибыль?

Хотя валовая прибыль предшествует чистой прибыли, первая может использоваться не только для расчета последней. Валовая прибыль дает представление о финансовом состоянии вашей компании, поскольку она относится к стоимости проданных товаров. В результате валовая прибыль может быть особенно полезна для отслеживания того, как такие факторы, как производственные затраты вашей компании и затраты на рабочую силу, влияют на вашу прибыль до того, как будут добавлены другие факторы, такие как административные расходы.

Имея на руках валовую прибыль, вы можете получить точное представление об общем объеме продаж и о том, как на них влияет стоимость таких вещей, как сырье, ручной труд и налоги на объекты. Это может быть полезно при определении того, есть ли проблемы, влияющие на вашу валовую прибыль. Некоторые распространенные проблемы включают переплату за сырье, установление неправильной цены на продукт или даже наличие большего количества рабочих, чем вам нужно. Скажем, вы понимаете, что теряете большую часть своей валовой прибыли из-за затрат на сырье. Если это так, возможно, пришло время найти нового поставщика для ваших материалов.

Чистая прибыль, с другой стороны, может быть полезна для получения более четкого представления о состоянии вашей компании и потенциальном движении денежных средств. И, в отличие от валовой прибыли вашей компании, чистая прибыль вашей компании может быть использована для привлечения инвесторов.

Когда инвесторы решают, какие компании поддержать, они хотят знать, что их инвестиции будут хорошими. Видеть твердую валовую прибыль ничего не значит, если неоперационные расходы разрушают вашу прибыль. Положительная чистая прибыль пошлет правильные сигналы инвесторам и повысит ваши шансы на их привлечение.

Видеть твердую валовую прибыль ничего не значит, если неоперационные расходы разрушают вашу прибыль. Положительная чистая прибыль пошлет правильные сигналы инвесторам и повысит ваши шансы на их привлечение.

Как найти валовую прибыль и чистую прибыль.

Вычислить валовую и чистую прибыль довольно просто, особенно если у вас в порядке бухгалтерские книги. Чтобы найти и то, и другое, убедитесь, что у вас есть полный список ваших бизнес-расходов, включая:

- Счета-фактуры на приобретенное сырье

- Отчеты о коммунальных услугах

- Амортизация оборудования, используемого в производстве

- Стоимость упаковки

- Стоимость машин и инструментов 900 07 Расходы на канцелярские товары

- Расходы на маркетинг или рекламу

- Налоги и льготы работникам

- Заработная плата сотрудников

- Стоимость аренды или ипотечного кредита на ваше помещение

И чистые, и валовые формулы используют приведенную выше информацию, поэтому соберите ее заранее, чтобы сделать процесс как можно проще.

Если у вас есть недавний отчет о прибылях и убытках, он должен содержать общую стоимость товаров. Если нет, вы можете определить себестоимость проданных товаров, решив эту формулу:

Себестоимость = запасы на начало года + закупки – запасы на конец года

Себестоимость будет использоваться как в формулах валовой, так и в чистой прибыли, поэтому не забудьте сохранить этот номер под рукой, когда он у вас будет. Регулярно используйте приведенную выше формулу, чтобы следить за чистой или валовой прибылью вашей компании, поскольку себестоимость будет меняться со временем.

Теперь пришло время найти валовую прибыль по формуле валовой прибыли:

Валовая прибыль = выручка от продаж – себестоимость

Теперь, когда вы нашли валовую прибыль, вы можете перейти к формуле чистой прибыли:

Чистая прибыль = валовая прибыль – общие расходы

Опять же, получив чистую прибыль, вы можете дать инвесторам более четкое представление о вашем бизнесе.

Об авторе