Входят ли командировочные в расчет отпускных: Входят ли командировочные в расчет отпускных

Командировка входит в расчет среднего

]]>Подборка наиболее важных документов по запросу Командировка входит в расчет среднего (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Командировка входит в расчет среднего Открыть документ в вашей системе КонсультантПлюс:Определение Девятого кассационного суда общей юрисдикции от 29.10.2020 N 88-7971/2020

Категория спора: Защита прав и интересов работника.

Требования работника: 1) О взыскании задолженности по заработной плате; 2) О взыскании компенсации морального вреда.

Обстоятельства: Истица указала на то, что при ее увольнении ответчиком был произведен окончательный расчет, в составе которого не были учтены командировочные расходы.

Решение: 1) Отказано; 2) Отказано.Такие премии, с учетом действующего законодательства (статьи 129, 135, 139, 167 Трудового кодекса Российской Федерации, Положение об особенностях порядка исчисления средней заработной платы, утверждено постановлением Правительства Российской Федерации от 24 декабря 2007 года N 922), не являются гарантированной выплатой обязательного характера, предусмотренной системой оплаты труда, не носят систематический характер, выплачиваются за счет средств экономии членских профсоюзных взносов, что исключает включение сумм этих премий в расчет среднего заработка за период служебных командировок.

«Заработная плата в 2020 году»

(23-е издание, переработанное и дополненное)

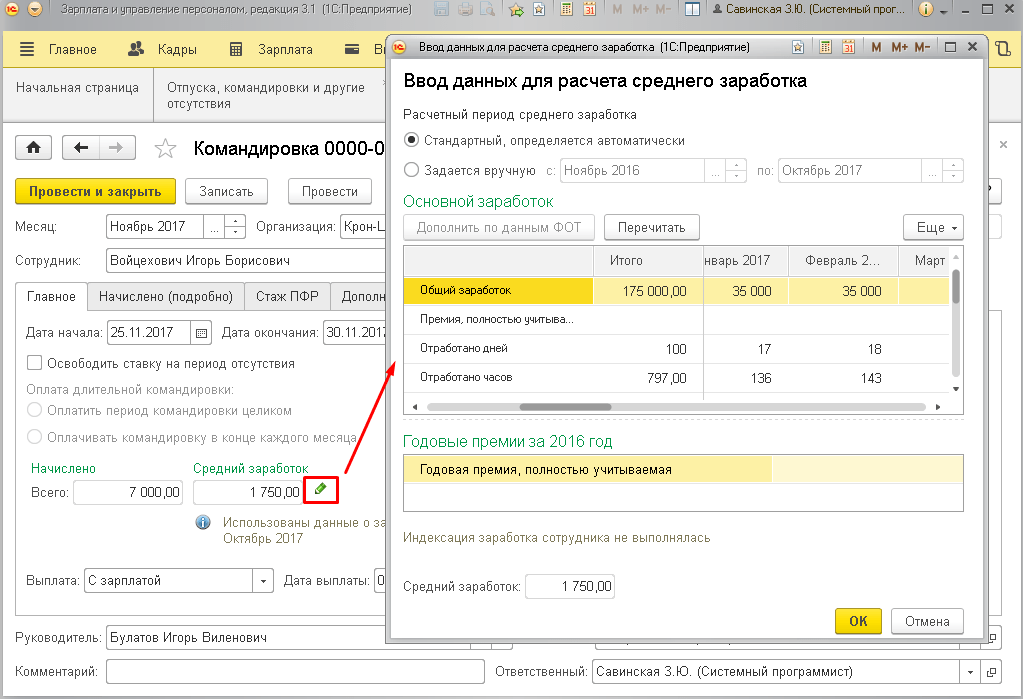

(Воробьева Е.В.)

(«АйСи Групп», 2020)С большой степенью уверенности можно утверждать, что месяц командировки будет входить в расчетный период для исчисления среднего заработка, сохраняемого на период отпуска, других командировок, дополнительных выходных дней и т.д. При исчислении среднего заработка из расчетного периода исключается время, когда работник освобождался от работы (т.е. не мог работать в связи с нетрудоспособностью, отпуском, командировкой и пр.), что подтверждается наличием в Табеле соответствующих кодов. Неправомерное обозначение дней нахождения в командировке кодом «В» («26») приведет к искажению (занижению) величины среднего заработка за счет увеличения числа дней, попадающих в расчетный период.

Нормативные акты: Командировка входит в расчет среднего Открыть документ в вашей системе КонсультантПлюс:

Нормативные акты: Командировка входит в расчет среднего Открыть документ в вашей системе КонсультантПлюс:ФАНО России от 21.03.2016 N 007-11.0-09/26

(вместе с Минтруда России от 15.03.2016 N 17-4/В-107)2. По вопросу включения сумм компенсации трудозатрат грантополучателя в расчет среднего заработка для выплаты ему среднего заработка за время нахождения в служебной командировке, отпускных, компенсаций за неиспользованный отпуск и т.д.

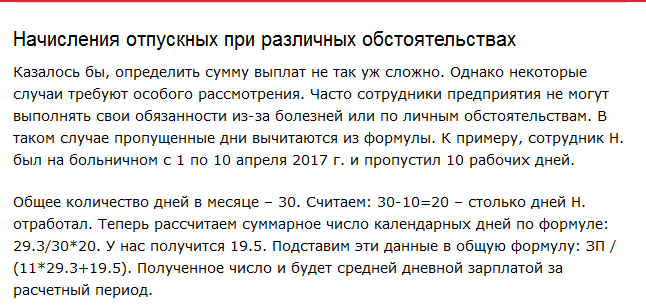

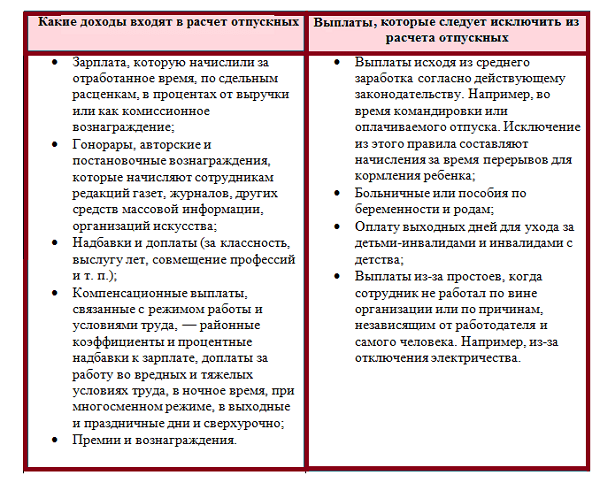

что входит и не входит в расчет

Порядок расчета среднего заработка при определении отпускных регламентирует Постановление Правительства РФ от 24. 12.2007 № 922

12.2007 № 922

Расчет отпускных по шагам вы найдете в статье «Как правильно рассчитать отпускные. Примеры и калькулятор расчета». Далее — разбор ошибок.

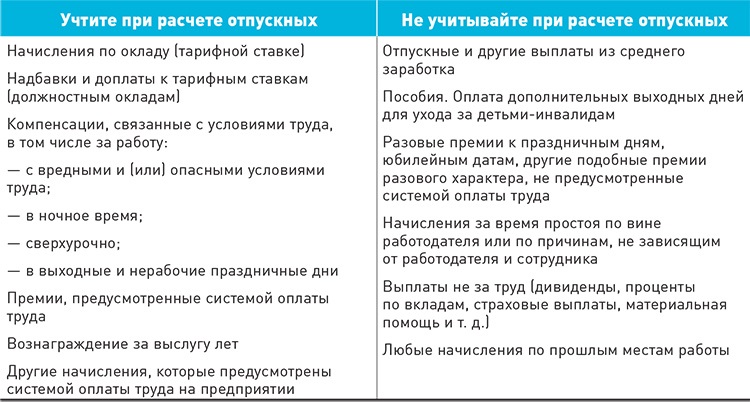

Ошибки при расчете отпускных

Ошибка № 1. Неправильно определен расчетный период для отпускных

Причина этой ошибки кроется в том, что бухгалтер неверно трактует норму п. 5 Положения № 922. Здесь указано время, которое надо исключать из расчета.

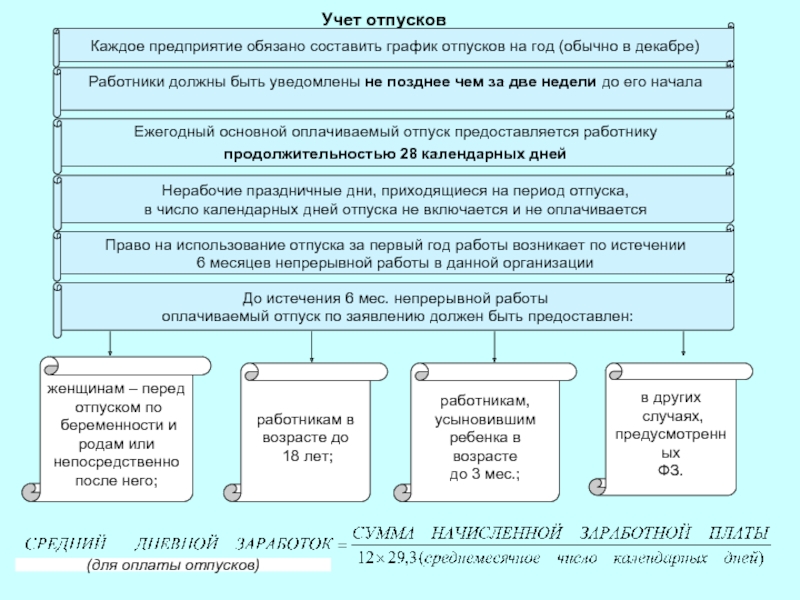

При исчислении среднего заработка из расчетного периода исключается время и начисленные за это время суммы, если:

- за работником сохранялся средний заработок в соответствии с законодательством РФ, за исключением перерывов для кормления ребенка. Нельзя исключать перерывы для кормления ребенка.

- работник получал пособие по временной нетрудоспособности или по беременности и родам;

- работник не работал в связи с простоем по вине работодателя или по причинам, не зависящим от работодателя и работника. Нельзя исключать время простоя, произошедшего по вине работника.

- работник не участвовал в забастовке, но в связи с этой забастовкой не мог выполнять свою работу. Нельзя исключать время, когда работник участвовал в забастовке.

- работнику предос тавлялись дополнительные оплачиваемые выходные дни для ухода за детьми-инвалидами и инвалидами с детства;

- работник в других случаях освобождался от работы с полным или частичным сохранением заработной платы или без оплаты в соответствии с законодательством РФ.

Если на момент расчета отпускных в расчетном периоде есть неявки по невыясненным причинам, исключать это время также нельзя. Аналогично и с прогулами. Это полностью соответствует п. 5 Положения № 922.

- Как избежать ошибки № 1. Нельзя исключать из расчетного периода:

- перерывы для кормления ребенка;

- время простоя по вине работника;

- время, когда работник участвовал в забастовке;

- неявки по невыясненным причинам;

- прогулы.

Ошибка № 2. В организации расчетный период менее 12 месяцев, что ухудшает положение работников

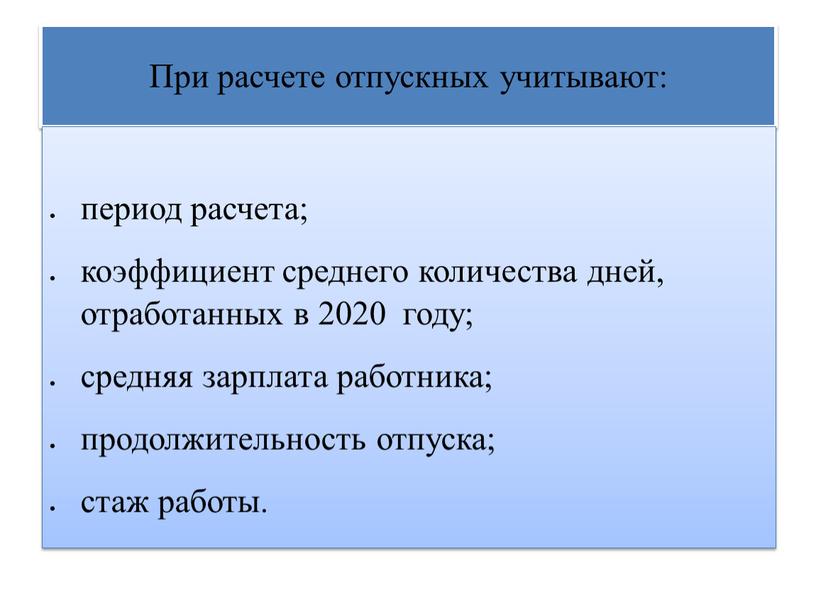

Средний заработок работника независимо от режима его работы рассчитывают исходя из фактических заработной платы и отработанного времени за 12 календарных месяцев, предшествующих периоду, в течение которого за работником сохраняется средняя заработная плата (п. 4 Положения № 922).

В коллективном договоре, локальном нормативном акте могут быть предусмотрены и иные периоды для расчета средней заработной платы, если это не ухудшает положение работников (ст. 139 ТК РФ). Обратите внимание, ключевые слова «если это не ухудшает положение работников».

- Как избежать ошибки № 2. Допустим, в организации локальными нормативными актами предусмотрен иной расчетный период, например, четыре месяца.

Прежде чем выплатить отпускные работнику, бухгалтер должен рассчитать отпускные два раза:

- из 12 предшествующих месяца;

- из периода, который установлен локальными нормативными актами.

Если отпускные, рассчитанные из 12 предшествующих месяцев, окажутся больше, то выплатить следует эту сумму.

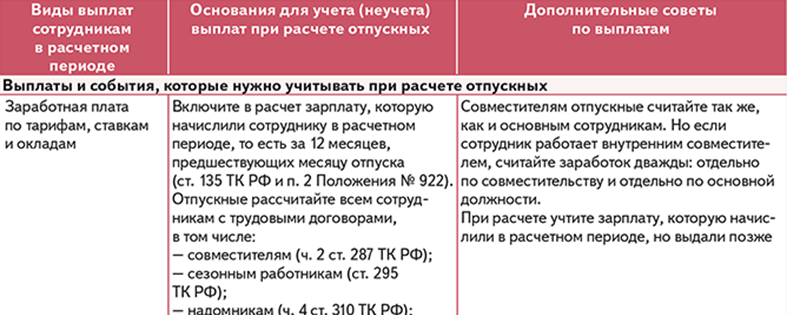

Ошибка № 3. В расчет отпускных неправильно включены выплаты в расчетном периоде

Для расчета среднего заработка учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у соответствующего работодателя, независимо от источников этих выплат (п. 2 Положения № 922). Ключевые слова — «предусмотренные системой оплаты труда».

Распространенные ошибки:

- В расчет среднего заработка включены выплаты, которые произведены не за труд. Нельзя включать в расчет выплаты, которые не относятся к зарплате (ст. 129 ТК РФ).

- В расчет отпускных включены выплаты, которые не предусмотрены локальными нормативными актами компании.

- Как избежать ошибки № 3. Не включайте в расчет среднего заработка при исчислении отпускных выплаты, которые не являются заработной платой, а именно выплатой за труд.

Например, поощрительная выплата к 50-летию работника не является зарплатой, ее нельзя включать в расчет отпускных — это законодательно не обосновано. Зафиксируйте в локальных нормативных актах компании выплаты, включаемые в расчет отпускных, например, в Положении об оплате труда.

Например, поощрительная выплата к 50-летию работника не является зарплатой, ее нельзя включать в расчет отпускных — это законодательно не обосновано. Зафиксируйте в локальных нормативных актах компании выплаты, включаемые в расчет отпускных, например, в Положении об оплате труда.

Ошибка № 4. В расчет отпускных включены все премии в расчетном периоде

Примеры ошибок. В расчет отпускных включены премии:

- Непредусмотренные локальными нормативными актами.

- Выплаченные работнику не за труд, например, к юбилейной дате или профессиональному празднику.

- Годовые за год, не предшествующий расчету отпускных.

Пример. Работник уходит в отпуск в марте 2021 года. В расчетном периоде начислено две годовые премии: в марте 2020 года за 2019 год и в январе 2021 года за 2020 год. Премия за 2019 год оказалась больше, чем премия за 2020 год. Бухгалтер включил в расчет среднего заработка премию за 2019 год, так как она больше.

- Все без исключения ежемесячные, ежеквартальные, полугодовые премии, начисленные в расчетном периоде.

Пример. В расчетном периоде, составляющем 12 месяцев, за один и тот же показатель работнику начислено пять ежеквартальных премий. Все премии были включены в расчет. Бухгалтер так поступил, аргументируя это тем, что все они начислены в расчетном периоде. Это не так. Согласно п. 15 Положения № 922, включить можно не более четырех ежеквартальных премий за один и тот же показатель. Аналогично и с ежемесячными, и полугодовыми премиями.

- Как избежать ошибки № 4. В расчет среднего заработка при исчислении отпускных следует включать:

- только премии, предусмотренные локальными нормативными актами;

- только премии за труд;

- не более 12 ежемесячных, четыре ежеквартальных, две полугодовых премий, начисленных в расчетном периоде, за один и тот же показатель;

- годовую премию только за предшествующий событию календарный год, независимо от времени начисления.

Ошибка № 5. Неверно применили коэффициент повышения

Средний заработок при расчете отпускных работника рассчитывается с учетом коэффициента повышения, хотя увеличение оклада коснулось только одного работника.

Согласно п. 16 Положения № 922, применять коэффициент повышения допустимо только в том случае, если оклады были повышены всей организации, всему филиалу или всему структурному подразделению.

Как исправить ошибки при расчете отпускных

Вы обнаружили ошибку при начислении отпускных. Что делать? Для начала разберитесь, отпускные завышены или, наоборот, занижены:

- Отпускные занижены — доначислите и доплатите работнику недостающую сумму.

- Отпускные завышены — в этом случае просто так удержать излишне выплаченные работнику отпускные нельзя, так как ошибка произошла из-за неправильного применения норм законодательства. Удержание излишне выплаченных отпускных возможно только в том случае, если работник выразит на это письменное согласие.

Если такое согласие получено, то удержать излишне выплаченную сумму можно в полном объеме. Это будет рассматриваться как удержание по инициативе работника, а ограничений здесь нет. Но если работник откажется, то вернуть излишне выплаченные отпускные получится только через суд.

Шпаргалка

В шпаргалке собрана полезная информация из статьи:

-

18 советов про график отпусков 606.4 КБ

-

5 практических ситуаций про график отпусков. Вопрос‑ответ 646 КБ

-

Кто вправе просить внеочередной отпуск (в законах нет единого перечня, эксперты Контур.

Школы подготовили для вас этот список)

560 КБ

Школы подготовили для вас этот список)

560 КБ

Входят ли командировочные в расчет отпускных? | Налог-налог.ру

Входят ли командировочные в расчет отпускных — вопрос спорный, и у бухгалтеров не получается прийти к единому мнению. Что относится к командировочным и учитываются ли они в базе при подсчете отпускных, читайте далее.

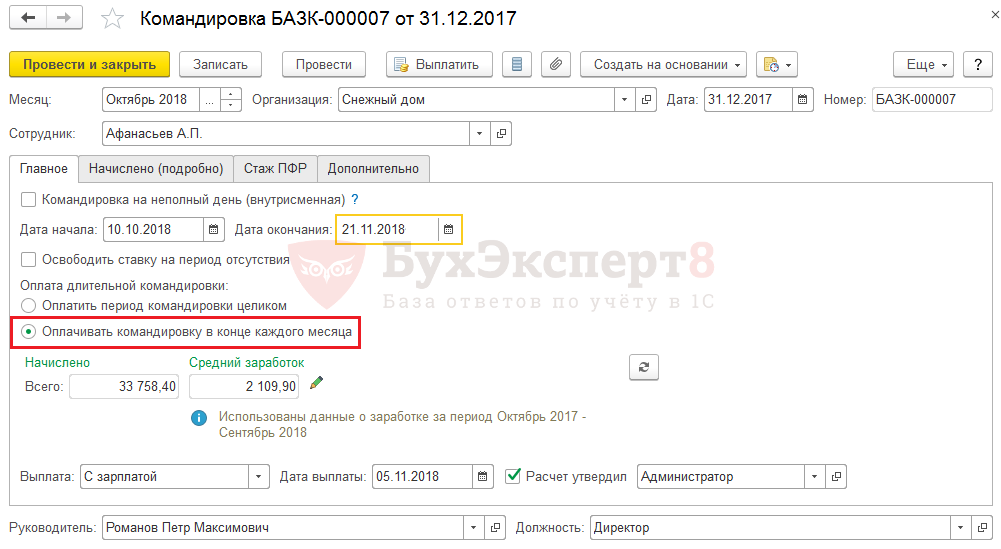

Как начисляются командировочные?Работнику, отправляющемуся в служебную поездку, должны возмещаться все связанные с ней расходы, включая затраты на проезд, проживание и т. д.

В связи с тем, что сотрудник отсутствует на рабочем месте с целью выполнения служебной задачи, работодатель обязан оплатить его труд за этот период в соответствии с величиной среднего заработка. Правила его расчета утверждены ст. 139 ТК РФ и постановлением Правительства РФ «Об особенностях порядка исчисления средней зарплаты» от 24. 12.2007 № 922.

12.2007 № 922.

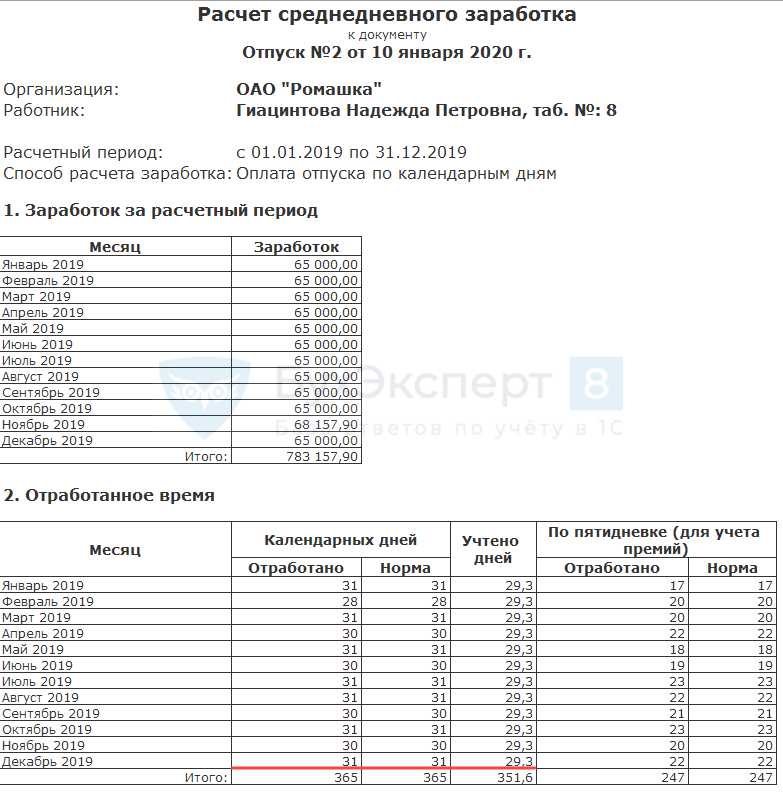

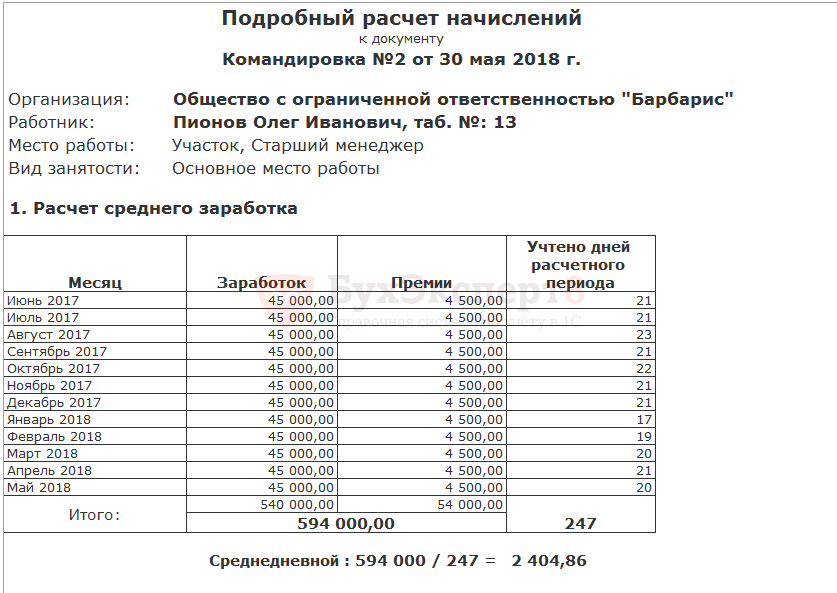

Среднедневной заработок рассчитывается следующим образом:

СДЗ = ДРП / КД,

где:

ДРП — начисленный за расчетный период доход;

КД — количество отработанных в расчетном периоде сотрудником дней.

Полученный результат умножается на количество дней командировки. Именно в такой сумме должен быть оплачен труд работника во время его вынужденной поездки.

Подробности — в материале «Расчет среднего заработка для командировки».

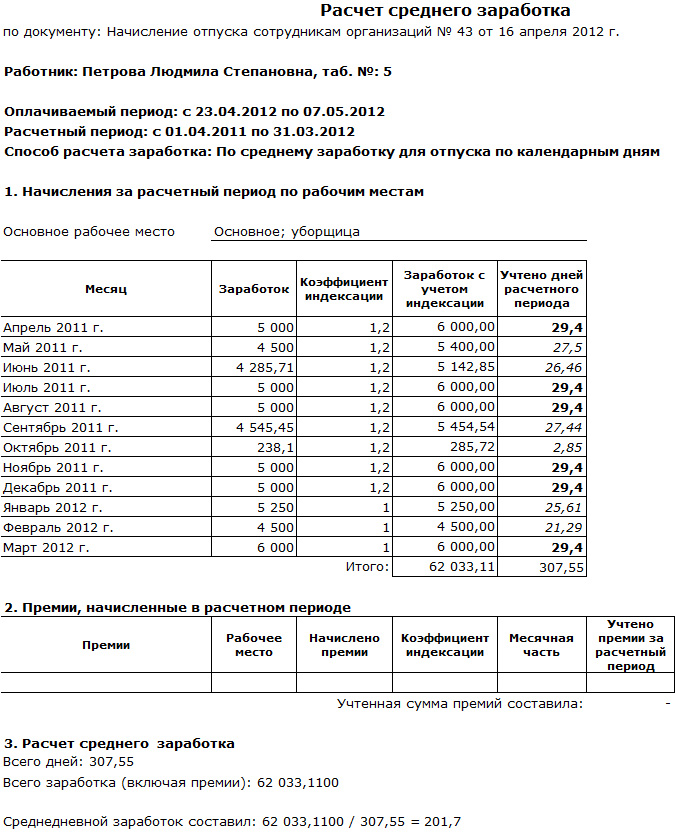

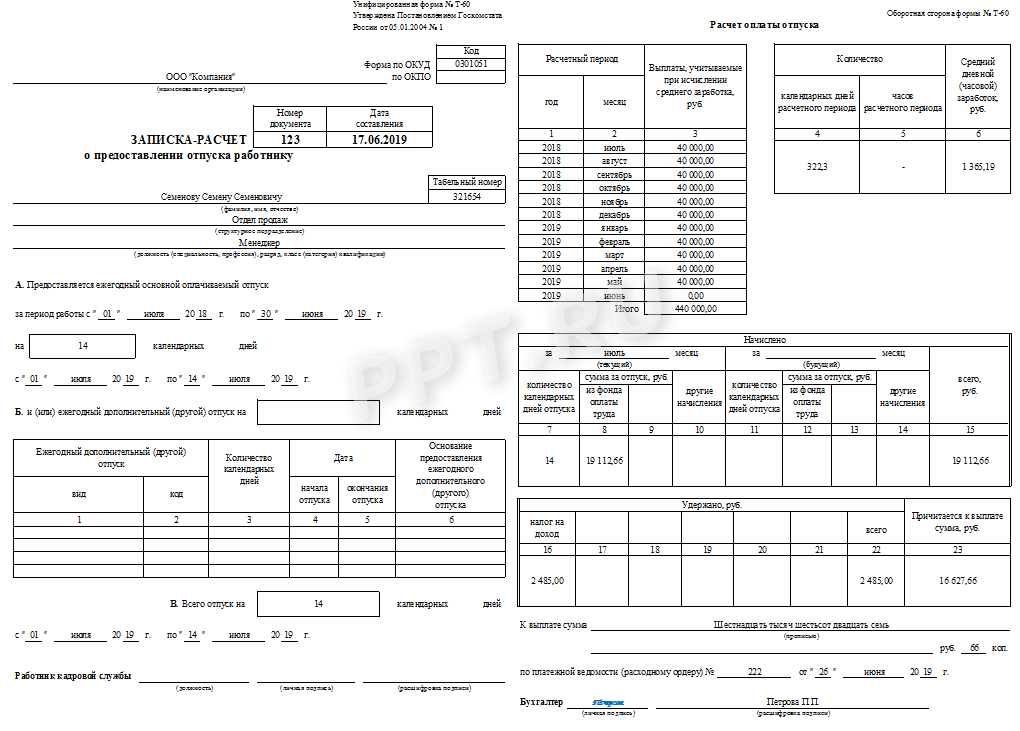

Порядок определения суммы отпускныхСт. 114 ТК РФ регламентирует право работника на ежегодный отпуск, при котором ему гарантируется сохранение должности и выплата средней зарплаты. Расчет размера среднего заработка за день в данном случае во многом схож с его расчетом для командировочных. Расчетным периодом также выступают последние 12 месяцев.

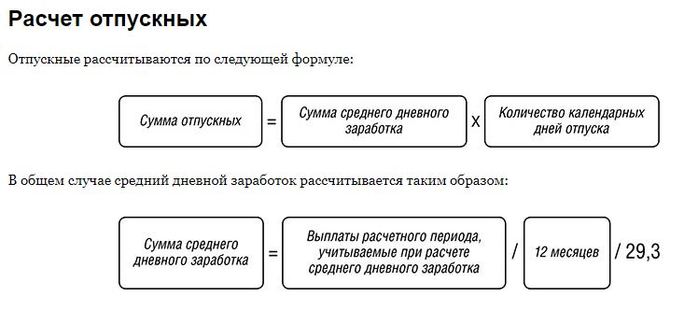

Формула для расчета среднего заработка за день:

СЗП = ДРП / 12 / 29,3,

где:

ДРП — доход за расчетный период;

12 — количество месяцев;

29,3 — среднее количество дней в месяце.

Но эта формула применима только при отсутствии частично отработанных месяцев. Если часть дней сотрудник отсутствовал на работе, количество по факту отработанных дней высчитывается отдельно по каждому неполному месяцу.

Пример расчета отпуска см. здесь.

Однако остается вопрос: командировочные входят в расчет отпускных или их следует исключать из расчетного периода?

Расчет отпускных при наличии командировокВ расчет отпускных не должны включаться периоды отсутствия сотрудника на рабочем месте, оплачиваемые по среднему заработку (п. 5 постановления № 922). Как мы уже выяснили, оплата за время нахождения в служебной поездке происходит именно по средней зарплате. Но приравнивается ли командировка к отсутствию на работе?

5 постановления № 922). Как мы уже выяснили, оплата за время нахождения в служебной поездке происходит именно по средней зарплате. Но приравнивается ли командировка к отсутствию на работе?

Определение служебной командировки приводится в ст. 166 ТК РФ. Это поездка, осуществляемая работником по распоряжению его руководителя в течение определенного срока с целью исполнения служебной задачи вне места постоянной работы. То есть сотрудник покидает свое рабочее место, хотя и по служебным интересам. Таким образом, командировка отвечает критериям п. 5 постановления № 922 и является периодом, исключаемым из расчета отпускных. К этому же выводу пришел Минтруд в письме от 13.08.2015 № 14-1/В-608.

Отдельно нужно упомянуть доплаты, совершаемые работодателем при несоответствии выплачиваемого во время командировки среднего заработка окладу работника. В письме от 16.03.2016 № 14-1/В-226 Минтруд классифицирует эту доплату как часть зарплаты, начисленной за расчетный период, и она должна учитываться при вычислении суммы отпускных.

Вопрос исключения командировочных из расчета отпускных вызывает так много споров, потому как многие считают несправедливым приравнивание служебной поездки к отсутствию на работе. Однако нормы законодательства выступают здесь главным аргументом, а согласно указаниям Правительства и Минтруда РФ, именно исключение командировочных из базы при расчете отпускных является единственно правильным.

Новые правила оплаты отпусков и командировок: примеры расчета

Кабмин постановлением от 09.12.2020 № 1213 внес изменения в Порядок исчисления средней заработной платы, который применяется для исчисления отпускных, командировок, выходного пособия и в других случаях. Детальнее об обновлениях мы писали ранее.

Минэкономики предоставило разъяснение, как и когда изменится порядок исчисления средней заработной платы.

С какого периода применяются изменения?

Постановление № 1213 опубликовано в Урядовом курьере № 242 от 12.12.2020 года. Следовательно, нормы постановления применяются с 12 декабря 2020 года.

То есть новые правила расчета применяются если дата начала события, с которым связан расчет средней заработной платы, состоялась с 12 декабря 2020 (включительно), до 11 декабря применяются старые правила.

Как определяется расчетный период при исчислении средней зарплаты для оплаты времени отпусков?

Изменениями предусмотрено, что нормы Порядка распространяются на оплату времени всех видов отпусков, предусмотренных законодательством (кроме отпуска в связи с беременностью и родами) и ее исчисление проводится исходя из выплат за последние 12 календарных месяцев работы, которые предшествуют месяцу предоставления отпуска.

То есть при исчислении среднего заработка для оплаты времени отпуска, в том числе, в соответствии с Законом о статусе и социальной защите граждан, которые пострадали в результате Чернобыльской катастрофы и Закона о статусе ветеранов войны расчетным периодом будет 12 календарных месяцев до начала отпуска.

Как исчисляется средняя зарплата работникам, которые проработали менее двух календарных месяцев?

Механизм исчисления средней зарплаты исходя из выплат за 2 календарных месяца работникам, которые проработали меньше изменен.

Средняя заработная плата за два месяца таким работникам исчисляется на общих условиях, а именно из выплат, которые начислены в месяцах расчетного периода.

Пример: Работника, который принят на работу 16 ноября 2020 года, с 17 по 19 декабря 2020 года направили в командировку. Условиями трудового договора работнику предусмотрена только выплата должностного оклада в размере 7 500 гривен. Как рассчитывается работнику средняя заработная плата для оплаты времени командировки?

Пунктом 2 Порядка предусмотрено, что во всех случаях, кроме оплаты времени отпусков и выплаты компенсации за неиспользованные отпуска, средняя заработная плата исчисляется исходя из выплат за два календарных месяца, которые предшествуют месяцу, в котором происходит событие, с которым связана соответствующая выплата.

В отмеченном примере работника направлено в командировку в декабре 2020 года, потому расчетным периодом является октябрь — ноябрь 2020 года. В ноябре 2020 года работнику начислена заработная плата пропорционально отработанному времени 3 928,57 грн (с даты приема на работу — 16 ноября).

Расчет осуществляется исходя из выплат, которые начислены работнику в месяцах расчетного периода. Начисление выплат, которые исчисляются из средней заработной платы за последние два месяца работы, осуществляются путем умножения среднедневного заработка на число рабочих дней, которые должны быть оплачены по среднему заработку.

Среднедневная заработная плата составит:

3 928,57 грн: в 11 г. дн. = 357,14 гривен.

Средняя заработная плата за время командировки:

357,14 грн х 3 дн. відр. = 1 071,42 гривни.

Какие выплаты учитываются при исчислении средней заработной платы?

Изменениями предусмотрено, что при исчислении средней зарплаты учитываются все суммы начисленной заработной платы согласно законодательству и условиям трудового договора, кроме определенных в пункте 4 этого Порядка.

Сумы начисленной заработной платы учитываются в том месяце, за который они начислены и в размерах, в которых они начислены без исключения сумм отчисления на налоги, взыскание алиментов и тому подобное, за исключением отчислений из заработной платы лиц, осужденных по приговору суда к исправительным работам без лишения свободы.

То есть при начислении средней заработной платы во всех случаях ее исчисления в соответствии с нормами Порядка учитываются все суммы начисленной заработной платы, кроме выплат, которые предусмотрены как исключение пунктом 4 Порядка и эти выплаты, в том числе и премии, относятся к тем месяцам, за который они начислены.

Пример: Работника направили в командировку с 15 по 18 декабря 2020 года. Расчетный период для исчисления средней заработной платы: октябрь — ноябрь 2020 года. В октябре работнику было начислено и выплачено ежемесячную премию за сентябрь, в ноябре — за октябрь, а в конце декабря будет начислено и выплачено премию за ноябрь.

При исчислении средней заработной платы для оплаты времени командировки необходимо премию за октябрь, которая начислена и выплачена в ноябре, отнести к заработной плате октября, а премию за ноябрь, которая будет начислена и выплачена в декабре к ноябрю.

При этом, премия за сентябрь, которая начислена и выплачена в октябре, учитываться не будет. Вместе с тем, необходимо отметить, что в случае начисления и выплаты в декабре премии за ноябрь необходимо будет осуществить пересчет средней заработной платы для оплаты времени командировки с учетом суммы начисленной премии, которая будет относиться к заработной плате ноября 2020 года.

Премии и другие выплаты, которые выплачиваются за два месяца или более длительный период, при исчислении средней заработной платы включаются путем добавления к заработку каждый месяц расчетного периода части, которая отвечает количеству отработанных рабочих дней периода (месяцев), за которые такие премии и другие выплаты начислены. Такая часть определяется делением суммы начисленных премий и других выплат на количество отработанных рабочих дней периода, за который они начислены, и умножением на количество отработанных рабочих дней каждого месяца, который относится к расчетному периоду для исчисления средней заработной платы.

Такая часть определяется делением суммы начисленных премий и других выплат на количество отработанных рабочих дней периода, за который они начислены, и умножением на количество отработанных рабочих дней каждого месяца, который относится к расчетному периоду для исчисления средней заработной платы.

То есть пунктом 3 Порядка с изменениями, внесенными постановлением 1213, предусмотрен особый механизм учета премий и других выплат, которые насчитываются за два месяца и более длительный период, при начислении средней заработной платы во всех исчислениях в соответствии с нормами Порядка.

При исчислении средней заработной платы такие премии (выплаты) учитываются в сумме, которая относится к тем месяцам, которые входят в расчетный период.

Пример: Работник работает по пятидневной рабочей неделей с двумя выходными, ему предоставляется ежегодный отпуск с 14.12.2020 года. В январе 2020 года работнику было начислено и выплачено премию по результатам работы за IV квартал 2019 года в сумме 3 000 грн, в апреле 2020 года — за I квартал 2020 года в сумме 3 000 грн, в июле 2020 года — за ІІ кв. в сумме 4 500 грн, в октябре 2020 года — за ІІІ кв. в сумме 6 000 гривен.

в сумме 4 500 грн, в октябре 2020 года — за ІІІ кв. в сумме 6 000 гривен.

При этом в месяцах, которые входят в расчетный период, работник отсутствовал на работе в марте 2020 года, а именно с 1 по 31 марта 2020 года работник находился в ежегодном отпуске.

При исчислении заработной платы для оплаты времени отпуска, начало которого приходится на дату после вступления в силу постановления № 1213 применяются нормы Порядка с изменениями.

Расчетный период для начисления средней заработной платы для оплаты времени отпуска начало которого в декабре 2020 года: декабрь 2019 года — ноябрь 2020 года.

Согласно норм Порядка с изменениями, внесенными постановлением 1213, премия за IV кв. в 2019 году, которая начислена и выплачена в январе 2020 года, будет относиться к заработной плате октября, ноября и декабря 2019 года; премия за I кв. в 2020 году, которая начислена и выплачена в апреле 2020 года, будет относиться к заработной плате января, февраля и марта 2020 года; премия за ІІ кв. в 2020 году, которая начислена и выплачена в июле 2020 года — к апрелю, мая и июню 2020 года; а премия за ІІІ кв. в 2020 году, которая начислена и выплачена в октябре 2020 года — к июлю, августу и сентябрю 2020 года.

в 2020 году, которая начислена и выплачена в июле 2020 года — к апрелю, мая и июню 2020 года; а премия за ІІІ кв. в 2020 году, которая начислена и выплачена в октябре 2020 года — к июлю, августу и сентябрю 2020 года.

Необходимо осуществить расчет части квартальной премии, которая будет относиться к каждому месяцу расчетного периода.

Для этого сумму премии за IV кв. в 2019 году необходимо разделить на количество отработанных рабочих дней IV кв. в 2019 году: 3 000 грн: 64 отработ. раб. дн = 46,88 грн и умножить на количество отработанных рабочих дней месяца, который относится к расчетному периоду (декабрь 2019 года): 46,88 грн х 21 отработ. раб. дн. декабря = 984,48 гривни.

Сумму премии за I кв. необходимо разделить на количество отработанных рабочих дней I кв.: 3 000 грн: 41 отработ. раб. дн = 73,17 грн но умножить на количество отработанных рабочих дней каждого месяца, который относится к расчетному периоду: 73,17 грн х 21 отработ. р. дн. января = 1 536,57 грн.; 73,17 — 20 отработ. р. дн. февраля = 1 463,40 грн; 73,17 х 0 отработ. р. дн. марта = 0 грн (в марте работник находился в ежегодном отпуске).

р. дн. января = 1 536,57 грн.; 73,17 — 20 отработ. р. дн. февраля = 1 463,40 грн; 73,17 х 0 отработ. р. дн. марта = 0 грн (в марте работник находился в ежегодном отпуске).

Сумму премии за ІІ кв. необходимо разделить на количество отработанных рабочих дней ІІ кв.: 4 500 грн: 60 отраб. р. дн = 75 грн и умножить на количество отработанных рабочих дней каждого месяца, который относится к расчетному периоду: 75 грн х 21 отраб. р. дн. апреля = 1 575 грн; 75 грн х 19 отраб. р. дн. мая = 1 425 грн; 75 грн х 20 отраб. р. дн. июня = 1 500 грн.

Сумму премии за ІІІ кв. необходимо разделить на количество отработанных рабочих дней ІІІ кв.: 6 000 грн: 65 отраб. р. дн = 92,31 грн и умножить на количество отработанных рабочих дней каждого месяца, который относится к расчетному периоду: 92,31 грн х 23 отраб. р. дн. июля = 2 123,13 грн; 92,31 грн х 20 отраб. р. дн. августа = 1 846,2 грн; 92,31 грн х 22 отраб. р. дн. сентября = 2 030,82 гривен.

Вместе с тем, необходимо отметить, что в случае начисления и выплаты премии за IV кв. в 2020 году (например в январе 2021 года) необходимо будет осуществить пересчет средней заработной платы для оплаты времени отпуска с учетом суммы премии за IV кв. в 2020 году, которая будет относиться до октября, ноября и декабря 2020 года.

Как рассчитывается средняя заработная плата, исходя из должностного оклада или размера минимальной заработной платы?

Если размер тарифной ставки, должностного (месячного) оклада работника установлен, например, на уровне размера прожиточного минимума, который ниже минимальной заработной платы, то расчет средней заработной платы будет проводиться исходя из размера минимальной заработной платы, но с учетом условий заключенного трудового договора.

При этом размер тарифной ставки, должностного (месячного) оклада работника необходимо сравнивать с размером минимальной заработной платы в эквиваленте полной занятости.

Например, при исчислении средней заработной платы с учетом положений абзацев третьего — пятого пункта 4 Порядка в декабре 2020 года работнику, который принят на 0,5 ставки с должностным окладом, установленным в штатном расписании 3 000 грн, что в эквиваленте полной занятости (6 000 грн) больше размера минимальной заработной платы на время расчета (на 01 декабря 2020 года — 5 000 грн), расчет будет проводиться исходя из должностного оклада, установленного в штатном расписании, то есть из 3 000 гривен. Если размер должностного оклада в эквиваленте полной занятости меньше размера минимальной заработной платы, то расчет проводится исходя из минимальной заработной платы.

Пример: Работник принят на работу 7 декабря 2020 года на 0,5 ставки, которая согласно штатного расписания — 1 135 гривен. Других выплат условиями трудового договора не предусмотрено. Работник 17 декабря сдал кровь захотел 18 декабря взять дополнительный день отдыха. Как рассчитать среднюю заработную плату работнику — донору за день сдачи крови и дополнительный день отдыха, сохранение которой предусмотрено статьей 9 Закона о донорстве крови и ее компонентов.

Работник принят на работу в месяце, в котором состоялось событие, связанное с расчетом средней заработной платы, потому у работника отсутствует расчетный период. Следовательно расчет необходимо осуществить, исходя из должностного оклада, но должностной оклад работника (1 135 грн) меньше минимальной заработной платы (на 1 декабря 2020 года — 5 000 грн). В таком случае расчет средней заработной платы необходимо осуществить исходя из размера минимальной заработной платы, установленного законодательством на время расчета, но с учетом условий заключенного трудового договора (0,5 ставки).

Размер минимальной заработной платы, установленный законодательством на время расчета, пропорционально к условиям заключенного трудового договора:

5 000 грн х 0,5 ставки = 2 500 гривен.

Если расчет средней заработной платы исчисляется исходя из должностного оклада или минимальной заработной платы, то ее начисление осуществляется путем умножения должностного оклада или минимальной заработной платы на количество месяцев расчетного периода.

То есть, если расчетный период два месяца, то должностной оклад или размер минимальной заработной платы необходимо умножить на два, если расчетный период двенадцать месяцев — на двенадцать.

Пример: Работнику установлен должностной оклад 3 000 гривен. Работника направили в командировку с 21 по 24 декабря 2020 года. Расчетный период — октябрь-ноябрь 2020 года. С 3 по 14 августа 2020 года работник находился на больничном, с 17 августа по 18 сентября — в ежегодном отпуске, с 21 сентября по 30 ноября — на предприятии был введен простой с оплатой 2/3 должностного оклада.

В соответствии с пунктом 2 Порядка исчесление средней зарплаты за время пребывания работника в командировке проводится исходя из выплат за два календарных месяца работы, которые предшествуют месяцу направления работника в командировку. В отмеченном примере работника направленно в командировку в декабре 2020 года, потому расчетным периодом является октябрь — ноябрь 2020 года.

В то же время, в октябре — ноябре 2020 года на предприятии был введен простой с оплатой 2/3 должностного оклада.

Согласно абзацу шестому пункта 2 Порядка время, в течение которого работник согласно законодательству не работал и за ним не хранился заработок или хранился частично, исключается из расчетного периода.

К этому времени, в частности, относится время простоя, которое оплачен исходя из 2/3 должностного оклада.

Частью четвертой пункта 2 Порядка установлено, что если в течение последних двух календарных месяцев, которые предшествуют месяцу, в котором происходит событие, с которым связана соответствующая выплата, работник не работал, средняя заработная плата исчисляется исходя из выплат за предыдущие два месяца работы.

В примере — это август — сентябрь 2020 года. В то же время, в этом периоде работник находился на больничном, в ежегодном отпуске и в простое.

В соответствии с пунктом 4 Порядка при исчислении средней заработной платы за последние два месяца не учитываются выплаты за время, в течение которого сохраняется средний заработок работника (за время исполнения государственных и общественных обязанностей, ежегодного и дополнительного отпусков, командировки, вынужденного прогула и тому подобное) и помощь в связи со временной нетрудоспособностью.

То есть у работника отсутствует расчетный период для исчисления средней заработной платы для оплаты времени командировки. Поэтому расчет необходимо осуществлять исходя из должностного оклада, но должностной оклад работника (3 000 грн) меньше минимальной заработной платы (на 01 декабря 2020 года — 5 000 грн). В таком случае расчет средней заработной платы необходимо осуществить исходя из размера минимальной заработной платы, установленного законодательством на время расчета.

При исчислении средней заработной платы за два месяца, исходя из должностного оклада или минимальной заработной платы, среднедневная заработная плата определяется путем деления суммы, рассчитанной в соответствии с абзацем пятого пункта 4 Порядка, на число рабочих дней за последние два календарных месяца, которые предшествуют месяцу в котором происходит событие, с которым связана соответствующая выплата, согласно графику предприятия, учреждения, организации.

Следовательно, в приведенном примере, средняя заработная плата для оплаты времени командировки будет составлять:

5 000 грн х 2 месяца = 10 000 грн — условный доход работника за два месяца;

10 000 грн: в 42 р. дн. (за два месяца расчетного периода) = 238,1 грн — среднедневная заработная плата работника;

дн. (за два месяца расчетного периода) = 238,1 грн — среднедневная заработная плата работника;

238,1 грн х 4 дн. отп. = 952,4 гривен.

Пример: Работница, у которой 16.12.2020 закончился отпуск по уходу за ребенком до 3-х лет, с 17.12.2020 оформила часть ежегодного отпуска на 10 календарных дней. Как рассчитать среднюю заработную плату для оплаты времени ежегодного отпуска, если в расчетном периоде нет начисленной заработной платы? При этом в декабре 2020 года работнице установлен должностной оклад 4 800 грн, который меньше минимальной заработной платы (на 01.12.2020 — 5 000 гривен).

Пунктом 2 Порядка установлено, что исчисление средней заработной платы для оплаты времени отпуска осуществляется исходя из выплат за последние двенадцать календарных месяцев работы, которые предшествуют месяцу предоставления отпуска.

В то же время в отмеченном случае работница находилась в отпуске по уходу за ребенком до 3-х лет, потому не имела заработной платы. То есть расчет необходимо осуществлять с учетом абзаца третьего пункта 4 Порядка, а именно исходя из должностного оклада, установленного на время расчета.

То есть расчет необходимо осуществлять с учетом абзаца третьего пункта 4 Порядка, а именно исходя из должностного оклада, установленного на время расчета.

Следовательно, в приведенном примере, средняя заработная плата для оплаты времени отпуска будет:

5 000 грн х 12 месяцев = 60 000 грн — условный доход работника за двенадцать месяцев;

60 000 грн: 355 кал. дн. = 169,01 грн — среднедневная заработная плата;

169,01 грн х 10 дн. отпуска = 1 690,1 гривен.

Пример: Работником, который принят на работу 10 декабря 2020 года на должность начальника отдела с должностным окладом 6 000 грн, с 21 декабря п. г. заключен контракт о прохождении военной службы на время особого периода. Как расчитать среднюю зарплату, сохранение которой предусмотрено статьей 119 КЗоТ.

Учитывая положение Порядка с изменениями, внесенными постановлением 1213, расчет средней зарплаты необходимо осуществить исходя из должностного оклада. При этом на время расчета средней заработной платы должностной оклад работника, в отмеченном примере, выше размера минимальной заработной платы (на 01.12.2020 — 5 000 гривен). Следовательно исчисление средней зарплаты осуществляется исходя из должностного оклада.

При этом на время расчета средней заработной платы должностной оклад работника, в отмеченном примере, выше размера минимальной заработной платы (на 01.12.2020 — 5 000 гривен). Следовательно исчисление средней зарплаты осуществляется исходя из должностного оклада.

7 000 грн х 2 месяца = 14 000 грн — условный доход работника за два месяца;

14 000 грн: в 42 р. дн. (за два месяца расчетного периода октябрь — ноябрь) = 333,33 грн — среднедневная заработная плата работника;

Средняя заработная плата работника за декабрь 2020 года, который заключил контракт на прохождение военной службы на особый период с 21 декабря 2020 года, будет:

333,33 грн х в 8 р. дн. (рабочие дни декабря, которые оплачиваются за средним заработком) = 2 666,64 гривен.

Относительно неприменения коэффициента корректировки заработной платы при повышении тарифных ставок (должностных окладов)

Изменениями, внесенными постановлением 1213 а Порядок, в частности, исключена норма относительно применения коэффициента корректировки при исчислении средней заработной платы в случае повышения тарифных ставок (должностных окладов) в расчетном периоде или в периоде сохранения средней заработной платы.

То есть, в случае повышения тарифных ставок (должностных окладов), например с 1 января 2021 года, все выплаты, которые учитываются при расчете средней заработной платы будут учитываться в том размере, в котором они начислены без применения коэффициента повышения тарифных ставок (должностных окладов).

При этом, оснований для пересчета средней заработной платы, которая сохранилась за работниками до вступления в силу постановления 1213 и была начислена с учетом коэффициентов повышения тарифных ставок (должностных окладов), нет, но в дальнейшем ее размер корректироваться не будет.

Пример: Работник в октябре 2019 года заключил контракт на прохождение военной службы сроком на три года. Среднедневная заработная плата работника на момент вступления на военную службу составляла 238,1 гривен. Условиями коллективного договора предприятия, с которым заключен трудовой договор работника, предусмотрено с 1 января календарного года ежегодное повышение должностных окладов на 10 процентов всем работникам предприятия. Изменится ли размер среднедневной заработной платы работника с 1 января 2021 года?

Изменится ли размер среднедневной заработной платы работника с 1 января 2021 года?

В январе 2020 года среднедневная заработная плата работника, который проходит военную службу по контракту во время действия особого периода, учитывая положения Порядка, которые действовали на то время, была откорректирована на коэффициент повышения его должностного оклада 1,1.

Поэтому в течение 2020 года размер среднедневной заработной платы, с которой ежемесячно рассчитывалась средняя заработная плата, которая сохранилась за работником, составляла 261,91 грн (238,1 грн х 1,1).

В январе 2021 года на предприятии состоялось очередное повышение должностных окладов, в том числе и по должности работника, который проходит военную службу по контракту.

Вместе с тем, учитывая положение Порядка с изменениями, внесенными постановлением 1213, в январе 2021 года и в дальнейшем оснований для применения коэффициента повышения должностного оклада нет, как и нет оснований для отмены уже учтенных коэффициентов повышения должностных окладов при исчислении среднедневной заработной платы.

Следовательно, размер среднедневной заработной платы, из которой ежемесячно будет рассчитываться средняя заработная плата в течение прохождения работником военной службы по контракту, останется неизменным и будет составлять 261,91 гривни.

Работайте удаленно и мониторьте деятельность партнеров, конкурентов и сотрудников с помощью нового инструмента — LIGA360. IT-экосистема является единым рабочим пространством для всей команды, который содержит персональные наборы инструментов для работы юристов, финансистов, маркетинга, службы безопасности, PR, HR и удобных внутренних коммуникаций. Узнать больше

Что входит в средний заработок

Что входит в средний заработок – этот вопрос актуален при расчете отпускных, компенсационных выплат, заработка за дни нахождения в рабочих поездках и в других случаях. Правила произведения вычислений по усредненному значению заработной платы наемных работников утверждены в ст. 139 ТК РФ и правительственном постановлении от 24.12.2007 г. № 922. Отдельные нормы предусмотрены для средних значений доходных поступлений сотрудников при выведении суммы пособий и оформлении справки, предназначенной для службы занятости.

139 ТК РФ и правительственном постановлении от 24.12.2007 г. № 922. Отдельные нормы предусмотрены для средних значений доходных поступлений сотрудников при выведении суммы пособий и оформлении справки, предназначенной для службы занятости.

Какие выплаты включаются в расчет среднего заработка

Перечень выплат, которые подлежат учету в составе расчетной базы при вычислении усредненного показателя заработка, приведен в п. 2 Положения из Постановления № 922. Что входит в среднюю заработную плату? Все виды начислений, произведенных работнику за фактически отработанные смены, часы и дни. В эту группу доходов включают:

- зарплату, рассчитанную по тарифам и окладам;

- сдельный заработок, полученный за проделанную работу;

- процентные вознаграждения, которые работнику причитаются по нормам трудового соглашения и зависят от результатов продаж в расчетном периоде.

Кроме того, нужно учитывать, что входит в расчет средней заработной платы и стоимостная оценка зарплаты, которая была выдана физическому лицу в натуральной форме. Учитывать надо и премиальные вознаграждения, которые оговорены действующим на предприятии внутренним актом о премировании.

Учитывать надо и премиальные вознаграждения, которые оговорены действующим на предприятии внутренним актом о премировании.

Осуществляемые работодателями надбавки и доплаты в процентном отношении к тарифам и окладам для расчета среднего заработка учитываются в обязательном порядке. В эту категорию начислений входят выплаты за имеющийся у сотрудника стаж работы в конкретной фирме или отрасли, за общий трудовой опыт, за временное совмещение нескольких специальностей, осуществление руководящих функций при бригадном методе работы, за знание одного или нескольких иностранных языков, присвоенную классность, чин или мастерство, территориальные надбавки и коэффициенты и т.п.

Для расчета средней заработной платы учитываются выплаты, которые напрямую зависят от созданных работодателем условий на рабочих местах. Эта норма касается вредных и опасных условий, периодов, когда выполнение трудовой функции происходит в ночное время, в дни государственных праздников и в выходные.

Учитываются ли отпускные при расчете среднего заработка?

По правилам постановления № 922 отпускные нельзя включать в расчетную базу. Обоснование такой позиции заключается в том, что дни отпуска относятся к исключаемым из расчета периодам, в которые за работником сохраняется его средний заработок. Если дни вычтены из общей базы, то вычитать надо и суммы, начисленные за этот интервал времени. Поэтому на вопрос «входят ли в средний заработок отпускные?» – ответ отрицательный.

Ложными являются не только утверждения о том, что отпускные учитываются при расчете среднего заработка, но и что в расчетной базе участвуют социальные начисления. Нельзя включать в общую сумму дохода для выведения среднего заработка компенсацию за проезд, возмещение стоимости питания, обучения, выплату материальной помощи. Исключению подлежат и дни больничных, которые табелировались по признаку временной нетрудоспособности.

Входят ли командировочные в расчет среднего заработка?

Время нахождения в рабочих поездках не может быть отнесено к расчетной базе. Об этом говорится в письме Минтруда РФ от 13.08.2015 г. № 14-1/В-608. Обоснование позиции законодателей заключается в том, что работнику сохраняется средняя зарплата и выплачиваются суточные за каждый день его пребывания в командировке. Периоды, в которые сохранялся средний заработок, для расчета не принимаются, поэтому включать в расчет суточные и другие, начисленные за время командировки, суммы нельзя (пп. «а» п. 5 постановления № 922).

В каких случаях годовая премия входит в расчет среднего заработка полностью?

Учет премий при расчете среднего дневного заработка для отпускных, компенсаций за неиспользованный отпуск, оплаты командировок, выходных пособий и т.д. зависит от вида премии (п. 15 Положения о среднем заработке).

Премия по итогам года включается в расчет, если она начислена за год, предшествующий периоду, за который сохраняется средний заработок. При этом не имеет значения, начислена эта премия в расчетном периоде или после него.

Размер годовой премии, который надо включить в расчет среднего заработка, зависит от того, полностью или нет отработаны:

— расчетный период — 12 календарных месяцев, предшествующих периоду, за который выплачивается средний заработок, если другой расчетный период не установлен локальным нормативным актом (статья 139 ТК РФ; п. 4 Положения). Расчетный период отработан не полностью, когда работник в это время болел, был в отпуске или у него были другие исключаемые периоды;

— рабочий период, то есть период, за который начислена премия. Для годовой премии это календарный год (с 1 января по 31 декабря), за который она начислена.

Годовая премия при расчете среднего заработка учитывается полностью, если:

(или) годовая премия начислена с учетом отработки в рабочем периоде (календарном году) и этот рабочий период совпадает с расчетным периодом. Причем в этом случае не имеет значения, полностью или не полностью отработан расчетный период. В ситуации с годовой премией эти условия выполняются, только когда начало периода, оплачиваемого по среднему заработку, попадает на январь.

Пример: у работника командировка в январе 2017 г. В расчетном периоде (январь – декабрь 2016 г.) не было исключаемых периодов, поэтому годовая премия учитывается при расчете полностью.

Еще пример: у работника отпуск в январе 2017 г. В расчетном периоде (январь — декабрь 2016 г.) у работника был исключаемый период — он был в ежегодном отпуске в июле 2016 г. Поскольку годовая премия начислена с учетом отработки в 2016 г., то эта годовая премия учитывается полностью;

(или) годовая премия начислена с учетом отработки в рабочем периоде и рабочий период полностью входит в расчетный период.

Пример: сотрудник работает не с начала предыдущего года, а поступил на работу 01.07.2016. В отпуск он уходит в июле 2017 г. Годовая премия за 2016 г. ему начислена пропорционально шести отработанным в 2016 г. месяцам. Расчетный период (июль 2016 г. — июнь 2017 г.) отработан полностью, а рабочий период полностью входит в расчетный период.

Во всех остальных случаях годовая премия учитывается пропорционально времени, отработанному в расчетном периоде.

№ 56A: Обзор регулярной ставки оплаты труда в соответствии с Законом о справедливых трудовых стандартах (FLSA)

декабрь 2019 г. (PDF)

В этом информационном бюллетене представлена общая информация о регулярной ставке заработной платы в соответствии с FLSA.

Закон FLSA требует, чтобы большинству сотрудников в Соединенных Штатах выплачивалась по крайней мере федеральная минимальная заработная плата за все отработанные часы, а сверхурочная оплата — не менее одного раза и половина обычной ставки оплаты за все часы, отработанные более 40 часов в рабочую неделю. .Информационный бюллетень № 22 предоставляет общую информацию об определении отработанного времени.

Сумма сверхурочной оплаты, причитающаяся работнику, зависит от обычной ставки заработной платы работника и количества отработанных часов в рабочей неделе. Заработок может определяться на основе сдельной оплаты труда, заработной платы, комиссионных или какой-либо другой основе, но во всех таких случаях причитающаяся сверхурочная оплата должна рассчитываться на основе средней почасовой ставки, полученной из такого заработка. Он рассчитывается путем деления общей заработной платы (за исключением установленных законом исключений) за любую рабочую неделю на общее количество фактически отработанных часов для определения регулярной ставки.Информационный бюллетень № 23 содержит дополнительную информацию о сверхурочной оплате.

Обычная ставка оплаты основана на реальных фактах и не может быть изменена соглашением. Обычная ставка не может быть ниже минимальной заработной платы FLSA или, если применимо, более высокой государственной или местной минимальной заработной платы. Если обычная ставка выше, чем федеральная минимальная заработная плата FLSA, компенсация за сверхурочную работу должна рассчитываться с использованием этой более высокой обычной ставки. Информационный бюллетень № 23 содержит дополнительную информацию о расчете оплаты сверхурочных.

Формула для вычисления обычной ставки:

Общая компенсация за рабочую неделю (за исключением установленных законом исключений) ÷ Общее количество отработанных часов за рабочую неделю = Обычная ставка за рабочую неделю

Исключения из обычного тарифа

В соответствии с FLSA, обычная ставка включает «все вознаграждение за труд, выплачиваемое работнику или от его имени». Закон FLSA (29 USC § 207 (e)) предоставляет исчерпывающий список типов платежей, которые могут быть исключены из обычной ставки оплаты при расчете компенсации за сверхурочную работу.Если не указано иное, выплаты, которые не включаются в обычную ставку, не могут быть зачислены на компенсацию сверхурочной работы, причитающуюся в соответствии с FLSA. Дополнительную информацию об исключениях из обычного тарифа можно найти в правилах, 29 C.F.R. § 778.200-.225. Следующие виды платежей исключены из обычного тарифа:

Подарки и выплаты в виде подарков по особым случаям

Суммы, выплаченные в качестве подарков, включая платежи в виде подарков, сделанных в праздничные дни или по другим особым случаям, или в качестве вознаграждения за услуги, могут быть исключены из обычной ставки, при условии, что суммы подарков (или платежей) не измеряются или зависит от отработанных часов, производительности или эффективности.Примеры включают, помимо прочего, кофе, закуски, кофейные чашки, футболки, розыгрыши призов, определенные бонусы за вход и определенные бонусы за долголетие.

Выплаты за периоды, когда работа не выполняется из-за отпуска, отпуска или болезни; возмещаемые хозяйственные расходы; и другие аналогичные платежи

Выплаты за отпуск: Работодатели могут исключать из обычной ставки некоторые выплаты, производимые в периоды, когда работа не выполняется.Сюда входят оплачиваемый отпуск, отпуск, больничный и другие оплачиваемые выходные. Сюда также входят выплаты за периодические периоды, когда работодатель не может обеспечить достаточную работу, например, когда оборудование выходит из строя, ожидаемые поставки не поступают или в ненастную погоду.

Аналогичным образом, выплаты за неиспользованный оплачиваемый отпуск (также известные как выкуп оплачиваемого отпуска) или выплаты, когда работник работает вместо отпуска или оплачиваемого отпуска, не должны включаться в обычную ставку.В случае, когда сотрудник подотчетен на работу в праздничный день и получает оплату за отработанные часы плюс отпускные, отпускные не включаются в обычную ставку, поскольку не считаются оплатой за отработанные часы. Аналогичным образом исключается оплата неиспользованного отпуска. Заработок должен быть примерно эквивалентен обычному заработку сотрудника за период времени, который «выкупается обратно». Такая выплата может быть произведена в течение того же периода, когда работник отказывается от отпуска, или в течение последующего периода оплаты в виде единовременной выплаты.

Некоторые работодатели предоставляют оплачиваемые перерывы на обед, когда сотрудники освобождаются от своих рабочих обязанностей. Добросовестные перерывы на обед не являются отработанными часами, и эти выплаты не переводят время автоматически в отработанные часы. Оплата этих перерывов на обед может быть исключена из обычной ставки, если соглашение или установившаяся практика не указывает, что стороны рассматривают время как отработанные часы, и в этом случае выплаты должны быть включены в обычную ставку.

Компенсация деловых расходов: Возмещение фактической или разумно приблизительной суммы расходов, понесенных работником при соблюдении интересов работодателя, может быть исключено из обычной ставки.Примеры включают, но не ограничиваются:

- Торговые принадлежности, материалы или инструменты

- Тарифы на сотовую связь

- Членские взносы в профессиональной организации

- Стоимость аттестационного экзамена

- Путевые расходы

Прочие аналогичные выплаты, не являющиеся компенсацией за трудоустройство:

Оплата за «явку» или «отчетность» компенсирует сотруднику, когда сотрудник явился на работу в соответствии с графиком, но был отправлен домой раньше, потому что работы недостаточно или сотрудник не нужен для завершения смены.Такие платежи могут быть исключены из обычной ставки при условии, что они производятся нечасто и нерегулярно.

Выплата «Обратный звонок» — это дополнительная компенсация, выплачиваемая работнику за то, что он ответил на призыв работодателя выполнить дополнительную работу, которая не была предусмотрена работодателем. Такая оплата добавляется к компенсации за фактически отработанное время. Оплата обратного звонка может быть исключена из обычного тарифа, если обратный звонок не был оговорен заранее. Платежи можно считать заранее согласованными, если проблема планирования, которая потребовала выплаты, была ожидаемой и могла быть разумно запланирована заранее.Конкретные факты ситуации определяют, предвидел ли работодатель работу и мог ли ее запланировать.

Некоторые штрафы, налагаемые в соответствии с законами штата и местными законами о расписании, аналогичны оплате за «явку» или «обратный звонок» и, следовательно, могут быть исключены из обычной ставки. См. Информационный бюллетень № 56B для получения дополнительной информации о штрафных санкциях, установленных законом штата и местных властей.

Кроме того, оплата или стоимость удобства, предоставляемого сотрудникам, исключается как «другой аналогичный платеж» только в том случае, если нет связи с отработанными часами, предоставленными услугами, производительностью работы или другими критериями, связанными с качеством или количеством работа сотрудника.Эти удобства, часто называемые «льготами», включают, но не ограничиваются:

- Медицинское обслуживание на рабочем месте и лечение на месте у таких специалистов, как мануальные терапевты, массажисты, личные тренеры, физиотерапевты, консультанты или программы помощи в трудоустройстве

- Удобства для отдыха, такие как доступ в тренажерный зал, абонемент в тренажерный зал и занятия фитнесом

- Программы оздоровления, такие как оценка риска для здоровья, клиники вакцинации, программы питания и снижения веса, отказ от курения и финансовые консультации, а также программы оздоровления психического здоровья

- Скидки сотрудникам на розничные товары или услуги

- Парковочные льготы и места

- Плата за обучение, которая включает в себя оплату обучения работника или члена его семьи, независимо от того, производятся ли выплаты работнику, поставщику образования или программе погашения студенческой ссуды.

- Помощь в усыновлении

Дискреционные бонусы

Такие бонусы могут быть исключены из обычной ставки только в том случае, если:

- Как факт выплаты бонуса, так и размер выплаты бонуса остаются на усмотрение работодателя в конце периода или ближе к нему; и

- Выплата бонусов не производится в соответствии с какими-либо предыдущими контрактами, соглашениями или обещаниями, из-за которых сотрудник регулярно ожидает таких выплат.

Метка, присвоенная бонусу, и причина бонуса не определяют окончательно, является ли бонус дискреционным. Более подробная информация о дискреционных бонусах доступна в Информационном бюллетене № 56C.

Планы участия в прибыли

Платежи, произведенные в соответствии с планом добросовестного распределения прибыли или доверительным фондом, или в соответствии с планом добросовестных сбережений, могут быть исключены из обычной ставки.

Взносы работодателя в планы выплат

Работодатели могут исключить из регулярной ставки взносы, безвозвратно сделанные работодателем доверенному лицу или третьему лицу в рамках добросовестного плана на случай смерти, инвалидности, преклонного возраста, выхода на пенсию, болезни, медицинских расходов, госпитализации, несчастного случая, безработицы, юридических услуг. или другие события, которые могут вызвать в будущем значительные финансовые трудности или расходы.

Выплаты премий за сверхурочную работу, не относящуюся к FLSA

Дополнительная компенсация, выплачиваемая по «ставке надбавки» за определенные часы, отработанные сотрудником, потому что такие часы — это часы, отработанные сверх восьми в день, сверх 40 часов в рабочую неделю или сверх обычного рабочего времени сотрудника или обычное рабочее время, в зависимости от обстоятельств, может быть исключено из обычной ставки оплаты труда. Такие выплаты могут быть зачислены на компенсацию сверхурочной работы, причитающуюся согласно закону FLSA.

Дополнительная компенсация, выплачиваемая по «надбавке» за работу по субботам, воскресеньям, в праздничные дни или в обычные дни отдыха, или на шестой или седьмой день рабочей недели, может быть исключена, если размер надбавки равен как минимум одному и одному. -в половину ставки добросовестно установленной за аналогичные работы, выполняемые в не сверхурочные часы, в другие дни.Такая компенсация может быть засчитана в счет оплаты сверхурочных, причитающихся в соответствии с FLSA.

Дополнительная компенсация, предусмотренная «надбавкой» в соответствии с применимым трудовым договором или коллективным договором за работу вне часов, добросовестно установленных контрактом или соглашением в качестве основного, обычного или обычного рабочего дня (не более восьми часов) или рабочая неделя (не более 40 часов), если размер страхового взноса не менее чем в полтора раза превышает ставку, добросовестно установленную контрактом или соглашением для аналогичной работы, выполняемой в течение такого рабочего дня или рабочей недели.Такая дополнительная компенсация может быть засчитана в счет оплаты сверхурочных, причитающихся в соответствии с FLSA.

Опционы на акции

Любая стоимость или доход, полученные от предоставленных работодателем грантов или прав, предоставляемых через опцион на акции, право повышения стоимости акций или добросовестную программу покупки акций сотрудниками, отвечающую определенным критериям, могут быть исключены из обычной ставки. См. Информационный бюллетень № 56 для получения дополнительной информации.

Общие принципы:

- Вся компенсация за отработанное время, оказанные услуги или производительность должна быть включена в обычную ставку.

- Когда выплата является надбавкой к заработной плате, даже если она не связана напрямую с производительностью работника или отработанными часами, она все равно является компенсацией за «часы работы» и должна быть включена в обычную ставку.

- Решение о том, могут ли определенные выплаты, льготы или льготы быть исключены из обычной ставки, производится в индивидуальном порядке с применением требований, изложенных в законе, к конкретным обстоятельствам.

Где получить дополнительную информацию

Для получения дополнительной информации посетите наш веб-сайт отдела заработной платы и часов: http: // www.wagehour.dol.gov и / или позвоните в нашу бесплатную справочную и справочную службу с 8:00 до 17:00. в вашем часовом поясе: 1-866-4USWAGE (1-866-487-9243).

Если закон штата отличается от федерального закона FLSA, работодатель должен соблюдать стандарт, наиболее защищающий сотрудников. Ссылки на ваш государственный департамент труда можно найти по адресу https://www.dol.gov/agencies/whd/state/contacts.

Содержание этого документа не имеет силы закона и никоим образом не связывает общественность.Этот документ предназначен только для разъяснения общественности существующих требований в соответствии с законом или политиками агентства.

Altinn — Выходные

Право на отпускные связано с термином «работник», то есть лицо, выполняющее работу на службе у кого-то другого. Фрилансеры и независимые подрядчики обычно не имеют права на отпускные в соответствии с Законом о ежегодных отпусках.

База отпускных

Отпускные рассчитываются исходя из заработной платы работника в год начисления.Как правило, в расчет должна входить оплата труда. Бонусы и комиссионная заработная плата, зависящая от личного трудового вклада, должны быть включены в основу для расчета отпускных. Например, командировочные расходы, проживание, проживание и отпускные, выплаченные в течение года начисления, не должны включаться в основу расчета.

Вы должны «отложить» отпускные для своих сотрудников, чтобы они отражались в ваших счетах как обязательства.Это положение о бухгалтерском учете. Вам не нужно фактически откладывать отпускные на отдельный банковский счет.

Праздничная оплата

Тарифы

Отпускные составляет минимум 10,2 процента заработной платы.

Для сотрудников старше 60 лет ставка составляет 12,5 процента. Это относится к сотрудникам, имеющим установленное законом право на отпуск продолжительностью четыре недели + один день. Работникам старше 60 лет предоставляется дополнительный недельный отпуск.

Многие люди имеют право на пятинедельный отпуск в соответствии с коллективным или другим соглашением. Если это относится к вашему бизнесу, вы должны отложить отпускные по ставке 12 процентов. Для сотрудников старше 60 лет ставка составит 14,3 процента.

Ferieloven om utbetaling av feriepenger (только на норвежском языке)

Выплата отпускных

В соответствии с Законом о ежегодных отпусках оговаривается, что вы должны платить отпускные до последнего обычного дня выплаты зарплаты перед отпуском или не позднее, чем за одну неделю до того, как работник уйдет в отпуск.Однако обычно отпускные выплачиваются в течение определенного месяца (например, в июне). Затем вы должны платить обычную заработную плату, когда работник уходит в отпуск, если он уходит в отпуск в любое другое время. На практике происходит следующее: вы «удерживаете» зарплату в том месяце, в котором выплачиваются отпускные, а затем выплачиваете ее, когда работник фактически берет отпуск.

Ferieloven om utbetaling av feriepenger (только на норвежском языке)

Налог на отпускные

Отпускные обычно освобождаются от удерживаемого налога с заработной платы.Это означает, что вы не должны вычитать налог из отпускных, когда они выплачиваются. Однако отпускные являются налогооблагаемым доходом для получателя и будут включены в основу для расчета налога за год дохода. Обычно происходит то, что немного больше налога вычитается из обычной заработной платы работника в течение остальной части года, так что налог фактически не вычитается из отпускных, когда он выплачивается.

Skattebetalingsforskriften om feriepenger (только на норвежском языке)

Контакт и помощь:

Норвежское управление инспекции труда

Подраздел C — Надбавки на постоянную замену станции (PCS) на содержание и транспортные расходы

«Убедительная причина» — это событие, которое находится вне вашего контроля и приемлемо для вашего агентства.Примеры включают, но не ограничиваются, когда:

а) Доставка вашего домашнего имущества к вашему новому месту жительства задерживается из-за забастовок, таможенного оформления, опасной погоды, пожаров, наводнений, других стихийных бедствий или подобных событий.

(б) Вы не можете занять свое новое постоянное место жительства из-за непредвиденных проблем (например,ж., задержка заселения на новую резиденцию или кратковременную задержку строительства резиденции).

(c) Вы не можете найти постоянное место жительства, которое соответствовало бы потребностям вашей семьи, из-за жилищных условий на вашем новом официальном участке.

(г) Внезапная болезнь, травма, ваша смерть или смерть вашего ближайшего родственника; или

(е) Аналогичные причины.

Путевые расходы — Canada.ca

Наемный работник

Вы можете предоставить сотруднику, работающему неполный рабочий день, разумную надбавку или компенсацию путевых расходов, понесенных сотрудником при переходе на работу на неполный рабочий день или с нее. Если это так, и вы и ваш сотрудник, работающий неполный рабочий день, работаете на расстоянии вытянутой руки, вам не нужно включать эту сумму в доход сотрудника. Это относится к:

- учителей и профессоров, которые работают неполный рабочий день в определенном учебном заведении в Канаде, предоставляя вам услуги в качестве профессора или учителя, и расположенные не менее чем в 80 километрах от дома сотрудника

- сотрудников, занятых неполный рабочий день, которые имели другую работу или занимались бизнесом, и они выполняли свои обязанности не менее чем в 80 километрах от и по месту проживания сотрудника и по месту другой работы или другой деятельности

Продавец и духовенство

Вы можете выплачивать разумные командировочные расходы, не связанные с использованием автомобиля (например, питание, проживание, суточные), продавцу или члену духовенства.Вам не нужно включать надбавку в доход сотрудника, если она была связана с расходами, связанными с выполнением служебных обязанностей или работой, и сотрудник является одним из следующих:

- Агент по продаже собственности или ведению переговоров с работодателем

- член духовенства

Прочие сотрудники

Вы должны включать разумные командировочные в доход сотрудников, за исключением продавца или члена духовенства, которые путешествуют для выполнения служебных обязанностей или работы, если только пособия не получены сотрудником для выезда за пределы муниципалитета. а также город с пригородами, где находится предприятие работодателя и где сотрудник обычно работает или отчитывается.

В некоторых ситуациях вы можете предоставить своему сотруднику надбавку на поездку (кроме надбавки за использование автомобиля) в пределах муниципалитета или мегаполиса, чтобы ваш сотрудник мог более эффективно выполнять свои обязанности во время рабочей смены. .

Эта надбавка не является налогооблагаемой льготой и может быть исключена из дохода работника, если выполнены все из следующих условий:

- Сотрудник уезжает из офиса.

- Надбавка разумная. Обычно мы считаем разумной стоимость еды до 23 долларов США.

- Вы являетесь основным получателем пособия.

- Надбавка не является дополнительной формой вознаграждения.

Это означает, что вам не нужно включать этот вид командировочных, если его основная причина заключается в том, чтобы ваши обязанности выполнялись более эффективно во время рабочей смены.

Примеры ситуаций, когда командировочные считаются налогооблагаемой выгодой, см. В разделе «Примеры — командировочные».

Разумные командировочные

Разумна ли компенсация дорожных расходов — это вопрос факта. Вам следует сравнить разумные расходы на командировочные расходы, которые, как вы ожидаете, понесет ваш сотрудник, с надбавкой, которую вы выплачиваете сотруднику за поездку.

Если размер командировочных является разумным, вы не должны включать его в доход вашего сотрудника. Если не является разумным, надбавка должна быть включена в доход вашего сотрудника.

Для получения дополнительной информации см. Пункт 48 Бюллетеня интерпретации IT522R, Транспортные, командировочные и коммерческие расходы сотрудников.

Ваш сотрудник может иметь право требовать определенные расходы по трудоустройству в декларации о подоходном налоге и пособиях. Для получения дополнительной информации см. Допустимые расходы на трудоустройство сотрудника.

Отчисления из заработной платы

Если пособие составляет , облагаемое налогом , оно также подлежит пенсионному обеспечению и страхованию. Вычтите подоходный налог, взносы CPP и премии EI.

Отчетность о пособии

Укажите налогооблагаемого пособия в графе 14 «Доход от работы» и в области «Прочая информация» под кодом 40 внизу бланка T4 . Для получения дополнительной информации см. T4 — Информация для работодателей.

стандартов занятости | Стандарты занятости

Краткое руководство по стандартам занятости

Кодекс стандартов занятости предоставляет работодателям и работникам информацию о стандартах минимальной заработной платы, защите молодых рабочих, выплате заработной платы и многом другом.

Что такое стандарты занятости?

«Стандарты занятости» — это государственная программа в рамках Manitoba Finance. Он регулирует законы о минимальной заработной плате, продолжительности рабочего дня, отпусках и других правах и обязанностях на рабочем месте. Программа обеспечивает соблюдение Кодекса стандартов занятости , Закона о заработной плате в строительной отрасли , Закона о Дне памяти , Закона о найме и защите рабочих . Он также расследует жалобы на нарушения этих законов.

На кого распространяются законы о стандартах занятости в Манитобе?

Большинство сотрудников в Манитобе подпадают под юрисдикцию провинции. Некоторые сотрудники работают в отраслях, регулируемых федеральным правительством. Эти сотрудники должны связаться с Канадской программой труда, если у них есть сомнения по поводу того, как им выплачивалась заработная плата.

Независимые подрядчики не являются сотрудниками и не подпадают под действие законодательства о стандартах занятости.

Другие работники, такие как некоторые сельскохозяйственные рабочие, строители, профессионалы, домашние работники, занятые неполный рабочий день, ландшафтные работники и работники выборов, имеют право на некоторые стандарты занятости, но не на все.

Подпадает ли под действие Кодекса трудовых стандартов самозанятые лица / независимые подрядчики?

Нет. Самозанятые лица / независимые подрядчики не подпадают под действие Кодекса трудовых стандартов , но этот тип трудовых отношений может быть сложным. Характер отношений между обеими сторонами будет определять, действительно ли кто-то является независимым подрядчиком. Необходимо учитывать несколько деталей, например:

- Кто контролирует обязанности и графики

- Возможность оговаривать платеж

- Способ оплаты

Лица, которым причитается заработная плата и которые считают, что они могут быть работниками, могут подать иск в Службу стандартов занятости.Сотрудник определит, является ли данное лицо независимым подрядчиком или сотрудником в соответствии с Кодексом стандартов занятости .

Распространяется ли на людей, занятых в сельском хозяйстве, законодательство о стандартах занятости?

Многие работники, занятые в сельском хозяйстве, подпадают под действие законодательства о стандартах занятости, но все же есть некоторые исключения. Сотрудники, работающие на ферме, принадлежащей члену семьи, не подпадают под действие большинства стандартов.Другие сотрудники, работающие в сельском хозяйстве, подпадают под действие некоторых или всех стандартов. См. Дополнительную информацию в информационном бюллетене по сельскому хозяйству.

Какая минимальная заработная плата?

С 1 октября 2021 г. минимальная заработная плата составляет 11,95 долларов в час.

Могут ли работодатели предоставить больше, чем минимальные стандарты, установленные законодательством?

да. Законодательство устанавливает только минимальные стандарты рабочего места, которые должны соблюдаться. Многие работодатели предоставляют больше льгот или платят более высокую заработную плату.

Может ли контракт предлагать льготы ниже стандартов занятости?

Нет. Сотрудники не могут согласиться на работу ниже минимальных стандартов, вне зависимости от наличия контракта. Есть некоторые положения, которые позволяют работодателям и работникам соглашаться на разные условия, но они никогда не могут соглашаться на меньшие, чем минимальные стандарты.

Отличаются ли стандарты для сотрудников, работающих неполный рабочий день?

Нет. На всех сотрудников распространяется действие Кодекса трудовых стандартов , независимо от количества часов, которые они работают.Однако, поскольку определенные заработные платы (например, отпускные и общие отпускные) основаны на процентах от общего заработка, на заработную плату, выплачиваемую сотрудникам, будет влиять количество часов, которые они работают.

Имеют ли молодые люди такие же права, как и другие сотрудники?

да. Молодые люди имеют те же права и обязанности, что и другие сотрудники. Они имеют право на отпускные, сверхурочную работу, минимальную заработную плату, общие отпускные и все другие права в соответствии с Кодексом стандартов занятости .На веб-сайте «Стандарты занятости» по адресу www.manitoba.ca/labour/standards есть информация о правах и обязанностях сотрудников и работодателей.

В каком возрасте молодые люди могут начать работать?

Все молодые люди в возрасте 13, 14 или 15 лет должны пройти курс сертификации молодых рабочих и получить сертификат об окончании, подписанный их родителями / опекунами, прежде чем они смогут работать.

Существуют ли какие-либо ограничения на то, где могут работать молодые люди в возрасте 13, 14 или 15 лет?

Да, молодые люди 13, 14 или 15 лет не могут работать:

- На строительной площадке;

- В промышленных или производственных процессах;

- Буровые или сервисные установки;

- На подмостках или подмостках;

- Обрезка, ремонт, уход или удаление деревьев и кустарников;

- На высоте более 1.5 метров;

- С гербицидами или пестицидами; или

- Без прямого присмотра взрослых.

Сколько часов в неделю разрешено работать молодым людям?

В течение учебной недели молодые люди 13, 14 или 15 лет могут работать до 20 часов в неделю. Во время школьных каникул молодые люди могут работать столько же, сколько и любой другой сотрудник.

Какие дополнительные ограничения распространяются на молодых людей в возрасте 13 лет?

Молодые люди в возрасте 13 лет не могут готовить пищу, если им необходимо использовать опасные инструменты или оборудование, такие как фритюрницы, слайсеры, грили или ножи.Они по-прежнему могут работать в зонах приготовления пищи, выполняя такие задачи, как мытье посуды, смешивание салатов или заполнение заказов на напитки.

Что, если молодой человек поменяется на работе?

Сертификат об окончании действителен до достижения работником 16-летнего возраста. Молодые люди могут сохранить копии свидетельства для передачи новым работодателям. Вам не нужно переделывать курс только потому, что вы меняете работодателя.

Могут ли молодые люди работать в одиночку?

Нет, молодым людям 13, 14 или 15 лет не разрешается работать в одиночку, и они должны находиться под непосредственным наблюдением взрослого, находящегося на рабочем месте.Молодые люди до 18 лет не могут работать в одиночку с 23:00. и 6:00

Выплата заработной платы и ведение учета |

Когда нужно платить сотрудникам?

Заработная плата должна выплачиваться не реже двух раз в месяц в течение 10 рабочих дней после окончания периода выплаты заработной платы. В случае увольнения сотрудникам должна быть выплачена зарплата в течение 10 рабочих дней с даты увольнения.

Должны ли работодатели предоставлять справки о заработной плате при выплате заработной платы?

Работодатели должны предоставлять сотрудникам письменные отчеты о заработной плате при получении оплаты, за исключением случаев, когда выплаты по заработной плате будут одинаковыми в течение определенного периода времени и работодатель не предоставляет отчет с указанием подлежащей выплате заработной платы, размера заработной платы, удержаний и чистой суммы в каждую из дат. Выписки о заработной плате иногда называют квитанциями о заработной плате.

Могут ли работодатели предоставить выписку о заработной плате в электронном виде?

да. Кодекс стандартов занятости требует, чтобы работодатель предоставил письменное заявление, которое может включать в себя электронное платежное ведомость.

Что должно отображаться в выписке о заработной плате?

В платежных ведомостях должно быть указано:

- Обычная заработная плата и количество отработанных в течение всего периода отработанных часов

- Сверхурочная заработная плата и любые сверхурочные часы, отработанные в период оплаты

- Все удержания из заработной платы с указанием даты и причины каждого удержания

- Общая сумма заработной платы, выплаченной работнику

Кто должен вести записи?

Работодатели должны вести учет своих сотрудников, рабочего времени и выплачиваемой заработной платы.Настоятельно рекомендуется, чтобы сотрудники также вели учет рабочего времени и суммы, которую они получали.

Какие записи должны вести работодатели?

Работодатели должны вести записи для всех сотрудников, которые показывают:

- Имя, адрес, дата рождения и род занятий

- Дата начала приема на работу г.

- Обычная заработная плата и сверхурочная заработная плата при начале работы и при изменении ставки заработной платы

- Нормальные и сверхурочные часы работы, учитываемые отдельно и ежедневно

- Дата выплаты заработной платы и выплачиваемая сумма на каждую дату

- Удержания из заработной платы и причина каждого удержания

- Если применимо, сверхурочная работа, которая заносится в банк с письменным соглашением работника и работодателя и с датами, когда работник берет отгул с оплатой

- Даты общих праздников

- Продолжительность рабочего времени работника в общий выходной и выплаченная заработная плата часов.

- Даты начала и окончания ежегодных отпусков, период работы, в течение которого был заработан отпуск, а также дата и размер выплаченной отпускной заработной платы

- Сумма невыплаченной отпускной заработной платы по окончании работы и дата ее выплаты работнику

- Копии документов об отпуске по беременности и родам, отпуске по уходу за ребенком, отпуске по семейным обстоятельствам или других отпусках, включая даты и количество дней отпуска

- Сроки увольнения

- Копии графиков работы

Если сотруднику выплачивается ежемесячная или годовая заработная плата, ее можно разделить на почасовую заработную плату для целей учета.Регулярные часы работы не должны регистрироваться, если они не меняются на ежедневной основе, но следует регистрировать любые сверхурочные или другие изменения.

Имеют ли сотрудники право на минимальную заработную плату за все отработанные часы?

Сотрудники имеют право на получение как минимум минимальной заработной платы в каждый период оплаты труда и не могут соглашаться работать за меньшую плату. Почасовая оплата для сотрудников должна рассчитываться в каждом периоде оплаты, чтобы обеспечить, по крайней мере, минимальную заработную плату. На странице «Минимальная заработная плата» есть дополнительная информация.

Сколько платят сотрудникам за то, что они явились на работу?

Когда работодатель решает отменить смену или досрочно отправить сотрудников домой, тех, у кого график работы превышает 3 часа, и

- Работа менее 3-х часов, должна быть оплачена не менее 3-х часов

- Работа более 3-х часов, за все отработанные часы должна быть произведена оплата

Если сотрудники должны работать менее 3 часов, они должны получать оплату за всю запланированную смену.

В следующей таблице поясняется, что работник имеет право на оплату, если работодатель отменяет или сокращает смену. Когда сотрудники уведомляются об изменении графика перед выходом на работу, они не имеют права на получение отчета о заработной плате.

Планируется к работе | Фактически отработано | Необходимо оплатить |

3 часа и более | Менее 3 часов | 3 часа |

Пример: 4 часа | Полчаса | 3 часа |

Планируется к работе | Фактически отработано | Необходимо оплатить |

Менее 3 часов | Меньше запланированных часов | Полная смена по расписанию |

Пример 2.5 часов | Полчаса | 2,5 часа |

Что можно вычесть из заработной платы сотрудников?

Общее правило заключается в том, что работодатели могут делать вычеты из заработной платы только в том случае, если они составляют:

- Требуется законом (т.е. установленные законом отчисления)

- За то, за что сотрудники соглашаются платить и приносит им прямую выгоду, или

- Для компенсации любых денежных авансов или ошибок в начислении заработной платы.

Примеры того, что можно вычесть из заработной платы сотрудников, включают:

- Оплачивать авансы

- Сотрудники и работодатели должны договориться о том, как и когда возвращать деньги при выдаче аванса, например, регулярные платежи или единовременная выплата.Однако никакие проценты, плата за обслуживание или любые другие сборы, связанные с авансом, не могут быть вычтены.

- Если работодатели и работники не могут договориться о том, как и когда будет выплачен денежный аванс, работодатели могут вычесть суммы, равные тем, которые были бы разрешены, если бы у них было наложение наложенного платежа в соответствии с Законом о возмещении ущерба.