Виды потребительского кредитования: Виды потребительских кредитов

Виды потребительских кредитов

Компания Бизнессмарт » Блог » ЭТО ИНТЕРЕСНО

Видов потребительских кредитов достаточно много. Если посмотреть на различную рекламу, их становится все больше с каждым днем. Есть ли какая-либо принципиальная разница между кредитами кроме названия? Есть! В этой статье будет рассмотрено 10 основных видов потребительского кредитования.

Сначала их перечислим:

- Кредит на неотложные нужды.

- Единовременный кредит.

- Возобновляемый кредит.

- Кредит на недвижимость.

- Кредит на приобретение товаров.

- Кредит на платные услуги.

- Доверительный кредит.

- Кредит для молодых семей.

- Пенсионный кредит.

- Кредит под залог любых материальных ценностей.

Особенности данных кредитов.

- Данный вид является самым универсальным видом потребительского кредита, который выдается практически всем физическим лицам, которые являются дееспособными.

- Это вид кредитования также универсален, предоставляется практически всем дееспособным гражданам, однако имеет лимит денежных средств, который рассчитывается банком, исходя из платежеспособности заемщиков.

- Также это называют «Кредит с отсрочкой». Суть его в том, что заемщики получают средства не сразу, а тогда, когда им нужно и сколько им нужно. Кредит рассчитан на определенный период времени.

- Суть здесь в том, что недвижимость, которую покупает заемщик на деньги банка, становится залогом.

- Данный вид кредита получают в торговой точке при покупке тех или иных товаров. Организация, которая предоставляет такие услуги, предварительно заключила договор с банком.

- Кредит похож на предыдущий, однако вместо товара здесь служат услуги:

- Медицинские.

- Туристические.

- Образовательные и т.д.

- Медицинские.

- Этот кредит только для людей с хорошей кредитной историей, которые уже имели дела с банком и добросовестно погасили все предыдущие кредиты. Один из самых выгодных и гибких кредитов, особенно при повторном обращении в один и тот же банк. Часто название не имеет смысла, и этот кредит действует как потребительский кредит на неотложные нужды.

- Название кредита говорит само за себя. Чтобы получить данный кредит, нужно состоять в браке и быть в возрасте до 28-30 лет. Данные кредиты могут быть как универсальными, так и целевыми.

- Из названия также все понятно. Этот вид кредита такой же, как и предыдущий, однако выдается людям, которые уже достигли пенсионного возраста и продолжают работать.

- Это кредитование также называют ломбардным. Оно имеет одни из самых высоких процентов и коротких сроков. Данный кредит выдается только при залоге, а сумма выданных денежных средств не может превышать реальную стоимость залога.

Вывод.

Из вышесказанного можно легко сделать вывод, что при всем многообразии видов кредитования, каждый вид уникален и рассчитан на самых различных людей! Сегодня, в связи с популярностью кредитования (по статистике около 80% людей в мире хотя бы раз сталкивались с кредитом), существует множество его форм. Кредит рассчитан на каждую категорию граждан по любому социальному признаку и общественному положению:

- Возраст.

- Уровень дохода.

- Семейное положение.

- Наличие имущества.

- Занятость.

- Платежеспособность и т.д.

Сегодня практически любой человек быстро и без проблем может получить деньги наличными в кредитна любые нужды и на любые сроки.

ЭТО ИНТЕРЕСНО

определение и виды, на каких условиях выдается, плюсы и минусы

Потребительский кредит — это деньги, которые банк или другая кредитная организация выдает заемщику в долг на личные нужды: например, на покупку бытовой техники или оплату ремонта. Обычно это небольшая сумма, которую выдают на полтора-два года. За пользование деньгами берут процент.

Обычно это небольшая сумма, которую выдают на полтора-два года. За пользование деньгами берут процент.

К потребительским кредитам также относятся автокредиты и ипотека. Но обычно банки причисляют их к отдельным категориям.

Чтобы оформить кредит, банк и физлицо заключают кредитный договор. В нем прописывают условия предоставления денег: сумму, процент, ежемесячный график платежей, срок выплаты и ответственность заемщика за неисполнение обязательств.

Рассказываем, на каких условиях выдается потребительский кредит, как его платить и на что обратить внимание при получении.

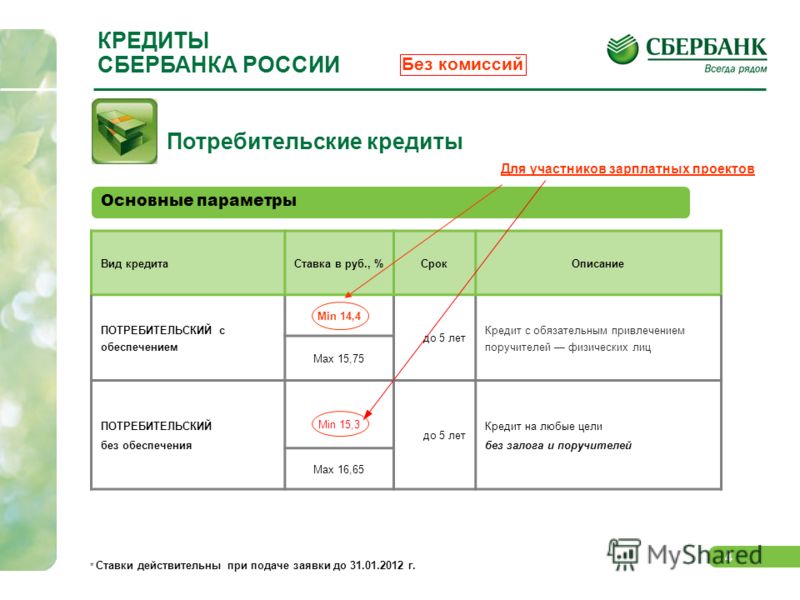

Виды потребительских кредитов

Банки анализируют потребителей и разрабатывают кредитные продукты с учетом их потребностей. Иногда даже создают предложения под конкретных клиентов. Например, следят за расходами и доходами клиентов, которые держат зарплату на счетах в этой кредитной организации, и сразу рассчитывают сумму и условия кредита с учетом дохода.

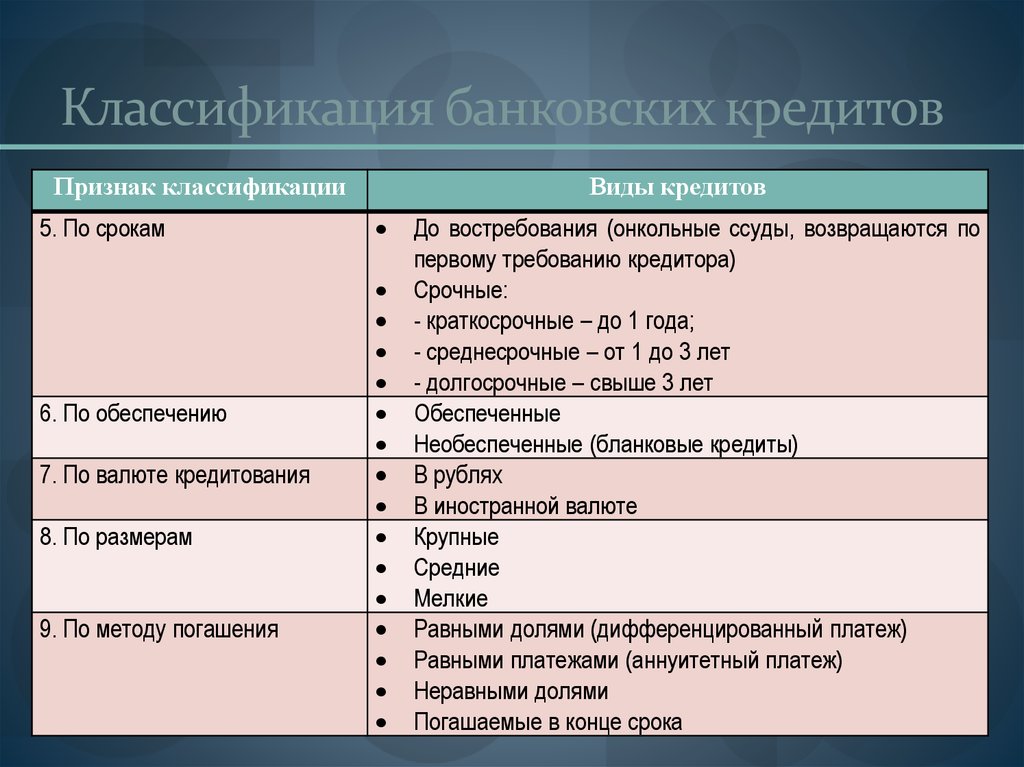

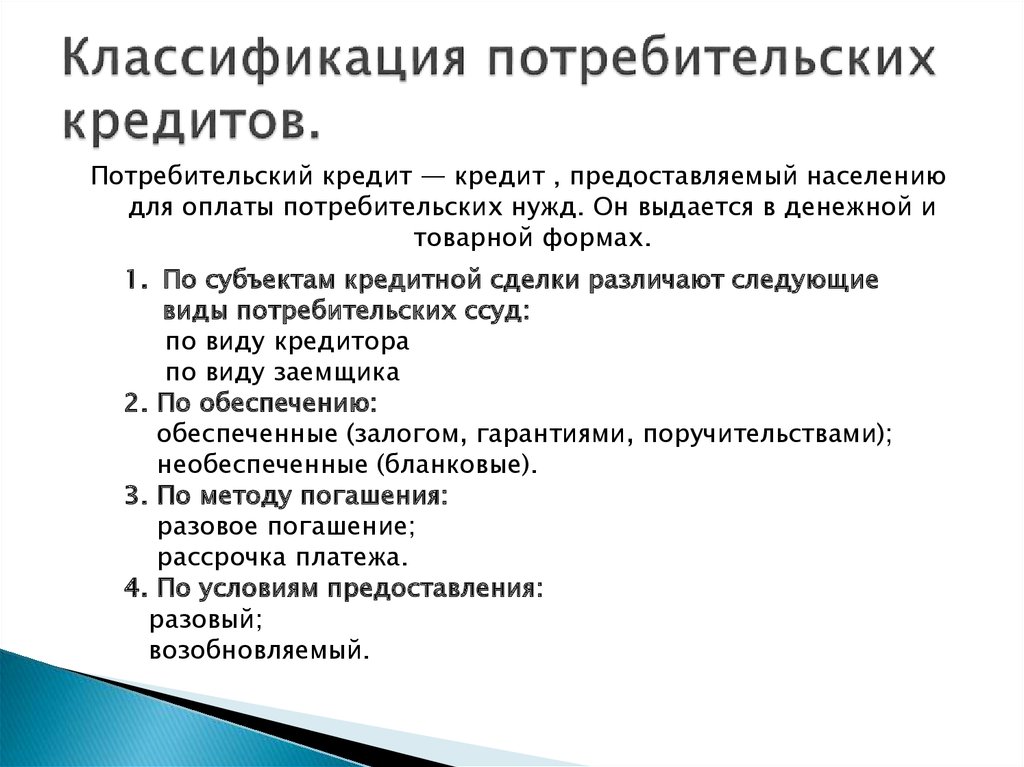

Потребительские кредиты различаются по цели, виду обеспечения и форме.

По цели. Выделяют два вида кредита, целевые и нецелевые.

Целевые выдают на покупку конкретных товаров или оплату определенной услуги. Например, на оплату образования или покупку ноутбука.

Если сумма небольшая, потребительский кредит оформляют в упрощенном порядке прямо в магазине или офисе — процедура занимает не более получаса. Но деньги на руки выдают редко: как правило, их сразу отправляют на счет продавца или подрядчика.

Нецелевые выдают на любые цели, а деньги перечисляют на кредитную карту или выдают наличными. Риски банка здесь выше, поэтому условия менее лояльные, чем по целевому кредиту: процентная ставка выше, а сумма — меньше.

По виду обеспечения. Если сумма кредита большая, банк может потребовать обеспечение. Например, попросить передать имущество в залог. В случае невыплаты долга заемщиком имущество перейдет к банку.

Другой способ обеспечения обязательств — поручительство. Поручитель гарантирует банку, что заемщик выплатит долг. В противном случае сумму придется платить самому поручителю.

Поручитель гарантирует банку, что заемщик выплатит долг. В противном случае сумму придется платить самому поручителю.

Можно взять кредит без обеспечения. В этом случае риски банка выше, поэтому к заемщикам могут предъявлять более жесткие требования, сумма может быть меньше, процент — выше, условия — менее выгодными. Но можно увеличить шансы и взять кредит на выгодных условиях. Например, подтвердить все источники дохода, застраховать жизнь или здоровье на случай потери работы.

По форме. Классические кредиты выдают наличными или переводят на лицевой счет. Сумму займа оговаривают заранее и заключают договор, где прописывают все условия. Если деньги перечисляют на счет заемщика, их можно снять без процентов.

Еще можно оформить кредитную карту — это обычная платежная карта, но деньги на ней принадлежат банку. Когда заемщик оплачивает покупки или услуги кредиткой, он берет эту сумму взаймы. С кредитной карты снимать деньги невыгодно: банк начислит проценты за операцию.

На карте устанавливают кредитный лимит — максимальную сумму займа. Ее размер зависит от платежеспособности и кредитной истории заемщика. Обычно на карте есть беспроцентный период: если за это время заемщик полностью погасил задолженность, ему не придется платить проценты банку. Минимальный ежемесячный платеж составляет примерно 3—10% от суммы займа.

Плюсы и минусы потребительского кредита

У потребительского кредита есть преимущества перед другими видами кредитов:

- Можно подать заявку в разные организации и выбрать самые выгодные условия.

- Требования к заемщикам по потребительским кредитам лояльнее, чем по другим типам кредитов.

- Как правило, можно досрочно погасить долг без штрафов.

Но есть и минусы:

- Небольшие суммы: в среднем до 200 000—300 000 ₽ .

- Высокие процентные ставки: в среднем ставка по необеспеченным кредитам выше 20%.

- Короткие сроки: чаще выдают кредиты сроком до одного года.

Со всеми минусами и плюсами потребительский кредит — удачное решение, когда деньги нужны здесь и сейчас: оформить его легче, чем другие виды кредита, и можно погасить досрочно.

Что такое заем и когда он полезен

Как оформить потребительский кредит

Оформить кредит можно в четыре шага: нужно выбрать банк, подать заявку, собрать документы и дождаться решения. Если оно положительное — подписать договор.

Шаг 1. Выбрать банк. Избегайте компаний, которые авансом просят деньги за оформление кредита: так быть не должно. Лучше выбирать крупные банки: линейка кредитных продуктов у них шире, а условия часто лояльнее, чем в небольших кредитных организациях.

Всю информацию о требованиях и необходимых документах банки публикуют на сайте. Там же можно рассчитать ставку и срок кредита с помощью специального калькулятора.

Шаг 2. Подать заявку. Это можно сделать в отделении банка или онлайн. Как правило, в форме на сайте нужно указать паспортные данные, контакты, среднемесячный доход, сумму и срок кредита.

Требования к заемщику банк устанавливает самостоятельно, но есть общие правила выдачи кредита. Стать заемщиком может только совершеннолетнее дееспособное лицо в возрасте от 18 лет. Но по факту чаще одобряют заявки заемщикам в возрасте от 21 года до 60 лет.

Обязательное условие — гражданство РФ, временная или постоянная прописка. Иногда банк может потребовать подтверждение дохода. Если заемщик не соответствует базовым требованиям, ему, скорее всего, откажут в выдаче кредита или поднимут процентную ставку.

Шаг 3. Собрать документы. Минимальный пакет документов — паспорт и заявка на выдачу кредита. Дополнительно банк может запросить:

Как получить кредит ИП

- Справку 2-НДФЛ. Ее выдают на работе: справка подтверждает, что заемщик получает стабильную зарплату и сможет выплатить долг.

- Выписку по операциям со счетов. Этот документ тоже подтверждает платежеспособность заемщика.

Его можно получить в банке.

Его можно получить в банке. - Копию трудовой книжки. Кредиты чаще одобряют заемщикам, у которых трудовой стаж больше полугода.

Шаг 4. Дождаться решения и подписать договор. Потребительский кредит обычно дают на небольшую сумму, поэтому проверка проходит быстро, иногда за несколько минут. Если банк одобрил кредит, нужно подписать договор.

Оформлять страховку при получении кредита не обязательно — это дополнительная добровольная услуга.

Как платить потребительский кредит

Заемщик и кредитор заключают договор, где подробно прописывают права и обязанности сторон, а также условия кредита, в том числе и его погашения.

Как платить. Платеж по кредиту состоит из двух частей — долга и процентов по нему. В зависимости от состава выделяют два вида платежей:

- Аннуитетный. Это самый популярный способ начисления платежей: ежемесячно заемщик погашает задолженность одинаковыми суммами. Размер платежа остается неизменным, но его состав меняется: сначала заемщик выплачивает проценты, а сумма долга практически не уменьшается.

Постепенно соотношение выравнивается. Переплата по такому кредиту получается выше.

Постепенно соотношение выравнивается. Переплата по такому кредиту получается выше. - Дифференцированный. При этом способе заемщик сначала вносит крупные платежи, но каждый месяц сумма уменьшается. Здесь наоборот: основная часть платежа — это долг. Он гасится равными частями весь срок выплаты кредита, а на остаток начисляются проценты. Переплата получается меньше.

Когда платить. При заключении договора составляют график платежей. В нем прописывают количество выплат, их состав — соотношение основного долга и процентов — и дату, когда нужно внести последний платеж.

Составить график можно самостоятельно: через калькулятор на сайте банка или вручную, когда известны все условия кредита.

Кредитный калькулятор Тинькофф: размер ежемесячного платежа меняется в зависимости от суммы кредита и срокаЧто будет, если не заплатить вовремя. В договоре указывают, что будет, если должник не вернет деньги. Как правило, за каждый день просрочки начисляют пени. Заемщику дают 60 дней: за это время он должен внести пропущенный платеж и сумму неустойки.

Заемщику дают 60 дней: за это время он должен внести пропущенный платеж и сумму неустойки.

Если заемщик скрывается и игнорирует обязательства, банк обратится в суд. Приставы могут арестовать счета и имущество или обратить взыскание на доходы.

Бывает, заемщик больше не может платить кредит — например, потерял работу. Тогда можно попросить банк пересмотреть условия договора. Банки обычно идут навстречу и предлагают альтернативные варианты: например, рефинансирование или оплату только процентов.

Досрочное погашение. По закону заемщик имеет право в течение двух недель после выдачи кредита вернуть всю сумму с процентами без уведомления кредитора.

ст. 11 закона от 21.12.2013 № 353-ФЗ

В остальных случаях нужно уведомить банк за 30 дней до досрочного погашения кредита. Условия досрочного погашения прописывают в кредитном договоре: например, сколько месяцев должно пройти с момента выдачи, есть ли лимиты по суммам.

На что обратить внимание при получении кредита

Перед тем как подписать соглашение, проверьте в кредитном договоре сумму, график платежей, возможность досрочного погашения, размер комиссий и права банка.

Размер выплат. Иногда банк включает в сумму кредита страховку или комиссии, на которые будет начислять проценты.

График платежей. Вот что должно быть прописано в графике: дата погашения, размер ежемесячного платежа, сумма основного долга и процентов, сумма дополнительных услуг, общая сумма выплат.

Размер комиссий. Комиссии взимают за снятие денег и ведение счета, но банки могут брать комиссии за любые дополнительные услуги. Если не узнать заранее, можно переплатить.

Права банка. Порядок взыскания долга и изъятия залогового имущества должен быть детально прописан в договоре. Некоторые банки оставляют за собой право уступки требования по кредиту.

Уступка, или цессия, — это продажа долга другому банку или организации. Например, если заемщик каждый раз задерживает выплаты и вносит меньшую сумму, банк может перевести его в другую организацию — уступить. Тогда ему не придется требовать деньги и ждать оплаты, он получит свою долю от сделки и сможет забыть про этого клиента.

Рефинансирование

Рефинансирование — это оформление нового кредита для погашения предыдущего. Оно позволяет уменьшить размер ежемесячных платежей и объединить несколько разных кредитов в один.

Перекредитование — способ сохранить чистую кредитную историю и получить более выгодные условия сотрудничества. Банкам это тоже выгодно: так они получают возможность обеспечить возврат долга и дополнительную стабильную прибыль.

Что важно запомнить

- Потребительский кредит — это заем под процент, который оформляют в банке.

- Кредиты бывают целевыми и обычными. При целевом кредите деньги выдают только на конкретные цели — например, образование или отдых. Чтобы подтвердить траты, нужно предоставить чеки.

- Обычно потребительские кредиты выдают на небольшие суммы и под высокие проценты на короткий срок — до года. Но разные банки могут устанавливать свои условия выдачи.

- Требования к заемщику лояльные: большинство кредитных организаций проверяет только возраст, гражданство и прописку.

- Для заключения договора лучше выбирать крупные банки. Перед подписанием нужно проверить все условия, особенно те, которые касаются досрочного погашения кредита, размера комиссии и прав банка.

Индивидуальный кредит и варианты ссуды

Типы потребительского кредита и ссуды

Потребительские ссуды и кредиты — это форма финансирования, которая позволяет приобретать дорогостоящие товары, за которые вы сегодня не можете заплатить наличными.

Банки, кредитные союзы и онлайн-кредиторы являются источником большинства потребительских кредитов и кредитов, хотя семья и друзья также могут быть кредиторами.

Ссуды и кредиты бывают разных форм, начиная от чего-то такого простого, как кредитная карта, и заканчивая более сложным кредитованием, таким как ипотечные кредиты, автокредиты и студенческие кредиты.

Независимо от типа, каждый кредит и условия его погашения регулируются государственными и федеральными правилами, чтобы защитить потребителей от сомнительных практик, таких как завышенные процентные ставки. Кроме того, срок кредита и условия невыполнения обязательств должны быть четко указаны в кредитном соглашении, чтобы избежать путаницы или потенциальных судебных исков.

Кроме того, срок кредита и условия невыполнения обязательств должны быть четко указаны в кредитном соглашении, чтобы избежать путаницы или потенциальных судебных исков.

В случае дефолта в условиях взыскания непогашенной задолженности должны быть четко указаны связанные с этим расходы. Это также относится к сторонам в векселях.

Если вам нужно одолжить деньги на предмет первой необходимости или помочь сделать свою жизнь более управляемой, полезно ознакомиться с видами кредитов и займов, которые могут быть вам доступны, и условиями, на которые вы можете рассчитывать.

Обеспеченные и необеспеченные кредиты

Кредиторы предлагают два типа потребительских кредитов — обеспеченные и необеспеченные — в зависимости от суммы риска, на который готовы пойти обе стороны.

Обеспеченные ссуды означают, что заемщик внес залог в поддержку обещания, что ссуда будет погашена. Заемщик рискует потерять этот залог, если он не выполнит обязательства по кредиту. Кредиторы предлагают более низкие процентные ставки по обеспеченным кредитам, потому что у них есть залог, на который можно опереться.

Дома, автомобили, лодки и имущество являются хорошими примерами обеспеченных кредитов.

Необеспеченные кредиты не имеют залога. Это означает, что нет ничего, что можно было бы вернуть во владение и продать в случае дефолта заемщика. Это увеличивает риск для кредитора, который ищет защиты, взимая более высокую процентную ставку.

Кредитные карты и потребительские кредиты являются примерами необеспеченных кредитов.

Виды кредита

Существуют две основные категории потребительского кредита: открытый и закрытый кредит.

Бессрочный кредит, более известный как возобновляемый кредит, может использоваться повторно для покупок, которые будут возвращаться ежемесячно. Выплачивать всю сумму, причитающуюся каждый месяц, не требуется, но проценты будут добавлены к любому невыплаченному остатку.

Наиболее распространенной формой возобновляемого кредита являются кредитные карты, но в эту категорию также попадают кредитные линии собственного капитала (HELOC).

Владельцы карт должны платить проценты, если ежемесячный остаток не выплачивается полностью. Процентные ставки по кредитным картам составляют в среднем около 17 %, но могут достигать 30 % и более в зависимости от платежной истории и кредитного рейтинга потребителя.

Может быть трудно найти кредиты на покрытие плохой кредитной истории, но в рамках некоммерческих программ управления долгом доступны более низкие процентные ставки. Кредитные баллы не являются фактором.

Закрытый кредит используется для финансирования определенной суммы денег на определенный период времени. Их также называют кредитами в рассрочку, потому что потребители должны следовать регулярному графику платежей (обычно ежемесячно), который включает процентные платежи, до тех пор, пока не будет погашена основная сумма.

Процентная ставка по кредитам в рассрочку зависит от кредитора и тесно связана с кредитным рейтингом потребителя. Лучшие процентные ставки идут для заемщиков с кредитным рейтингом 740 и выше. Процентные ставки растут, а кредитные рейтинги снижаются.

Процентные ставки растут, а кредитные рейтинги снижаются.

Кредитное учреждение может наложить арест на имущество потребителя в качестве компенсации, если потребитель не выплатит кредит.

Разница между кредитами с «фиксированной ставкой» и «переменными ставками» заключается в том, что процентная ставка по фиксированному кредиту никогда не меняется. Процентная ставка по кредитам с плавающей ставкой повышается или понижается в зависимости от контрольной ставки или индекса, который меняется, как правило, ежегодно.

Типы ссуд

Потребители могут получить ссуду практически на все, что они хотят приобрести, что говорит вам приблизительно о том, сколько видов ссуды доступно. Типы ссуд различаются в зависимости от процентной ставки или периода погашения, но если вы хотите занять деньги для совершения покупки, вероятно, где-то есть кто-то, кто одолжит их вам.

Here is a list of some of the most popular varieties of loans:

- Debt consolidation

- Student

- Mortgages

- Auto

- Veterans

- Small business

- Payday

- Borrowing from friends and family

- Денежные авансы

- Долевой капитал

У каждого типа есть своя цель, поэтому не ищите тот, у которого самая низкая процентная ставка, и думайте, что это будет ваш окончательный выбор. Проведите небольшое исследование и убедитесь, что кредит, который вы выбираете, именно тот, который вам действительно нужен. Вот небольшое объяснение для каждого кредита.

Проведите небольшое исследование и убедитесь, что кредит, который вы выбираете, именно тот, который вам действительно нужен. Вот небольшое объяснение для каждого кредита.

Ссуды на консолидацию долга

Ссуда на консолидацию используется для упрощения ваших финансов путем объединения нескольких счетов по кредитным картам в один долг, который погашается одним ежемесячным платежом. Это означает меньше платежей каждый месяц и более низкие процентные ставки.

Ссуды консолидации — только другое название для необеспеченных личных ссуд.

Узнайте больше о займы на консолидацию долга

Личные займы

Самое лучшее в личных займах то, что их можно использовать по любой причине. Обеспеченные и необеспеченные личные кредиты — это привлекательный вариант для людей с задолженностью по кредитной карте, которые хотят снизить свои процентные ставки путем перевода остатков. Как и другие кредиты, процентная ставка и условия зависят от вашей кредитной истории. Вот некоторые факты, которые вы должны знать о личных кредитах:

Вот некоторые факты, которые вы должны знать о личных кредитах:

- Общий срок личного кредита: 12-60 месяцев

- Процентная ставка: от 6% до 36% годовых

- Минимальный кредит: 1000-3000 долларов США, в зависимости от кредитора

- Максимальный кредит: 25000-100000 долларов США в зависимости от кредитора 9005 оценка: выше 660, но некоторые онлайн-кредиторы допускают ее до 560, но увеличивают процентную ставку по мере снижения оценки.

- Залоговые требования: Требуется для обеспеченного кредита; не требуется для необеспеченного кредита

Подробнее о потребительские кредиты

Автокредиты

Автокредиты — это обеспеченные кредиты, привязанные к вашему автомобилю. Они могут помочь вам приобрести автомобиль, но вы рискуете потерять автомобиль, если пропустите платежи. Этот тип кредита может быть предложен банком, кредитным союзом, онлайн-кредитором или автосалоном, но вы должны понимать, что, хотя кредиты в автосалоне могут быть более удобными, они часто имеют более высокие процентные ставки и в конечном итоге стоят дороже.

- Общий срок кредита: 12-84 месяца

- Диапазон процентных ставок годовых: 1,04%-13,97%

- Требуемый кредитный рейтинг: 780 или выше, чтобы получить самую лучшую процентную ставку; 600 и выше для средней ставки; До 600 лет процентная ставка обычно выражается двузначной цифрой

Узнайте больше об автокредитах

Студенческие кредиты

Студенческие кредиты предоставляются студентам колледжей и их семьям для покрытия расходов на высшее образование. Процентные ставки были снижены до 0%, когда разразилась пандемия COVID-19, и остаются такими как минимум до 31 августа 2022 года. Существует два типа студенческих ссуд: федеральные студенческие ссуды и частные студенческие ссуды. Кредиты, финансируемые из федерального бюджета, лучше, поскольку они обычно имеют более низкие процентные ставки и более удобные для заемщика условия погашения. Только федеральные кредиты имеют право на процентную ставку 0% до 31 августа 2022 г.

- Общие условия кредита: от 10 до 25 лет

- Диапазон процентных ставок по федеральным кредитам во время кризиса COVID-19: 0%

- Диапазон процентных ставок по федеральным кредитам для студентов после отмены правил COVID-19: 3,73% ; 5,28% по кредитам для выпускников; и 6,28% по кредитам PLUS. Все эти цифры могут увеличиться по мере того, как Федеральная резервная система повысит процентные ставки по займам в 2022 году. Ожидается, что эти цифры также вырастут в 2022 году9.0058

- Прощение кредита: возможно с федеральными кредитами; недоступно для частных кредитов.

Узнайте больше о Студенческие кредиты

Ипотечные кредиты

Ипотечные кредиты — это кредиты, выдаваемые банками, кредитными союзами и онлайн-кредиторами, чтобы позволить потребителям купить дом. Ипотека привязана к вашему дому, а это означает, что вы рискуете лишить права выкупа, если не будете платить ежемесячные платежи. Ипотечные кредиты имеют одни из самых низких процентных ставок среди всех кредитов, потому что они считаются обеспеченными кредитами.

Ипотечные кредиты имеют одни из самых низких процентных ставок среди всех кредитов, потому что они считаются обеспеченными кредитами.

Хотя иногда предлагаются кредиты с плавающей ставкой , большинство покупателей жилья предпочитают ипотечные кредиты с фиксированной ставкой, которые были на рекордно низком уровне в конце 2021 года, но снова растут, поскольку Федеральная резервная система увеличивает стоимость займов.

- Общие условия кредита: 15 и 30 лет

- Годовой процентный диапазон: От 5,33% до 6,4%

- Требования к кредитному рейтингу: Чем выше процентная ставка, тем ниже кредитный рейтинг ты платишь. Как правило, кредиторам нравится минимальный балл 660 или выше, но вы можете претендовать на получение кредита FHA, набрав всего 500 баллов.

- Возможные кредиторы: Каждый национальный банк (Chase, Bank of America, Wells Fargo и т. д.) и местный банк предлагают ипотечные кредиты.

Местные и национальные кредитные союзы являются хорошими источниками, и онлайн-кредиторы, такие как SoFi, Rocket Mortgage и better.com, заслуживают изучения.

Местные и национальные кредитные союзы являются хорошими источниками, и онлайн-кредиторы, такие как SoFi, Rocket Mortgage и better.com, заслуживают изучения.

Узнайте больше о ипотечных кредитах

Ипотечные кредиты на воздушной подушке

Ипотечная ссуда на воздушной подушке — это кредит, по которому заемщик вносит очень низкие ежемесячные платежи или не выплачивает их в течение короткого периода времени, но затем должен платить с баланса единовременно. Это очень рискованный кредит. Он может быть структурирован таким образом, что заемщик не платит проценты или не производит платежей в течение короткого периода времени, но в конце этого периода времени должен произвести «разовый платеж», который покроет накопленную сумму основного долга и процентов. Единственная причина, чтобы рассмотреть это, может быть, если вы намереваетесь владеть домом в течение очень короткого периода времени и рассчитываете быстро продать его, или вы надеетесь рефинансировать кредит до истечения периода баллона.

Узнайте больше о Воздушные кредиты

Кредиты под залог дома

Если у вас есть капитал в вашем доме — дом стоит больше, чем вы должны за него — вы можете взять кредит под этот капитал, чтобы помочь оплатить крупные проекты . Ссуды под залог дома хороши для ремонта дома, консолидации долга по кредитной карте, крупных медицинских счетов, погашения студенческих ссуд и многих других полезных проектов.

Кредиты под залог дома и кредитные линии под залог дома (HELOC) используют дом заемщика в качестве залога, поэтому процентные ставки значительно ниже, чем те, которые вы платите по кредитным картам. Основное различие между собственным капиталом и HELOC заключается в том, что кредит на домашний капитал представляет собой единовременную выплату; имеет фиксированную процентную ставку, и ожидаются регулярные ежемесячные платежи. HELOC – это кредитная линия на 15-30 лет. Он имеет переменные ставки и предлагает гибкий график платежей.

- Общие условия кредита: 5-10 лет для кредитов под залог недвижимости; 15-30 лет для HELOCS

- APR. кредиты под залог жилья и кредитные линии под залог жилья

0081

Департамент по делам ветеранов (VA) предлагает программы кредитования для ветеранов и их семей. С этим кредитом деньги поступают из банка, а не VA. VA гарантирует ссуду и фактически выступает в качестве поручителя, помогая вам получать более высокие суммы ссуды с более низкими процентными ставками.

Узнайте больше о Кредиты для ветеранов

Кредиты для малого бизнеса

Кредиты для малого бизнеса предоставляются начинающим предпринимателям, чтобы помочь им начать или расширить свой бизнес. Лучшим источником кредитов для малого бизнеса является Управление по делам малого бизнеса США, которое предлагает множество вариантов в зависимости от потребностей каждого бизнеса.

Узнайте больше о Кредиты для малого бизнеса

Кредиты на рефинансирование

Поскольку процентные ставки меняются вверх и вниз в зависимости от стоимости займа, установленной Федеральной резервной системой, иногда полезно рефинансировать различные кредиты. ты можешь иметь.

Рефинансирование означает получение нового кредита для погашения одного или нескольких существующих кредитов. Новый кредит должен иметь более низкие процентные ставки и, вероятно, более низкие ежемесячные платежи, чем кредиты, которые вы выплачиваете.

Некоторые из ссуд, которые могут быть рефинансированы, включают в себя:

- Кредитные карты

- ипотека

- Студенческие кредиты

- Auto Loans

- CASH OUT LORANCANCE

- СЛАВНЫЙ КРЕДИТ

Это дорого и не рекомендуется, но есть некоторые ситуации, которые требуют немедленных действий, и вам будет трудно получить их в банке, кредитном союзе или онлайн-кредиторе.

Вот несколько мест, где можно получить немедленную помощь.

Авансы наличными

Авансы наличными — это краткосрочная ссуда под залог вашей кредитной карты. Вместо того, чтобы использовать кредитную карту для совершения покупки или оплаты услуги, вы приносите ее в банк или банкомат и получаете наличные, которые можно использовать для любых целей, которые вам нужны. Денежные авансы также доступны, выписав чек кредиторам день выплаты жалованья.

Подробнее о авансы наличными

Ссуды до зарплаты

Ссуды до зарплаты — это краткосрочные ссуды под высокие проценты, предназначенные для преодоления разрыва от одной зарплаты до другой. Эти кредиты используются преимущественно повторными заемщиками, живущими от зарплаты до зарплаты. Период погашения — и проценты в размере 399 % годовых, которые идут с ними, — делают потребителей готовыми к мошенничеству с кредитами. Правительство настоятельно не рекомендует потребителям брать кредиты до зарплаты из-за чрезмерных затрат и процентных ставок.

Период погашения — и проценты в размере 399 % годовых, которые идут с ними, — делают потребителей готовыми к мошенничеству с кредитами. Правительство настоятельно не рекомендует потребителям брать кредиты до зарплаты из-за чрезмерных затрат и процентных ставок.

Подробнее о кредиты до зарплаты

Ссуды в ломбарде

Это ссуда с высокой процентной ставкой, похожая на обеспеченную ссуду, но с гораздо большим риском. Заемщик предлагает какое-либо имущество (ювелирные изделия, коллекцию монет, электронику и т. д.) в качестве залога по кредиту. Владелец ломбарда предоставляет кредит и устанавливает условия для погашения. Если заемщик вовремя погашает кредит, имущество возвращается. Если кредит не погашен вовремя, владелец ломбарда может продать предмет, чтобы возместить невыплаченную сумму.

Подробнее о Кредиты ломбарда

Займы от пенсионного обеспечения и страхования жизни

Те, у кого есть пенсионные фонды или планы страхования жизни, могут иметь право брать кредиты со своих счетов. Преимущество этого варианта заключается в том, что вы берете взаймы у себя, что делает погашение намного проще и менее напряженным. Однако в некоторых случаях неуплата такого кредита может привести к серьезным налоговым последствиям.

Преимущество этого варианта заключается в том, что вы берете взаймы у себя, что делает погашение намного проще и менее напряженным. Однако в некоторых случаях неуплата такого кредита может привести к серьезным налоговым последствиям.

Подробнее о пенсионных счетах

Займ денег у друзей и родственников

Заем денег у друзей и родственников является неофициальным видом личного займа. Это может привести к значительно меньшим процентным и административным сборам для заемщика, но это не всегда хороший вариант. Несколько пропущенных платежей могут обострить отношения. Чтобы защитить обе стороны, рекомендуется подписать простой вексель.

Узнайте больше о займе у друзей и родственников

Какой тип кредита мне выбрать?

Всякий раз, когда вы решите взять взаймы деньги — будь то для оплаты счетов или покупки предмета роскоши — убедитесь, что вы полностью понимаете кредитный договор. Знайте, какой тип кредита вы получаете, и связан ли он с каким-либо залогом, которым вы владеете.

Знайте, какой тип кредита вы получаете, и связан ли он с каким-либо залогом, которым вы владеете.

Также ознакомьтесь с условиями погашения: каковы будут ваши ежемесячные обязательства; как долго вы должны погасить кредит; и последствия отсутствия платежа. Если какая-либо часть соглашения вам непонятна, не стесняйтесь обращаться за разъяснениями или исправлениями.

Наконец, убедитесь, что выплаты по кредиту удобно вписываются в ваш бюджет. Если вы перенапрягаетесь, последствия могут быть серьезными.

Потребительский кредит | Виды и категории потребительского кредита с примером

Термин «потребительский кредит» относится к типу кредита, предоставляемого потребителям для финансирования определенных предметов или целей. Как правило, потребители пользуются кредитами для финансирования покупки жилья, консолидации долга, образования, общих расходов на проживание и т. д. С другой стороны, растущие малые предприятия берут кредиты для финансирования потребностей в оборотном капитале, покупки оборудования и недвижимости, инвентаризации и т. д. Короче говоря, на рынке доступно большое разнообразие продуктов потребительского кредитования, и поэтому для потребителей важно понять свои собственные потребности, прежде чем воспользоваться каким-либо продуктом. Эта статья даст краткое представление о потребительских кредитах и их различных типах.

д. Короче говоря, на рынке доступно большое разнообразие продуктов потребительского кредитования, и поэтому для потребителей важно понять свои собственные потребности, прежде чем воспользоваться каким-либо продуктом. Эта статья даст краткое представление о потребительских кредитах и их различных типах.

Типы потребительских кредитов

На рынке доступно несколько типов потребительских кредитов, подходящих для различных нужд потребителей. Ниже приведены некоторые из наиболее распространенных типов потребительских кредитов:

1. Ипотечный кредит

Ипотечный кредит — это обеспеченный кредит, предоставляемый банком потребителю для покупки дома, который обычно стоит намного больше, чем средний заработок человека в год. Этот тип кредита растягивается на более длительный период времени, чтобы облегчить ежемесячные платежи, наиболее распространенной ипотекой является 30-летний кредит с фиксированной процентной ставкой.

2. Автокредит

Автокредит выдается либо банком, либо самим автодилером для финансирования покупки автомобиля. Срок типичного автокредита колеблется от 2 лет до 7 лет. Срок владения короче, а первоначальный взнос больше для автокредита из-за быстрого обесценивания автомобиля. Обычно это обеспечено в природе.

Срок типичного автокредита колеблется от 2 лет до 7 лет. Срок владения короче, а первоначальный взнос больше для автокредита из-за быстрого обесценивания автомобиля. Обычно это обеспечено в природе.

3. Кредит на образование

Целью кредита на образование является удовлетворение образовательных потребностей студента путем оплаты обучения в колледже. Таким образом, студенты могут преследовать свои жизненные цели посредством надлежащего образования. Это необеспеченный тип кредита, и погашение начинается только через несколько месяцев после окончания колледжа студентом.

4. Персональный кредит

Персональный кредит удовлетворяет различные повседневные потребности заемщика. Это самый универсальный тип кредита на рынке потребительских кредитов из-за его широкого спектра целей конечного использования, включая консолидацию долга, отпуск и т. д. Этот тип кредита обычно имеет длительный срок и может быть как обеспеченным, так и необеспеченным по своей природе. .

5. Кредит на рефинансирование

Как следует из названия, этот тип кредита используется для рефинансирования существующего кредита. На самом деле кредит рефинансирования может быть использован для рефинансирования любой из вышеупомянутых кредитов. Как правило, это фиксированный платеж с более низкой процентной ставкой, что в первую очередь привлекает потребителей.

6. Кредитная карта

Наиболее часто используемая и популярная среди различных видов потребительских кредитов. Заемщик обычно использует его для покупки предметов первой необходимости, таких как продукты, одежда и т. д., в кредит. Процентная ставка, взимаемая по этому типу кредита, немного выше, и, таким образом, несвоевременная оплата может повлечь за собой очень высокий штраф.

Пример потребительского кредита

Давайте рассмотрим детали некоторых потребительских кредитов, доступных на рынке по состоянию на август 2021 года.

Кредитор | Расчетный годовых | Сумма кредита | Мин. |

| Софи | 5,99% – 19,63% | 5 000 – 100 000 долл. США | 680 |

| Маркус от Goldman Sachs | 6,99% – 190,99% | 3 500 – 40 000 долл. США | 660 |

| Уэллс Фарго | 5,74% – 24,24% | 3 000 – 100 000 долл. США | – |

| Кредитный союз PenFed | 5,99% – 17,99% | 500 – 20 000 долларов | 700 |

Источник: Nerdwallet

Право на получение потребительского кредита

Чтобы иметь право на получение потребительского кредита, возраст потребителя должен быть в диапазоне от 21 года до 60 лет. Тем не менее, максимальный возраст 60 лет применим для наемного работника, но для самозанятого профессионала он может достигать 65 лет. Тем не менее, критерии могут варьироваться от одного банка к другому, и различные другие факторы также могут учитываться в контрольном списке.

Тем не менее, критерии могут варьироваться от одного банка к другому, и различные другие факторы также могут учитываться в контрольном списке.

Категории потребительских кредитов

Потребительские кредиты относятся к одной из двух категорий – бессрочные кредиты и закрытые кредиты.

1. Бессрочный кредит

В этом типе кредита заемщик может использовать фонд для любых целей, но должен погасить минимальную часть кредита в течение определенной даты. Таким образом, этот тип кредита также упоминается как возобновляемый кредит.

2. Закрытый кредит

Этот тип кредита используется для финансирования некоторых конкретных покупок. Кредит возвращается заемщиком равными ежемесячными платежами в течение определенного периода времени, и поэтому он также называется кредитом в рассрочку. Обычно он обеспечен залогом, и неуплата взносов может привести к конфискации залога.

Использование потребительского кредита

Некоторые из наиболее распространенных видов использования потребительского кредита:

- Покупка дома или ремонт старого дома

- Оплата обучения в высших учебных заведениях

- Покупка автомобилей как для коммерческого, так и для личного пользования

- Рефинансирование существующего кредита

Преимущества потребительского кредита

Некоторые из основных преимуществ потребительского кредита заключаются в следующем:

- Во-первых, он предлагает легкий доступ к средствам в периоды критических потребностей.

- Во-вторых, он повышает финансовую гибкость благодаря широкому спектру продуктов.

- В-третьих, это очень полезно для консолидации долга.

- Наконец, потребители могут покупать товары, которые в противном случае намного превышают их годовой заработок.

Ключевые выводы

Некоторые из ключевых выводов статьи:

- Потребительские кредиты предоставляются потребителям для финансирования покупки определенных предметов или целей.

- Потребительские кредиты позволяют заемщикам приобретать вещи намного дороже, чем их годовой заработок.

- Наиболее распространенными видами потребительских кредитов являются – ипотека, автокредит, образовательный кредит, персональный кредит, кредит на рефинансирование и кредитная карта.

- Потребительские кредиты можно разделить на открытые кредиты или возобновляемые кредиты и закрытые кредиты или кредиты в рассрочку.

Заключение

Таким образом, можно видеть, что потребительские кредиты используются для финансирования покупок, которые в противном случае финансово затруднены для заемщиков.

Его можно получить в банке.

Его можно получить в банке. Постепенно соотношение выравнивается. Переплата по такому кредиту получается выше.

Постепенно соотношение выравнивается. Переплата по такому кредиту получается выше.

Местные и национальные кредитные союзы являются хорошими источниками, и онлайн-кредиторы, такие как SoFi, Rocket Mortgage и better.com, заслуживают изучения.

Местные и национальные кредитные союзы являются хорошими источниками, и онлайн-кредиторы, такие как SoFi, Rocket Mortgage и better.com, заслуживают изучения.

Кредитный рейтинг

Кредитный рейтинг

Об авторе