Виды рентабельности и формулы: Рентабельность и ее виды формулы и расчет

Виды рентабельности в экономике

Рентабельность предприятия

Различные виды рентабельности определяются с целью выявить степень эффективности работы предприятия или отдельных его звеньев. Рентабельность помогает выявить, насколько продуктивно используются ресурсы компании.

Виды рентабельности, определимые для различных показателей работы предприятия, часто сравнивают с показателями КПД. Они соотносят понесенные затраты и полученную в результате прибыль, то есть расходы и доходы. Если по итогам расчетного периода бизнес дает прибыль, то его называют рентабельным.

Виды рентабельности

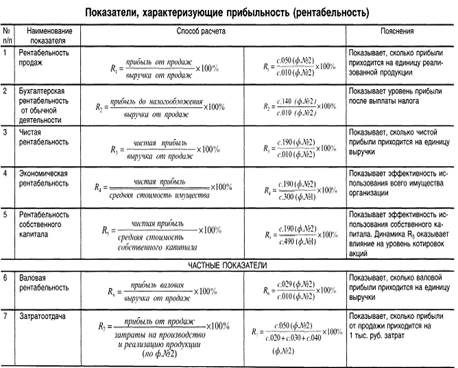

Значение показателей эффективности традиционно различают в соответствии с видами бизнеса, поэтому говорят о разных видах рентабельности. Виды рентабельности используют различные коэффициенты, поэтому формулы отличаются.

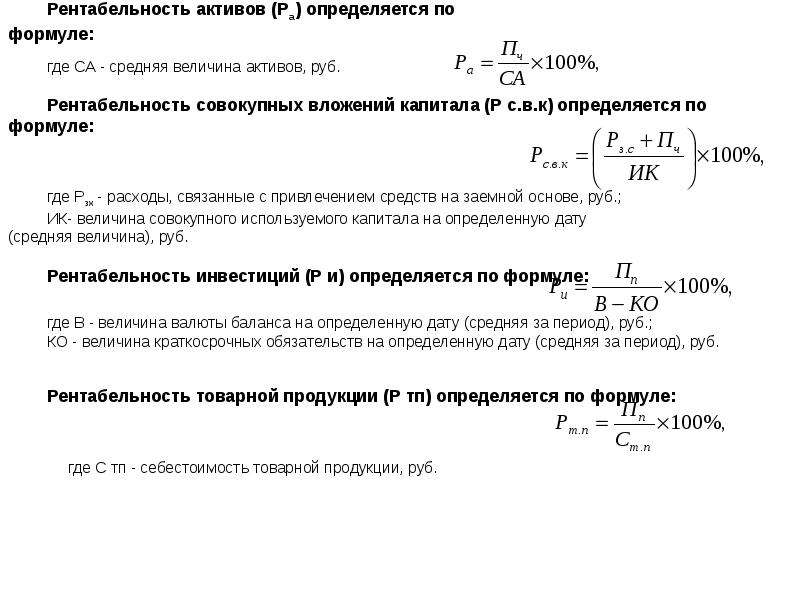

Если рассматривать общую рентабельность активов, то можно сказать, что она является характеристикой, отражающей количество денежных средств, привлеченных предприятием для получения прибыли в один рубль.

Рентабельность активов является способностью активов предприятия создать прибыль. Также можно определить отдельно рентабельность самих активов предприятия, вычисляя ее через отношение прибыли предприятия к средней стоимости привлеченных активов.

Рентабельность продукции и производства

Рентабельность товара или продукта является соотношением между прибылью от его продажи и средствами, которые потрачены на выпуск. Рентабельность в данном случае характеризует степень выгодности производства определенного вида товара или услуги.

Виды рентабельности также включают рентабельность самого производства в целом. Данный показатель способен характеризовать целесообразность определенного типа бизнеса. Здесь можно говорить об отношении производственных затрат к полученной в результате чистой прибыли. Рентабельным можно считать производство, обладающее положительным балансом прибыли и издержек.

Расчет и коэффициенты рентабельности

Виды рентабельности более полно можно рассмотреть на примере формул. Выделяют следующие виды рентабельности:

- Активов,

- Основных средств,

- Оборотных средств,

- Капитала,

- Инвестиций и др.

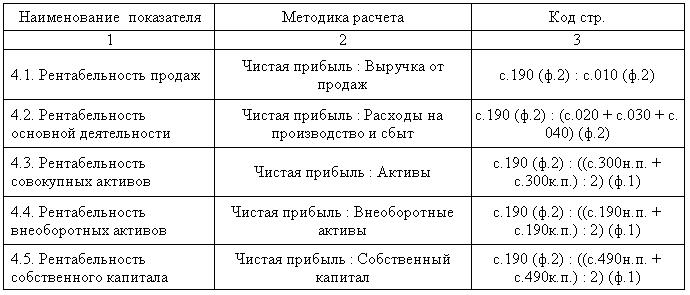

Формула рентабельности активов представлена следующим равенством:

ROA = Прибыль/Стоимость активов*100%

Здесь рассматриваются не только собственные активы компании, расчет можно провести и по заемным активам (привлеченным), так и по активам в совокупности.

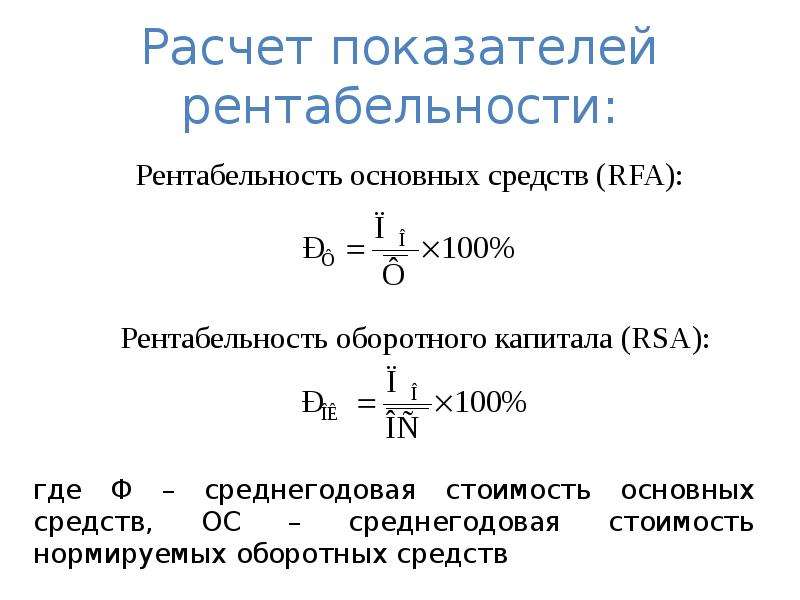

Рассматривая рентабельность основных средств или фондов, можно сказать, что показатель определяется аналогично. Только расчет производится по основным производственным фондам, поэтому формула учитывает именно их стоимость.

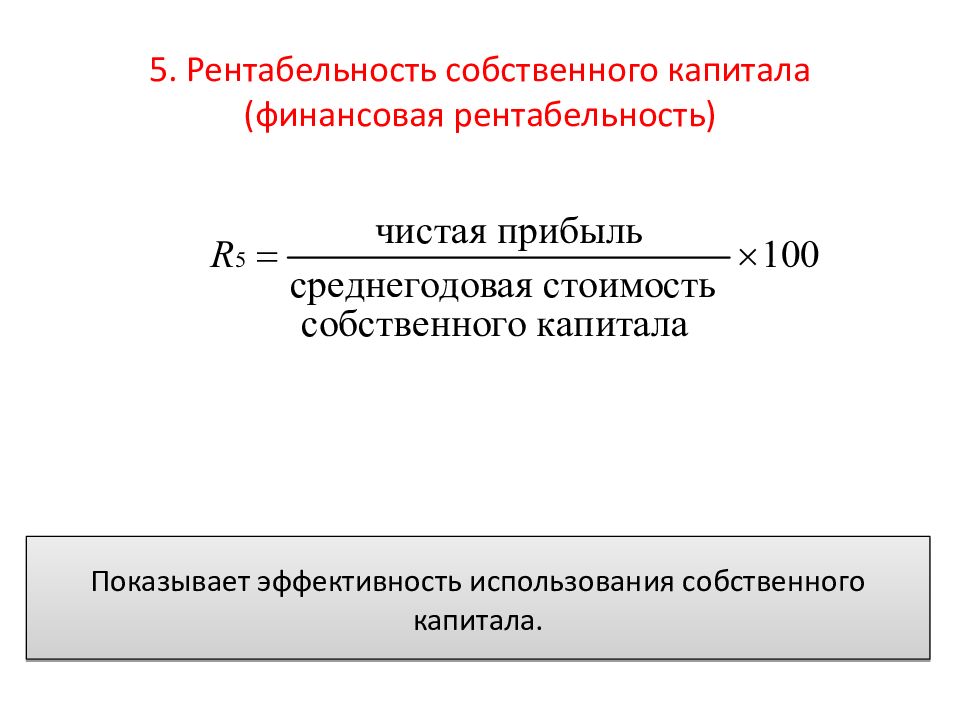

Рентабельность капитала и инвестиций

Показатель рентабельности капитала показывает степень эффективности, с которой используются собственные средства (например, в компании или банке). Здесь происходит расчет отношения чистой прибыли к сумме уставного капитала (в некоторых случаях дополнительного):

Здесь происходит расчет отношения чистой прибыли к сумме уставного капитала (в некоторых случаях дополнительного):

ROE = сумма прибыли / капитал*100%

Разница рентабельности активов и капитала отражает величину финансового рычага. Финансовый рычаг представляет размер заемных средств, которые используют для ведения бизнеса. Показатель ROE – важнейший показатель для анализа деятельности компании.

Значение рентабельности инвестиций (ROI)оценивает сумму прибыли, получаемой от начальных инвестиций. Она представляет собой отношение получаемой прибыли и суммы первоначальных вложений.

Примеры решения задач

Расчет рентабельности – виды, формулы, предназначение.

Как рассчитать рентабельность?

Анализ эффективности деятельности организации невозможен без учета показателей рентабельности. Показатель, характеризующий доходность деятельности или, по-другому, экономическую эффективность – это и есть понятие рентабельности.

Данный параметр демонстрирует то, насколько эффективно в компании используются имеющиеся экономические, трудовые, денежные и природные ресурсы.

Для некоммерческих структур рентабельность и является основным показателем эффективность работы, а в коммерческих подразделениях важны количественные характеристики, просчитанные с большей точностью.

Поэтому существует множество видов рентабельности: рентабельность производства, рентабельность продукции, рентабельность активов и т.д.

Ответить однозначно на вопрос как посчитать рентабельность невозможно, так как для каждого из видов существуют свои формулы.

Но, в общих словах, эти показатели можно сравнивать с показателями КПД, соотношением между понесенными затратами и полученной в итоге прибылью (отношением расходов к доходам). Бизнес, приносящий по итогам отчетных периодов прибыль, является рентабельным.

Показатели рентабельности необходимы для осуществления финансового анализа деятельности, выявления ее слабых сторон, планирования и проведения мер по увеличению эффективности производства.

Виды рентабельности разделяются на те, которые базируются на затратном подходе, подходе ресурсном или на подходе, характеризующим прибыльность продаж.

Различные виды расчета рентабельности преследуют собственные задачи и используют множество разных бухгалтерских показателей (чистую прибыль, себестоимость продукции, коммерческих или управленческих расходов, прибыль от реализации и т.д.).

Рентабельность основной деятельности.

Относится к затратным показателям, характеризует эффективность не только основной деятельности компании, но и работ, связанных со сбытом продукции. Позволяет провести оценку получаемого на 1 затраченный рубль объема прибыли.

При этом учитываются затраты, связанные с непосредственным производством и реализацией профильной продукции.

Рассчитывается как соотношение между прибылью от реализации и суммой себестоимости продукции, в которую входят:

- себестоимость проданных товаров, работ, продукции или услуг;

- себестоимость коммерческих расходов;

- себестоимость управленческих расходов.

Характеризует способность организации к самостоятельному покрытию расходов прибылью. Расчет рентабельности предприятия применяется для оценки эффективности его работы и высчитывается по формуле:

Род = Прп /З,

Где З – затраты, а Прп — прибыль, полученная от реализации.

При подсчетах не учитывается время, прошедшее между производством и реализацией.

Рентабельность оборотных активов.

Рентабельность оборотных (иначе – мобильных, текущих) активов показывает прибыль, получаемую организацией с каждого, вложенного в оборотные активы, рубля и отражает эффективность использования этих активов.

Определяется как соотношение между чистой прибылью (т.е. оставшейся после налогообложения) и оборотными активами. Этот показатель предназначен для отражения возможностей организации по обеспечению достаточного объема прибыли в отношении к используемым оборотным средствам.

Чем данное значение выше, тем оборотные средства используются эффективнее.

Вычисляется по формуле:

Робщ = Чп/Оа, где

Робщ – общая рентабельность, чистая прибыль — Чп, а Оа – стоимость оборотных активов.

Внутренняя норма рентабельности.

Критерий, используемый для вычисления эффективности инвестиций. Этот показатель позволяет оценить целесообразность вложения средств в инвестиционные проекты и демонстрирует определенную ставку дисконта, с которой чистая стоимость средств, предполагаемых в будущем, будет равна нулю.

Под этим понимается минимальная норма рентабельности, когда исследуемый инвестиционный проект предполагает, что желаемая по минимуму норма прибыли или стоимость капитала компании будет превышать меньший показатель внутренней рентабельности.

Данный метод вычисления очень не прост и связан с тщательными расчетами. При этом неточности, допущенные во время расчета, могут привести к окончательным неверным результатам.

К тому же при рассмотрении инвестиционных проектов учитываются и другие факторы, к примеру, валовая рентабельность.

Рентабельность основных средств.

Наличие прибыли, как абсолютного показателя, не всегда позволяет получить полную картину эффективности работы предприятия. Для более точных выводов анализируются показатели относительные, показывающие эффективность конкретных ресурсов.

Процесс работы некоторых предприятий зависит т определенных основных средств, поэтому для общего повышения эффективности деятельности, необходимо вычислять и рентабельность основных средств.

Подсчет проводится по формуле:

Рос = Чп/Ос, где

Рос – рентабельность основных средств, Чп- чистая прибыль, Ос — стоимость основных средств.

Этот показатель позволяет получить представление о том, какая часть чистой прибыли приходится на единицу стоимости основных средств организации.

Расчет рентабельности продаж.

Показатель, отражающий чистую прибыль в общей выручке, демонстрирует финансовую результативность деятельности. Финансовым результатом в расчетах могут выступать различные показатели прибыли, это приводит к существованию нескольких вариаций показателя. Чаще всего это: рентабельность реализации по валовой прибыли, по чистой прибыли и операционная рентабельность.

что такое формула рентабельности продаж. Найдите ответ в этой статье.Как рассчитать формулу рентабельности вы узнаете здесь: https://russtartups.ru/kak-sozdat-svoj-biznes/buhgalteriya-2/formula-rentabelnosti-vse-chto-nuzhno-znat.html

Как определить формулу рентабельности производства можно узнать из статьи >>

Формулы расчетов рентабельности продаж.

По валовой прибыли: Рпвп = Вп/В, где Вп – валовая прибыль, а В – выручка.

Валовая прибыль – это разница между выручкой, полученной от продаж и себестоимостью продаж.

По чистой прибыли: Рчп = Чп/В, где Чп – чистая прибыль, а В – выручка.

Операционная рентабельность: Ор = EBIT/В, где EBIT – подсчитанная до налогов и вычетов прибыль, а В – выручка.

Оптимальное значение рентабельности продаж зависит от отраслевых и других особенностей предприятия.

Так в организациях, использующих длительный цикл производства, такая рентабельность будет выше тех компаний, которые работают с высоким оборотом, хотя их эффективность может быть одинаковой.

Эффективность реализации так же может показать рентабельность реализованной продукции, хотя она учитывает другие факторы.

Порог рентабельности.

Имеет и другие названия: критический объем производства или реализации, критическая точка, точка безубыточности. Обозначает такой уровень деловой активности организации, при котором суммарные затраты и суммарные доходы равны друг другу. Позволяет определить запас финансовой прочности организации.

Вычисляется последующей формуле:

Пр = Зп/Квм, где

Пр – порог рентабельности, Зп – постоянные затраты, а Квм — коэффициент валовой маржи.

В свою очередь коэффициент валовой маржи высчитывается другой формулой:

Вм = В – Зпр, где Вм –валовая маржа, В – выручка, а Зпр – переменные затраты,

Квм = Вм/В.

Предприятие несет убытки при объеме продаж ниже порога рентабельности и получает прибыль, если этот показатель выше порога. Стоит отметить, что при повышении объема продаж постоянные затраты на единицу продукции уменьшаются, а переменные остаются прежними. Порог рентабельности может подсчитываться и для отдельных видов услуг или продукции.

Рентабельность затрат.

Характеризует окупаемость затрачиваемых на производство средств, показывает прибыль, получаемую с каждого вложенного в производство и реализацию рубля. Используется для оценки эффективности трат.

Рассчитывается как соотношение между величиной прибыли и суммой расходов, принесших эту прибыль. Такие расходы считаются декапитализированными, списанными с актива баланса, представленными в отчете.

Показатель рентабельности затрат высчитывается следующим образом:

Рз = П/Др, где П – прибыль, а Др — декапитализированные расходы.

Надо отметить, что расчет показателей рентабельности затрат демонстрирует только степень окупаемости расходов, затраченных на конкретные направления, но не отражает отдачи от вложенных ресурсов. Эту задачу выполняют показатели рентабельности активов.

Факторный анализ рентабельности.

Является одной из частей финансового анализа и, в свою очередь, разделяется на несколько моделей, из них наиболее часто используются аддитивные, мультипликативные и кратные.

Сущность построения таких моделей – создание математической зависимости между всеми исследуемыми факторами.

Аддитивные применяются в случаях, когда показатель будет получен как разность или сумма результирующих факторов, мультипликативные – как их произведение, а кратные – когда для получения результата факторы делятся друг на друга.

Комбинации этих моделей дают комбинированные или смешанные модели. Для полноценного факторного анализа рентабельности создаются многофакторные модели, в которых используются различные показатели рентабельности.

Просмотров: 38 891

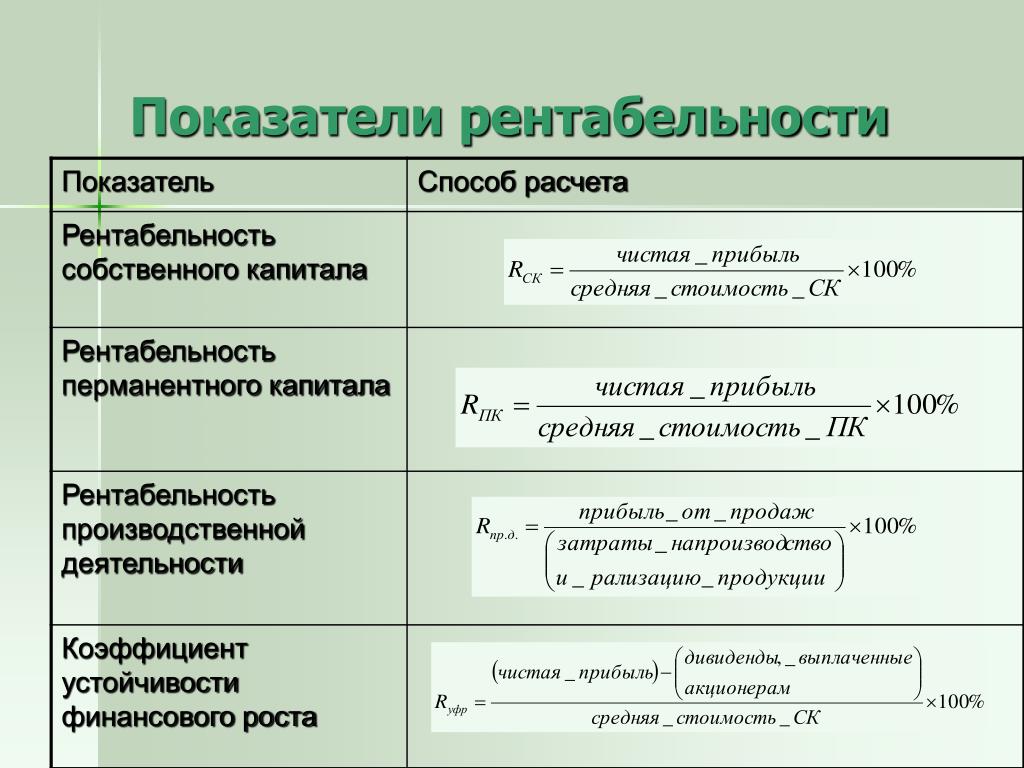

Коэффициенты рентабельности

Рентабельность – относительный показатель экономической эффективности. Рентабельность комплексно отражает не только степень эффективности применения материальных, трудовых и финансовых ресурсов, но и использование природных богатств. Коэффициент рентабельности рассчитывается как отношение прибыли к активам, ресурсам или потокам, ее формирующим. Может выражаться как в прибыли на единицу вложенных средств, так и в прибыли, которую несет в себе каждая полученная денежная единица.

Рассмотрим основные показатели, характеризующие рентабельность деятельности организации:

Коэффициент общей рентабельности

Коэффициент рентабельности продаж

Коэффициент рентабельности активов

Коэффициент рентабельности производства

Рентабельность является результирующим показателем эффективности деятельности любой компании, в общем виде коэффициенты рентабельности рассчитываются по формуле:

R = Прибыль (чистая, балансовая) / производственный показатель

Общая рентабельность – обобщающий показатель экономической эффективности предприятия, отрасли, хозяйства, равный отношению валовой (балансовой) прибыли, полученной за определенный период времени (обычно за год), к средней за этот период стоимости основных и нормативной доли оборотных средств.

Коэффициент общей рентабельности

Основной и самый распространенный показатель оценивающий прибыльность предприятия это коэффициент общей рентабельности. Данный показатель определяется как отношение прибыли до налогообложения к выручке от реализации товаров, работ и услуг, производимых предприятием:

КОР = прибыль (убыток) до налогообложения / выручка х 100%

КОР = стр. 140 / стр. 010 ф.2 * 100%

КОР = стр. 2300 / стр. 2110 * 100%

Коэффициент рентабельности продаж

Коэффициент позволяет определить, сколько прибыли компания имеет с каждого рубля выручки от реализации товаров, работ или услуг. Данный показатель рассчитывают как в целом, так и по отдельным товарным позициям.

КРП = прибыль (убыток) от продаж / выручка (нетто) от продаж х 100%

КРП = стр. 050 / стр. 010 ф. №2 * 100%

КРП = стр. 2200 / стр.

2110 * 100%

Коэффициент рентабельности активов

Показатели рентабельности активов или его частей позволяют судить об эффективности вложений в ту или иную деятельность. В общем виде формула расчета коэффициента рентабельности активов имеет вид:

КРК = чистая прибыль (убыток) / капитал * 100%

или

КРК = валовая прибыль / капитал * 100%

Выбор применяемой формулы зависит от поставленных целей и предмета анализа. Т.е. формула по бухгалтерскому балансу, к примеру, для определения коэффициента рентабельности совокупного капитала (ККАП) будет иметь вид:

ККАП = стр. 029 или 050 или 140 или 190 ф. №2 / [(стр. 300н.г. + стр.300к.г.)/2] х 100%

ККАП = стр. 2100 или 2200 или 2300 или 2400 / [(стр. 1600н.г. + стр.1600к.г.)/2] х 100%

Данная категория (рентабельность активов) включает в себя достаточно обширную группу коэффициентов таких как:

Коэффициент рентабельности чистых активов: КЧА = прибыль / сумма чистых активов х 100%.

Коэффициент рентабельности текущих активов: КТА = прибыль / текущие активы (или оборотные средства) х 100%.

Коэффициент рентабельности активов: КА = прибыль / среднегодовая валюта баланса х 100%.

Коэффициент рентабельности собственного капитала: КСК = прибыль / собственный капитал х 100%.

Коэффициент рентабельности производственных фондов: КПФ = прибыль / средняя величина производственных фондов х 100%.

Коэффициент рентабельности производства

Рентабельность производства позволяет оценить эффективность производства товаров, оказания услуг или выполнения работ.

Показатель позволяет определить какую прибыль получает компания с каждого рубля понесенных затрат.

КРЗ = балансовая прибыль (убыток) / себестоимость х 100%

КРЗ = стр. 050 / стр. 020 ф.

№2 * 100%

КРЗ = стр. 2200 / стр. 2120 * 100%

С расчетом показателей рентабельности в соответствии с международными стандартами можно ознакомиться в этой статье.

Для обоснованных выводов по результатам расчета коэффициентов рентабельности необходимо также принимать во внимание следующее:

Временной аспект – коэффициенты рентабельности статичны, отражают результативность работы отдельного отчетного периода и не учитывают перспективную отдачу от долгосрочных инвестиций, поэтому при переходе на новые технологии их значения могут ухудшаться. В таких случаях необходимо оценивать показатели рентабельности в динамике./p>

Несопоставимость расчетов – числитель и знаменатель рентабельности выражены в «неравноценных» денежных единицах. Прибыль отражает текущие результаты, а сумма капитала (активов) складывалась в течение нескольких лет, является книжной (учетной) и не совпадает с текущей оценкой. Поэтому для принятия решений необходимо учитывать также индикаторы рыночной стоимости компании.

Проблема риска – высокая рентабельность быть может достигнута ценой рискованных действий, поэтому параллельно для полноценного анализа эффективности деятельности компании анализируют структуру текущих затрат, коэффициенты финансовой устойчивости, операционный и финансовый рычаги.

Рентабельность — что это. Формула расчета

Рентабельность – один из важнейших показателей, которые могут показать эффективность работы компании, направить внимание на слабые места и дать возможность скорректировать действия во всех направлениях. Но обо всём по порядку.

Для чего рассчитывать рентабельность?

Финансовая рентабельность проекта часто является ключевым показателем в анализе работы фирмы. Говоря простым языком, рассчитав настоящую рентабельность, можно понять, насколько хорошо окупаются вложенные в проект средства.

И нельзя забывать, что рентабельность как показатель крайне важна в проекте, который ещё даже не начал действовать. Любой стартап будет оцениваться по его предполагаемой (на основе цифр и анализа) рентабельности. И не только, когда речь идёт об оценке инвестором. Предприниматель, составляющий бизнес-план сам должен оценить, насколько его дело будет рентабельным, чтобы понять, нужно ли что-то изменить, или может быть вообще не стоит вкладывать ресурсы.

Любой стартап будет оцениваться по его предполагаемой (на основе цифр и анализа) рентабельности. И не только, когда речь идёт об оценке инвестором. Предприниматель, составляющий бизнес-план сам должен оценить, насколько его дело будет рентабельным, чтобы понять, нужно ли что-то изменить, или может быть вообще не стоит вкладывать ресурсы.

Показатель этот высчитывается в виде числового коэффициента – чем выше число, тем больше рентабельность фирмы.

Основных причин высчитать рентабельность, кроме того, о чём мы уже упомянули, несколько:

- Чтобы суметь спрогнозировать прибыль следующего периода.

- Чтобы была возможность сравнить показатели с конкурентами.

- Чтобы была возможность обосновать инвестиции. Особенно важно это, когда в сделке участвует третье лицо, которое вкладывает свои деньги с целью получить прибыль в будущем.

- Чтобы определить реальную рыночную стоимость компании. Часто используется при подготовке к продаже.

Рентабельность предприятия

Ещё раз простыми словами определим, что же такое рентабельность для фирмы и для чего он нужен:

Рентабельность предприятия – один из основных экономических показателей, который способен показать прибыльность фирмы от своей деятельности (или предпринимателя). Расчёт рентабельности покажет – насколько обоснованным и выгодным является проект, или направление деятельности.

Нужно понимать, что в экономической деятельности фирмы задействовано очень много разных ресурсов – трудовые, экономические, финансовые, природные. Использование каждого из них должно быть обосновано с точки зрения экономической целесообразности. То есть все они должны приносить доход, или результат, который приведёт к увеличению дохода.

Оценивая рентабельность, можно понять, использование каких ресурсов не приносит нужного результата и скорректировать их использование.

Если попробовать выразиться ещё проще, то рентабельность – это соотношение между затратами на процесс производства и полученной в его результате прибылью.

Если за определённый период времени бизнес принёс прибыль, то его называют рентабельным. А соответственно – выгодным для владельца.

Факторы рентабельности

На рентабельность влияет множество факторов. И с ними нужно быть знакомым, чтобы понимать, как этот процесс складывается и как его можно просчитать.

Специалисты выделяют экзогенные и эндогенные факторы.

Экзогенные факторы рентабельности

К экзогенным (возникшим под влиянием чего-то извне) относят, например, налоговую политику государства. Потому что траты компании на оплату обязательных платежей непосредственно влияют на рентабельность фирмы. Также, к экзогенным относят географическое расположение предприятия, общий уровень конкуренции на рынке, политическую ситуацию в стране, конъюнктуру рынка и другие факторы.

Эндогенные (внутренние) факторы

Ясно, что в отличие от экзогенных, эти факторы появляются внутри самой компании. Так, например, условия труда персонала непосредст

виды, формулы расчета – Businesscor.ru

Чтобы определить доходность предприятия, оптимальным вариантом станет расчет рентабельности по специальной формуле. Узнать, что такое рентабельность, какие есть ее виды, как правильно определить показатели и для чего это нужно, вы сможете из данной статьи.

Cодержание:

1. Определение рентабельности

Чтобы грамотно рассчитывать основные экономические показатели организации, требуется понять, что такое рентабельность. Данное определение произошло от немецкого слова «rentabel», что в переводе означает полезность, прибыльность или доходность.

Рентабельность – это относительный показатель экономической эффективности, иначе говоря, это значение прибыльности/доходности определенного предприятия или производственного процесса.

Определение может выражать долю прибыли от каждой единицы вложенных в производство средств, или же каждой денежной единицы, полученной в результате работы фирмы. Рассчитывают данную величину в двух возможных вариациях – в численном формате или же процентном выражении.

Обратите внимание! На общую эффективность работы предприятия оказывают влияние множественные факторы, принимается во внимание убыточность/прибыльность всех промышленных процессов, рентабельность активов, производства, качество продукции, общий рыночный спрос на товары, цены конкурентов и прочие внешние критерии.

2. Основные виды рентабельности

Показатели эффективности компании существенно разнятся для отдельных направлений бизнеса, поэтому нельзя сказать однозначно, что такое рентабельность. Различают несколько основных численных выражений доходности организации:

- Общая прибыльность активов – показывает способность активов компании порождать прибыль. Числовые/процентные данные отражают, сколько прибыли приходится на каждую вложенную в имущество денежную единицу.

- Рентабельность собственного капитала – выступает главнейшим финансовым критерием для собственника или инвестора фирмы, благодаря расчету данных можно определить, насколько эффективно был использован вложенный в дело капитал.

- Эффективность производства — оценивает, насколько продуктивно в ходе производственных мероприятий используются имущественные средства, т.е. основные и оборотные фонды фирмы.

- Доходность продукции — отражает эффективность ее реализации. Это численное выражение отношения доходов от продажи товаров к затратам на их производство и реализацию. Помимо общей рентабельности продукции нередко высчитывают доходность отдельных подразделений или же прибыль от производства особых видов товаров.

3. Рентабельность – формулы расчета

Рассчитать показатели можно по специальным формулам, но для этого потребуются реальные экономические данные.

Рентабельность активов

Рентабельность активов высчитывается по формуле отношения прибыли организации, полученной за определенный период, к оцененной за этот же период стоимости самих активов:

— ВАЖНО! В расчет берется общая сумма активов, с учетом не только собственных, но и привлеченных средств (дебиторская задолженность, кредитные обязательства и пр.).

Отдельно можно выделить следующие обособленные показатели рентабельности:

- основных производственных фондов:

- общей суммы капитала:

— ВАЖНО! В зависимости от преследуемых целей выбирается совокупная сумма капитала, либо же показатели уставного/дополнительного капитала по отдельности.

Рентабельность производства

Формула рентабельности производства представляет собой отношение прибыли от реализованных товаров к совокупной стоимости основных и оборотных фондов организации:

Рентабельность продукции

Расчет прибыльности продукции представляет собой отношение дохода от продажи к себестоимости (затратам на производство и реализацию) произведенных товаров:

,- себестоимость – общая сумма затрат на производство и реализацию товаров за указанный период.

Что такое рентабельность продаж

Отдельным показателем эффективности деятельности компании выступает прибыльность продаж, показывающая операционную эффективность фирмы на рынке товаров и услуг.

Так что такое рентабельность продаж? Это экономический показатель, отражающий доход с каждой денежной единицы, вырученной в процессе продажи производимой продукции. Иными словами коэффициент рентабельности продажпоказывает долю прибыли в общем объеме реализованного товара.

, где

— операционная (чистая) прибыль – доход, оставшийся после налогообложения;

— объем продаж – выручка, полученная предприятием за реализацию продукции, в денежном эквиваленте.

Как повысить рентабельность продаж

Основным критерием экономической стабильности любого предприятия выступает отношение уровня чистой прибыли к объему реализованного товара, именно поэтому основной задачей хорошего руководителя считается максимально повысить и регулярно совершенствовать рентабельность продаж фирмы. Добиться этого можно несколькими способами:

- повысить цены на предлагаемый товар, но такой метод приемлем лишь для компаний-монополистов, иначе конкуренты привлекут большую часть ваших постоянных клиентов за счет более доступной стоимости;

- ввести эксклюзивные модели – типовые изделия пользуются спросом, но имея в арсенале особые товары, можно произвести фурор на рынке услуг, вдобавок компанию станут узнавать по индивидуальному ассортименту;

- снижать себестоимость – достичь уменьшения затрат на производство можно кооперируя работу с поставщиками и партнерами. Даже незначительное уменьшение себестоимости (оптовые заказы сырья, скидки на рекламу или транспортные услуги) в результате неплохо увеличит прибыль при продаже большой партии товаров.

Итак, что же такое рентабельность? Это показатель доходности (прибыльности) предприятия, рассчитывающий эффективность использования имеющихся в распоряжении компании экономических, трудовых, денежных и прочих ресурсов. Проще можно сказать, что рентабельность – это отношение полученной прибыли к затраченным ресурсам (соотношение чистых доходов и предшествующих им расходов). Чтобы рассчитать общую доходность фирмы, требуется провести комплексный анализ, учитывая прибыльность активов, собственного капитала, производства, продукции и продаж.

Рентабельность продукции: формула расчета и анализ

Рентабельность – одно из самых широко используемых экономических понятий. В нем отражена основная суть экономической деятельности – получение прибыли. Коэффициент рентабельности, собственно, и показывает нам, насколько эффективен тот или иной бизнес-процесс, насколько велика отдача от того или иного ресурса (материального, трудового или денежного). Иными словами, сколько прибыли на единицу измерения они приносят.

Коэффициент рентабельности чего именно, спросите вы? Да чего угодно. Этот коэффициент высчитывается делением прибыли на любой из показателей деятельности предприятия. И умножением на 100%, соответственно.

Делим чистую прибыль на размер собственного капитала (не забывая умножить на 100%) – получаем рентабельность собственного капитала. Делим чистую прибыль на размер активов – получаем рентабельность активов. На размер основных средств – рентабельность основных средств. На фонд оплаты труда и прочие затраты на сотрудников – рентабельность персонала. И так далее.

Можно посчитать рентабельность производства (делением валовой прибыли на объединенную стоимость основных фондов и оборотных средств). Рентабельность продаж (делением операционной прибыли на размер выручки).

Существует термин «порог рентабельности». Он означает минимальную прибыль, которая покрывает затраты по той или иной статье расходов. Очень важно найти этот порог, чтобы строить бизнес по правильным ориентирам и всегда понимать, за какую грань заходить нельзя.

Кстати, вы заметили, что при расчете разных видов рентабельности в расчет принимаются разные виды прибыли? Об отличиях между ними мы поговорим чуть позже.

А сейчас перейдем к основной теме.

Рентабельность реализуемой продукции – очень важный для производственной компании показатель. Он как бы «встроен» в рентабельность продаж. Разница в том, что прибыль в этом случае надо соотносить не с выручкой, а с себестоимостью продукции (этот показатель по умолчанию меньше выручки).

Рентабельность товарной продукции может быть рассчитана как в целом по ассортименту, так и по отдельным видам изделий.

Есть четыре основных формулы расчета рентабельности продукции. Варианты зависят от того, какая прибыль берется для расчета: чистая или прибыль от продаж. То же самое относится к себестоимости: она может быть либо полной, либо только производственной.

Подробнее о расчёте чистой прибыли

Вся необходимая информация есть в «Отчете о финансовых результатах» (форма 2 бухгалтерского баланса), который каждая компания обязана сдавать в налоговую инспекцию.

Соответственно, все приведенные ниже коды строк баланса относятся к форме 2. Условно обозначим рентабельность продукции как Rпр.

Итак, четыре формулы показателя рентабельности продукции.

1. По чистой прибыли и производственной себестоимости:

Rпр = (Строка 2400 / Строка 2120) Х 100%.

2. По чистой прибыли и полной себестоимости:

Rпр = (Строка 2400 / Сумма строк 2120, 2210 и 2220) Х 100%.

3. По прибыли от продаж и производственной себестоимости:

Rпр = (Строка 2200 / Строка 2120) Х 100%.

4. По прибыли от продаж и полной себестоимости:

Rпр = (Строка 2200 / Сумма строк 2120, 2210 и 2220) Х 100%.

Чтобы было нагляднее, приведем фрагмент «Отчета о финансовых результатах».

Наименование показателя | Код |

|---|---|

| Выручка | 2110 |

| Себестоимость продаж | 2120 |

| Валовая прибыль (убыток) | 2100 |

| Коммерческие расходы | 2210 |

| Управленческие расходы | 2220 |

| Прибыль (убыток) от продаж | 2200 |

| Доходы от участия в других организациях | 2310 |

| Проценты к получению | 2320 |

| Проценты к уплате | 2330 |

| Прочие доходы | 2340 |

| Прочие расходы | 2350 |

| Прибыль (убыток) до налогообложения | 2300 |

| Налог на прибыль | 2410 |

| в т.ч. текущий налог на прибыль | 2411 |

| отложенный налог на прибыль | 2412 |

| Прочее | 2460 |

| Чистая прибыль (убыток) | 2400 |

В бухгалтерской отчетности выделяют три основных уровня прибыли: валовую (балансовую), операционную (она же прибыль от продаж) и чистую.

Валовая прибыль (2100) – это выручка минус себестоимость (2110 минус 2120).

Прибыль от продаж (2200) – это валовая прибыль (2100) минус коммерческие (2210) и управленческие расходы (2220).

Коммерческие расходы включают в себя, к примеру, оплату транспорта, стоимость упаковки товара, заплату продавцов, затраты на рекламу и так далее. Управленческие расходы, в свою очередь – это зарплаты административного персонала (плюс представительские расходы), вложения в переподготовку кадров, оплата аудиторских и консалтерских услуг, и т.д.

Наконец, чистая прибыль (2400) образуется, когда из прибыли от продаж вычитают сумму налога на прибыль. Это упрощенная трактовка, более полная (но не окончательная формула выглядит как 2400 = 2200 + 2310 (доходы от участия в других организациях) + стр. 2320 (проценты к получению) – 2330 (проценты к уплате) + 2340 (прочие доходы) – 2350 (прочие расходы) – 2410 (налог на прибыль). Просто во многих случаях значения строк в середине формулы оказываются нулевыми, а значит, не оказывают влияния на результат.

С прибылью (первой частью формулы) разобрались. Теперь разберемся с себестоимостью продукции.

Чем различаются производственная себестоимость и полная себестоимость?

Производственная себестоимость, как мы уже выяснили, отражается в строке 2120 «Отчета о финансовых результатах».

Как правило, в нее включают следующие статьи затрат:

- стоимость сырья и материалов;

- стоимость потребляемой энергии;

- зарплата рабочих;

- отчисления с ФОТ рабочих;

- содержание и эксплуатация машин и оборудования;

- иные производственные расходы, в том числе на подготовку и освоение производства.

При расчете полной себестоимости к строке 2120 добавляются значения строк 2210 и 2220 (коммерческие и управленческие расходы).

Зачем нужно измерять рентабельность продукции?

Особенно стоит отметить вычисление по прибыли от продаж и полной себестоимости (в нашем варианте это формула №4). Именно ее результат стоит сравнивать с теми средними показателями рентабельности по отраслям, которые ежегодно в своем приказе публикует Федеральная налоговая служба. Значительное отклонение вашей рентабельности от среднего уровня будет служить для налоговиком сигналом к повышенному вниманию.

К примеру, за 2019 год средний по экономике уровень рентабельности продукции составил 11,4%. А вот по отраслям разброс очень велик: от 66,3% в добыче металлических руд до 2,4% в производстве автотранспорта.

Но конечно же, дело не только в том, чтобы жить в ладу с налоговой инспекцией. Измерение рентабельности единицы продукции позволяет понять свою рыночную устойчивость, во-первых, по сравнению с конкурентами (на текущий момент), а во-вторых, проанализировать ее с развитием времени.

Конечно же, в идеале коэффициент рентабельности продукции с годами должен увеличиваться (до разумных пределов). Если ситуация обратная, это серьезный повод для беспокойства.

Как повысить рентабельность продукции

У нас есть числитель (прибыль) и есть знаменатель (себестоимость). Соответственно, надо наращивать первое (увеличивая наценку или улучшая маркетинговую стратегию), либо сокращать второе (более тщательно подходя к закупке материалов, оптимизируя затраты на персонал и т.д.).

Это не делается мановением пальца или по щучьему велению, рынок всегда накладывает свои ограничения. Но, по крайней мере, путь нам ясен.

Рентабельность это простыми словами, примеры: Как посчитать рентабельность бизнеса

Содержание статьи:

Важнейшей целью любой коммерческой деятельности является максимально продуктивное использование средств и ресурсов, вложенных в бизнес изначально или привлеченных в процессе работы. Очевидно, что для бизнесменов и инвесторов интерес представляют прежде всего предприятия, получающие больше прибыли в пропорции к задействованному капиталу: чтобы представить данное качество в понятном численном выражении, необходимо рассчитать рентабельность.Простыми словами рентабельность — это условный критерий, помогающий определить эффективность управления вложенными в предприятие ресурсами, отдачу от связанных с изготовлением и сбытом продукции расходов. Вычисление рентабельности представляется одной из основных операций, предшествующих инвестированию в ту или иную компанию, модернизации производства, повышению квалификации персонала и прочим мероприятиям, повышающим издержки владельцев бизнеса.

Что такое рентабельность?

Аналитики рассматривают показатели рентабельности в качестве параметров, позволяющих с определенной степенью достоверности оценить результативность предпринимательской деятельности. Говоря простыми словами, рентабельность — это формула, наглядно представляющая продуктивность использования в бизнесе таких ресурсов предприятия, как:

- Материально-техническая база;

- Возможности трудового коллектива;

- Организация поставок сырья и материалов;

- Организация каналов сбыта;

- Управление финансами предприятия;

- Прочие материальные и нематериальные ресурсы.

Сравнивать прибыль, объемы реализации и прочие физические показатели для компаний с разными размерами или специализацией несколько некорректно: маленькое предприятие в некоторых ситуациях может быть намного более эффективным, чем гигантский концерн с миллиардными оборотами. С использованием показателей рентабельности данное сравнение становится более справедливым, поскольку подобные коэффициенты вычисляются в относительных величинах.

Говоря простыми словами, рентабельность — это пример, символизирующий отдачу от предпринимательской деятельности и демонстрирующий величину дохода, приходящуюся на каждый вложенный в бизнес рубль. С экономической точки зрения, здесь можно увидеть известные аналогии с КПД: в общем случае показатель вычисляют как отношение суммы прибыли к сумме всех производственных и непроизводственных издержек за обозначенный период времени. Соответственно, рентабельность — это пропорция между доходами и расходами компании.

Применяемая для расчета коэффициента формула достаточно примитивна, однако полученные значения нельзя оценивать в абсолютных понятиях. Здесь необходимо анализировать динамику, сравнивая показатели результативности для разных периодов, разных внешних и внутренних условий. Иногда изначально перспективный бизнес превращается в убыточный именно вследствие неправильного использования расчетных величин для определения критических объемов производства и сбыта.

Зачем нужно определять рентабельность?

Рентабельность следует считать одним из ключевых показателей, применяемых для анализа деятельности предприятия и определения продуктивности использования вложенного в бизнес капитала. Для наглядности ее вычисляют в процентах: чем больше значение коэффициента, тем выше рентабельность.В каких ситуациях может быть полезен этот показатель:

- Составление бизнес-плана. Благодаря вычислению рентабельности можно сделать выводы о качестве проработки всех деталей бизнес-плана и целесообразности реализации данного проекта;

- Ценообразование. Используя показатели рентабельности, бизнесмены определяют допустимое снижение цены на продукцию, имеющее своей целью завоевание рынка или получение конкурентных преимуществ;

- Менеджмент. Путем анализа показателей рентабельности деятельности предприятия на разных временных интервалах можно выявить проблемы в организации бизнес-процессов;

- Прогнозирование доходов. Знание средней рентабельности позволяет руководителю достаточно точно прогнозировать прибыль будущих периодов;

- Обоснование необходимости инвестиций. Учитывая сумму вложений и среднюю рентабельность малого бизнеса, инвесторы определяют эффективность и целесообразность инвестирования;

- Определение стоимости предприятия. Уровень рентабельности в сочетании с ликвидностью определяет стоимость компании при продаже бизнеса.

Кроме того, вычислять показатели рентабельности бизнеса нужно для проведения сравнительного анализа с эффективностью деятельности конкурентов, при привлечении заемного финансирования, перед реализацией каких-либо проектов или освоением производства нового вида изделий.

Виды рентабельности

Бизнесмен, желающий составить адекватное представление о текущем состоянии предприятия, должен использовать несколько разных показателей рентабельности. Благодаря их анализу можно всесторонне рассмотреть ситуацию, выявить проблемные участки или бизнес-процессы, оценить эффективность использования всех доступных ресурсов.Чаще всего выполняют расчет следующих коэффициентов:

- Рентабельность продаж;

- Рентабельность производства;

- Рентабельность отдельных видов продукции;

- Рентабельность активов предприятия;

- Рентабельность инвестиций;

- Рентабельность собственного капитала;

- Рентабельность основных средств;

- Рентабельность персонала.

Для получения этих показателей не нужно проводить специальные мероприятия или исследования — все исходные данные можно найти в обычных бухгалтерских документах. При расчете рентабельности вновь создаваемого бизнеса используют статистику для данного сегмента рынка и отчеты, публикуемые конкурентами в открытом доступе.

Рентабельность продаж (ROS)

Рентабельностью продаж называют отношение дохода, полученного от сбыта всех товаров или услуг, к общей выручке компании. Таким способом можно определить долю прибыли, которая приходится на каждый заработанный предпринимателем рубль.

Данный коэффициент используется в процессе ценообразования и при оценке общих объемов издержек предприятия. Однако для получения представления об эффективности работы компании нужно сравнивать ROS с показателями организаций, работающих в той же отрасли и выпускающих аналогичную продукцию. Рассчитать рентабельность бизнеса в продажах можно следующим образом:

ROS = (прибыль до уплаты налога / выручка от продаж) х 100%.

Иногда для более точного анализа в расчетах используют величину чистой прибыли, представляющей собой окончательный доход предприятия за вычетом всех издержек, а также налоговых и кредитных платежей.

Рентабельность производства

Рентабельность производства — это отношение величины прибыли (валовой или чистой) к общей сумме затрат, связанных с изготовлением продукции. Путем вычисления этого коэффициента можно оценить долю дохода, которую получает предприятие на каждый израсходованный рубль и определить эффективность использования капитала.Рентабельность производства вычисляют как для компании в целом, так и для отдельных ее подразделений. Так определяют целесообразность ведения деятельности в том или ином направлении, особенно если предприятие работает одновременно в нескольких сферах. Расчет рентабельности бизнеса в производстве выглядит так:

РП = (прибыль / (стоимость основных фондов + сумма оборотных средств)) х 100%.

Рентабельность продукции (ROM)

Данный коэффициент определяет, как отношение дохода, полученного от сбыта продукции, к общим затратам на ее производство и продажу. Так можно оценить долю прибыли, которая приходится на каждый вложенный в себестоимость продукта рубль. ROM — достаточно гибкий показатель, позволяющий обосновать целесообразность производства как всего ассортимента товаров, так и отдельных групп, а также конкретных видов изделий. Как определить рентабельность того или иного вида продукции:

ROM = (прибыль от продажи продукта / себестоимость продукта) х 100%.

Рентабельность активов (ROA)

Этот показатель наглядно демонстрирует продуктивность использования активов компании с целью получения прибыли, результативность стратегии управления принадлежащими предприятию ценностями и окупаемость бизнеса, использующего собственные ресурсы. При вычислении ROA необходимо учитывать все оборотные и внеоборотные активы, имеющиеся в распоряжении организации или привлеченные ей в процессе ведения деятельности. Формула расчета рентабельности бизнеса в вопросе эффективности использования ресурсов предприятия выглядит так: ROA = (чистая прибыль / средняя стоимость активов за период) х 100%.

Регулярно вычисляя данный коэффициент, можно выявить не приносящий прибыли актив и принять решение о его продаже, модернизации либо передаче в аренду.

Рентабельность инвестиций (ROI)

Рентабельность инвестиций — это отношение полученного в процессе инвестирования дохода к объему первоначально вложенного капитала. Таким способом можно достаточно точно определить прибыль, которую приносит каждый инвестированный в предприятие рубль. Как рассчитать рентабельность бизнеса в показателях эффективности использования привлеченных инвестиций:ROI = (чистая прибыль + (цена продажи актива – цена покупки актива) / цена покупки актива) х 100%.

Если вследствие незавершенности проекта конечная цена актива неизвестна, то при расчете нужно взять показатель, равный его стоимости в начале инвестирования. ROI, превышающий нулевое значение, указывает на целесообразность размещения капитала, тогда как отрицательные величины говорят о предстоящих убытках.

Рентабельность капитала (ROE)

Коэффициент ROE определяется как отношение чистой прибыли предприятия к его собственному капиталу. Этот показатель помогает инвесторам оценить продуктивность использования принадлежащих компании средств, правильность стратегии управления ее ресурсами. Как рассчитать рентабельность бизнеса в показателях эффективности привлечения собственного капитала:

ROE = (чистая прибыль за год / собственный капитал) х 100%.

Принимая решение о заемном финансировании организации, этот коэффициент нужно сравнить со ставкой по банковскому кредиту. Если ROE больше, то кредитование можно считать целесообразным и экономически обоснованным. В противном случае во избежание получения убытков лучше отказаться от привлечения средств.

Рентабельность основных средств (ROFA)

Вычисление коэффициента рентабельности основных средств имеет своей целью оценку продуктивности их использования в экономической деятельности предприятия. Основными средствами считают все непосредственно или косвенно задействованные в процессе изготовления продукции объекты, не изменяющие своей первоначальной формы. Иначе говоря, к таковым относятся:

- Производственные и складские здания и сооружения;

- Станки, оборудование и агрегаты;

- Грузовые автомобили и погрузочная техника;

- Легковые автомобили и транспорт для перевозки пассажиров;

- Офисная мебель и оргтехника;

- Дорогостоящие приспособления и инструменты.

Как посчитать рентабельность бизнеса в показателях эффективности использования основных средств:

ROFA = (чистая прибыль / стоимость основных средств) х 100%.

Рентабельность персонала (ROL)

Рентабельностью персонала называется отношение чистой прибыли, полученной за определенный период, к общему количеству сотрудников, работающих на предприятии в это время. Таким способом определяется оптимальный штат организации, позволяющий получить максимальный доход при минимальных издержках.

Вычислить данный показатель рентабельности бизнеса можно так:

ROL = (чистая прибыль / количество работников на предприятии).

Наряду с этим показателем экономисты часто рассчитывают другие, более информативные коэффициенты рентабельности:

- Отношение расходов на содержание работников к прибыли компании;

- Отношение расходов на содержание какого-либо подразделения или филиала к полученной ими прибыли;

- Личную рентабельность сотрудника — отношение связанных с ним расходов к доходу, принесенному специалистом в бюджет предприятия.

Таким образом, ROL позволяет добиться самой высокой производительности труда путем выявления отделов и филиалов, нуждающихся в сокращении или расширении.

Расчет точки безубыточности

Объясняя простыми словами, что такое рентабельность предприятия, нельзя не упомянуть о таком важном для бизнеса параметре, как точка безубыточности. Она указывает на минимальный объем реализации, который необходим для покрытия всех связанных с производством и сбытом продукции издержек. Иначе говоря, коэффициент помогает бизнесмену рассчитать уровень продаж, при котором предприятие будет работать «в ноль», без прибыли, но и без убытков.Точку безубыточности в некоторых источниках называют порогом рентабельности, или break-even point (BEP). Для определения нижней границы объема сбыта, после преодоления которой бизнес начнет приносить доход, используют следующую формулу:

BEP = (постоянные затраты) х (выручка) / (выручка) – (переменные затраты).

Таким образом, на порог рентабельности непосредственно влияют стоимость единицы товара, а также постоянные и переменные издержки на всех этапах изготовления и сбыта продукции. При изменении этих параметров немедленно изменяется и значение коэффициента: в частности, увеличение BEP указывает на проблемы в процессе получения прибыли или говорит о росте производственных расходов.

Кроме того, расчет точки безубыточности позволяет:

- Оценить запас прочности бизнеса;

- Выявить проблемы с организацией бизнес-процессов;

- Определить целесообразность инвестирования в проект, который предположительно окупится только в следующем периоде;

- Рассчитать цены при увеличении или уменьшении объема продаж;

- Определить допустимый порог уменьшения выручки без риска получения убытков.

Факторы, влияющие на рентабельность

Очевидно, что любой предприниматель заинтересован в том, чтобы создать бизнес с высокой рентабельностью. Однако простого расчета основных коэффициентов для решения этой задачи недостаточно, поскольку на величину каждого из показателей влияет множество внешних и внутренних факторов.

К числу первых относятся:

- Географическое расположение. Региональные особенности оказывают существенное влияние на ценовую политику предприятия, а его удаленность от поставщиков и потребителей определяет объем транспортных и складских расходов;

- Уровень конкуренции. Наценка на продукцию и прибыль предприятия зависят от активности конкурентов и необходимости борьбы с демпингом;

- Конъюнктура рынка. В известной степени стоимость товара определяется общим состоянием дел в отрасли, покупательной способностью клиентов и общим уровнем спроса на данный вид продукции;

- Налоговая политика. Очевидно, что сумма налоговых отчислений непосредственным образом влияет на чистую прибыль компании;

- Политическая ситуация. Вследствие влияния политических факторов изменяются цены на импортное сырье, открываются или закрываются зарубежные рынки;

- Тарифы контрагентов. Объем накладных расходов зависит от стоимости услуг, оказываемых предприятию контрагентами;

- Цены поставщиков сырья. Также себестоимость товара определяется ценами поставщиков сырья и материалов, необходимых для его производства.

Среди внутренних факторов, определяющих рентабельность бизнеса в России, различают производственные и непроизводственные.

К категории непроизводственных прежде всего относятся:

- Эффективность логистики. Расходы предпринимателя зависят от правильности и эффективности организации процессов доставки сырья и готовой продукции;

- Эффективность маркетинга. От способа рекламы и качества рекламных материалов зависит стоимость привлечения одного клиента;

- Мероприятия по охране среды. Расходы компании могут возрасти при необходимости проведения мероприятий по нейтрализации или предотвращению влияния производства на окружающую среду;

- Условия труда. При обеспечении сотрудников необходимой инфраструктурой увеличивается производительность труда, что влечет снижение себестоимости;

- Финансовая политика предприятия. Прибыль компании отчасти зависит от величины наценки на товары, сырье или услуги, а также от наличия скидок и акций;

- Деловая репутация компании. Лояльность поставщиков и клиентов определенно влияет на итоговую прибыль предприятия.

Наконец, следует рассмотреть производственные факторы, от которых в значительной степени зависит рентабельность малого бизнеса в России:

- Объем товарооборота. Увеличивая объем продаж при неизменной величине наценки, компания может получить больше прибыли;

- Структура товарооборота. Введение новых позиций в ассортимент приводит к увеличению числа клиентов за счет расширения целевой аудитории, а улучшение качества товара позволяет установить более высокую наценку;

- Организация процесса сбыта. Для увеличения объема продаж также рекомендуется использовать самые прогрессивные и современные способы сбыта;

- Количественный и качественный кадровый состав. Рост мощности производства зависит от наличия достаточного количества квалифицированных работников;

- Производительность труда. При увеличении производительности труда уменьшается доля накладных расходов на единицу продукции;

- Состояние материально-технической базы. Компания, располагающая современным оборудованием, может наращивать свой товарооборот. В то же время износ основных фондов этому процессу препятствует.

Как увеличить рентабельность?

Высокая рентабельность является существенным конкурентным преимуществом в условиях современного рынка. Безусловно, предприниматель должен обращать внимание на все факторы, прямо или косвенно влияющие на величину этого показателя, включая сезонные колебания спроса, величину производственных издержек, деятельность конкурентов, изменение доли брака в общем объеме выпуска, возвраты и вынужденные простои технологической линии, вызванные разными причинами. Перечисляя самые распространенные технологии, используемые для решения проблемы повышения рентабельности, следует упомянуть:- Искусственное увеличение рентабельности. Собираясь повысить отпускные цены, нужно учесть, как общую ситуацию на рынке, так и конкурентоспособность товара;

- Повышение мощности производства. Модернизация оборудования или покупка новых автоматических станков позволит увеличить мощность производства и сэкономить на трудовых ресурсах;

- Повышение качества товара. Также модернизация технологических линий может привести к повышению качества товара и росту спроса на него;

- Совершенствование маркетинговой стратегии. Значительное расширение целевой аудитории достигается путем выбора наиболее эффективных способов продвижения;

- Снижение себестоимости. Предприятие должно постоянно искать поставщиков, готовых предложить сырье, материалы и услуги аналогичного качества по более низкой цене. Очевидно, что это приведет к снижению себестоимости;

- Снижение расходов на ФОТ. Крупные компании не сокращают штат, а переносят его в другие регионы и страны, где можно найти недорогую рабочую силу.

Самые рентабельные виды бизнеса

Составляя рейтинг рентабельности бизнеса в России 2021 года, нужно понимать, что в разных отраслях нормальными считаются разные показатели. Высокие значения коэффициентов необязательно свойственны самым прибыльным видам деятельности: порой лишь благодаря повышенной рентабельности компания может компенсировать свои риски. Так, в сфере промышленного производства средние показатели выглядят следующим образом:

- Эксплуатация транспортных систем для нефти и газа — 90%;

- Цементное производство — 85%;

- Производство сельскохозяйственных удобрений — 85%;

- Цветная металлургия — 65%;

- Производство металлопроката — 40%.

В сфере финансов и банковских услуг перечень видов бизнеса с высокой рентабельностью 2021 включает:

- Услуги клиринга — 70%;

- Услуги брокеров на финансовых рынках — 60%;

- Ведение реестров ценных бумаг — 45%.

Наконец, в сфере производства товаров для населения привлекательно выглядят:

- Производство табачных изделий — 45%;

- Производство пива — 30%;

- Производство бытовой техники — 25%.

Как узнать, в каком бизнесе высокая рентабельность является неотъемлемой характеристикой деятельности? Обычно такие показатели свойственны нишам, в которых допустимая наценка на товар составляет сотни и тысячи процентов. Это, возможно, при одновременном наличии повышенного спроса и незначительного уровня конкуренции.

Теоретически высокая наценка достижима в любом бизнесе: для этого следует производить либо продавать штучные или дизайнерские товары, претендующие на эксклюзивность. Однако некоторые виды продукции считаются высокомаржинальными в силу объективных причин: при небольшой себестоимости они являются чрезвычайно востребованными среди клиентов.

Видео по теме

Какие виды бизнеса соответствуют этому описанию:

- Продажа нижнего белья. К себестоимости товаров среднего ценового сегмента продавцы прибавляют 250–300%. При продаже дизайнерского и эксклюзивного белья наценка увеличивается до 1000–1200%;

- Продажа очков. Наценка на обычные очки составляет 300%, тогда как оправы и солнцезащитные модели продаются с маржей до 500%;

- Продажа сахарной ваты. Среди других видов фастфуда сладкая вата характеризуется самой высокой наценкой, порой достигающей 4000%;

- Продажа попкорна. Средняя наценка на обычный попкорн — 600%. При добавлении вкусовых наполнителей она увеличивается до 1000%;

- Продажа бижутерии. Массовые модели продают с наценкой 300%. Дизайнерские украшения и товары ручной работы приносят бизнесмену до 1000% прибыли;

- Кофейня. Обычно кофе продается с наценкой в 400%. При добавлении десертов рентабельность продаж может возрасти до 600%;

- Продажа свадебных товаров. На свадебных товарах не экономят, чем и пользуются торговцы, продающие их с наценкой 350–500%;

- Продажа хинкали. Для приготовления блюда используют доступные недорогие ингредиенты, поэтому наценка достигает 300%;

- Цветочный магазин. Обычно цветы продают с наценкой 200–250%, а в праздничные дни увеличивают ее до 600–800%;

- Продажа мороженого. Средняя маржа при продаже мороженого составляет 250%. Точки в торговых центрах порой увеличивают ее до 600–800%;

- Блинная. Ингредиенты для приготовления блюда также стоят недорого, что позволяет устанавливать наценку в пределах 300%;

- Смузи бар. Фруктовые и овощные напитки позиционируются как элементы здорового питания, поэтому наценка на них достигает 1000%.

Заключение

Рассчитывая показатели рентабельности, необходимо понимать, что они далеко не всегда представляют собой полноценные характеристики работы предприятия. Так, при долгосрочном инвестировании значения коэффициентов оказываются невысокими, поэтому их нужно вычислять для разных периодов и разных условий. Кроме того, активы обычно изменяют свою стоимость со временем: соответственно, выполненный на основе однократно измеренных параметров расчет может оказаться некорректным.

Наконец, отдельно взятый коэффициент рентабельности не позволяет в полной мере оценить риски, сопровождающие деятельность конкретного предприятия. Для получения адекватного представления о работе компании в дополнение к этому инструменту нужно использовать и другие методы анализа — например, расчет финансовой устойчивости, исследование структуры затрат, анализ эффективности менеджмента и многое другое.

Коэффициенты прибыльности — Рассчитайте маржу, прибыль, рентабельность капитала (ROE)

Что такое коэффициенты прибыльности?

Коэффициенты рентабельности — это финансовые показатели, используемые аналитиками и инвесторами для измерения и оценки способности компании генерировать доход (прибыль) по отношению к выручке, активам балансаIB Руководство — Активы баланса Активы баланса перечислены как счета или позиции, которые заказываются по ликвидности. Ликвидность — это легкость, с которой фирма может конвертировать актив в наличные.Наиболее ликвидным активом являются денежные средства (первая позиция в балансе), за которыми следуют краткосрочные депозиты и дебиторская задолженность. Это руководство охватывает все активы баланса, примеры, операционные расходы и акционерный капитал Акционерный капитал Акционерный капитал (также известный как Акционерный капитал) — это счет в балансе компании, который состоит из акционерного капитала плюс в течение определенного периода времени. Они показывают, насколько хорошо компания использует свои активы для получения прибыли и повышения ценности для акционеров.

Большинство компаний обычно добиваются более высокого коэффициента или значения, поскольку это обычно означает, что бизнес работает хорошо за счет генерирования доходов, прибыли и денежных потоков. Коэффициенты наиболее полезны, когда они анализируются в сравнении с аналогичными компаниями или с предыдущими периодами. Ниже рассматриваются наиболее часто используемые коэффициенты рентабельности.

Какие существуют типы коэффициентов рентабельности?

Существуют различные коэффициенты рентабельности, которые используются компаниями для получения полезной информации о финансовом благополучии и эффективности бизнеса.

Все эти коэффициенты можно разделить на две категории, а именно:

A. Коэффициенты маржи

Коэффициенты маржи представляют способность компании конвертировать продажи в прибыль при различных степенях измерения.

Примеры: валовая прибыль, маржа операционной прибыли Операционная маржа Операционная маржа равна операционному доходу, разделенному на выручку. Это коэффициент рентабельности, измеряющий выручку после покрытия операционной деятельности, и маржа чистой прибыли. Маржа чистой прибыли. Маржа чистой прибыли (также известная как «Маржа прибыли» или «Коэффициент чистой прибыли») — это финансовый коэффициент, используемый для расчета процента прибыли, от которой компания получает общая выручка.Он измеряет сумму чистой прибыли, которую компания получает на доллар полученной выручки, маржу денежного потока, EBITEBIT Guide EBIT означает прибыль до уплаты процентов и налогов и является одним из последних промежуточных итогов в отчете о прибылях и убытках перед чистой прибылью. EBIT также иногда называют операционным доходом, потому что он определяется путем вычета всех операционных расходов (производственных и непроизводственных затрат) из выручки от продаж. EBITDAEBITDAEBITDA или прибыль до уплаты процентов, налогов, амортизации и амортизации — это прибыль компании до производятся любые из этих чистых вычетов.EBITDA фокусируется на операционных решениях бизнеса, потому что он смотрит на прибыльность бизнеса от основных операций до влияния структуры капитала. Формула, примеры, EBITDAR, NOPATNOPATNOPAT означает чистую операционную прибыль после налогообложения и представляет собой теоретический доход компании от операций, коэффициент операционных расходов и коэффициент накладных расходов.

B. Коэффициенты доходности

Коэффициенты доходности отражают способность компании приносить прибыль своим акционерам.

Примеры включают рентабельность активов, рентабельность собственного капитала, рентабельность денежных средств, рентабельность долга, рентабельность нераспределенной прибыли, рентабельность выручки, скорректированную с учетом риска рентабельность, рентабельность инвестированного капитала и рентабельность вложенного капитала.

Каковы наиболее часто используемые коэффициенты рентабельности и их значение?

Большинство компаний используют коэффициенты рентабельности при анализе продуктивности бизнеса, сравнивая доход с продажами, активами и капиталом.

Шесть наиболее часто используемых коэффициентов рентабельности:

# 1 Маржа валовой прибыли

Маржа валовой прибыли Маржа чистой прибыли Маржа чистой прибыли (также известная как «Маржа прибыли» или «Коэффициент чистой прибыли») — это финансовый коэффициент, используемый для рассчитать процент прибыли, которую производит компания, от общей выручки.Он измеряет размер чистой прибыли, которую получает компания на доллар полученной выручки. — сравнивает валовую прибыль с выручкой от продаж. Это показывает, сколько зарабатывает бизнес с учетом необходимых затрат на производство товаров и услуг. Высокий коэффициент валовой прибыли отражает более высокую эффективность основных операций, что означает, что он по-прежнему может покрывать операционные расходы, фиксированные затраты, дивиденды и амортизацию, а также обеспечивать чистую прибыль для бизнеса. С другой стороны, низкая норма прибыли указывает на высокую стоимость проданных товаров, что может быть связано с неблагоприятной политикой закупок, низкими продажными ценами, низкими продажами, жесткой рыночной конкуренцией или неправильной политикой стимулирования сбыта.

Узнайте больше об этих коэффициентах на курсах финансового анализа CFI.

# 2 Маржа EBITDA

EBITDAEBITDAEBITDA или прибыль до вычета процентов, налогов, амортизации и амортизации — это прибыль компании до того, как будет произведен какой-либо из этих чистых вычетов. EBITDA фокусируется на операционных решениях бизнеса, потому что он смотрит на прибыльность бизнеса от основных операций до влияния структуры капитала. Формула, примеры означает прибыль до вычета процентов, налогов, износа и амортизации.Он представляет прибыльность компании без учета неоперационных статей, таких как проценты и налоги, а также неденежных статей, таких как износ и амортизация. Преимущество анализа маржи EBITDA компании Маржа EBITDA Маржа EBITDA = EBITDA / Выручка. Это коэффициент рентабельности, который измеряет прибыль, которую получает компания до вычета налогов, процентов, износа и амортизации. В этом руководстве есть примеры, а загружаемый шаблон позволяет легко сравнить его с другими компаниями, поскольку он исключает расходы, которые могут быть нестабильными или несколько произвольными.Обратной стороной маржи EBTIDA является то, что она может сильно отличаться от чистой прибыли и фактического генерирования денежных потоков, которые являются лучшими показателями эффективности компании. EBITDA широко используется во многих методах оценки. Методы оценки. При оценке компании как непрерывно действующей используются три основных метода оценки: DCF-анализ, сопоставимые компании и прецедентные операции.

# 3 Маржа операционной прибыли

Маржа операционной прибыли Операционная маржа Операционная маржа равна операционной прибыли, разделенной на выручку.Это коэффициент рентабельности, измеряющий выручку после покрытия операционной деятельности, и — рассматривает прибыль как процент от продаж до вычета процентных расходов и налога на прибыль. Компании с высокой операционной прибылью, как правило, лучше оснащены для оплаты фиксированных затрат и процентов по обязательствам, имеют больше шансов пережить экономический спад и более способны предлагать более низкие цены, чем их конкуренты, у которых более низкая маржа прибыли. Норма операционной прибыли часто используется для оценки силы менеджмента компании, поскольку хорошее управление может существенно повысить прибыльность компании за счет управления ее операционными расходами.

# 4 Маржа чистой прибыли

Маржа чистой прибыли Маржа чистой прибыли Маржа чистой прибыли (также известная как «Маржа прибыли» или «Коэффициент чистой прибыли») — это финансовый коэффициент, используемый для расчета процента прибыли, которую компания получает от своей общий доход. Он измеряет размер чистой прибыли, которую получает компания на доллар полученной выручки. это нижняя строка. Он учитывает чистую прибыль компании и делит ее на общий доход. Он дает окончательную картину прибыльности компании после учета всех расходов, включая проценты и налоги.Причина использования чистой прибыли в качестве меры рентабельности заключается в том, что при этом учитывается все. Недостатком этого показателя является то, что он включает в себя много «шума», такого как единовременные расходы и прибыль, что затрудняет сравнение результатов деятельности компании с ее конкурентами.

# 5 Маржа денежного потока

Маржа денежного потока — выражает взаимосвязь между денежными потоками от операционной деятельности Операционный денежный поток Операционный денежный поток (OCF) — это сумма денежных средств, генерируемых обычной операционной деятельностью предприятия в определенный период времени. .и продажи, генерируемые бизнесом. Он измеряет способность компании конвертировать продажи в наличные. Чем выше процент денежного потока, тем больше денежных средств будет доступно от продаж для оплаты поставщиков, дивидендов, коммунальных услуг и долга по обслуживанию, а также для покупки основных средств. Однако отрицательный денежный поток означает, что даже если бизнес генерирует продажи или прибыль, он все равно может терять деньги. В случае компании с недостаточным денежным потоком, компания может выбрать заимствование средств или привлечение денег через инвесторов для продолжения работы.

Управление денежным потоком Цикл конвертации наличных денег Цикл конвертации наличных денег (CCC) — это метрика, которая показывает количество времени, которое требуется компании, чтобы преобразовать свои инвестиции в товарно-материальные запасы в денежные средства. Формула цикла конвертации денежных средств измеряет количество времени в днях, которое требуется компании, чтобы превратить вложенные ресурсы в денежные средства. Формула имеет решающее значение для успеха компании, потому что всегда наличие адекватного денежного потока минимизирует расходы (например, позволяет избежать штрафов за просрочку платежа и дополнительных процентных расходов) и позволяет компании воспользоваться любой дополнительной прибылью или возможностями роста, которые могут возникнуть (например,грамм. возможность приобрести с существенной скидкой инвентарь уходящего из бизнеса конкурента).

# 6 Рентабельность активов

Рентабельность активов (ROA) Рентабельность активов и формула ROA Формула ROA. Рентабельность активов (ROA) — это тип показателя рентабельности инвестиций (ROI), который измеряет прибыльность бизнеса по отношению к его общим активам. Как следует из названия, показывает процент чистой прибыли по отношению к общим активам компании. Коэффициент ROA показывает, какую прибыль после вычета налогов компания получает на каждый доллар активов, которыми она владеет.Он также измеряет интенсивность активов бизнеса. Чем ниже прибыль на доллар активов, тем более ресурсоемкой считается компания. Для высокоактивноемких компаний требуются большие вложения для приобретения техники и оборудования для получения дохода. Примеры отраслей, которые обычно являются очень ресурсоемкими, включают телекоммуникационные услуги, автомобилестроение и железные дороги. Примерами менее ресурсоемких компаний являются рекламные агентства и компании-разработчики программного обеспечения.

Узнайте больше об этих коэффициентах на курсах финансового анализа CFI.

# 7 Рентабельность капитала

Рентабельность собственного капитала (ROE) Рентабельность капитала (ROE) Рентабельность капитала (ROE) — это показатель прибыльности компании, при котором годовая прибыль (чистая прибыль) компании делится на ее стоимость. от общего акционерного капитала (т.е. 12%). ROE объединяет отчет о прибылях и убытках и баланс, поскольку чистая прибыль или прибыль сравнивается с собственным капиталом. — выражает процент чистой прибыли по отношению к акционерному капиталу или норму прибыли на деньги, которые инвесторы вложили в бизнес.Коэффициент рентабельности собственного капитала — это показатель, за которым особенно следят биржевые аналитики и инвесторы. Благоприятно высокий коэффициент рентабельности собственного капитала часто упоминается как причина для покупки акций компании. Компании с высокой рентабельностью капитала обычно более способны генерировать денежные средства внутри компании и, следовательно, менее зависимы от долгового финансирования.

# 8 Рентабельность инвестированного капитала

Рентабельность инвестированного капитала (ROIC) Рентабельность инвестированного капитала (ROIC) Рентабельность инвестированного капитала (ROIC) — это рентабельность или показатель эффективности прибыли, полученной теми, кто предоставляет капитал, а именно держателями облигаций фирмы и акционеры.ROIC компании часто сравнивают с ее WACC, чтобы определить, создает ли компания ценность или разрушает ее. является мерой доходности, генерируемой всеми поставщиками капитала, включая обоих держателей облигаций. Эмитенты облигаций. Существуют различные типы эмитентов облигаций. Эти эмитенты облигаций создают облигации для заимствования средств у держателей облигаций, которые подлежат погашению при наступлении срока погашения. и акционеры Акционерный капитал Акционерный капитал (также известный как Акционерный капитал) — это счет в балансе компании, который состоит из акционерного капитала плюс.Он аналогичен коэффициенту рентабельности собственного капитала, но является более всеобъемлющим по своему охвату, поскольку включает доходы, полученные от капитала, предоставленного держателями облигаций.

Упрощенная формула ROIC может быть рассчитана как: EBIT x (1 — ставка налога) / (стоимость долга + стоимость + капитал). Показатель EBIT используется потому, что он представляет собой доход, полученный до вычета процентных расходов, и, следовательно, представляет собой прибыль, доступную всем инвесторам, а не только акционерам.

Видео Объяснение коэффициентов рентабельности и рентабельности собственного капитала

Ниже приводится короткое видео, в котором объясняется, как различные рычаги в финансовой отчетности компании влияют на коэффициенты прибыльности, такие как маржа чистой прибыли.

Финансовое моделирование (выход за рамки коэффициентов рентабельности)

Хотя коэффициенты рентабельности — отличная отправная точка при выполнении финансового анализа, их главный недостаток заключается в том, что ни один из них не учитывает всю картину. Более полный способ учесть все существенные факторы, влияющие на финансовое здоровье и прибыльность компании, — это построение модели DCF. Бесплатное руководство по DCF-модели. DCF-модель — это особый тип финансовой модели, используемый для оценки бизнеса.n], где PV = текущая стоимость, F = будущий платеж (денежный поток), r = ставка дисконтирования, n = количество периодов в будущем бизнеса.

На снимке экрана ниже вы можете увидеть, сколько коэффициентов прибыльности, перечисленных выше (таких как EBIT, NOPAT и Cash Flow), являются факторами анализа DCF. Цель финансового аналитика — включить как можно больше информации и подробностей о компании в модель Excel Шаблоны Excel и финансовых моделейЗагрузить бесплатные шаблоны финансовых моделей — библиотека электронных таблиц CFI включает в себя 3 шаблона финансовой модели отчета, модель DCF, график долга, график амортизации, капитальные затраты, проценты, бюджеты, расходы, прогнозирование, диаграммы, графики, расписания, оценка, сопоставимый анализ компании, другие шаблоны Excel.

Чтобы узнать больше, посетите онлайн-курсы CFI по финансовому моделированию!

Дополнительные ресурсы

Благодарим вас за то, что вы прочитали это руководство по анализу и расчету коэффициентов рентабельности. CFI является официальным глобальным поставщиком звания аналитика по финансовому моделированию и оценке. Станьте сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® Сертификат CFI по финансовому моделированию и оценке (FMVA) ® поможет вам обрести уверенность в своей финансовой карьере.Запишитесь сегодня! и его миссия — помочь вам продвинуться по карьерной лестнице. Помня об этой цели, эти дополнительные ресурсы CFI помогут вам стать финансовым аналитиком мирового уровня:

- Бесплатные курсы по бухгалтерскому учету и финансам

- Бесплатный ускоренный курс по Excel

- Как оценить частную компанию Оценка частной компании3 Методы оценки частной компании — научитесь ценить бизнес, даже если он частный и с ограниченной информацией. В этом руководстве представлены примеры, в том числе сопоставимый анализ компании, анализ дисконтированных денежных потоков и первый чикагский метод.Узнайте, как профессионалы ценят бизнес

- Руководство по финансовому моделированию Бесплатное руководство по финансовому моделированию В этом руководстве по финансовому моделированию представлены советы и передовые методы работы с Excel в отношении предположений, драйверов, прогнозирования, связывания трех отчетов, анализа DCF и др.

Коэффициент прибыльности (определение, формула) | Руководство по анализу рентабельности

Что такое коэффициенты рентабельности?

Коэффициенты прибыльности помогают в определении и оценке способности компании генерировать доход по сравнению с понесенными расходами и учитывают различные элементы баланса и отчета о прибылях и убытках компании для анализа результатов деятельности компании.

Список формул коэффициентов рентабельности

Существуют различные типы коэффициентов рентабельности, которые используются компаниями для отслеживания своих операционных показателей. Однако в этой статье мы обсудим те, которые основаны на марже. Три основных коэффициента в этом списке — это валовая прибыль. Маржа валовой прибыли — это коэффициент, который рассчитывает прибыльность компании после вычета прямой стоимости проданных товаров из выручки и выражается в процентах от продаж.Он не учитывает никаких других расходов, кроме стоимости проданных товаров. Подробнее, маржа чистой прибыли. Маржа чистой прибыли — это процент чистой прибыли, которую компания получает от своих чистых продаж. Он указывает на общую прибыльность организации после понесения процентных и налоговых расходов. Читать далее и маржа EBITDA Маржа EBITDA — это коэффициент операционной рентабельности, который помогает всем заинтересованным сторонам компании получить четкое представление об операционной рентабельности и движении денежных средств компании.Он рассчитывается путем деления прибыли компании до вычета процентов, налогов, износа и амортизации (EBITDA) на чистую выручку. Маржа EBITDA = EBITDA / Чистые продажи Подробнее, о чем мы расскажем здесь.

# 1 — Коэффициент маржи валовой прибыли

Валовая прибыль рассчитывается путем вычета всех прямых расходов, называемых себестоимостью проданных товаров Себестоимость проданных товаров (COGS) — это совокупная сумма прямых затрат, понесенных в связи с проданными товарами или услугами, включая прямые затраты, такие как сырье, прямые затраты на рабочую силу и прочие прямые затраты.Однако он исключает все косвенные расходы, понесенные компанией. Подробнее из выручки от продаж. Себестоимость проданных товаров в основном включает стоимость сырья и затраты на рабочую силу, понесенные в связи с производством. Наконец, валовая прибыль рассчитывается путем деления валовой прибыли на выручку от продаж и выражается в процентах.

Ниже приведена формула для расчета этого коэффициента рентабельности.

Маржа валовой прибыли = (Выручка — Себестоимость проданных товаров) / Выручка * 100%

# 2 — Коэффициент чистой прибыли