Возмещен ндс из бюджета: Как вернуть НДС из бюджета законно в России

бизнесу станет сложнее возмещать НДС из бюджета

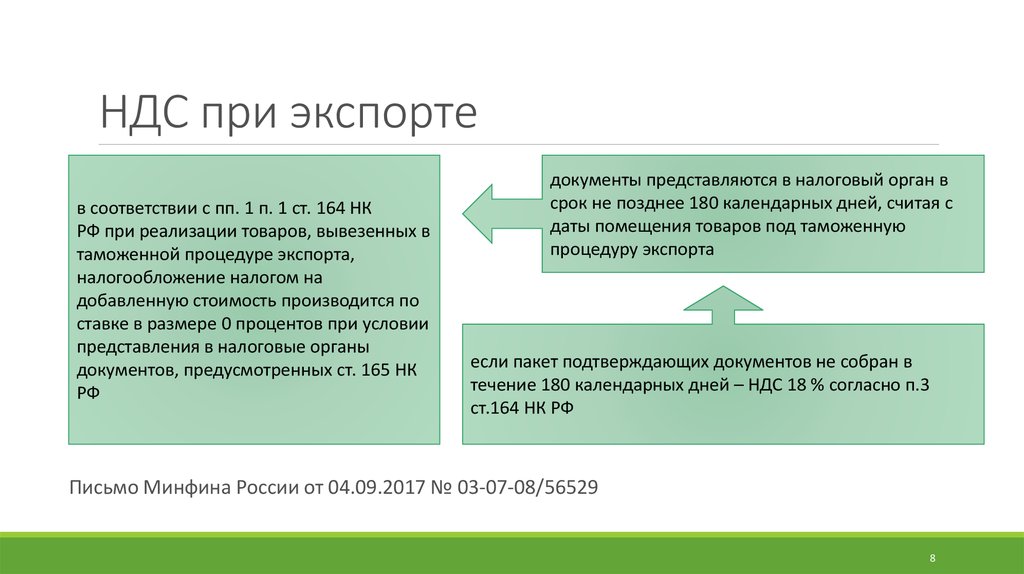

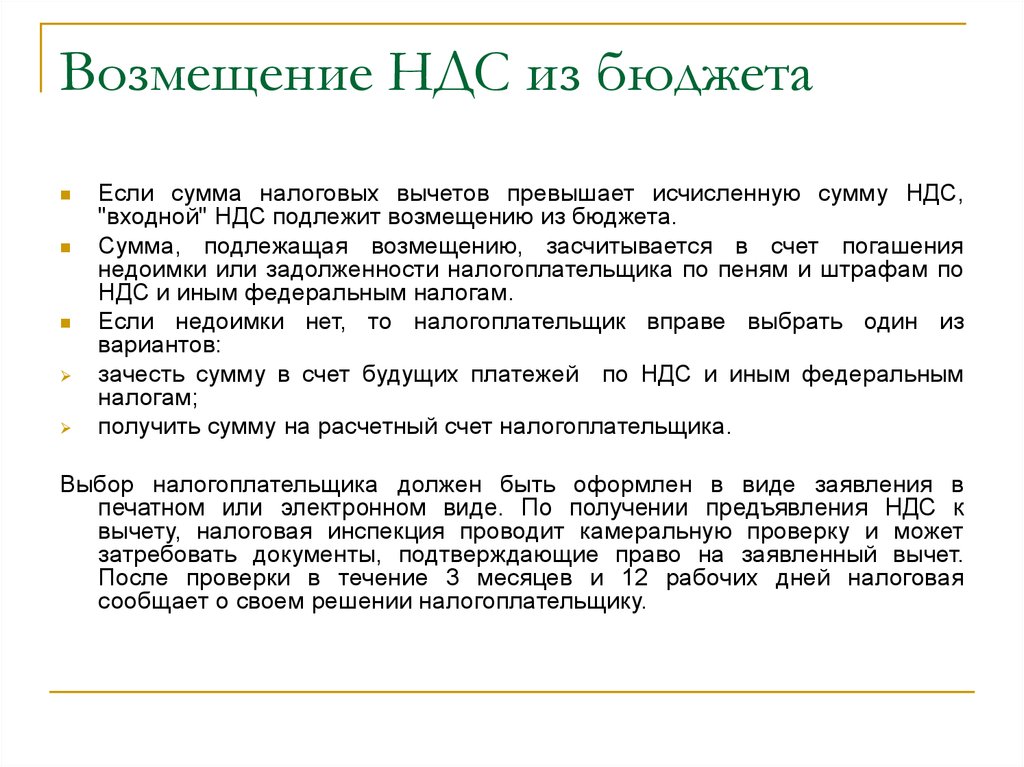

Вопрос о возмещении НДС из бюджета по–прежнему остаётся актуальным для бизнеса. Он встаёт перед предпринимателями в нескольких случаях. Если в течение квартала объёмы реализованных товаров (работ, услуг) оказались ниже объёмов приобретённых товаров (работ, услуг). Если при продаже товаров использовалась ставка 10%, а при приобретении — 20%. Также возврат НДС применяется при экспортных операциях, но специальная процедура для возмещения НДС при экспорте Налоговым кодексом не предусматривается. «Налог возмещается в общем либо в заявительном порядке», — пояснил «ДП» специальный советник по налоговым вопросам коллегии адвокатов Pen & Paper Андрей Локис. При этом эксперт обращает внимание на то, что сам по себе факт превышения суммы вычетов суммы начисленного НДС за налоговый период не является безусловным обстоятельством его возврата налогоплательщику.

Как правило, после подачи налоговой декларации следует налоговая проверка.

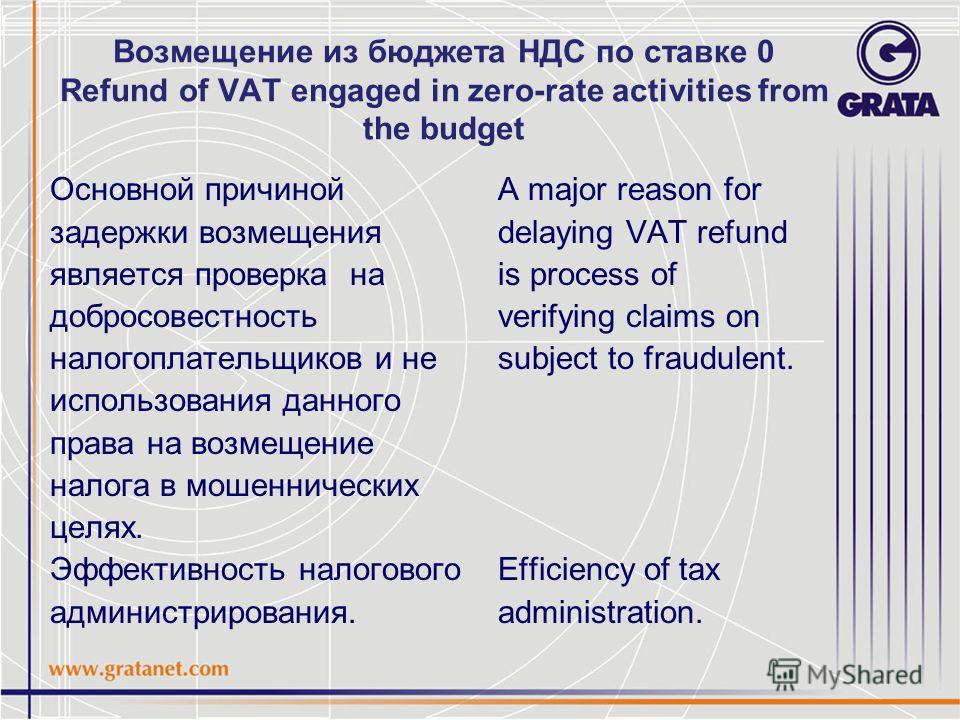

«Главная проблема — это вычеты НДС по товарам, работам и услугам, приобретённым у «проблемных» контрагентов (они же сомнительные, они же «технические компании», они же «фирмы–однодневки»), — делится своим видением ситуации Сергей Сосновский, партнёр юрфирмы «Пепеляев Групп». — Или ваш поставщик может быть нормальным — большим и солидным, но выяснится, что он купил у «технической компании». Или купил у того, кто купил у того, кто купил у «технической компании».

[…]

Прозрачность и репутация

Чтобы избежать неприятных ситуаций, эксперты в первую очередь рекомендуют бизнесу проверять добросовестность своих контрагентов.

«Аргумент «я плачу свои налоги, а они пусть отвечают за свои» в случае с НДС может и не сработать. Можно как угодно к этому относиться, но вопрос о том, заплатил ли ваш поставщик НДС в бюджет, касается и вас», — говорит Сергей Сосновский.

Кроме того, партнёр «Пепеляев Групп» обращает внимание на такой нюанс. «Если вы оказываете или, наоборот, приобретаете услуги, которые вроде бы облагаются НДС по «нулевой» ставке (например, транспортно–экспедиционные, связанные с экспортом или импортом), — особенно тщательно проверяйте, правильно ли в вашем случае применена ставка.

Источник: Деловой Петербург

Сроки возмещения НДС из бюджета при общем порядке

Как быстро и сколько возмещают НДС зависит от многих факторов, рассказывает Анна Шешенина (Лукша). Существует два варианта возмещения НДС: общий (долгий) и заявительный (быстрый через гарантии банков). Здесь мы расскажем про общий порядок.

01. Два варианта возмещения НДС

Общий порядок возмещения НДС (ст. 176 НК РФ) предусматривает возврат и зачет НДС после проведения камеральной проверки. По нашей практике, если нет нарушений средний срок возмещения НДС 80 дней.

Заявительный порядок (ст. 176.1 НК РФ) предполагает возмещение НДС до завершения камералки при соблюдении определенных условий — примерно 20 дней.

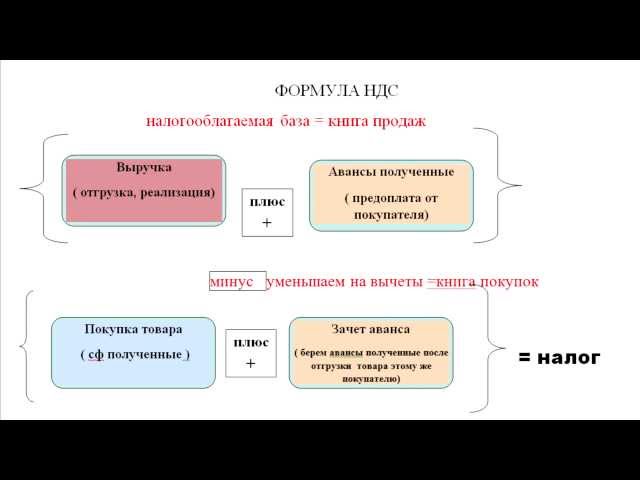

Общий порядок начинается с оформления декларации по окончании отчётного периода и подготовки пакета документов, подтверждающих факт переплаты. Если сумма налогов, рассчитанная по операциям, являющимся объектом налогообложения, превышает произведенные выплаты, разница причитается к возврату или зачёту.

Если сумма налогов, рассчитанная по операциям, являющимся объектом налогообложения, превышает произведенные выплаты, разница причитается к возврату или зачёту.

02. Общий порядок возмещения НДС: сроки

60 дней на камеральную проверку

С момента подачи налоговой декларации по НДС, начинается камеральная налоговая проверка, которая длится 60 (шестьдесят) календарных дней (ст. 88 НК РФ). Если налоговым органом будут установлены нарушения законодательства о налогах и сборах, руководитель (заместитель руководителя) налогового органа вправе принять решение о продлении срока проведения камеральной налоговой проверки до трех месяцев со дня представления налоговой декларации по налогу на добавленную стоимость. Проверка проводится налоговым органом на предмет обоснованности претензий плательщика НДС на возмещение части выплаченного налога. На протяжении 2 (двух) месяцев сотрудники ИФНС изучают декларацию и прилагающиеся к ней документы. Определяют полноту и правильность заполнения представленной документации, контролируют соответствие указанных в декларации показателей данным налогового учёта, проверяют правомерность применения льготных ставок, налоговых вычетов, правильности расчётов базы и суммы налогов.

В ходе проверки налоговый инспектор имеет право запрашивать у налогоплательщика любые документы и объяснения. Может обратиться сотрудник ИФНС и к контрагентам проверяемого, и к обслуживающему банку, если некоторые вопросы требуют прояснения. Отказ от предоставления необходимой информации или несвоевременная её подача расценивается в качестве правонарушения, которое влечёт за собой штрафные санкции.

Налоговики могут закончить проверку быстрее — это не нарушение (см. письма Минфина России от 19.03.2015 № 03-07-15/14753 и ФНС России от 13.04.2015 № ЕД-4-15/6266).

+ 7 дней на решение

Если по итогам проверки претензий нет, в течение 7 рабочих дней по окончании КНП инспекция выносит решение о возмещении НДС из бюджета (п. 2 ст. 176 НК РФ). Если проверкой выявлены нарушения, составляется акт камеральной налоговой проверки, на который вы вправе подать возражения (п. 3 ст. 176 НК РФ). Выносится решение о привлечении или отказе в привлечении плательщика к налоговой ответственности. Одновременно с указанным решением принимается (п. 3 ст. 176 НК РФ) решение: о полном возмещении НДС из бюджета; о полном отказе в возмещении НДС; о частичном возмещении и частичном отказе в возмещении НДС.

Одновременно с указанным решением принимается (п. 3 ст. 176 НК РФ) решение: о полном возмещении НДС из бюджета; о полном отказе в возмещении НДС; о частичном возмещении и частичном отказе в возмещении НДС.

+ 5 дней на уведомление о решении

О принятом решении налоговики должны письменно известить вас в течение 5 рабочих дней (п. 9 ст. 176 НК РФ). При наличии у вас недоимки по НДС, иным федеральным налогам, а также обнаружении задолженности по соответствующим пеням или штрафам налоговики самостоятельно зачтут в счет них возмещаемую сумму налога (п. 4 ст. 176 НК РФ). Причем на недоимку, образовавшуюся в период между датой подачи декларации и датой решения и не превышающую сумму НДС к возмещению, пени начислены не будут (п. 5 ст. 176 НК РФ). Если недоимка отсутствует или перекрывается возмещаемой суммой, вы вправе вернуть сумму возмещения (либо ее часть, оставшуюся после погашения недоимки) на счет или зачесть ее в счет предстоящих платежей по НДС или другим федеральным налогам.

+5 дней на возврат

Для возврата и зачета НДС необходимо заявление (п. 6 ст. 176 НК РФ). На следующей день налоговый орган передает поручение о перечислении денег в орган Федерального казначейства, у которого 5 дней на возврат денег на расчетный счет организации. Одновременно с формированием поручения для казначейства налоговый орган обязан в письменном виде сообщить о своем решении налогоплательщику, который в свою очередь оформляет заявление в свободной форме на возврат денег с указанием конкретной суммы и банковских реквизитов. Если заявление о зачете или возврате вы не успеете подать до дня вынесения решения, возврат НДС из бюджета будет осуществляться в порядке, установленном ст. 78 НК РФ (п. 11.1 ст. 176 НК РФ).

На основании решения о возврате инспекция оформляет поручение на возврат и направляет его в территориальный орган Федерального казначейства (это должно произойти на следующий день после дня принятия решения). Казначейство в течение 5 рабочих дней со дня получения поручения обязано перечислить деньги на ваш счет и известить налоговиков о дате и сумме возврата (п. 8 ст. 176 НК РФ).

8 ст. 176 НК РФ).

Проценты за задержку возврата НДС

На практике бывают случаи задержек в поступлении денег из бюджета. Статья 176 пункт 10 НК РФ предусматривает штрафные санкции. При нарушении сроков возврата суммы налога, начиная с 12-го дня после завершения камеральной налоговой проверки, начисляются проценты, исходя из ставки рефинансирования ЦБ РФ. Начислять ли эти проценты, на наш взгляд, зависит от суммы возмещаемого налога, количества дней задержки возврата налога и готовности отстаивать свои права в суде.

Читать еще на эту тему:

Как ИФНС проверяет налоговую декларацию по НДС

Ускоренный порядок возмещения НДС

Проблемы возврата НДС

Нужно возместить НДС

Предоставим в налоговую документы. Сопроводим камеральную проверку

Прекрасно

Если заметили ошибку, выделите фрагмент текста и нажмите Ctrl+Enter

Возврат НДС для дипломатов и международных организаций

Дипломаты и международные организации могут требовать возмещения НДС и некоторых других освобождений от НДС .

Подача претензий

Бланк претензии можно заполнить и распечатать с помощью компьютера через домашнюю страницу Федерального министерства финансов, но также можно скачать и заполнить на пишущей машинке или от руки (ссылки: форма U41 и форма U43).

Для дипломатов необходимо подавать претензии через дипломатическое представительство, которое, в частности, должно удостоверить, что заявитель является членом его персонала. Впоследствии претензия – в отличие от существующей практики – должна быть подана в одном оригинале и без приложения счетов-фактур непосредственно в компетентный орган ( Налоговая служба для крупных компаний , а/я 251, 1000 Вена).

Быстрое рассмотрение может быть обеспечено только в том случае, если форма заявления заполнена полностью и правильно, в частности, правильное указание номера дипломатического удостоверения личности (номер организации) является требованием для быстрого рассмотрения.

Период возврата

Периодом возврата является календарный квартал (первый квартал: январь, февраль, март; второй квартал: апрель, май, июнь; третий квартал: июль, август, сентябрь; четвертый квартал: октябрь, ноябрь, декабрь). Для каждого периода возврата необходимо подать отдельное заявление, и срок подачи начинается со дня, следующего за окончанием соответствующего календарного квартала. В отличие от существующей практики, срок для подачи не установлен, и претензия невозможна только в случаях, когда такая претензия истекает (т.е. по истечении 5 лет).

Связаться с компетентным органом

Для ускорения процедуры возврата существует прямой контакт с компетентным органом (Налоговая инспекция для крупных компаний), т.е. без вмешательства Федерального министерства по европейским и международным делам. Федеральное министерство по европейским и международным делам выступает в качестве посредника только в случаях, когда существуют разногласия между лицом, имеющим право на возмещение, и компетентным органом.

Правильный счет-фактура

Счета-фактуры больше не прилагаются к заявке на возмещение, а остаются у лица, имеющего право на возмещение, которое самостоятельно рассчитывает соответствующий НДС . Во избежание сомнений и трудностей при расчете суммы возмещения, подлежащей выплате лицам, имеющим право на возмещение, которые часто не владеют немецким языком, должны быть выполнены строгие формальные требования. Поэтому в случае покупки необходимо обратить внимание на то, правильно ли выставлен счет-фактура. При строгом соблюдении следующих требований возражений при проверке счетов-фактур не должно быть.

- Имеется счет-фактура, выставленный австрийским предпринимателем, он хранится вместе с записью об оплате и предоставляется по запросу.

- Имя лица, имеющего право на возмещение (но не, например, члена семьи), указывается в счете-фактуре как покупатель поставки товаров или услуг.

- Дата выставления счета-фактуры находится в пределах соответствующего календарного квартала.

- Налог несет лицо, имеющее право на возмещение, т.е. в частности нет возмещения расходов третьей стороной (например, страховые выплаты в случае ущерба).

- Вознаграждение плюс НДС составляет не менее 73 евро.

- Сумма налога ( НДС ) отдельно указывается (указывается цифрами) в счете-фактуре.

Требование о том, что налог должен «нести» лицо, имеющее право на возмещение, для того, чтобы оно могло быть возмещено, предназначено для предотвращения необоснованных налоговых льгот (например, если налог оплачивается страховой компанией в случае повреждения транспортного средства, если используется скидка или предоставляется снижение цены из-за того, что купленный товар неисправен). Поэтому записи о платежах должны храниться вместе со счетами-фактурами.

Если представляемое государство запрашивает представление счетов-фактур, копии должны быть сделаны и сохранены.

Если представляемое государство запрашивает представление счетов-фактур, копии должны быть сделаны и сохранены. Если заявитель не соглашается или полностью не соглашается с запросом о представлении счетов-фактур, возмещение соответственно не производится.

Взаимность

Налоговые льготы (основанные исключительно на австрийском законодательстве) по-прежнему подлежат взаимности. Взаимное частичное освобождение для отдельных категорий товаров или услуг невозможно. Федеральное министерство европейских и международных дел определяет, существует ли такая взаимность.

Автомобиль

При покупке автомобиля у австрийского автодилера применяются особые правила. Эти правила предусматривают прямое освобождение от уплаты НДС и стандартный потребительский сбор (Normverbrauchsabgabe). Это существенно способствует ускорению налоговых льгот. В отношении необлагаемой налогом покупки автомобиля применяется следующий порядок:

- Для необлагаемой налогом покупки автомобиля требуется форма претензии U45, в которой, среди прочего, уже должны быть указаны продавец автомобиля, тип автомобиля и цена покупки.

Форма может быть заполнена и распечатана (например, продавцом автомобилей) с помощью компьютера через домашнюю страницу Федерального министерства финансов. Заполненная форма, заверенная дипломатическим представительством, должна быть подана в Федеральное министерство европейских и международных дел, которое выдает сертификаты (для предпринимателя и для регистрирующего органа).

Форма может быть заполнена и распечатана (например, продавцом автомобилей) с помощью компьютера через домашнюю страницу Федерального министерства финансов. Заполненная форма, заверенная дипломатическим представительством, должна быть подана в Федеральное министерство европейских и международных дел, которое выдает сертификаты (для предпринимателя и для регистрирующего органа). - Удостоверение предпринимателя передано австрийскому автодилеру. На основании этого сертификата продажа освобождается от НДС и освобождается от стандартного потребительского сбора.

- Свидетельство для регистрирующего органа передается в регистрирующий орган, который вносит блокировку в регистрационное свидетельство.

Также покупка подержанных автомобилей может быть освобождена от налога в том же порядке.

Если автотранспортное средство не куплено, а сдано в аренду (аренду), налоговая льгота распространяется только на стандартный потребительский сбор.

Дипломаты имеют право на получение сертификата каждые два года. Кроме того, каждые два года они могут приобрести освобожденный от налога автомобиль в другом государстве-члене ЕС и, в соответствии с таможенным законодательством, ввозить такой автомобиль без налога (беспошлинно) в качестве личного имущества, а каждые два года лет они могут ввозить автомобиль без налога (беспошлинно). В дополнение к этому нет дополнительных послаблений для автотранспортных средств (например, для членов семьи).

Возврат НДС в связи с приобретением автомобиля невозможен (даже если НДС указан в счете-фактуре).

Возврат налога одинаков для всех трех видов покупки автомобилей с налоговыми льготами (покупка у австрийского автодилера, приобретение внутри Сообщества в другом государстве-члене ЕС , импорт из государства, не входящего в ЕС ). В таких случаях применяются таможенные правила. Таким образом, возврат налога невозможен (по истечении минимального периода в шесть месяцев) в случае удаления, смерти или серьезного ущерба.

Термин «автомобиль» определен в Законе об автотранспортных средствах 1967 г. и посредством классификации в Комбинированной номенклатуре. В соответствии с этим законом «автомобили» — это, в частности, личные автомобили, универсалы и мотоциклы. Однако прицепы, самолеты и лодки не являются «автомобильным транспортным средством».

Аренда

Сдача в аренду помещений для миссий и проживания, а также частного жилья освобождается от НДС . Это существенно способствует ускорению налоговых льгот. Для необлагаемой арендной платы применяется следующий порядок:

Это существенно способствует ускорению налоговых льгот. Для необлагаемой арендной платы применяется следующий порядок:

- Для необлагаемой арендной платы необходима форма претензии U46, в которой, в частности, уже должны быть указаны арендодатель и объект аренды. Форма может быть заполнена и распечатана (например, арендодателем) на компьютере через домашнюю страницу Федерального министерства финансов. Заполненная форма, заверенная дипломатическим представительством, должна быть подана в Федеральное министерство европейских и международных дел, которое выдает сертификаты (для арендодателя).

- Этот сертификат передается арендодателю. На основании этого свидетельства аренда освобождается от НДС .

Это свидетельство выдается максимум на пять лет, в случае дипломатов на срок действия их дипломатических удостоверений личности. По истечении этого срока и в случае смены места жительства необходимо подать заявление на получение нового сертификата. В случае прекращения безналоговой аренды свидетельство перестает действовать, но остается у арендодателя. Дипломаты имеют право на получение такой справки в отношении их основного места жительства в Австрии.

В случае прекращения безналоговой аренды свидетельство перестает действовать, но остается у арендодателя. Дипломаты имеют право на получение такой справки в отношении их основного места жительства в Австрии.

В дополнение к этому, нет дополнительных льгот по аренде (например, для членов семьи, проживающих в одном и том же жилище или для дополнительного места жительства).

Возврат налога в случае аренды невозможен (даже если НДС указан в счете-фактуре). Это освобождение также распространяется на поставку тепла арендодателем. Однако, если цена уплачивается непосредственно поставщику тепла (например, централизованное теплоснабжение), освобождение не применяется. Этот НДС затем возвращается в порядке процедуры возврата (в случае дипломатов в рамках максимальной суммы возмещения) на основании счетов-фактур.

Пребывание в больницах

В соответствии с общим НДС общим законодательством поставки, осуществляемые «государственными» больницами, «некоммерческими» больницами, врачами, некоторыми терапевтами, зубными техниками и услуги по транспортировке пациентов, освобождаются от НДС , так что нет специальное освобождение для лиц, имеющих право на возмещение. Однако пребывание в «частных» больницах не освобождается от уплаты НДС . Такой НДС возмещается на основании счетов-фактур, т.е. в случае дипломатов в рамках максимальной возмещаемой суммы.

Однако пребывание в «частных» больницах не освобождается от уплаты НДС . Такой НДС возмещается на основании счетов-фактур, т.е. в случае дипломатов в рамках максимальной возмещаемой суммы.

Верхний предел возмещения

В случае дипломатов ежегодная возвращаемая сумма ограничена. Ограничение, как и прежде – применяется к НДС , а теперь также к налогу на электроэнергию и налогу на природный газ. Годовые потолки составляют:

| евро | 2 900 | по налогу на добавленную стоимость |

| евро | 360 | для налога на электроэнергию и налога на природный газ |

Если требование касается не налога на электроэнергию и налога на природный газ, а только налога на электроэнергию или налога на природный газ (например, из-за того, что жилое помещение снабжается не электричеством и газом, а исключительно электричеством), соответствующая сумма удваивается до 360 евро в год. .

.

Единовременное возмещение

Можно требовать единовременного возмещения НДС , налог на электроэнергию и налог на природный газ является совершенно новым. Это существенно способствует упрощению и ускорению налоговых льгот. Возможность единовременного возмещения доступна только дипломатам. Дипломатические миссии всегда должны предъявлять конкретное требование о возмещении. В случае единовременного возврата применяется следующий порядок:

- Лицо, имеющее право на возмещение, должно решить, хочет ли оно выбрать единовременное возмещение или конкретное возмещение за календарный год. Он должен указать это решение в бланке претензии при подаче первой претензии в соответствующем календарном году.

- Возможно отдельное решение о единовременном возмещении за каждый календарный год. Однако это решение имеет обязательную силу в течение всего календарного года и не может быть отменено (даже в тех случаях, когда ретроспективно конкретный возврат был бы более благоприятным).

С другой стороны, невозможно впоследствии подать заявку на единовременное возмещение, т.е. когда было заявлено конкретное возмещение и в ходе проверок становится очевидным, что на самом деле никакие суммы или только меньшие суммы не могут быть подтверждены счетами-фактурами.

С другой стороны, невозможно впоследствии подать заявку на единовременное возмещение, т.е. когда было заявлено конкретное возмещение и в ходе проверок становится очевидным, что на самом деле никакие суммы или только меньшие суммы не могут быть подтверждены счетами-фактурами. - Также в случае единовременного возмещения претензия должна подаваться за каждый календарный квартал. Решение о единовременном возмещении принимается по первому требованию (см. выше). Второе, третье и четвертое требования служат для указания формы платежа (номер счета и т. д.), а также для подтверждения того, что заявитель по-прежнему имеет право на возмещение (справка, выданная дипломатическим представительством — см. «Предъявление требований» выше). Кроме того, дипломатическое представительство удостоверяет, что оно само не требует возмещения налога на электроэнергию и налога на природный газ за соответствующий календарный год в отношении лица, имеющего право на возмещение (т. е. в случаях, когда оно несет текущие расходы на жилье лица, имеющего право для возврата).

- Упрощение, к которому стремится единовременный возврат (для лица, имеющего право на возврат, и для органа), может быть достигнуто только в том случае, если процедура единовременного возврата распространяется на все возвращаемые налоги. Таким образом, единовременное возмещение НДС , налога на электроэнергию и налога на природный газ может быть заявлено только совместно.

- Нет необходимости хранить и представлять какие-либо счета за годы, за которые требуется единовременное возмещение. Таким образом, можно произвести оперативную выплату суммы возмещения после подачи требования о возмещении.

| В случае единовременного возмещения следующие суммы возмещаются за каждый полный или начавшийся месяц права: | ||

| НДС : | евро | 100 |

| налог на электроэнергию: | евро | 5 |

| налог на природный газ: | евро | 5 |

| Таким образом, общая сумма единовременного возмещения составляет: | ||

| за календарный квартал: | евро | 330 |

| за календарный год: | евро | 1 320 |

Дипломаты, требующие единовременного возмещения, по-прежнему имеют право на освобождение от налогов при покупке автомобиля и аренде (см. выше).

выше).

Последнее обновление: 1 января 2022 г.

Возврат НДС

По заявлению путешественников, не проживающих в EU будет возмещен продавцом НДС за товары, купленные в Австрии. Обратите внимание на следующие требования: Сумма счета (возможно, включая НДС ) должна превышать евро 75.

- В вашем паспорте или другом проездном документе для пересечения границы должно быть указано место жительства за пределами ЕС .

- Вы должны вывезти товар вместе с личным багажом из ЕС до конца третьего календарного месяца, следующего за месяцем, в котором была совершена покупка.

- Вы должны доказать экспорт предмета продавцу. Делается это путем возврата продавцу.

С 01 сентября 2021 года оперативная обработка экспортных подтверждений для туристического экспорта в международном аэропорту Вены осуществляется службой цифровой проверки экспорта (DEV).

- Пассажир представляет документы, необходимые для оформления подтверждения вывоза (счет-фактура, который соответствует требованиям в отношении содержания, как определено в § 11 Австрийского закона о налоге на добавленную стоимость ( UStG ) 1994, или дополнительно соответствующий бланк другой формы, напр. Form Sheet U34) в службу поддержки Digital Export Validation (DEV).

- Данные, необходимые для проверки, либо записываются в электронном виде на месте системой цифровой экспортной проверки (DEV), либо уже заранее отправлены в цифровом виде в систему цифровой экспортной проверки (DEV).

- Электронная проверка данных на основе критериев риска, установленных налоговыми и таможенными органами, может привести к следующим результатам:

- Выезд подтверждения товара:

- как правило, в электронной форме, представляющей собой подтверждение экспорта по смыслу § 7 VI 1 Австрийского закона о налоге на добавленную стоимость ( UStG ) 1994 года.

- как правило, в электронной форме, представляющей собой подтверждение экспорта по смыслу § 7 VI 1 Австрийского закона о налоге на добавленную стоимость ( UStG ) 1994 года.

- Выезд подтверждения товара:

Форма может быть заполнена и распечатана (например, продавцом автомобилей) с помощью компьютера через домашнюю страницу Федерального министерства финансов. Заполненная форма, заверенная дипломатическим представительством, должна быть подана в Федеральное министерство европейских и международных дел, которое выдает сертификаты (для предпринимателя и для регистрирующего органа).

Форма может быть заполнена и распечатана (например, продавцом автомобилей) с помощью компьютера через домашнюю страницу Федерального министерства финансов. Заполненная форма, заверенная дипломатическим представительством, должна быть подана в Федеральное министерство европейских и международных дел, которое выдает сертификаты (для предпринимателя и для регистрирующего органа).

Об авторе