Возврат переплаты по ндфл: Переплату по НДФЛ можно вернуть или зачесть в счет предстоящих платежей в течение трех лет | ФНС России

Как вернуть переплаченный НДФЛ — БУХ.1С, сайт в помощь бухгалтеру

22.11.2021

Ошибочная уплата НДФЛ может возникать по самым разным причинам – от излишнего удержания налога (например, при неправильном применении налоговой ставки, получении вычетов не с начала года и т.д.) до технических сбоев при перечислении налога в бюджет. При этом как у работников (налогоплательщиков), так и у работодателей (налоговых агентов) образовывается переплата по налогу. Рассказываем, как правильно вернуть и зачесть излишне уплаченные суммы по НДФЛ.

Возврат переплаченного НДФЛ работнику

Работодатели обязаны сообщать своим сотрудникам обо всех случаях излишнего удержания НДФЛ. Такое сообщение направляется работнику в течение 10 дней со дня обнаружения факта излишнего удержания налога.

НК РФ не определяет форму и способ сообщения работнику о факте излишнего удержания налога и его сумме. Работодатель вправе сообщать работнику о факте излишнего удержания НДФЛ в любой форме, предварительно согласовав с ним порядок направления указанного сообщения. В частности, сообщить об излишнем удержании разрешается путем направления уведомления по почте или электронного сообщения. Направлять сотруднику справку по форме 2-НДФЛ с указанием излишне уплаченного налога не требуется (письмо Минфина от 16.05.2011 № 03-04-06/6-112).

В частности, сообщить об излишнем удержании разрешается путем направления уведомления по почте или электронного сообщения. Направлять сотруднику справку по форме 2-НДФЛ с указанием излишне уплаченного налога не требуется (письмо Минфина от 16.05.2011 № 03-04-06/6-112).

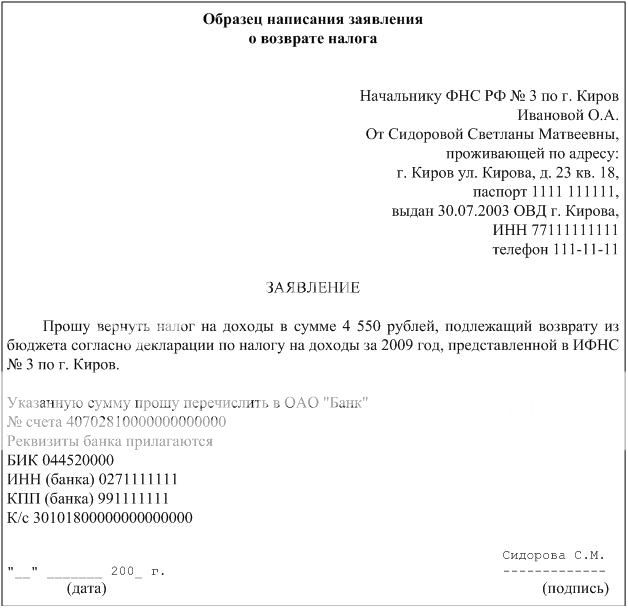

Далее, чтобы вернуть работнику излишне удержанный и уплаченный с его доходов НДФЛ, с работника потребуется получить заявление о возврате налоговой переплаты (абз. 1 п. 1 ст. 231 НК РФ). Обратиться с таким заявлением к работодателю сотруднику разрешается в течение 3 лет с даты, когда работодатель перечислил в бюджет излишне удержанную сумму (п. 7 ст. 78 НК РФ). Никакой специальной формы для такого заявления в настоящее время также не предусмотрено. Заявление представляется сотрудниками в произвольной письменной форме, где указывается период, в котором произошла переплата, сумма налога, подлежащая возврату, а также реквизиты счета, на который должны быть перечислены деньги.

Излишне удержанный НДФЛ в таком случае возвращается работодателем в течение 3 месяцев со дня получения заявления (абз. 3 п. 1 ст. 231 НК РФ). Возврат осуществляется за счет сумм этого налога, подлежащих уплате в счет предстоящих платежей, как по самому этому сотруднику, так и по другим работникам, с доходов которых работодатель удерживает НДФЛ. Иными словами, для возврата излишне удержанной суммы налога работодатель уменьшает предстоящие платежи по НДФЛ, исчисляемого как по самому плательщику, так и по другим работникам организации. Возврат НДФЛ производится строго в безналичной форме.

3 п. 1 ст. 231 НК РФ). Возврат осуществляется за счет сумм этого налога, подлежащих уплате в счет предстоящих платежей, как по самому этому сотруднику, так и по другим работникам, с доходов которых работодатель удерживает НДФЛ. Иными словами, для возврата излишне удержанной суммы налога работодатель уменьшает предстоящие платежи по НДФЛ, исчисляемого как по самому плательщику, так и по другим работникам организации. Возврат НДФЛ производится строго в безналичной форме.

О возврате сотруднику переплаты по НДФЛ работодатель налоговую инспекцию не информирует. Налоговики самостоятельно об этом узнают при получении от работодателя расчета по форме 6-НДФЛ (письмо ФНС от 18.07.2016 № БС-4-11/12881@).

Если работодатель нарушит 3-месячный срок для возврата налога, НДФЛ возвращается сотруднику с уже начисленными на него процентами по ставке рефинансирования Центробанка за каждый день просрочки.

В ряде случаев работодатель не может в течение 3 месяцев вернуть сотруднику излишне удержанный налог, поскольку сумма к возврату превышает величину НДФЛ, которую можно удержать со всех работников компании за 3 месяца. В этих случаях работодатель может вернуть такой НДФЛ из бюджета, выплатив работнику налог за счет собственных средств. При этом повторное заявление самого сотрудника о возврате излишне удержанных сумм налога не требуется.

В этих случаях работодатель может вернуть такой НДФЛ из бюджета, выплатив работнику налог за счет собственных средств. При этом повторное заявление самого сотрудника о возврате излишне удержанных сумм налога не требуется.

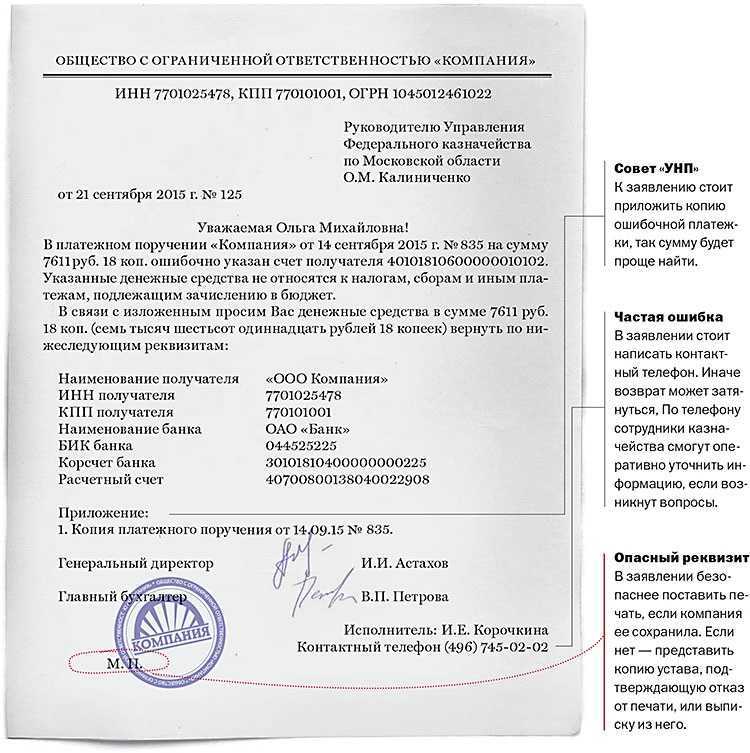

Для этого работодатель от своего имени подает в ИФНС заявление на возврат налога, приложив к нему выписку из регистра налогового учета за год переплаты и документы, подтверждающие излишнее удержание и перечисление НДФЛ в бюджет. Заявление с комплектом указанных документов направляется в налоговую инспекцию в течение 10 дней с момента получения заявления от работника (абз. 6 п. 1 ст. 231 НК РФ). Налог будет возвращен работодателю на его расчетный счет в банке в течение одного месяца. Если до этого работодатель еще не перечислит переплату работнику за счет своих средств, он должен будет перевести ему суммы, перечисленные ИФНС.

При этом наряду с возвратом НДФЛ через работодателя НК РФ предусматривает для работников возможность самостоятельного возврата переплаты непосредственно через ИФНС. Однако это возможно только в случаях отсутствия работодателя (например, по причине его ликвидации). В таких случаях работник вправе самостоятельно подать в ИФНС заявление о возврате излишне удержанной с него суммы НДФЛ одновременно с представлением налоговой декларации по окончании налогового периода (абз. 10 п. 1 ст. 231 НК РФ).

Однако это возможно только в случаях отсутствия работодателя (например, по причине его ликвидации). В таких случаях работник вправе самостоятельно подать в ИФНС заявление о возврате излишне удержанной с него суммы НДФЛ одновременно с представлением налоговой декларации по окончании налогового периода (абз. 10 п. 1 ст. 231 НК РФ).

Однако при наличии действующего работодателя работник не может реализовать право на самостоятельный возврат налога из ИФНС, а налоговая инспекция не может производить возврат излишне удержанной суммы налога без обращения к ней самого работодателя.

Также возврат НДФЛ невозможен и через того работодателя, который не удерживал налог с работника (например, при трудоустройстве по новому месту работы). Возврат излишне удержанной из дохода сотрудника суммы НДФЛ осуществляется всегда тем работодателем, который непосредственно и удержал данную сумму. Возможность возврата переплаты по НДФЛ иным налоговым агентом НК РФ не предусмотрена (письмо Минфина от 06.07. 2016 № 03-04-10/39533).

2016 № 03-04-10/39533).

Возврат переплаченного налога работодателю

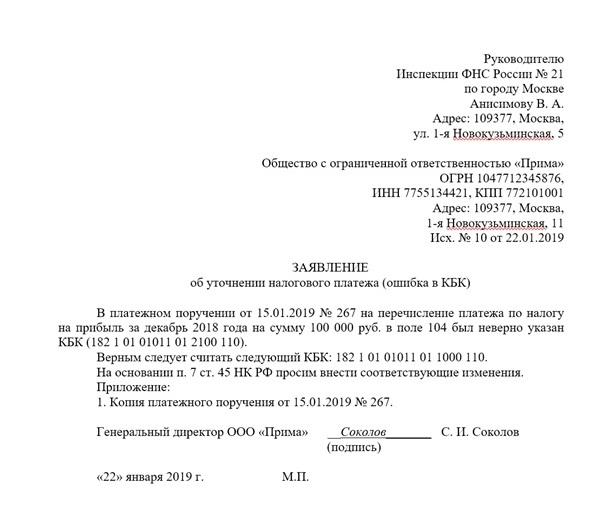

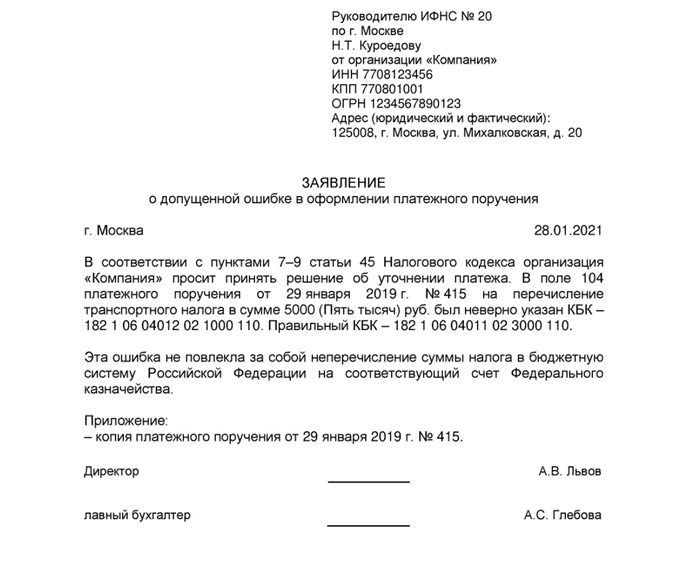

Если переплата НДФЛ произошла не по причине излишнего удержания налога с доходов сотрудника, а, скажем, из-за сбоя в компьютерной программе или ошибки в платежке, то возврат НДФЛ в таких случаях будет иметь свои особенности.

Дело в том, что НДФЛ всегда удерживается с доходов работника. Уплата налога за счет средств работодателей за редким исключением (п. 9 ст. 226 НК РФ) не допускается. Начиная с 2020 года Федеральный закон от 29.09.2019 № 325-ФЗ разрешил взыскивать задолженность по НДФЛ за счет средств работодателей только при неправомерном неудержании или неполном удержании НДФЛ налоговым агентом.

Поэтому сейчас если переплата НДФЛ не сопровождается удержанием соответствующей суммы из дохода работника, то перечисление в бюджет суммы не может рассматриваться в качестве НДФЛ.

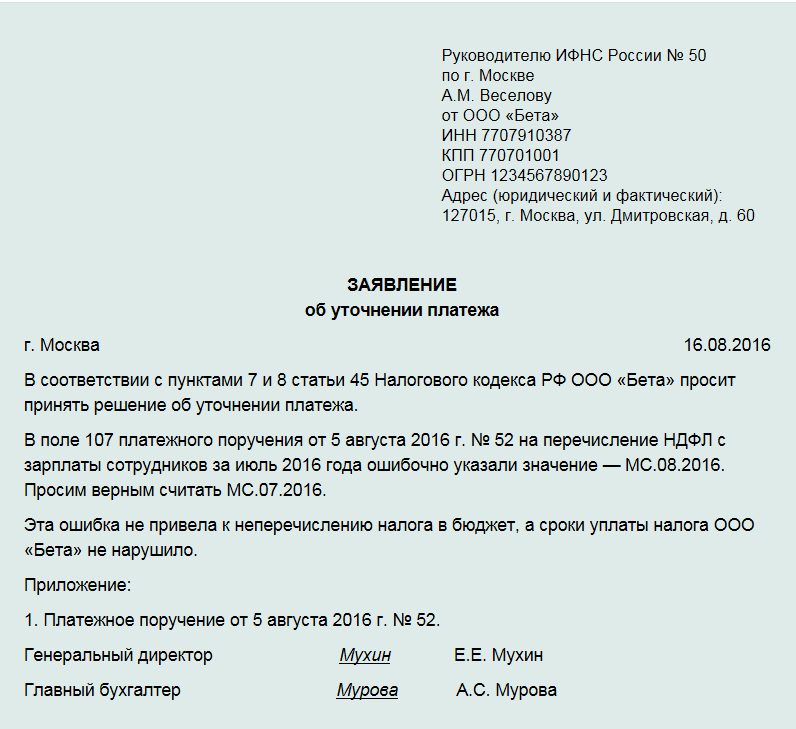

Вместе с тем это не означает, что в таких ситуация работодатель не может вернуть ошибочно уплаченные под видом НДФЛ суммы. В этом случае работодатель также вправе обратиться в налоговый орган с заявлением о возврате на расчетный счет суммы, не являющейся НДФЛ и ошибочно перечисленной в бюджет. Заявление представляется по форме, утв. приказом ФНС от 14.02.2017 № ММВ-7-8/182@ (приложение № 8).

В этом случае работодатель также вправе обратиться в налоговый орган с заявлением о возврате на расчетный счет суммы, не являющейся НДФЛ и ошибочно перечисленной в бюджет. Заявление представляется по форме, утв. приказом ФНС от 14.02.2017 № ММВ-7-8/182@ (приложение № 8).

К заявлению необходимо будет приложить подтверждающие документы. Подтверждение факта ошибочного перечисления сумм по реквизитам уплаты НДФЛ производится на основании выписки из регистра налогового учета за соответствующий налоговый период и платежных документов (абз. 8 п. 1 ст. 231 НК РФ).

Возврат суммы излишне уплаченного налога осуществляется на открытый в банке счет работодателя, указанный им в заявлении о возврате. Сумма излишне уплаченного налога подлежит возврату в течение одного месяца со дня получения ИФНС заявления (п. 6 ст. 78 НК РФ).

При наличии у компании налоговой недоимки или задолженности по соответствующим пеням и штрафам возврат налога производится только после зачета суммы переплаты в счет погашения указанной недоимки/задолженности.

Темы: возврат налогов , возврат НДФЛ , НДФЛ , излишне удержанный ндфл

Рубрика: Налог на доходы физических лиц (НДФЛ)

Поделиться с друзьями:

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Налоговые органы сократили до 12 дней срок возврата НДФЛ при предоставлении вычетов Нужно ли платить НДФЛ при продаже жилого дома, использовавшегося в бизнесе Предоставят ли социальный вычет по расходам на онлайн-курсы Временные правила расчета НДФЛ по ставкам 13% и 15% сохранят на 2023 год Власти могут расширить льготы по НДФЛ и налогу на прибыль при безвозмездной передаче РИД

Возврат НДФЛ в 2022-2023 годах (бланк заявления и порядок)

Возврат НДФЛ — процедура, в результате которой налоговый орган осуществляет возмещение физлицу или налоговому агенту ранее удержанных сумм налога. Какие действия при возврате НДФЛ необходимо предпринять для того, чтобы вернуть налог, и каков при этом перечень сопроводительных документов, вы узнаете из нашей рубрики «Возврат (вернуть) НДФЛ».

Какие действия при возврате НДФЛ необходимо предпринять для того, чтобы вернуть налог, и каков при этом перечень сопроводительных документов, вы узнаете из нашей рубрики «Возврат (вернуть) НДФЛ».

Подробнее

- Все материалы

- Новости

- Статьи

Возврат НДФЛ в 2022-2023 годах (бланк заявления и порядок)

17 окт 2022

Наименование счета в заявлении на возврат НДФЛ (нюансы)

Наименование счета в заявлении на возврат НДФЛ — в новой форме заявления именно такого реквизита нет. Однако сведения о счете указываются, и должны быть отражены без ошибок, иначе с возвратом денежных средств будут проблемы.

Возврат НДФЛ в 2022-2023 годах (бланк заявления и порядок)

12 июл 2022

Заявление на возврат ошибочно перечисленного налога — образец

Возврат НДФЛ в 2022-2023 годах (бланк заявления и порядок)

26 апр 2022

Как вернуть работнику излишне удержанный НДФЛ

Переплата по НДФЛ — что делать налоговому агенту? Ошибки в исчислении налога на доход физических лиц могут привести как к неудержанию платежа, так и к излишне уплаченной сумме. Как вернуть переплату по НДФЛ? Расскажем в нашем материале.

Возврат НДФЛ в 2022-2023 годах (бланк заявления и порядок)

02 фев 2022

Составляем заявление на возврат НДФЛ (образец, бланк)

Заявление на возврат НДФЛ составляется физическим лицом для того, чтобы налоговые органы возвратили ему необходимую сумму налога. Подробнее о том, куда подавать заявление на возврат НДФЛ, как правильно его составлять, мы расскажем в нашей статье. Кроме того, приведем образец заявления на возврат НДФЛ по новой форме, которая потребуется для возврата налога в 2021-2022 годах.

Подробнее о том, куда подавать заявление на возврат НДФЛ, как правильно его составлять, мы расскажем в нашей статье. Кроме того, приведем образец заявления на возврат НДФЛ по новой форме, которая потребуется для возврата налога в 2021-2022 годах.

Возврат НДФЛ в 2022-2023 годах (бланк заявления и порядок)

18 окт 2021

В заявлении на возврат НДФЛ банковские реквизиты нужно указывать полностью

Возврат НДФЛ в 2022-2023 годах (бланк заявления и порядок)

06 окт 2021

Новое в НДФЛ с 2022 года

В порядке налогообложения доходов физических лиц с 2022 года ожидаются некоторые изменения. Для налогоплательщиков эти изменения положительные: можно будет вернуть НДФЛ по новому основанию, а также не придется подавать налоговую декларацию при продаже не слишком дорогостоящего имущества. Подробнее о грядущих изменениях по НДФЛ смотрите далее.

Возврат НДФЛ в 2022-2023 годах (бланк заявления и порядок)

13 июл 2021

Причины, по которым граждане переплачивают налоги

В некоторых случаях на лицевых счетах налогоплательщиков образуется переплата по налогам. Такое может произойти, если гражданин ошибочно уплатил большую сумму, чем требуется, либо не заявил вовремя о своем праве на льготу. Хорошая новость: накопленную на лицевом счете переплату можно вернуть. Далее расскажем, в каких случаях чаще всего может возникнуть переплата по налогам и что сделать для возврата денег.

Такое может произойти, если гражданин ошибочно уплатил большую сумму, чем требуется, либо не заявил вовремя о своем праве на льготу. Хорошая новость: накопленную на лицевом счете переплату можно вернуть. Далее расскажем, в каких случаях чаще всего может возникнуть переплата по налогам и что сделать для возврата денег.

Возврат НДФЛ в 2022-2023 годах (бланк заявления и порядок)

19 ноя 2019

Зачет переплаты по НДФЛ: нюансы

Возврат НДФЛ в 2022-2023 годах (бланк заявления и порядок)

18 янв 2018

Переплатили работнику при увольнении: что делать с НДФЛ?

Возврат НДФЛ в 2022-2023 годах (бланк заявления и порядок)

04 окт 2017

Работник стал резидентом РФ — за какой период возвращать НДФЛ?

1 2

Как вернуть НДФЛ

Где можно найти образец заявления на возврат НДФЛ в 2022-2023 годах

Как вернуть НДФЛ

Осуществление возврата НДФЛ представляет собой довольно непростой процесс в связи с тем, что он сопровождается представлением большого количества документов. Однако положительный исход данной процедуры позволяет физлицу получить возмещение ранее уплаченного налога с дохода, что является немаловажной мотивацией для обращения за возвратом НДФЛ.

Однако положительный исход данной процедуры позволяет физлицу получить возмещение ранее уплаченного налога с дохода, что является немаловажной мотивацией для обращения за возвратом НДФЛ.

Основания, дающие право осуществить возврат, перечислены в статье «Порядок возврата подоходного налога (НДФЛ): нюансы».

Также в этом материале рассмотрены способы обращения за возмещением, кроме того, приводятся краткие характеристики каждого из таких способов, благодаря чему можно легко определиться, у кого в конкретной ситуации следует запрашивать возврат НДФЛ. Здесь же предложены варианты осуществления возврата в соответствии с ч. I НК РФ.

Самая распространенная причина возмещения налога – его излишнее удержание налоговым агентом.

Причины такого удержания могут быть разными. Ознакомиться с их перечнем вы можете в материале «Как вернуть работнику излишне удержанный НДФЛ».

См. также: «Переплатили работнику при увольнении: что делать с НДФЛ?».

В этом же материале изложен алгоритм действий, которые необходимо осуществить как «обделенному» сотруднику, так и работодателю.

О том, может ли физлицо в указанной ситуации вернуть налог, обратившись в налоговый орган, вы узнаете здесь.

Рассмотрим еще несколько ситуаций, когда работодатель может произвести излишнее удержание налога:

- Если сотрудник уволился и вернул деньги, выплаченные ему в качестве отпускных. Основная сложность здесь заключается в том, что в результате возврата дохода у сотрудника образуется переплата налога.

Как поступить с данной переплатой, вы узнаете из рекомендаций, приведенных в статье «НДФЛ с неотработанных отпускных подлежит возврату».

- Если нерезидент стал резидентом. При этом возникновение переплаты обусловлено тем, что нерезидентская ставка удержания составляет 30%, а с резидентов налог начисляется по ставке 13%.

Разобраться, как быть с излишним удержанием НДФЛ в данной ситуации, вам помогут статьи и сообщения:

- «Нерезидент стал резидентом и перешел в другое подразделение: что с НДФЛ?»;

- «Работник стал резидентом РФ — за какой период возвращать НДФЛ?».

В этой статье вниманию читателя представлено еще несколько случаев, при которых физлицо может осуществить возврат переплаты.

Ключевым моментом любого возврата является составление физлицом заявления на возврат НДФЛ.

Где можно найти образец заявления на возврат НДФЛ в 2022-2023 годах

С 31.03.2017 заявление на возврат подается по форме, утвержденной приказом ФНС России от 14.02.2017 № ММВ-7-8/182@. В период с 27.09.2016 по 30.03.2017 заявление на возврат подавалось по форме, которая была утверждена приказом ФНС от 23. 08.2016 № ММВ-7-8/454@.

08.2016 № ММВ-7-8/454@.

Скачать бланк заявления на возврат НДФЛ и получить подсказки по его заполнению (с помощью видеоинструкции) вы можете в материале «Составляем заявление на возврат НДФЛ (образец, бланк)».

Заполненное заявление представляется по месту, выбранному физлицом в качестве источника осуществления возврата.

О нюансах заполнения заявления на возврат НДФЛ узнайте из материалов:

- «В заявлении на возврат НДФЛ банковские реквизиты нужно указывать полностью»;

- «Наименование счета в заявлении на возврат НДФЛ (нюансы)».

Мы рассмотрели основные причины возникновения оснований для возмещения налога и способы осуществления. Однако налоговое законодательство периодически меняется, а потому необходимо постоянно следить за обновлениями норм, касающихся НДФЛ, и в частности, его возврата. Читайте материалы нашей рубрики «Возврат (вернуть) НДФЛ», чтобы быть в курсе всех законодательных новшеств.

Читайте материалы нашей рубрики «Возврат (вернуть) НДФЛ», чтобы быть в курсе всех законодательных новшеств.

Возврат НДС

На этой странице рассматриваются только возвраты за трансграничных транзакций, когда НДС оплачивается физическими или юридическими лицами, не находящимися в соответствующей стране ЕС.

Действительно, , а не относится к «стандартной» ситуации возмещения НДС, когда и продавец, и покупатель находятся в одной и той же стране.

Для возмещения необходимо различать 3 разные ситуации:

- Трансграничное возмещение НДС предприятиям ЕС

- Возврат НДС предприятиям, не входящим в ЕС

- Возврат НДС иностранным туристам

Трансграничный возврат НДС для предприятий ЕС

Большинство предприятий, которые платят НДС в связи со своей деятельностью в стране ЕС, куда они обычно не поставляют товары/ услуги (и поэтому не обязаны регистрироваться в качестве плательщика НДС), тем не менее, имеют право на вычет этого НДС (статьи 170-171a Директивы по НДС ).

Этот «вычет» производится посредством возмещения из страны ЕС, где они заплатили НДС.

Как получить возмещение НДС

Во избежание возможных языковых проблем заявители отправляют электронное заявление о возмещении в свои национальные налоговые органы , которые затем направляют его в страну ЕС, где заявитель уплатил НДС. (после того, как они подтвердят личность заявителя и идентификационный номер плательщика НДС, а также обоснованность его претензии).

Если налоговые органы в стране ЕС, где они уплатили НДС, задерживают возврат, заявителю выплачивается проценты .

Порядок действий

Краткое описание процедуры возмещения НДС (включая обязанности национальных налоговых органов на каждом этапе).

Полные правила – Директива 2008/9/EC.

Имплементирующее Постановление 79/2012 — дополнительная информация, которая может понадобиться стране, производящей возмещение, о коммерческой деятельности заявителя и характере приобретенных товаров/услуг .

Кто может получить возмещение НДС?

Чтобы претендовать на возмещение в соответствии с этой процедурой, в течение периода возмещения a бизнес должен НЕ иметь :

- местонахождение в стране ЕС, производящей возврат средств, или

- поставлять там товары или услуги, за исключением:

- Освобожденные транспортные и вспомогательные услуги ( Статьи 144, 146, 148, 149, 151, 153, 159 или 160 Директивы по НДС ) или

- поставки клиентам, ответственным за уплату соответствующего НДС в рамках механизма обратного начисления ( Статьи 194-197 или 199 Директивы по НДС ).

Страна ЕС, где проживает заявитель, не направит требование в страну ЕС, производящую возмещение, если заявитель:

- не является налогоплательщиком для целей НДС малые предприятия

- охвачены системой фиксированной ставки для фермеров.

Информация для стран ЕС

- Справочники по НДС для конкретных стран (Vademecums) – ограничения о праве на вычет НДС (например, расходы на рестораны, развлекательные мероприятия, автомобили, топливо)

- Возврат НДС — руководство по стране (Vademecums) – варианты в правилах возврата НДС в каждой стране ЕС.

- Страны ЕС, использующие коды хозяйственной деятельности, содержащиеся в Регламенте Комиссии № 79/2012

Эти документы утверждены национальными налоговыми органами стран ЕС в Постоянном комитете по административному сотрудничеству и доступны на Только английский .

Они предназначены только для руководств – для получения полной актуальной информации о правилах обращайтесь в соответствующие национальные налоговые органы .

Другие справочники

- Возврат НДС – требования к информации в стране ЕС для возмещения.

- Возврат НДС – распространенные проблемы и решения.

- Возврат НДС – онлайн-учебник.

- Возврат НДС – контактные пункты компетентных национальных органов

Возврат НДС для предприятий, не входящих в ЕС

Предприятия, не зарегистрированные в Европейском Союзе, которые платят НДС в связи со своей деятельностью в стране ЕС, где они обычно не поставляют товары/услуги (и поэтому не обязаны регистрироваться для уплаты НДС ) имеют право вычесть этот НДС.

Этот «вычет» производится посредством возмещения из страны ЕС, где они заплатили НДС.

Как получить возмещение НДС

Заявители должны отправить заявление в национальные налоговые органы в стране ЕС, где они уплатили НДС – см. Возврат НДС – руководство по стране.

Порядок действий

Полные правила — Директива 86/560/EEC .

Кто может получить возмещение НДС? Условия для конкретных стран ЕС Розничные торговцы из ЕС могут обеспечить возврат НДС за товары, проданные туристам из стран, не входящих в ЕС, при их экспорте. В частности, это касается: Условия Подробнее о возмещении НДС для туристов из стран, не входящих в ЕС Последняя проверка: 07.08.2022 Если вы платите НДС за коммерческую деятельность в стране ЕС, где вы не зарегистрированы,

вы можете иметь право на возмещение НДС властями этой страны. Некоторые страны ЕС не разрешают возмещение определенных категорий расходов (например,

расходы на рестораны, развлекательные мероприятия, автомобили, топливо и т. д.). Выберите страну Вы должны подать заявку на возмещение НДС через Интернет через органы страны, в которой находится ваш бизнес . Если вы имеете право на возмещение, власти передадут ваше требование властям.

в другой стране. Процедура возмещения НДС гармонизирована на уровне ЕС. Ниже приведен краткий обзор процесса возмещения НДС с указанием обязанностей национальных налоговых органов. Вы можете прочитать больше о процедурах возмещения НДС для предприятий ЕС в каждой стране ЕС ниже: Выберите страну Чтобы быть уверенным, что у вас есть верная информация, вам следует проверять национальные налоговые веб-сайты для каждого конкретного случая. Если страна задерживает возмещение вашего НДС, вы можете потребовать процентов . Если у вас возникли трудности с государственными органами, вы можете запросить помощь

от наших справочных и консультационных услуг. При подаче заявки на возмещение необходимо ввести определенные стандартные коды для описания

тип товаров/услуг, по которым вы уплатили НДС. Характер приобретаемых товаров и услуг должен быть описан в соответствии с

следующие коды расходов. В некоторых странах ЕС также требуется использовать дополнительные субкоды для каждого типа товаров/услуг. Вы можете записаться на бесплатный курс электронного обучения о том, как подать заявку на возмещение НДС, на портале электронного обучения «Налогообложение и Таможенный союз». Курсы проводятся Европейской комиссией в сотрудничестве с национальными администрациями. Если ваш бизнес не основан в ЕС, и вы платите НДС на бизнес

деятельности в стране ЕС, где вы не поставляли товары или услуги, вы можете

иметь право на возмещение НДС властями этой страны.

Чтобы иметь право на возмещение в соответствии с этой процедурой ( см. Статья 1 Директивы 86/560/EEC ), в течение периода возмещения компания НЕ должна иметь местонахождение в любой стране или на территории ЕС или

Любая страна ЕС может: Возврат НДС для туристов из стран, не входящих в ЕС

Турист должен предоставить заверенный печатью документ о возмещении НДС, подтверждающий это.

Турист должен предоставить заверенный печатью документ о возмещении НДС, подтверждающий это. Возврат НДС: подача заявления онлайн — Ваша Европа

Возврат НДС для предприятий ЕС

Когда можно требовать возмещения НДС?

Предупреждение

Как получить возврат НДС

Национальные контактные пункты

Просрочка платежа

Оформление претензии – коды товаров/услуг

Коды товаров/услуг

Онлайн-курс – как подать заявление на возмещение НДС

Возврат НДС для предприятий, не входящих в ЕС

Когда можно требовать возмещения НДС?

Об авторе