Втб документы для ипотеки при покупке квартиры: Документы на выбранное вторичное жилье — Ипотека — Частным лицам

Группа ВТБ запустила удаленное подписание документов для покупки квартиры — — О Группе ВТБ

ВТБ и экосистема недвижимости «Метр квадратный» запустили сервис удаленного подписания документов. Новой технологией могут воспользоваться партнеры-застройщики и их клиенты, приобретающие недвижимость, в том числе с помощью ипотечного кредита. Онлайн-сервис позволяет застройщику, клиенту и банку подписывать все документы по сделке в едином личном кабинете застройщика.

Ранее застройщики и их клиенты могли воспользоваться сервисами безопасных расчетов и электронной регистрации от «Метра квадратного», что уже сокращало срок проведения сделки и позволяло гарантировать защиту расчетов между сторонами. Сервис удаленного подписания документов позволил всем участникам сделки вести всю коммуникацию в дистанционном режиме в едином пространстве, что экономит время на проведение процедуры.

Чтобы воспользоваться сервисом, застройщик заказывает у «Метра квадратного» усиленную квалифицированную подпись (УКЭП).

«ВТБ активно развивает онлайн-кредитование, в том числе в ипотечном бизнесе. Мы понимаем насколько важна для клиентов возможность быстро приобрести объект недвижимости и при этом не тратить время на посещение офисов банков или девелоперов. Общее пространство проведения сделки с совместным доступом участников значительно упростит механику подписания документов по сделке для всех сторон и ускорит приобретение недвижимости клиентом», — комментирует Михаил Сероштан, начальник управления «Ипотечное кредитование» — вице-президент ВТБ.

«Мы стремимся создавать цифровые сервисы, которые сокращают время на оформление сделок с недвижимостью и делают этот процесс полностью безопасным.

В настоящий момент «Метр квадратный» сотрудничает с более чем 1100 застройщиками, предоставляя онлайн-сервисы, которые облегчают и ускоряют работу компаний. Партнерами www.m2.ru является 21 банк.

условия получения, процентная ставка по ипотеке, калькулятор онлайн 2021 – 2022

Мой отзыв скорее всего не пропустят, потому что я буду говорить неприятные вещи, впрочем для меня они не только неприятные, они жизненно важные. Читать далее…

Мой отзыв скорее всего не пропустят, потому что я буду говорить неприятные вещи, впрочем для меня они не только неприятные, они жизненно важные. Скажу кратко, я желаю чтобы этот банк сгорел, провалился под землю, в-общем, исчез навсегда!! Так издеваться над людьми, с такими наглостью и цинизмом это надо уметь!!

Я клиент этого банка с 2006-го года, брал два раза валютную ипотеку, первую закрыл продажей, вторую платил 10 лет с 2008-го года по 10.

, несложно перевести по текущему курсу около 70р. сколько это будет в рублях и сколько квартир я мог бы купить на эти деньги, если бы этот бандитский банк действительно хотел, чтобы я купил себе жилье, а не заботился о том, чтобы выкачать из меня денег по максимуму!! Все оказалось просто забыто, как будто и не было ничего!!! Спасибо «любимый» банк, сейчас он мне пишет как будто издевается — «С заботой о Вас», нелюди, хуже фашистов!! Да вы бы хоть раз меня с ДР поздравили, вспомнили обо мне, гады!! Исчезните навсегда, сделайте этот мир чище! Вы так и не научились работать с людьми, не занимайте место под солнцем, для вашего банка нет здесь места!!

Скрыть

, несложно перевести по текущему курсу около 70р. сколько это будет в рублях и сколько квартир я мог бы купить на эти деньги, если бы этот бандитский банк действительно хотел, чтобы я купил себе жилье, а не заботился о том, чтобы выкачать из меня денег по максимуму!! Все оказалось просто забыто, как будто и не было ничего!!! Спасибо «любимый» банк, сейчас он мне пишет как будто издевается — «С заботой о Вас», нелюди, хуже фашистов!! Да вы бы хоть раз меня с ДР поздравили, вспомнили обо мне, гады!! Исчезните навсегда, сделайте этот мир чище! Вы так и не научились работать с людьми, не занимайте место под солнцем, для вашего банка нет здесь места!!

СкрытьВТБ вслед за «Сбером» повысит ставки по ипотеке — РБК

Для клиентов, которые получили одобрение по ипотеке до 21 ноября включительно, условия пересматривать не будут. Одобренная ВТБ ставка продолжит действовать четыре месяца.

Ставки на ипотеку ранее повысил и Сбербанк. Теперь его базовая ставка по ипотеке при приобретении строящегося жилья составляет 8,8% (+0,4 п. п.), при покупке готового жилья — 9,1% (+0,6 п.п.). Сбербанк пошел на такой шаг третий раз за год. В мае представитель банка пояснил, что изменения связаны с ужесточением денежно-кредитной политики, проводимой ЦБ, и повышением ключевой ставки.

п.), при покупке готового жилья — 9,1% (+0,6 п.п.). Сбербанк пошел на такой шаг третий раз за год. В мае представитель банка пояснил, что изменения связаны с ужесточением денежно-кредитной политики, проводимой ЦБ, и повышением ключевой ставки.

Читайте на РБК Pro

В октябре Центробанк в шестой раз подряд повысил ключевую ставку, при этом сразу на 0,75 п.п. Такое решение регулятор принял на фоне разгона инфляции, к которому привело в том числе нетипичное для осени подорожание овощей.

ЦБ также допустил, что может поднять ключевую ставку еще выше. «Высокая инфляция действительно разрушает благополучие. И когда нам говорят, что можно допустить инфляцию, главное — держать ставку низкой, чтобы рос кредит повсюду, мы не можем согласиться», — заявила глава Центробанка Эльвира Набиуллина во время выступления в Госдуме. По ее словам, то, как рост инфляционных ожиданий повлиял на поведение людей, уже показывает, что они боятся инфляции. «Поэтому ЦБ обязательно должен вмешаться, чтобы предотвратить рост инфляции.

Последний раз ставка находилась на уровне 7,5% в июне—июле 2019 года. Тогда средневзвешенная ставка по ипотеке составляла 10,2–10,3%, напомнили в ВТБ. Если ключевую ставку повысят до 8%, ипотека на рынке может вновь подорожать, прогнозируют в банке.

Рефинансирование ипотеки9,1 % Квартира Загородный дом или коттедж ежемес. платежот 70 743 ₽ | до30 млн ₽ | от 0%от 0 ₽ | Выдача на счет Стаж работы от 1 мес. после испытательного срока | |||

Ипотека для военных6,9 % Квартира ежемес. | до3,565 млн ₽ | от 15%от 600 000 ₽ | Выдача на счет Стаж работы участие в нис не менее 3 лет | |||

Залоговая недвижимостьот 8 % Квартира Комната или доля ежемес. платежот 68 939 ₽ | до60 млн ₽ | от 20%от 800 000 ₽ | Выдача на счет Стаж работы от 1 мес. после испытательного срока | |||

Нецелевой кредит под залог недвижимостиот 9,9 % Квартира Апартаменты ежемес. платежот 72 072 ₽ | до15 млн ₽ | от 0%от 0 ₽ | Выдача на счет Стаж работы от 1 мес. после испытательного срока | |||

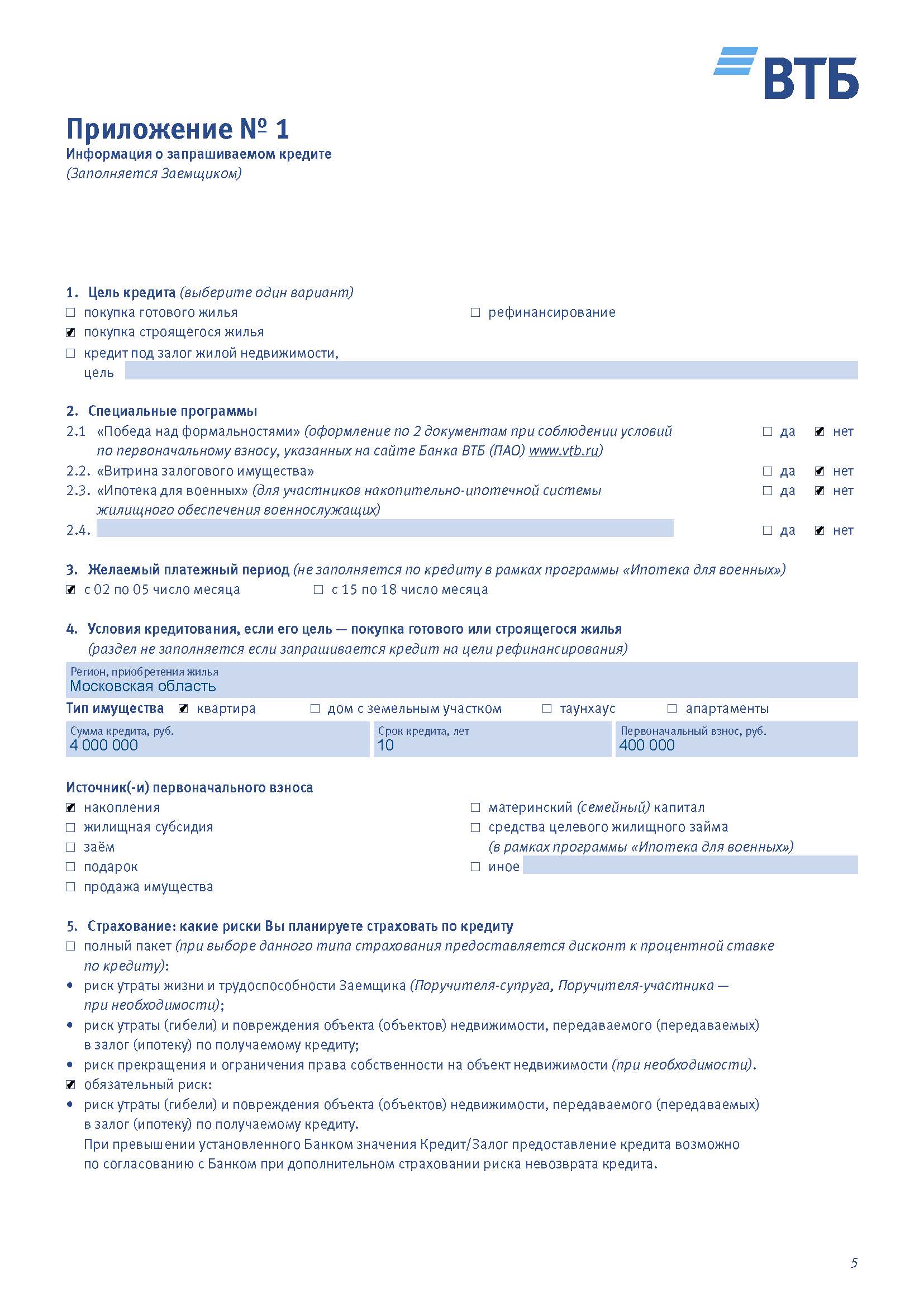

Новостройка9 % Квартира или таунхаус Апартаменты ежемес. | до60 млн ₽ | от 10%от 400 000 ₽ | Есть возможность использовать материнский капитал Выдача на счет Стаж работы от 1 мес. после испытательного срока | |||

Вторичное жилье9 % Квартира или таунхаус Апартаменты ежемес. платежот 70 578 ₽ | до60 млн ₽ | от 10%от 400 000 ₽ | Есть возможность использовать материнский капитал Выдача на счет Стаж работы от 1 мес. после испытательного срока | |||

Ипотека с господдержкой для семей с детьми5,3 % Квартира Загородный дом или коттедж ежемес. платежот 64 630 ₽ | до12 млн ₽ | от 15%от 600 000 ₽ | Выдача на счет Стаж работы от 1 мес. | |||

Свой дом9,4 % Загородный дом или коттедж ежемес. платежот 71 240 ₽ | до20 млн ₽ | от 10%от 400 000 ₽ | Есть возможность использовать материнский капитал Выдача на счет Стаж работы от 1 мес. после испытательного срока | |||

Ипотека с господдержкой 20206,35 % Квартира ежемес. платежот 66 286 ₽ | до3 млн ₽ | от 15%от 600 000 ₽ | Есть возможность использовать материнский капитал Выдача на счет Стаж работы от 1 мес. после испытательного срока | |||

Дальневосточная ипотека0,1 % Квартира или таунхаус Загородный дом или коттедж ежемес. | до6 млн ₽ | от 15%от 600 000 ₽ | Выдача на счет Стаж работы от 1 мес. после испытательного срока | |||

Покупка или продажа ипотечной квартирыот 8,6 % Квартира ежемес. платежот 69 920 ₽ | до60 млн ₽ | от 10%от 400 000 ₽ | Выдача на счет Стаж работы от 1 мес. после испытательного срока | |||

Ипотека на строительство дома10,3 % Загородный дом или коттедж ежемес. платежот 72 742 ₽ | до20 млн ₽ | от 20%от 800 000 ₽ | Выдача на счет Стаж работы от 1 мес. после испытательного срока | |||

Ипотечный кредит для иностранных граждан

«Росбанк Дом» не ограничивается работой только с российскими гражданами, его программы актуальны и для жителей других стран. Ипотека иностранным гражданам доступна как в Москве, так и в других городах России.

Ипотека иностранным гражданам доступна как в Москве, так и в других городах России.

Необходимые документы

Банк дает ипотеку иностранным гражданам, при условии предоставления следующих документов:

паспорт, ксерокопия всех его страниц, нотариально заверенный перевод;

документальное обоснование законного нахождения на территории РФ, например, вид на жительство;

справки от работодателя: трудовой договор, справка 2-НФДЛ или по форме банка, разрешение на работу.

Это примерный список. Точный перечень документов вы можете уточнить по телефону горячей линии или воспользовавшись помощью специалистов в офисе.

Требования к заемщику-иностранцу

Условия предоставления ипотеки иностранным гражданам точно такие же, как и для российских. Возраст на день подачи заявки — минимум 21 год. К моменту погашения долга по графику заемщику не должно исполниться больше 65 лет. Важным требованием является ликвидность объекта.

Важно, чтобы заемщик имел стабильную работу, достаточный для выплаты долга доход и первоначальный взнос. Если у иностранного гражданина есть необходимость, то для повышения шанса одобрения ипотечного кредита потребуется привлечь поручителей и созаемщиков.

Специальное предложение для граждан СНГ

«Росбанк Дом» разработал специальные условия получения ипотечного кредита для граждан СНГ: Азербайджана, Армении, Грузии, Казахстана и других. Особые привилегии установлены для жителей Беларуси, им не нужно предоставлять миграционную карту. Все вопросы по льготному кредитованию можно задать на сайте сообщества «Росбанк Дом».

Льготная новостройка от 4.49%

Звезды сошлись для тех, кто мечтал купить квартиру в новостройке

От 15%первоначальный взнос

На срокДо 25 лет

Узнать больше

Доступные для оформления программы

Оформить ипотечный кредит для иностранных граждан можно по любой программе «Росбанк Дом». Он специализируется только на выдаче ипотеки, поэтому предлагает большой ассортимент вариантов, включая уникальные продукты, которых не встретить в других банках.

Он специализируется только на выдаче ипотеки, поэтому предлагает большой ассортимент вариантов, включая уникальные продукты, которых не встретить в других банках.

Какими предложениями могут воспользоваться заемщики:

Покупка квартиры или доли, например, на первичном или вторичном рынке, в строящемся объекте. Что касается доли, то речь идет только о последней доле в квартире.

Приобретение дома. Это может быть таунхаус, дом с земельным участком или его часть.

На комнату. Отличный вариант для приобретения недорогого жилья, к примеру, комнаты в коммунальной квартире или в общежитии.

Покупка апартаментов, как готовых, так и в строящихся комплексах.

На гараж или машиноместо в готовых, строящихся домах, в отдельных гаражных комплексах.

Рефинансирование — возможность поменять условия кредитования на более подходящие.

И другие предложения.

Оформление ипотеки иностранными гражданами

Алгоритм получения кредита точно такой же, как и для граждан РФ. Для начала клиент должен собрать первичный пакет документов и отправить заявку на рассмотрение. В «Росбанк Дом» реализована возможность обращения в банк через интернет. Для этого разработан специальный сервис «Росбанк Дом», с его помощью легко отправить справки на проверку. Предварительное решение по онлайн-обращению поступает за 5-10 минут.

Для начала клиент должен собрать первичный пакет документов и отправить заявку на рассмотрение. В «Росбанк Дом» реализована возможность обращения в банк через интернет. Для этого разработан специальный сервис «Росбанк Дом», с его помощью легко отправить справки на проверку. Предварительное решение по онлайн-обращению поступает за 5-10 минут.

Если заявка одобрена, заемщик записывается на сделку, посещает офис в назначенное время и далее может приступать к поиску недвижимости. Весь процесс оформления сопровождается менеджерами, которые окажут профессиональную помощь. Они помогут собрать документы, укажут на требования к объекту, подберут оптимальную программу страхования, организуют оценку и пр. Если вы еще думаете, в какой банк обратиться, рассмотрите предложение «Росбанк Дом». Он работает с иностранными гражданами и предлагает привлекательные условия получения ипотеки.

ВТБ тестирует удаленную покупку квартир на «вторичке» без привлечения ипотеки | 22.10.20

Экосистема недвижимости «Метр квадратный» группы ВТБ тестирует удаленную покупку квартир на вторичном рынке недвижимости без привлечения ипотеки. Пилот проходит в Москве и Нижнем Новгороде, сообщила в четверг пресс-служба банка.

Пилот проходит в Москве и Нижнем Новгороде, сообщила в четверг пресс-служба банка.

«Процесс онлайн-сделки реализуется через личный кабинет на платформе «Метр квадратный». Специалист экосистемы выезжает к клиенту и владельцу квартиры и выпускает для них электронные подписи. Затем риелтор формирует договор купли-продажи (ДКП) с помощью специального сервиса-конструктора и направляет его покупателю и продавцу на согласование», — говорится в сообщении. При этом общение происходит дистанционно — по телефону или видеосвязи.

На платформе «Метр квадратный» участники подписывают цифровыми подписями договор купли-продажи, заявление на регистрацию перехода права собственности и другие документы, которые затем в цифровом виде через личный кабинет направляются в Росреестр. Ведомство регистрирует переход права собственности и по электронной почте уведомляет об этом клиентов. После этого средства, поступившие на счет экосистемы через сервис безопасных расчетов, раскрываются в пользу продавца, и он получает деньги.

Пока онлайн-покупка квартиры на вторичном рынке возможна только за счет собственных средств, без привлечения ипотеки, подчеркнули а пресс-службе.

По данным ВТБ, в России порядка 78% квартир приобретается именно на вторичном рынке, и обычно это долгий процесс, который может занимать до нескольких дней или недель. Предложенный банком пилот позволит подписывать все документы на выбранную квартиру за один день. Причем экосистема «Метр квадратный» рассматривает для себя возможность интеграции с российскими банками. «Готовы предложить им дополнить этот процесс онлайн-выдачей кредита, чтобы перевести в цифру не только покупку квартир в новостройках, но и уже готовых объектов вторичного рынка», — приводятся в сообщении слова гендиректора экосистемы Вячеслава Дусалеева.

Экосистема «Метр квадратный» — проект группы ВТБ, открытая партнерская платформа в сфере недвижимости. Партнерами «Метр квадратный» являются крупнейшие девелоперские компании, банки, агентства недвижимости и сервисные компании в сфере ремонта.

Ипотека иностранным гражданам: особенности ипотеки в России

Содержание

- Можно ли взять ипотеку нерезидентам в РФ?

- Какие банки дают ипотеку иностранцам

- Ипотека для иностранных граждан с видом на жительство

- Ипотека без вида на жительство для нерезидентов

- Требования к заемщику-нерезиденту

- Какие документы нужно собрать

- Порядок оформления для иностранцев

- Как взять ипотеку, если супруг иностранец

Расскажем о том, как купить жильё в ипотеку для нерезидентов РФ, какие нужны документы и какие требования к нерезидентам предъявляют банки.

Возможно ли оформление ипотеки иностранцам

Если у вас нет гражданства РФ, вы всё равно имеете право получить ипотеку в российском банке на покупку жилья на территории России. Основанием для этого служит ФЗ №102 «Об ипотеке (залоге недвижимости)». Но иметь право и беспрепятственно пользоваться этим правом — разные вещи. На деле банки не горят желанием кредитовать иностранных граждан и на то есть причины. Заёмщик-иностранец может перестать платить по кредиту и уехать из России. При таком исходе на банк ложатся материальные потери (неуплата процентов) и издержки (судебные разбирательства, продажа залогового имущества и т.д.). Иностранному заёмщику нужно быть готовым к тщательной проверке со стороны банка. Вот на что обращают пристальное внимание:

Но иметь право и беспрепятственно пользоваться этим правом — разные вещи. На деле банки не горят желанием кредитовать иностранных граждан и на то есть причины. Заёмщик-иностранец может перестать платить по кредиту и уехать из России. При таком исходе на банк ложатся материальные потери (неуплата процентов) и издержки (судебные разбирательства, продажа залогового имущества и т.д.). Иностранному заёмщику нужно быть готовым к тщательной проверке со стороны банка. Вот на что обращают пристальное внимание:

- уровень официальной зарплаты

- место работы, репутация работодателя

- наличие другого имущества на территории России

- кредитная история

- семейное положение и гражданство супруга

Стоит помнить, что документы, подтверждающие занятость и доход, действуют в течение 45 календарных дней. После истечения этого срока банк потребует свежие документы.

Ипотека без вида на жительство для нерезидентов

Возможность (хоть и минимальная) получить банковское одобрение сохраняется. Но чтобы заявку рассмотрели, заёмщикам без ВНЖ придётся безоговорочно выполнить ряд требований:

Но чтобы заявку рассмотрели, заёмщикам без ВНЖ придётся безоговорочно выполнить ряд требований:

- Проживать в РФ не менее 183 дней (чем дольше, тем лучше).

- Работать у российского работодателя не менее 6 месяцев (чем дольше, тем лучше).

- Без нареканий платить все налоги и сборы.

- Иметь умеренную закредитованность — не более 40% от общего дохода семьи (чем меньше, тем лучше).

- Внести первоначальный взнос минимум 40% от стоимости приобретаемого жилья (чем больше, тем лучше).

- Иметь положительную кредитную историю. Если ранее вообще не было кредитов, это затруднит решение банка дать положительный ответ. Если кредитов было много и с просрочками в платежах, то это послужит веским основанием для отказа в ипотеке

Важно быть готовыми к тому, что некоторые банки могут предъявить дополнительные условия:

- Привлечь созаёмщиков с российским гражданством.

- Увеличить минимальный срок работы на российского работодателя до 3 лет.

- Снизить предельный срок кредитования до 15 лет

- Увеличить размер первоначального взноса до 50%

- На несколько пунктов повысить процентную ставку — самая неприятная и распространённая мера.

Чтобы увеличить шанс на одобрение ипотеки, лучше позаботиться о получении вида на жительство (ВНЖ).

Основания для получения вида на жительство в России

Получить ВНЖ не всегда получается даже у тех, кто подходит под официальные требования. Рассмотрим, какие критерии могут дать шанс на получение вида на жительство в РФ:

- Вы гражданин Беларуси или Туркменистана.

- У вас есть разрешение на временное проживание в России.

- Помимо РВП у вас есть сертификат на госпрограмму по добровольному переселению соотечественников.

-

У вас статус беженца или попросившего временное убежище и сертификат на добровольное переселение.

- У вас статус политического беженца.

- Вы документально признаны официальным носителем русского языка.

- Вы специалист с высокой квалификацией и принадлежите к семье высококвалифицированного специалиста.

- У вас ранее было право на российское гражданство, но вы от него отказались, или гражданство РФ у вас было прекращено.

- Вы признаны недееспособным, а ваш опекун или помощник имеет российское гражданство или ВНЖ.

Ипотека для иностранных граждан с видом на жительство

Если у вас есть вид на жительство в России, то взять ипотеку становится проще. Это обстоятельство почти уравнивает вас в правах с резидентами РФ. Вы можете законно работать в России, платить налоги, получать льготы, подтвердить занятость и доход. Большинство банков лояльно относятся к иностранцам с ВНЖ, поэтому не предъявляют к заявителю сверхъестественных требований и дают нормальные ипотечные условия. Какой пакет документов стоит приготовить, чтобы подать успешную заявку на кредит:

Какой пакет документов стоит приготовить, чтобы подать успешную заявку на кредит:

- Паспорт с нотариальным переводом.

- Разрешение на работу и подтверждение трудоустройства в РФ.

- Доказательство длительного проживания на территории России.

- Документы на недвижимость, на которую требуется ипотека (нужно запросить у продавца/застройщика).

- Документы на право владения иной недвижимостью (если она имеется в собственности)

- Диплом о получении образования.

- РВП

- Банковская выписка по личным счетам.

Какие банки дают ипотеку иностранцам

Для иностранцев выбор кредитных организаций сильно ограничен. Лояльными можно назвать лишь несколько банков, готовых сотрудничать с иностранцами по вопросу жилищного кредитования.

Росбанк

Гражданство не имеет значения Льготы для граждан СНГ Алгоритм оформления ипотечного займа такой же, как для граждан РФ.

ВТБ

Гражданство не имеет значения Подтверждение легальности пребывания и занятости на территории РФ.

Райффайзенбанк

Гражданство не имеет значения Место работы обязательно на территории Российской Федерации.

Кубань Кредит

Гражданство не имеет значения Допускает возраст заёмщика 80 лет на момент окончания срока ипотеки.

Хоум Кредит (ХКФ Банк)

Гражданство не имеет значения.

Альфа-банк

Гражданство Украина, Республика Беларусь Подтверждение легальности пребывания и занятости на территории РФ.

Сбербанк

Не выдаёт ипотечные займы иностранцам, требует исключительно российское гражданство. Можно рассчитывать только на потребкредит.

Законодательная база

ФЗ №102 регулирует правовые отношения между кредитными организациями и гражданами. Закон не ограничивает права иностранных граждан на получение ипотечного займа в российском банке для приобретения жилья на территории РФ. Но каждый отдельно взятый банк вправе устанавливать собственную кредитную политику, которая может исключать выдачу кредитов лицам без российского гражданства — и с этим ничего не поделаешь.

Но каждый отдельно взятый банк вправе устанавливать собственную кредитную политику, которая может исключать выдачу кредитов лицам без российского гражданства — и с этим ничего не поделаешь.

Основные требования к заёмщику-нерезиденту

К иностранным претендентам на ипотеку базовые требования почти такие же, как к россиянам. Рассмотрим список, которому нужно соответствовать:

- Возраст на момент подачи заявки не меньше 21 года. Хотя некоторые банки, например «Кубань Кредит», разрешают вступать в кредитные обязательства лицам, достигшим 18 лет.

- Возраст к дате истечения срока ипотеки не должен превышать 80 лет, но многие банки снижают его до 65 лет.

- Достаточный уровень дохода: ипотечный платёж «съедает» не более 40% ежемесячной зарплаты.

- Незапятнанная кредитная история (нет просрочек по платежам).

-

Готовность оплатить пакет страхования жизни и объекта недвижимости.

- Готовность привлечь созаёмщиков, подходящих под такие же требования.

Какие документы нужно собрать

Перед подачей анкеты подготовьте минимальный пакет документов.

- Паспорт с нотариальным переводом;

- Документ, подтверждающий право пребывания в России: ВНЖ/РВП/карта мигранта/въездная виза;

- Подтверждение регистрации;

- Разрешение на работу и подтверждение трудоустройства в РФ;

- Документальное подтверждение длительного проживания на территории России;

- Документы на недвижимость, на которую требуется ипотека (нужно запросить у продавца/застройщика).

Как оформить ипотеку иностранцу — пошаговая инструкция

- Иностранные граждане заключают ипотечные сделки в России почти по тому же алгоритму, что и россияне. Вам предстоит следующий порядок оформления:

-

Изучить кредитные предложения банков, которые работают с иностранцами.

Рассчитать платежи на ипотечном калькуляторе на сайте банка. Выбрать одну или ряд кредитных организаций, условия которых вам подходят.

Рассчитать платежи на ипотечном калькуляторе на сайте банка. Выбрать одну или ряд кредитных организаций, условия которых вам подходят. - Уточнить у выбранного банка, какие именно документы нужны. И собрать их заранее, потому что для подготовки некоторых справок может потребоваться время. И не забывайте, что документы действительны не дольше 45 календарных дней.

- Через сайт или в банковском отделении подать заявку на ипотеку и передать собранные документы. Многие банки на первичном этапе принимают документы в электронном виде (сканы или фото) — так можно обойтись без посещения отделения.

- Ожидать решения. Так как данные заёмщиков-нерезидентов рассматривают досконально, принятие решения может занять до 3 недель. Если у вас попросят дополнительные справки, не стоит медлить с их подготовкой.

-

Если вы получите согласие на сделку, то вам предстоит подобрать объект недвижимости под одобренную вам сумму. Сведения об объекте (отчёт об оценке) нужно передать в банк.

- С вами согласуют день подписания кредитного договора. В назначенный день нужно принести с собой оригиналы всех требуемых банком документов.

- В день подписания кредитного договора предстоит внести всю сумму первоначального взноса. Часто банки просят передавать деньги в кассу в наличной форме, поэтому заранее уточните этот вопрос в банке.

Когда возможен отказ?

Сделка может не состояться по двум основным причинам — не выполнены требования к заёмщику или к объекту. В случае с объектом всё легко поправимо, если вы сделаете выбор в пользу другой квартиры/дома. Чёткие требования к объекту всегда можно уточнить в банке. Ситуация сложнее, если что-то не так с вашими документами. Причин может быть уйма, и банк не всегда аргументирует отказ, потому что имеет право не делиться этой информацией. Но бывают случаи, когда причины озвучивают и потенциальный заёмщик ещё может исправить положение — донести корректные документы.

Но бывают случаи, когда причины озвучивают и потенциальный заёмщик ещё может исправить положение — донести корректные документы.

Причины отказа

Рассмотрим возможные причины, которые относятся к объекту недвижимости:

- Выбранное жильё стоит в плане на снос или в программе реновации.

- Здание изношено на 65% и более.

- Объект не подключен к канализации, нет водоснабжения.

- В квартире сделана нелегальная перепланировка.

Рассмотрим причины, которые относятся к заёмщику:

- Не подходит возраст для кредитования.

- Просрочен ВНЖ.

- Низкий уровень дохода для запрашиваемой суммы кредита.

- Неофициальное трудоустройство.

- Короткий стаж на последнем месте работы.

- Плохая кредитная история или полное её отсутствие.

Что такое вид на жительство

Если вы намерены долгое время находиться в России и официально здесь работать, то необходимо оформить ВНЖ. Этот документ говорит о том, что у вас есть законное право пребывания на территории РФ, и вас не могут просто так выдворить из страны. Вид на жительство даёт иностранцу самое главное — без проблем проживать на территории Российской Федерации длительное время и менять место жительства по собственному усмотрению.

Этот документ говорит о том, что у вас есть законное право пребывания на территории РФ, и вас не могут просто так выдворить из страны. Вид на жительство даёт иностранцу самое главное — без проблем проживать на территории Российской Федерации длительное время и менять место жительства по собственному усмотрению.

Какими правами обладает иностранец с ВНЖ в России

- Бесплатное медобслуживание, бесплатное образование, пенсия, социальные программы и льготы.

- Возможность устроиться на работу в любой точке страны.

- Возможность без трудностей покидать Россию и возвращаться обратно.

- Право покупать недвижимость и оформлять право собственности.

- Право делать приглашения для въезда в РФ членов своей семьи — граждан другой страны.

- Право избирать кандидатов в органы местного самоуправления и выдвигать собственную кандидатуру.

Можно ли взять ипотеку с видом на жительство в России?

Да, нерезидент с ВНЖ имеет право рассчитывать на ипотечный займ с целью приобретения жилой недвижимости. Российское законодательство этого не запрещает. Шансов получить ипотеку при наличии ВНЖ существенно больше, чем при отсутствии этого важного документа. Поэтому лучше заранее оформить вид на жительство, а уже затем подавать на ипотеку.

Оформление ипотечного кредита, если супруг — иностранец

Женатые заёмщики более привлекательны для банкиров, чем холостые. Если семья покупает жильё, и один из заёмщиков гражданин РФ, то вероятность одобрения выше, чем в ситуации, когда оба супруга поданные другой страны. Вариантов оформления займа может быть несколько:

- Второй супруг созаёмщиком не выступает — предпочтительный вариант. Приоритетный вариант, если оформлять ипотеку на супруга гражданина России. Такая схема возможна, если есть брачный договор. Квартира оформляется только на одного супруга, который и будет выплачивать долг.

Второй супруг к займу отношения не имеет и претендовать на недвижимость не в праве.

Второй супруг к займу отношения не имеет и претендовать на недвижимость не в праве. - Созаёмщики, но ответственность только на одном — подходящий вариант. Квартира оформляется на обоих, но ипотечную нагрузку может взять только один из супругов. Хорошо, если это будет супруг-россиянин. Тогда доходы супруга-иностранца не будут учитываться, но его кредитную историю банк всё равно проверит. Стоит помнить, что в случае развода все права на имущество останутся у того, на кого была оформлена ипотека.

- Созаёмщики с равной ответственностью — наименее желательный вариант. Если пара получает высокий общий доход и может взять ипотеку совместно как созаёмщики — долговая нагрузка и ответственность ляжет на обоих супругов. Ситуация менее выигрышная, чем первые два варианта, но всё же лучше, чем когда ипотеку берёт холостой иностранец.

Можно использовать для покупки жилья маткапитал, если мать и ребенок граждане РФ. Гражданство отца в данном случае никак не препятствует получению сертификата и направления его на погашение ипотеки.

Купить дом

Процентная ставка

{{calc.selectedInterest | число: 2}}%

Сумма займа

{{calc.selectedAmount | валюта: «»: 2}}

Комиссия за обслуживание текущих счетов

{{calc.selectedCurrentAcountCommision}}

Комиссия за вывод / перевод суммы кредита

{{расч.selectedPaymentFeePecent}}%

Страхование автомобилей

{{calc.selectedAutoInsurancePercent? calc.selectedcurrency.autoInsurance: ‘0’}}%

Комиссия за обслуживание Auto Deal

{{calc.autoDealCommission}}

Ежемесячная плата за обслуживание ссуды

{{calc.selectedLoanServiceCommision}}

Страхование недвижимости

{{расч.selectedRealEstateInsurance? calc.selectedcurrency.realEstateInsurance: ‘0’}}%

Ежемесячная комиссия за обслуживание кредита

{{calc.selectedLifeinsurance? calc.selectedcurrency.lifeinsurance: ‘0’}}%

Комиссия за выдачу кредита (%)

{{calc.selectedServicFee}}%

МВД

{{расч.selectedcurrency.miaFee}}

Комиссия за ускоренное погашение кредита

{{calc.mortgageFastCreditFeeSum}}

Комиссия за выдачу ипотеки

{{calc.mortgageCancellationFeeSum}}

Государственный реестр

{{calc.naprFeeSum}}

ежемесячные расходы

{{расч.selectedMonthlyExpense}}

Прочие единовременные расходы

{{calc.selectedOtherExpense}}

Эффективная процентная ставка

{{calc.XIRR}}%

Контрольный список для покупки жилья для впервые покупающих жилье

Контрольный список для покупки дома

Покупка дома, вероятно, самая большая покупка, которую большинство из нас сделает в своей жизни.Совершенно естественно задавать вопросы и испытывать все известные эмоции во время процесса покупки дома.

Предстоит много работы, но не волнуйтесь — этот контрольный список для покупки дома поможет вам засучить рукава и подготовить вас к дате закрытия за 10 простых шагов.

Убедитесь, что вы имеете право на покупку дома. Начни здесь (3 декабря 2021 г.)В этой статье (Перейти к…)

Полный контрольный список для покупки дома

Используйте этот контрольный список для покупки дома в качестве шпаргалки для всего процесса покупки дома: от сбора документов до подачи заявки на ипотеку и поиска дома своей мечты.Мы подробно объясняем каждый этап процесса ниже.

Щелкните изображение, чтобы открыть PDF-версию контрольного списка для покупки жилья.

1. Определите, что вы можете себе позволить

Домовладение может стать одним из важнейших финансовых решений, которые вы примете. Прежде чем вы начнете посещать дни открытых дверей, убедитесь, что вы можете позволить себе купить дом своей мечты.

Большинству покупателей жилья потребуется ссуда для покупки нового дома, для чего необходимо найти кредитора.Когда вы покупаете дом, нет ничего хуже, чем получить отказ в ипотеке. Поэтому проверка своих личных финансов перед тем, как начать охоту за домом, является важным первым шагом.

Воспользуйтесь ипотечным калькулятором

Калькулятор доступности ипотеки поможет понять как начинающим покупателям жилья, так и опытным ветеранам:

- Сколько дома вы можете себе позволить

- Желаемые условия кредита и процентные ставки

- Сумма первоначального взноса

- Желаемые ежемесячные платежи по ипотеке

- Расчетные налоги на недвижимость

Найдите время, чтобы подумать, как ваши текущие ежемесячные расходы соотносятся с результатами оценка вашего ипотечного калькулятора.

Проверьте свой кредитный рейтинг

Ваш кредитный рейтинг является важным фактором при получении ипотечного кредита и определении процентной ставки по жилищному кредиту.

Даже если у вас хорошая кредитная история, дважды проверьте свой кредитный отчет и оспаривайте любые ошибки.

Выплата любых долгов по кредитным картам с высокими процентами, личных ссуд или студенческих ссуд перед подачей заявки на ипотеку также может помочь повысить ваш кредитный рейтинг и снизить отношение долга к доходу.

Убедитесь, что вы имеете право на ипотеку.Начни здесь (3 декабря 2021 г.)2. Оформить первоначальный взнос

После того, как вы выяснили, сколько жилья вы можете себе позволить, следующим шагом будет определение размера первоначального взноса, который вам понадобится.

Размер вашего первоначального взноса во многом зависит от типа ипотеки, которую вы получаете. Первоначальный взнос по обычной ипотеке составляет от 3% до 5% от покупной цены дома.

Однако, если вы хотите избежать страхования частной ипотечной ссуды, вам потребуется 20% -ная скидка.

Длякредитов FHA требуется 3.5% -ная скидка, а некоторые виды ссуд позволяют купить дом вообще без первоначального взноса. Кредиты USDA и VA, поддерживаемые государством, позволяют вам финансировать 100% стоимости дома без снижения стоимости.

Независимо от размера вашего первоначального взноса, неплохо было бы отложить немного дополнительно для покрытия расходов на закрытие и любого ремонта, который может выявить ваш домашний осмотр.

3. Выберите кредитора и получите предварительное одобрение.

Большинство людей, покупая дом своей мечты, не торопятся с фазой поиска дома.Фактически, средний процесс покупки дома в США занимает около четырех месяцев.

Во время покупок вы узнаете, что для вас важно, а что не важно для нового дома в вашем ценовом диапазоне, какие районы вы предпочитаете и что мешает вам в сделке.

Однако немногие покупатели жилья получают столько удовольствия от процесса ипотеки, как покупка дома.

Большинство опрошенных Бюро финансовой защиты потребителей (CFPB) рассматривали только одного ипотечного кредитора при финансировании своей собственности.Кроме того, значительный процент вообще откладывал обращение к кредитору до , после они нашли идеальный дом.

Предварительное одобрение ипотеки

Вы действительно не должны начинать покупать дом, пока не узнаете, сколько дома вы можете себе позволить. И если вы хотите, чтобы продавцы и их агенты по недвижимости отнеслись к вам серьезно, вам нужно предварительное согласование.

Имейте в виду, что предварительное одобрение — это не то же самое, что предварительная квалификация. Когда вы проходите предварительный отбор у кредитора, это оценка того, что он вам даст.

Предварительное одобрение — это более тщательная проверка вашего финансового положения, позволяющая точно узнать сумму кредита, которую кредитор готов предоставить.

- Вы получите предварительное одобрение на получение жилищного кредита, обратившись к одному или нескольким ипотечным кредиторам. Страховщики, вероятно, будут иметь вопросы или списки документов, которые им нужны, и, как только вы выполните их запросы, вы получите письмо с предварительным одобрением. ипотечные кредиторы.В Интернете легко запросить целую кучу цитат, так что получите их сейчас. Затем вы можете связаться с несколькими наиболее конкурентоспособными кредиторами и лично оценить их.

- Обратите внимание на ипотечных кредиторов, чей стиль работы перекликается с вашим собственным. Если вы предпочитаете звонить и получать текстовые сообщения или если вашего кредитного специалиста сложно найти, когда у вас есть вопросы, выберите кого-нибудь, кто сделает вас более комфортным.

4. Найдите агента по недвижимости

Агент по недвижимости может оказать большую помощь при покупке дома.Агенты могут не только найти дома для продажи, как только они появятся в списке, они также знают рынок жилья в вашем районе и могут предоставить уникальную информацию, которая поможет вам найти идеальный дом.

При поиске агента по недвижимости спросите совета у друзей и родственников, прочтите онлайн-обзоры и обязательно обсудите несколько вариантов, прежде чем выбирать агента, который подходит вам.

Кроме того, покупателям жилья не стоит беспокоиться о стоимости услуги агента по недвижимости.

Многие покупатели жилья впервые этого не знают, но продавец почти всегда платит своему агенту и агенту покупателя.Так что обычно вы можете получить помощь от агента покупателя бесплатно.

5. Ищите дом своей мечты

Когда вы точно знаете, сколько можете потратить и что сможете купить любую недвижимость, которая соответствует стандартам вашего кредитора, начинается самое интересное. Ходить по магазинам. Это тоже интересная часть контрольного списка для покупки дома.

Этот контрольный список ниже был первоначально создан HUD, и он хорошо напоминает вам о необходимости обращать внимание на одни и те же детали для каждого дома, который вы видите.Когда вы заполните формы и увидите больше домов, вы и ваш агент должны быстро узнать, какие районы и типы домов подходят лучше всего.

Используйте по одному для каждого дома, в который вы путешествуете, и сочетайте его с любыми фотографиями, которые вы делаете. Кроме того, есть несколько приложений для покупок дома, которые позволяют интегрировать ваши заметки и фотографии в онлайн-файлы. По каждому критерию отметьте, подходит ли вам дом: хорошо, средний или плохо.

Контрольный список для охоты за домом:

Дом

- Площадь

- Кол-во спален

- Кол-во ванных комнат

- Практичность плана этажа

- Состояние внутренних стен

- Кладовая / кладовая

- Подвал

- Камин

- Кабельное ТВ

- 10 Запах подвала: влажность Внешний вид, состояние

- Газон / двор

- Забор Патио или терраса

- Гараж

- Энергоэффективность

- Экраны, штормовые окна

- Крыша: возраст и состояние

- Водостоки и водостоки

Район

- Внешний вид / состояние близлежащих домов / предприятий

- Транспортное движение

- Уровень шума

- Безопасность

- Безопасность

- Возрастной состав жителей

- Количество детей

- Ограничения по содержанию домашних животных

- Парковка на границе

- Ограничения по зонированию

- ковенанты

- Противопожарная охрана

- Полиция

- Вывоз снега

- Служба мусора

Школы

- Возраст / состояние

- Репутация

- Качество учителей

- Показатели успеваемости

- Игровые площадки

- Учебная программа Размер класса

- Дистанция между занятиями

Удобство

- Супермаркет

- Школы

- Работа

- Покупки

- Уход за детьми

- Больницы

- Врач / стоматолог

- Отдых / парки

- Рестораны / развлечения

- Церковь / синагога

- Аэропорт

- Аэропорт

6.Нанять юриста по недвижимости (при необходимости)

Наем юриста по недвижимости не всегда является необходимостью, но в некоторых штатах требуется, чтобы вас представлял адвокат. Ваш агент или риэлтор могут сказать вам, нужен ли он.

Если в вашем штате действительно требуется поверенный по недвижимости, не выбирайте самую дешевую услугу, которую вы можете найти. Относитесь к этому процессу так же, как если бы вы выбрали кредитора или агента — получите рекомендации, прочтите отзывы и обсудите несколько вариантов, прежде чем принять решение.

7.Сделайте предложение и торгуйте

Когда вы нашли идеальный дом, самое время сделать предложение. Ваш агент по недвижимости или риэлтор проведут вас через процесс и, во многих случаях, возьмут на себя инициативу.

Ваше предложение будет основано на множестве факторов, в том числе

- Насколько популярен рынок недвижимости

- Запрашиваемая цена

- Есть ли другие предложения

- Как долго недвижимость находится на рынке

Продавец примет, отклонит или отклонит ваше предложение о покупке.Если продавец откажется, вы можете сделать встречное предложение.

Ваше предложение о покупке будет включать задаток — обычно от 1% до 3% от покупной цены — который будет помещен на условное депонирование. Задаток останется на депонировании до тех пор, пока продавец не примет ваше предложение.

Если вы теряете рассудок по поводу дома и отказываетесь от своего предложения, задаток переходит к продавцу. В противном случае он будет применен к вашему первоначальному взносу и затратам на закрытие ипотеки.

8. Получите окончательное одобрение вашей ипотеки

После того, как продавец примет ваше предложение, вы начнете официальный процесс подачи заявки на ипотеку.

Даже если вы получили предварительное одобрение на получение ссуды, ожидайте, что вы предоставите дополнительную документацию вашему кредитному специалисту по мере продвижения процесса андеррайтинга.

Документы, необходимые для подачи заявления на ипотеку

Ипотечные кредиторы просто хотят убедиться, что вы можете позволить себе жилищную ссуду и, скорее всего, погасите ее в соответствии с договоренностью.Они должны соблюдать правительственные постановления, требующие от них доказательства того, что они оценили вас на законных основаниях.

Проверка занятости и доходов

- Квитанции о заработной плате за один месяц или последний отчет об отпусках и доходах от военных

- W2s за последние два года

- Если самозанятый, наемный сотрудник (25% или выше), сотрудник с невозмещенными коммерческими расходами или реальными доход от имущества, вы предоставите как минимум две последние налоговые декларации.Для доходов, которые сильно варьируются или необычны, вам могут потребоваться дополнительные годы.

- Если вы владеете бизнесом, вам потребуется налоговая декларация не менее двух лет

- Подтверждение получения социального обеспечения, пенсии, государственной помощи (если вы используете ) или другой доход. Обычно это означает письмо о вознаграждении, корешок чека или прямой депозит

- Постановление о разводе и оформление документов о разводе для отдельного обслуживания (если применимо)

- Письмо с объяснением отсутствия работы

Активы

- Выписки из банковского счета за два месяца по текущим и сберегательным счетам

- Выписки за два месяца по инвестиционным и пенсионным счетам

- Информация об уже имеющейся недвижимости (использование, доход, если она есть на рынке, оценочная стоимость, ипотека)

Личная информация

- Удостоверение личности государственного образца

- Предыдущие адреса за последние два года

- Даты рождения и годы обучения в школе

- Номера социального страхования для всех заявителей

- Информация о расе и этнической принадлежности (для государственного мониторинга — запрашивается по всем ипотечным кредитам)

- Штат и округ, в котором вы планируете совершить покупку

- Количество и возраст всех иждивенцев

Сведения об имуществе

- Договор купли-продажи принят и подписан вами и продавцом (если он у вас выбран)

- Имя и контактная информация страхового агента домовладельца, который вы будете использовать

- Имя и номер телефона ассоциации домовладельцев, если применимо

Кредиты и обязательства

- Ваш кредитный специалист проверит ваш кредитный рейтинг, вытащив кредитный отчет, который показывает ваши счета, но иногда информация может быть устаревшей, отсутствующей или ошибочной.Эта информация включена в вашу заявку на ипотеку, и вы несете ответственность за ее рассмотрение и подтверждение

- Объяснение неудач с кредитным рейтингом

- Декрет о разводе и оформление документов об урегулировании расходов на содержание ребенка или супруга (если применимо)

- Документы о банкротстве и увольнении ( если применимо)

- Документация, опровергающая любые ошибочные позиции в вашем кредитном отчете

Чтобы получить полную разбивку всех документов, загрузите наш контрольный список для покупки дома.

Не забудьте страхование домовладельцев

Ваш кредитор может потребовать от вас оформить страховку домовладельцев в рамках процесса утверждения. Даже если они этого не сделают, сейчас хорошее время, чтобы получить расценки в вашей страховой компании или приобрести полис страхования домовладельцев у нескольких поставщиков, чтобы получить лучшее предложение по страховке.

9. График домашнего осмотра и оценки

После того, как вы достигли соглашения с продавцом о покупной цене дома, следующим шагом будет планирование осмотра и оценки дома.

Домашний осмотр должен убедиться, что собственность соответствует нормам, а фундамент и крыша структурно прочны. Ваш домашний инспектор проверит такие системы, как водопровод и электричество, и предоставит вам подробный отчет с результатами проверки дома.

В дополнение к базовому осмотру некоторые покупатели жилья также проверяют наличие радона и плесени.

Хотя осмотр дома не требуется, он настоятельно рекомендуется, и он поможет вам избежать любых скрытых проблем, которые могут повлиять на стоимость вашего дома в ближайшие годы.

С другой стороны, ваш ипотечный кредитор потребует оценку жилья, чтобы подтвердить, что стоимость дома соответствует сумме ссуды.

Ваш оценщик определит рыночную стоимость дома, изучив стоимость собственности в районе и оценив общее состояние дома.

10. Закройте свой новый дом

Поздравляем, процесс закрытия — последний шаг к приобретению жилья! Ваш агент по недвижимости и кредитный специалист возьмут на себя большую часть работы, но у вас будет несколько заключительных задач, включая подписание горы документов.

Вот краткая разбивка того, что вы можете ожидать в дату закрытия:

- Ваш кредитор предоставит окончательное раскрытие информации по крайней мере за три дня до закрытия

- Окончательный осмотр объекта недвижимости перед закрытием или перед закрытием

- Вы принесете сертифицированный чек или запланированный банковский перевод для покрытия вашего первоначального взноса и затрат на закрытие сделки

- Вам также понадобится подтверждение наличия страховки домовладельца

- Идентификационный номер

Вы готовы начать?

Изучив контрольный список для покупки дома, вы готовы приступить к делу.

Начните с обзора сегодняшних ставок по ипотечным кредитам, чтобы узнать, что вы можете себе позволить.

Подтвердите новую ставку (3 декабря 2021 г.)

Как купить жилой комплекс

Готовы вывести свою игру в сфере недвижимости на новый уровень? Если в прошлом вы баловались инвестициями в одну семью, вы можете задаться вопросом, что будет дальше. Таким образом, это только вопрос времени, прежде чем вы обнаружите, что исследуете, как купить жилой комплекс в качестве вашего следующего коммерческого проекта аренды.

Покупка многоквартирного дома может показаться сложной задачей, но это может быть разумное вложение, особенно для инвесторов в недвижимость, которые уже имеют некоторый опыт в приобретении арендуемой собственности. Читайте дальше, чтобы узнать больше о финансах жилого комплекса.

Преимущества покупки жилого комплекса

Жилой комплекс — это многоквартирная недвижимость, состоящая из пяти и более квартир. Покупка жилого комплекса — важное решение, но у него есть несколько преимуществ перед дуплексом или подобной жилой недвижимостью.

Меньше риска

Жилые комплексы дороги, но они снижают риск и увеличивают потенциальную прибыль из-за большого количества квартир. В отличие от владельцев частных домов, владельцы квартир по-прежнему будут получать доход от аренды от других единиц здания, если арендатор переезжает.

- Возможность защитить поток доходов за счет более широкого набора арендаторов.

- Постепенные даты начала договоров аренды для управления списком арендной платы / недвижимостью (т. Е. Вы не хотите, чтобы срок действия договора аренды для всех единиц квартиры истекал одновременно).

Экономия на масштабе означает более низкие затраты на техническое обслуживание на единицу

- Более низкие эксплуатационные расходы на единицу. Неожиданные затраты, такие как необходимость замены крыши, вызывают меньше хлопот, поскольку они распределяются между всеми блоками.

- Ratio Система выставления счетов за коммунальные услуги (RUB). Во многих более старых многоквартирных домах единицы измерения отдельно для коммунальных услуг, поэтому владельцы собственности используют эту систему. Это метод определения счета за коммунальные услуги жителя на основе единицы площади в квадратных футах, количества людей, проживающих в квартире, или их комбинации.

- Улучшения юнита. Покупка оптом иногда может обеспечить более низкую стоимость единицы, необходимой для улучшений.

Квартиры экономичны с точки зрения налогообложения

Несмотря на то, что квартиры считаются коммерческой недвижимостью, они остаются жилыми и имеют немного более быстрый график амортизации, чем другие коммерческие объекты.

Квартиры застрахованы от инфляции

Средняя аренда квартиры обычно составляет один год, что позволяет домовладельцу отслеживать рыночные ставки арендной платы.Ставки аренды имеют тенденцию расти вместе с инфляцией. Напротив, коммерческая аренда обычно блокируется на три или пять лет или увеличивается на 1% ежегодно.

Утверждение ссуды основывается на финансовых характеристиках собственности.

Кредиторы, как правило, больше внимания уделяют потенциалу получения прибыли, чем финансам инвестора. Их основная проблема заключается в том, не превысит ли доход от собственности требуемые платежи от инвестора.

- Валовая арендная плата за вычетом расходов = Чистая операционная прибыль (NOI).Чистая операционная прибыль — это то, чем вы платите по кредиту и предоставляете вам возможность распределять доход между владельцами / инвесторами.

Возможности для получения дополнительного дохода

Инвесторы имеют множество возможностей для получения дополнительного дохода от таких удобств, как прачечная, тренажерный зал, бассейн или офисное помещение. Стоимость инвестиций в эти удобства распределяется по всем единицам. Затраты довольно легко окупить, взимая плату за эти удобства.

Такая простая вещь, как передача счета за мусор от арендодателя к арендатору, может увеличить вашу инвестиционную стоимость на несколько тысяч долларов за счет эффекта масштаба.

Типы жилых комплексов

Перед инвестированием важно разобраться в четырех типах жилых комплексов.

- Зданиям класса А, как правило, меньше десяти лет, и в них есть множество удобств.

- Зданиям класса В не исполнилось 20 лет.Они содержатся в хорошем состоянии, но в них меньше удобств, чем в зданиях класса А.

- Зданиям класса C не более 30 лет, в них практически отсутствуют удобства и, возможно, потребуется некоторый ремонт.

- Здания класса D — это старые квартиры, как правило, в районах с низкими доходами. В них нет удобств и часто требуется значительный ремонт.

Финансы, которые следует учитывать при выборе недвижимости

Когда вы начинаете рассматривать различные коммерческие объекты недвижимости, необходимо учитывать несколько финансовых факторов.

- Прокат рулонов. Этот документ поможет вам определить проблемы с денежными потоками в будущем на основе истории вашего арендатора. В нем указаны текущие суммы арендной платы за каждую квартиру, а также количество кроватей и ванных комнат. Он также содержит информацию об именах нынешних арендаторов, условиях каждого договора аренды и суммах гарантийного депозита.

- Показатели заполняемости. Этот расчет показывает, сколько вашего времени занимают арендаторы, платящие арендную плату. Это также помогает контекстуализировать стоимость обслуживания, которая обычно составляет 40% дохода, получаемого от аренды и других источников.

- Доля вакансий. Кредиторы, оценщики и андеррайтеры используют этот расчет для оценки эффективной арендной платы (валовой потенциальный доход за вычетом вакансий).

- В зависимости от рыночных условий, класса активов и других факторов можно ожидать 5-15%.

Местоположение и соображения стоимости

При выборе местоположения следует учитывать несколько важных моментов. Эти факторы включают данные о занятости и экономике в этом районе, данные о преступности и безопасности, а также возможность повышения стоимости собственности в течение следующих нескольких лет.

Помимо соображений местоположения, вы должны учитывать несколько важных элементов стоимости.

Счет за коммунальные услуги

Общие коммунальные услуги могут создать проблему, если арендаторы, которые не оплачивают счет, сами чрезмерно используют коммунальные услуги и увеличивают ваши расходы. Во многих случаях владельцы недвижимости внедряют систему пропорциональных коммунальных услуг, в которой ежемесячные расходы на коммунальные услуги делятся на количество единиц. Часть счета каждого арендатора определяется размером, количеством спален, ванных комнат и т. Д.

Риски для здоровья

Как упоминалось в разделе документации, недвижимость необходимо проверить на предмет потенциальных рисков для здоровья. Старые объекты, как правило, более опасны, поскольку могут подвергаться воздействию таких загрязняющих веществ, как свинцовая краска или асбест. Новый владелец несет ответственность за решение этих проблем, которые могут оказаться дорогостоящими. Вы должны подумать, стоят ли эти расходы для вас или вам следует поискать в другом месте.

Стоимость страховки

Старые здания или здания в более ветхих районах, как правило, имеют более высокие затраты на страхование.Рассматривая недвижимость, вы всегда должны спрашивать о текущих расходах на страхование. Вам также следует проконсультироваться с несколькими другими страховщиками, чтобы убедиться, что текущий владелец не переплачивает или недоплачивает.

Проблемы с оборудованием

Есть еще несколько проблем с оборудованием, которые могут вызвать дополнительные расходы для инвесторов. Сантехника, требующая ремонта, может быть дорогой, а также увеличивает риск загрязнения. Проблемы с кровлей, например плоская крыша, могут вызвать проблемы с протечкой. По сравнению с кирпичными или бетонными фасадами, здания с деревянными каркасами чаще подвержены гниению и более подвержены возгоранию.

Инвестиционные стратегии

Помимо первоначальных затрат, определенные типы собственности могут быть лучше в качестве краткосрочных или долгосрочных инвестиций.

- Стабилизированная недвижимость или недвижимость с правом покупки и удержания. Эти свойства обычно описываются как 90% физического использования на срок более 90 дней. Важно понимать разницу между физической и экономической занятостью (например, аренда квартиры или сбор арендной платы).

- нестабилизированные или добавленные свойства.Эти свойства обычно нуждаются в улучшенном управлении для решения отложенного обслуживания, неработающих единиц, проблем с оплатой арендаторами и т. Д. Владельцы отказываются от немедленного денежного потока сегодня, надеясь, что как только будут сделаны «улучшения», они узнают будущий прирост капитала и / или больший денежный поток завтра.

Рекомендации по ставке капитализации

Понимание вашей ставки капитализации (или ставки капитализации) имеет решающее значение. Это один из лучших способов определить потенциальную годовую прибыль от сдачи в аренду.

Формула выглядит следующим образом:

Чистая операционная прибыль (NOI) / рыночная стоимость (или цена покупки)

Например, если недвижимость имеет рыночную стоимость 800 000 долларов США и NOI 90 000 долларов США, ставка капитализации будет 8,9%. В целом, более высокая ставка капитализации лучше, поэтому, если вы сравниваете два объекта недвижимости, вам следует выбрать тот, у которого она выше.

Очень важно также глубоко погрузиться в понимание расходов по статьям. Скоро вы заметите разницу между хорошо управляемой недвижимостью и плохой.

Получение ссуды

Вам, вероятно, потребуется получить коммерческую ссуду для финансирования покупки жилого комплекса. Источники ссуд включают коммерческие банки, финансирование продавцов и частные ссуды.

- Традиционное банковское кредитование (банки или кредитные союзы)

- Кредитор, финансируемый государством (Fannie Mae или Freddie Mac)

Квартирные ссуды варьируются от нескольких лет до 25 лет. Ссуды могут иметь фиксированную или регулируемую процентную ставку и, в зависимости от кредитора, могут сопровождаться штрафами за досрочное погашение.Это норма в сфере коммерческой недвижимости. Кредитное учреждение — ваш партнер и лучший помощник в проведении должной оценки всех пунктов комплексной проверки.

Обеспечение ссуды с регрессом означает, что кредитор может наложить арест на личное имущество заемщика в случае невыполнения обязательств. Ссуды без права регресса — это когда кредитор не может воспользоваться личной собственностью заемщика в случае дефолта.

Как найти брокера

Было бы неплохо работать с брокерской или консалтинговой фирмой, предоставляющей многосемейные ссуды.Хороший советник будет использовать личные отношения и поможет вам найти лучший вариант финансирования, соответствующий вашей ситуации и целям. Они также могут помочь с аспектами финансирования, которые сбивают с толку, включая документацию, и убедиться, что вы получаете наилучшие условия заимствования.

Право на получение ссуды

Поскольку долг увеличивает кредитное плечо, чем меньше денег вы вкладываете вначале, тем большую относительную прибыль вы можете получить. Критерии одобрения различаются в зависимости от типа ссуды, но обычно кредитору требуется хороший кредит (660+), чтобы его рассмотрел кредитор.

Заемщикам также часто приходится вносить около 25% от общей суммы кредита в качестве первоначального взноса. Ваш кредитный рейтинг и ваш депозит будут играть ключевую роль в определении вашей процентной ставки.

Необходимая документация

Может быть сложно разобраться в более сложных заключительных этапах покупки жилого комплекса. Вы подошли к заключительному этапу, поэтому обязательно выполните следующие действия, чтобы подготовить необходимую документацию для закрытия объекта.

Оценка

Перед покупкой необходимо пройти профессиональную оценку объекта недвижимости.Оценщики могут использовать несколько методов:

- Доходный подход оценивает стоимость недвижимости на основе ее потенциального дохода.

- Подход сравнения продаж оценивает стоимость комплекса на основе продаж аналогичной недвижимости.

- Затратный подход учитывает предполагаемую стоимость восстановления собственности плюс стоимость земли за вычетом амортизации.

Оценка физических потребностей

В этом отчете указывается текущее состояние собственности и определяется, что необходимо отремонтировать или заменить.На основе этой информации вы можете рассчитать запасы на замену, которые, как ожидается, потребуются вам каждый год для ремонта.

Этап I экологическая оценка

В этом отчете проводится проверка объекта на предмет экологических проблем, которые могут представлять угрозу для жителей и общества. Если при первоначальной оценке обнаружено загрязнение, могут потребоваться оценки фазы II или фазы III.

Обследование собственности

В этом отчете фиксируются границы собственности.Он принимает к сведению любые проблемы с титулом, которые могут повлиять на использование собственности.

Заключение

Жилые комплексы не дешевы. Тем не менее, если вы находитесь на этапе своей карьеры инвестора в недвижимость, когда вы готовы сделать следующий шаг, они могут стоить вложений. Прежде чем сделать решительный шаг, поговорите с другими людьми, которые сделали решительный шаг в сфере коммерческой недвижимости. Используя этот список в качестве отправной точки, вы можете обнаружить, что ваше исследование открывает двери, которые, по вашему мнению, в противном случае были закрыты.

Последнее обновление 20.10.2019

Путин предупреждает НАТО и США, что вторжение Украины является «красной линией» для России

МОСКВА (AP) — Президент России Владимир Путин во вторник строго предупредил НАТО о недопустимости размещения своих войск и оружия на Украине, заявив, что это является красной линией для России и вызовет решительный ответ.

Комментируя обеспокоенность Запада по поводу предполагаемого намерения России вторгнуться в Украину, он сказал, что Москву не менее беспокоят учения НАТО у своих границ.

Контекст: США и НАТО предупредили Россию, поскольку наращивание военной мощи вызывает опасения перед вторжением в Украину.

Выступление перед участниками инвестиционного онлайн-форума. Путин сказал, что расширение НАТО на восток поставило под угрозу основные интересы безопасности России. Он выразил обеспокоенность тем, что НАТО может в конечном итоге использовать территорию Украины для размещения ракет, способных достичь Москвы всего за пять минут.

«Возникновение таких угроз представляет для нас« красную черту », — сказал Путин.«Я надеюсь, что до этого не дойдет и здравый смысл и ответственность за свои страны и мировое сообщество в конечном итоге возобладают».

Он добавил, что Россия была вынуждена противостоять растущим угрозам путем разработки нового гиперзвукового оружия.

«Что нам делать?» — сказал Путин. «Нам нужно будет разработать что-то подобное, чтобы преследовать тех, кто нам угрожает. И мы можем сделать это даже сейчас ».

Он сказал, что новая гиперзвуковая ракета, которая должна поступить на вооружение ВМФ России в начале следующего года, будет способна достигать целей за сопоставимое время.

«Также потребуется всего пять минут, чтобы дозвониться до тех, кто отдает приказы», - сказал Путин.

Гиперзвуковая крылатая ракета «Циркон», способная летать со скоростью, в девять раз превышающей скорость звука, на дальность до 1000 километров (620 миль), прошла серию испытаний, последний из которых состоялся в понедельник.

Украинские и западные официальные лица в этом месяце выразили обеспокоенность по поводу того, что наращивание российской военной мощи вблизи Украины может сигнализировать о планах Москвы вторгнуться в ее бывшего советского соседа. Министры иностранных дел стран НАТО предупредили Россию во вторник, что любая попытка дальнейшей дестабилизации Украины будет дорогостоящей ошибкой.

Кремль настаивал на том, что у него нет такого намерения, и обвинил Украину и ее западных сторонников в том, что они заявляют, что они прикрывают свои якобы агрессивные намерения.

Госсекретарь США Энтони Блинкен назвал центральным элементом российского сценария создания предполагаемой провокации для оправдания действий, которые она намеревалась предпринять в одностороннем порядке.

Россия аннексировала Крымский полуостров Украины в 2014 году после того, как дружественный Кремлю президент страны был отстранен от власти в результате массовых протестов, а также поддержал сепаратистское восстание, вспыхнувшее на востоке Украины.

Ранее в этом году резкое увеличение количества нарушений режима прекращения огня на востоке и концентрация российских войск возле Украины усилили опасения войны, но напряженность снизилась, когда Москва отозвала большую часть своих сил после апрельских маневров.

Путин утверждал, что во избежание напряженности Россия и Запад должны заключить соглашения, которые защищали бы интересы безопасности каждой из сторон.

«Дело не в том, посылать войска или нет, воевать или нет, а в том, чтобы обеспечить более справедливое и стабильное развитие и с учетом интересов безопасности всех международных игроков», — ответил он, когда его спросили, собирается ли Россия вторгнуться в Украину.«Если мы будем искренне стремиться к этому, никто не будет бояться никаких угроз».

Российский лидер отметил, что Россию беспокоят учения НАТО у своих границ, указав на недавние учения с участием американских стратегических бомбардировщиков.

«Стратегические бомбардировщики, несущие высокоточное оружие и способные нести ядерное оружие, летели на расстояние до 20 километров от нашей границы», — сказал Путин. «Это представляет для нас угрозу».

После сосредоточения российских войск возле Украины в начале этого года Путин и У.Президент Джо Байден провел июньский саммит в Женеве, на котором они договорились начать диалог по стратегической стабильности и кибербезопасности. Во вторник Путин приветствовал дискуссии по вопросам кибербезопасности между российскими и американскими экспертами, заявив, что «так же, как и в случае с пандемией, необходимо объединить усилия для эффективной работы».

Отвечая на вопрос о заявке Байдена на второй срок, Путин сказал, что, по его мнению, это поможет политической стабильности в США. Российский лидер провел параллель со своими собственными планами переизбрания.

Несмотря на то, что Путин еще публично не решил, добиваться ли еще одного срока до истечения его нынешнего срока в 2024 году, он сказал, что возможность его пребывания на этом посту помогла стабильности в России.

69-летний президент находится у власти более двух десятилетий — дольше, чем любой другой кремлевский лидер со времен советского диктатора Иосифа Сталина. Поправки к конституции, одобренные в 2020 году, обнуляют предыдущие ограничения срока полномочий Путина, позволяя ему баллотироваться в президенты еще два раза и оставаться у власти до 2036 года.

«В соответствии с конституцией я имею право быть избранным, чтобы претендовать на новый срок, но я еще не решил, делать это или нет», — сказал Путин. «Но само наличие этого права уже стабилизирует внутриполитическую ситуацию».

Путин ранее покидал президентский пост из-за ограничения срока полномочий в 2008 году, но многие считали его центром власти Кремля даже после того, как Дмитрий Медведев занял пост президента, а Путин стал премьер-министром.

Из архивов (март 2012 г.): Обама говорит Медведеву в горячий микрофон, что у него будет больше гибкости для обсуждения контроля над вооружениями после выборов 2012 г.

На вопрос о наращивании ядерных мощностей Китая Путин сказал, что Россия не беспокоится по этому поводу , добавив, что тесные связи между Москвой и Пекином являются «важным фактором глобальной стабильности».

Предоставлено MarketWatch.

15 шагов к покупке дома

Мы разделили процесс покупки дома на 15 основных шагов. Назовите это контрольным списком покупки дома.Каждый шаг включает в себя выбор и действия. Некоторые из них вызывают стресс, некоторые довольно крутые, а некоторые, в общем, немного раздражают. Но каждый из них на шаг приближает вас к цели владения домом.

1. Убедитесь, что вы готовы

Конечно, есть финансовая готовность купить дом (см. Шаг 2). Но готовы ли вы эмоционально? Даже если это будет ваш начальный дом, вы берете на себя большие финансовые обязательства и пускаете корни.

Вы захотите подумать о своих других целях на следующие несколько лет.Вы покупаете с партнером, и если да, то когда дело касается денег, находитесь ли вы на одной странице? Есть ли шанс, что вам нужно будет переехать на работу? Вы думаете о создании семьи? Эти общие вопросы могут добавить плюсов (или минусов) того, подходящее ли сейчас время для покупки дома.

2. Приведите свои финансы в порядок

Покупка дома может быть самым важным финансовым решением, которое вы когда-либо принимали, поэтому, прежде чем сделать решительный шаг, вы должны быть уверены, что ваши финансы стабильны.

Использование калькулятора доступности жилья может помочь вам определить свой бюджет с учетом вашего дохода, долгов, местоположения и суммы первоначального взноса (подробнее об авансовых платежах чуть позже). Вы сможете увидеть, как могут складываться ваши ежемесячные выплаты по ипотеке и как могут выглядеть ваши финансы как домовладельца.

Это может быть важно для реализации ваших приземленных амбиций. Возможно, вы сможете претендовать на получение значительной ипотечной ссуды, но это не значит, что вы на самом деле хотите выделить такую большую часть своего бюджета на жилье.

Также проверьте свой кредитный рейтинг. Более высокий кредитный рейтинг — единственный наиболее эффективный способ заработать более низкую процентную ставку по ипотеке. Знайте варианты ипотеки для вашего кредитного рейтинга. Если ваш кредитный рейтинг может потребовать некоторой работы, возможно, стоит воздержаться от домовладения и посмотреть, что вы можете сделать, чтобы набрать свой балл.

Нужна проверка кредитного отчета?

Зарегистрируйте учетную запись, чтобы всегда иметь под рукой бесплатный кредитный отчет и счет.

3. Составьте план авансового платежа

Определив, что вы можете себе позволить, вы сможете определить, сколько вы хотите сэкономить на первоначальном взносе.Хотя 20% первоначальный взнос был нормой, многие домовладельцы предпочитают платить меньше. Меньший первоначальный взнос требует меньших авансовых платежей, но означает, что вам придется оплатить ипотечную страховку. Тип используемого ипотечного кредита также влияет на необходимый минимальный первоначальный взнос.

Если это ваш первый дом или если у вас не было дома какое-то время, вы можете также изучить государственные программы покупки жилья впервые. Многие предлагают финансовую помощь, в том числе помощь при первоначальном взносе.

Ботанический совет: вы захотите отложить деньги не только на первоначальный взнос.Затраты на закрытие обычно составляют от 2% до 5% от общей стоимости кредита. Также неплохо иметь средства на случай непредвиденных обстоятельств на случай, если дому потребуется неожиданный ремонт.Видишь, сказал тебе, что будет несколько забавных шагов! И составление списка того, что нужно и что нужно иметь для вашего дома, определенно одна из них. Независимо от того, ищете ли вы новый дом или место, где вы можете представить себе жизнь на долгие годы, есть много мелких деталей, но вот некоторые из важных решений, которые вы можете принять при составлении своего списка:

Частный дом или пристроенный дом Ед. изм? Если вам нужен задний двор, традиционный дом на одну семью для вас.Но если вы находитесь в более густонаселенном районе или не хотите заниматься всем этим обслуживанием, покупка квартиры или таунхауса может быть вашим лучшим выбором. В некоторых городах также возможны кооперативы.

Какое ваше идеальное местоположение? Предполагая, что вы живете в штате и знаете, в каком районе вы хотите жить, пора выбрать район. Подумайте о таких факторах, как безопасность, удобства (например, пешеходная доступность, зеленые насаждения или кафе) и затраты (которые могут включать налоги на недвижимость и, если это входит в ассоциацию домовладельцев, сборы ТСЖ).Также разумно учитывать школьный округ. Даже если вы не планируете иметь детей, качество школы может повлиять на стоимость дома — и помочь или снизить вашу цену при перепродаже, если и когда вы решите продать.

Готова к заселению или фиксатор-верх? Нет ничего проще, чем купить дом, в который все, что вам нужно сделать, это въехать. Но если вы находитесь на дорогом или ином конкурентном рынке, приобретение собственности, которая требует TLC, может помочь вам позволить себе более крупный дом или попасть в более дорогой район. С фиксирующим верхом вам нужно будет вложить в него работу и деньги, чтобы сделать его пригодным для жизни, поэтому убедитесь, что вы справитесь с этой задачей.

5. Найдите подходящую ипотеку для вас

Тип ипотеки, которую вы используете для покупки дома, влияет на то, что вам нужно для получения ссуды (включая требуемую сумму первоначального взноса) и как вы ее будете платить назад. Правильный выбор жилищного кредита может повысить ваши шансы на одобрение и сэкономить тысячи в долгосрочной перспективе.

Прежде чем вы решите, какой тип ипотеки выбрать, важно изучить преимущества и недостатки каждой из них. Вот некоторые из основных типов ипотеки:

Обычные ссуды — это ипотеки, не гарантированные федеральным правительством.Они предлагают низкие минимальные первоначальные взносы, но имеют более строгую квалификацию.

Ссуды FHA — это ипотечные кредиты, выданные Федеральной жилищной администрацией. На них, как правило, легче претендовать, чем на обычные ссуды, но они предъявляют более строгие требования к ипотечному страхованию.

Ссуды VA от Департамента по делам ветеранов предназначены для действующих или бывших военнослужащих и соответствующих супругов. Ссуды VA на покупку позволяют не вносить первоначальный взнос.

Джамбо-ссуды — это ипотечные ссуды для домов, которые стоят дороже, чем стандартные лимиты ссуды.Обычно для этого требуются более крупные первоначальные взносы и более высокий кредитный рейтинг.

Ссуды на ремонт позволяют включить затраты на улучшение дома в общую сумму жилищной ссуды. Особенно при низких ставках по ипотеке это может быть способом занять больше денег на ремонт, выплачивая меньшие проценты, чем с другим типом ссуды на улучшение жилья, например, ссудой для физических лиц.

С каждым из этих типов ссуд у вас может быть возможность выбрать между ипотекой с фиксированной или регулируемой ставкой (также называемой ARM).Как вы, наверное, догадались по названиям, фиксированные ставки статичны; регулируемые ставки могут двигаться вверх или вниз. Вам также необходимо выбрать срок ипотеки. Тридцатилетняя ипотека является наиболее распространенной, но могут быть доступны 10-, 15- или 20-летние сроки.

6. Получите предварительное одобрение на ипотеку

Вы знаете свой бюджет на покупку жилья и решили, какой тип жилищного кредита подойдет вам. Пришло время заняться поиском ипотечного кредитора. Есть много кредиторов, в том числе крупные обычные банки со знакомыми названиями, небанковские кредиторы, работающие только в режиме онлайн, и более мелкие местные банки и кредитные союзы, которые могут предложить более индивидуальное обслуживание.

Когда вы смотрите на кредиторов, определение того, предлагают ли они тот тип ссуды, который вам нужен, является первым шагом. (Если вы выбрали ссуду FHA, а они не являются одобренными FHA кредиторами, переходите к следующему.) Но помимо этого основного препятствия, вы захотите посмотреть, как их процентные ставки соотносятся с сегодняшней ипотечной ссудой. ставки, узнайте, какие затраты на закрытие вы будете нести, и сравните комиссии за выдачу ипотеки. Вероятно, вы найдете часть этой информации прямо на их сайтах; чтобы получить некоторые цифры, вам придется поговорить с кредитным специалистом.

Работа с кредитором для получения предварительного одобрения на ипотеку — важный шаг в точном определении вашего бюджета. Предварительное одобрение ипотеки даст вам реальные цифры, так как кредитор будет иметь подробную информацию о ваших финансах. Это включает в себя сложный запрос, который будет отображаться в вашем кредитном отчете. Хорошие новости: если вы подадите заявку сразу у нескольких кредиторов примерно в одно и то же время, это будет считаться одним жестким требованием.

Сбор всех документов для предварительного утверждения может занять много времени.Но то, что вы получите, того стоит. Наряду с письмом о предварительном одобрении, в котором указывается, сколько кредитор готов предоставить вам ссуду, вы также можете получить форму оценки ссуды. Эта форма не является окончательной, но позволяет легко сравнивать ставки, комиссии и другие расходы кредиторов, поскольку все они используют одну и ту же форму. Письмо о предварительном одобрении обычно действительно от 60 до 90 дней, после чего его необходимо обновить.

Письмо с предварительным одобрением также показывает продавцам и агентам по недвижимости, что вы являетесь серьезным покупателем, который может получить финансирование, что может дать вам решающее преимущество перед конкурирующими покупателями дома.И нет, это не то же самое, что предварительная квалификация — это всего лишь приблизительная оценка того, что кредитор может позволить вам занять.

7. Найдите агента по недвижимости

У вас есть предварительное разрешение и вы знаете, какой дом вы ищете, поэтому давайте найдем кого-нибудь, кто поможет вам поискать. Правильный агент по недвижимости может иметь огромное значение на протяжении всего процесса покупки дома, от знания тонкостей местного рынка до оказания моральной поддержки, когда поиск кажется бесконечным, до помощи в переговорах с продавцом.

Было бы неплохо опросить как минимум трех агентов. Спросите своих знакомых, недавно купивших дом, порекомендуют ли они своего агента. Здесь есть только одно твердое «нельзя»: не обращайтесь к агенту по недвижимости, который продает дом, который вы надеетесь купить. Вам нужен собственный агент, который будет защищать и вести переговоры от вашего имени.

Как правило, продавец выплачивает комиссию агенту покупателя. Пока вы подпишете с агентом по недвижимости договор о представительстве, вам не придется платить им.

Да, этот шаг заслуживает восклицательного знака — пора перейти на следующий уровень при просмотре онлайн-списков недвижимости и действительно увидеть некоторые дома лично. Получите максимум удовольствия от прогулки, так как вы можете увидеть дом только один раз, прежде чем сделать предложение, особенно на горячем рынке. Постарайтесь, чтобы другие покупатели дома или агент продавца (который мог присутствовать, а могли и не присутствовать) вас не сбивали с толку.