Вычеты по ндс: Вычеты по НДС по приобретению высокоэффективного оборудования — Налоговая.ру

условия и порядок их применения

Любой плательщик налогов имеет право на возврат части финансовых средств, которые были потрачены на оплату сбора НДС. Подобная норма закреплена на законодательном уровне, и ее можно найти в статье 171 Налогового кодекса страны. Так, вычеты по НДС интересуют многих, в связи с чем возникают вопросы об условиях и порядке их применения.

В этой статье мы подробно остановимся на всех вопросах, которые касаются налоговых вычетов по НДС.

Какие бывают налоговые вычеты по НДС

Вычет по НДС представляет собой возможность для налогоплательщика снизить сумму сбора. Согласно действующему законодательству, существуют такие виды налоговых вычетов по НДС:

- Общие.

- Специальные.

Рекомендуем к прочтению: Виды налоговых вычетов и условия их предоставления

На общие налоги распространяются базовые правила, которые предполагают вероятность подобного возврата.

- в период командировок;

- во время выплаты аванса;

- в период капитального строительства;

- в момент изменения цен на товары и услуги.

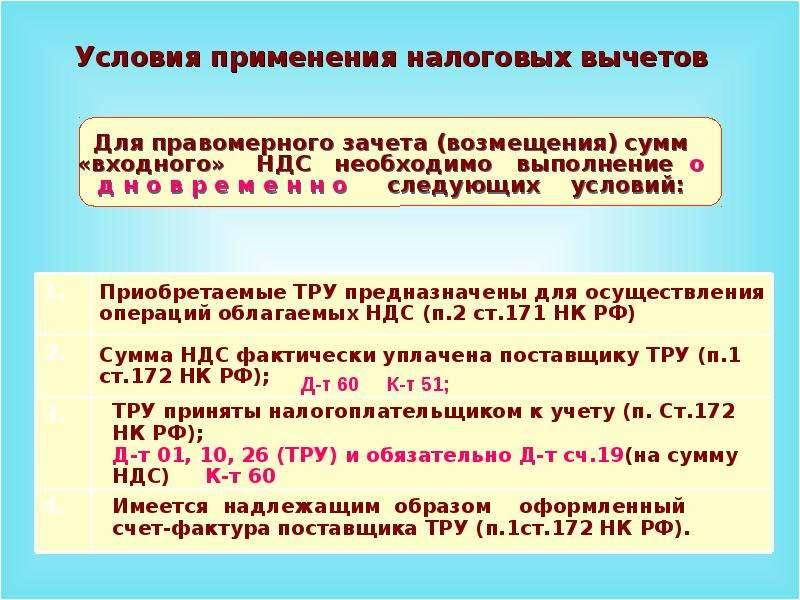

Во время расчета суммы вычетов необходимо учесть те нормы, которые прописаны в статье 171 Кодекса. Так, конечная сумма сбора на добавленную стоимость получается в процессе суммирования входящего и исходящего, поэтому их можно использовать, как зачет суммы выплаченного налога.

Когда можно принять к вычету

Чтобы ответить на вопрос, что представляет собой вычет НДС, снова понадобится обратиться к Кодексу РФ.

Тем не менее, несмотря на тот факт, что у налогоплательщиков есть подобное право, они могут воспользоваться им не во всех случаях, а лишь в определенных ситуациях.

Плательщика, желающим воспользоваться вычитаниями по НДС, стоит понимать, что у него на это должны быть основания. Так, это может быть:

- Купленные объекты, права, ресурсы, по которым должен быть рассчитан «входной» НДС, используются там, где есть этот налог.

- Купленные материальные ценности, а также права, которые были поставлены на соответствующий учет.

- Плательщик имеет грамотно оформленный счет-фактуру на операции и соответствует первичке.

Следует понимать, что возможность пользования такой возможностью предоставляется тем плательщикам, которые выполнили все вышеперечисленные условия.

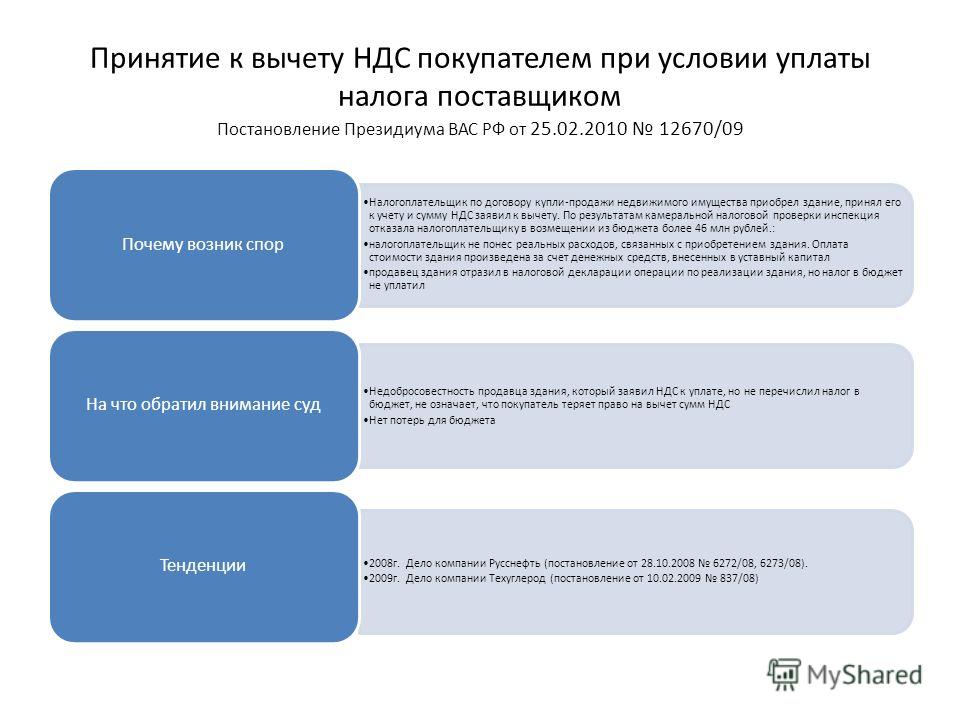

ВНИМАНИЕ! Согласно общим правилам, вычеты применимы к отгрузке, независимо от того, была ли оплата поставщику. Тем не менее, есть условия, при которых оплата является необходимой. Так, например, это относится к тем случаям, когда имеют место сбавки по сбору на добавленную стоимость, уплаченному при ввозе товара.

Отражение НДС к вычету в книге покупок

Неизменной обязанностью каждого, кто платит налоги, является заполнение книги покупок. Налоговая декларация заполняется согласно информации, которая есть в книге. Что касается отражения налога на добавленную стоимость в книге, это происходит на основе бумаг, подтверждающих право организации на налоговый вычет. Так, должны быть зарегистрированы следующие документы:

- Счета-фактуры.

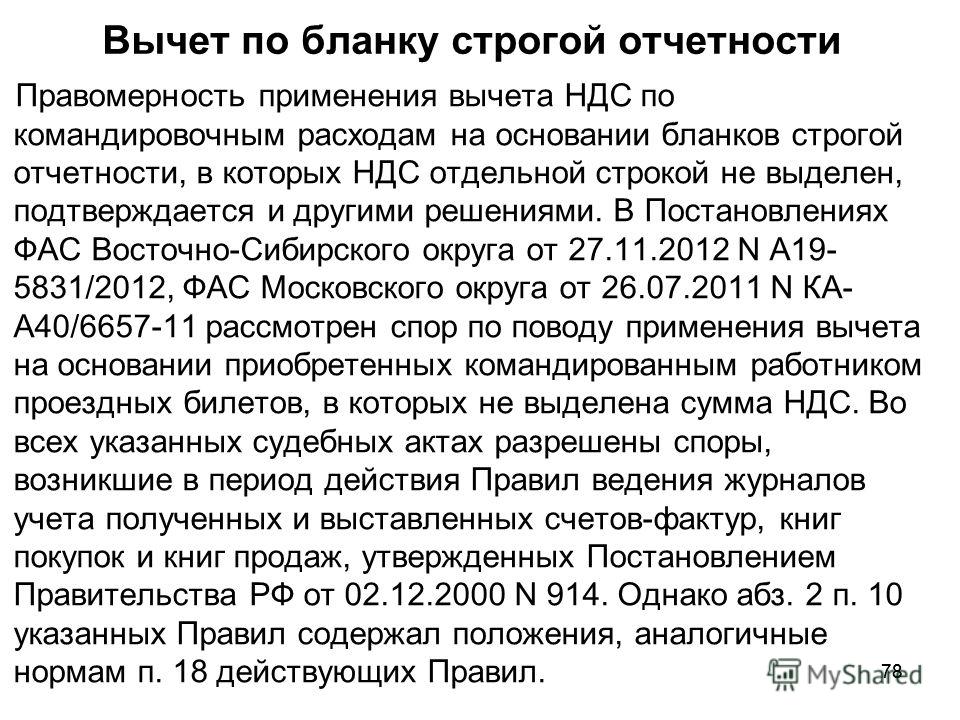

- Бланки строгой отчетности.

- Таможенная декларация.

- Платежные документы.

- Заявления о ввозе продукции.

ВНИМАНИЕ! Если предприятие не платит НДС, заполнять эту книгу необходимости нет.

Высокий удельный вес налоговых вычетов по НДС

В том случае, когда в декларации по налогу на добавленную стоимость часть вычетов гораздо выше 89 %, со стороны налоговой инспекции могут возникнуть определенные вопросы. Это происходит по той причине, что высокие вычитания свидетельствуют о низкой налоговой нагрузке, что может повлечь за собой вопросы к генеральному директору со стороны соответствующего органа. Как следствие, назначается комиссия, которая занимается легализацией налоговой базы. В некоторых ситуациях может иметь место и выездная проверка.

Для тех, кто не хочет допустить подобной ситуации, стоит направить письменное объяснение к декларации. Так, существует ряд самых распространенных пояснений:

- закупка, которая осуществлялась в конце налогового периода;

- счета-фактуры получены только в конце отчетного периода;

- предприятие имеет дело с авансовыми выплатами;

- организация была сформирована недавно, в связи с чем коммерческая деятельность еще не ведется в полном объеме.

Ответы на распространенные вопросы

Существует ряд вопросов по данной теме, которые чаще всего задают налогоплательщики, попробуем ответить на них.

Ситуация 1

Работник приобрел канцелярские товары, осуществив расчет наличкой. При этом в чеке покупки выделен налог на добавленную стоимость. Можно ли его в таком варианте принять к вычету?

Ответ: если продажа осуществляется в розницу, счет-фактура не выдается, поэтому в данной ситуации налог к вычитанию не принимается.

Ситуация 2

Есть ли возможность принять НДС к вычету по электронному билету?

Ответ: да, подобная возможность есть, так как в этом случае можно обойтись без счета-фактуры. При осуществлении учета, документом будет являться бланк строгой отчетности в качестве маршрутной квитанции (контрольного купона). При этом, в данном варианте в документе налог на добавленную стоимость должен идти отдельной строкой.

Ситуация 3

Предприятие осуществило в сторону поставщика предоплату с налогом на добавленную стоимость в сентябре 2017 года. При этом в соглашении прописано, что поставка осуществляется через 3 месяца после предоплаты. Есть ли возможность принять налог к вычету в 4 квартале этого года или позднее?

Ответ: нет, это не представляется возможным, так как в данной ситуации не действует норма о трехгодовой отсрочке использования права по вычету. Поэтому единственно верным решением будет отразить его исключительно в третьем квартале.

|

Применение вычета по НДС: возможности и ограничения

В статье мы рассмотрим следующие особенности применения вычета НДС: перенос вычета НДС по основным средствам, определение трехлетнего периода при переносе вычета НДС, применение вычета НДС по счету-фактуре «упрощенца» и по освобожденным от НДС операциям.

Начисленный НДС можно уменьшить на вычеты по приобретенным товарам (работам, услугам), если они предназначены для использования в НДС-облагаемых операциях. Однако всегда есть нюансы, которые надо учитывать при расчете налога на добавленную стоимость к уплате в бюджет.

Перенос вычета НДС по основным средствам

Вычеты «входного» НДС по приобретенным основным средствам, оборудованию к установке и нематериальным активам производятся в полном объеме после принятия на учет данных объектов. Это предусмотрено Налоговым кодексом (абз. 3 п. 1 ст. 172 НК РФ). С 1 января 2015 года налоговые вычеты могут быть заявлены в налоговых периодах в пределах трех лет после принятия на учет приобретенных налогоплательщиком товаров (работ, услуг) (п. 1.1 ст. 172 НК РФ).

Комментируя применение этого нововведения, финансовое ведомство не возражает против вычета НДС на основании одного счета-фактуры частями в разных налоговых периодах в течение трех лет. Однако это возможно только в отношении приобретенных товаров (работ, услуг). Данное правило, по мнению чиновников, не распространяется на основные средства, оборудование к установке и нематериальные активы (письма Минфина России от 18.05.2015 № 03-07-РЗ/28263, от 09.04.2015 № 03-07-11/20293).

Однако это возможно только в отношении приобретенных товаров (работ, услуг). Данное правило, по мнению чиновников, не распространяется на основные средства, оборудование к установке и нематериальные активы (письма Минфина России от 18.05.2015 № 03-07-РЗ/28263, от 09.04.2015 № 03-07-11/20293).

Что ж, судебная практика по применению новой нормы о переносе вычета пока не сформировалась. Однако даже применительно к ранее действовавшему законодательству арбитры принимали решения в пользу организаций по спорам о вычете НДС по основным средствам за пределами периода принятия объектов к учету. Так, например, в постановлении АС Поволжского округа (пост. АС ПО от 10.06.2015 № Ф06-24390/15) служители Фемиды отметили, что статья 172 Налогового кодекса, определяющая порядок применения налоговых вычетов, не исключает возможности применения вычета НДС за пределами налогового периода, в котором товары (работы, услуги) оплачены, а основные средства оплачены и поставлены на учет. Возможность реализации права на вычет сумм НДС по основным средствам частями в разных налоговых периодах также подтверждена в постановлении Пленума ВАС РФ (пост. Пленума ВАС РФ от 15.06.2010 № 2217/10).

При этом право на вычет налога может быть реализовано налогоплательщиком в пределах трехлетнего срока вне зависимости от того, образуется ли в результате применения налоговых вычетов положительная или отрицательная разница (то есть как сумма налога к возмещению, так и сумма налога к уплате в бюджет) (п. 2 ст. 173 НК РФ; пп. 27, 28 пост. Пленума ВАС РФ от 30.05.2014 № 33).

Трехлетний период при переносе вычета НДС

Буквальное толкование положений пункта 1.1 статьи 172 Налогового кодекса позволяет предположить, что датой отсчета трехлетнего периода для переноса вычета является момент принятия на учет товаров (работ, услуг). Эта точка зрения подтверждается официальным разъяснением, согласно которому налогоплательщик вправе заявить вычет не позднее налогового периода, в котором истекает трехлетний срок, исчисляемый с момента принятия товаров к учету (письмо Минфина России от 12.05.2015 № 03-07-11/27161).

Также примечательны выводы, сформулированные Конституционным Судом РФ (п. 2.2 определения КС РФ от 24.03.2015 № 540-О). По мнению суда, датой возникновения обязанности по уплате НДС, размер которого определяется с учетом заявленных налоговых вычетов, является дата окончания налогового периода, а не дата представления налоговой декларации.

Предположим, товары приняты на учет 3 ноября 2015 года, этой же датой выставлен счет-фактура. Право на вычет возникло у компании в IV квартале 2015 года. С учетом позиции Конституционного Суда трехлетний срок начинает течь со следующего дня после окончания IV квартала 2015 года, то есть с 1 января 2016 года (п. 2 ст. 6.1 НК РФ). Соответственно, трехлетний срок истекает 31 декабря 2018 года, а последний налоговый период, в котором компания сможет реализовать свое право на вычет, — IV квартал 2018 года.

Вместе с тем не исключено, что у контролеров будет свое видение на этот счет. Например, они могут попытаться ограничить право на вычет III кварталом 2018 года, тем самым включив в трехлетний период срок, отведенный на представление декларации.

Вычет НДС по счету-фактуре «упрощенца»

В общем случае организации, применяющие УСН, не признаются плательщиками НДС. Исключение составляют операции по импорту товаров и участие в договорах о совместной деятельности (доверительном управлении) или концессионном соглашении (п. 2 ст. 346.11 НК РФ). Кроме того, «упрощенец» обязан выставить счет-фактуру, если он выступает посредником и реализует товары (работы, услуги) от своего имени (п. 1 ст. 169 НК РФ). В иных случаях счет-фактура составляться не должен. Значит, суммы НДС в счетах-фактурах, выставленных «упрощенцем» при реализации товаров (работ, услуг), к вычету у покупателя не принимаются, утверждает финансовое ведомство (письма Минфина России от 05.10.2015 № 03-07-11/56700, от 16.05.2011 № 03-07-11/126, от 29.11.2010 № 03-07-11/456).

Однако с такой позицией не соглашаются суды. Конституционный Суд РФ указал (пост. КС РФ от 03.06.2014 № 17-П), что лица, не являющиеся плательщиками НДС, вправе вступить в правоотношения по уплате данного налога. В силу пункта 5 статьи 173 Налогового кодекса такие лица, выставляя счет-фактуру с выделенным НДС, обязаны уплатить сумму налога в бюджет. В свою очередь, у покупателя такой счет-фактура служит основанием для вычета сумм налога (п. 1 ст. 169 НК РФ).

ФАС Западно-Сибирского округа установил (пост. ФАС ЗСО от 09.04.2014 № Ф04-2816/14), что контрагент, применяющий УСН, уплатил в бюджет НДС, предъявленный покупателю в счете-фактуре. Значит, покупатель имеет право на применение вычета налога, указанного в счете-фактуре «упрощенца». Суд отклонил довод инспекции о том, что применение контрагентом УСН лишает покупателя права на вычет, поскольку источник возмещения НДС из бюджета не сформирован.

Вычет НДС, предъявленный по освобожденным от налога операциям

Предположим, контрагент оказал услуги, которые освобождены от обложения НДС в силу статьи 149 Налогового кодекса. При этом контрагент выставил счет-фактуру с выделенной суммой налога. Может ли покупатель принять к вычету этот налог?

Ранее чиновники отказывали покупателю в вычете на том основании, что в рассматриваемой ситуации счет-фактура составлен с нарушениями действующего порядка (письма Минфина России от 18.11.2013 № 03-07-11/49526, ФНС России от 15.07.2009 № 3-1-10/501@).

Однако в последнее время позиция изменилась в пользу налогоплательщиков. Федеральная налоговая служба разъяснила, что в данном случае покупатель вправе принять к вычету налог в порядке и на условиях, установленных статьями 171 и 172 Налогового кодекса (письма ФНС России от 16.02.2015 № ГД-4-3/2366@, от 18.12.2014 № ГД-4-3/26274). В качестве обоснования чиновники ссылаются на выводы, изложенные в постановлениях Конституционного Суда РФ (пост. КС РФ от 03.06.2014 № 17-П) и Президиума ВАС РФ (пост. Президиума ВАС РФ от 30.01.2007 № 10627/06).

При этом ключевым моментом является факт уплаты НДС в бюджет контрагентом, который выдал покупателю счет-фактуру с выделенной суммой налога по операциям, освобожденным от налогообложения (п. 5 ст. 173 НК РФ).

Например, АС Северо-Западного округа подтвердил право покупателя на вычет НДС со стоимости услуг по метеорологическому обеспечению, поставке бортового питания, обеспечению авиа-ГСМ, уборке и экипировке салонов воздушных судов. В общем случае эти услуги не облагаются НДС (подп. 22 п. 2 ст. 149 НК РФ). Однако поставщик предъявил сумму налога покупателю, выставив счет-фактуру. Инспекция не доказала, что поставщик не исчислял и не уплачивал НДС в бюджет. Кроме того, суд отклонил довод налоговиков, что покупатель знал о намерении поставщиков выставить счет-фактуру по необлагаемым операциям и не проявил должной осмотрительности при выборе контрагентов (пост. АС СЗО от 12.05.2015 № Ф07-2281/15).

В другом судебном разбирательстве АС Московского округа (пост. АС МО от 14.05.2015 № Ф05-5070/15 по делу № А40-64728/2014 (определением ВС РФ от 05.10.2015 № 305-КГ15-10553 отказано в передаче жалобы организации для рассмотрения СК по экономическим спорам ВС РФ)) поддержал позицию налоговых органов и отказал организации-покупателю в вычете НДС по услугам наземного обслуживания воздушных судов, обеспечения бортпитанием (эти услуги освобождены от налога в силу подп. 22 п. 2 ст. 149 НК РФ). Основанием для такого решения послужили доказательства, свидетельствующие о неуплате НДС поставщиком в бюджет.

В еще одном постановлении АС Московского округа подчеркнул (пост. АС МО от 10.09.2015 № Ф05-12282/15), что условием для получения вычета НДС по счетам-фактурам, выставленным с выделением НДС по ставке 18 процентов, в том числе если оказанные услуги не облагаются налогом, является уплата этого налога в бюджет поставщиками (п. 5 ст. 173 НК РФ). Дело было направлено на новое рассмотрение в суд апелляционной инстанции, поскольку судом не был проверен факт уплаты налога поставщиком.

Актуальная бухгалтерия

Что такое разрывы по НДС и чем они грозят налогоплательщику

Заполняя декларацию по НДС, бизнесмен должен не только использовать собственные данные, но и учитывать действия контрагентов. Рассмотрим, в каких случаях возникают разрывы по НДС и чем они грозят налогоплательщику.

Что такое разрывы по НДС и как налоговики их выявляют

Понятие разрывов по НДС вытекает из порядка расчета этого налога. Компания может уменьшить сумму НДС к уплате за счет налоговых вычетов. Но вычет должен быть основан на счете-фактуре, полученном от поставщика.

Если налогоплательщик поставил к вычету сумму НДС по конкретному счету-фактуре, то его поставщик должен включить в свою декларацию начисленный НДС в такой же сумме и по счету-фактуре с тем же номером и датой.

Если же «входящий» и «исходящий» счет-фактура у двух партнеров по сделке не совпадает, то возникает разрыв по НДС.

На сегодня практически все бизнесмены обязаны сдавать декларации по НДС в электронном виде. Исключение – только налоговые агенты, которые сами не платят НДС.

Поэтому налоговики могут в автоматическом режиме сверить счета-фактуры продавцов и покупателей. Выявляет нестыковки в декларациях специальный программный комплекс АСК НДС-2. Он автоматически проверяет каждую декларацию по НДС и, обнаружив расхождения, формирует отчет об ошибке.

Причины разрывов по НДС

Расхождения между декларациями продавцов и покупателей могут возникать по разным причинам:

- Технические ошибки. Например, при заполнении декларации бухгалтер допустил опечатку в номере счета-фактуры или ИНН контрагента. Тогда программа не сможет сопоставить документы и выдаст сообщение о разрыве по НДС.

- Отклонение по датам. Во многих случаях покупатель имеет право возместить НДС не сразу при получении счета-фактуры, а в течение трех лет (п. 1.1 ст. 172 НК РФ). Поэтому может возникнуть ситуация, когда документ, включенный сейчас в декларацию покупателя, был отражен в отчетности поставщика на несколько месяцев ранее.

- Организация-поставщик не включила взятый бизнесменом к вычету НДС в свою декларацию или вообще не отчиталась по НДС.

Как поступают налоговики, когда находят разрыв по НДС

При любом разрыве налоговики направляют обоим участникам сделки запросы. А дальнейшие действия инспекторов зависят от конкретной ситуации.

Система АСК НДС-2 строит «дерево связей», в котором виден не только «ближайший» к проверяемому налогоплательщику поставщик, но и вся цепочка.

Каждой организации в системе присвоен свой цвет в зависимости от степени налогового риска (письмо ФНС РФ от 03.06.2016 N ЕД-4-15/9933@).

- Зеленый цвет – низкий риск. Организация исполняет свои обязанности по налогам, фактически ведет деятельность, обладает активами.

- Желтый цвет – средний риск. Организация реально работает, но периодически нарушает обязательства перед бюджетом.

- Красный цвет – высокий риск. Компания или вообще не платит налоги, или делает это в минимальном размере, активы отсутствуют.

Компании, относящиеся к среднему и высокому риску подлежат усиленному контролю. Это же относится и к их контрагентам по всей цепочке.

Что делать налогоплательщику, у которого выявили разрыв

В любом случае налогоплательщик обязан ответить на запрос налоговиков по поводу декларации. Порядок здесь следующий:

- В течение 6 дней направить квитанцию о приеме электронного документа (т.е. запроса). Это формальное требование НК РФ, которое прямо не связано с НДС. Но если его не выполнить, то еще через 10 дней налоговики получат право заблокировать счета компании (п. 3 ст. 76 НК РФ).

- В течение 5 дней ответить на сам запрос.

Квитанцию и ответ на запрос необходимо направить в ИФНС в электронном виде, иначе пояснения будут считаться непредставленными.

Если выявленные расхождения не привели к занижению суммы НДС, то уточненную декларацию можно не сдавать, достаточно пояснений. К пояснениям в случае необходимости можно приложить скан-копии документов, например – счетов-фактур от поставщика.

Однако далеко не всегда бизнесмену удается так просто «отбиться» от претензий. Часто налоговики вызывают плательщика на комиссию и требуют исключить из декларации «сомнительные» вычеты.

Здесь важно понимать, что расхождение сведений в декларации с данными поставщиков еще не дает налоговикам права на отказ в вычетах по НДС. Данные АСК НДС-2 – это просто вспомогательная информация, которую инспектора используют при проверках.

И даже если будет подтверждено, что поставщик не исполнил свои обязательства по уплате налога, этот факт сам по себе не может быть основанием для «снятия» вычетов по НДС у его покупателей (п. 3 ст. 54.1 НК РФ).

Необоснованную налоговую выгоду нужно обосновать. Для этого налоговики должны собрать информацию о контрагентах, провести углубленную проверку по всей цепочке и доказать умысел бизнесмена на уклонение от уплаты НДС.

Если инспекторам удается доказать, что все контрагенты в цепочке были связаны с налогоплательщиком и действовали согласованно с целью снижения НДС, то суды часто встают на сторону налоговиков (например, постановления 9 ААС от 18.05.2017 № 09АП-10542/2017 и 17 ААС от 19.02.2018 № 17АП-18548/2017-АК)

Но налоговики нередко хотят добиться цели более простым путем и пытаются заставить бизнесмена добровольно отказаться от спорных вычетов. Для этого они оказывают на руководство компании психологическое давление: говорят о возможной выездной проверке, передаче материалов в правоохранительные органы и т.п.

Как поступать бизнесмену – зависит от конкретной ситуации. Если сумма вычета невелика, а контрагент действительно сомнительный – возможно, проще согласиться с требованиями инспекторов.

Но если речь идет о существенной сумме, и налогоплательщик уверен в своем контрагенте, то нет смысла поддаваться давлению налоговиков и терять деньги.

Суд, скорее всего, встанет на сторону бизнесмена, если он докажет, что спорная сделка была реальной и были приняты все необходимые меры для проверки контрагента (например, постановления АС УО от 15.01.2018 № Ф09-8180/17 и АС ВСО от 25.01.2018 № Ф02-7481/2017).

Вывод

Разрыв по НДС – это отклонение между суммой налога к вычету у покупателя и начисленным НДС у поставщика. Причиной разрыва могут быть как технические ошибки, так и неисполнение поставщиком своих обязанностей по уплате НДС.

В общем случае покупатель не отвечает за уплату НДС своими поставщиками. Налоговики могут предъявить претензии к покупателю, только если докажут, что речь идет о схеме, направленной на уклонение от уплаты налога.

Чтобы обосновать право на вычет по НДС, бизнесмен должен доказать реальность сделки и подтвердить, что он проверил поставщика перед заключением договора.

Доверьте бухгалтерию команде экспертов

Что такое удержания из заработной платы по разделу 16

Последнее обновление: 13 декабря 2019 г., автор: Teachoo

Удержания — это статьи, которые уменьшаются из налогооблагаемой заработной платы, чтобы получить доход от заработной платы.

Налогооблагаемая зарплата

Меньше

Отчисления

= Доход от зарплаты

Для расчета доходов от заработной платы.

- Сначала мы добавляем все налогооблагаемые льготы и льготы.

- Затем мы рассчитываем вычеты по разделу 16, чтобы получить доход от заработной платы.

Шаг 1 — Шаг 2 — доход от зарплаты

В основном есть 3 вычета

- Стандартный вычет [ Раздел 16 (ia) ]

- Пособие на развлечения [ Раздел 16 (ii)]

- Профессиональный налог [ Раздел 16 (iii)]

Все эти вычеты уменьшаются для получения дохода от зарплаты.

Формат

| Подробности | Amt.получила | Освобожден | Облагаемый налогом |

| Базовая зарплата | хх | хх | хх |

| + Налоговая надбавка | хх | хх | хх |

| + Налоговые льготы | хх | хх | |

| Валовая налогооблагаемая зарплата | хх | ||

| Меньше | |||

| Отчисления | |||

| Стандартные отчисления | хх | ||

| Пособие на развлечения | хх | ||

| Профессиональный налог | хх | ||

| Доход от зарплаты | хх |

Давайте изучим эти 3 вывода один за другим.

Новый стандартный вычет по разделу 16 (ia)

(Применимо к F.2018-19 гг., 2019-20 гг.)

Удержание в соответствии с разделом 16 (ia) гласит, что налогоплательщик, имеющий доход, подлежащий начислению в соответствии с разделом «Заработная плата», имеет право на вычет в размере рупий. 50 000

или размер заработной платы, в зависимости от того, что меньше, для расчета его налогооблагаемого дохода.

Теперь все сотрудники будут получать стандартные отчисления в размере 50000 в год.

Следовательно, их доход будет уменьшен на 50000 при расчете налога.

Преимущество стандартного вычета только для лиц, получающих зарплату (не для тех, кто имеет доход от бизнеса)

Пособие на развлечения, раздел 16 (ii)

Обычно для надбавок указывается освобожденная от налога сумма.Однако в отношении пособия на развлечения сумма вычета указывается в подоходном налоге, а не в сумме освобождения.

Общая сумма пособия на развлечения сначала включается в валовую заработную плату, а затем производится вычет.

Максимальный вычет меньше из следующих

- Фактическая полученная сумма

- 20% от основной заработной платы

- 5000

Однако этот вычет предоставляется только государственным служащим.Для негосударственных служащих это полностью облагается налогом.

Заметка : — Доплата за развлечения также называется надбавкой на роскошь.

Вопрос 1

Базовая заработная плата 20000 рупий в месяц

Пособие по семейным обстоятельствам (DA) 10000 рупий в месяц

Пособие на развлечения 5000 рупий в месяц.

Рассчитать доход от заработной платы, предполагая, что сотрудник является государственным служащим.

Посмотреть ответ| Подробности | Amt.читать | Освобожден | Облагаемый налогом |

| Базовая зарплата | 240000 | 0 | 240000 |

| DA | 1 20000 | 0 | 1 20000 |

| Пособие на развлечения | 60000 | 0 | 60000 |

| Итого (валовая налогооблагаемая зарплата) | 420000 | 0 | 420000 |

| Меньше удержаний | |||

| Пособие на развлечения | |||

| а — Фактическая полученная сумма | 60000 | ||

| б — 20% от основной заработной платы — | (240000×20%) | 48000 | |

| c — Rs.5000 | 5000 | ||

Вычет u / s 16 (ii) на развлекательные мероприятия Нижняя часть a, b, c | 5000 | ||

| Доход от зарплаты | = 420000 — 5000 | 415000 | |

Вопрос.2

Решите вопрос 1, если это негосударственный служащий

Посмотреть ответПособие на развлечения будет включено в налогооблагаемую валовую заработную плату.

В этом случае вычет на развлекательные мероприятия не производится.

| Подробности | Amt. читать | Освобожден | Облагаемый налогом |

| Базовая зарплата | 240000 | 0 | 240000 |

| DA | 1 20000 | 0 | 1 20000 |

| Пособие на развлечения | 60000 | 0 | 60000 |

| Итого (валовая налогооблагаемая зарплата) | 420000 | 0 | 420000 |

| Меньше вычетов | |||

| Пособие на развлечения | |||

| а — Фактическая полученная сумма | 0 | ||

| б — 20% от основной заработной платы — | 0 | ||

| c — Rs.5000 | 0 | ||

| Вычет u / s 16 (ii) меньше a, b, c | 0 | ||

| Доход от зарплаты | = 420000 — 5000 | 420000 | |

Профессиональный налог / налог на трудоустройство Раздел 16 (iii)

В некоторых штатах Индии правительства штатов взимают со служащих профессиональный налог.

В то время как в некоторых компаниях работодатели платят этот профессиональный налог из своего кармана, в то время как в других они вычитают его из заработной платы сотрудников.

Подоходный налог это допускается как вычет, а не освобождение как показано ниже

Если он оплачивается работодателем

Он включается в общий доход, поскольку это выгода, предоставляемая компанией, а затем предоставляется вычет.

Если его оплачивает сотрудник,

Он не включается в общий доход, так как деньги от работодателя не поступают.Допускается только как вычет

Заметка:-

Если профессиональный налог подлежит уплате, но не уплачен, он не разрешается к вычету

Вопрос 1

Базовая зарплата = рупий. 20000 в месяц

Профессиональный налог = рупий. 500 в месяц

Рассчитать доход от заработной платы, если профессиональный налог уплачивается работодателем

Посмотреть ответ| Подробности | Amt |

| Базовая зарплата (20000 * 12) | 240000 |

| Добавьте профессиональный налог (500 * 12) | 6000 |

| Валовая налогооблагаемая зарплата | 246000 |

| Меньше — отчисления на профессиональные налоги | 6000 |

| Доход от зарплаты | 240000 |

вопрос 2

Решите вопрос 1, предполагая, что сотрудник платит профессиональный налог

Посмотреть ответ| Подробности | Amt |

| Базовая зарплата | 240000 |

| Общее | 240000 |

| Меньше — отчисления | |

| Для профессионального налога | 6000 |

| Доходная форма Заработная плата | 234000 |

Привет, вы можете узнать счета, налоги, налог на товары и услуги, счет на нашем сайте Teachoo (टीचू)

Нажмите, чтобы узнать

Налог

(TDS , Платежная ведомость , ITR-налоговая декларация , GST)

Excel

(Базовый Excel , Ярлыки , Vlookup , Hlookup , Сводная таблица , Макросы)

Счета

(Правила дебета-кредита, Записи , Баланс , Движение средств , Денежный поток , Соотношения)

GST

(Основы , Вычисление , Возврат , Постановка на учет , Challans)

Tally

(Основы , Создание книги , Проходящие записи , Ярлыки Tally)

Вы также можете посетить наши практические занятия. Нажмите здесь, чтобы зарегистрироваться

налоговых вычетов для легких предпринимателей | UKKO.fi Служба выставления счетов

Перечисленные ниже расходы, в принципе, могут быть вычтены из личного налогообложения легкого предпринимателя. Удержание уменьшит сумму ваших налогов.

Плата за обслуживание UKKO.fi

С начала 2018 года (1.1.2018) плата за услугу UKKO.fi будет облагаться НДС. Это значит УККО.fi должен оплатить налог на добавленную стоимость (24%). Как легкий предприниматель, у вас есть возможность потребовать и получить вычет за плату за обслуживание в вашем личном налогообложении. Вы получите инструкции для этого весной 2019 года.

См. Также: Сбор за обслуживание UKKO.fi

Командировочные расходы

Как правило, неуказанные расходы без квитанции являются налогооблагаемым доходом. UKKO.fi, однако, не удерживает налог с этих расходов. Вот почему настоятельно рекомендуется указывать ваши командировочные расходы уже в счете.

Если по какой-то причине вы не укажете свои расходы в счете-фактуре, вы все равно можете уведомить их для вычета в вашем личном налогообложении. Однако имейте в виду, что в этом случае они, скорее всего, будут рассматриваться как стандартный вычет расходов, связанных с работой. Это означает, что вычет, предоставленный налоговыми органами, вероятно, будет меньше, чем расходы, указанные в счете-фактуре (например, 0,24 евро / км в 2017 году). Есть несколько специальных секторов, которые составляют исключение, пожалуйста, найдите их здесь.

Если вы не имеете права участвовать в этих специальных секторах, вам, возможно, придется заплатить остаточный налог за те расходы, которые вы не указали в счете.

См. Также: Расходы и командировочные

Плата социального страхования

Сборы социального страхованиятакже не облагаются налогом для легких предпринимателей UKKO.fi. Мы предоставим подробную инструкцию о том, как запросить вычет весной 2019 года.

Доп. Стоимость

Дополнительные расходы также не облагаются налогом с физических лиц.Таким образом, пользователь может иметь дополнительные расходы, а также плату за обслуживание, вычитаемую как расходы на получение дохода при его или ее личном налогообложении.

Дополнительная плата (2,7% + НДС) взимается с октября 2018 года, когда закончилось взимание равноправной платы за страхование от несчастных случаев.

YEL Платежи

Как легкий предприниматель UKKO.fi, вы можете получить и оплатить YEL-страховку (пенсионное страхование для легких предпринимателей) через нас, а это значит, что мы позаботимся о вашей YEL-страховке за вас.В своей панели управления вы можете выбрать, хотите ли вы снимать YEL через нас. Мы производим YEL-выплаты Варме два раза в год, в июне и декабре.

Если вы разрешили UKKO.fi заботиться о ваших YEL-платежах, мы будем удерживать YEL-выплаты из вашей заработной платы до получения следующего YEL-счета от Varma. Все платежи YEL, уплаченные согласно счету Вармы, не подлежат налогообложению в вашем личном налогообложении.

См. Также: YEL — Что это такое?

Заказывая налоговую карту, вы можете обосновать свои расходы в UKKO.fi — сервис:

«Сборы и расходы, возмещаемые UKKO.fi — Услуги по выставлению счетов (плата за обслуживание и т. Д.). Согласно директиве (A248 / 200/2017), принятой налоговой администрацией Финляндии, сборы, возмещаемые службой выставления счетов, являются обязательными расходами для пользователя и напрямую связаны с получением дохода, который пользователь может требовать вычета. ”

Имейте в виду, что все индивидуальные налоговые решения принимаются налоговой администрацией Финляндии и нами в UKKO.fi не может на них повлиять. Мы без каких-либо обязательств собрали эту информацию для вашей помощи, однако вы должны помнить, что ситуации могут различаться в зависимости от каждого налогоплательщика. UKKO.fi не несет ответственности за правильность или совместимость этих инструкций. Если у вас есть вопросы, связанные с вашим личным налогообложением, вы всегда должны связаться с налоговой службой Финляндии.

Налоговый вычет у источника: введение

Введение

Налоги — один из основных источников дохода правительства Индии, который в первую очередь используется для выполнения различных обязательств перед людьми, таких как образование, инфраструктура, оборона и так далее.

Подоходный налог оказывается самым значительным из прямых налогов. Прямой налог — это налог, который уплачивается непосредственно правительству лицом, с которого он взимается. В первом квартале 12-13 финансового года (апрель-июнь) был собран прямой налог на сумму около 84000 рупий, что на 47% больше, чем в прошлом квартале.

Закон о подоходном налоге 1961 года — это закон о взимании подоходного налога в Индии.

Налоговый вычет у источника

Один из способов взимания подоходного налога — удержание налога у источника.Эта концепция была введена в 2004 году. Она основана на принципе «Плати столько, сколько зарабатываешь». Другими словами, когда вы получаете платеж, налоговый элемент вычитается и напрямую направляется правительству, а вы получаете чистую сумму.

Некоторые важные термины:

1. Вычитатель: лицо, которое должно удерживать налог у источника.

2. Собственник: лицо, с которого удерживается налог или начисляется к вычету.

3.Возврат TDS: после удержания и уплаты налога налоговый орган подает квартальные отчеты, содержащие подробную информацию о вычитаемом налоге и платежах, известные как TDS-отчеты.

4. Сертификаты TDS: после подачи квартальных отчетов, удерживающий орган выдает сертификаты TDS, в которых указаны детали выплаченных сумм и удержанных налогов в Форме 16 (Заработная плата) или Форме 16A (все остальные).

Некоторые преимущества TDS следующие:

1. Налог автоматически уплачивается правительству при получении / начислении платежа.

2. После выплаты сумм и подачи декларации отдел получает информацию о вычитателе и получателе, а также о перечисленных налогах.

3. TDS обеспечивает стабильный приток доходов в правительство. Правительству не нужно ждать до конца года, чтобы получить налоги.

4. TDS заботится о временной стоимости денег.

Отдельные положения Закона о подоходном налоге, касающиеся TDS, кратко объясняются следующим образом:

1.Раздел 192 — Заработная плата: Любой работодатель должен вычесть налог у источника, если заработная плата, выплаченная в течение года после рассмотрения вычетов по разделу 10 и главе VI-A (за исключением некоторых пожертвований u / s 80G), превышает базовый предел освобождения.

2. Раздел 194A — Проценты, отличные от процентов по ценным бумагам: любое лицо, кроме банка, должно вычесть налог у источника по ставке 10%, если проценты, отличные от процентов по ценным бумагам, превышают 5000 рупий. Банки должны сделать это, если проценты превышают 100 000 рупий в год.

3. Раздел 194B — Выигрыш в лотерее / кроссворде

Раздел 194BB — Выигрыш в скачках

Налог удерживается у источника в размере 30%, если выигрыши превышают 100 000 рупий для лотереи / кроссворда и 5000 рупий в случае скачек.

4. Раздел 194C — Налог удерживается у источника, если:

а. Единовременная выплата / кредитование подрядчика-резидента превышает 30000

рупий.б. Совокупные суммы, выплаченные / начисленные подрядчику-резиденту, превышают рупий.75000 в течение года.

Если получателем платежа является физическое лицо / венгерский форинт (к которому в предыдущем году применялся раздел 44AB), налог должен быть удержан в размере 1%. Остальные вычитают налог по ставке 2%.

5. Раздел 194D — Страховая комиссия: Если оплата производится в виде комиссии или иным образом для привлечения страхового бизнеса на сумму, превышающую 20000 рупий, налог вычитается по ставке 20%.

6. Раздел 194I — Арендная плата: Если выплата арендной платы, включая платежи по аренде, субаренде или аренде, произведенная / зачисленная резиденту, превышает сумму рупий.180000 в течение года, TDS применяется следующим образом:

а. Аренда машин и оборудования @ 2%

б. Аренда земли и здания @ 10%

7. Раздел 194J — Сборы за профессиональные / технические услуги / гонорары / вознаграждения за неконкурентоспособность: любое лицо, производящее платеж на сумму, превышающую 30000 рупий в год, должно вычесть налог у источника в размере 10%.

Другие моменты, на которые следует обратить внимание:

1. Налог в размере, превышающем установленную ставку или 20%, будет удерживаться со всех транзакций, подлежащих уплате TDS, если постоянный номер счета (PAN) вычитаемого не доступен.

2. Никакие вычеты не производятся из любой суммы, зачисленной или выплаченной или которая может быть зачислена или выплачена в течение предыдущего года на счет подрядчика в ходе коммерческой деятельности по доставке, найму или лизингу грузовых вагонов при предоставлении его постоянного номера счета. , лицу, выплачивающему или зачисляющему такую сумму.

3. Плата за образование не подлежит вычету / взысканию у источника в случае физического лица-резидента / HUF / фирмы / AOP / BOI / местной компании в отношении выплаты дохода, отличного от заработной платы.

IPO, ICO, IEO

IPO, ICO, IEO

Управленческий учет. Статистика

Управленческий учет. Статистика

Об авторе