Выгодно ли покупать золото: Можно ли сейчас покупать золото

Не бегите покупать золото! Это ловушка! — Деньги на vc.ru

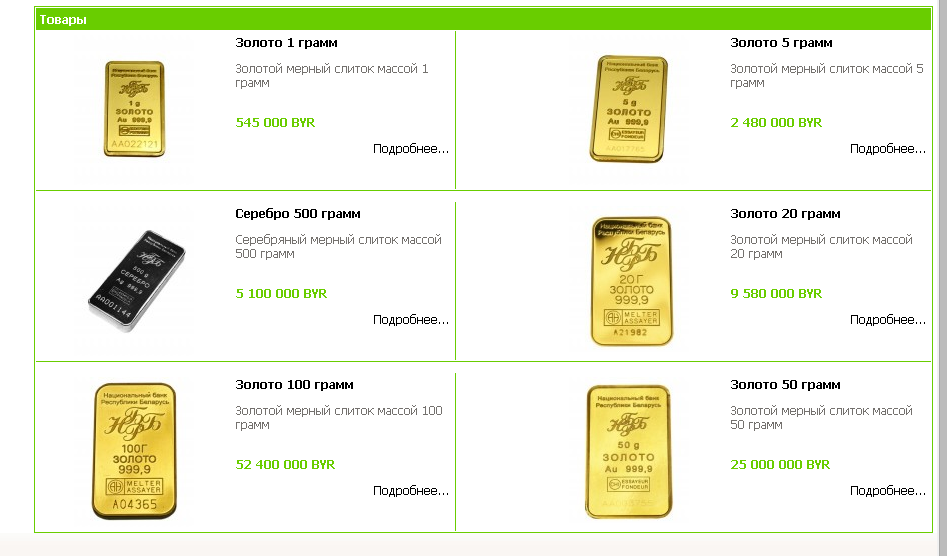

9 марта 2022 был подписан закон об освобождении с 1 марта 2022 года от НДС операции, связанные с драгоценными металлами, в частности, с золотом. Это значит, что обычные люди, которые хотят купить слитки золота для вложения, могут это сделать дешевле, не платя налог 20%.

59 325 просмотров

Сразу около банковских пунктов продаж драгоценных металлов образовались длинные очереди из желающих его купить. Ажиотаж возник на фоне запрета на получение наличной валюты, как альтернатива для накопления капитала и защиты от рисков и обесценивания.

Также я провел опрос в своем канале в Телеграм, и из более 500 проголосовавших человек 33% размышляют над покупкой, 3% уже купили, а 59% не собираются этого делать.

Однако, прежде чем бежать и покупать слитки, внимательно прочитайте эту статью и решите для себя: оно вам надо? Я не буду давать никаких рекомендаций, а вы сами проанализируете и сами примете решение. Я только обращу ваше внимание на некоторые факты.

Я только обращу ваше внимание на некоторые факты.

Золото не спасет вас от потерь

Все, кто скупает слитки, думают, что через какое-то время продадут его подороже. Без сомнений, через сколько-то лет цена золота вырастет, но первый вопрос: через сколько лет, второй: заработаете ли вы?

Вопрос первый.

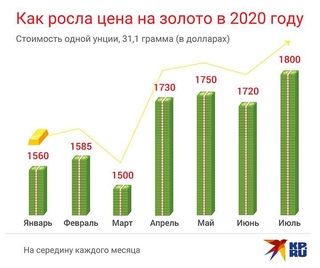

Давайте посмотрим на график цен на золото:

График показывает стоимость золота в долларах за тройскую унцию (31,1 грамм). Вроде цены на золото растут в исторической перспективе, да? Но обратите внимание, что сейчас золото стоит ровно столько же, сколько стоило 11 лет назад в 2011 году. Все, кто купил золото в 2011-2013 годах, только-только вышли в ноль, а до этого имели минус до 45%! То есть, их капитал складывался в 2 раза (прямо как сейчас наш рынок и почти как рубль) — сомнительно утверждать, что золото — защитный инвестиционный актив.

Защитным активом золото перестало быть году в 2006-ом, когда темпы роста стали такими, что график стал напоминать экспоненту.

Ответьте себе на первый вопрос: через сколько лет, как вы думаете, цена на золото вырастет или с каким темпом она будет расти в следующие годы.

Вопрос второй.

Покупая защитный актив (в данном случае золото) , человек в первую очередь хочет как минимум сохранить свои сбережения и как максимум заработать. Терпеть большие убытки в планы не входит, насчет цены мы проговорили, осталось кое-что еще.

Вы идёте в банк и гордо сообщаете кассиру, что хотели бы купить золото. Вы отдаёте деньги, вам отдают слиток. Вы счастливый идёте домой и кладёте его в укромное место. Через год или парочку вам понадобились деньги, вы решаете посмотреть курс золота — он остался тот же (в долларах). «Ну, хотя бы сохранил сбережения, пока доллар нельзя было купить, пойду верну себе свои деньги». И вот тут вас ждет сюрприз.

Отдав слиток обратно в кассу, вы тут же получите на 10% меньше денег, и то, в лучшем случае, потому что можете и на 20% меньше получить. Всё дело в спрэде — разнице между покупкой или продажей. Вот я составил таблицу из 4 самых популярных банков, предлагающих вложиться в драгоценные металлы:

Хотел еще добавить Альфу, но по какой-то причине, «из-за технических сложностей» курс был недоступен на сайте на момент написания (21.03.2022)

Что это означает и зачем на это обращать внимание? А затем, что чтобы вам выйти в ноль (!) после покупки, нужно, чтобы золото подорожало на 10-20%, а только потом у вас будет какая-то прибыль. на графике это выглядит так:

Только тогда, когда цена перейдет первую или вторую черту, вы начнёте зарабатывать.

Ответьте себе на второй вопрос: готовы ли вы сразу (т.е. мгновенно) потерять 10-20% стоимости инвестиций, чтобы когда-то в будущем получить какую-то прибыль?

Но я хочу защитить свои вложения и продать рубли!

Во-первых, покупать валюту никто не запрещал: вы беспрепятственно можете купить доллары, евро, фунты, тугрики и так далее, главное, выберете выгодный для вас курс. Валюту можно купить безналично в любом объеме, она у вас будет лежать на вашем счету в банке, вы сможете ей пользоваться, единственное, что не сможете пока — это обналичить их. Такое ограничение пока действует до 9 сентября 2022 года.

Валюту можно купить безналично в любом объеме, она у вас будет лежать на вашем счету в банке, вы сможете ей пользоваться, единственное, что не сможете пока — это обналичить их. Такое ограничение пока действует до 9 сентября 2022 года.

Хочу обратить ваше внимание, что валютные вклады ТОЖЕ защищены Агентством по страхованию вкладов (АСВ) , а также валюту вы также можете переводить между российскими банками, ограничений нет.

Если вы хотите вложиться конкретно в золото, и вас не смущает положение цены на золото на исторических максимумах, то рассмотрите так называемое «бумажное золото» (ETF на золото)- это расписки на реальное золото, хранящееся в различных клиринговых центрах и депозитариях, единственное, что вы не сможете физически потрогать его, но зато ETF имеют некоторые преимущества перед слитками — разница в цене покупки/продажи обычно не превышает 2-4% (в зависимости от эмитента ETF), паи стоят гораздо меньше, так как вы можете купить не обязательно целый слиток, но и дробью, ETF гораздо ликвиднее, чем слитки — их можно гораздо быстрее продать, нет рисков кражи/потери, а также — при покупке ETF не платится НДС всегда, а не только сейчас.

Конечно, есть и минусы — это ежегодная комиссия, которая в зависимости от фонда составляет от 0,45%.

Есть множество различных ETF на золото, выпускаемые в разных странах, однако, учитывая различные биржевые и международные ограничения, считаю менее рискованными ETF, торгующиеся на Московской бирже:

- FXGD — фонд от известной управляющей компании FinEx. Материнская компания находится в Лондоне, однако, российское подразделение имеет отдельное юр. лицо, зарегистрированное в России, и полностью находится под юрисдикцией России. По заверению самого фонда, в его составе на момент написания обзора находились около 2 658 кг золота в слитках. Металл хранится в Лондонском хранилище ICBC Standard Bank. Его качество и количество должны контролировать независимые от УК аудиторы. Комиссия за управление составляет 0,45% в год. Доступен у большинства российских брокеров.

- TGLD — фонд от российского брокера Тинькофф. Появился в 2020 году, обеспечен на 70% золотыми слитками, находящимися в в хранилищах Национального Клирингового Центра, и на 30% зарубежными ETF «IAU» (iShares Gold Trust).

- VTBG — фонд от российского брокера ВТБ. Фонд ВТБ, как и FXGD, все деньги инвесторов вкладывает в золотые слитки, но хранит их в России в материнском банке. Также, как и фонд Тинькофф появился в 2020 году. Комиссия у этого фонда самая высокая из всех — 0,66% в год от цены на пай. Доступен только в брокера ВТБ.

Есть еще множество «золотых» ETF различных юрисдикций, торгующихся у различных брокеров и с различной комиссией. Если вам это интересно, можете изучить и выбрать тот, который вам понравится больше. Но в любом случае это будет выгоднее физического хранения куска металла.

Скорее всего, конечно, золото будет дорожать в будущем, но остается вопрос — через какое время вы получите прибыль. Считайте, думайте и учитывайте разные факторы и риски, прежде чем принять какие-то инвестиционные решения, не поддавайтесь толпе и хайпу.

Естественно, всё написанное выше не является инвестиционной рекомендацией в соответствии с законом. Все решения вы принимаете на свой страх и риск. — Я был обязан это написать

Если вы уже купили слитки, расскажите, какими мыслями вы руководствовались, а если не собираетесь их покупать, тоже расскажите почему.

И, как обычно, если вам было интересно, можете подписаться на мой канал в Телеграме, там еще больше полезной информации, и она там появляется быстрее.

Ваш финансовый консультант

Стоит ли покупать золото?

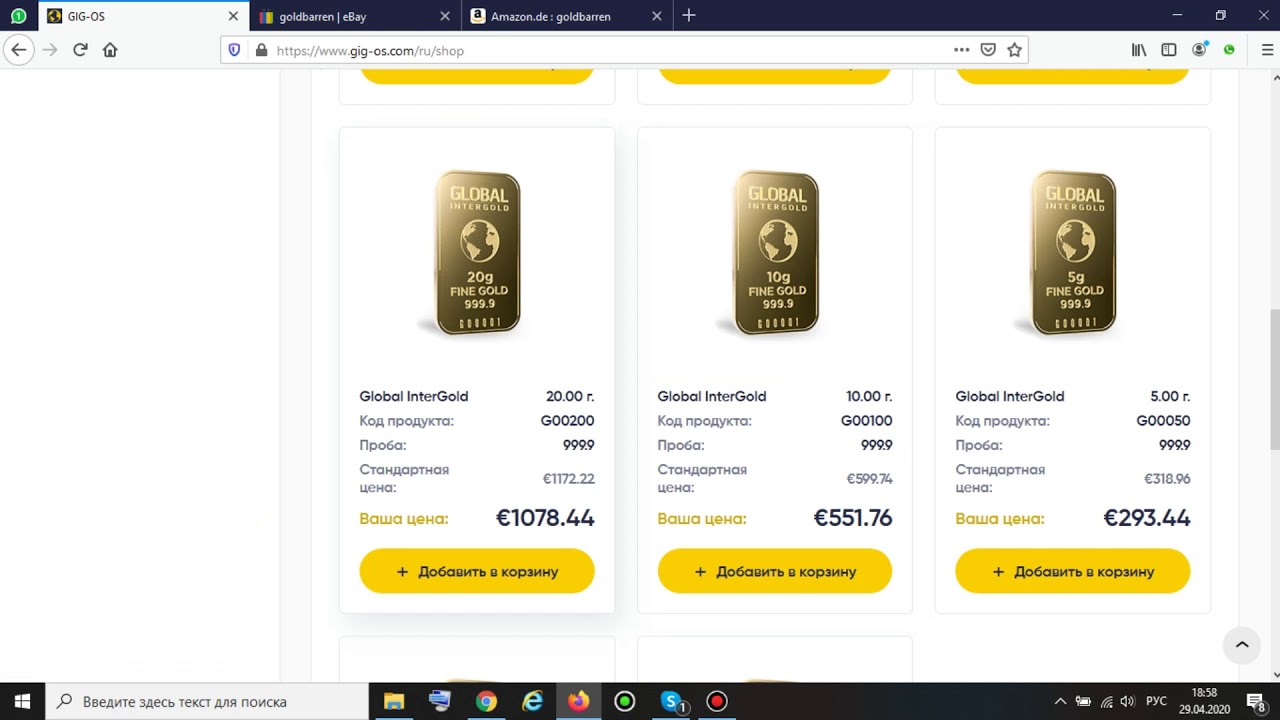

Купля золота в качестве инвестиции не такая уж и простая затея, как может показаться. Начинающие инвесторы часто теряются посреди множества способов приобрести желтый металл. «Нужно ли покупать штампованные слитки или государственные монеты? Может ли быть монета с ограниченным тиражом хорошей инвестицией?», — эти и многие другие вопросы часто задают начинающие инвесторы.

Разумные инвесторы оценивают возможности инвестирования в золото, принимая в учет курс золота и наценку по отношению к курсу золота у той или иной формы инвестирования в золото. Однако наценка на золотой продукт сегодня не обязательно означает, что можно будет ее получить при перепродаже золотого продукта.

Однако наценка на золотой продукт сегодня не обязательно означает, что можно будет ее получить при перепродаже золотого продукта.

Кроме того, существуют и недобросовестные дилеры. Они норовят обмануть неопытных покупателей, советуя покупать нумизматические монеты и другие коллекционные издания с огромной наценкой, которые не сохранят ее со временем.

Поэтому-то очень важно получить представление о драгоценных металлах, прежде чем зайти на этот рынок.

В этой статье будут даны ответы на наиболее часто задаваемые вопросы относительно покупки золота. Надеемся, что после прочтения этого материала вы с большей уверенностью будете инвестировать в золото.

«Стоит ли инвестировать в золото?»

Есть много причин, почему золото является привлекательным активом с точки зрения инвестиций.

Кроме всего прочего, золото является проверенным временем средством сбережения. Оно является прочным, портативным и высоко ценится с самого начала истории цивилизации. Неудивительно, что золото использовалось как средство обмена в течение тысяч лет.

Неудивительно, что золото использовалось как средство обмена в течение тысяч лет.

Еще одна ключевая особенность этого драгоценного металла заключается в том, что он делает возможным диверсификацию инвестиционного портфеля. Цена на золото не обусловлена движением других классов активов, таких как акции и жилье. Добавляя золото в свой портфель, можно снизить общий риск вашего портфеля.

Кроме того, золото предлагает защиту от системного финансового риска. Желтый металл оказывается надежным безопасным активом во времена паники на рынке.

Когда волатильность финансового рынка увеличивается, инвесторы склонны обращаться к более безопасным активам. Золото – это один из таких активов, к которым инвесторам начинают в таких случаях обращаться. Это означает, что курс золота часто возрастает, когда существует опасения по поводу экономического краха.

Учитывая, что государства по всему миру продолжают печатать деньги, а уровни задолженности находятся на чрезвычайно высоком уровне, золото обеспечивает страховку от финансовой неопределенности.

Золото также является отличной инвестицией в долгосрочной перспективе. Оно часто опережает в темпе своего роста фондовый рынок. Например, за 48-летний период, между началом 1969 года и началом текущего года, курс золота вырос с 35,20 долларов за унцию до 1338 долларов за унцию, что является приростом в годовом исчислении на уровне около 8%. Для сравнения, за то же время индекс Стандард энд Пурз вырос с 102 пунктов до 2275 пунктов, а это значит, что прирост в годовом исчислении составил всего 6,7%.

Золото опережает фондовый рынок США, несмотря на то, что в последние годы этот рынок растет, в то время как курс желтого металла по-прежнему находится значительно ниже максимумов 2011 года в размере 1920 долларов за унцию.

Впрочем, золото может продолжить расти в цене в будущем. Есть определенные ключевые факторы, которые могли бы повысить цену на золото в ближайшие годы. К ним относятся рост инфляции, увеличение геополитических рисков и дальнейшая неопределенность на фондовом рынке.

Еще одним потенциальным ключевым фактором является спрос со стороны Китая и Индии. Если уровень доходов у миллионов граждан в этих регионах будет расти быстрыми темпами, то спрос на золотые ювелирные изделия и золото в качестве инвестиций может возрасти.

Ключевые выгоды:

Золото имеет много привлекательных характеристик в качестве инвестиции.

Золото предлагает:

средство сбережения;

защиту от краха финансовой системы;

возможность диверсификации портфеля.

«Как мне инвестировать в золото?» или «Как мне покупать золото?»

Самым предпочтительным способом инвестирования в золото является покупка золотых монет и слитков. Ключевым преимуществом покупки физического золота в форме слитков и монет, заключается в том, что вы владеете золотом, которое не зависит от банковской системы, электронных торгов и пр., другими словами, находится за пределами финансовой системы. Поэтому здесь не существует риска контрагента; этот риск заключается в том, что третья сторона в соглашении может не выполнить свои обязательства, станет банкротом. В этом отношении покупка физического золота в форме золотых инвестиционных слитков и монет является разумным выбором.

В этом отношении покупка физического золота в форме золотых инвестиционных слитков и монет является разумным выбором.

Ключевые выгоды:

При покупке золотых слитков и монет вы владеете физическим золотом.

«Как правильно инвестировать в золотые монеты?»

Лучшим способом купить золотые инвестиционные монеты является выбор авторитетного дилера драгоценных монет, например, таким дилером является «Золотой монетный дом».

В России одними из самых популярных золотых монет являются российский Георгий Победоносец и Венский Филармоникер (Австрия). Обе эти монеты имеют высокую пробу, хорошую репутацию и ликвидность.

Хотя есть много других золотых монет, доступных для покупки, например, памятные монеты, но они не всегда могут сослужить хорошую службу. Эти монеты не так ликвидны, поэтому не так-то легко их продать. Кроме того, они не всегда являются хорошей формой инвестиции.

Инвесторы, желающие купить золотые монеты, должны покупать ликвидные государственные инвестиционные золотые монеты. О том, как выбрать государственные монеты будет сказано ниже.

О том, как выбрать государственные монеты будет сказано ниже.

Ключевые выгоды:

Лучше всего для покупки золотых монет найти авторитетного дилера драгоценных монет (например, «Золотой монетный дом»). Георгий Победоносец и Венский Филармоникер являются наиболее популярными золотыми монетами у российских инвесторов в золото. Инвесторам нужно с осторожностью относиться к памятным монетам и к монетам с ограниченным тиражом.

«Стоит покупать золотые или серебряные инвестиционные монеты?»

Хотя золото и серебро имеют определенные привлекательные черты, золото является лучшим выбором для среднестатистического инвестора в драгоценные металлы. У золота гораздо больше ликвидный рынок, который обусловлен инвестиционным спросом и спросом на ювелирные изделия. Курс золота меньше подвержен волатильности, чем курс серебра.

Серебро больше подвержено спекуляциям и зависит от экономической деятельности и промышленного спроса, поскольку у него множество промышленных применений. Однако преимущество серебра заключается в том, что оно намного дешевле золота. Поэтому оно более доступно небольшим инвесторам. Серебро может быть привлекательным во время цикла понижения, когда курс этого металла дешевеет.

Однако преимущество серебра заключается в том, что оно намного дешевле золота. Поэтому оно более доступно небольшим инвесторам. Серебро может быть привлекательным во время цикла понижения, когда курс этого металла дешевеет.

Ключевые выгоды:

Золото для большинства инвесторов является предпочтительным объектом инвестирования, чем серебро.

Курс золота менее подвержен волатильности, чем курс серебра.

«Как лучше всего покупать золото?» или «Стоит ли покупать золотые монеты или слитки?»

Золотые монеты – это лучший способ купли золото для большинства инвесторов. Дело в том, что монеты можно купить в меньших количествах. Кроме того, государственные монеты обладают всеобщим признанием, ликвидностью, и обычно продаются с более высокой наценкой, чем слитки.

Для институциональных покупателей или тех, кто хочет купить очень большое количество золота, инвестиционные слитки являются более разумным вариантом из-за более низких премий, однако в России слитки облагаются НДС.

Ключевые выгоды:

Золотые монеты – это лучший способ купли золото для большинства инвесторов.

Золотые монеты являются высоколиквидными активами, которыми легко торговать.

Золотые инвестиционные слитки больше подходят для крупных покупателей.

«Какие лучше всего покупать золотые слитки?»

Есть два типа золотых слитков, которые могут купить инвесторы: штампованные и литые слитки.

Штампованные слитки имеют маленький размер, обладают популярностью и обычно продаются в закрытой упаковке. По традиции они не нуждаются в проверке на пробу, если они хранятся в оригинальной закрытой упаковке.

Литые слитки, которые являются более непостоянными по размеру и форме, лучше подходят для более крупных институциональных и промышленных покупателей, которые будут хранить их в хранилище или переплавлять для своих нужд.

Ключевые выгоды:

Золотые штампованные слитки являются более подходящими для небольших инвесторов. Золотые литые слитки больше подходят для институциональных или промышленных инвесторов.

«Какие лучше всего покупать золотые монеты?»

Золотые монеты Георгий Победоносец, Венский Филармоникер, Американский Орел, Американский Буффало (Бизон) и канадский Кленовый Лист являются самыми известными монетами на текущем рынке.

Южноафриканская монета Крюгерранд является еще одной отличной золотой монетой для инвесторов. Это монета чеканится из золота 0,9167% пробы и содержит одну тройскую унцию золота. Это одна из самых продаваемых золотых монет в мире.

Другими хорошими золотыми монетами являются высоколиквидные Австралийская монета Кенгуру и английская монета Британия.

Инвесторы должны с осторожностью рассматривать возможность покупки государственных монет из менее известных стран. Нужно также оставаться начеку относительно покупки специальных памятных монет. Эти монеты обычно обладают высокой ценой при покупке, но при перепродаже их цена может оказаться ниже, чем у более известных монет.

Ключевые выгоды:

Лучшими золотыми монетами для инвесторов являются всемирно известные инвестиционные монеты из ведущих стран мира.

«Как лучше всего покупать золото в онлайне?» и «Как лучше всего покупать физическое золото?»

Лучше всего покупать золото в онлайне посредством онлайн-дилера, который предлагают покупку и хранение золота. Так, например, у Золотого монетного дома есть проект «Фонд золота», благодаря которому можно купить и отдать на хранение золотые инвестиционные монеты Георгий Победоносец или Венский Филармоникер под проценты. Кроме того, гораздо безопаснее и разумнее хранить золото в хранилище.

Ключевые выгоды:

Лучше всего покупать золото через онлайн-дилера.

Лучше отдавать предпочтение дилеру, предлагающему возможность покупки и хранения золота.

«Когда лучше всего покупать золото?»

Лучшее время для покупки золота чаще всего приходится на весну и лето. История показывает, что цены на золото часто увеличиваются в течение осенних и зимних месяцев, а уменьшаются весной и летом.

Главная причина этого заключается в том, что ювелирная промышленность является одним из крупнейших потребителей золота. Ювелирная индустрия наращивает свои запасы с сентября по март для праздников: Дня святого Валентина, Дня матери и свадебного сезона. Самый массированный спрос на ювелирные изделия в Индии и Китае также приходится на осень.

Ювелирная индустрия наращивает свои запасы с сентября по март для праздников: Дня святого Валентина, Дня матери и свадебного сезона. Самый массированный спрос на ювелирные изделия в Индии и Китае также приходится на осень.

Тем не менее, невозможно точно предугадать лучшее время для покупки золота в каждый конкретный момент времени, так как сезонность золота меняется из года в год. Есть также много других переменных, которые влияют на курс золота, включая инфляцию, волатильность фондового рынка и геополитический риск. Хорошим методом покупки золота в качестве инвестиции является покупка золота через регулярные промежутки времени. Это может снизить риск покупки большого количества золота по высокой цене.

Ключевые выгоды:

Лучшим временем для покупки золота, как правило, является период весны и лета. Однако, чтобы избежать риска больших изменений цены после покупки, нужно совершать регулярные покупки.

«Как купить физическое золото по спотовой цене?»

К сожалению, инвесторы не могут купить физическое золото по спотовой цене. Между ценой покупки и продажи золота всегда будет существовать разница.

Между ценой покупки и продажи золота всегда будет существовать разница.

Спотовая цена на золото – это цена на золото в качестве сырья. Покупатели же платят наценку по сравнению со спотовым курсом золота для того, чтобы покрыть затраты на добычу золота, а также расходы и наценку дилера.

Затраты на чеканку и изготовление определяют большую часть общей наценки по сравнению со спотовым курсом. В то время как затраты на изготовление литого слитка в 400 унций очень малы по сравнению с общей стоимостью слитка, издержки за чеканку составляют очень большую часть общей стоимости золотого Американского Орла с весом в 1/10 унции.

Хорошей новостью является то, что наценка за чеканку выплачивается за хорошо известные государственные монеты и ее можно компенсировать при продаже. Самые востребованные государственные монеты будут продаваться выше спотовой цены. Тем не менее, всегда будет существовать разница между ценой продажи и покупки, поскольку необходимо учитывать затраты на дистрибуцию и наценку дилеров.

Ключевой момент:

Не существует возможности для инвесторов купить золото по спотовой цене.

8 веских причин для владения золотом

Золото уважают во всем мире за его ценность и богатую историю, признанную культурами на протяжении тысячелетий. Монеты, содержащие золото, появились около 650 г. до н.э., а первые монеты из чистого золота были отчеканены во время правления лидийского царя Креза примерно 100 лет спустя.

На протяжении веков люди продолжали хранить золото по разным причинам. Общества, а теперь и экономики, придали ценность золоту, тем самым увековечив его ценность. Это металл, к которому мы прибегаем, когда другие формы валюты не работают, а это значит, что он всегда имеет некоторую ценность в качестве страховки от трудных времен.

Ниже приведены восемь практических причин задуматься о том, чтобы иметь золото.

Ключевые выводы

- На протяжении всей истории золото считалось особым и ценным товаром.

- Сегодня владение золотом может служить защитой от инфляции и дефляции, а также хорошим диверсификатором портфеля.

- Будучи глобальным средством сбережения, золото также может обеспечить финансовую защиту во время геополитической и макроэкономической неопределенности.

История сохранения ценности

В отличие от бумажных денег, монет или других активов, золото сохраняло свою ценность на протяжении веков. Люди рассматривают золото как способ передать и сохранить свое богатство от одного поколения к другому. С давних времен люди ценили уникальные свойства драгоценного металла.

Золото не подвергается коррозии и может быть расплавлено над обычным пламенем, что упрощает работу с ним и штампование в виде монеты. Более того, золото имеет уникальный и красивый цвет, непохожий на другие элементы. Атомы в золоте тяжелее, а электроны движутся быстрее, создавая поглощение некоторого количества света — процесс, для понимания которого потребовалась теория относительности Эйнштейна.

Слабость доллара США

Цена на золото почти утроилась с 1998 по 2008 год, достигнув рубежа в 1000 долларов за унцию в начале 2008 года и почти удвоившись с 2008 по 2012 год, превысив отметку в 2000 долларов. Затем падение доллара США произошло по ряду причин, в том числе из-за большого дефицита бюджета и торгового баланса страны, а также из-за значительного увеличения денежной массы.

Цена на золото почти утроилась с 1998 по 2008 год, достигнув рубежа в 1000 долларов за унцию в начале 2008 года и почти удвоившись с 2008 по 2012 год, превысив отметку в 2000 долларов. Затем падение доллара США произошло по ряду причин, в том числе из-за большого дефицита бюджета и торгового баланса страны, а также из-за значительного увеличения денежной массы.Хеджирование инфляции

Золото исторически было отличной страховкой от инфляции, потому что его цена имеет тенденцию расти, когда увеличивается стоимость жизни. За последние 50 лет инвесторы наблюдали взлет цен на золото и падение фондового рынка в годы высокой инфляции. Это связано с тем, что, когда фиатная валюта теряет свою покупательную способность из-за инфляции, золото, как правило, оценивается в этих денежных единицах и, таким образом, имеет тенденцию расти вместе со всем остальным. Более того, золото рассматривается как хорошее средство сбережения, поэтому людей могут поощрять покупать золото, когда они считают, что их местная валюта обесценивается.

Несмотря на резкий рост инфляции в 2022 году, цены на золото фактически снижались большую часть года, отчасти из-за укрепления доллара США по отношению к другим валютам. Однако из-за того, что инфляция остается на устойчиво высоком уровне наряду с опасениями по поводу потенциальной рецессии, цены на золото выросли в последние месяцы 2022 г. и в начале 2023 г.

Защита от дефляции

Дефляцию определяют как период, когда цены снижаются, деловая активность замедляется, а экономика обременяется чрезмерным долгом. Такого во всем мире не было со времен Великой депрессии 19-го века.30 лет (хотя после финансового кризиса 2008 года в некоторых частях мира произошла небольшая дефляция). Во время Великой депрессии относительная покупательная способность золота резко возросла, в то время как другие цены резко упали. Это потому, что люди решили копить наличные деньги, а самое безопасное место для хранения наличных в то время было золото и золотые монеты.

Геополитическая неопределенность

Золото сохраняет свою ценность не только во времена финансовой неопределенности, но и во времена геополитической неопределенности. Его часто называют «кризисным товаром», потому что люди бегут в его относительную безопасность, когда растет мировая напряженность. В такие времена золото часто превосходит другие инвестиции. Его цена часто возрастает больше всего, когда доверие к правительствам низкое.

Его часто называют «кризисным товаром», потому что люди бегут в его относительную безопасность, когда растет мировая напряженность. В такие времена золото часто превосходит другие инвестиции. Его цена часто возрастает больше всего, когда доверие к правительствам низкое.

Ограничения поставок

Большая часть предложения золота на рынке с 1990-х годов приходится на продажи золотых слитков из хранилищ мировых центральных банков. Эта продажа глобальными центральными банками значительно замедлилась в 2008 году. В то же время производство нового золота на рудниках снижалось с 2000 года.

По данным BullionVault, годовой объем добычи золота упал до 2444 метрических тонн в 2007 году с 2573 метрических тонн в 2000 году. С тех пор производство золота росло десятилетие, достигнув пика в 3300 метрических тонн в 2018 и 2019 годах.прежде чем упасть до 3000 метрических тонн в 2021 году.

Недавний спад производства указывает на возможность возобновления давления на мировые запасы золота. На запуск нового рудника может уйти от пяти до десяти лет. Как правило, сокращение предложения золота увеличивает цены на золото.

На запуск нового рудника может уйти от пяти до десяти лет. Как правило, сокращение предложения золота увеличивает цены на золото.

Растущий спрос

В предыдущие годы рост благосостояния стран с формирующимся рынком повышал спрос на золото. Во многих из этих стран золото является неотъемлемой частью культуры. В Китае, где золотые слитки являются традиционной формой сбережений, спрос на золото остается стабильным. Индия является второй страной в мире по потреблению золота; у него много применений, в том числе ювелирные изделия. Таким образом, свадебный сезон в Индии в октябре традиционно является временем года, когда спрос на золото в мире самый высокий.

Спрос на золото среди инвесторов также вырос. Многие начинают рассматривать сырьевые товары, особенно золото, как инвестиционный класс, в который следует вкладывать средства. Фактически, SPDR Gold Trust (GLD) стал одним из крупнейших и наиболее часто торгуемых биржевых фондов (ETF) в Соединенных Штатах.

Диверсификация портфеля

Ключом к диверсификации является поиск инвестиций, которые не тесно связаны друг с другом. Золото исторически имело отрицательную корреляцию с акциями и другими финансовыми инструментами. Недавняя история подтверждает это:

Золото исторически имело отрицательную корреляцию с акциями и другими финансовыми инструментами. Недавняя история подтверждает это:

- Конец 1970-х был хорош для золота, но ужасен для акций.

- 1980-е и 1990-е годы были прекрасными для акций, но ужасными для золота.

- В 2008 году запасы существенно упали, поскольку потребители перешли на золото.

Правильно диверсифицированные инвесторы объединяют золото с акциями и облигациями в портфеле, чтобы снизить общую волатильность и риск.

Почему я должен инвестировать в золото?

Существует множество причин, по которым стоит подумать о добавлении золотых запасов в свой инвестиционный портфель. Драгоценный металл имеет историю поддержания своей стоимости, что делает золото полезным средством защиты от инфляции. Цены на золото имеют тенденцию к росту, когда доллар США отстает или во времена экономической и политической неопределенности. Наконец, золото может обеспечить важный уровень диверсификации вашего портфеля, поскольку цены на золото исторически демонстрировали отрицательную корреляцию с другими классами активов.

Что определяет цену золота?

Цены на золото могут быть неустойчивыми в краткосрочной перспективе, но металл сохраняет свою стоимость в долгосрочной перспективе. В целом движение цены на золото зависит от спроса, предложения и поведения инвесторов. Поскольку этот металл часто используется для защиты от инфляции, темпы инфляции и ожидания рынка в отношении будущих уровней инфляции могут оказывать влияние на цены на золото. Кроме того, ухудшение экономических условий может поддержать цены на золото, поскольку этот металл рассматривается как относительно безопасная инвестиция в трудные времена.

Как я могу инвестировать в золото?

Существует множество способов увеличения инвестиционного риска в золоте. Можно владеть физическим металлом в таких формах, как слитки, монеты или ювелирные изделия, хотя хранение и страхование физических золотых активов может быть дорогостоящим. Другие возможности включают в себя инвестирование в биржевой фонд золота (ETF) или покупку акций горнодобывающих компаний, которые занимаются добычей и производством драгоценного металла.

Итог

Золото должно быть важной частью диверсифицированного инвестиционного портфеля, поскольку его цена увеличивается в ответ на события, которые вызывают снижение стоимости бумажных инвестиций, таких как акции и облигации. Хотя цена на золото может быть неустойчивой в краткосрочной перспективе, она всегда сохраняет свою стоимость в долгосрочной перспективе. На протяжении многих лет золото служило защитой от инфляции и эрозии основных валют, и, таким образом, это инвестиция, которую стоит рассмотреть.

Выгодно ли инвестировать в золото?

Инвесторы могут инвестировать в золото через биржевые фонды (ETF), покупая акции золотодобытчиков и связанных с ними компаний, а также покупая физический продукт, такой как монеты или слитки. Обычно у них столько же причин для инвестирования в драгоценный металл, сколько и методов для этих инвестиций.

Некоторые утверждают, что золото — это пережиток, который больше не обладает денежными качествами прошлого. В современной экономической среде бумажные деньги являются предпочтительными деньгами. Критики утверждают, что единственным преимуществом золота является тот факт, что это материал, используемый в ювелирных изделиях. На другом конце спектра находятся те, кто утверждает, что золото является активом с различными внутренними качествами, которые делают его уникальным и необходимым для инвесторов в своих портфелях.

В современной экономической среде бумажные деньги являются предпочтительными деньгами. Критики утверждают, что единственным преимуществом золота является тот факт, что это материал, используемый в ювелирных изделиях. На другом конце спектра находятся те, кто утверждает, что золото является активом с различными внутренними качествами, которые делают его уникальным и необходимым для инвесторов в своих портфелях.

В конце концов, экономисты и профессионалы рынка рассматривают золото как средство диверсификации портфеля и потенциальную защиту от инфляции. Золото также может быть активом-убежищем, когда экономика ухудшается, а цены на акции и облигации падают. В конце концов, стоит ли инвестировать в золото, будет зависеть от ваших индивидуальных обстоятельств и перспектив рынка.

Ключевые выводы

- Золотые жуки часто побуждают инвесторов владеть драгоценным металлом как частью диверсифицированного долгосрочного инвестиционного портфеля.

- Золото рассматривается как средство защиты от инфляции и средство сбережения в условиях рыночных взлетов и падений.

- Инвесторы могут хранить физическое золото непосредственно в виде монет, слитков или драгоценностей; или косвенно через взаимные фонды, биржевые фонды (ETF), золотые деривативы или акции золотодобывающих компаний.

- Однако хранение золота сопряжено с уникальными издержками и рисками, и данные показывают, что золото исторически разочаровывало в некоторых из его предполагаемых достоинств.

Инвестиции в золото

Краткая история золота

Чтобы полностью понять назначение золота, нужно вернуться к началу рынка золота. История золота в обществе началась задолго до древних египтян, которые начали создавать украшения и религиозные артефакты. Однако только примерно в 560 г. до н.э. что золото стало действовать как валюта.

В то время торговцы хотели создать стандартизированную и легко переводимую форму денег, которая упростила бы торговлю. Создание золотой монеты с печатью казалось ответом, поскольку золотые украшения уже были широко распространены и признаны в разных уголках Земли.

После появления золота в качестве денег его значение продолжало расти в Европе и Соединенном Королевстве: реликвии греческой и римской империй были выставлены на видном месте в музеях по всему миру, а в Великобритании в 775 году была разработана собственная валюта на основе металлов. Британский фунт (символизирующий фунт стерлингового серебра), шиллинги и пенсы основывались на представленном количестве золота (или серебра). В конце концов, золото символизировало богатство в Европе, Азии, Африке и Америке.

Биметаллический стандарт США

Соединенные Штаты продолжили эту золотую традицию, установив биметаллический стандарт в 1792 году. Биметаллический стандарт просто гласил, что каждая денежная единица в США должна быть обеспечена либо золотом, либо серебром. Например, один доллар США был эквивалентен 24,75 грана золота. Другими словами, монеты, которые использовались в качестве денег, просто представляли собой золото (или серебро), которое в настоящее время хранилось в банке.

Однако этот золотой стандарт не просуществовал вечно. В течение 1900-х годов несколько ключевых событий в конечном итоге привели к выводу золота из денежной системы. В 1913 году была создана Федеральная резервная система, которая начала выпускать векселя (современная версия наших бумажных денег), которые по требованию можно было погасить золотом. Закон о золотом резерве 1934 года предоставил правительству США право собственности на все золотые монеты, находящиеся в обращении, и положил конец чеканке любых новых золотых монет.

Короче говоря, этот закон положил начало утверждению, что золото или золотые монеты больше не нужны в качестве денег. США отказались от золотого стандарта в 1971, когда его валюта перестала обеспечиваться золотом.

Золото в современной экономике

Несмотря на то, что золото больше не поддерживает доллар США (или другие мировые валюты, если на то пошло), оно по-прежнему имеет важное значение в современном обществе. Он по-прежнему имеет решающее значение для мировой экономики. Чтобы подтвердить это, достаточно взглянуть на балансы центральных банков и других финансовых организаций, таких как Международный валютный фонд (МВФ).

Чтобы подтвердить это, достаточно взглянуть на балансы центральных банков и других финансовых организаций, таких как Международный валютный фонд (МВФ).

В настоящее время на центральные банки и многосторонние финансовые учреждения приходится почти пятая часть мировых запасов наземного золота. Кроме того, в последнее время несколько центральных банков увеличили свои золотые резервы, отражая опасения по поводу долгосрочной перспективы мировой экономики.

Золото сохраняет богатство

Причины важности золота в современной экономике заключаются в том, что оно успешно сохраняло богатство на протяжении тысяч поколений. Однако этого нельзя сказать о бумажных валютах. Чтобы представить ситуацию в перспективе, рассмотрим следующий пример:

В начале 1970-х унция золота стоила 35 долларов. Предположим, что в то время у вас был выбор: либо держать унцию золота, либо просто оставить себе 35 долларов. Они оба купят вам одни и те же вещи, например, новый деловой костюм или модный велосипед. Однако, если бы у вас сегодня была унция золота и вы конвертировали ее по сегодняшним ценам, этого все равно хватило бы на покупку нового костюма, чего нельзя сказать о 35 долларах. Короче говоря, вы потеряли бы значительную часть своего состояния, если бы решили держать 35 долларов вместо унции золота, потому что стоимость золота увеличилась, а стоимость доллара обесценилась из-за инфляции.

Однако, если бы у вас сегодня была унция золота и вы конвертировали ее по сегодняшним ценам, этого все равно хватило бы на покупку нового костюма, чего нельзя сказать о 35 долларах. Короче говоря, вы потеряли бы значительную часть своего состояния, если бы решили держать 35 долларов вместо унции золота, потому что стоимость золота увеличилась, а стоимость доллара обесценилась из-за инфляции.

Золото как защита от доллара

Идея о том, что золото сохраняет богатство, еще более важна в экономической среде, когда инвесторы сталкиваются с падением курса доллара США и ростом инфляции. Исторически золото служило защитой от обоих этих сценариев. При росте инфляции золото обычно дорожает. Когда инвесторы осознают, что их деньги теряют ценность, они начнут размещать свои инвестиции в твердом активе, который традиционно сохранял свою стоимость. 1970-е годы представляют собой яркий пример роста цен на золото в разгар растущей инфляции.

Причина, по которой золото выигрывает от падения доллара США, заключается в том, что золото оценивается в долларах США во всем мире. Причин такого отношения две:

Причин такого отношения две:

- Инвесторы, которые хотят купить золото (т. е. центральные банки), должны продать свои доллары США, чтобы совершить эту сделку. В конечном итоге это приводит к снижению доллара США, поскольку глобальные инвесторы стремятся диверсифицировать доллар.

- Ослабление доллара делает золото дешевле для инвесторов, владеющих другими валютами. Это приводит к увеличению спроса со стороны инвесторов, владеющих валютами, которые укрепились по отношению к доллару США.

Золото как убежище

Будь то напряженность на Украине, в Восточной Европе, на Ближнем Востоке, в Африке или где-либо еще, становится все более очевидным, что политическая и экономическая неопределенность — еще одна реальность нашей современной экономической среды. По этой причине инвесторы обычно смотрят на золото как на убежище во времена политической и экономической неопределенности.

История полна рушащихся империй, политических переворотов и несостоявшихся валют. В такие времена инвесторы, владевшие золотом, могли успешно защитить свое богатство, а в некоторых случаях даже использовать этот товар, чтобы спастись от суматохи. Следовательно, всякий раз, когда новостные события намекают на некую глобальную экономическую неопределенность, инвесторы часто покупают золото в качестве убежища.

В такие времена инвесторы, владевшие золотом, могли успешно защитить свое богатство, а в некоторых случаях даже использовать этот товар, чтобы спастись от суматохи. Следовательно, всякий раз, когда новостные события намекают на некую глобальную экономическую неопределенность, инвесторы часто покупают золото в качестве убежища.

Золото как диверсифицирующая инвестиция

В целом золото рассматривается как диверсифицирующая инвестиция. Ясно, что золото исторически служило инвестицией, которая может добавить компонент диверсификации в ваш портфель, беспокоит ли вас инфляция, падение доллара США или даже защита вашего богатства.

Золото как актив, приносящий дивиденды

Золотые акции, как правило, более привлекательны для инвесторов роста, чем для инвесторов дохода. Акции золота обычно растут и падают вместе с ценой на золото, но есть хорошо управляемые горнодобывающие компании, которые прибыльны, даже когда цена на золото падает. Рост цен на золото часто увеличивается в ценах на золотые акции. Относительно небольшое повышение цены на золото может привести к значительному росту стоимости лучших золотых акций, а владельцы золотых акций обычно получают гораздо более высокую рентабельность инвестиций (ROI), чем владельцы физического золота.

Относительно небольшое повышение цены на золото может привести к значительному росту стоимости лучших золотых акций, а владельцы золотых акций обычно получают гораздо более высокую рентабельность инвестиций (ROI), чем владельцы физического золота.

Даже те инвесторы, которые сосредоточены в первую очередь на росте, а не на стабильном доходе, могут извлечь выгоду из выбора золотых акций, которые демонстрируют исторически высокие дивидендные показатели. Акции, по которым выплачиваются дивиденды, как правило, демонстрируют более высокую прибыль, когда сектор растет, и в среднем почти в два раза лучше, чем акции, не выплачивающие дивиденды, когда сектор в целом находится в состоянии спада.

Золотодобывающий сектор

Горнодобывающий сектор, в который входят компании, добывающие золото, может испытывать высокую волатильность. Оценивая дивидендную доходность золотых акций, рассмотрите доходность компании с течением времени в отношении дивидендов. Такие факторы, как история выплаты дивидендов компанией и устойчивость коэффициента выплаты дивидендов, являются двумя ключевыми элементами, которые необходимо изучить в балансе компании и других финансовых отчетах.

Способность компании поддерживать здоровые выплаты дивидендов значительно повышается, если у нее постоянно низкий уровень долга и сильные денежные потоки, а историческая тенденция результатов деятельности компании показывает неуклонное улучшение показателей долга и денежных потоков. Поскольку любая компания проходит через циклы роста и расширения, когда она берет на себя все больше долгов и имеет меньший остаток наличности, крайне важно анализировать ее долгосрочные показатели, а не более короткие временные рамки финансовой картины.

Различные способы владения золотом

Одно из основных отличий инвестиций в золото несколько сотен лет назад и сегодня заключается в том, что существует гораздо больше вариантов инвестирования, таких как:

- Фьючерсы на золото

- Золотые монеты

- Золотодобывающие компании

- Золото ETF

- Золотые взаимные фонды

- Золотые слитки

- Золотые украшения

Хорошее или плохое время для инвестиций в золото?

Чтобы убедиться в инвестиционных достоинствах золота, давайте сравним его показатели с показателями индекса S&P 500 за прошлый год (с января 2022 г. по январь 2023 г.) — пример времени, когда золото росло лучше, чем S&P 500. Золото выросло примерно на 3,5. % за этот период, тогда как S&P 500 упал более чем на 16%. Это неудивительно, потому что золото считается одновременно средством защиты от инфляции и безопасным убежищем во время медвежьих рынков — и то, и другое происходило в течение 2022 года.

по январь 2023 г.) — пример времени, когда золото росло лучше, чем S&P 500. Золото выросло примерно на 3,5. % за этот период, тогда как S&P 500 упал более чем на 16%. Это неудивительно, потому что золото считается одновременно средством защиты от инфляции и безопасным убежищем во время медвежьих рынков — и то, и другое происходило в течение 2022 года.

Тем не менее, период времени, на который мы смотрим, невероятно важен. Рассмотрение более длинных или коротких временных рамок по-разному показывает, что золото или более широкий рынок опережают его, иногда с большим отрывом. Например, за пятилетний период, закончившийся в январе 2023 года, индекс S&P 500 опережал цену золота.

Дело в том, что золото не всегда является хорошей инвестицией. Лучшее время для инвестирования практически в любой актив — это когда есть негативные настроения, а актив стоит недорого, обеспечивая значительный потенциал роста, когда он снова станет популярным, как указано выше.

Является ли золото хорошей инвестицией для диверсификации?

Золото часто считается хорошей инвестицией для диверсификации, поскольку оно может быть менее коррелировано с другими активами, такими как акции или облигации. Это означает, что на цену золота могут меньше влиять изменения в других классах активов, что может помочь снизить общий риск портфеля.

Это означает, что на цену золота могут меньше влиять изменения в других классах активов, что может помочь снизить общий риск портфеля.

Кроме того, золото исторически рассматривалось как защита от инфляции, поскольку оно может сохранять или увеличивать свою стоимость с течением времени, даже в условиях роста цен. Однако важно иметь в виду, что инвестиции в золото не лишены риска и не всегда могут принести положительный доход. На цену золота могут влиять различные факторы, в том числе экономические условия, политические события и настроения инвесторов, и при инвестировании в золото можно потерять деньги.

Каковы потенциальные риски инвестирования в золото?

Инвестиции в золото сопряжены с несколькими потенциальными рисками, в том числе:

- Волатильность цен : Цена на золото может быть неустойчивой и может значительно колебаться в течение коротких периодов времени. Это может затруднить прогнозирование его стоимости и может сделать его рискованным вложением.

- Инфляционный риск : Некоторые инвесторы покупают золото в качестве защиты от инфляции, но нет гарантии, что цена на золото будет расти вместе с темпами инфляции.

- Политический риск : На цены на золото могут повлиять политические события, такие как войны, национальные выборы и изменения в политике правительства.

- Расходы на хранение и страхование : Если вы физически владеете золотом, вам необходимо безопасно хранить его и застраховать от потери или повреждения. Эти расходы могут добавить к общей стоимости ваших инвестиций.

Всегда полезно тщательно взвесить риски любых инвестиций, прежде чем принимать решение. Вы можете проконсультироваться с финансовым консультантом или провести собственное исследование, чтобы определить, подходят ли инвестиции в золото для вашего инвестиционного портфеля.

Как я могу инвестировать в золото, не владея им физически?

Существует несколько вариантов инвестирования в золото без его физического владения, в том числе:

- Акции золотодобывающих компаний

- Взаимные фонды или биржевые фонды (ETF), которые инвестируют в золото

- Сберегательные планы на основе золота или золотые сертификаты

- Фьючерсные контракты на золото

- Опционы на фьючерсы на золото

Практический результат

У каждой инвестиции есть преимущества и недостатки.

Об авторе