Вывод денег с ооо на ип: Как вывести деньги с ИП и ООО

Вывод денег из ООО: как обналичить средства фирмы

Вывод денег из ООО: как обналичить средства фирмыГлавная О блоге Контакты Начать работу

Блог о налоговых проверках. Как защитить свои права?

Персональный блог бизнес-адвоката Павла Тылика Дата публикации: 14/08/2018

Об ответственности за вывод денег, а так же об ответственности за обнал советуем к прочтению так же статьи нашего эксперта — налогового адвоката Тылика Павла.

Статья называется «Обналичивание денег через ИП и ООО: ответственность, схемы, последствия для участников».

Администрация сайта предупреждает, что все написанное ниже может быть использовано только в рамках общей деловой цели деятельности предприятия и должно быть экономически обоснованным и оправданным.

Так же мы предупреждаем, что многие предлагаемые ниже схемы являются незаконными, но коль скоро они предлагаются на рынке, нам придется об этих схемах рассказать.

Учредитель при создании компании руководствуется одной целью — получить прибыль от ее хозяйственной деятельности для личного обогащения, справедливо считая, что имеет все права на доходы фирмы. Поэтому время от времени он изыскивает возможные безопасные пути для обналичивания денег с ООО. Когда встает вопрос о выводе средств, становится ясно, что сделать это по первому вашему требованию в любое время невозможно. Почему так происходит?

Разнообразие способов вывода средств

Дело в том, что ООО — это самостоятельный субъект бизнеса с отдельными счетами, обязательствами, отчетностью. Все денежные операции в организации официально оформляются и должны иметь законные основания. Компания приносит вам как создателю прибыль в виде дивидендов — других легальных путей получить деньги с фирмы законом не предусмотрено. Поэтому приходиться идти на различные уловки, чтобы добиться финансирования с собственной компании.

Вывод средств через дивиденды

Как указано выше, учредитель вправе рассчитывать на денежные выплаты с ООО в виде дивидендов. Так именуют часть прибыли от хозяйственной деятельности предприятия, полученную в течение года (квартала). Но, прежде чем дивиденды дойдут до вас, компания обязана выполнить ряд процедур:

- убедиться в том, что согласно сведениям бухгалтерского учета прибыль имеется;

- рассчитать чистый капитал и удостовериться, что он превышает уставный;

- оформить решение учредителя о начислении и выплате дивидендов;

- направить деньги на ваш банковский счет.

Такая процедура проводится не чаще 1 раза в квартал. Если в компании несколько учредителей, то часть чистой прибыли распределяется между ними согласно размерам долей.

Плюсы: доказывать на какие цели собственник потратил дивидендные суммы не придется. Получать их можно каждый месяц, если так прописано в уставе и решении учредителя.

Минусы: при отсутствии прибыли в компании выплаты учредителю не положены. Если таковые производятся при наличии дохода, то фирма предварительно удерживает налог в размере 13% с учредителя-физического лица. Как видно, этот способ относится к весьма затратным и трудоемким занятиям.

Если таковые производятся при наличии дохода, то фирма предварительно удерживает налог в размере 13% с учредителя-физического лица. Как видно, этот способ относится к весьма затратным и трудоемким занятиям.

Вывод денег под отчет

Этот вариант реализуем при условии ввода учредителя в штат компании, например, в качестве руководителя. Официально действуя от имени ООО, вы вправе получить средства с банковского счета или кассы организации. При этом допустимая цель расходования должна быть чисто деловой — на развитие бизнеса.

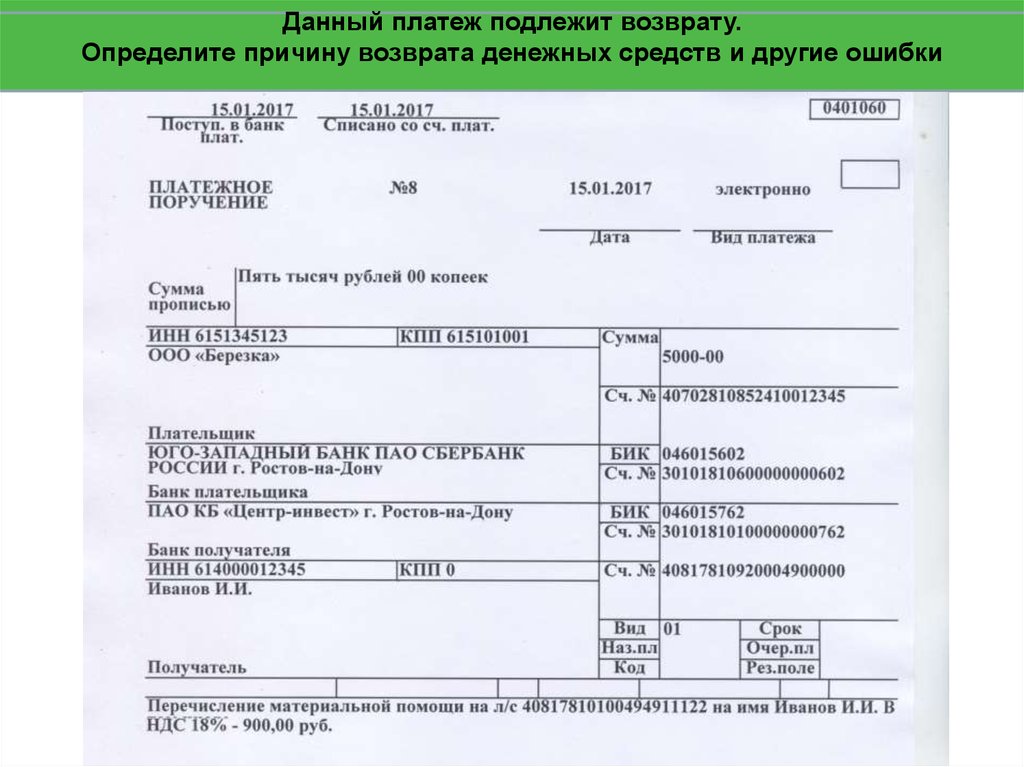

Процедура проводится на основании письменной заявки с указанием суммы и срока предоставления средств. Целевое расходование надлежит подтвердить соответствующей документацией: накладными, чеками и т. д.

Плюсы: выданные средства налогом не облагаются. Законом размеры сумм к выдаче подотчетному лицу не ограничиваются.

Минусы: если вы не предоставили в срок требуемые материалы, то удерживаются налог в размере 13% и пенсионные взносы, так как финансы из разряда «заемных» трансформируются в разряд «дохода».

Есть риск того, что налоговики, помимо подтверждающих документов, затребуют предоставить им на обозрение приобретенные товары (услуги). Особое их внимание вызывает регулярное получение денег подотчет и по этому поводу они могут задать много неудобных вопросов. Если целесообразность трат денег компании не удастся подтвердить, то вам не избежать наказания за нецелевое расходование.

Перечисление средств на счет физлица путем заключения договора

Вы как физическое лицо можете заключить с ООО сделку на оказание услуг. Для фирмы-заказчика законным основанием для перечисления средств станет письменный договор. Исполнитель, со своей стороны, обязан будет доказать исполнение контрактных обязательств актом оказанных услуг. Такой маневр не должен привлечь внимание фискалов.

Плюсы: операция незатейлива и надежна. Деньги можно получить в любое время, без обременительных законодательных процедур, как в случае с дивидендами.

Минусы: ваша услуга не должна идти вразрез профилю деятельности компании и ее результат надлежит зафиксировать соответствующими документами. И опять-таки как физлицу придется с дохода уплатить налог в размере 13% и пенсионные взносы.

И опять-таки как физлицу придется с дохода уплатить налог в размере 13% и пенсионные взносы.

Вывод средств через заем

Еще один легальный вариант заключается в предоставлении ООО займа своему учредителю, который последний потом возвращает с процентами. В противном случае, налоговая может узреть в этой сделке получение вами финансовой выгоды и удержать налог в размере 35%.

Заемные отношения оформляются письменным договором, в котором указываются сумма, процентные ставки за пользование деньгами, сроки возврата средств и другие условия. Возвратный срок при необходимости можно пролонгировать.

Плюсы: процедура ввиду простоты осуществления весьма распространена, особенно, если прописывать срок возврата долга с процентами через 5-10 лет. По минованию 3 лет ООО может списать долг, но только если отсутствуют неисполненные обязательства перед банковскими учреждениями, клиентами и работниками по заработной плате.

Минусы: если учредитель не возвращает заем, то налицо получение им финансовой выгоды, следовательно, с него удерживается налог в размере 35%. Есть лимит на перечисление кредитных средств безналичным путем — 600 000 р. Выдача большей суммы повлечет необходимость предоставления банку всей документации по сделке, поскольку придется вводить в курс дела Росфинмониторинг.

Есть лимит на перечисление кредитных средств безналичным путем — 600 000 р. Выдача большей суммы повлечет необходимость предоставления банку всей документации по сделке, поскольку придется вводить в курс дела Росфинмониторинг.

Вывод денег на представительские расходы

Под представительскими расходами понимаются затраты руководителя на зарубежные поездки, приобретение ценных подарков, питание в дорогих ресторанах, прием гостей и т. д. Чтобы воспользоваться таким вариантом вывода средств, надо будет вводить учредителя в штат компании в качестве главы организации.

Плюсы: Минфин не запрещает пускать на представительские расходы большие суммы, так что этот способ относится к надежным.

Минусы: Если налоговики посчитают, что какие-то мероприятия были сомнительными и не пошли на пользу компании, то такие расходы они снимают. Обычно подозрения падают на досуговые и развлекательные компоненты. На этот случай попробуйте объяснить все произошедшее обычаями делового оборота.

Выплата премиальных

ООО вправе время от времени премировать учредителя, введенного в состав компании в качестве руководителя или сотрудника. Единственный вопрос, который предстоит решить, на каком документальном основании будут выдаваться премии.

Основания вознаграждения работникам следует отдельно прописывать в коллективном договоре или внутреннем положении. Обычно ими считаются высокие трудовые показатели, успешные итоги года, праздничные даты, юбилеи компании, большой стаж работника и т. д.

Плюсы: размеры премиальных ничем не ограничены. Не нужно оформлять много бумаг — достаточно приказа руководителя о начислении средств сотруднику.

Минусы: Если вознаграждение работнику выплачивается в связи с производственными достижениями, то необходимо документально подтвердить их реальное существование.

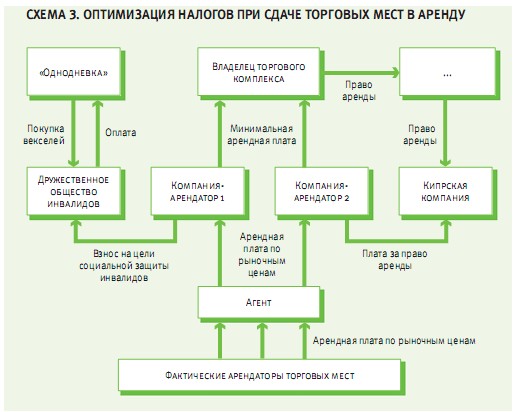

Обналичивание денежных средств через подставную фирму

Указанный вариант вывода средств стоит упомянуть отдельно, поскольку его реализация чревата серьезными последствиями в виде уголовной ответственности. На такой шаг пойдет далеко не каждый, но, тем не менее, он весьма распространен, поскольку позволяет выводить значительные суммы.

На такой шаг пойдет далеко не каждый, но, тем не менее, он весьма распространен, поскольку позволяет выводить значительные суммы.

Эта схема обналички состоит из целого ряда пунктов:

- Создание ложных ИП. Обычно роль подставных предпринимателей выполняют родственники, друзья, знакомые учредителя, которые согласны предоставить свои личные и паспортные данные.

- Проведение стороннего фиктивного делового оборота. Здесь создается видимость бурной предпринимательской деятельности (открываются банковские счета, ведутся денежные операции, составляются акты выполненных работ и услуг и т. д.).

- Заключение ООО договора с ложным ИП на оказание услуг. Фирма переводит в качестве предоплаты деньги на счет предпринимателя, а ИП, в свою очередь, закрывает долг фиктивным актом и отдает деньги учредителю.

На самом деле предприниматель никакие услуги не оказывает, ведь он не имеет штата, техники, оборудования, вся его деятельность служит прикрытием истинной цели — обналичка денег ООО.

К чести правоохранителей надо сказать, что такие преступные схемы раскрываются ими легко и быстро. Они мониторят движение денег по счетам, анализируют документы сделки и выполнение работ, проверяют результаты услуг на местности. И в итоге виновные лица (руководство ООО и ИП) несут уголовное наказание за подделку документов, незаконное предпринимательство, отмывание денег в виде многолетних сроков лишения свободы и миллионных штрафов.

Резюмируя вышесказанное, нужно сказать, что практически все перечисленные способы обналички имеют свои плюсы и минусы. Стоит тщательно обдумать и оценить для себя приемлемость тех или иных вариантов.

К выводу средств ООО отнеситесь со всей ответственностью — фискалы не дремлют и любые попытки снизить налоги вызывают у них подозрения.

Материалы данной статьи взяты исключительно из того, что сегодня предлагает сеть ИНТЕРНЕТ, администрация сайта предупреждает, что использование и внедрение в деятельность компании перечисленного в настоящей статье без деловой и экономически оправданной цели может быть расценено налоговыми и правоохранительными органами, как незаконная деятельность, а участники такой схемы могут быть привлечены к ответственности, вплоть до уголовной.

что это такое, риски и законность

В этой статье эксперт РКОФФ коснется одной из «больных» тем для каждого предпринимателя — вывод денег из ООО. Сразу отметим, что речь пойдет не о сомнительных операциях по выводу крупных сумм, а о грамотном подходе к финансам компании.

Содержание статьи:

- Немного об отличии вывода денег из ООО и ИП

- Что значит вывести деньги из ООО под отчет org/ListItem»> Как осуществлять вывод денег из ООО под отчет

- Какие документы можно приложить к отчету

- Кому компания может выдавать деньги под отчет

- Какие затраты может компенсировать компания

- Какие затраты нельзя вносить в отчет

- Какие риски

- Подведем итог

Мы уверены, что большинство предпринимателей знают об этих способах, но практика показывает, что даже опытные люди пользуются этими «хитростями» не совсем грамотно. надеемся, что информация, приведенная ниже будет полезна широкому кругу бизнесменов.

надеемся, что информация, приведенная ниже будет полезна широкому кругу бизнесменов.

Немного об отличии вывода денег из ООО и ИП

В чем основное отличие работы в качестве ООО и ИП. Индивидуальный предприниматель — это физическое лицо, занимающееся предпринимательской деятельностью. То есть прибыль, которую он получит, может тратить по своему усмотрению.

ООО — это юридическое лицо и, соответственно, прибыль принадлежит обществу, а не его учредителям, даже если он один. Разумеется, вы как создатель ООО можете и должны рассчитывать на доход для себя лично, а также забирать деньги общества, но это уже будет доход физического лица. И с него необходимо заплатить НДФЛ в размере 13%.

Компания, получив прибыль, заплатила налоги, а после это сделали и вы, решив забрать честно заработанные деньги. Не совсем справедливо, но против закона не пойдешь. Однако есть ряд способов получения наличных с минимальными потерями, и один из них — вывести деньги под отчет.

Что значит вывести деньги из ООО под отчет

Все предприниматели знают о «подотчете», но лишь часть из них понимает, что это такое. Допустим, бизнесмен услышал, что можно перевести себе деньги, написав в назначении платежа «Под отчет». В итоге эти средства копятся, а перед организацией возникает огромный долг.

Допустим, бизнесмен услышал, что можно перевести себе деньги, написав в назначении платежа «Под отчет». В итоге эти средства копятся, а перед организацией возникает огромный долг.

Нужно понимать, что «подотчет» не имеет никакого отношения к выводу денег из компании. Физически организация не может сходить в магазин и приобрести что-то для работы. Однако у нее есть деньги на банковском счете и сотрудники. Если нужно купить товар или услуги за наличные, ООО переводит деньги подотчетному лицу (такой перевод и относится к понятию «деньги под отчет»). Он, в свою очередь, идет в торговую точку и покупает все необходимое.

Чтобы проконтролировать, что работник не потратил все выданные деньги, владелец организации просит предоставить отчет о том, на что были израсходованы средства. То есть сотрудник, получивший деньги, должен за них отчитаться. Делает он это с помощью авансового отчета, в котором должно быть перечислено все, что приобретено для нужд компании. Для подтверждения факта покупки необходимо прикрепить чеки (квитанции, БСО, счет-фактуру и т. д.).

д.).

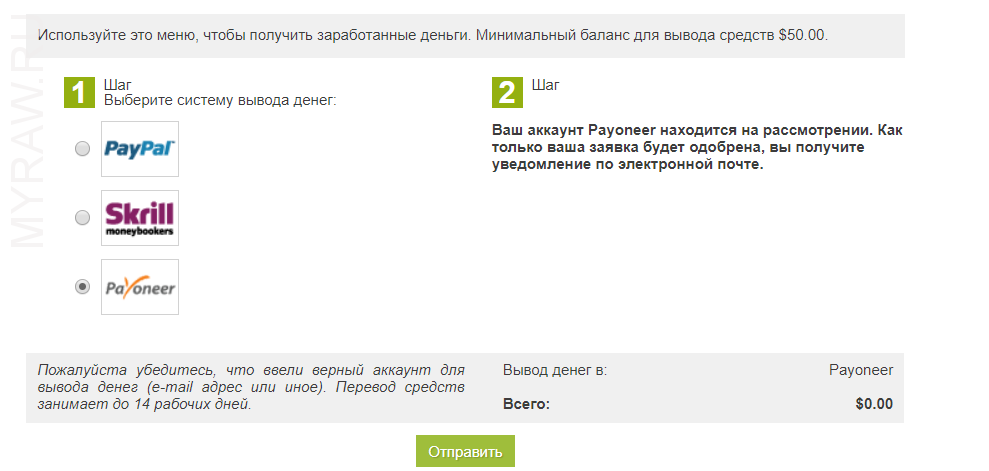

Как осуществлять вывод денег из ООО под отчет

Как вы понимаете, этот способ вывода денег является незаконным. Если налоговая поймает вас «за руку», компания попадет под штрафные санкции.

В ходе ведения деятельности организации периодически приходится закупать вещи, которые часто используются в быту. Например, моющие средства, мыло, салфетки и т.д. Покупая что-то лично для себя, опытные предприниматели сохраняют чеки, а после делают на их основании авансовый отчет. Таким образом они возмещают себе со счета стоимость всех покупок.

Разумеется, оформлять отдельный авансовый отчет на каждую покупку необязательно. Вы можете делать это, например, раз в месяц. Необходимо собрать все чеки за товары, которые могли бы пригодиться компании и составить один отчет, на основании которого организация переведет вам деньги.

Этот способ примечателен тем, что позволяет забрать часть денег из «казны» предприятия без налогов. Но напомним, что он не легален и может привлечь внимание контролирующих органов.

Какие документы можно приложить к отчету

Первым делом нужно прояснить, что нужно прикладывать к авансовому отчету для подтверждения покупки. Это должны быть документы, которые проясняют, что именно было куплено. То есть среди реквизитов должно быть наименование товара или услуги. Также они должны подтверждать сам факт оплаты и стоимость.

Кассовый чек, который выдают в магазине при покупке, отлично справляется со второй задачей. Он содержит сведения, сколько было потрачено средств. Однако чек не всегда включает информацию о том, что именно приобретено. В этом случае вместе с кассовым необходимо запрашивать у продавца товарный чек.

После вступления в силу поправок в 54-ФЗ большинство магазинов были оснащены контрольно-кассовой техникой, которая позволяет пробивать чеки с наименованиями купленных товаров. Если кассир выдал вам именно такой платежный ордер, товарный чек не потребуется. Но вы все равно можете его попросить, чтобы прикрепить к авансовому отчету.

Если у вас в чеке вместе с теми товарами, которые можно включить в отчет, находятся прочие позиции, вы все равно сможете компенсировать часть затрат. То есть не нужно разбивать покупку на 2 части, если не все товары получиться включить в авансовый отчет.

Также обратите внимание, что помимо товаров можно внести какие-либо услуги. Например, ремонт компьютера либо другой офисной техники. В этом случае требование к документам точно такое же.

Кому компания может выдавать деньги под отчет

В принципе, организация может выдавать денежные средства любому официально трудоустроенному сотруднику. Однако расходы должен совершить именно тот сотрудник, которому были выданы подотчетные деньги. То есть если в чеке стоит фамилия другого работника, то компенсацию должен получить именно он. Если в документе указана фамилия человека, не состоящего в штате, например, вашего родственника, то эти затраты компания возместить не сможет.

Чаще всего на чеках вообще не ставятся отметки о плательщике. Но при оплате картой на документе указывается ее владелец. Если у вас есть родственник, которого вы периодически просите покупать что-то для своего бизнеса, то позаботьтесь о том, чтобы он смог расходовать деньги с вашей банковской карты (к основной можно оформить дополнительную).

Но при оплате картой на документе указывается ее владелец. Если у вас есть родственник, которого вы периодически просите покупать что-то для своего бизнеса, то позаботьтесь о том, чтобы он смог расходовать деньги с вашей банковской карты (к основной можно оформить дополнительную).

Кроме того сегодня большинство банков при открытии расчетного счета выпускают корпоративные карты, которыми можно оплачивать покупки для организации, не прибегая к снятию наличных со счета.

Какие затраты может компенсировать компания

Вопрос, озвученный выше, особенно сложен из-за того, что зависит от специфики каждого бизнеса. Начнем с самого простого. Большинство канцелярских товаров можно смело включать в авансовый отчет. Любому бизнесу нужны ручки, карандаши, степлеры, бумага, папки и т.д. Также компании могут понадобиться такие инструменты как молоток, отвертка, шурупы.

Еще в организации должна быть мебель: столы, шкафы, стулья, стеллажи, осветительные приборы. Летом компания может потратить деньги на кондиционеры. Если сотрудники не уходят домой в обеденный перерыв, а еду берут с собой на работу, то вы можете купить микроволновку, чайник, одноразовые столовые приборы. Также вы можете приобрести мобильные телефоны, телевизоры и прочую электронику, однако такие затраты должны быть обоснованными.

Если сотрудники не уходят домой в обеденный перерыв, а еду берут с собой на работу, то вы можете купить микроволновку, чайник, одноразовые столовые приборы. Также вы можете приобрести мобильные телефоны, телевизоры и прочую электронику, однако такие затраты должны быть обоснованными.

Надеемся, что вам понятно, как нужно рассуждать, принимая решение о покупке той или иной вещи. То есть сможет ли компания компенсировать вам расходы или нет. Отталкивайтесь от специфики своей деятельности. Если предмет может быть использован в работе, и обоснование, как говорится, «не притянуто за уши», то смело включайте его в авансовый отчет.

Какие затраты нельзя вносить в отчет

Самое распространенное заблуждение заключается в том, что затраты на питание в командировке можно включать в авансовый отчет. Это в корне неверно. Отправляя сотрудника в командировку, компания выплачивает ему суточные, на которые он может купить продукты или заказать обед в кафе (ресторане). Организация может только оплатить перелеты и гостиничные номера.

Если вы ездите на работу на своем личном автомобиле, то велик соблазн компенсировать себе расходы на топливо. Это тоже будет ошибкой. Если у ООО нет автотранспорта, даже в аренде, то учитывать такие затраты оно не вправе.

Что касается продуктов. Вы периодически можете покупать в офис чай, кофе, бутилированную воду, сахар, печенье, конфеты, если это оговорено в коллективном договоре с сотрудниками. Однако колбасу, пельмени, сыр, хлеб и прочие продукты компания закупать не может.

Исключение — праздничный банкет. Например, новогодний корпоратив с шампанским, закусками, салатами, фруктами. Если корпоративы будут совпадать с знаменательными датами ваших родственников, то они могут вызвать подозрение у налоговиков. Поэтому не забудьте экономически обосновать необходимость такого мероприятия. Например, оно требуется для встречи партнеров и обсуждения условий контракта, либо для сплочения коллектива.

Какие риски

В первую очередь, необходимо помнить о налоговой инспекции. Если инспекторы придут с проверкой и обнаружат, что по авансовым отчетам организация купила огромное количество мебели или бытовой техники, а в офисе она по факту отсутствует, то все деньги, которые были переведены за эти фиктивные покупки придется либо вернуть в ООО (предварительно заплатив НДФЛ с материальной выгоды от экономии на процентах), либо оставить себе, но также заплатив 13% налога.

Если инспекторы придут с проверкой и обнаружат, что по авансовым отчетам организация купила огромное количество мебели или бытовой техники, а в офисе она по факту отсутствует, то все деньги, которые были переведены за эти фиктивные покупки придется либо вернуть в ООО (предварительно заплатив НДФЛ с материальной выгоды от экономии на процентах), либо оставить себе, но также заплатив 13% налога.

Вторая опасность исходит от банков. Если вы будете регулярно переводить себе деньги под отчет, не совершая при этом практически никаких других операций (особенно если подотчетные деньги будут уходить крупными суммами), то банк может заблокировать счет на основании 115-ФЗ и попросить объяснение, на что были потрачены финансы компании. А вдруг вы финансируете террористов.

Вероятность того, что вас поймает за руку налоговая, конечно, есть. И чем крупнее бизнес, тем больше риск. Однако если вы вы последуете советам, которые были даны выше, то вероятность попасть под подозрение значительно меньше. Что касается банков, то они очень дорожат своими лицензиями. Если вашей обслуживающей банковской организации покажется, что вы часто обналичиваете и переводите деньги под отчет, то будьте готовы в блокировке.

Что касается банков, то они очень дорожат своими лицензиями. Если вашей обслуживающей банковской организации покажется, что вы часто обналичиваете и переводите деньги под отчет, то будьте готовы в блокировке.

Подведем итог

Перевод или выдача денег под отчет — это возможность организации покупать что-то за наличные. Человек. получивший подотчетные денежные средства, должен за них отчитаться, предоставив авансовый отчет.

Документ может быть предоставлен до перевода денег. В этом случае компания возмещает сумму, указанную в отчете.

Для подтверждения расходов к документу должны быть приложены:

- кассовые или товарные чеки;

- квитанции;

- БСО;

- накладные;

- счета-фактуры.

Все покупки должны соответствовать нуждам компании.

Обратите внимание, что если вам необходимо забирать из организации крупные суммы, то перевод под отчет — плохой способ вывода. Вам будет сложно отчитаться за эти расходы.

Вывод денег из ООО под отчет, в первую очередь, подходит тем, кто является владельцем и одновременно руководителем предприятия. С помощью обоснованных переводов можно лишь чуть уменьшить налоги и получить немного денег на личные нужды.

И немного о том, как правильно переводить деньги. Если вы делаете это для совершения покупок за наличные, по которым еще не сформирован авансовый отчет, то в назначении платежа пишите «Перевод денежных средств под отчет». Если же все чеки собраны, а отчет оформлен, нужно писать «Возмещение затрат по авансовому отчету (номер и дата)». Мы рекомендуем действовать по второму сценарию и переводить деньги только за то, что уже фактически приобретено. При таком подходе у вас никогда не будет долгов перед ООО.

Надеемся, что информация была полезной. Если остались вопросы, задавайте их в комментариях.

Как владелец может снять наличные деньги с ООО?

Последнее обновление : 11 октября 2022 г.

Как владелец бизнеса, вам может быть выгоднее создать компанию с ограниченной ответственностью или ООО, чем действовать в качестве индивидуального предпринимателя или полного товарищества.

Основная причина этого заключается в том, что в случае краха бизнеса кредиторы могут преследовать только активы ООО, а не его отдельных владельцев. Это называется «ограниченная ответственность».

С другой стороны, ООО похожи на традиционные корпорации в том смысле, что владелец может выводить наличные деньги из компании.

Причины, по которым вы можете отказаться от участия

Компании с ограниченной ответственностью создаются для защиты своих владельцев от личной ответственности по долгам и обязательствам LLC.

Однако это преимущество не распространяется на все виды деятельности ООО. Если вас признают виновным в каком-либо умышленном неправомерном поведении, ваша ограниченная ответственность может не применяться.

В некоторых случаях одним из преимуществ работы в качестве компании с ограниченной ответственностью является возможность вывода наличных из компании.

Существует множество причин, по которым вы можете захотеть вывести средства, в том числе:

Чтобы снизить риск потери денег

Вывод денег из компании уменьшает сумму, доступную для потенциальных судебных исков.

Допустим, вы несете личную ответственность за значительный долг, но в ООО недостаточно денежных средств для его покрытия.

Вместо того, чтобы закрыться или объявить себя банкротом, вы можете вывести деньги из ООО для выполнения своих платежных обязательств.

Чтобы сэкономить деньги на налогах

Если вы ведете свой бизнес в качестве индивидуального предпринимателя или полного товарищества, вам придется платить налоги со всей прибыли, оставшейся в компании.

Однако при выводе денег из ООО налогообложению подлежит только фактически выведенная сумма прибыли.

Чтобы не брать кредиты в банках: банки обычно требуют от вас, по крайней мере, некоторые личные гарантии, прежде чем они предоставят бизнес-кредит.

Если это так, то вывод денег из вашего ООО может быть предпочтительнее, чем значительный долг.

Индивидуальная компенсация

В компании с ограниченной ответственностью компенсация за услуги, оказанные бизнесу, не считается доходом.

Однако, если вы получаете заработную плату от ООО и платите с нее налоги на социальное обеспечение, вы можете вычесть эти суммы из своей декларации по подоходному налогу с населения.

Если вы берете деньги из компании, чтобы вывести их, это не означает, что все эти преимущества будут применяться к вам.

Прежде чем делать какие-либо выводы, лучше всего проконсультироваться с опытным юристом по бизнес-праву, который может объяснить, как законы вашего штата могут повлиять на ваши права и обязанности.

Как снять наличные с ООО?

ООО «Аан» должно подготовить письменное операционное соглашение, в котором будет указано, как наличные деньги могут быть сняты с компании.

Конкретные детали будут варьироваться в зависимости от обстоятельств, но существует три основных типа ООО: те, которые требуют:

- Единогласное согласие всех владельцев (или единодушное одобрение менеджеров) на вывод денежных средств из компании

- Те, которые требуют только большинства голосов от всех членов для вывода денег

- Если один или несколько участников могут принять это решение без одобрения других владельцев/участников.

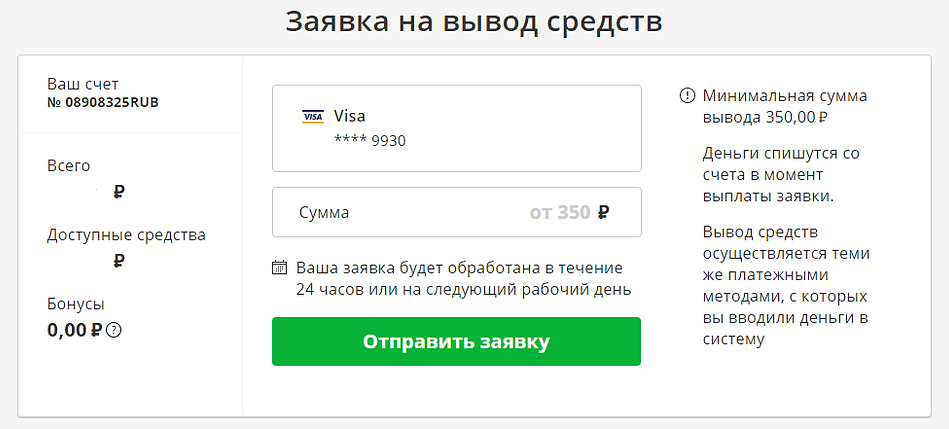

Есть два способа получить наличные деньги из вашего LLC: (1) вы можете сделать «распределение» или (2) вы можете получить кредит.

Распределения

Распределения не облагаются налогом на самозанятость, но облагаются федеральным подоходным налогом.

Ссуды по умолчанию считаются налогооблагаемым доходом, но существует альтернативный вариант, когда кредитор покупает долю участия в ООО до распределения средств по ссуде между участниками компании.

При распределении вам необходимо подождать не менее 13 месяцев, прежде чем снимать средства, которые изначально были вложены в ваше ООО другим участником или внешним инвестором.

Получение кредита

По сравнению с распределением, получение кредита не так выгодно, поскольку кредиторы обычно взимают высокие проценты с ООО.

Вам следует проконсультироваться со своим бухгалтером или представить свои расценки. Получение кредита также может быть лучшим вариантом, чем распределение, если вам нужны другие налоговые льготы от ООО.

В некоторых случаях может быть целесообразно, чтобы другой участник стал кредитором компании, чтобы он мог взять ссуду от вашего имени.

Затем кредитор может использовать операционное соглашение или соглашение о выкупе, чтобы договориться об условиях погашения этого кредита, купив долю участия в компании.

Типы юридических лиц и требования к их выходу

Компании с ограниченной ответственностью являются лишь одной из форм юридических лиц. Другие включают корпорации, товарищества с ограниченной ответственностью и товарищества с ограниченной ответственностью.

Обналичивание в качестве ООО с одним участником

Если вы являетесь владельцем ООО (называемого ООО с одним участником), вам необходимо соблюдать те же требования по снятию средств, что и для любого другого типа юридического лица.

Владелец ООО с одним участником может снимать средства со своей фирмы тем же способом, что и корпорация, переводя их на свой личный банковский счет или выписывая себе чек со счета коммерческого банка.

Эта деятельность называется «розыгрыш владельца» и должна быть зарегистрирована в книгах ООО с одним участником как таковая.

Привлечение собственника не является вычитаемым бизнес-расходом, но может быть полезно при определении подоходного налога с ООО с одним участником после снятия средств с банковского счета предприятия.

Обналичивание в качестве ООО с несколькими участниками

Если вы владеете ООО с другими лицами (так называемое ООО с несколькими участниками), то существуют некоторые различия в том, сколько денег вы можете снять в зависимости от того, управляется ли ваш бизнес всеми владельцами (называется управляемым участником) или если им управляет один человек (называется управляемым менеджером).

Если ваша компания LLC управляется участниками, то все владельцы могут участвовать в принятии решений о выходе.

Это означает, что все участники могут снимать деньги для личных нужд, которые также вычитаются из их подоходного налога.

В качестве альтернативы, если LLC управляется менеджером, то только менеджеры могут принимать решения о деньгах компании.

Банкротство: Если ваш бизнес обанкротится, вы также сможете снять средства для личных нужд, не подвергая себя слишком большому риску.

Причина в том, что все активы компании продаются в ходе процедуры банкротства. Это означает, что если вы заберете деньги до банкротства, то не потеряете их перед кредиторами в процессе.

Обналичивание в качестве корпорации C

Корпорации C подчиняются сложным налоговым требованиям. Например, если корпорация C публично торгуется на фондовом рынке, то она может иметь возможность выплачивать дивиденды непосредственно из своей прибыли, не подвергаясь налогообложению.

Дивиденды распределяются в денежной форме после уплаты коммерческих расходов и налога на прибыль.

Однако, даже если ваша компания является частной и не торгуется на бирже, вы все равно можете платить себе через снятие наличных.

Поскольку эта коммерческая организация является совершенно отдельным юридическим лицом, снятие денег для личных нужд является одним из наиболее распространенных видов использования компаний такого типа.

Однако, если вы планируете выйти из своей компании, вам обязательно следует проконсультироваться с опытным юристом по бизнес-праву, чтобы убедиться, что вы понимаете все применимые федеральные законы и законы штата, прежде чем продолжить.

Обналичивание в качестве S-корпорации

S-корпорации часто используются в малом бизнесе. Они обеспечивают многие из преимуществ корпорации C без одного существенного недостатка: двойного налогообложения, если ваш бизнес приносит прибыль, и вы снимаете ее, чтобы сделать вывод.

Тем не менее, есть хорошие новости для корпораций S и их владельцев: снятие средств ни при каких обстоятельствах не приводит к двойному налогообложению.

Это означает, что если вы являетесь владельцем корпорации S, вам не нужно беспокоиться о двойном налогообложении просто потому, что вы снимаете деньги со своей компании.

Другие возможные варианты

Хотя большинство ООО начинаются с одного или нескольких участников, их можно преобразовать в ООО с одним участником. Часто это делается для того, чтобы оградить себя от личной ответственности.

Однако, если вы пойдете по этому пути, вам следует подумать о сохранении своего бизнеса, поскольку у вас не будет никого, кто мог бы управлять компанией.

Заработная плата и бонусы

Вы можете получить бонус, если являетесь участником, занимающимся управлением или управлением ООО. Вам могут платить больше по мере роста прибыли. Вы можете получить большую зарплату или дать себе большой бонус за производительность, если прибыль вашего ООО вырастет.

Налоговое управление США может рассматривать W-2, которые значительно меняются из года в год, особенно если их стоимость колеблется и падает, а затем повышается. Бонусы редко выдаются в результате заработка.

Если в вашей LLC больше участников, они должны утвердить вашу компенсацию и следить за разрешением, чтобы избежать любого проявления неправомерных действий и защитить компанию.

Льготы

LLC может предоставить владельцу бизнеса такие преимущества, как медицинское страхование, страхование жизни и мобильный телефон в качестве владельца. LLC может установить пенсионный план, в котором вы участвуете.

Это может стать для вас значительным источником наличных денег, если вы выберете правильный пенсионный план. В дополнение к этому, такие привилегии, как продленный отпуск, служебные автомобили, а также специальные поездки и питание.

Обратитесь в IRS, чтобы узнать, существуют ли какие-либо правила, регулирующие налогообложение этих привилегий и льгот.

Если еще не существует письменной политики в отношении компенсаций и льгот, другие участники должны согласиться на эти бонусы и преимущества, если в вашем ООО много участников.

Часто задаваемые вопросы

Смешивание средств происходит, когда ваши деловые расходы смешиваются с деньгами отдельных участников. Это можно сделать без умысла, но это может привести к потере щита ответственности.

Распределения обычно производятся в виде наличных и не влекут за собой никаких налоговых последствий. Ссуды, наоборот, возвращаются с процентами.

Запись о выходе владельца из ООО. Это может сделать участник или посторонний человек, который инвестировал в ООО.

Заключение

Когда вы решите снять деньги со своего бизнес-счета ООО, важно убедиться, что все сделано правильно.

Например, при снятии средств вам необходимо соблюдать условия вашего Операционного соглашения или соглашения о выкупе.

Если у вас есть какие-либо вопросы по этим вопросам, вам следует немедленно проконсультироваться с адвокатом.

Выход из ООО

Компания с ограниченной ответственностью («ООО») сегодня является распространенной формой ведения бизнеса. Когда члены (имеются в виду владельцы) ООО не ладят, участники обычно соглашаются распустить ООО и распределить его активы. В некоторых случаях расторжение может быть невозможным. В этой ситуации недовольный член может принять решение о выходе (или выходе) из LLC. Участник больше не будет активно участвовать в ООО, но ООО может продолжать вести бизнес.

Участник больше не будет активно участвовать в ООО, но ООО может продолжать вести бизнес.

Что значит диссоциировать?

«Выделение» обычно означает добровольный выход участника из ООО, но это также может произойти недобровольно, когда другие участники проголосовали за исключение определенного члена. Участник может добровольно выйти из ООО в любое время. Пока в действующем соглашении нет запрета на отступление, отступление будет надлежащим отмежеванием. Член по-прежнему может выйти, если существует запрет на выход, но другие участники смогут предпринять определенные действия против выходящего члена, как указано в операционном соглашении.

Для выхода из ООО обычно требуется:

- Уведомление других участников компании

- Определение того, как будут обрабатываться и/или распределяться активы

- Соблюдение любых существующих положений о выходе, установленных компанией

член выходит (или отделяется) от LLC, LLC остается в бизнесе и не распускается. Независимый участник продолжает владеть экономической долей в ООО с той же процентной долей владения, что и его прежняя доля членства. Независимый участник имеет право на участие в прибылях и убытках LLC, и если LLC когда-либо распустится, отстраненный участник будет иметь право на свою соответствующую долю любых активов, распределяемых среди участников.

Независимый участник продолжает владеть экономической долей в ООО с той же процентной долей владения, что и его прежняя доля членства. Независимый участник имеет право на участие в прибылях и убытках LLC, и если LLC когда-либо распустится, отстраненный участник будет иметь право на свою соответствующую долю любых активов, распределяемых среди участников.

Независимый член не имеет права участвовать в управлении или деятельности ООО. Независимый участник не имеет права голоса в ООО. Отстраненный участник больше не несет никаких фидуциарных обязанностей по отношению к LLC.

Добровольный выход из компании с ограниченной ответственностью

Какой бы ни была причина, закон штата Калифорния упрощает выход из компании с ограниченной ответственностью (LLC). Раздел 17252 Кодекса корпораций Калифорнии позволяет членам LLC выходить, увольняться или выходить из LLC, несмотря на любые ограничения, которые операционное соглашение LLC может налагать на участников. Член может сделать это, просто направив другим членам письменное уведомление.

Причины добровольного выхода из ООО

Участник может захотеть выйти из ООО, когда:

- Это лицо категорически не согласно с управлением и деятельностью ООО

- Когда участник знает, что ему не хватает доли собственности для принудительного роспуска LLC

- Если участник не может договориться о адекватном выкупе своей доли участия другими участниками.

Хотя независимый участник больше не имеет никакого управления или контроля над LLC, он также больше не имеет никаких фидуциарных обязательств перед LLC. Это может позволить диссоциированному участнику использовать другие возможности и интересы и, возможно, даже конкурировать с LLC (что участник не смог бы сделать в противном случае, поскольку это, вероятно, нарушило бы его фидуциарные обязанности перед LLC).

Если член ООО оказывается в ситуации, когда он не может ладить с другими участниками и категорически не согласен с действиями ООО, то отказ от участия является одним из нескольких средств правовой защиты, которые должен рассмотреть недовольный участник.

Об авторе