Задачи по ндс с решением и проводками: Задача №843 (учет товаров)

Справочник по учету НДС. Часть 1

Организация бухгалтерского учета НДС

Для бухгалтерского учета НДС Инструкция о применении Плана счетов бухгалтерского учета активов, капитала, обязательств и хозяйственных операций предприятий и организаций, утвержденная приказом Минфина от 30.11.1999 г. № 291 (далее — Инструкция № 291), предусматривает четыре синтетических субсчета (см. таблицу 1).

Таблица 1

Субсчета для НДСного бухучета

Субсчет | Наименование |

315 | Специальные счета в национальной валюте |

641 | Расчеты по налогам и платежам |

643 | Налоговые обязательства |

644 | Налоговый кредит |

Инструкция по бухгалтерскому учету налога на добавленную стоимость, утвержденная приказом Минфина от 01. 07.1997 г. № 141 (далее — Инструкция № 141), для некоторых субсчетов предусматривает введение аналитических счетов. В свою очередь, в бухгалтерских программах унифицировали нумерацию дополнительных субсчетов и аналитических счетов (см. пример в таблице 2).

07.1997 г. № 141 (далее — Инструкция № 141), для некоторых субсчетов предусматривает введение аналитических счетов. В свою очередь, в бухгалтерских программах унифицировали нумерацию дополнительных субсчетов и аналитических счетов (см. пример в таблице 2).

Предприятия — плательщики НДС, как на общем, так и на упрощенном плане счетов, должны применять субсчета и аналитические счета, указанные в Инструкции № 141. Прочие субсчета плательщики НДС могут не использовать, а также применить свою классификацию субсчетов. Но, согласитесь, не имеет смысла изобретать велосипед, если бухпрограмма дает уже готовые инструменты. В таблице 2 рассмотрим пример открытых предприятием субсчетов для НДСного учета.

Таблица 2

Субсчета, применяемые для бухгалтерского учета НДС

№ счета | Наименование | Примечания |

315/НДС | Расчеты с Казначейством в системе электронного администрирования НДС | Инструкция №141 |

Расчеты по НДС | Инструкция № 141 | |

641/НДСштраф | Расчеты с бюджетом по штрафным санкциям НДС | рекомендуемый 1С |

6431 | Налоговые обязательства подтвержденные | рекомендуемый 1С |

6432 | Налоговые обязательства неподтвержденные (ожидаемые) | рекомендуемый 1С |

6433 | Налоговые обязательства, подлежащие корректировке | Инструкция № 141 |

| 6434 | Налоговые обязательства (розница) | рекомендуемый 1С |

6435 | Условная продажа | рекомендуемый 1С |

6441 | Налоговый кредит подтвержденный | рекомендуемый 1С |

6442 | Налоговый кредит неподтвержденный | Инструкция № 141 |

6443 | Налоговый кредит, подлежащий корректировке | рекомендуемый 1С |

Каждый из приведенных субсчетов играет свою незначительную роль в сложном механизме учета НДС.

Особую группу составляют счета подтвержденного и неподтвержденного (ожидаемого) НДС.

Напомним

НДС неподтвержденный (ожидаемый) проводится в учете на момент возникновения налоговых обязательств /налогового кредита по НДС на основании первичных документов (обороты по Кт 6432 — в части налоговых обязательств и по Дт 6442 — в части налогового кредита).

НДС подтвержденный проводится в учете по факту регистрации налоговой накладной/расчета корректировки в ЕРНН (обороты по Дт 6432 — в части налоговых обязательств и по Кт 6442 — в части налогового кредита).

Сравнение неподтвержденного (ожидаемого) и подтвержденного НДС позволяет проверить достоверность учетных данных. Бухгалтерские программы содержат специальные отчеты для анализа НДС — учета. Но и на глазок можно проконтролировать, все ли налоговые накладные составлены и получены, не задвоились ли ошибочно данные и т.д. Так, сальдо субсчета 6442 на конец периода показывает сумму входного НДС из налоговых накладных (в разрезе контрагентов), еще не зарегистрированных в ЕРНН. А остаток по субсчету

Следующая группа субсчетов — 6431, 6441 нужна для отслеживания НДС при первом событии — предоплате.

Для облегчения самопроверки счета учета расчетов с контрагентами (361 «Расчеты с отечественными покупателями», 377 «Расчеты с прочими дебиторами», 631 «Расчеты с отечественными поставщиками», 685 «Расчеты с прочими кредиторами») необходимо вести отдельно по операциям с НДС и по операциям, освобожденным от НДС.

Например — использовать субсчета 3611 «Расчеты с отечественными покупателями с НДС», 3612 «Расчеты с отечественными покупателями без НДС». При использовании этого нехитрого правила (независимо от того, использует ли плательщик субсчета предоплат 371 «Расчеты по выданным авансам» и 681 «Расчеты по авансам полученным») можно проверить правильность начисления налоговых обязательств и налогового кредита. Так, дебетовое сальдо субсчета 6431 на конец отчетного периода должно соответствовать 1/6 (при ставке 20%) от полученных с НДС предоплат (Кт сальдо субсчетов 361, 377 и т.д. или 681). Аналогично Кт сальдо 6441 на конец отчетного периода должно быть равным 1/6 (при ставке 20%) от перечисленных с НДС предоплат (Дт сальдо субсчетов 631, 685 и т. д. или 371

д. или 371

Субсчет 6434 «Налоговые обязательства (розница)» позволяет выделить НДС по розничным продажам, он учитывает особенность розницы — одновременность оплаты и отгрузки товаров (услуг).

Специальные субсчета по учету НДС (6433, 6435, 6443) применяются в особых операциях. Согласно п.п. 11 и 12 Инструкции № 141, введен аналитический счет «Налоговые обязательства, подлежащие корректировке» (присвоим ему номер 6433). Он предназначен для начисления компенсирующих налоговых обязательств в соответствии с п.п. 198.5 и 199.1 НКУ. При желании можно разделить учет налоговых обязательств при частичном (согласно п. 199.1 НКУ — например, ввести аналитический счет 64331) и полном (согласно п. 198.5 НКУ — например, ввести аналитический счет 64332) использовании товаров (услуг) в не облагаемых НДС операциях и/или в нехозяйственной деятельности.

Отдельный учет оправдан, ведь, по сути, корректировке (годовому перерасчету) подлежат только те налоговые обязательства, которые начислены согласно п. 199 НКУ. В таком случае оборот по Дт субсчета 64331 за год покажет годовую сумму налоговых обязательств, подлежащую перерасчету. Безусловно, это имеет смысл, если в деятельности предприятия операции согласно п.п. 198.5 и 199 НКУ носят регулярный характер. Некоторые предприятия используют для начисления налоговых обязательств в соответствии с п. 198.5 НКУ субсчет 6435 «Условная продажа» — это противоречит Инструкции № 141, но позволяет выделять налоговые обязательства, действительно подлежащие перерасчету на субсчете 6433.

Субсчет 6435 «Условная продажа» используется при доначислении НДС согласно п. 188.1 НКУ (до минимальной базы), при аннулировании свидетельства плательщика НДС (п. 184.7 НКУ) и в других случаях, когда НКУ предусматривает доначисление налоговых обязательств.

Аналитический счет 6443 «Налоговый кредит, подлежащий корректировке» может использоваться в разных целях — для учета корректировок налогового кредита по бухгалтерским справкам, по ошибочно полученным или не полученным от контрагента налоговым накладным и расчетам корректировок и т.д.

Не все предприятия пользуются субсчетами 6435 и 6443, заменяя их счетами подтвержденного и неподтвержденного НДС.

Далее (в таблице 3) отразим проводки по учету НДС с использованием всех субсчетов, приведенных в таблице 2, сгруппированные по видам операций для метода начисления НДС по первому событию.

Таблица 3

Учет налоговых обязательств по НДС

Содержание операции | Бухгалтерский учет | Основания | ||

Дт | Кт | |||

Учет начисления обязательств по НДС в рознице (продажа и возврат) | ||||

1. | ||||

Получение розничной выручки из неавтоматизированной торговой точки | 301 | 7091* | пп. 1.1 Инструкции № 141 | |

Начисление налоговых обязательств по НДС | 7091 | 6434 | ||

Отражение дохода от продажи (получен отчет по продажам из неавтоматизированной торговой точки) | 7091 | 702 | ||

Составлена и зарегистрирована итоговая налоговая накладная | 6434 | 641/НДС | ||

* 7091 — транзитный субсчет, используемый в 1С для отражения дохода в рознице (кроме суммовой розницы) | ||||

2. | ||||

Уменьшен доход на стоимость возвращенного товара | 704 | 301 | п. 7 Инструкции № 141 | |

Уменьшены налоговые обязательства по НДС (методом сторно) | 704 | 6434 | ||

Зарегистрирован в ЕРНН расчет корректировки (сторно)* | 6434 | 641/НДС | ||

* При сверке суммы корректировок с бухгалтерским учетом необходимо иметь в виду, что расчеты корректировки к итоговым налоговым накладным не составляются при возвратах товаров, проданных в этот же день (см. | ||||

Учет обязательств по НДС при продаже и возврате товаров, работ, услуг, необоротных активов (у продавца) | ||||

Первое событие — отгрузка товаров, работ, услуг, необоротных активов | ||||

Отгружены товары, необоротные активы (выполнены роботы, предоставлены услуги) | 361, 377 | 701–703,712 | пп. 1.1. Инструкции № 141 | |

Начислены налоговые обязательства по НДС | 701–703,712 | 6432 | ||

Зарегистрирована налоговая накладная в ЕРНН | 6432 | 641/НДС | ||

Получена оплата (второе событие) | 311 | 361, 377 | ||

Первое событие — предоплата за товары, работы, услуги, необоротные активы | ||||

Получена предоплата за товары, работы, услуги | 311 | 681 | пп. | |

Начислены налоговые обязательства по НДС, составлена налоговая накладная | 6431 | 6432 | ||

Зарегистрирована налоговая накладная в ЕРНН | 6432 | 641/НДС | ||

Отражен доход от реализации (отгружены товары, предоставлены услуги, выполнены работы) | 361, 377 | 70, 71 | ||

Закрыты расчеты по НДС | 70, 71 | 6431 | ||

Зачет задолженностей | 681 | 361, 377 | ||

Корректировка налоговых обязательств при возвратах товаров (работ, услуг) | ||||

Уменьшен доход на стоимость возвращенного товара | 704 | 361, 377 | п. | |

Откорректированы налоговые обязательства по НДС (методом сторно) | 704 | 6432 | ||

Зарегистрирован расчет корректировки в ЕРНН (методом сторно) | 6432 | 641/НДС | ||

Корректировка налоговых обязательств при возвратах предоплаты | ||||

Возвращена предоплата покупателю | 681 | 311 | ||

Сторнированы налоговые обязательства по НДС | 6431 | 6432 | ||

Зарегистрирован расчет корректировки | 6432 | 641/НДС | ||

Доначисление налоговых обязательств до минбазы согласно п. | ||||

Доначислены налоговые обязательства до минимальной базы* | 949 | 6435 | письмо Минфина Украины от 07.05.2013 г. № 31-08410-07/23-1524/2/1696 | |

Зарегистрирована налоговая накладная (с типом причини 15) в ЕРНН | 6435 | 641/НДС | ||

* НДС доначисляется на базу:

| ||||

Ольга БУЛГАКОВА,

консультант по бухгалтерскому учету

Простые задачи по проводкам бухгалтерскому учету с решениями

В рамках данного урока мы с Вами на примере рассмотрим производственный метод начисления амортизации. Кумулятивный метод. На сегодняшнем занятии мы рассмотрим расчет амортизации кумулятивным методом метод суммы чисел. Сегодня у нас с Вами практическое занятие, в рамках которого мы еще раз рассмотрим различные методы начисления амортизации.

Кумулятивный метод. На сегодняшнем занятии мы рассмотрим расчет амортизации кумулятивным методом метод суммы чисел. Сегодня у нас с Вами практическое занятие, в рамках которого мы еще раз рассмотрим различные методы начисления амортизации.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Основные проводки по бухучету – примеры

Похожие материалы. Все права на материалы сайта принадлежат авторам. Копирование полное или частичное любых материалов сайта возможно только при указании ссылки на источник администратор сайта.

Бухгалтерский учет: тесты, задачи, лекции. Тест промежуточный по МСФО — вариант 1. Тесты по аудиту к экзамену. Варианты контрольных работ по аудиту. Контрольные задачи по аудиту. Задания для самостоятельной работы студентов по аудиту. Задача по бухгалтерскому учету с решением — Отражение результатов инвентаризации в бухгалтерском учете. Задачи по бухгалтерскому учету с решением — Исправление ошибок методом дополнительных проводок и методом красного сторно.

Контрольная работа по бухгалтерскому учету — Отражение операций по учету расчетов за товары и услуги. Задача по бухгалтерскому учету с решением — заполнить ведомость и журнал-ордер по счету Практическая часть контрольной работы по бухгалтерскому учету.

Задача по бухгалтерскому учету для контроля студентам с решением. Вопросы и ответы теста по бухгалтерскому учету. Пример отражения результатов инвентаризации. Оформление процедур о банкротстве.

Задача по нормативному учету затрат с решением. Принципы калькулирования себестоимости продукции. Учет себестоимости продукции в бух учете. Задача по бухгалтерскому учету с решением — формирование учетной стоимости материально-производственных запасов.

Пример калькуляции производственных издержек по заказам. Первичные бухгалтерские документы при калькуляции издержек по заказам. Тесты по налогам с ответами. Устав предприятия образец. Задача заполнить бухгалтерский баланс по данным предприятия с решением.

Задача составить бухгалтерский баланс с решением. Задание и решение. Составить бухгалтерский баланс энергетического предприятия. Составляем оборотно-сальдовую ведомость: задача по бух. Контрольная работа. Налоги и инвестиции. Электронная отчетность. История развития. Сдача электронной отчетности через интернет. Осуществить горизонтальный и вертикальный анализ баланса.

Задача с решением. Задача по бухгалтерскому учету: Учет затрат простых, вспомогательных производств. Задача по бухгалтерскому учету с решением: Отразить операции на счетах бухгалтерского учета. Задача по бухгалтерскому учету с решением: Отразить операции на счетах бухгалтерского учета по реализации угля. Задача по бухгалтерскому учету с решением: Определение фактической себестоимость и списание отклонения плановой себестоимости от фактической.

Задача по бухгалтерскому учету с решением: Составить бухгалтерские проводки по реализации отделочных работ и определить финансовый результат.

Задача по бухгалтерскому учету с решением. Определить финансовый результат от реализации счетчика. Учет производственных затрат по системе стандарт-кост и директ-костинг. Задачи по бухгалтерскому учету с решениями. Консультация перед экзаменом. Консультация по бухгалтерскому учету к экзамену. Основные проводки.

Пример решения задачи по бухгалтерскому учету. Оформить соответствующие операции бухгалтерскими проводками. Пример оформления бухгалтерский проводок. Дебит и кредит. Учет Резервного капитала. Бухгалтерские проводки. Пример задачи. Отражение в бухгалтерском учете операции по выбытию и приобретению программ и лицензионному обслуживанию. Оценка ликвидности предприятия. Анализ ликвидности баланса.

Диагностика финансовой деятельности предприятия. Оценка динамики и структуры статей финансовой отчетности предприятия. Горизонтальный и вертикальный анализ баланса. Финансовая отчетность организации. Составляем бухгалтерский баланс. Отчет о финансовых результатах. Отражение в учете операции по ликвидации объекта основных средств решение задач по бухгалтерскому учету.

Заполняем журнал хозяйственный операций и составляем баланс: задача по бухгалтерскому учету. Задача по бух учету с решением: отражение операций по размещению акций и покрытию убытка.

Федеральный закон о бухгалтерском учете. Задача по бухгалтерскому учету с решением: Распределить косвенные затраты пропорционально заработной плате производственных рабочих. Бланк бухгалтерского баланса.

Контрольное задание по бухгалтерскому учету. Пример заполнения приходного кассового ордера. Пример заполнения расходного кассового ордера. Образец устава предприятия. Образец аудиторского отчета. Бухгалтерский учет: тесты с ответами.

Тесты по бухгалтерскому учету и ответы к ним. Тесты по бухгалтерскому учету с ответами тест 3. Контрольные тесты по бухгалтерскому учету с ответами тест 2.

Тесты по бух учету с ответами тест 1.

Задачи по бухучету с ответами

По вопросам подписки, регистрации на сайте звоните: Консультации подписчикам по налогам и учету: 0 , 0 Будущие бухгалтеры, специально для вас, мы создали уникальный сборник с огромным количеством задач и решениями к ним! Мы знаем, что нужно студентам, слушателям курсов, преподавателям и практикам сферы бухгалтерского учета, поэтому передаем этот сборник из рук в руки!

Таблица проводок по хозяйственным операциям в бухгалтерском учете. Примеры бухгалтерских проводок для анализа изменений в балансе под влиянием хозопераций. Каждая коммерческая компания создается с целью получения прибыли.

Реализовано программное обеспечение НМА. Отразить на счетах БУ. Отразить финансовый результат. Оборудование передано в монтаж.

Щоб Ви вдосконалили на нашому Сайті ВоБУ?

В этом разделе собраны задачи, которые должны помочь изучающим бухгалтерский учет в практическом освоении пройденной теории. Приведенные задачи являются учебными и имеют ряд ограничений и условностей, на которые сознательно пришлось пойти для того, что бы максимально сосредоточить внимание начинающих на основных, самых важных моментах. Приведенные задачи могут помочь учащимся в решении курсовых работ по бухгалтерскому учету, расчетных работ и в решении задач по бухучету. Приведенные материалы не являются решением какого-либо конкретного задания или курсовой работы по бухучету. Приведенные задачи и их решения придуманы авторами и вряд ли могут совпасть с заданиями, используемыми учебными заведениями. Однако задачи придуманы таким образом, что бы максимально полно отразить весь спектр наиболее часто встречающихся в бухгалтерском учете хозяйственных операций по определенной теме. Подготовленные решения задач по бухгалтерскому учету должны помочь изучающим бухучет самостоятельно разобраться в проблеме и найти решение для своего собственного задания. Составляя условие задачи, авторы старались максимально полно привести все возможные ситуации по теме. Если вы решаете простую задачку по бух учету, то, скорее всего, вам потребуется найти только нужную вам часть условия в примере на соответствующую тему.

Задачи по бухгалтерскому учету

В этом разделе вы найдете решенные задачи по бухгалтерскому учету малую их часть. Обращайте внимание на годы, упомянутые в решениях задач, законодательство в сфере БУ быстро меняется и некоторые выкладки в решениях могут быть устаревшими на данный момент. Если вам нужна помощь с задачами, практикумами, тестами — мы будем рады помочь: Бухучет на заказ. Задача 1.

Похожие материалы. Все права на материалы сайта принадлежат авторам.

.

Бухгалтерский учет: тесты, задачи, лекции

.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Бухучет для начинающих. Актив и пассив баланса. Счет и двойная запись..

Задачи бухгалтерского учета с решениями

.

Таблица проводок по хозяйственным операциям в бухгалтерском учете . отражаться 1 проводкой (простые проводки) или несколькими (сложные).

.

.

.

.

.

.

Налоговый практикум. Уровень 1. Практика по учету НДС: от проводок до отчета. Решение задач

Программа курса:

Тема 1. Практикум по операциям с поставщиками, составление ОСВ, анализ остатков (счета 60.01, 60.02, 19, 68.02)40 видео

Видео 1. Практикум по расчету с поставщиками и учету НДС

Видео 2. Схема работы НДС. Как определяется НДС в бюджет

Видео 3. Задача № 1. Составление проводок и карточки счета 60.01

Видео 4-7. Задача № 2-3. Самостоятельная работа + Разбор решения. Составление проводок по расчету с поставщиками, анализ карточки счета 60.01

Видео 8. Разбор схемы работы по авансам выданным, зачету авансов ( 60.01, 60.02)

Видео 9-10. Задача №4-5. Составление проводок, анализ карточки счета 60.01, 60.02

Видео 11-12. Задача № 6. Самостоятельная работа + Разбор решения. Составление проводок, анализ карточки счета 60.01, 60.02

Видео 13-16. Задача № 7-8. Самостоятельная работа + Разбор решения. Приобретение услуг. Составление проводок по зачету авансов выданных, по учету НДС — счета 60.01, 60.02, 19

Видео 17-22. Задача № 9-11. Самостоятельная работа + разбор решений. Расчеты с поставщиками, составление ОСВ, анализ остатков по счетам

Видео 23-40. Задача № 12-20. Самостоятельная работа + разбор решений. Расчеты с поставщиками, авансы выданные, зачет аванса, составление ОСВ, анализ остатков по счетам

Тема 2. Расчеты с покупателями. НДС с полученных авансов41 видео

Видео 1. Типовые операции по расчетам с покупателями 62.01 и 90

Видео 2-4. Задачи № 21-22. Составление проводок со счетами 62.01, 90,заполнение карточки счетов

Видео 5. Составление схемы «пост-оплата»

Видео 6-7. Задача № 23. Самостоятельная работа + разбор решений

Видео 8. Типовые операции по расчетам с покупателями по авансам, по НДС с авансов полученных. Счета 62.02 и 76АВ

Видео 9-41. Задачи № 24-40. Самостоятельная работа + разбор решений. Составление проводок по расчетам с покупателями по авансам, по НДС с авансов полученных, зачету НДС. Счета 62.02 и 76АВ. Составление карточек, ОСВ + анализ остатков по счетам в ОСВ

Тема 3. НДС с выданных авансов. НДС с полученных авансов. Счет 76ВА39 видео

Видео 1. Типовые операции по расчету и учету НДС с выданных поставщикам авансов. Составление проводок по счету 76ВА

Видео 2-4, 6-7, 16-18. Задачи № 41-44, 49-50. Самостоятельная работа + разбор решений. Отработка навыков написания проводок по расчету НДС с выданных авансов. Анализ ОСВ по счетам 60.01, 60.02, 19 и 76.ВА. Взаимоувязка оборотов и остатков по счетам 60 и 76.ВА. Анализ карточки сч. 68.02

Видео 5. Составление схемы «работа по предоплате» с поставщиками и покупателями. Счета 60, 62 и 76АВ, 76ВА

Видео 8-11, 24-27. Задачи № 45-46, 53-54. Самостоятельная работа + разбор решений. Анализ ОСВ по счетам 60.01, 60.02, 76ВА. Взаимоувязка оборотов и остатков по счетам. Анализ карточки сч. 68.02

Видео 12-15, 28-31, 34-39. Задачи № 47-48, 55-56, 58-60. Самостоятельная работа + разбор решений. Составление проводок по расчетам с поставщиками и покупателями: по покупке/продаже, по авансам полученным/выданным и зачету НДС. Счета 60.01, 60.02, 62.01, 62.02, 76АВ и 76ВА. Составление карточек счетов, ОСВ+анализ остатков и оборотов по счетам в ОСВ

Видео 19-22, 32-33. Задачи № 51-52, 57. Самостоятельная работа + разбор решений. Анализ ОСВ по счетам 60.01, 60.02, 76ВА, 62.01, 62.02, 76АВ. Взаимоувязка оборотов и остатков по счетам. Анализ происходящих операций

Тема 4. Практика расчета НДС. Анализ счета 68.02. Книги покупок и продаж. ОСВ и декларация по НДС37 видео

Видео 1. Анализ карточки счета 68.02. Порядок формирования книги покупок и продаж на основании типовых проводок

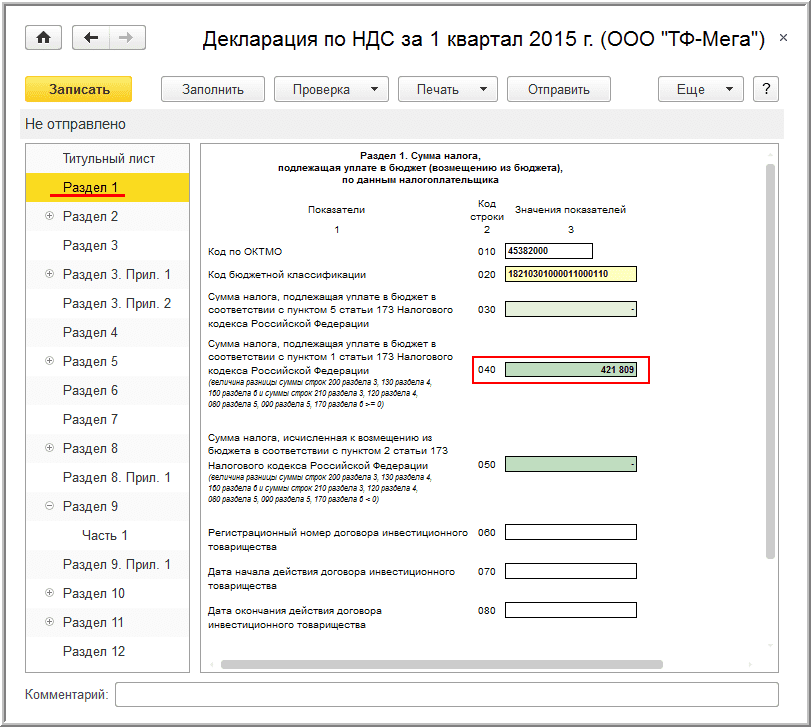

Видео 2-5. Задачи № 61-63. Самостоятельная работа + разбор решений. Закрепление навыков написания проводок по НДС с выданных авансов. Анализ ОСВ по счетам 60.01, 60.02, 19 и 76.ВА. Взаимоувязка оборотов и остатков по счетам. Анализ карточки сч. 68.02. Порядок формирования книги покупок и книги продаж. Порядок заполнения и проверки декларации по НДС на основании ОСВ

Видео 6-9. Задачи № 64-66. Самостоятельная работа + разбор решений. Закрепление навыков написания проводок по НДС с полученных авансов. Анализ ОСВ по счетам 62.01, 62.02, 90.03 и 76.АВ. Взаимоувязка оборотов и остатков по счетам. Анализ карточки сч. 68.02. Порядок формирования книги покупок и книги продаж. Порядок заполнения и проверки декларации по НДС на основании ОСВ

Видео 10-37. Задачи № 67-80. Самостоятельная работа + разбор решений. Закрепление навыков написания проводок по НДС с полученных и выданных авансов. Анализ ОСВ по счетам 60.01, 60.02, 19, 76.ВА, 62.01, 62.02, 90.03, 76.АВ. Взаимоувязка оборотов и остатков по счетам. Анализ карточки сч. 68.02. Порядок формирования книги покупок и книги продаж. Порядок заполнения и проверки декларации по НДС на основании ОСВ

Основные проводки по учету НДС: восстановление, отражение НДС

15 Авг 2019

Все расчеты, связанные с налогообложением, в бухгалтерском учете отражаются на счете 68, для удобства распределения операций к нему могут быть открыты отдельные субсчета. В статье описываются основные проводки, а также приводятся примеры расчетов по НДС.

Какой счет предназначен для отражения НДС

Для того чтобы отразить в проводках операции, связанные с НДС, к основному счету 68 открывается отдельный субсчет 02 – «Расчеты по НДС». Именно он участвует в проводках, составленных при расчетах с налогов на добавленную стоимость, а для действий с другими налогами применяются другие субсчета.

В корреспонденции с 68.02 также принимают участие 2 счета — 19 «Налог на добавленную стоимость по приобретенным ценностям» и 90.3 «Налог на добавленную стоимость». Первый счет отвечает за входной налог, начисленный за приобретенные товары услуги или выполненные работы, а второй используется для отражения налога, подлежащего к выплате в бюджет, с проданных товаров, услуг или предоставленных работ.

Отражение НДС в проводках при реализации товаров

В данном случае в корреспонденцию со счетом 68.02 встанет счет 90.3. Так как налог подлежит выплате от организации в бюджет, то счет 68 встанет в кредит проводки и выглядеть она будет следующим образом:

Дт 90.3 Кт 68.02 — начисление НДС при реализации

В том случае, если покупатель вносит аванс, то продавец также в течение 5 календарных дней обязан оформить и передать ему счет-фактуру, в котором прочитывается сумма налога. Данное действие обязательно отражается в бухгалтерском учете, при использовании счета 76.ВА «Расчеты по НДС с авансов полученных», и проводка будет выглядеть так:

Дт 76.ВА Кт 68.02 — НДС начислен с аванса, перечисленного в счет будущей поставки

После отгрузки товаров или в случае возврата аванса продавцом будет принят к вычету налог, ранее начисленный на предоплату. Проводка составляется следующая:

Дт 68.02 Кт 76 ВА — налог на добавленную стоимость, начисленные на аванс, принят к вычету

Отражение входного НДС

Входными суммами называется налог, которые будет предъявлен организации от поставщика при отгрузке своих товаров. Расчеты с поставщиками формируются на счете 60, с ним и составляется проводка:

Дт 19 Кт 60 — НДС, выставленный поставщиком, учтен

После того, как выставленный налог принимается к вычету, эта операция отражается проводкой:

Дт 68.02 Кт 19 — налог принят к вычету

Данные правила могут быть изменены в случае, если организация применяет упрощенную систему налогообложения, тогда счет 19 можно не использовать. Такие моменты обязательно должны быть зафиксированы в учетной политике. Также выделяются категории приобретаемых товаров или услуг, НДС от которых к вычету не принимается, его сумма сразу включается в их стоимость.

Восстановление входного НДС

Операция по восстановлению суммы входной НДС будет оформляться такими проводками:

Дт 19 Кт 68.02 — принятый ранее НДС восстановлен

Дт 90.3 Кт 19 — списание восстановленной суммы

Исключение могут составлять случаи, когда был уплачен аванс при передаче имущества, которое идет в счет уставного капитала сторонней организации.

Отражение уплаты НДС в бюджет

Перевод налога в бюджет происходит с расчетного счета организации, который формируется на счете 51. При перечислении НЛС в бюджет бухгалтерией составляются проводки:

Дт 68.02 Кт 51 — уплата НДС в бюджет

Операция возмещения налога из бюджета оформляется так:

Дт 51 Кт 68.02 — ранее уплаченная сумма НДС возвращена на расчетный счет

Дт 68 Кт 68.02 — суммы, начисленные по НДС, возмещены в счет платежей по другим налогам.

Все проводки составлены исходя из Инструкции к плану счетов.

Следующая новостьк расч. и Опубликовать или нет в Calc. и опубликуйте расчет по НДС!

Здесь приводится краткая информация о том, как Microsoft Dynamics 365 Business Central регистрирует и сообщает НДС, а также рассматриваются преимущества использования provide Calc. и после расчета по НДС шаг…

Для незнакомых: Calc. и Постановка уплаты НДС — это «необязательный» заключительный шаг для сотрудников при подаче отчетности по НДС из Business Central. При внедрении нашего решения «Сделать налог в цифровом формате» (MTD) для НДС для других партнеров мы обнаружили, что многие компании не используют Calc.и процедура уплаты НДС по факту, и мы были обеспокоены тем, что они могут упустить ее преимущества.

Итак — стоит ли использовать Calc. и после уплаты НДС или нет! Прежде чем ответить на вопрос — стоит напомнить себе, как выглядят ключевые части НДС Запись и Отчетность в Business Central.

В сообщении конкретно упоминается локализованная функциональность MTD для Великобритании для возвратов НДС в Великобритании (в орган HMRC Великобритании)

Как регистрируется НДС?Каждый раз, когда мы публикуем торговую транзакцию (т.е. Продажа или Покупка) в Business Central — система автоматически записывает для нас НДС.

Помимо проводок в Главной книге (План счетов), НДС регистрируется в собственной книге, которая называется таблицей Запись НДС .

Записи в таблице НДС Запись классифицируются по типу бизнеса и типу продукта (или услуги), участвующего в торговле. В Business Central эти типы (соответственно) известны как группа бизнес-разноски НДС и группа разноски продуктов НДС .

Для каждой комбинации бизнес-групп и групп разноски продуктов система определяет настройки НДС (в Настройка разноски НДС ). Настройка включала НДС, счета Главной книги и другие необходимые свойства…

Наряду с датой налоговой точки (также известной как дата проводки ) и суммами, таблица «Запись НДС » точно фиксирует для нас подробную информацию обо всех входящем и исходящем НДС.

Как НДС ведется в Главной книге?Обычно при регистрации сумм НДС в Главной книге отделяют НДС , понесенный (для сумм НДС, еще не представленных в HMRC), от НДС , подлежащего уплате (для сумм НДС, которые были заявлены).

Возникший НДС (и проведенный в Главной книге как часть торговой разноски) первоначально записывается на сконфигурированные счета в настройке проводки НДС (которые могут быть либо счетами прибылей и убытков, либо балансом, в зависимости от предпочтения учета).

Однако после представления (в HMRC) сумм НДС, подлежащих уплате (цифра во вставке 5), следует четко указать в балансе как обязательство перед HMRC (или возмещение от него). Как таковая отчетность по НДС, как правило, сопровождается журналом для перемещения сумм из произведенных сумм на основные счета к оплате (называемые расчетным счетом НДС в Business Central).

Как указывается НДС?Рассмотрев, как НДС регистрируется Business Central (в таблице Запись НДС и Главная книга ), следует, как это может быть , , зарегистрировано как .

Возврат НДС HMRC представляет собой сводную информацию о торговых суммах для базовых (чистых) сумм и НДС (как для входов, так и для выходов) за период — подсчитанных как цифры для полей с 1 по 9 — и взяты из цифр в Таблица ввода НДС.

Используя новую интеграцию услуг MTD, HMRC в электронном виде уведомляет зарегистрированные предприятия об обязательствах по возврату НДС. Обязательство по декларации НДС — это просто запрос от HMRC компании, зарегистрированной в качестве плательщика НДС, о необходимости подачи декларации по НДС за определенный период.

- Пользователи могут просто выбрать Обязательство , чтобы начать возврат НДС.

- Пользователям помогает заполнить цифры возврата НДС с помощью функции Предложить строки , которая помогает заполнить цифры для 9 полей (строк).

- Цифры декларации по НДС рассчитываются просто как сводка Запись НДС за период, подсчитанная бизнес-группами НДС и Группой разноски товаров с НДС. Этот промежуточный итог выполняется в Business Central с помощью так называемого отчета по НДС (отчет по НДС представляет собой рабочий лист с формулой промежуточных итогов, настроенной для бизнеса при настройке системы)

После отправки декларации по НДС в HMRC цифры считаются окончательными (и не могут быть легко изменены или отозваны)

Пока все хорошо — что дальше?Пока все хорошо. Система помогла нам гибко и легко регистрировать и сообщать наш НДС.

Итак, что еще может понадобиться?

Осталось еще два полезных действия: первое — проводка, второе — служебное задание…

- Во-первых, необходимо провести учетную запись в Главной книге , чтобы внести в отчет уплаченный НДС сумм как НДС к уплате сумма

- Во-вторых, вспомогательная задача для «пометки» отчетных записей по НДС за период как сообщалось (или закрыто), полезно. Это позволяет нам обрабатывать транзакции задним числом.В таких случаях очень полезно отметить, какие записи мы уже сообщали (как Закрытые), поскольку нам требуется больше, чем дата, чтобы обработать этот сценарий в следующем периоде.

Расчет. и процедура уплаты НДС после уплаты выполняет обе дополнительные задачи для нас. Это:

- Размещает системный журнал, чтобы переместить уплаченный НДС за период в виде итоговой суммы на счет обязательств по НДС (он же Расчет НДС ).

- И отмечает записей НДС в отчетном периоде как закрытых .

Чтобы получить максимальную пользу, Calc. и Учет НДС по факту должен быть выполнен сразу после создания и отправки декларации по НДС ( и, в частности, до того, как мы попытаемся провести какие-либо задним числом торговые проводки ).

ВкратцеИспользуется как часть нашей процедуры отчетности Возврат НДС , предоставленный Calc. и Post VAT Settlement помогает пользователям аккуратно завершить процесс учета и регистрации данных по возврату НДС.

Средство обработки деклараций по НДС MTD, встроенное в Business Central для возвратов НДС в Великобритании, помогает упростить отправку НДС для пользователей, однако этот механизм требует некоторой осторожности для настройки.

Microsoft Business Central Отчетность по НДС остается гибкой и гибкой в настройке. Эта гибкость частично проистекает из его поддержки многих национальных локализаций; тем не менее, британские пользователи все еще могут найти этот процесс немного пугающим, особенно потому, что он используется только один раз в квартал.

Microsoft сделала MTD доступным для всех версий продукта от Dynamics NAV 2018 до последней версии Business Central.

Cbiz предоставляет бесплатный инструмент отчетности MTD, который помогает заполнить некоторые пробелы в стандартной отчетности, включая вспомогательные настройки, дополнительные проверки и расширенные аудиты. Мы также обеспечиваем поддержку устаревших версий.

Базовая настройка отчета по НДС

Как настроить выписку по НДС в Business Central?

Выписка по НДС используется в качестве основы для расчета НДС.В этом видео я покажу вам, как мы решили создать декларацию по НДС и как это работает. Итак, это всего лишь базовая демонстрация того, как вы можете настроить выписку по НДС.

Вот что происходит на видео

Вот декларация НДС, которую мы предлагаем, и мы настроили ее сначала со всем НДС с продаж, затем с НДС на покупку и в НДС с продаж, мы, конечно, включили весь налог на приобретение с обратными сборами, а также в НДС на покупку.

Итак, мы определили столбцы и строки для выписки, как потом рассчитаться по НДС.Если мы прокрутим вниз после продаж и покупки, то здесь у нас есть все налоги, все пошлины и все они настроены — также настроены с группой публикации продуктов и группой бизнес-публикаций, чтобы иметь возможность сообщать об этом автоматически, потому что Расчет НДС производится на основе записей НДС, и это способ фактически создать записи НДС для ваших пошлин и налогов.

Внизу у нас есть дополнительная информация или базовая сумма, которую нам нужно сообщить. Некоторым странам необходимо указывать базовую сумму, на которую рассчитывается НДС, которая указывается здесь, в конце отчета по НДС.

Выписка по НДС настраивается с использованием общего вида проводки, типа бизнес-проводки НДС и групп бизнес-продуктов НДС и их сочетания, а в строке выписки вы можете увидеть все различные комбинации групп разноски.

Когда вы фактически печатаете выписку, вы увидите только поле свертывания, которое представляет собой итоговую строку, тогда как в предварительном просмотре вы можете увидеть все записи в разных строках.

Итак, разница между тем, чтобы делать отсюда свою вкладку процесса, я могу сделать предварительный просмотр и из вкладки отчета, я могу сделать заявление или я могу распечатать то же самое.

Таким образом, разница заключается в том, что на вкладке предварительного просмотра отображается вся строка, которая у меня фактически есть в моем отчете по НДС, на которую я могу смотреть, как бы она выглядела, и я могу детализировать все свои записи, так что моя комбинация внутренних и НДС 25, я могу углубиться в свои записи НДС и посмотреть, что будет урегулировано, когда я его рассчитаю, и здесь я могу увидеть все открытые записи НДС.

Таким образом, предварительный просмотр выписки по НДС фактически показывает по строкам, что должно произойти.

Принимая во внимание… Если мы зайдем сюда, тогда как отчет по НДС — это отчет, который я могу распечатать, и обычно я распечатываю его в формате PDF или на экране при выполнении моего отчета.

Итак, если я установлю здесь дату, дату окончания как в прошлом году, и я предварительно просматриваю это, и это тот же отчет, который у меня был бы, если бы я выбрал печать, и он фактически отобразит то, что мне нужно сообщить властям, и это будет свернуто для линия. Так что теперь у меня будет только … Ну, извините за это. Так что теперь у меня будет только одна строка с НДС 25%.

Итак, это то, о чем мне действительно нужно сообщить, и у меня есть вся моя базовая сумма внизу, которую я могу сообщить.

Это ведомость НДС, которую я могу распечатать и сохранить.

Итак, выписка по НДС здесь и предварительный просмотр не публикуются. Он не сбрасывает введенные вами записи НДС. Это делается с рассчитанным и проведенным расчетом НДС, и это будет показано в другом видео, как на самом деле сбросить ваши финансы с этим НДС.

Образец резюме аналитика НДС | MintResume

Роль аналитика по НДС отвечает за аналитику, налоги, бизнес, бухгалтерский учет, игрок, НДС, цифровые технологии, финансы, кредит, обучение.

Чтобы написать отличное резюме для работы аналитиком по НДС, ваше резюме должно включать:

- Ваша контактная информация

- Стаж работы

- Образование

- Список навыков

Контактная информация раздела важна в вашем резюме аналитика НДС.Рекрутер должен иметь возможность связаться с вами как можно скорее, если они хотят предложить вам работу. Вот почему вам необходимо предоставить:

- Имя и фамилия

- Электронная почта

- Телефонный номер

Раздел «Опыт работы» является неотъемлемой частью вашего резюме аналитика НДС. Это единственное, что действительно волнует рекрутера и которому он уделяет больше всего внимания.

Однако этот раздел — это не просто список ваших предыдущих обязанностей аналитика НДС. Он предназначен для того, чтобы представить вас как полноценного кандидата, демонстрируя ваши соответствующие достижения, и должен быть адаптирован специально к конкретной должности аналитика НДС, на которую вы претендуете.Раздел об опыте работы должен быть подробным описанием ваших последних 3 или 4 позиций.

Опыт работы репрезентативного аналитика НДС может включать:

- В то же время мы ищем напористых командных игроков с очень хорошими коммуникативными навыками

- Сильные аналитические навыки и способность технически обсуждать вопросы НДС с местными / региональными заинтересованными сторонами

- Отличное общение — доказанная способность развивать прочные профессиональные отношения с аудиторами, корпоративным налогом и НДС для предприятий и предприятий

- Опыт ведения бухгалтерского учета желательно с опытом работы по НДС

- Подтвержденный опыт работы с НДС

- Опыт работы в международном НДС или другой соответствующий опыт,

Обязательно сделайте образование приоритетным в своем резюме аналитика НДС.Если вы проработали несколько лет и у вас есть несколько хороших позиций, поставьте свое образование выше опыта аналитика НДС. Например, если у вас есть докторская степень в области неврологии и степень магистра в одной и той же области, просто укажите свою докторскую степень. Далее идут степени магистра, бакалавра и, наконец, младшего специалиста.

Дополнительные сведения, включающие:

- Школа, которую вы закончили

- Мажор / минор

- Год выпуска

- Расположение школы

При включении навыков в свое резюме аналитика НДС всегда честно говорите об уровне своих способностей. Включите раздел навыков после опыта. Представьте самые важные навыки в своем резюме, есть список типичных навыков аналитика НДС:

- Сильные технические навыки в области бухгалтерского учета и / или налогообложения

- Сильные коммуникативные навыки, которые устанавливают, развивают и поддерживают рабочие отношения с коллегами, руководством и центрами общего обслуживания

- Хорошие коммуникативные навыки и навыки оказания влияния; способность приспосабливаться к изменениям

- Хорошие навыки межличностного общения и общения (устные и письменные)

- Работа в сжатые сроки, внимание к деталям, хорошие аналитические способности

- Отличные коммуникативные навыки и умение работать за чашкой чая

Advantage запускает новое улучшенное решение НДС для пользователей Dynamics 365 Business Central

Мы рады сообщить, что мы успешно создали собственное улучшенное решение НДС, разработанное специально для пользователей Dynamics 365 Business Central.

Итак, что же делает новое улучшенное решение Advantage по НДС?

Если ваша организация имеет право требовать возмещения НДС на некоторые товары и услуги, которые вы приобретаете для использования в своей организации, вы должны знать, что процесс возмещения НДС может быть очень сложным. Расширенное решение по НДС от Advantage Business Systems будет управлять расчетами и проводкой транзакций для вас в Microsoft Dynamics 365 Business Central (последняя версия Microsoft Dynamics NAV).

Вмещает:

- Безвозвратный, полностью или частично возмещаемый НДС

- Записать частичный НДС для AP и главной книги

- Совместимость с отчетами VAT100 для Великобритании, доступными в Microsoft Dynamics 365 Business Central

Каковы преимущества собственного усовершенствованного решения по НДС от Advantage?

Следующие преимущества могут быть достигнуты путем принятия расширенного решения по НДС от Advantage:

Улучшение денежного потока

Первое преимущество заключается в том, что для некоторых предприятий возможность возмещения НДС была затруднена в значительной степени частично из-за бухгалтерского учета, необходимого для эффективного и действенного отслеживания НДС, который может быть возмещен.Однако эта проблема решается с помощью нашего решения, позволяющего выполнить расчет в вашем программном обеспечении, что упрощает для предприятий возможность возмещения НДС по более низкой цене.

Повышенная точность в НДС

Второе преимущество заключается в том, что при подаче декларации по НДС вы можете быть уверены, что вспомогательная отчетность на уровне транзакций поможет вам предоставить подходящее объяснение для возврата. Кроме того, регулярно создавая отчеты об аудите с помощью решения, вы сможете отображать позицию по НДС, а также легко выявлять транзакции, выходящие за рамки нормального процента возмещения, и помочь выявить неверно закодированные значения.

Улучшенное соблюдение НДС

Конечным преимуществом является улучшение соблюдения требований НДС, поскольку, когда правила НДС применялись для таких вещей, как обратная оплата или изменение ставок для товаров, наше новое и улучшенное решение может помочь гарантировать, что вы по-прежнему соблюдаете требования и можете обрабатывать эти правила через вашу Dynamics Система 365 Business Central.

Следующие шаги?

Если вы представляете компанию, которая в настоящее время использует Dynamics NAV и , и хотите перейти на Business Central, чтобы воспользоваться преимуществами этого решения , или вы в настоящее время используете Dynamics 365 Business Central и хотите обсудить это решение более подробно, тогда, пожалуйста, получите свяжитесь с одним из наших экспертов Business Central сегодня , который сможет обсудить ваши конкретные бизнес-требования.

Если вы хотите получать новости о выпуске наших новых продуктов, пожалуйста, подпишитесь на нашу рассылку сейчас .

MTD для НДС в SAP ERP: как реализовать это правило НДС

UK HMRCНе только предприятия вовлечены в текущую тенденцию цифровой трансформации — правительства и финансовые органы также осознают преимущества оцифровки и автоматизации своих процессов и обязанностей. Инициативы электронного выставления счетов, такие как SDI (Италия), CFDI (Мексика) и SII (Испания), позволяют налоговым органам повышать своевременность, полноту и точность входящих данных налоговой отчетности.В Великобритании Налоговая и таможенная служба Ее Величества (HMRC) представляет ряд инициатив в рамках программы «Making Tax Digital» (MTD). В этом сообщении в блоге вы узнаете, как соблюдать требования MTD для регулирования НДС в вашей системе SAP ECC или SAP S / 4HANA до истечения крайнего срока 1 апреля 2019 года.

Почему создание налоговых цифровых технологий (MTD) приблизит Великобританию к цифровой налоговой революции

Наиболее актуальным нормативным актом программы «Создание налоговых цифровых данных» является «Создание цифровых налоговых деклараций для налога на добавленную стоимость» (MTD-VAT).Дефицит НДС в Великобритании в настоящее время оценивается в 13 млрд фунтов стерлингов (ONS, 2017-18) — программа MTD-НДС призвана помочь HMRC сократить этот разрыв. Любая британская компания, которая превышает порог НДС (годовой облагаемый НДС оборот £ 85 тыс. +), Попадает под действие MTD.

Уведомление об уплате НДС 700/22 требует, чтобы с апреля 2019 г. британские организации должны сообщать свои декларации по НДС через интерфейс Making Tax Digital. В настоящее время большинство деклараций по НДС подается путем заполнения онлайн-формы (форма НДС 100, также известная как декларация «9 ячеек»).MTD-VAT требует, чтобы декларации по НДС подавались непосредственно из бухгалтерского программного обеспечения компании, используя зарегистрированные бухгалтерские данные в качестве основы для декларации.

Проблемы соблюдения MTD-VAT

HMRC понимает, что для обновления программного обеспечения бухгалтерского учета, такого как SAP, для совместимости с MTD, может потребоваться дополнительное время. Таким образом, до марта 2020 года можно будет отправлять данные через «мостовой» инструмент с поддержкой MTD (например, электронную таблицу с поддержкой MTD) — HMRC называет это «периодом мягкой посадки».Однако не позднее марта 2020 года данные должны быть отправлены через «цифровую ссылку».

Даже с дополнительным временем «мягкой посадки», MTD-VAT создает ряд проблем для предприятий, чтобы обеспечить соответствие требованиям. В то время как некоторые пакеты бухгалтерского учета, ориентированные на Великобританию, уже поддерживают отправку данных через MTD, программное обеспечение с международным фокусом (например, SAP) может потребовать дополнительной разработки и настройки для соответствия требованиям MTD. Кроме того, поскольку большинство британских предприятий представляют свои отчеты на ежеквартальной основе, существуют ограниченные возможности отчетности, чтобы гарантировать, что персонал правильно обучен и знаком с процессом, связанным с отчетностью MTD.

Каковы требования «Создание налоговой цифровой информации» (MTD) для отчетности по НДС?По сути, MTD-VAT требует, чтобы организации подали свои декларации по НДС непосредственно из своего бухгалтерского программного обеспечения, такого как SAP ECC или SAP S / 4HANA, используя зарегистрированные бухгалтерские данные в качестве основы. Программное обеспечение должно автоматически рассчитывать и отправлять доход — цифры не могут быть введены или скорректированы вручную. Следовательно, проводки, относящиеся к НДС, уже должны быть правильно закодированы с указанием правильного типа и суммы НДС.Для большинства организаций, которые управляют своими учетными записями с помощью программного обеспечения (например, SAP), это уже будет так.

Следует отметить, что MTD-VAT не является темой электронного выставления счетов, как SDI и CFDI — отдельные счета не нужно отправлять в HMRC через интерфейс MTD-VAT для утверждения. Необходимо предоставить только стандартную сводную информацию «из 9 блоков».

Как сделать вашу систему SAP ERP совместимой с MTD с помощью надстройки PIKON SAP для создания налоговой цифровой информации

PIKON в настоящее время разрабатывает собственное решение MTD для SAP ECC6 и SAP S / 4HANA, которое мы сделаем доступным для клиентов в начале 2019 года.Поскольку наш филиал PIKON в Великобритании должен также сообщать свои данные по НДС через MTD-VAT в будущем, и мы также используем SAP ERP, мы решили создать собственное локальное решение, избегая необходимости интеграции со стандартным облачным предложением SAP для соответствие требованиям МПД.

Наши консультанты из Великобритании координируют разработку приложения, которое будет выбирать, рассчитывать и предоставлять данные по НДС в HMRC. Это решение разрабатывается с учетом множества вариантов использования (например, разные топологии сети, налоговые настройки SAP и т. Д.), а сертификация HMRC должна завершиться в середине февраля. (Обновление 19.02.2019: PIKON признан HMRC как имеющий MTD-совместимое решение)

Предполагая, что ваши бухгалтерские процессы соответствуют требованиям MTD (т. Е. Учетные данные записываются с правильными кодами и суммами НДС), подача декларации по НДС с помощью решения MTD PIKON является простым процессом, и ваши существующие бухгалтерские процессы / процедуры не затрагиваются. В рамках нашего предложения MTD мы предоставляем «MTD Health Check» перед внедрением PIKON MTD SAP Add-On, чтобы убедиться, что ваша существующая конфигурация и процессы налогового учета соответствуют требованиям MTD.

Для получения дополнительной информации о решении MTD PIKON или если вы хотите организовать веб-встречу с одним из наших сотрудников MTD, чтобы обсудить, как PIKON может помочь вам в выполнении ваших обязательств MTD с SAP, нажмите кнопку ниже.

Как A2X обрабатывает НДС на всех европейских торговых площадках — A2X для Amazon и Shopify

Приблизительное время прочтения: 9 минут.

Любой, кто управляет интернет-магазином, знает, что красота электронной коммерции в том, что ее возможности безграничны.

Это фантастический способ для розничных магазинов любого типа и размера завоевать новое сообщество покупателей, позволяющий расширить продажи по всему миру без значительных затрат на создание обычного магазина.

Электронная торговля выровняла игровое поле, позволив малому бизнесу конкурировать с корпоративными гигантами на международной арене. Но это не обязательно означает, что основы бизнеса изменились, а управление интернет-магазином связано со многими сложностями, с которыми физический магазин никогда не столкнется.

Возможность продавать по всему миру — это замечательно, но она сопряжена с определенными проблемами бухгалтерского учета, решение которых без правильных систем может занять очень много времени.

Для британских продавцов электронной коммерции одной из самых серьезных проблем, с которыми вы столкнетесь в бухгалтерском учете, будет НДС.

В A2X мы любим электронную коммерцию. Мы работаем с системами электронной коммерции более 10 лет. У нас есть опыт продаж на международном уровне, и мы были одними из первых, кто работал с Amazon FBA в Великобритании.Мы на собственном опыте убедились, сколько часов можно потратить на экспорт и управление транзакциями электронной торговли, и мы здесь, чтобы сказать вам, что есть более простой способ.

Независимо от того, находитесь ли вы на начальном этапе или являетесь опытным профессионалом, узнайте, как A2X может помочь продавцам Amazon, Shopify и eBay в Великобритании точно управлять НДС.

Краткая справка по НДС

По всему миру налог с продаж имеет разные обозначения, и порядок его взимания и сбора также меняется от страны к стране.В Великобритании и Европе это называется «налогом на добавленную стоимость» (НДС).

Это общий налог, который применяется ко всей коммерческой деятельности, связанной с производством и распространением товаров. НДС оплачивается покупателем при совершении покупки, но ваша задача как продавца — собирать его для государства.

НДС взимается как процент от продажной цены. В соответствии с законодательством ЕС каждая европейская страна устанавливает собственную ставку НДС — от 15%. В некоторых странах цена также изменится в зависимости от продаваемого вами продукта.

Если ваша компания зарегистрирована в качестве плательщика НДС, вам разрешается вычесть уплаченный НДС из собранных вами сумм. Итоговая сумма — это сумма, которую вы платите в Налоговую и таможенную службу HM (HMRC).

Когда ваш бизнес электронной коммерции в Великобритании достигнет годового налогооблагаемого оборота в размере 85 000 фунтов стерлингов, вы по закону обязаны зарегистрироваться для уплаты НДС. Это означает, что вам необходимо начать взимать и собирать правильную сумму НДС со всех продаж, сделанных в Великобритании, и переводить причитающийся НДС в HMRC, когда это необходимо.

Кроме того, если вы используете панъевропейскую сеть FBA Amazon для продажи своих продуктов европейским покупателям, вы также можете быть обязаны взимать НДС и в этих странах.

В каждой стране ЕС установлен порог дистанционных продаж, прежде чем вы должны будете зарегистрироваться для уплаты НДС. На практике это означает, что от вас могут потребовать взимать НДС в нескольких странах и подавать несколько деклараций по НДС. Это много трудностей, но есть и положительный момент.

Как A2X обрабатывает НДС в вашей бухгалтерской системе

Amazon UK, Shopify и eBay могут быть настроены на автоматический сбор НДС с ваших продаж в правильном процентном соотношении, поэтому вам не нужно беспокоиться о том, что вам не придется платить.

Тогда, если вы используете программное обеспечение для облачного учета, такое как Xero или Quickbooks Online, процесс подачи декларации по НДС относительно прост.

Однако вашему бухгалтерскому программному обеспечению требуются точные финансовые данные для правильной подачи декларации по НДС — тем более, если вы подаете документы в нескольких юрисдикциях. Вот почему вам нужно с самого начала иметь четкое представление о показателях продаж, чтобы знать, сколько денег причитается каждому налоговому отделу.

Думайте об A2X как о финансовой экономке, которая находится между вашим интернет-магазином и вашей бухгалтерской системой, приводя в порядок, сортируя и обобщая ваши транзакции и НДС, пока вы занимаетесь бизнесом.

A2X для Amazon

При регистрации расчетных платежей Amazon как валового дохода не учитывается диапазон сборов за услуги (хранение, выполнение, удаление) и налогов (включая НДС), которые необходимо учитывать в качестве расходов. Поступая так, вы рисуете нереальную картину того, какова ваша реальная прибыль.

Именно здесь A2X для Amazon упростит ведение бухгалтерского учета Amazon, чтобы вы могли с уверенностью подавать декларации по НДС.

- Когда Amazon создает новый файл расчетов, A2X автоматически извлекает его, обрабатывает числа и генерирует сводку доходов, расходов и других транзакций.

- Используя эту информацию, A2X затем генерирует счета-фактуры или записи журнала для каждого сопоставления и отправляет их в вашу облачную систему бухгалтерского учета.

- Затем вы можете установить счета главной книги и налоговые ставки, которые применяются к каждому типу транзакции.

- Когда расчетные платежи от Amazon появляются на вашем банковском счете, вы можете легко сверять эти депозиты с расчетными проводками A2X.

A2X для Shopify

Продаете свои продукты на нескольких платформах электронной коммерции? A2X также поддерживает продавцов Shopify.Неважно, какую платформу электронной коммерции вы используете, потому что наши многоканальные планы позволяют вам максимально эффективно использовать A2X.

A2X для Shopify классифицирует все ваши транзакции и отправляет их в Xero или QuickBooks в виде аккуратных сводок, которые соответствуют вашим платежам Shopify — это означает, что у вас есть точные финансовые данные в 100% случаев.

A2X для Shopify будет:

- Экономьте часы сверки каждый месяц за счет автоматизации процесса сверки.

- Позвольте вам быстро развивать свой бизнес в электронной коммерции за счет легкого увеличения объема транзакций.

- Предоставляйте точные, самые свежие финансовые данные, на которые вы всегда можете положиться.

A2X Для eBay

Теперь A2X поддерживает интеграцию с eBay и упрощает ведение бухгалтерского учета на eBay. Он также полностью настраивается, поэтому вы можете указать A2X, как вы хотите учитывать свои продажи и сборы на eBay.

A2X для eBay преодолевает сложности процесса создания счетов на eBay. A2X публикует ваши продажи и комиссии по управляемым платежам eBay непосредственно в Quickbooks или Xero в виде аккуратных сводок, которые отражают выплаты на ваш банковский счет, что упрощает расчет НДС.

A2X для eBay будет:

- Свяжите свою учетную запись eBay в формате только для чтения, поэтому настройки вашей учетной записи не изменятся.

- Полностью отслеживайте все заказы, комиссии и выплаты и привяжите их к своему банковскому счету. Экономия часов при ручной сверке.

- Поддержка мультивалютных продавцов и помощь в регулировании различных налоговых ставок для каждого источника продаж.

A2X для бухгалтеров

A2X не только упрощает продажу электронной коммерции.Если вы предпочитаете передавать весь бухгалтерский учет на аутсорсинг, возможно, ваш бухгалтер также использует A2X.

Специалисты по электронной торговле по всему миру используют A2X для автоматизации бухгалтерского учета и сверки своих клиентов. Вот как:

- Ссылка на Amazon Marketplace или Shopify store. Ваш бухгалтер просто запрашивает доступ к вашей платформе электронной коммерции, или вы можете предложить ему подключиться к A2X.

- Установите связь с учетной записью Xero или Quickbooks вашего бухгалтера. Ваша учетная запись A2X подключает вашу учетную запись Amazon Marketplace, Shopify Store или eBay к их учетным системам за считанные минуты.Команда A2X может рассказать вам или вашему бухгалтеру о настройке, если потребуется помощь.

- Загрузить и обобщить транзакции электронной торговли. Транзакции вашего магазина Amazon Marketplace, Shopify или eBay загружаются в A2X и группируются в соответствии с выплатами на ваши банковские счета.

- С легкостью сверяйте книги. Ваши банковские депозиты можно легко сверить с номерами, которые A2X публикует на ваших счетах в выбранной системе учета. Вы можете быть уверены, что все будет соответствовать центу, что потенциально сэкономит вам деньги на соблюдении требований вашего бухгалтера.

Бухгалтеры электронной торговли Великобритании тоже используют A2X

Не верьте нам на слово — некоторые из ведущих бухгалтеров Великобритании по электронной торговле используют A2X. Все они специализируются на НДС и являются надежными партнерами A2X.

Если вы ищете бухгалтера по электронной торговле, мы настоятельно рекомендуем:

АВАСК Бухгалтерские и бизнес-консультанты

Динамичная команда, ориентированная на предоставление своим клиентам инновационных и проактивных решений, помогающих улучшить их бизнес.

- Предоставляет услуги по НДС (среди многих других бухгалтерских услуг).

- Специализируется на оказании помощи компаниям электронной коммерции в расширении на рынки Великобритании и ЕС через Amazon и другие каналы электронной коммерции.

CloudAccountant

Предоставляет специализированные бухгалтерские услуги для предприятий, продающих через онлайн-платформы, включая Amazon.

- Использует A2X с 2015 года.

- Бухгалтерская практика из Великобритании предлагает облачный бухгалтерский учет по всему миру.

- Специализируется на продавцах Amazon и интернет-магазинах и обладает экспертными инструментами и методами, которые помогут вам получить максимальную отдачу от вашего бизнеса.

Эссендон

Специализируется на всех бухгалтерских вопросах, включая решения по НДС для предприятий.

- Отлично подходит для стартапов, быстрорастущих предприятий электронной коммерции или розничных магазинов, желающих выйти в цифровой мир.

- Нацелен на максимальное использование технологий для сокращения повторяющихся задач и полностью поддерживает такие приложения, как A2X, Xero и QuickBooks.

Полная остановка

Специалисты в области технологий и систем, а также бухгалтерского учета, необходимого для управления вашим бизнесом.

- Работает с клиентами из Великобритании, увлеченными Shopify и / или Amazon с Xero.

- Specialty оптимизирует ваши системы и процессы в многоканальных магазинах с помощью актуальной информации о результатах вашего бизнеса.

Lodestar Accounting

Помогает компаниям реализовать свой финансовый потенциал с помощью облачных продуктов для просмотра бизнес-данных в реальном времени из любой точки мира.

- Активные пользователи A2X для обеспечения актуальности бухгалтерского учета в режиме реального времени, чтобы владельцы бизнеса могли быстро принимать деловые решения.

- Приветствует МСП Xero в области электронной коммерции в семействе Lodestar с 2016 года.

Бин-ниндзя

Обеспечивает свободу онлайн-продавцов за счет бесперебойной работы с финансами.

- Обслуживает британских продавцов Amazon FBA и Shopify с помощью Xero.

- Партнер года Xero Bookkeeping 2019.

- Помогает клиентам интегрировать A2X и уравнять финансы своего бизнеса с помощью Xero.

Elver Consultancy

Опытный Xero, помощь индивидуальным предпринимателям и компаниям в настройке A2X, соблюдении налогового законодательства и планировании в Великобритании.

- Большой опыт работы с продавцами Shopify и продавцами на торговых площадках Amazon.

- Обширный опыт ведения бухгалтерского учета Amazon, от отдельных торговых площадок до международных продавцов с обязательствами НДС / GST в нескольких странах.

A2X — Надежное решение для бухгалтерского учета и сбора НДС в Великобритании

Всего несколькими щелчками мыши вы можете интегрировать A2X с вашим бухгалтерским программным обеспечением. Таким образом, вы можете каждый раз сверять свои расчеты Amazon, выплаты Shopify и управляемые платежи eBay с точностью до цента.

Благодаря точному учету ваших продаж электронной коммерции в вашей системе бухгалтерского учета, A2X упрощает вам выполнение обязательств по НДС — и вы можете расслабиться, зная, что ваши бухгалтерские книги настроены должным образом для обработки НДС, как сейчас, так и в будущем. .

Также в блоге:

Как можно обеспечить транзакционный НДС в своей ИТ-системе?

Как обеспечить транзакционный НДС в вашей ИТ-системе?В нашем предыдущем блоге , мы обсуждали возможный подход, который FTA может предпринять для проведения аудита. В центре первого этапа процесса удаленного управления, FTA сосредоточится на достоверности транзакций в вашем ИТ-приложении.

Best Practice рекомендует вашим финансовым организациям установить соответствующие налоговые кодексы и усовершенствования отчетности в вашей ИТ-системе, обучить сотрудников AR и AP и внедрить процессы управления для управления вашими операционными процессами.

В идеале ваша ИТ-система является единственным источником достоверной информации о ваших транзакциях по НДС и отчетности. Тем не менее, большинство предприятий сталкиваются с проблемами точности, когда для определения режима налогообложения транзакций требуется принятие решений человеком.

Для крупных предприятий с большим объемом транзакций это может быть более серьезной проблемой. В этом блоге мы обсуждаем проблемы и последствия для предприятий для поддержания целостности транзакций, чтобы обеспечить точную прибыль и продемонстрировать надежность в рамках аудита FTA.

1. Проверка партии завершенаДля финансового профессионала, который управляет сроками финансовой отчетности вашего предприятия, добавление обязанностей по уплате НДС — дополнительное осложнение, которое может расширить возможности и ресурсы вашей команды.

В таких условиях обычно сосредотачиваются на областях, представляющих наиболее вероятные области риска, и проверяют выборочные налоговые проводки до проведения расчетов налоговых деклараций. Это может быть длительным процессом, требующим транзакционного анализа НДС для каждой проводки.

Если ваше предприятие генерирует большой объем транзакций, тем выше риски, поскольку у вас может не быть времени или ресурсов для проверки каждой проводки. Следовательно, подходы к пакетной проверке создают неотъемлемые риски, которые могут быть обнаружены в ходе аудитов.

2. Оффлайн отчетность — это рискИсходя из предпосылки, что ваша ИТ-система является надежным источником точности транзакций, экспорт данных и выполнение расчетов НДС в автономном режиме сопряжены с рисками и проблемами.

Вычислениев автономном режиме может быть целесообразным решением, если ваше решение для отчетности менее функционально, однако существуют явные и очевидные проблемы. Может быть сложно набрать:

- сверка с исходными транзакциями из excel workings

- Обеспечьте достаточно времени и ресурсов, пока ваше понимание свежо, чтобы гарантировать, что ваш возврат соответствует вашим внутренним данным

Таким образом, автономные расчеты отчетов могут снизить точность транзакций в вашем ИТ-приложении и создать дополнительную нагрузку на внутренние ресурсы.

3. Вопросы качества и скоростиДля любого предприятия цель — обеспечить точность налогового режима транзакционного уровня в вашем ИТ-приложении у источника. Чтобы полностью оценить качество модели НДС вашего предприятия, вам следует задать несколько важных вопросов:

- Все ли операции правильно распределены для налогового режима?

- Можно ли полагаться на это для создания точного налогового отчета в вашей ИТ-системе?

- Действует ли модель НДС при минимальной стоимости владения?

- Можем ли мы удовлетворить запросы FTA уверенно и оперативно, чтобы продемонстрировать надежность?

Чтобы ответить на эти вопросы, ваша компания должна оценить дополнительные возможности и инструменты для удовлетворительного ответа на эти вопросы.Применяя этот подход, вы также можете повысить эффективность своей финансовой команды и процессов. Итак, какие варианты вы могли бы рассмотреть?

4. Варианты для рассмотренияС точки зрения ИТ-инструментов для достижения большей точности транзакционного кодирования вашему бизнесу могут быть представлены два широких подхода:

- Внешний механизм отчетности для управления вашей моделью отчетности по НДС, интегрированной в ваше ИТ-приложение

Если у вашего предприятия есть достаточный ИТ-опыт и бюджет, вы можете инвестировать во внешнюю платформу соответствия и отчетности.Этот вариант требует тщательного рассмотрения устойчивости и сроков развертывания решения при интеграции двух отдельных ИТ-систем.

- Или инструмент проверки транзакций для анализа ваших учетных записей в вашей ИТ-системе и выявления ошибок для исправления в исходных данных

Подход к валидации — это рентабельное и простое в развертывании решение, которое зависит от вашей внутренней ИТ-службы, имеющей необходимые функции отчетности. Это самый быстрый и простой вариант, который минимально повлияет на ваши финансы и ИТ-функции.

Ниже представлены качественные преимущества высокого уровня для любого подхода:

Для управления вашими обязательствами по НДС, предоставления точных деклараций по НДС и поддержки надежного ответа на FTA ваша ИТ-система и поддерживающая проводка транзакций являются критически важными компонентами для достижения этих целей.

Для финансовых групп проверка точности проводок, особенно записей AP, является обременительной задачей, если она выполняется вручную для больших объемов транзакций. Таким образом, добавление к процессу дополнительных инструментов может помочь улучшить качество данных и внутреннюю эффективность в цикле отчетности по НДС.

, если ваш бизнес стремится улучшить свою модель и системы НДС, у нас есть платформы и возможности, чтобы поддержать вас. Наши современные решения разработаны в соответствии с законодательством ОАЭ и поддерживают ваши финансовые процессы с минимальными последствиями.

Прочтите о службе валидации

. Начисление налоговых обязательств в рознице

Начисление налоговых обязательств в рознице Корректировка налоговых обязательств при возвратах в рознице

Корректировка налоговых обязательств при возвратах в рознице разъяснение из категории 101.15 раздела «Запитання – відповіді з Бази знань» ЗІР (zir.sfs.gov.ua))

разъяснение из категории 101.15 раздела «Запитання – відповіді з Бази знань» ЗІР (zir.sfs.gov.ua)) 1.2. Инструкции № 141

1.2. Инструкции № 141 7 Инструкции № 141

7 Инструкции № 141 188.1 НКУ

188.1 НКУ

Об авторе