Задаток или залог: Задаток, залог, аванс… Разница в чем? — Рынок жилья

В чем разница между залогом и задатком

02 февраля 2020 Горбылева Елена Николаевна 0

Добавить в избранное В избранное

Поделиться

Рекомендуем подборку «Выбираем способ исполнения обязательств»

Залог и задаток — в чем разница между этими способами обеспечения исполнения обязательств, читатель узнает из нашего материала. Кроме того, рассмотрим, какими правовыми нормами урегулировано применение залога и задатка, возвращаются ли они при срыве сделки или нет.

- Понятие и признаки залога и задатка. Имеются ли отличия между данными способами исполнения обязательств

- Чем отличается залог от задатка

- Что не возвращается — залог или задаток

- ***

Понятие и признаки залога и задатка.

Имеются ли отличия между данными способами исполнения обязательств

Имеются ли отличия между данными способами исполнения обязательствЗалог и задаток в силу п. 1 ст. 329 ГК РФ применяются в целях обеспечения исполнения обязательств одной из сторон гражданско-правовых отношений. Термин залога определен в п. 1 ст. 334 ГК РФ. Должник передает кредитору имущество, из которого последний вправе получить удовлетворение (путем его продажи) при неисполнении контрагентом взятых на себя обязательств.

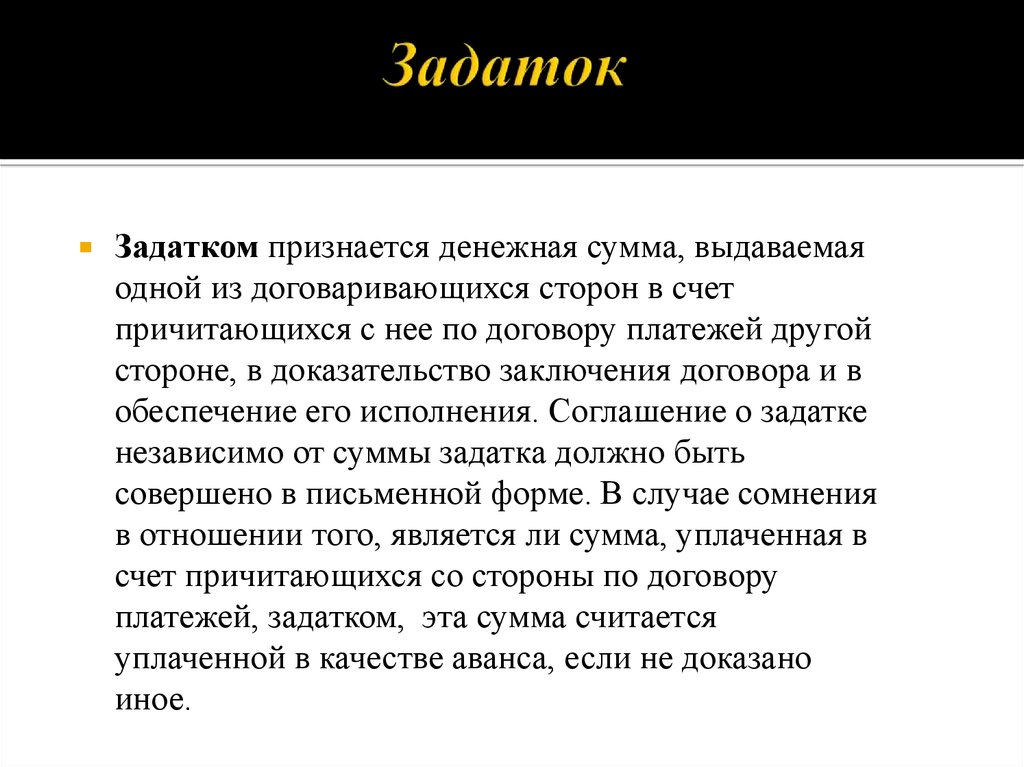

Задатком на основании п. 1 ст. 380 ГК РФ является денежная сумма, которая передается одной стороной сделки другой в качестве подтверждения заключения договора и гарантии его исполнения.

Таким образом, у данных способов обеспечения обязательств общая суть (они являются обеспечительными мерами), но задаток имеет более широкое функциональное назначение. Залог несет исключительно гарантийную функцию по возмещению возможных убытков при неисполнении долговых обязательств стороной сделки. Например, при невыплате сумм основного долга и процентов по ипотеке должником банк может наложить взыскание на квартиру путем ее продажи и за счет этих средств погасить долг.

Передача задатка помимо гарантийной функции преследует и иную цель — обязать сторону, давшую задаток, не срывать заключение сделки, обеспеченной им.

Чем отличается залог от задатка

Отличия залога от задатка заключаются в следующих моментах:

- Форма, в которой должна быть заключена сделка. На основании п. 2 ст. 380 ГК РФ соглашение между сторонами о передаче задатка в обязательном порядке должно быть облечено в письменную форму. Договор залога в силу п. 3 ст. 339 ГК РФ также письменный, однако в ряде случаев он должен быть заверен у нотариуса. Например, нотариальному удостоверению подлежат сделки о залоге доли в уставном капитале общества. Кроме того, стороны могут указать в основном договоре либо в соглашении о задатке на обязательность нотариального удостоверения залога.

- Предмет обеспечения. Задатком обеспечиваются исключительно денежные обязательства, в то время как предметом залога могут являться также имущественные права, иное имущество.

- Последствия неисполнения обязательств.

Последствием неисполнения обязательства по залогу является продажа предмета залога и обращение взыскания кредитором на вырученную сумму в пределах цены основного обязательства. Что касается задатка, то последствия неисполнения обязательства зависят от того, какая сторона сделки их не исполнила. Подробнее об этом мы поговорим далее, в разделе о порядке возврата задатка.

Последствием неисполнения обязательства по залогу является продажа предмета залога и обращение взыскания кредитором на вырученную сумму в пределах цены основного обязательства. Что касается задатка, то последствия неисполнения обязательства зависят от того, какая сторона сделки их не исполнила. Подробнее об этом мы поговорим далее, в разделе о порядке возврата задатка. - Размер обеспечения относительно размера основного обязательства. Задаток — это относительно небольшая сумма (10–20% от суммы основного обязательства). Предметом залога же может являться, например, квартира, т. е. формально такой предмет может стоить дороже, чем сумма основного обязательства.

Что не возвращается — залог или задаток

Залог не возвращается, поскольку на него обращается взыскание, и предмет залога продается новому собственнику. Задаток подлежит возврату в том случае, если обязательство не исполнено по вине лица, получившего его. Такое лицо возвращает его в двойном размере (п. 2 ст.

Если же:

- обязательство исполнено надлежащим образом;

- не исполнено по соглашению сторон;

- не исполнено по не зависящим от сторон обстоятельствам,

то задаток возвращается лицом, его получившим, в размере обеспечения (та же сумма, которая была передана по договору).

***

Таким образом, задаток является наиболее простым в оформлении способом обеспечения договорных обязательств, как позволяет обеспечить заключение сделки в будущем, так и служит гарантом ее исполнения. Залог применяется только при наличии у должника имущества, на которое кредитор получает право наложить взыскание при неисполнении условий сделки.

Еще больше материалов по теме в рубрике: «Бизнес».

Источники:

- Гражданский кодекс Российской Федерации (ГК РФ)

Добавить в избранное В избранное

Поделиться

Предыдущий материал

Следующий материал

Задаток или аванс при покупке квартиры, разница и отличия – Размер и оформление задатка при покупке квартиры

4 июля 2016

8220

Действующими законодательными актами четко регламентированы инструменты, обеспечивающие обязательства продавца и покупателя квартиры. Юристы могут порекомендовать, что лучше выбрать, исходя из конкретной ситуации. Среди доступных вариантов сделки фигурируют аванс, залог и задаток.

Выбор параметров сделки

Закрепление договорных условий обычно происходит после выбора квартиры и согласования между сторонами основных параметров будущей сделки. Договоренность можно скрепить путем:

Договоренность можно скрепить путем:

- оформления договора залога;

- предоставления задатка;

- авансовых выплат.

Все перечисленные пути подтверждают намерения сторон и серьезность сделки, а также являются юридически подтвержденной финансовой гарантией. Денежные выплаты, отданные продавцу покупателем в виде задатка либо аванса, могут быть использованы для осуществления предпродажных процедур подготовки. Например, этой суммой можно погасить существующие коммунальные задолженности, оплатить экспертную оценку имущества, возникающие расходы на переезд.

Разница между авансом и задатком при покупке квартиры

Отличие аванса от задатка при покупке квартиры предусмотрено законодательством. Аванс является денежной формой подтверждения намерений по продаже квартиры и вносится, основываясь на предварительных договоренностях либо соглашениях. Многие удовлетворяются обычной распиской, но размер аванса обязательно должен быть фиксированным и указанным в документе.

Расторжение сделки предусматривает полное возвращение аванса продавцом покупателю. Иногда стороны фиксируют в договоре процедуру начисления процентов от суммы аванса или другие условия. Например, можно зафиксировать в письменной форме отказ возврата аванса в случае расторжения сделки по вине покупателя. Авансовые платежи являются предоплатой по любому договору, поэтому при расчете по сделке они учитываются в общей стоимости квартиры.

Существенная разница между задатком и авансом в том, что, если продавец откажется, он обязан уплатить покупателю сумму двух задатков. И при передаче денег под расписку, необходимо четко указать, что сумма передается в качестве задатка.

Величина задатка при покупке квартиры

Задаток при покупке квартиры

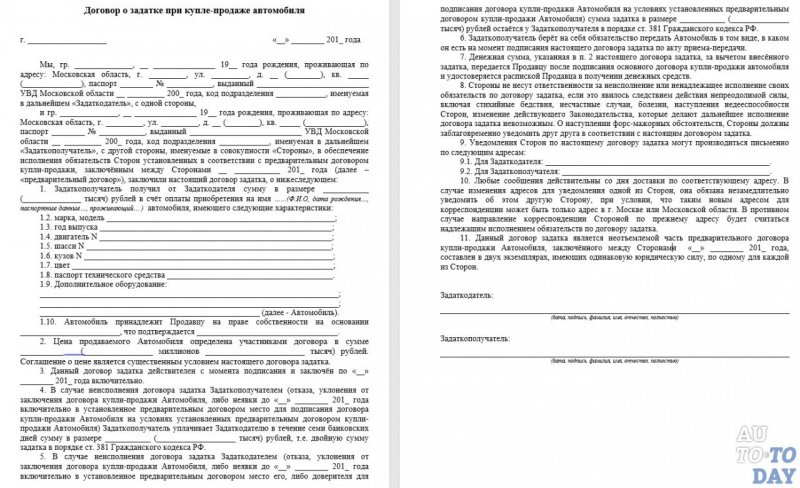

Последствия оформления задатка регулируются 380 и 381 статьями ГК РФ. По юридическим канонам аванс и задаток являются предоплатой, но последствия внесения задатка более серьезные.

Последствия оформления задатка регулируются 380 и 381 статьями ГК РФ. По юридическим канонам аванс и задаток являются предоплатой, но последствия внесения задатка более серьезные.

Согласно закона при оформлении задатка при отказе покупателя от выполнения договоренностей, вся выплаченная сумма остается у продавца. При расторжении сделки по вине продавца, возмещение покупателю производится в двойном размере. Это простое, но действенное правило, дисциплинирует обе стороны и обеспечивает гарантию подписания договора. Компенсационная природа задатка предусматривает обязательную письменную форму с прямым указанием информации в предварительном договоре либо договоре купли-продажи. Если данные про задаток не фигурируют в письменном виде, денежные выплаты расцениваются как аванс

.Размер задатка при покупке квартиры обязательно фиксируется в письменном виде. Залоговые деньги учитываются в качестве частичной оплаты при покупке квартиры.

Оформление задатка при покупке квартиры

Задаток или аванс при покупке квартиры призваны урегулировать взаимоотношения между сторонами, а также упростить процесс подписания сделки. Если оформление не может состоятся по объективным причинам, не зависящим от сторон, как правило выплачивается разумная компенсация, и стороны подходят к ситуации с пониманием. При невозможности договориться, спор может перейти в суд. В таком случае судья выслушает все аргументы и рассмотрит полученные факты, после чего вынесет решение по иску.

Конечно для сторон предпочтительно оформить аванс или задаток при покупке квартиры, разница между которыми все же существенная.

Тогда продавец вернет выплаченную сумму, если иные условия не фигурировали в подписанном договоре. Если до момента заключения договора задаток остается у сотрудников агентства недвижимости, это необходимо указать в договоре и должным образом оформить необходимые документы.

Тогда продавец вернет выплаченную сумму, если иные условия не фигурировали в подписанном договоре. Если до момента заключения договора задаток остается у сотрудников агентства недвижимости, это необходимо указать в договоре и должным образом оформить необходимые документы.

Гарантию сохранности средств дает нотариальное оформление задатка при покупке квартиры. Депозит у нотариуса обеспечит возврат денег в случае расторжения договоренностей. Для крупных сумм юристы рекомендуют арендовать ячейку в банке и класть деньги на период, необходимый для окончательного взаиморасчета.

С целью снижения возможных рисков и для минимизации денежных потерь при отмене сделке, в договоре указывают уплату определенной суммы процентов за временное пользование вверенными деньгами или процедуру возмещения убытков.

Залог. Особенности процедуры

Задаток при покупке квартиры в ипотеку и аванс всегда выражаются в денежных единицах, тогда как залогом является способ обременения предмета сделки. Благодаря оформлению этого вида обеспечения исполнения обязательств, квартира ограничивается в обороте. Чаще всего залоговая форма обязательств используется при заключении договора купли-продажи, предполагающего рассрочку платежа. Это действие препятствует распоряжению объектом недвижимости до момента полной выплаты стоимости.

Благодаря оформлению этого вида обеспечения исполнения обязательств, квартира ограничивается в обороте. Чаще всего залоговая форма обязательств используется при заключении договора купли-продажи, предполагающего рассрочку платежа. Это действие препятствует распоряжению объектом недвижимости до момента полной выплаты стоимости.

Классический и наиболее распространенный пример залога — это

Депозит «Залог»

Депозит для обеспечения кредита

Депозит для розничных клиентов, специально предназначенный для использования в качестве залога по кредиту, который будет получен компанией или индивидуальным предпринимателем.

Условия депозита

Минимальный депозитный сумма

уах 50 000 уах/1 500,00/евро 1 000,00

Увеличение депозита

допускается в течение всего срока депозита

Автоматическое пролив

N/A

Процентные платежи

N/A

. 0003

0003

ежемесячно или по истечении срока

Досрочное расторжение

доступно без штрафных санкций

Диапазон процентных ставок

Процентные ставки, устанавливаемые банком, также зависят от цели депозитного продукта.

Валюта | Процентная ставка за период, % |

от 1 до 450 дней | |

грн | 4,70 — 15,00 |

долларов США | 0,01 — 0,60 |

евро | 0,001 — 0,01 |

Подать заявку

Укажите свои контактные данные, и сотрудник банка свяжется с вами для обсуждения условий продукта или услуги.

Как подать заявку?

Заказать онлайн

Оставьте заявку и наш менеджер свяжется с вами для согласования времени встречи.

Посетите филиал

Выберите филиал и посетите его в удобное для вас время.

Гарантии

Более чем 25-летний опыт работы банка «Пивденный» на финансовом рынке, высокий уровень профессионализма всех сотрудников и постоянное членство в Фонде гарантирования вкладов вкладов с 19 лет99 – это три кита доверия наших вкладчиков.

Больше подробностей

Возможные риски для клиента при использовании вкладов/расчетных счетов физических лиц

Увеличение суммы НДФЛ и военного налога на доходы, полученные по депозитным операциям.

Отнесение банковского учреждения к категории неплатежеспособных банков на основании решения Национального банка Украины. Возврат денежных средств клиенту Фондом гарантирования вкладов физических лиц в размере суммы вклада, включая проценты, на день начала процедуры вывода средств банка с рынка, но не более 200 000 грн. Вклады в иностранной валюте возмещаются в национальной валюте Украины, пересчитанной по официальному курсу гривны к иностранной валюте, установленному Национальным банком Украины на день начала процедуры вывода средств банка с рынка.

Возврат денежных средств клиенту Фондом гарантирования вкладов физических лиц в размере суммы вклада, включая проценты, на день начала процедуры вывода средств банка с рынка, но не более 200 000 грн. Вклады в иностранной валюте возмещаются в национальной валюте Украины, пересчитанной по официальному курсу гривны к иностранной валюте, установленному Национальным банком Украины на день начала процедуры вывода средств банка с рынка.

В случае несвоевременного обращения клиента в банк о возврате денежных средств, привлеченных по договору банковского вклада (депозита), сумма вклада с начисленными процентами выплачивается на счет, указанный в договоре вклада, если иное не предусмотрено договором.

Банк не вправе требовать от клиентов приобретения каких-либо товаров или услуг у банка или его аффилированных лиц или партнеров в качестве обязательного условия оказания этих услуг (кроме банковского пакета).

Банк не вправе в одностороннем порядке вносить изменения в договоры, заключенные с клиентами, если иное не предусмотрено договором или законом.

Вы можете отказаться от получения рекламных материалов, позвонив в Центр поддержки клиентов (бесплатно в Украине) по телефону 0 800 30 70 30.

Вам понравился этот товар?

Мы стремимся обеспечить качество и актуальность наших услуг и продуктов, и ваше мнение и комментарии очень важны для нас.

Залог банковского вклада – штатный юрист

В соответствии с законодательством ОАЭ коммерческий залог является посессорным залогом, что означает, что владение заложенным активом (но не право собственности на него) переходит к залогодержателю или к залогодержателю. согласованная третья сторона в качестве обеспечения кредита.

Это определение было одобрено Верховным судом Дубая (решение № 154 от 3 января 1995 г.), когда в нем было указано, что залог ограничивает права заемщика в распоряжении заложенным имуществом, но сохраняет заложенное имущество в собственности заемщика. .

Такое владение и обеспечение также влечет за собой запрет залогодержателю на непосредственное приобретение заложенного имущества в случае неисполнения залогом своих обязательств, кроме как в судебном порядке.

В таком случае, как квалифицируется залог банковского вклада? При таком залоге возникают сложные вопросы владения депонированными средствами и приобретения залогодержателем средств в случае неисполнения обязательств.

ВЛАДЕНИЕ СРЕДСТВАМИ

В соответствии со статьей 371 Федерального закона № 18, 1993, относящейся к коммерческим сделкам (Кодекс коммерческих сделок), банковский вклад определяется следующим образом:

- Денежный вклад – это договор, на основании которого лицо передает денежную сумму любым способом платежа в банк, который обязуется вернуть его по требованию или в соответствии с согласованными условиями.

- Банк приобретает право собственности на внесенную сумму и вправе распоряжаться ею для своей деятельности с обязательством возврата вкладчику эквивалентной суммы. Возврат осуществляется в той же валюте.

Можно утверждать, что статья 371, устанавливая банк владельцем вклада, позволяет банку обойти запрет, упомянутый в статье 176 Кодекса коммерческих сделок, предоставляя банку право непосредственно приобретать право собственности в случае залог депозита.

Для уточнения, однако, право собственности банка на средства четко ограничено обязательством вернуть эквивалентную сумму по требованию вкладчика или в соответствии с согласованными условиями.

Таким образом, право собственности на фонд остается за вкладчиком и передается банку только при определенных условиях. Это было подтверждено судебными прецедентами, когда третьим лицам было разрешено арестовывать такие депозиты в счет долга, причитающегося вкладчику, таким третьим лицам, что означает, что право собственности на средства остается за вкладчиком.

В соответствии с изложенным статьей 373 Кодекса коммерческих сделок установлено следующее:

«За исключением депозита, предназначенного для инвестиций, депозит наличными считается долгом, который может быть зачтен в счет долга, который может быть причитается банку от вкладчика, и любые соглашения об обратном являются недействительными».0003

Это означает, что вклад остается в собственности вкладчика, поскольку он считается долгом банка, который может быть зачтен с любым долгом или кредитом, причитающимся банку.

ПРИОБРЕТЕНИЕ ЗАЛОГОДАТЕЛЕМ ЗАЛОГОВЫХ СРЕДСТВ В СЛУЧАЕ НЕИСПОЛНЕНИЯ

Как мы уже установили, залог банковского счета является владельческим залогом, подпадающим под положения статьи 164 и последующих Кодекса коммерческих сделок. В результате банк не будет иметь права на получение заложенных средств напрямую и должен обратиться в суды ОАЭ для получения таких средств.

Однако в контексте взаимозаменяемых активов вступают в действие несколько статей закона, в частности статьи 1499, 368 и 370 Федерального закона № 5 1985 г. в отношении гражданско-правовых сделок (Гражданский кодекс), чтобы снять запрет, позволяющий банк может напрямую приобретать заложенные средства в связи с характером заложенных активов.

Статья 1499 Гражданского кодекса гласит следующее:

«Если срок погашения заложенного имущества и обеспеченного залогом займа наступил, а залогодержатель не восстановил свои права, то он может взыскать причитающуюся с него непогашенную задолженность с заложенное имущество и вернуть залогодателю оставшуюся часть, при условии, что кредит и заложенное имущество имеют один и тот же характер, в противном случае залогодержатель вправе потребовать продажи заложенного имущества или приобрести его в его стоимости для возмещения его права»

Статья 368 Гражданского кодекса определяет зачет следующим образом:

«Зачетом является погашение долга, причитающегося кредитору, за счет долга, причитающегося его заемщику».

Статья 370 Гражданский кодекс предусматривает обязательный зачет, когда обе стороны имеют задолженность друг перед другом и обязательства обеих сторон имеют один и тот же вид и описание, равно должные и равные по силе и слабости.

В отношении обязательств, имеющих одинаковый характер, вид, описание и равные по силе и слабости, могут быть согласованы обязательный зачет и мировой зачет, игнорируя запрет, предусмотренный статьей 176 Кодекса коммерческих сделок. Поскольку заложенный актив представляет собой денежную сумму, его можно точно оценить, и кредитор не может получить неправомерную выгоду за счет заемщика.

Таким образом, суды подтвердили указанное выше указание и на практике считают, что банки вправе производить взаимозачет между депозитом и кредитом.

Это означает, в заключение, что если банки хотят использовать механизм залога, они должны в обязательном порядке хранить депозит на имя заемщика, зная, что это не будет подвергать банк риску, так как он сможет взыскать свою задолженность в порядке зачета, поскольку заложенное имущество и кредит имеют одинаковый характер, тип и описание.

Последствием неисполнения обязательства по залогу является продажа предмета залога и обращение взыскания кредитором на вырученную сумму в пределах цены основного обязательства. Что касается задатка, то последствия неисполнения обязательства зависят от того, какая сторона сделки их не исполнила. Подробнее об этом мы поговорим далее, в разделе о порядке возврата задатка.

Последствием неисполнения обязательства по залогу является продажа предмета залога и обращение взыскания кредитором на вырученную сумму в пределах цены основного обязательства. Что касается задатка, то последствия неисполнения обязательства зависят от того, какая сторона сделки их не исполнила. Подробнее об этом мы поговорим далее, в разделе о порядке возврата задатка.

Об авторе