Заявление на налогообложение для ип: скачать бланк и образец заполнения

Заявление на УСН при открытии ИП

Дата обновления:

- 28 сентября 2021

- Просмотров:

- Автор статьи: open

Содержание

- Образец уведомления о переходе на УСН для ИП

- Правила заполнения заявления на УСН

- Подача уведомления об УСН для ИП

Уведомление о применении упрощенной системы налогообложения (УСН) с момента регистрации можно подать сразу с документами на открытие ИП. Если вы подаете документы на открытие ИП через МФЦ, заявление на УСН у вас могут не принять, тогда его можно будет подать в течение 30 дней после регистрации ИП в территориальную ФНС, к которой вы будете относиться.

Независимо от того, подавали вы заявление на «упрощёнку» сразу с пакетом документов на

регистрацию ИП или в течение 30 дней после, работать на УСН вы можете с даты регистрации в

качестве предпринимателя.

Подать заявление на УСН можно лично, электронно или почтой. Согласия ФНС не требуется, главное — печать на вашем экземпляре уведомления, которая подтверждает факт подачи.

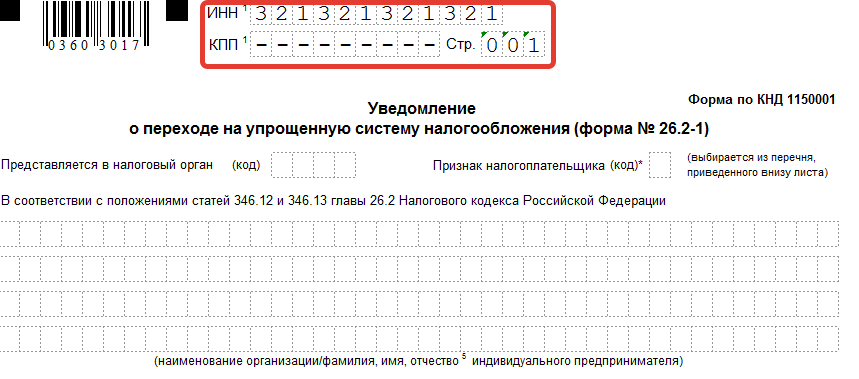

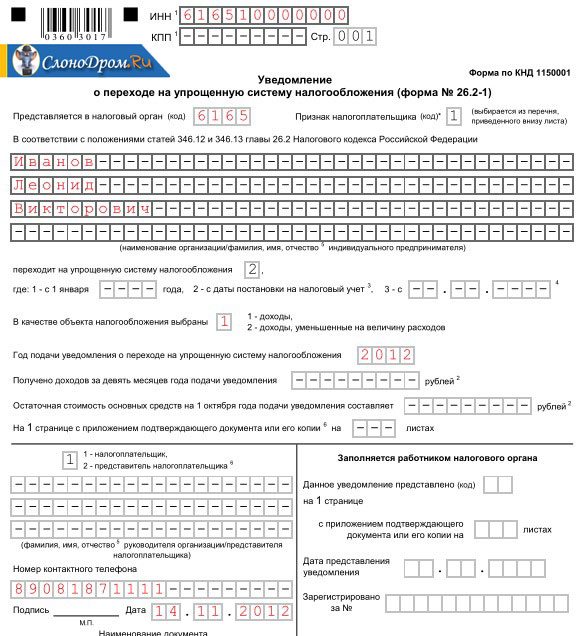

1. Образец уведомления о переходе на УСН для ИП

Уведомление о переходе ИП на УСН при регистрации

Пример заявления о переходе ИП на УСН при регистрации — Создать уведомление

- Сформировать уведомление автоматически Укажите свои данные в форме, скачайте уже заполненное заявление о переходе на УСН и все нужные документы для регистрации ИП в ФНС Создать уведомление

- Скачать форму уведомления о переходе на УСН для заполнения вручную на компьютере XLS, 384 KB

- Скачать бланк уведомления о переходе на УСН для печати и заполнения от руки PDF, 1,2 МB

Если вы решили применять УСН, можете уведомить об этом инспекцию в момент регистрации в

качестве индивидуального предпринимателя или в течение 30 дней после регистрации. В обоих

случаях спецрежим будет разрешен для вас с даты регистрации ИП.

В обоих

случаях спецрежим будет разрешен для вас с даты регистрации ИП.

Если вы упустили возможность применять УСН с момента регистрации, перейти на «упрощенку» сможете только с начала следующего года. Для этого уведомление нужно подать до 31 декабря года текущего.

Независимо от времени подачи уведомления, форма используется одна 26.2-1 (Приказ от 02.11.2012 N ММВ-7-3/829@). Правда, заполнять ее надо по-разному, в зависимости от сроков подачи.

Зарегистрируйте ИП сразу с УСН

С помощью нашего бесплатного сервиса вы сможете за 15 минут сформировать

уведомление на УСН и все документы, нужные для регистрации ИП. При этом

сервис проверит документы на ошибки и соответствие требованиям ФНС.

Останется скачать и распечатать.

Получить документы

Получить документы

2. Правила заполнения заявления на УСН

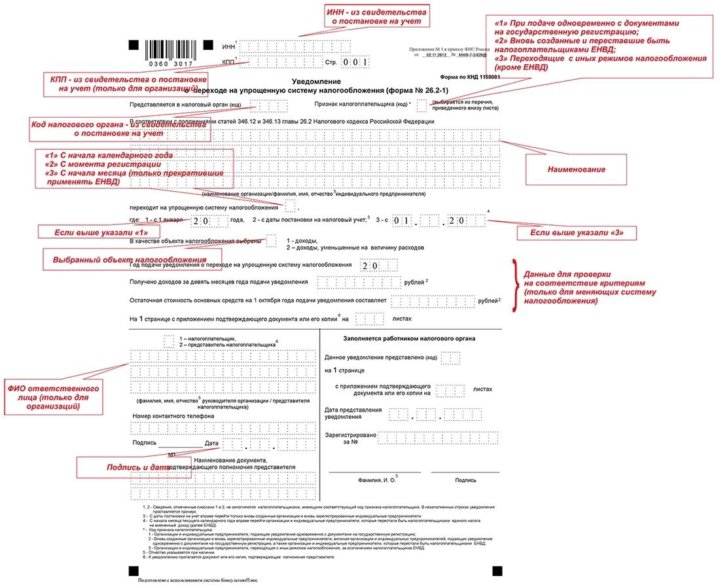

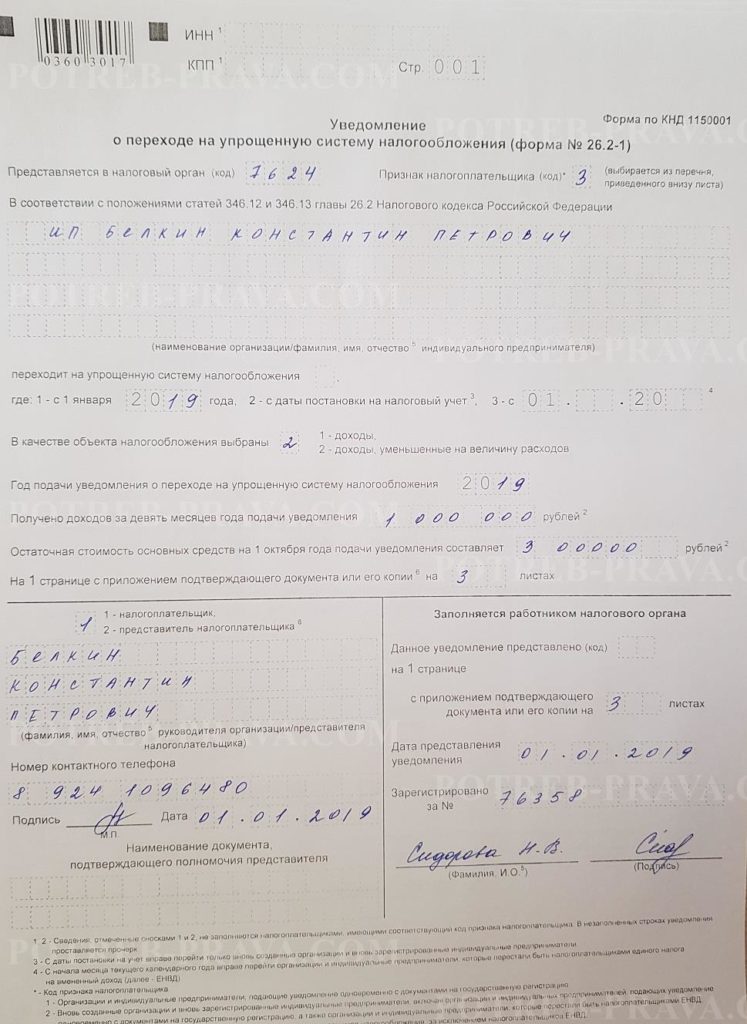

Уведомление на УСН состоит из одного листа. Заполнять его можно вручную черной пастой печатными заглавными буквами. Можно заполнить уведомление на компьютере, используя шрифт Courier New с высотой букв 18. Заполнять следует только те поля, в которые у вас есть, что вписать.

Помните, что в каждой ячейке может быть только одна буква, цифра или символ. Ошибки, исправления, опечатки не допускаются — будут причиной отказа в приеме уведомления.

Особенности заполнения полей в уведомлении на УСН по форме 26.2-1:

ИНН — обязательно заполняется, если он у вас есть. Даже, если вы его

получали, но потеряли, заполнить надо. Узнать свой ИНН можно на

сайте

ФНС. Поле остается пустым, только если вы никогда не получали ИНН.

КПП для ИП не заполняется. Это поле остается пустым всегда.

Код ФНС. Надо вписать номер той налоговой, в которую подаете уведомление, и это будет не регистрирующая ФНС, которая будет вас ставить на учёт, а территориальная, куда вы будете платить налоги, это важно. При сомнении, узнайте его в самой ФНС или на сайте ведомства.

Признак налогоплательщика. Пишите:

- «1», если подаете уведомление вместе с документами на регистрацию,

- «2» — подача уведомления в 30-дневный срок после регистрации,

- «3» — при переходе на УСН с другого налогового режима.

ФИО пишите все буквы заглавными. В первой строке — фамилию, на второй — имя,

на третьей — отчество.

В первой строке — фамилию, на второй — имя,

на третьей — отчество.

Переходит на УСН, выбираете:

- «1», если переходите на упрощенку со следующего года, после перехода с другого режима,

- «2», если переходите на УСН с момента регистрации ИП (когда подаете заявление течение 30 дней после регистрации, тоже пишите «2»),

- «3», после перехода с ЕНВД.

Объект налогообложения:

- «1» — доходы,

- «2» — доходы минус расходы.

Год подачи уведомления

Следующие 2 строки не понадобится заполнять, когда уведомление подается при регистрации. Эти поля заполняют только те, кто переходит на УСН с начала года:

Эти поля заполняют только те, кто переходит на УСН с начала года:

- Получено доходов за 9 предыдущих месяцев, указываете сумму дохода цифрами, в рублях по данным налогового учета.

- Остаточная стоимость основных средств, пишите также цифрами в рублях, по данным бухгалтерского учета.

Если вы прикладываете к заявлению доверенность на представителя или ее копию, то количество листов указываете в строке «на 1 странице с приложением подтверждающего документа или его копии на … листах».

Далее вы заполняете только колонку слева:

- Кто подает уведомление:

- «1» — сам ИП лично, тогда вписывать ФИО не нужно;

- «2» — представитель, тогда указываете ФИО представителя, у которого должна быть

нотариальная доверенность.

- Контактный телефон — пишите тот, на который инспектор сможет дозвониться.

- Дата

- Наименование документа, который подтверждает права представителя, надо указать, если заявление подается по доверенности. Копию доверенности нужно приложить к заявлению. Если уведомление подает сам ИП, поле остается пустым.

Правую колонку будет заполнять сотрудник ФНС.

3. Подача уведомления об УСН для ИП

Вы можете подать уведомление на УСН следующими способами:

- лично в налоговую или через представителя с нотариальной доверенностью,

- электронно через сайт ФНС, если у вас есть ЭЦП

- ценным письмом с описью вложения и уведомлением о вручении.

В налоговую следует передавать 2 экземпляра заявления (ФНС г. Москвы просят 3 экземпляра). Один останется в налоговой, а второй вернут вам с печатью ФНС о принятии. Свой экземпляр храните вместе с регистрационными документами, как доказательство подачи уведомления.

Обратных извещений от налоговой ждать не надо, так как заявление об УСН носит уведомительный

характер, что значит, налоговая не имеет право отказать. Поэтому заявления с отметкой ФНС о

принятии для начала работы по УСН вполне достаточно. Но для личного спокойствия, можете

подать в налоговую отдельное заявление в свободной форме с просьбой выслать вам извещение о

возможности применять упрощенную систему. В соответствии с

Приказом

Минфина РФ № 99 н от 02.07.2012, ФНС вам не откажет и после рассмотрения обращения

(максимум 30 дней), вам пришлют официальный ответ.

Заполните уведомление на УСН бесплатно и без ошибок

Вам не надо изучать инструкции и искать бланки. Достаточно внести свои данные на нашем сайте и программа сама заполнит нужные строки, учитывая требования ФНС. Также вы получите документы для регистрации ИП и инструкцию по подаче. Все можно скачать и распечатать.

Заполнить заявление на УСН

Заполнить заявление на УСН

Другие статьи

Как выбрать вид налогообложения

Характеристики систем налогообложения для ООО и ИП. Как правильно выбрать режим налогообложения, чтобы сэкономить на налогах.

Читать статью

Что делать после регистрации ИП

Действия после регистрации ИП: выбор системы налогообложения, регистрация

в фондах, заказ печати, письмо из органа статистики, открытие расчётного

счёта.

Читать статью

Подготовьте документы для открытия ИП или ООО

С помощью нашего бесплатного сервиса вы можете автоматически подготовить документы в налоговую. Укажите свои данные в форме и через 15 минут сможете скачать готовые документы. Наш сервис работает без ошибок.

Документы для регистрации ИП

Документы для регистрации ООО

Регистрация ИП онлайн

Регистрация ООО онлайн

Внесение изменений в ИП

Внесение изменений в ООО

Заявление о выборе системы налогообложения ип \ Акты, образцы, формы, договоры \ КонсультантПлюс

- Главная

- Правовые ресурсы

- Подборки материалов

- Заявление о выборе системы налогообложения ип

Подборка наиболее важных документов по запросу Заявление о выборе системы налогообложения ип (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

- Индивидуальный предприниматель:

- 18210202103081013160

- 18210202140061110160

- 18210807010011000110

- 18211301020016000130

- 4-ндфл кто сдает

- Ещё…

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Подборка судебных решений за 2019 год: Статья 346.13 «Порядок и условия начала и прекращения применения упрощенной системы налогообложения» главы 26.2 «Упрощенная система налогообложения» НК РФ

(ООО «Журнал «Налоги и финансовое право»)Как указал суд, признавая позицию налогового органа неправомерной, налогоплательщик фактически не применял режим налогообложения в виде УСН и вел хозяйственную деятельность по ОСН; налог по УСН никогда не уплачивал, декларации по УСН не подавал, книгу учета доходов и расходов организаций и ИП, применяющих УСН, не вел. Оснований считать налогоплательщика в рассматриваемом случае перешедшим на УСН, несмотря на то, что он формально подавал заявление о выборе данной системы налогообложения, не имелось. Налогоплательщик, уведомив налоговый орган о переходе на УСН, не начал ее применять, то есть отказался от УСН еще до начала ее применения.

Оснований считать налогоплательщика в рассматриваемом случае перешедшим на УСН, несмотря на то, что он формально подавал заявление о выборе данной системы налогообложения, не имелось. Налогоплательщик, уведомив налоговый орган о переходе на УСН, не начал ее применять, то есть отказался от УСН еще до начала ее применения.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Вопрос: Индивидуальный предприниматель, зарегистрированный в г. Москве, собирается осуществлять торговую деятельность по патенту в Московской области. Где ИП должен получить патент — в налоговом органе в г. Москве или в Московской области? Где должен быть зарегистрирован кассовый аппарат?

(Консультация эксперта, ФНС России, 2022)Обоснование: В соответствии с п. 2 ст. 346.45 Налогового кодекса РФ индивидуальный предприниматель подает лично или через представителя, направляет в виде почтового отправления с описью вложения или передает в электронной форме по телекоммуникационным каналам связи заявление о получении патента в налоговый орган по месту жительства не позднее чем за 10 дней до начала применения индивидуальным предпринимателем патентной системы налогообложения, если иное не предусмотрено настоящим пунктом. В случае если индивидуальный предприниматель планирует осуществлять предпринимательскую деятельность на основе патента в субъекте Российской Федерации, в котором не состоит на учете в налоговом органе по месту жительства или в качестве налогоплательщика, применяющего патентную систему налогообложения, указанное заявление подается в любой территориальный налоговый орган этого субъекта Российской Федерации по выбору индивидуального предпринимателя.

В случае если индивидуальный предприниматель планирует осуществлять предпринимательскую деятельность на основе патента в субъекте Российской Федерации, в котором не состоит на учете в налоговом органе по месту жительства или в качестве налогоплательщика, применяющего патентную систему налогообложения, указанное заявление подается в любой территориальный налоговый орган этого субъекта Российской Федерации по выбору индивидуального предпринимателя.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Тематический выпуск: Налогообложение доходов физических лиц и страховые взносы: сложные вопросы исчисления и уплаты

(под ред. А.В. Брызгалина)

(«Налоги и финансовое право», 2019, N 9)Как указал суд, признавая позицию налогового органа неправомерной, налогоплательщик фактически не применял режим налогообложения в виде УСН и вел хозяйственную деятельность по ОСН; налог по УСН никогда не уплачивал, декларации по УСН не подавал, книгу учета доходов и расходов организаций и ИП, применяющих УСН, не вел. Оснований считать налогоплательщика в рассматриваемом случае перешедшим на УСН, несмотря на то что он формально подавал заявление о выборе данной системы налогообложения, не имелось. Налогоплательщик, уведомив налоговый орган о переходе на УСН, не начал ее применять, то есть отказался от УСН еще до начала ее применения.

Оснований считать налогоплательщика в рассматриваемом случае перешедшим на УСН, несмотря на то что он формально подавал заявление о выборе данной системы налогообложения, не имелось. Налогоплательщик, уведомив налоговый орган о переходе на УСН, не начал ее применять, то есть отказался от УСН еще до начала ее применения.

ФНС России

«ФНС России утверждены формы документов, рекомендуемые для применения патентной системы налогообложения»Те ИП, которые еще не определились с выбором системы налогообложения и не успели подать заявление до 20 декабря 2012 года, могут это сделать в любое время. Для этого им необходимо подать заявление, не позднее чем за 10 рабочих дней до начала применения патента. Минус в том, что такие ИП не смогут получить патент на 12 месяцев (патент может приобретаться на любое количество месяцев, но не более чем на календарный год).

Информационное сообщение Минфина России

«Об изменениях в специальных налоговых режимах»Заявление на получение патента подается индивидуальным предпринимателем в налоговый орган по месту жительства не позднее чем за 10 дней до начала применения патентной системы налогообложения. В случае, если индивидуальный предприниматель планирует осуществлять предпринимательскую деятельность на основе патента в субъекте Российской Федерации, в котором не состоит на учете в налоговом органе по месту жительства или в качестве налогоплательщика, применяющего патентную систему налогообложения, указанное заявление подается в любой территориальный налоговый орган этого субъекта Российской Федерации по выбору индивидуального предпринимателя.

В случае, если индивидуальный предприниматель планирует осуществлять предпринимательскую деятельность на основе патента в субъекте Российской Федерации, в котором не состоит на учете в налоговом органе по месту жительства или в качестве налогоплательщика, применяющего патентную систему налогообложения, указанное заявление подается в любой территориальный налоговый орган этого субъекта Российской Федерации по выбору индивидуального предпринимателя.

Налоговая регистрация | Департамент доходов штата Джорджия

Регистрация бизнеса

Любому юридическому лицу, которое ведет бизнес в Грузии, может потребоваться зарегистрироваться для получения одного или нескольких налоговых идентификационных номеров, разрешений и/или лицензий. Онлайн-регистрация доступна через Налоговый центр Джорджии (GTC), безопасный электронный портал самообслуживания клиентов. После отправки через Интернет вы должны получить свой номер налогового счета по электронной почте в течение 15 минут.

Налог с продаж и использования

Любое физическое или юридическое лицо, подпадающее под определение «дилер» в O. C.G.A. § 48-8-2 необходимо зарегистрироваться для получения налогового номера с продаж и использования и свидетельства о регистрации независимо от того, будут ли все продажи осуществляться через Интернет, за пределами штата, оптом или освобождены от налога. Регистрация налога с продаж и использования не требует продления и остается в силе до тех пор, пока существует бизнес без изменения формы собственности или структуры.

C.G.A. § 48-8-2 необходимо зарегистрироваться для получения налогового номера с продаж и использования и свидетельства о регистрации независимо от того, будут ли все продажи осуществляться через Интернет, за пределами штата, оптом или освобождены от налога. Регистрация налога с продаж и использования не требует продления и остается в силе до тех пор, пока существует бизнес без изменения формы собственности или структуры.

В дополнение к регистрации для получения налогового номера с продаж и использования, дилер должен зарегистрироваться для

- счет государственной платы за гостиницу и мотель, если дилер является владельцем гостиницы, который должен взимать государственную плату за гостиницу и мотель в соответствии с O.C.G.A. § 48-13-50.3;

- счет акцизного налога на фейерверки, если дилер является продавцом потребительских фейерверков, как описано в O.C.G.A. § 48-13-130;

- предоплаченный беспроводной счет 911, если дилер является розничным продавцом предоплаченных беспроводных услуг, как описано в O.

C.G.A. § 46-5-134.2; или

C.G.A. § 46-5-134.2; или - счет без предоплаты 911, если дилер является поставщиком услуг телефонной связи, как описано в O.C.G.A. § 38-3-181.

Зарегистрируйтесь для получения налогового номера с продаж и использования.

Удерживаемый налог

Любое предприятие, имеющее сотрудников согласно определению O.C.G.A. § 48-7-100(4) должен зарегистрироваться для удержания номера платежной ведомости. Эта регистрация не требует продления и остается в силе до тех пор, пока в компании есть сотрудники, заработная плата которых облагается подоходным налогом в Грузии.

Зарегистрируйтесь для удержания номера заработной платы.

Международное соглашение о налоге на топливо (IFTA)

Регистрация в IFTA требуется для любого автомобильного перевозчика, зарегистрированного в Грузии, который будет работать на межгосударственной основе и соответствует следующим квалифицированным определениям:

- Транспортные средства, используемые, спроектированные или обслуживаемые для перевозки людей или имущества

- Наличие двух осей и полная масса транспортного средства или зарегистрированная полная масса, превышающая 26 000 фунтов

- Наличие трех и более осей независимо от веса

- Используется в комбинации, когда полная масса такой комбинации превышает 26 000 фунтов (26 000 фунтов) или зарегистрированная полная масса транспортного средства .

«Автомобиль, отвечающий требованиям», не включает транспортные средства для отдыха. Эта регистрация требует ежегодного продления с выдачей нового разрешения и отличительных знаков.

Зарегистрируйтесь для получения номера IFTA.

Дистрибьютор моторного топлива

Квалифицированный дистрибьютор моторного топлива:

- Производит, очищает, подготавливает, перегоняет, производит, смешивает или смешивает моторное топливо в этом штате

- Осуществляет первую продажу в этом штате любого моторного топлива, ввезенного в этот штат до того, как моторное топливо было получено любым другим лицом в этом штате

- Потребляет или использует в этом штате любое моторное топливо, импортированное в этот штат до того, как моторное топливо было получено любым другим лицом в этом штате

- Закупает моторное топливо на экспорт из этого государства

- Потребляет или использует моторное топливо другого типа, кроме бензина, для использования на автомагистралях и вне автомагистралей, и кто решает получить лицензию дистрибьютора, чтобы получить освобождение, разрешенное

Эта регистрация не требует продления и остается в силе до тех пор, пока не будет отменена, приостановлена или отозвана государством. Для этого требуется облигация .

Для этого требуется облигация .

Зарегистрируйтесь для получения номера дистрибьютора моторного топлива.

Алкоголь

Любой бизнес, который продает алкоголь (пиво, вино, спиртные напитки) в розницу или оптом, должен получить лицензию на алкоголь. Эта лицензия применяется к оптовым продажам или потреблению на месте. Эта регистрация требует первоначального расследования и ежегодного продления. Для этой регистрации также требуется местная лицензия , облигация и . Подробнее о лицензиях на алкоголь.

Зарегистрируйтесь для получения лицензии на алкоголь.

Табак

Любой бизнес, который продает табак (сигары, сигареты, табак, вейп-продукты и т. д.) в розницу или оптом, должен получить лицензию на табак. Эта регистрация требует ежегодного продления.

Зарегистрируйтесь для получения лицензии на табачные изделия.

Развлекательные автоматы с монетоприемником

Развлекательные автоматы определяются как машины любого вида или характера, используемые публикой для развлечения или развлечения, работа которых требует оплаты или вставки монеты, купюры или других денег, жетона, билета или часть, в зависимости от мастерства игрока, независимо от того, дает ли это награду успешному игроку. Свяжитесь с лотереей Джорджии для регистрации.

Свяжитесь с лотереей Джорджии для регистрации.

За дополнительной информацией или помощью обращайтесь:

Отдел обслуживания налогоплательщиков

877-GADOR11 (877-423-6711)

Как зарегистрироваться для уплаты налога с продаж штата Нью-Йорк

Налоговый бюллетень ST-360 (TB-ST-360)

Версия для печати (PDF)

Дата выпуска: 2 сентября 2011 г.

Введение

Если вы будете осуществлять продажи в штате Нью-Йорк, которые облагаются налогом с продаж, вы должны зарегистрироваться в Налоговом департаменте и получить Certificate of Authority . Доверенность дает вам право взимать налог с ваших налогооблагаемых продаж, а также выдавать и принимать большинство свидетельств штата Нью-Йорк об освобождении от налога с продаж. Как правило, продавец собирает налог с покупателя и перечисляет его штату Нью-Йорк. Если вы планируете осуществлять налогооблагаемые продажи в штате Нью-Йорк, вы должны зарегистрироваться в налоговом департаменте не менее чем за 20 дней до начала бизнеса. После этого штат Нью-Йорк вышлет вам свидетельство о полномочиях , которое должно постоянно находиться у вас на рабочем месте. В этом бюллетене объясняется:

После этого штат Нью-Йорк вышлет вам свидетельство о полномочиях , которое должно постоянно находиться у вас на рабочем месте. В этом бюллетене объясняется:

- как подать заявку на получение сертификата полномочий ,

- типы сертификатов полномочий,

- , если вам нужно более одного сертификата полномочий и

- штрафы за отсутствие регистрации.

Если у вас есть какие-либо вопросы о необходимости регистрации, см. Налоговый бюллетень . Нужно ли регистрироваться для уплаты налога с продаж? (ТБ-СТ-175).

Подача заявления на получение сертификата полномочий

Чтобы подать заявку на получение сертификата полномочий , используйте New York Business Express.

Ваша заявка будет обработана, и, если она будет одобрена, мы отправим вам сертификат полномочий по почте. Вы не можете на законных основаниях осуществлять какие-либо налогооблагаемые продажи, пока не получите свой Certificate of Authority .

Типы

Сертификатов полномочийНалоговое управление выдает два типа Свидетельства о полномочиях для целей налога с продаж, обычный и временный . Тип сертификата полномочий , который вам нужен, зависит от ожидаемой продолжительности вашей коммерческой деятельности. Для обоих типов сертификатов используются одна и та же форма и процесс подачи заявки; однако временный сертификат будет выдан с датой начала и окончания.

Обычный

ДоверенностьВы должны подать заявление на получение обычного сертификата полномочий , если вы будете осуществлять налогооблагаемые продажи из своего дома, магазина, магазина, тележки, прилавка или любого другого объекта, из которого вы регулярно ведете свою деятельность. Неважно, владеете ли вы помещением или арендуете его.

Если вы осуществляете продажи на выставке или развлекательном мероприятии, таком как ремесленная выставка, выставка антиквариата, блошиный рынок или спортивное мероприятие, вы должны подать заявку на получение обычного сертификата полномочий , даже если ваши продажи осуществляются только на изолированных или случайная основа. Департамент больше не выдает Сертификат полномочий для поставщиков шоу и развлечений , который ранее был выдан для этих поставщиков. См. TSB-M-08(13)S, Изменения, касающиеся выдачи сертификатов полномочий для поставщиков шоу и развлечений.

Департамент больше не выдает Сертификат полномочий для поставщиков шоу и развлечений , который ранее был выдан для этих поставщиков. См. TSB-M-08(13)S, Изменения, касающиеся выдачи сертификатов полномочий для поставщиков шоу и развлечений.

Временный

ДоверенностьЕсли вы планируете осуществлять налогооблагаемые продажи в штате Нью-Йорк не более двух налоговых кварталов подряд в течение любого 12-месячного периода, вы можете подать заявление на получение временного сертификата полномочий . При определении того, соответствуете ли вы этому требованию, имейте в виду, что налоговые кварталы: с 1 марта по 31 мая, с 1 июня по 31 августа, с 1 сентября по 30 ноября и с 1 декабря по 28 февраля (29 февраля в високосный год). ).

Продавцы шоу и развлечений не могут подавать заявку на получение временного сертификата ; они должны подать заявление на получение обычного сертификата полномочий .

Для запроса временного сертификата полномочий , вы должны указать, когда вы ожидаете, что ваша деловая операция начнется и закончится. Временный сертификат дает вам право собирать налоги и вести бизнес только между этими датами.

Временный сертификат дает вам право собирать налоги и вести бизнес только между этими датами.

Однако, даже если вы имеете право на получение временного сертификата полномочий , может оказаться полезным подать заявку на получение обычного сертификата полномочий . Обычный сертификат обеспечивает гибкость для продолжения вашего бизнеса без повторной подачи заявки на получение сертификата полномочий каждый раз, когда вы снова начинаете бизнес. Вы не можете подать заявку на получение более одного временного сертификата полномочий на любой 12-месячный период.

Для получения дополнительной информации о типах сертификатов полномочий см. публикацию 750, Руководство по налогам с продаж в штате Нью-Йорк.

Несколько местоположений

У вас должен быть сертификат полномочий для каждого офиса. Вы можете подать одну декларацию по налогу с продаж для комбинированных продаж во всех местах или отдельную декларацию для каждого места.

Если вы планируете управлять своими офисами как отдельными бизнес-объектами, вам необходимо подать заявку на получение отдельного сертификата полномочий для каждого офиса.

Если у вас будет несколько отделений и вы планируете управлять ими как одним предприятием, вы можете зарегистрировать все отделения с помощью New York Business Express. Мы обработаем ваше заявление и вышлем вам сертификат полномочий для каждого места, все они содержат один и тот же идентификационный номер налогоплательщика.

Если вы уже являетесь зарегистрированным продавцом и собираетесь открыть дополнительный магазин, вы можете объединить информацию о продажах и подать сводную декларацию. При добавлении нового местоположения вам необходимо указать свой текущий идентификационный номер налогоплательщика вместе с адресом вашего дополнительного местоположения.

Если вы использовали New York Business Express для подачи заявки на получение сертификата полномочий , вам также следует использовать его для регистрации дополнительного места. В качестве альтернативы вы можете отправить письмо или Форму ДТФ-17-АТТ, Список офисов для консолидированного регистратора , содержащий информацию для:

В качестве альтернативы вы можете отправить письмо или Форму ДТФ-17-АТТ, Список офисов для консолидированного регистратора , содержащий информацию для:

НАЛОГОВОЕ ОТДЕЛЕНИЕ NYS

РЕГИСТРАЦИОННЫЙ ОТДЕЛ НАЛОГА С ПРОДАЖ W A HARRIMAN CAMPUS

ALBANY, NEW YORK 12227

При желании вы можете позвонить нам в Информационный центр по налогам с продаж.

Вы должны дождаться получения сертификата полномочий , прежде чем сможете начать бизнес на новом месте.

Дубликат

Сертификат полномочийЕсли вы уже зарегистрированы для уплаты налога с продаж в Налоговом департаменте, но вам нужна копия вашего Свидетельства о полномочиях , поскольку оригинал был утерян или уничтожен, вы можете позвонить нам по телефону (518) 485-2889.

Новый

Сертификат полномочий , необходимый для передачи права собственности и организационных изменений Сертификат полномочий не может быть передан или назначен. Если вы покупаете существующий бизнес или берете на себя ответственность за семейный бизнес, вы должны подать заявку на собственный Доверенность . Вы не можете использовать сертификат полномочий , который мы выдали предыдущему владельцу.

Если вы покупаете существующий бизнес или берете на себя ответственность за семейный бизнес, вы должны подать заявку на собственный Доверенность . Вы не можете использовать сертификат полномочий , который мы выдали предыдущему владельцу.

Вы также должны подать заявление на получение нового Сертификата полномочий , если вы меняете организационную структуру (правовую форму) своего бизнеса, например, переходите с индивидуального предприятия на корпорацию. Новый бизнес должен иметь свой собственный сертификат полномочий , прежде чем он начнет свою деятельность.

Вы должны показать свой сертификат автора

ити Вы должны разместить свой сертификат о полномочиях на видном месте в вашем офисе, в том числе в других местах. Если у вас нет постоянного физического местоположения, вы можете прикрепить его к своему грузовику, тележке, фургону, стенду или другому транспортному средству или объекту, с которого вы ведете бизнес. На вас может быть наложен штраф в размере 50 долларов США, если вы не сможете правильно отобразить свой сертификат полномочий .

На вас может быть наложен штраф в размере 50 долларов США, если вы не сможете правильно отобразить свой сертификат полномочий .

Вы должны подать налоговую декларацию с продаж

Как только вы получите Certificate of Authority, считается, что вы занимаетесь бизнесом для целей налогообложения с продаж, даже если вы никогда не совершали продажи или никогда не открывали двери своего заведения. Поэтому очень важно вовремя подавать налоговую декларацию с продаж, даже если у вас нет налогооблагаемых продаж. За несвоевременную подачу налогов предусмотрены штрафы, даже если вы не должны платить налоги. Вы можете подать налоговую декларацию онлайн, используя онлайн-сервисы Налогового департамента, расположенные на нашем веб-сайте. Чтобы узнать больше о требованиях к подаче документов, см. Налоговый бюллетень 9.0105 Требования к подаче налоговых деклараций с продаж и использования (TB-ST-275).

Штрафы за отсутствие регистрации для уплаты налога с продаж

Если вы обязаны зарегистрироваться для целей налогообложения с продаж, но не делаете этого, и вы ведете бизнес без действующего сертификата полномочий , вы будете подвергнуты штрафу. Максимальный штраф за ведение бизнеса без действительного Сертификата полномочий составляет 10 000 долларов США в размере до 500 долларов США за первый день ведения бизнеса без действительного сертификата.Сертификат полномочий 0105, плюс до 200 долларов США в день за каждый последующий день. Для получения дополнительной информации см. Налоговый бюллетень Налоговые санкции с продаж и использования (TB-ST-805) .

Максимальный штраф за ведение бизнеса без действительного Сертификата полномочий составляет 10 000 долларов США в размере до 500 долларов США за первый день ведения бизнеса без действительного сертификата.Сертификат полномочий 0105, плюс до 200 долларов США в день за каждый последующий день. Для получения дополнительной информации см. Налоговый бюллетень Налоговые санкции с продаж и использования (TB-ST-805) .

Прочие разрешения на ведение бизнеса

Многие виды бизнеса нуждаются в разрешениях и лицензиях от других государственных и местных учреждений в дополнение к сертификату полномочий штата Нью-Йорк . Например, ресторану может потребоваться лицензия на продажу спиртных напитков, выданная Государственным управлением по обороту алкогольных напитков, для продажи алкогольных напитков, а автомастерской может потребоваться специальное разрешение от Департамента охраны окружающей среды на утилизацию масла и других загрязнителей. New York Business Express может помочь вам определить, потребуются ли для вашего конкретного вида бизнеса какие-либо дополнительные лицензии или разрешения.

New York Business Express может помочь вам определить, потребуются ли для вашего конкретного вида бизнеса какие-либо дополнительные лицензии или разрешения.

Кроме того, ваш бизнес будет иметь дополнительные обязанности и обязанности помимо сбора налога с продаж. Публикация 20, Налоговый справочник штата Нью-Йорк для новых предприятий, содержит информацию о правилах штата Нью-Йорк в отношении корпоративных налогов, удерживаемых налогов для сотрудников, компенсационных выплат и многое другое.

Примечание. Налоговый бюллетень — это информационный документ, предназначенный для предоставления общих рекомендаций на упрощенном языке по интересующей налогоплательщиков теме. Он точен на дату выпуска. Однако налогоплательщики должны знать, что последующие изменения в Законе о налогах или его интерпретации могут повлиять на точность Налогового бюллетеня. Информация, представленная в этом документе, не охватывает все ситуации и не предназначена для замены закона или изменения его значения.

C.G.A. § 46-5-134.2; или

C.G.A. § 46-5-134.2; или

Об авторе