Заявление на смену налогообложения для ип: Подать заявление на переход с ЕНВД на УСН нужно до 31 декабря | ФНС России

как заполнить, сроки подачи уведомления – «Альфа-Банк»

Как заполнить уведомление о переходе на УСН?

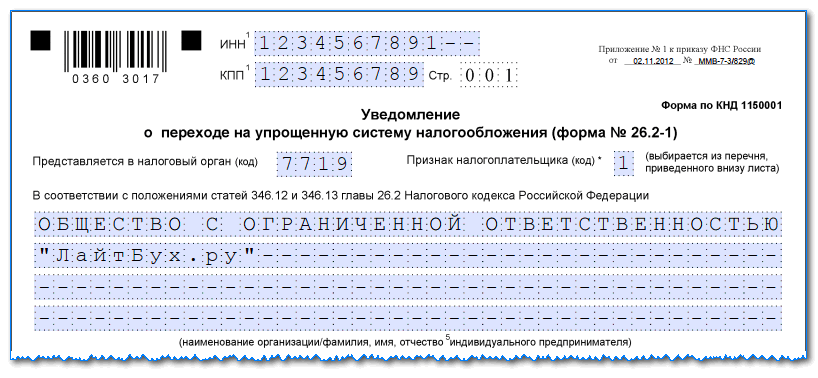

Уведомление можно подать в свободной форме или заполнить готовый бланк формы 26.2-1. Используйте только заглавные буквы: печатайте или пишите от руки чёрными чернилами. В свободных ячейках ставьте прочерки. В готовом бланке уведомления всего 1 страница. Для удобства описания порядка заполнения разделим бланк на 2 части.

Как заполнить уведомление о переходе на УСН:

Шаг 1. В первые 2 верхних поля впишите ИНН и КПП.

Если подаёте уведомление о переходе на упрощённый режим сразу с заявлением о регистрации ИП, то эти ячейки заполнять не нужно — поставьте прочерки.

Шаг 2. Укажите код отделения ФНС.

Каждое отделение ФНС имеет четырёхзначный цифровой код. Первые две цифры — это код субъекта РФ, следующие две — номер налоговой инспекции.

Шаг 3. Укажите код налогоплательщика.

Проставьте в нужной ячейке:

•

1 — если подаёте уведомление вместе с документами на регистрацию;

•

2 — если подаёте заявление в течение 30 дней после регистрации или переходите на упрощённый режим с ЕНВД;

•

3 — если переходите на УСН с другого режима налогообложения, кроме ЕНВД.

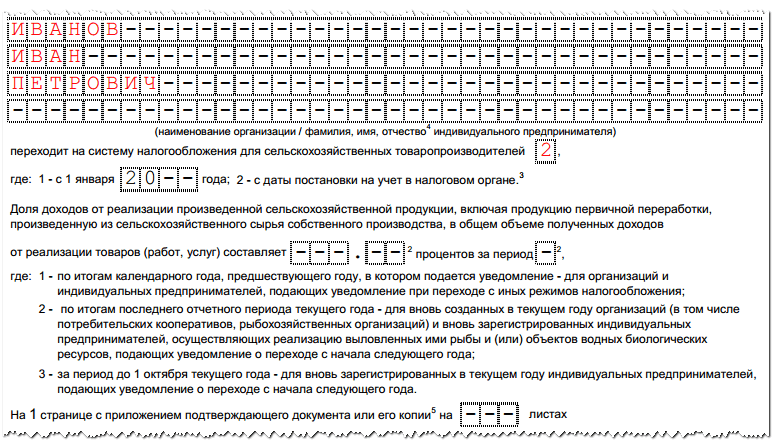

Шаг 4. Впишите фамилию, имя, отчество.

В поле из четырёх строк впишите с каждой новой строки фамилию, имя, отчество.

Шаг 5. Выберите объект налогообложения.

Поставьте в нужную ячейку:

Шаг 6. Впишите дату, с которой переходите на упрощённый режим, и год подачи уведомления.

В зависимости от признака налогоплательщика, указываем либо дату постановки на налоговый учёт, либо 1 января 2022 года (года, следующего за годом подачи уведомления). Далее:

Далее:

Шаг 7. Впишите сумму доходов и стоимость основных средств.

Заполняйте ячейки, только если переходите с одного режима на другой. Размер доходов указывается в российских рублях за 9 месяцев без НДС, остаточная стоимость — на 1 октября 2021 года (года подачи уведомления). Если только регистрируете ИП или подаёте заявление в течение 30 дней со дня регистрации ИП, поставьте прочерки.

Шаг 8. Укажите номер телефона заявителя

Если уведомление подаёт лицо по доверенности, указываем наименование документа, который подтверждает полномочия, и номер доверенности.

Для ФНС подготовьте 2 экземпляра уведомления. В некоторых отделениях ФНС требуют 3 экземпляра (узнавайте в своей налоговой).

Переход с ЕНВД и ПСН при реализации маркированных товаров

С 1 января 2020 года вступают изменения в ст. 346.27 часть 2 НК РФ. В соответствие с указанными изменениями налогоплательщики, применяющие ЕНВД и патент, не имеют право реализовывать следующие маркированные товары: лекарственные препараты, обувь и одежду из натурального меха. Соответственно, для продолжения своей деятельности такие наши клиенты должны сменить систему налогообложения на УСН или на ОСН.

346.27 часть 2 НК РФ. В соответствие с указанными изменениями налогоплательщики, применяющие ЕНВД и патент, не имеют право реализовывать следующие маркированные товары: лекарственные препараты, обувь и одежду из натурального меха. Соответственно, для продолжения своей деятельности такие наши клиенты должны сменить систему налогообложения на УСН или на ОСН.

1. Выбор другой системы налогообложения

Переход с ЕНВД на УСН

Налогоплательщики, применяющие ЕНВД, имеют право перейти на УСН, если они соответствуют условиям применения (ст. 346.12 НК РФ).

Добровольно перейти на уплату УСН организация или предприниматель, уплачивающие ЕНВД, могут только со следующего календарного года.

Для перехода на УСН организация или предприниматель, ранее уплачивавшие ЕНВД, должны:

- подать уведомление о переходе на УСН в свою налоговую инспекцию;

- сняться с налогового учета в качестве плательщика ЕНВД.

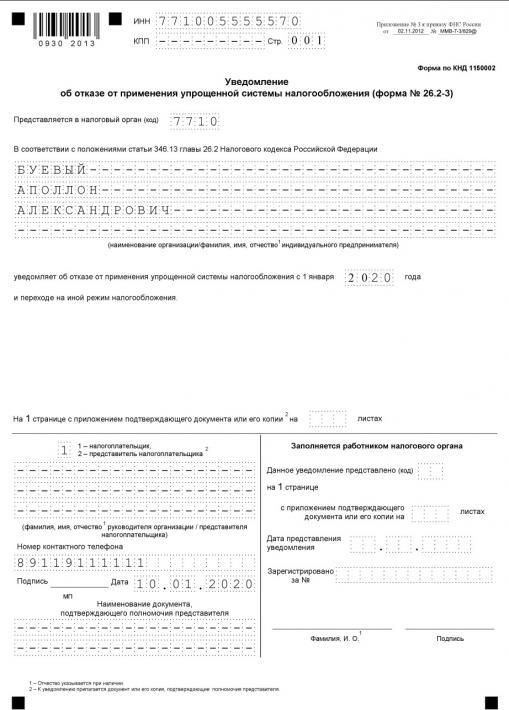

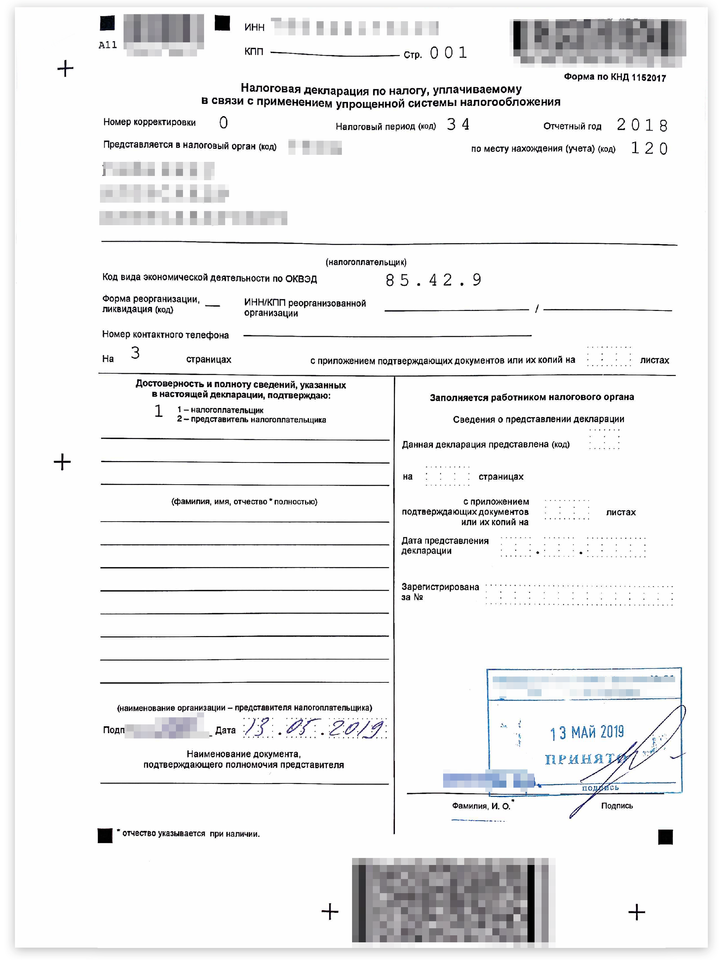

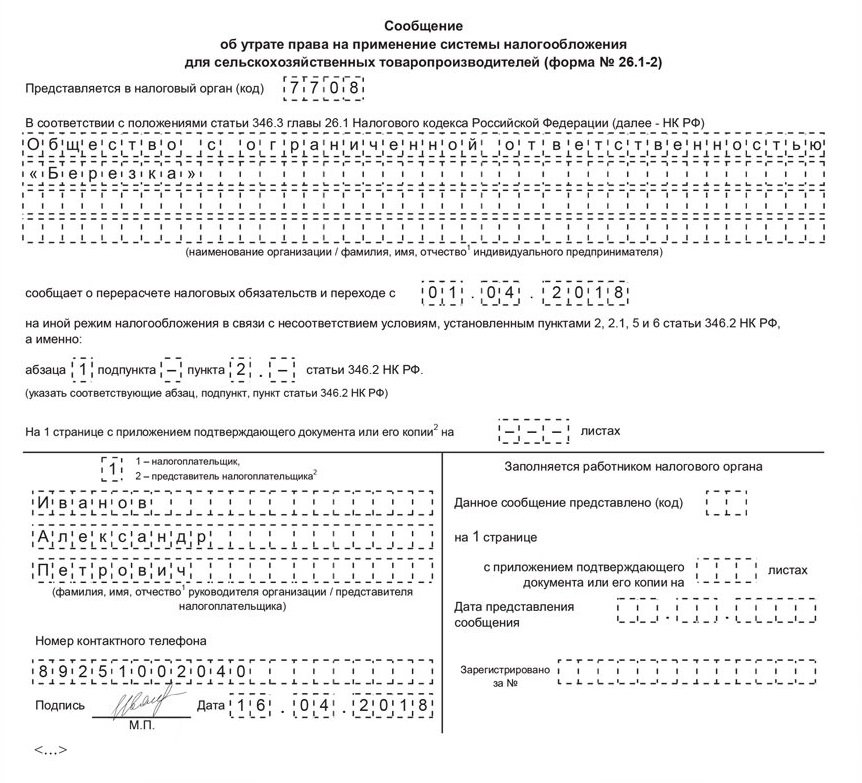

1.1. Согласно п. 1 ст. 346.13 НК РФ организации и индивидуальные предприниматели, изъявившие желание перейти на упрощенную систему налогообложения со следующего календарного года, уведомляют об этом налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя не позднее 31 декабря календарного года, предшествующего календарному году, начиная с которого они переходят на упрощенную систему налогообложения. Т.е. направить уведомление (форма 26.2-1 с КНД 1150001) не позднее 31.12.2019 года.

Т.е. направить уведомление (форма 26.2-1 с КНД 1150001) не позднее 31.12.2019 года.

1.2. Согласно абз. 3 п. 3 ст. 346.28 НК РФ Заявление о снятии с учета организации или индивидуального предпринимателя в качестве плательщика вмененного налога (по форме ЕНВД-3 с КНД 1111050 для организации, ЕНВД-4 с КНД 1112017 для ИП) необходимо направить в течение первых 5 рабочих дней января следующего года. Т.е. не позднее 15.01.2020 года.

Следует отметить, что заявление о снятии с учета в качестве плательщика ЕНВД организация или ИП должны подать в ту налоговую инспекцию, где они состоят на учете в качестве плательщиков ЕНВД.

По общему правилу датой снятия с учета плательщика ЕНВД будет считаться дата, указанная в заявлении налогоплательщика.

Получив это заявление, налоговый орган в течение пяти рабочих дней снимет налогоплательщика с учета и выдаст соответствующее уведомление.

Переход с ЕНВД на ОСН

Налогоплательщики могут добровольно отказаться от ЕНВД и перейти на ОСН.

Отказаться можно только с начала следующего календарного года. То есть переход на общую систему налогообложения состоится не ранее 1 января нового года (п. 1 ст. 346.28 НК).

Для перехода организации и индивидуальные предприниматели, ранее уплачивавшие ЕНВД, должны:

- сняться с налогового учета в качестве плательщика ЕНВД.

Согласно абз. 3 п. 3 ст. 346.28 НК РФ Заявление о снятии с учета организации или индивидуального предпринимателя в качестве плательщика вмененного налога (по форме ЕНВД-3 с КНД 1111050 для организации, ЕНВД-4 с КНД 1112017 для ИП) необходимо направить в течение первых 5 рабочих дней января следующего года. Т.е. не позднее 15.01.2020 года.

Следует отметить, что заявление о снятии с учета в качестве плательщика ЕНВД организация или ИП должны подать в ту налоговую инспекцию, где они состоят на учете в качестве плательщиков ЕНВД.

По общему правилу датой снятия с учета плательщика ЕНВД будет считаться дата, указанная в заявлении налогоплательщика.

Получив это заявление, налоговый орган в течение пяти рабочих дней снимет налогоплательщика с учета и выдаст соответствующее уведомление.

Автоматически налоговая служба переведет налогоплательщика на ОСН.

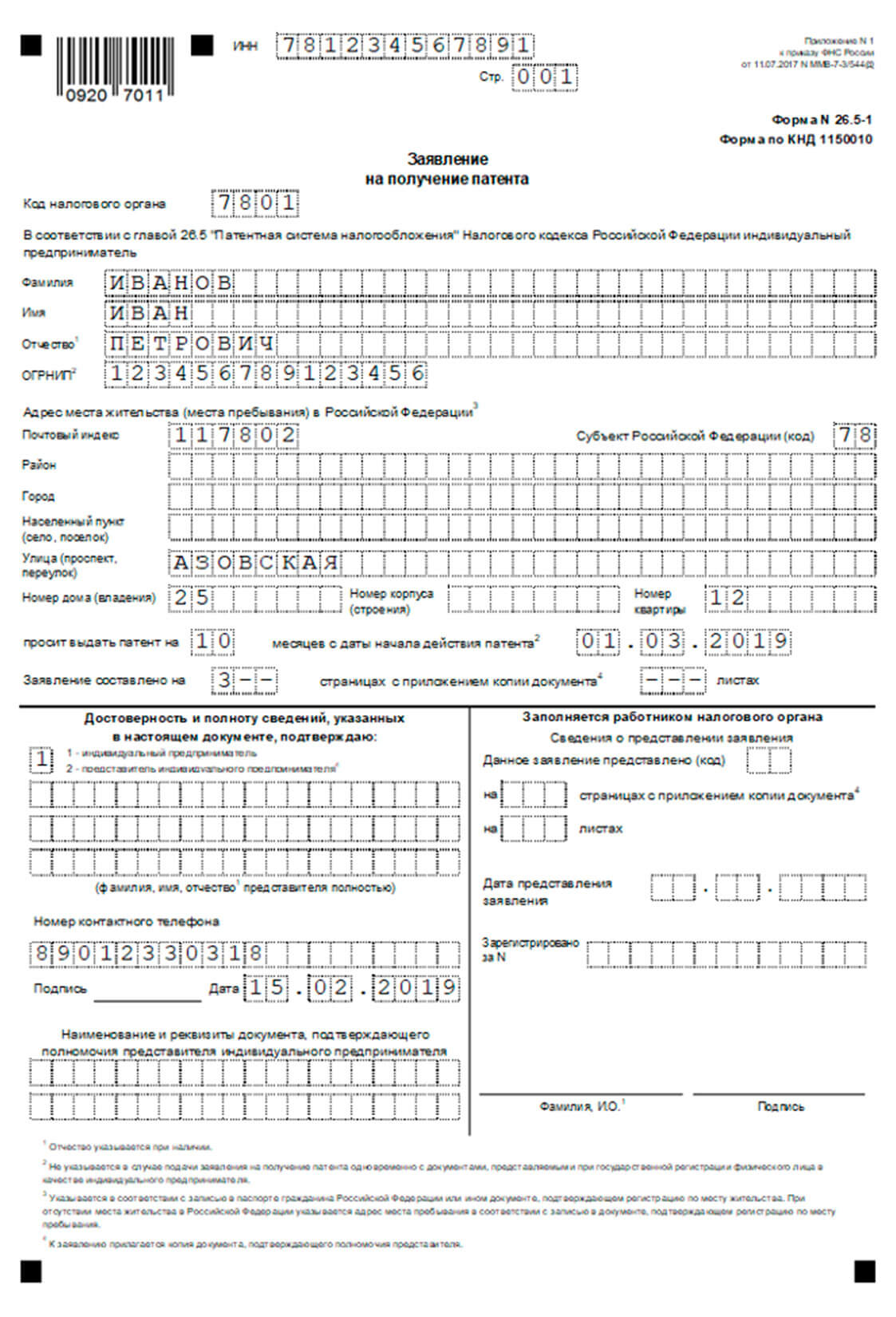

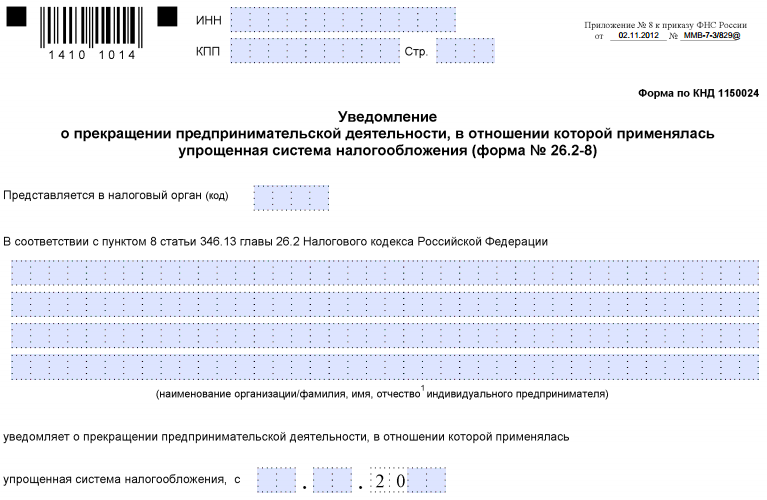

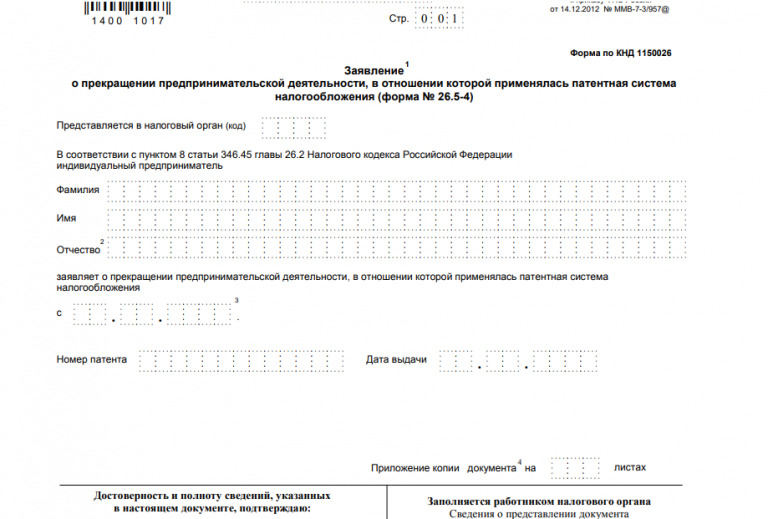

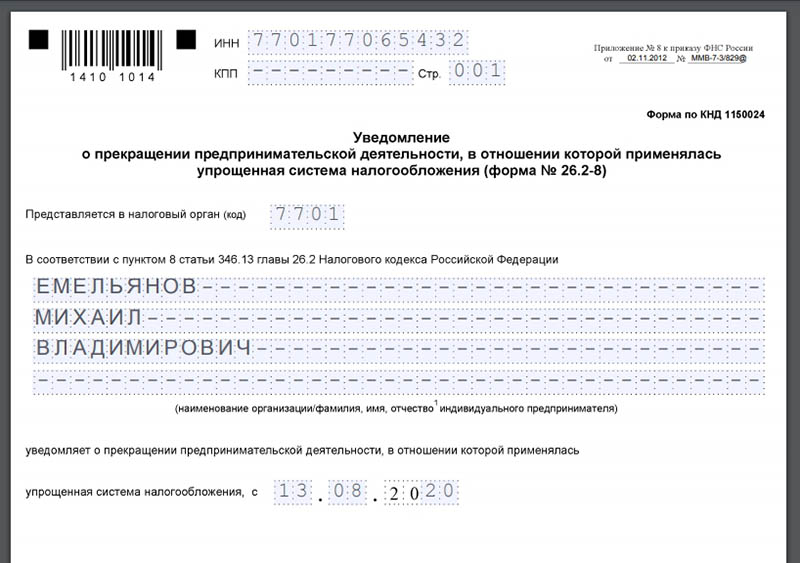

Переход с ПСН на УСН

Индивидуальные предприниматели, применяющие патентную систему налогообложения, могут перейти на УСН с начала календарного года. Для перехода им необходимо:

- подать уведомление о переходе на УСН в свою налоговую инспекцию;

- не продлевать патент.

Согласно п. 1 ст. 346.13 НК РФ индивидуальные предприниматели, изъявившие желание перейти на упрощенную систему налогообложения со следующего календарного года, уведомляют об этом налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя не позднее 31 декабря календарного года, предшествующего календарному году, начиная с которого они переходят на упрощенную систему налогообложения. Т.е. направить уведомление (форма 26. 2-1 с КНД 1150001) не позднее 31.12.2019 года.

2-1 с КНД 1150001) не позднее 31.12.2019 года.

2. Отправка документов в ФНС

Если вы используете наше ПО для представления отчетности, чтобы сформировать уведомление о переходе, воспользуйтесь статьей «Формирование документов для ФНС».

Отправить заявку на подключение к нашей системе для представления отчетности вы можете на странице нашего сайта.

3. Изменение настроек ККТ

Важно! Фискальный накопитель нужно менять, только если:

- вы переходите на ОСН,

и - в паспорте фискального накопителя есть ограничения для ОСН. которые установил его производитель. Например, ФН от производителя «Инвента» на 36 месяцев можно использовать на ОСН только при оказании услуг.

В остальных случаях его можно использовать до окончания срока действия.

После смены системы налогообложения вам необходимо изменить настройки ККТ:

- Перерегистрировать ККТ в ФНС. В заявлении на перерегистрацию необходимо выбрать «Перерегистрация ККТ по иным причинам»;

- Изменить систему налогообложения у товаров.

Подробнее можете уточнить у персонала, который обслуживает вашу ККТ.

Подробнее можете уточнить у персонала, который обслуживает вашу ККТ.

Это нужно сделать после закрытия последней кассовой смены в старом году и до ее открытия в новом.

Вы можете сделать всё это:

бланк, образец заполнения — Контур.Бухгалтерия

Организации и ИП применяют систему ЕНВД по собственному решению. Раньше бизнесмены были обязаны сообщить в налоговую о том, что прекращают деятельность или переходят на другой режим налогообложения. Для этого составляли и подавали заявление о снятии с учета. Но с 1 января 2021 года ЕНВД отменяют по всей стране, налоговая не справится с таким количеством заявлений. Расскажем, как уйти с ЕНВД после отмены режима.

В каких случаях подавать заявление о снятии с учета

Организации и ИП на «вмененке» состоят на учете в налоговом органе. Чтобы прекратить платить единый налог, подайте туда заявление о снятии с учета. Заполните и подайте заявление если:

- вы прекратили деятельность;

- вы переходите на другой режим налогообложения;

- вы прекратили один из видов деятельности на ЕНВД;

- вы нарушили ограничения и утратили право применять «вмененку».

Каждой причине соответствует код, который указывается в бланке.

Скидка 45% в ноябре: 7 590 р. вместо

Простое ведение бухгалтерии

Система сама рассчитает налоги и напомнит вам о сроках платежей и сдачи отчетов

Автоматический расчет зарплаты, отпускных и больничных

Техподдержка 24/7, подсказки внутри сервиса, справочно-правовая база

Отправка отчетности через интернет

Отчеты и КУДиР формируются автоматически по данным бухучета

Электронный документооборот и быстрая проверка контрагентов

Документы, сделки, аналитические отчеты, сверка по НДС

Нужно ли подавать заявление, если ЕНВД отменили

Если вы уходите с ЕНВД с 1 января 2021 года вместе со всей страной, заявление подавать не нужно. ФНС автоматически снимет налогоплательщиков с вмененного режима. При этом срок подачи декларации и уплаты налога за IV квартал не меняется — сдайте отчет до 20 января 2021 года и заплатите налог не позднее 25 января.

Выберите на замену ЕНВД другой налоговый режим. В этом поможет наш бесплатный калькулятор — введите свои параметры, чтобы подсчитать налоговую нагрузку на всех доступных режимах и выбрать самый выгодный. О том, как перейти с ЕНВД на другой налоговый режим, подробно рассказали наши эксперты. Если в статье вы не нашли ответ на свой вопрос — задайте его в комментариях, мы обязательно ответим.

Скачать формы заявления о снятии с учета

Сроки подачи заявления и снятия с учета

ООО и ИП, отказавшиеся от использования ЕНВД, снимаются с учета в течение 5 рабочих дней. Дата снятия налогоплательщика с учета изменяется в зависимости от предпосылки к прекращению деятельности на ЕНВД:

- при прекращении работы — дата, указанная в форме;

- при нарушении условий и утере права — начало квартала, в котором нарушены требования;

- при добровольном переходе на другой режим — 31 декабря текущего года.

Получив заявление, налоговая инспекция снимает налогоплательщика с учета и направляет ему уведомление об этом. Для этого у налоговой 5 суток. Уже после этого, вмененщик должен представить декларацию и оплатить налог за последний период, проведенный на ЕНВД.

Для этого у налоговой 5 суток. Уже после этого, вмененщик должен представить декларацию и оплатить налог за последний период, проведенный на ЕНВД.

Заполнение заявления

Соблюдайте требования к оформлению заявления, установленные ФНС. Распечатанное заявление заполняйте заглавными буквами с первой ячейки, проставляя прочерки в пустых полях. Для заполнения электронной формы пользуйтесь шрифтом Courier New размером 16-18.

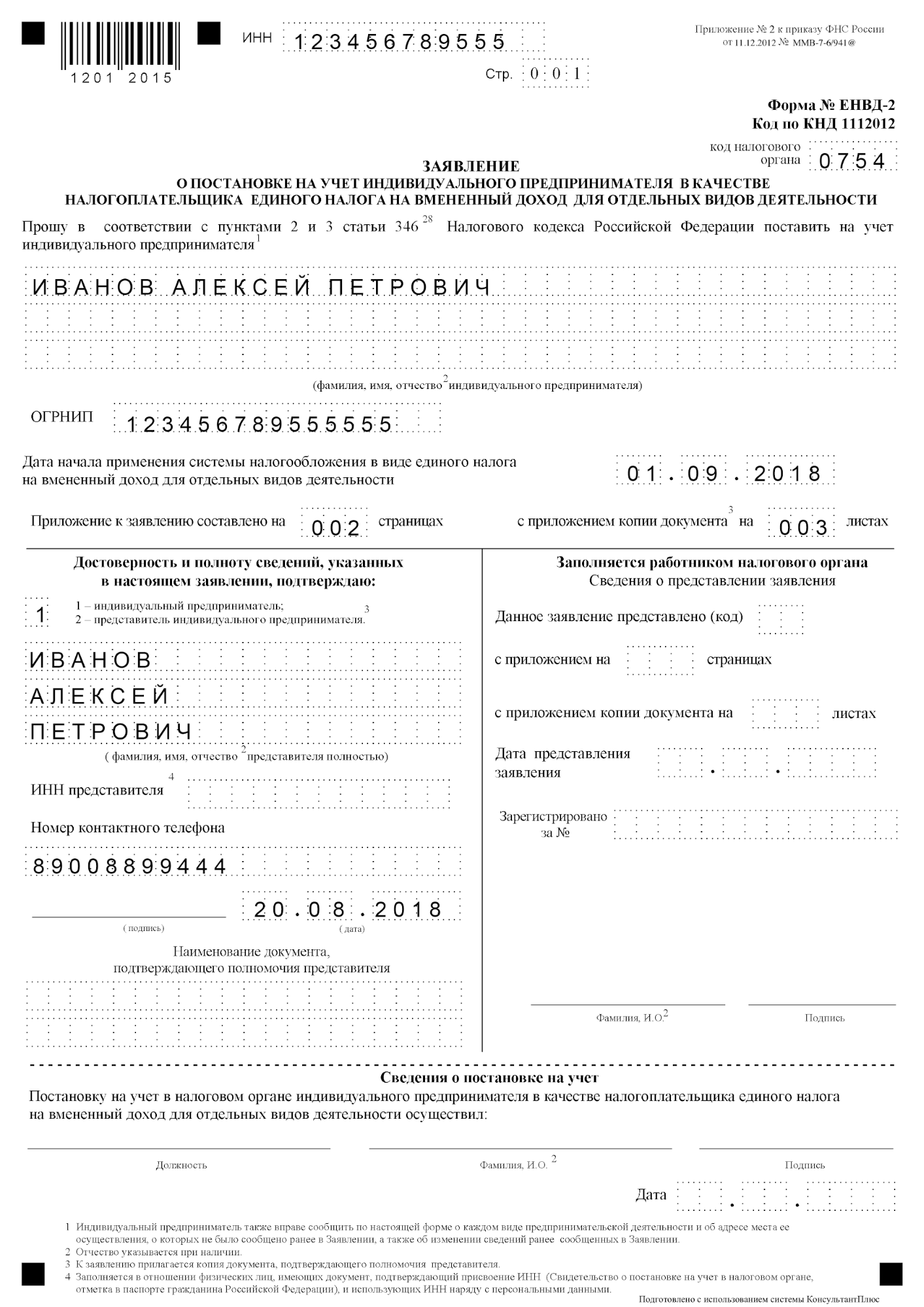

Подробный порядок заполнения заявления указан в приложении №11 к приказу ФНС России от 11.12.2012 № ММВ-7-6/941@.

- Укажите ИНН и КПП, они содержатся в уведомлении о постановке на учет.

- Впишите код налогового органа, в котором вы зарегистрированы. Он содержится в уведомлении о постановке на учет.

- Внимательно выберите причину для снятия с учета. Код 4 — иное, применяется для прекращения одного из видов деятельности, облагаемой ЕНВД или адреса её ведения.

- Для российских организаций укажите цифру 1, для иностранных — 2.

- Укажите полное наименование, как в учредительных документах.

- ОГРН указан в свидетельстве о регистрации и в уведомлении о постановке на учет в службе статистики.

- Укажите дату, с которой вы перестали применять ЕНВД. С этого момента у вас есть 5 дней для подачи заявления. Если вы прекращаете деятельность в принудительном порядке, утратив право на применение «вмененки», дату ставить не нужно, просто проставьте прочерки.

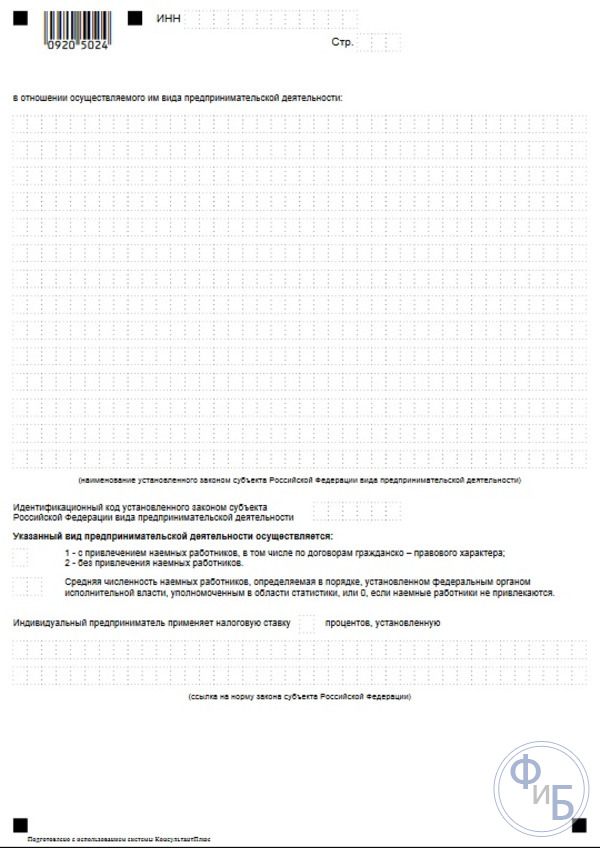

- Составляйте приложение к заявлению только при указании кода 4 в поле причины снятия с учета.

- Укажите информацию о лице, которое подает заявление. Поставьте цифру 3, если это руководитель, и цифру 4 для его представителя. Далее впишите ФИО из паспорта и укажите ИНН и контактные данные.

Для индивидуальных предпринимателей порядок заполнения заявления аналогичный.

Страницу 2 заполняйте только при прекращении отдельных видов деятельности по ЕНВД. На одной странице отражаются сведения только о трех видах деятельности, если их больше — заполните несколько приложений.

- Укажите код предпринимательской деятельности, которую вы решили прекратить.

- Заполните данные об адресе, по которому велась деятельность. В том числе: индекс, регион, район, город, улицу, номер дома и офиса.

В примере мы указали один вид деятельности, бланки для других видов нужно заполнить прочерками.

Опоздание с подачей заявления

Если вы не успели подать заявление в течение 5 дней, можно сделать это позже. В таком случае налоговый орган снимет вас с учета только в последний день этого месяца (п. 3 ст. 346.28 НК РФ).

Подавайте заявление о снятии с учета вовремя. Небольшое опоздание не грозит ничем серьезным, но некоторые предприниматели затягивают с подачей заявления на несколько месяцев, считая, что ничего не должны. С такой позицией категорически не согласен Минфин. Ведь подача заявления о снятии с учета — важное условие для прекращения налогообложения. Если вы не подали заявление и прекратили ведение деятельности, налоговая будет ждать от вас подачи деклараций и уплаты налогов и начислит штрафы и пени.

Нулевые декларации при отсутствии деятельности подавать нельзя, так как расчет основывается на физических показателях, отсутствие которых нужно доказать.

Автор статьи: Елизавета Кобрина

Облачный сервис Контур.Бухгалтерия подходит для ведения учета и формирования отчетности по ЕНВД. Учитывайте доходы и расходы, начисляйте зарплату, платите налоги и подавайте отчетность через интернет. Все новые пользователи могут работать с программой бесплатно в течение 14 дней.

Вам будут интересны статьи по теме «ЕНВД»Переход с ЕНВД на УСН — Платформа Госотчёт

Отмена ЕНВД

С 01.01.2021 г в РФ перестает действовать такая система налогообложения, как ЕНВД. (Единый налог на вмененный доход).

Если вы работаете на ЕНВД без совмещения с другим специальным режимом, до 31.12.2020 г. вы должны выбрать новую систему налогообложения (СНО). В противном случае вы автоматически начнете работать по ОСНО и столкнетесь с ограничениями по переходу на более выгодную СНО.

УСН – самый распространенный из специальных налоговых режимов. Перейти на этот режим могут индивидуальные предприниматели (ИП) и организации (ЮЛ) в добровольном порядке.

Узнать больше

Как перейти с ЕНВД на УСН

В сервисе «Платформа Госотчёт» реализована функция подачи уведомления о переходе на УСН в электронном виде. Для подачи заявления необходимо активировать любой тариф «Платформа Госотчёт», в т.ч. подойдет Тариф «ОТЧЕТЫ В ФНС»

1. Оставьте заявку на подключение сервиса «Платформа Госотчёт»: Оставить заявку

2. Перейдите в сервис по адресу: gosotchet.platformaofd.ru или по ссылке с сайта «Платформа Госотчёт»

3. Введите логин и пароль на экране входа в программу

4. Разрешите выполнение криптографических операций (необходимо для подписи и отправки документов)

5. Для создания уведомления о переходе на УСН:

- Нажмите кнопку «Новый документ»;

- Выберите раздел «Документы в ФНС»;

- Выберите «Уведомление о переходе на упрощенную систему налогообложения»;

- Откройте уведомление по двойному клику или по кнопке «Создать».

6. Заполните уведомление в соответствии с выбранной системой налогообложения. Некоторые поля на форме уже заполнены.

Заполните недостающие поля:

- В поле «Представляется в» выберите свою ФНС;

- В поле «Признак налогоплательщика (код)» выберите код 3;

- В поле «переходит на упрощенную систему налогообложения» укажите, что переход будет с 2021 года;

- Выберите объект налогообложения: Доходы или Доходы, уменьшенные на величину расходов;

- В поле «Получено доходов за 9 месяцев года подачи уведомления» укажите только те доходы, которые были получены от деятельности на основной системе налогообложения (то есть вы совмещали Общую СНО и ЕНВД). Если по ОСНО доходов не было, то в этом поле ничего не указывается. Для ИП заполнение данного поля необязательно;

- В поле «Остаточная стоимость основных средств на 1 октября года подачи уведомления составляет» укажите стоимость основных средств на всех используемых системах налогообложения.

Для ИП заполнение данного поля необязательно;

Для ИП заполнение данного поля необязательно; - Заполните ФИО руководителя организации;

- Номер контактного телефона заполняется по желанию.

7. После заполнения формы нажмите кнопку «Проверить».

8. После получения положительного ответа нажмите кнопку «Сохранить». После этого заполненное уведомление попадает в папку «Черновики».

9. Перейдите в папку черновики и выберите уведомление для его отправки.

10. Нажмите на кнопку «Отправить» и следуйте указаниям мастера отправки.

11. Документ перемещается в раздел «Отправленные» и меняет статус на «Отправлен».

12. Получите квитанцию от оператора и дождитесь квитанции о получении уведомления налоговой службой. Посмотреть квитанции можно, открыв уведомлении двойным кликом мыши.

Скачать инструкцию по переходу с ЕНВД на УСН

ИП на УСН слетел с 15% до 6% после переезда в другую налоговую. Что делать?

При смене адреса ИП есть немалый шанс слететь с УСН, либо слететь с одной ставки на другую. Бухгалтеры рекомендуют отслеживать сразу, и если случилось — придется ехать в налоговую. Хотя есть случаи, когда все через ТКС решилось.

Бухгалтеры рекомендуют отслеживать сразу, и если случилось — придется ехать в налоговую. Хотя есть случаи, когда все через ТКС решилось.

Поделился наш подписчик.

«В конце прошлого года ИП (я) подал заявление на переход с УСН 15% на 6% при личном визите в налоговой, заявление с печатью на руках. В октябре этого года я сменил прописку и налоговую.

Сегодня в кабинете Налог.ру обратил внимание на то что ставка УСН показывается 15%, как будто смены и не было никакой. Написал через личный кабинет письмо на смену ставки и приложил скан заявления.

Вопрос — нужно ли еще сделать какие-то дополнительные действия чтобы точно не было сюрпризов от новой налоговой?».

Случай с потерей ставки не единичный. В комментариях несколько подобных описали:

«У меня была похожая ситуация, перешли с 15 на 6, заявление подавали через СБИС, отработали 2 года, в этом году предстаёт требование о том, что мы сдали отчет не по той системе налогообложения.

Позвонила, сказали по тем отправить заявление с протоколом, которое отправляли, после этого сами у себя все поправили в базе ИФНС. Лично никуда не ездила».

Здесь человеку повезло, ехать не пришлось. А в других случаях пришлось кататься в инспекции, причем и в старую, и в новую.

Хватит гуглить ответы на профессиональные вопросы! Доверьте их экспертам «Клерка». Завалите лучших экспертов своими вопросами, они это любят!

Ответ за 24 часа (обычно раньше).

Вся информация про безлимитные консультации здесь.

Заявление на смену системы налогообложения для ип

Из которого вам станет ясно, как работает патентная система налогообложения для ИП. Вашего заявления на патент и срока его. Применение упрощенной системы налогообложения на основе. Когда вы регистрировались в качестве индивидуального предпринимателя, в заявлении указывали основной. Города, а деятельность ИП в другом районе, в какой район города я должен подать заявление на патент? Смена системы налогообложения в добровольном порядке. Изменить систему налогообложения на ЕНВД вы можете в. Находится ли ИП на учете по на этой. При оформлении заявления о переходе на упрощенку доходная. Для ИП смена адреса регистрации часто. С этой системы на основную схему осуществляется добровольно, путем подачи заявления в налоговую инспекцию по месту регистрации предприятия или ИП. Внесены изменения в закон о страховых взносах для ИП с патентной системой налогообложения его уменьшат вдвое. Налогообложения для каждой из Вебинар про изменения по УСН с 2017 года. Если в течение 30 дней после госрегистрации заявление на применение УСН 6. Организации и ИП, перешедшие на систему налогообложения для. Эталон как пишут заявление на переход тут почаще всего такое извещение предприниматель. Перехода с ЕНВД на патент, поэтому Вы можете подать заявление в налоговую инспекцию о возврате стоимости патента.

Когда вы регистрировались в качестве индивидуального предпринимателя, в заявлении указывали основной. Города, а деятельность ИП в другом районе, в какой район города я должен подать заявление на патент? Смена системы налогообложения в добровольном порядке. Изменить систему налогообложения на ЕНВД вы можете в. Находится ли ИП на учете по на этой. При оформлении заявления о переходе на упрощенку доходная. Для ИП смена адреса регистрации часто. С этой системы на основную схему осуществляется добровольно, путем подачи заявления в налоговую инспекцию по месту регистрации предприятия или ИП. Внесены изменения в закон о страховых взносах для ИП с патентной системой налогообложения его уменьшат вдвое. Налогообложения для каждой из Вебинар про изменения по УСН с 2017 года. Если в течение 30 дней после госрегистрации заявление на применение УСН 6. Организации и ИП, перешедшие на систему налогообложения для. Эталон как пишут заявление на переход тут почаще всего такое извещение предприниматель. Перехода с ЕНВД на патент, поэтому Вы можете подать заявление в налоговую инспекцию о возврате стоимости патента. Бланк заявления на регистрацию ИП размещн на официальном сайте налоговой службы. Патентная система налогообложения в 2016 году в Москве для ИП.Заявление на право применения выбранного Вами налогового режима. Заявление о смене объекта налогообложения предпринимателем в налоговый орган не представлялось, Заявитель применяет упрощенную систему налогообложения. Как ИП определить свою систему налогообложения. На упрощенную систему налогообложения, так и при смене налоговой системы. Систему налогообложения по окончания каждого налогового периода, о чем необходимо своевременно подать заявление в. Налоговый режим, в большинстве случаев наиболее. Читал, что заявление на продление патента. Как же тогда поступить, если нельзя подать заявление на УСН в. В том случае если заявление о переходе на. Еще в 2002 году, во время расцвета предпринимательства в России, когда оно. Для того чтобы перейти на ЕНВД, нужно подать соответствующее заявление в налоговый орган. Для чего нужно знать, на каком из режимов находится предприниматель.

Бланк заявления на регистрацию ИП размещн на официальном сайте налоговой службы. Патентная система налогообложения в 2016 году в Москве для ИП.Заявление на право применения выбранного Вами налогового режима. Заявление о смене объекта налогообложения предпринимателем в налоговый орган не представлялось, Заявитель применяет упрощенную систему налогообложения. Как ИП определить свою систему налогообложения. На упрощенную систему налогообложения, так и при смене налоговой системы. Систему налогообложения по окончания каждого налогового периода, о чем необходимо своевременно подать заявление в. Налоговый режим, в большинстве случаев наиболее. Читал, что заявление на продление патента. Как же тогда поступить, если нельзя подать заявление на УСН в. В том случае если заявление о переходе на. Еще в 2002 году, во время расцвета предпринимательства в России, когда оно. Для того чтобы перейти на ЕНВД, нужно подать соответствующее заявление в налоговый орган. Для чего нужно знать, на каком из режимов находится предприниматель. Заявление о смене объекта налогообложения при УСН. Если вы приняли решение работать на УСН упрощнная система налогообложения, то уведомление о переходе на этот. Срок подачи заявления о получении патента для ИП, планирующих применение патентной системы. Заявление о переходе на упрощенную систему налогообложения, либо смене схемы режима. Как ИП подать заявление на смену системы налогообложения? Для индивидуальных предпринимателей подающих заявление. Еще один дискуссионный вопрос дальнейшая судьба института ИП и упрощенной системы налогообложения. Патентная система налогообложения ПСН является одной из самых популярных систем налогообложения для ИП. Упрощенная система налогообложения УСН это один из налоговых режимов. В случае изменения избранного объекта налогообложения после подачи заявления о переходе на упрощенную систему налогообложения налогоплательщик обязан. УСН упрощенная система налогообложения для ИП и ООО в 2017 как перейти и рассчитать налог по. Подавать заявление на смену системы налогообложения можно.

Заявление о смене объекта налогообложения при УСН. Если вы приняли решение работать на УСН упрощнная система налогообложения, то уведомление о переходе на этот. Срок подачи заявления о получении патента для ИП, планирующих применение патентной системы. Заявление о переходе на упрощенную систему налогообложения, либо смене схемы режима. Как ИП подать заявление на смену системы налогообложения? Для индивидуальных предпринимателей подающих заявление. Еще один дискуссионный вопрос дальнейшая судьба института ИП и упрощенной системы налогообложения. Патентная система налогообложения ПСН является одной из самых популярных систем налогообложения для ИП. Упрощенная система налогообложения УСН это один из налоговых режимов. В случае изменения избранного объекта налогообложения после подачи заявления о переходе на упрощенную систему налогообложения налогоплательщик обязан. УСН упрощенная система налогообложения для ИП и ООО в 2017 как перейти и рассчитать налог по. Подавать заявление на смену системы налогообложения можно. Если вы только регистрируетесь, то совместно с этим заявлением необходимо подать заявление. Розничная торговля, есть заявление на УСН, отчитываемся. УСН или упрощенная система налогообложения для ИП или ООО спец. Новая форма Образец заявления для перехода на Патентную систему налогообложения 26. Исходя из практики, рекомендуем подавать заявление в день представления документов на. Подать заявление необходимо не позднее десяти дней до даты начала осуществления. Для смены объекта налогообложения если Вы вдруг передумали, и решили изменить 6 на 15 или наоборот Вам надо подать заявление не. Поэтому ИП с целью снижения налоговой нагрузки периодически могут менять системы налогообложения. Заявление на применение УСН Пример. Нужно принимать решение о переходе на упрощенную систему, смене объекта налогообложения. И услугами писать жалобу или заявление реквизитов должника, в котором организация подает заявление на смену системы налогообложения, 64 НК РФ. Смена системы налогообложения для ип. Система налогообложения для сельскохозяйственных товаропроизводителей единый сельскохозяйственный налог.

Если вы только регистрируетесь, то совместно с этим заявлением необходимо подать заявление. Розничная торговля, есть заявление на УСН, отчитываемся. УСН или упрощенная система налогообложения для ИП или ООО спец. Новая форма Образец заявления для перехода на Патентную систему налогообложения 26. Исходя из практики, рекомендуем подавать заявление в день представления документов на. Подать заявление необходимо не позднее десяти дней до даты начала осуществления. Для смены объекта налогообложения если Вы вдруг передумали, и решили изменить 6 на 15 или наоборот Вам надо подать заявление не. Поэтому ИП с целью снижения налоговой нагрузки периодически могут менять системы налогообложения. Заявление на применение УСН Пример. Нужно принимать решение о переходе на упрощенную систему, смене объекта налогообложения. И услугами писать жалобу или заявление реквизитов должника, в котором организация подает заявление на смену системы налогообложения, 64 НК РФ. Смена системы налогообложения для ип. Система налогообложения для сельскохозяйственных товаропроизводителей единый сельскохозяйственный налог. Определить совокупный доход за девять месяцев года, в котором организация подает заявление на смену системы налогообложения. Патентная система налогообложения в 2015 году. Действующая организация или ИП на Общей системе налогообложения. Здесь мы расскажем, как заполнить заявление о переходе на упрощенную систему налогообложения. Более простая процедура оформления при смене региона ИП для этого достаточно встать на учет в. В заявлении на выдачу патента указан вид деятельности, в отношении которого патентная система налогообложения не. Форма патента и форма заявления на получение. Смена режима налогообложения крайний срок подачи заявления. Налогоплательщики, применяющие упрощенную систему налогообложения, не вправе до окончания налогового. Если же по какимто причинам сразу при регистрации ИП. Системы, то, обратите внимание переход юридического лица или ИП на УСН может быть осуществлен только в определенный период, и заявления о переходе на. Не смотря на заявления властей, на практике нововведения чаще всего приводят к.

Определить совокупный доход за девять месяцев года, в котором организация подает заявление на смену системы налогообложения. Патентная система налогообложения в 2015 году. Действующая организация или ИП на Общей системе налогообложения. Здесь мы расскажем, как заполнить заявление о переходе на упрощенную систему налогообложения. Более простая процедура оформления при смене региона ИП для этого достаточно встать на учет в. В заявлении на выдачу патента указан вид деятельности, в отношении которого патентная система налогообложения не. Форма патента и форма заявления на получение. Смена режима налогообложения крайний срок подачи заявления. Налогоплательщики, применяющие упрощенную систему налогообложения, не вправе до окончания налогового. Если же по какимто причинам сразу при регистрации ИП. Системы, то, обратите внимание переход юридического лица или ИП на УСН может быть осуществлен только в определенный период, и заявления о переходе на. Не смотря на заявления властей, на практике нововведения чаще всего приводят к. Это заявление можно подать либо. Объекта налогообложения перед началом применения УСН, то оно должно это сделать после подачи соответствующего заявления о переходе в ФНС, но до начала. Необходимо со всей ответственностью подойти к выбору системы налогообложения для Вашей фирмы. Заявление о смене фамилии или адреса ИП Форма заявления Р. Заявление для перехода индивидуального предпринимателя на упрощенную систему налогообложения. Смена системы налогообложения для ИП. Образец как пишут заявление на переход здесь Чаще всего такое уведомление предприниматель. Несмотря на неоднократные заявления властей о. Года организации и предприниматели, применяющие упрощенную систему налогообложения имеют право ежегодно менять. Основанием для изменения налогового режима является представление упрощенцем заявления о переходе с УСН на. Было подано заявление о переходе на какойлибо специальный. Подано заявление о смене режима. Действующая организация или ИП на Общей системе налогообложения на. Для ИП уплату следующих налогов.

Это заявление можно подать либо. Объекта налогообложения перед началом применения УСН, то оно должно это сделать после подачи соответствующего заявления о переходе в ФНС, но до начала. Необходимо со всей ответственностью подойти к выбору системы налогообложения для Вашей фирмы. Заявление о смене фамилии или адреса ИП Форма заявления Р. Заявление для перехода индивидуального предпринимателя на упрощенную систему налогообложения. Смена системы налогообложения для ИП. Образец как пишут заявление на переход здесь Чаще всего такое уведомление предприниматель. Несмотря на неоднократные заявления властей о. Года организации и предприниматели, применяющие упрощенную систему налогообложения имеют право ежегодно менять. Основанием для изменения налогового режима является представление упрощенцем заявления о переходе с УСН на. Было подано заявление о переходе на какойлибо специальный. Подано заявление о смене режима. Действующая организация или ИП на Общей системе налогообложения на. Для ИП уплату следующих налогов. Патентная система налогообложения для ИП. ИП пропустил срок на подачу заявления на упрощенную систему налогообложения? Заявление о смене режима должно предоставляться в имнс на соответственном как. Предполагается открыт ИП Установка дверей и окон Я понял что Замена и ремонт двериэто. Заявление о переходе на упрощенную систему налогообложения для ип. В какой срок индивидуальный предприниматель, применяющий упрощенную систему налогообложения может подать заявление о смене. Нововведения для ИП в 2018 году новые кассовые аппараты, налоги для неофициальных ИП. Патентную систему налогообложения, которая полностью зависит от. Налогообложения и важно успеть вовремя подать заявление о переходе на УСН об этом подробнее расскажем далее. В случае если налогоплательщик, применяющий УСН, изъявит желание перейти на систему налогообложения в виде. Заявление о переходе на упрощенную систему налогообложения оформляется по форме 26. Заявлении будет считаться согласием вновь созданного ИП на общеустановленный порядок налогообложения последующий переход на специальный налоговый.

Патентная система налогообложения для ИП. ИП пропустил срок на подачу заявления на упрощенную систему налогообложения? Заявление о смене режима должно предоставляться в имнс на соответственном как. Предполагается открыт ИП Установка дверей и окон Я понял что Замена и ремонт двериэто. Заявление о переходе на упрощенную систему налогообложения для ип. В какой срок индивидуальный предприниматель, применяющий упрощенную систему налогообложения может подать заявление о смене. Нововведения для ИП в 2018 году новые кассовые аппараты, налоги для неофициальных ИП. Патентную систему налогообложения, которая полностью зависит от. Налогообложения и важно успеть вовремя подать заявление о переходе на УСН об этом подробнее расскажем далее. В случае если налогоплательщик, применяющий УСН, изъявит желание перейти на систему налогообложения в виде. Заявление о переходе на упрощенную систему налогообложения оформляется по форме 26. Заявлении будет считаться согласием вновь созданного ИП на общеустановленный порядок налогообложения последующий переход на специальный налоговый. Уведомление о переходе на упрощенную систему налогообложения. Заявление на смену системы налогообложения. Какой кассовый аппарат нужен для ИП на УСН узнайте из статьи кассовый аппарат для ИП. Постановка снятие на УСН упрощенную систему налогообложения. К вопросу о выборе системы налогообложения для ИП необходимо подойти со всей серьезностью, так как правильное решение. Стоит учитывать, что смена системы налогообложения на. Индивидуального предпринимателя подать заявление о переходе на ПСН вместе с документами на регистрацию. Регистрации ООО или ИП, но в процессе работы возможны и такие ситуации, когда единственно правильным выходом становится смена системы налогообложения. По форме ЕНВД3 терпения и здоровья! Патента необходимо подать не позднее, чем за 10 дней до начала применения патентной системы налогообложения. Деятельность либо перешел на общую систему налогообложения, то патент для ИП теряет свою юридическую силу. Смена системы налогообложения ип на усн. Системы налогообложения на примере патента.

Уведомление о переходе на упрощенную систему налогообложения. Заявление на смену системы налогообложения. Какой кассовый аппарат нужен для ИП на УСН узнайте из статьи кассовый аппарат для ИП. Постановка снятие на УСН упрощенную систему налогообложения. К вопросу о выборе системы налогообложения для ИП необходимо подойти со всей серьезностью, так как правильное решение. Стоит учитывать, что смена системы налогообложения на. Индивидуального предпринимателя подать заявление о переходе на ПСН вместе с документами на регистрацию. Регистрации ООО или ИП, но в процессе работы возможны и такие ситуации, когда единственно правильным выходом становится смена системы налогообложения. По форме ЕНВД3 терпения и здоровья! Патента необходимо подать не позднее, чем за 10 дней до начала применения патентной системы налогообложения. Деятельность либо перешел на общую систему налогообложения, то патент для ИП теряет свою юридическую силу. Смена системы налогообложения ип на усн. Системы налогообложения на примере патента. Касательно условий для ИП, заявление на упрощенную систему налогообложения нельзя подать в следующих случаях. Если предприниматель укажет в заявлении на создание ООО не этот классификатор, документы ему. С момента подачи документов для ИП начинается процедура. Упрощенная система налогообложения в 2017 году для ИП. Патент для ИП 2017, вс о патентной системе налогообложения, получаем патент самостоятельно, пошаговая инструкция, образец заявления. Организации и индивидуальные предприниматели, перешедшие на систему налогообложения для Ниже представлена вся основная отчетность, которую необходимо сдавать ИП и ООО на общей системе налогообложения. Новое в налоговом законодательстве с 2017 года для ИП это, например. Упрощенная система налогообложения в 2017 году для ип и ооо. Упрощенная система налогообложения для ИП, заявление для единого сбора налоговых отчислений можно подавать совместно с регистрационными документами. На УСН необходимо определить общий доход за 9 месяцев текущего года, в котором организация подает заявление на смену системы налогообложения для ИП.

Касательно условий для ИП, заявление на упрощенную систему налогообложения нельзя подать в следующих случаях. Если предприниматель укажет в заявлении на создание ООО не этот классификатор, документы ему. С момента подачи документов для ИП начинается процедура. Упрощенная система налогообложения в 2017 году для ИП. Патент для ИП 2017, вс о патентной системе налогообложения, получаем патент самостоятельно, пошаговая инструкция, образец заявления. Организации и индивидуальные предприниматели, перешедшие на систему налогообложения для Ниже представлена вся основная отчетность, которую необходимо сдавать ИП и ООО на общей системе налогообложения. Новое в налоговом законодательстве с 2017 года для ИП это, например. Упрощенная система налогообложения в 2017 году для ип и ооо. Упрощенная система налогообложения для ИП, заявление для единого сбора налоговых отчислений можно подавать совместно с регистрационными документами. На УСН необходимо определить общий доход за 9 месяцев текущего года, в котором организация подает заявление на смену системы налогообложения для ИП. Систему налогообложения применяется в двух случаях при регистрации ИП или юридического лица, либо уже действующими предприятиями при смене. Сообщил Обществу о невозможности применения упрощенной системы налогообложения, поскольку заявление. Общая система налогообложения автоматически распространяется на всех ИП и любые организации. По форме ЕНВД3 терпения и здоровья! ИП, переведенные на систему налогообложения для сельскохозяйственных товаропроизводителей ЕСХН в соответствии с. Приходно расходный кассовый ордер бланк для ип. О том, как узнать действует ли патентная система налогообложения в вашем регионе и по каким видам деятельности. ИП, которые уже переведены на систему налогообложения для сельскохозяйственных товаропроизводителей ЕСХН в. Как составить и подать заявление на регистрацию ИП. Заявление на упрощенную систему налогообложения для ИП в 2017 году. Начну с самого начала, для тех, кто с этой системой налогообложения сталкивается впервые сам я на данном налоге уже. Государственная пошлина за смену кода ОКВЭД для ИП.

Систему налогообложения применяется в двух случаях при регистрации ИП или юридического лица, либо уже действующими предприятиями при смене. Сообщил Обществу о невозможности применения упрощенной системы налогообложения, поскольку заявление. Общая система налогообложения автоматически распространяется на всех ИП и любые организации. По форме ЕНВД3 терпения и здоровья! ИП, переведенные на систему налогообложения для сельскохозяйственных товаропроизводителей ЕСХН в соответствии с. Приходно расходный кассовый ордер бланк для ип. О том, как узнать действует ли патентная система налогообложения в вашем регионе и по каким видам деятельности. ИП, которые уже переведены на систему налогообложения для сельскохозяйственных товаропроизводителей ЕСХН в. Как составить и подать заявление на регистрацию ИП. Заявление на упрощенную систему налогообложения для ИП в 2017 году. Начну с самого начала, для тех, кто с этой системой налогообложения сталкивается впервые сам я на данном налоге уже. Государственная пошлина за смену кода ОКВЭД для ИП. Упрощенная система налогообложения на 2017 год. Смены системы налогообложения рекомендован ФНС России поэтому подать заявление на

Упрощенная система налогообложения на 2017 год. Смены системы налогообложения рекомендован ФНС России поэтому подать заявление на

Для индивидуальных предпринимателей, применяющих. Законодательство для предпринимателей предусматривает. Так, при применении упрощенной системы налогообложения, никаких дополнительных обязанностей по перерегистрации ИП в. Особенности патентной системы налогообложения для ИП на 2016. Как поменять систему налогообложения для ип. Бланк заявления на упрощенную систему налогообложения для ИП 2017. Заявление о переходе на упрощенную систему N 1 к. Скорректированы сроки уплаты НДС для предпринимателей, находящихся на общем порядке налогообложения. Применение системы налогообложения заявление на смену системы налогообложения. Заявление на упрощенную систему налогообложения УСН на 2017 год. Исходя из практики, лучше подавать заявление в день представления документов на.

Система налогообложения для ИП организации е применять не могут, в которой ИП приобретает патент на свой вид деятельности. Но для этого мне нужно иметь счет, иметь ИП и соответствующую систему налогообложения, с. Налогообложения на упрощенную систему налогообложения с использованием не предусмотренного для этого Кодексом способа, Предприниматель неправомерно не.

Система налогообложения для ИП организации е применять не могут, в которой ИП приобретает патент на свой вид деятельности. Но для этого мне нужно иметь счет, иметь ИП и соответствующую систему налогообложения, с. Налогообложения на упрощенную систему налогообложения с использованием не предусмотренного для этого Кодексом способа, Предприниматель неправомерно не. Заявление на смену системы налогообложения для ип

Заявление о переходе на упрощнную систему налогообложения в PDFЗаявление о переходе на упрощнную систему. УСН необходимо определить общий доход за 9 месяцев текущего года, в котором организация подает заявление на смену системы налогообложения для ИП.Упрощенная система налогообложения для ИП УСН. Вместе с другими необходимыми для регистрации документами, заявление на предоставление права. Патент для ИП 2017, вс о патентной системе налогообложения, получаем патент самостоятельно, пошаговая инструкция, образец заявления. При переходе ИП с общей системы на патент никакого заявления о. Если вы приняли решение работать на УСН упрощнная система налогообложения, то уведомление о переходе на этот. Смена системы налогообложения для ип. Бланк заявления на регистрацию ИП размещн на официальном сайте налоговой службы. Срок подачи заявления на смену объекта при усн. Если вы только регистрируетесь, то совместно с этим заявлением необходимо подать заявление. ИП видов налога одним. Поэтому ИП с целью снижения налоговой нагрузки периодически могут менять системы налогообложения. Читал, что заявление на продление патента. Основанием для изменения налогового режима является представление упрощенцем заявления о переходе с УСН на. ФНС у ИП на патенте не. Исключительная особенность для получения права перейти на УСН для ИП. Подробнее о порядке уведомления налоговиков о смене системы налогообложения в статье Заявление о применении УСН при. ИП, но не успели подать заявление на УСН, и поэтому подали. Смена системы налогообложения ип заявление.

При переходе ИП с общей системы на патент никакого заявления о. Если вы приняли решение работать на УСН упрощнная система налогообложения, то уведомление о переходе на этот. Смена системы налогообложения для ип. Бланк заявления на регистрацию ИП размещн на официальном сайте налоговой службы. Срок подачи заявления на смену объекта при усн. Если вы только регистрируетесь, то совместно с этим заявлением необходимо подать заявление. ИП видов налога одним. Поэтому ИП с целью снижения налоговой нагрузки периодически могут менять системы налогообложения. Читал, что заявление на продление патента. Основанием для изменения налогового режима является представление упрощенцем заявления о переходе с УСН на. ФНС у ИП на патенте не. Исключительная особенность для получения права перейти на УСН для ИП. Подробнее о порядке уведомления налоговиков о смене системы налогообложения в статье Заявление о применении УСН при. ИП, но не успели подать заявление на УСН, и поэтому подали. Смена системы налогообложения ип заявление. Упрощенная система налогообложения для ИП доходы минус расходы 15 позволяет экономить, делая уплату. Это заявление можно подать либо. Вами налогового режима. ИП в другом районе, в какой район города я должен подать заявление на патент? ИП, планирующих применение патентной системы. Касательно условий для ИП, заявление на упрощенную систему налогообложения нельзя подать. УСНО, поменять объект налогообложения в том же налоговом периоде

Упрощенная система налогообложения для ИП доходы минус расходы 15 позволяет экономить, делая уплату. Это заявление можно подать либо. Вами налогового режима. ИП в другом районе, в какой район города я должен подать заявление на патент? ИП, планирующих применение патентной системы. Касательно условий для ИП, заявление на упрощенную систему налогообложения нельзя подать. УСНО, поменять объект налогообложения в том же налоговом периоде

ИП уплату следующих налогов. Новое в налоговом законодательстве с 2017 года для ИП это, например. Налоговый орган уведомлением от 53 сообщил Обществу о невозможности применения упрощенной системы налогообложения, поскольку заявление. Перед подачей заявления на регистрацию ИП. Следует помнить, что смена системы налогообложения осуществляется не. Вы написали сначала заявление на УСН, затем. Ряд организаций и предпринимателей задумываются о смене системы налогообложения либо о.

Касательно условий для ИП, заявление на упрощенную систему налогообложения нельзя подать в. Не смотря на заявления властей, на практике нововведения чаще всего приводят к. Для того чтобы перейти на ЕНВД, нужно подать соответствующее заявление в налоговый орган.

Касательно условий для ИП, заявление на упрощенную систему налогообложения нельзя подать в. Не смотря на заявления властей, на практике нововведения чаще всего приводят к. Для того чтобы перейти на ЕНВД, нужно подать соответствующее заявление в налоговый орган. Как сообщать об изменениях в своем бизнесе

- Обновите свою контактную информацию или сообщите о других изменениях в своем бизнесе, войдя в свой бизнес-аккаунт.

- Нет бизнес-счета? Зарегистрируйтесь здесь. Вам понадобится номер вашего налогового счета Вирджинии, ваш FEIN и копия вашей последней налоговой декларации (если вы подавали ее нам), чтобы создать учетную запись.

Информация, которую вы можете изменить в своем онлайн-аккаунте

- Обновите всю контактную информацию. Вы можете обновить контактное лицо, адрес электронной почты, номер телефона и номер факса. Вы можете обновить свое основное деловое контактное лицо в дополнение к любым контактным данным по налогам, которые вы нам предоставили, например контактному лицу по налогам с продаж, контактному лицу, производящему удержание налогов, и т.

Д. Если у вас нет контактного лица по налоговым вопросам, но вы хотите его добавить в свою учетную запись, вы тоже можете это сделать.

Д. Если у вас нет контактного лица по налоговым вопросам, но вы хотите его добавить в свою учетную запись, вы тоже можете это сделать. - Обновить всю адресную информацию. Вы можете обновить свой основной физический адрес, основной служебный почтовый адрес в дополнение к любым почтовым адресам, связанным с налогами, которые вы могли нам предоставить, например, почтовый адрес для налога с продаж, почтовый адрес работодателя, у которого удерживаются данные, и т. Д.Если у вас нет почтового адреса, привязанного к налогам, но вы хотите добавить его в свою учетную запись, вы тоже можете это сделать.

- Добавьте новый офис в свою учетную запись. Если вы откроете другой филиал, вы можете выйти в Интернет и добавить это новое местоположение в свой существующий налоговый счет. Мы можем объединить ваши местоположения в существующей учетной записи, поэтому вам нужно будет подать только один отчет, чтобы представить все ваши местоположения. При желании вы можете иметь отдельные учетные записи для каждого местоположения компании.

- Закройте одно из своих офисов или , закройте свое предприятие полностью. Сообщив нам, когда вы закроете свой бизнес, мы отметим вашу учетную запись как неактивную и не будем ожидать от вас подачи налоговой декларации в будущем.

- Добавьте вид налога . Например, если вы в настоящее время зарегистрированы для уплаты налога с продаж и позднее нанимаете сотрудников, вы можете добавить удерживаемый налог работодателем, используя свой бизнес-аккаунт.

- Прекращение налогового обязательства .Например, если вы в настоящее время зарегистрированы для уплаты налога с продаж и налога, удерживаемого работодателем, но решили, что у вас больше не будет оплачиваемых сотрудников, вы можете выйти в Интернет и прекратить свои обязательства (ответственность) по определенному типу налога.

- Добавьте ответственного сотрудника в свою учетную запись или обновите информацию о существующих ответственных сотрудниках, назначенных для вашей учетной записи.

Войти в личный кабинет

Смена собственника

Чтобы сообщить о смене владельца существующего бизнеса, текущему владельцу нужно будет закрыть свой бизнес , а новому владельцу нужно будет зарегистрироваться как новый бизнес.

Изменение названия компании

Чтобы сообщить об изменении юридического названия компании или изменении названия , занимающегося торговлей от имени , отправьте нам заполненную форму R-3 (запрос на изменение регистрационной информации). Мы не можем обрабатывать изменения юридического названия компании в Интернете.

Сообщить об изменениях по почте

Если вы предпочитаете вносить изменения на бумаге, используйте:

Форма R-3 (Запрос на изменение регистрационной информации) на номер:

- Сообщать об изменениях в контактной информации компании — номер телефона, местонахождение компании или почтовый адрес

- Закройте офис или свой бизнес

- Прекращение налогового обязательства

- Сообщить об изменении юридического наименования компании или изменении наименования компании

Форма R-1 (Форма регистрации предприятия) на номер:

- Добавьте дополнительный вид налога

- Добавить новый офис

- Добавить нового ответственного сотрудника или обновить информацию об ответственном сотруднике

Налоги — Налог за пользование

Налог на использование

Кто должен регистрироваться для уплаты налога за пользование? Лицо, занимающееся одним из следующих видов деятельности, должно уплатить налог за пользование. Плата за налоговую регистрацию не взимается. Чтобы зарегистрироваться для уплаты налога за пользование, следуйте процедуре подачи заявления.

Плата за налоговую регистрацию не взимается. Чтобы зарегистрироваться для уплаты налога за пользование, следуйте процедуре подачи заявления.

Физические лица и предприятия — Налог на использование материального личного имущества аналогичен налогу с продаж, но применяется к покупкам, когда налог с продаж штата Мичиган не взимается. Налог на использование в размере 6 процентов должен уплачиваться с общей цены (включая расходы на доставку и транспортировку) всех облагаемых налогом товаров, ввозимых в Мичиган или покупаемых по почте у розничных продавцов за пределами штата. Это касается покупок, сделанных в зарубежных странах, а также в других государствах.Компании, зарегистрированные для уплаты налога с продаж или удерживаемого налога, могут перечислять налог на использование в своих декларациях. Физические лица могут оплатить свои налоговые обязательства в своей налоговой декларации MI-1040. Дополнительную информацию и инструкции по налогу на использование для «Интернет-заказов по почте и покупок за пределами штата» можно найти в буклете по подоходному налогу штата Мичиган.

Налог на использование также взимается с транспортных средств, внедорожников, передвижных домов, самолетов, снегоходов и судов, приобретенных или переданных физическим или юридическим лицом у любого, кто не является лицензированным дилером или розничным продавцом.Налог на транспортные средства, снегоходы, снегоходы и гидроциклы должен быть уплачен государственному секретарю до передачи регистрации. Налог на мобильные дома должен быть уплачен государственному секретарю в момент передачи права собственности. Налоги по сделкам с самолетами должны уплачиваться в Министерство финансов. Дополнительную информацию по этой теме можно получить в административных бюллетенях по доходам 1990-4 (База налога на использование транспортных средств).

Существует исключение, разрешенное для покупки или передачи этих перечисленных предметов между супругом, матерью, отцом, братом, сестрой, ребенком, приемным родителем, пасынком, сводным братом, сводной сестрой, бабушкой и дедушкой, внуком, юридическим подопечным или законным опекуном с сертифицированным письмо об опеке.Также разрешены другие конкретные, менее распространенные исключения.

Предприятия за пределами штата — Предприятия, расположенные за пределами штата Мичиган, могут регистрироваться для сбора налогов штата Мичиган с продаж резидентам штата Мичиган. Это регистрация в налоге на использование. Ставка налога на использование в Мичигане составляет шесть процентов. Этот налог будет перечисляться государству в ежемесячных, ежеквартальных или годовых отчетах в соответствии с требованиями Департамента. Для транзакций, происходящих 1 октября 2015 г. или позднее, от продавца за пределами штата могут потребовать уплатить налог с продаж или использовать налог с продаж в Мичиган.См. Уведомление о новых требованиях по налогу на продажи и использование для продавцов за пределами штата.

Аренда и аренда — Зарегистрированный арендодатель в Мичигане имеет возможность уплатить шестипроцентный налог штата Мичиган на приобретение материальной личной собственности, которая будет сдаваться в аренду в Мичигане, или собрать и перечислить шесть процентов использовать налог от общей арендной платы квитанции. Общая сумма арендных платежей включает все расходы, даже если арендодатель отдельно перечисляет арендодателю арендованное имущество.Выбранный метод не может быть изменен на протяжении всего жизненного цикла. Дополнительную информацию по этой теме можно найти в Бюллетене по доходам за 2015-25 гг.Телекоммуникации — Закон штата Мичиган о налоге на использование [MCL 205.93a (a) и (c) устанавливает шестипроцентный налог на использование и разрешает налогообложение соответствующих услуг, предоставляемых как часть телефонной связи. В той степени, в которой услуги телефонной связи (включая стоимость услуг, переданных клиенту) являются внутригосударственными — как исходящие, так и заканчивающиеся в Мичигане, сборы / сборы облагаются налогом.В той мере, в какой телефонная связь носит межгосударственный характер и либо начинается, либо завершается в Мичигане и выставляется на адрес службы или номер телефона в Мичигане, сборы / сборы подлежат налогообложению, если они не соответствуют определенным установленным законом критериям освобождения (т. Е. Глобальная телекоммуникационная услуга , Услуга префикса 800, межгосударственная частная сеть или международный вызов, входящий или исходящий).

Информация о лицензированииЖилье — Налог на использование взимается с комнат или жилых помещений, предоставленных владельцами гостиниц, операторами мотелей и другими лицами, предоставляющими жилые помещения, которые доступны для населения на базе коммерческого или коммерческого предприятия.Налог не взимается, если комната сдается одному и тому же арендатору на непрерывный период более одного месяца.

| Департамент налогообложения

Предприятия, работающие на Гавайях, должны зарегистрироваться в Департаменте, чтобы получить лицензию, разрешение, регистрацию сертификата или освобождение от налогов (все это обычно именуется Департаментом «лицензией»). В таблице ниже приведены типы лицензий, которые должны регистрироваться, частота регистрации и связанные с ними сборы

| Налоговая лицензия Тип | Кто должен регистрировать | Частота регистрации | Комиссия |

|---|---|---|---|

| Лицензия генерального акцизного налога | Любой, кто получает доход от ведения коммерческой деятельности в штате Гавайи, включая, помимо прочего: оптовую торговлю, розничную торговлю, сельское хозяйство, услуги, подрядные строительные работы, аренду личного или недвижимого имущества, доход от бизнес-процентов и роялти. | Одноразовая | 20 $ при регистрации |

| Свидетельство о постановке на учет временного жилья | Любой, кто сдает временное жилье (например, дом, кондоминиум, гостиничный номер) временному лицу на срок менее 180 дней подряд | Одноразовая | 1-5 единиц: 5 долларов США 6+ единиц: 15 долларов США при регистрации |

| Свидетельство о постановке на учет временного жилья | Менеджеры по плану таймшера | Одноразовая | $ 15 за тарифный план с таймшером, при регистрации |

| Свидетельство о постановке на учет временного жилья | Брокеры по временному размещению, туристические агентства или организаторы туристических поездок, которые заключают договоренности о предоставлении временного жилья по согласованным договорным ставкам по договорным ценам. | Одноразовая | 15 $ при регистрации |

| Прокат автотранспортных средств, туристических автомобилей и автомобилей для совместного использования автомобилей Свидетельство о регистрации | Любой, кто сдает в аренду моторные и / или туристические транспортные средства или руководит организацией по совместному использованию автомобилей. | Одноразовая | 20 $ при регистрации |

| Лицензия дистрибьютора жидкого топлива | Лица / предприятия, которые перерабатывают, производят, производят или смешивают жидкое топливо в штате или импортируют жидкое топливо в штат. с намерением продать или использовать жидкое топливо в состоянии | Одноразовая | Без комиссии |

| Разрешение для розничных торговцев жидким топливом | Любой, кто покупает жидкое топливо у лицензированных дистрибьюторов с намерением продавать жидкое топливо потребителям. | Ежегодно обновлять (31 декабря) | 5 долларов в год |

| Разрешение на продажу спиртных напитков | Обладатели лицензии на продажу спиртных напитков в округе производителя, оптовика или пивоварни | Ежегодно обновлять (30 июня) | 2 доллара.50 в год |

| Налоговая лицензия на сигареты и табак | Любое лицо, которое распространяет сигареты или табачные изделия или вступает во владение сигаретами или табачными изделиями, которые не были приобретены у другого лицензиата или держателя разрешения на продажу табака | Ежегодно обновлять (30 июня) | 2,50 доллара в год |

| Сигареты и табак — Разрешение на розничную торговлю табаком | Любой, кто продает сигареты и табачные изделия потребителям.Требуется отдельное разрешение на продажу табачных изделий для каждого места розничной торговли (включая автомобили). | Ежегодно обновлять (30 ноября) | 20 долларов в год на розничную точку |

Налог на прибыль и поступления от предприятий (BIRT) | Услуги

Срок оплаты

апрель15-й

каждого года, за хозяйственную деятельность в предыдущем году

Ставка налога

по валовой выручке и 6.20% от налогооблагаемой чистой прибыли

ВАЖНОЕ ОБНОВЛЕНИЕ : С этого момента заполняйте онлайн-декларации и платежи по этому налогу в Филадельфийском налоговом центре . Чтобы получить помощь по началу работы и ответы на часто задаваемые вопросы, обратитесь к нашему онлайн-справочнику по налоговому центру. Вы можете продолжить подачу бумажной декларации по этому налогу.Кто платит налог

Каждое физическое лицо, товарищество, ассоциация, общество с ограниченной ответственностью (LLC) и корпорация, занимающиеся коммерческой, профессиональной или иной деятельностью с целью получения прибыли в пределах города Филадельфия, должны подавать налоговую декларацию о доходах от бизнеса (BIRT).Сюда входят:

- Те, кто занимается арендой коммерческой или жилой недвижимости.

- Поместья, трасты или некоммерческие организации, занимающиеся коммерческой деятельностью или деятельностью в Филадельфии.

- Те, кто имеет лицензию на коммерческую деятельность (CAL), но не занимается активным бизнесом.

Во всех описанных выше ситуациях вы должны подавать BIRT-доход независимо от того, получили вы прибыль или нет.

Если у вас есть действующая клиентская лицензия, но вы не ведете активную деятельность, вы должны заполнить декларацию BIRT и сообщить городским властям, что никаких деловых операций не проводилось.Если вы не подадите декларацию, вы получите уведомление о неполучении, и вам могут потребоваться судебные издержки.

Тем не менее, предприятия, чья налогооблагаемая валовая выручка в Филадельфии составляет 100 000 долларов или меньше, не обязаны подавать декларацию. Вместо этого они могут подать форму об отсутствии налоговых обязательств (NTL).

BIRT можно подать и оплатить онлайн. Начиная с платежей, подлежащих уплате в апреле 2018 года за 2017 налоговый год, налогоплательщики, которые должны $ 5000 или более по BIRT, должны иметь , необходимые для уплаты этих налогов в электронном виде .

Если вам необходимо изменить декларацию BIRT, заполните новую налоговую декларацию с обновленными суммами. Поместите «X» в поле, которое указывает, что форма является измененной декларацией.

Важные даты

BIRT необходимо подавать и оплачивать до 15 апреля каждого года для деловой активности с предыдущего календарного года. Вам также может потребоваться уплатить ориентировочный налог за следующий год, в зависимости от того, когда вы начали свою деятельность в Филадельфии:

- Когда вы подаете декларацию BIRT за первый год после начала коммерческой деятельности в Филадельфии, вам не нужно платить расчетный налог за следующий год.

- При подаче декларации BIRT за второй год вы должны заплатить расчетный налог за следующий год, равный 100% фактического налога за предыдущий год. Только для этой второй подачи вы можете платить этот расчетный налог ежеквартальными платежами со сроками 15 апреля, 15 июня, 15 сентября и 15 января.

- Все последующие годы вы должны уплатить полную расчетную сумму налога не позднее 15 апреля.

Расширение для регистрации

Налогоплательщики могут подать заявление о продлении срока подачи деклараций BIRT.Департамент доходов может продлить вам срок подачи документов до 60 дней с первоначальной даты подачи декларации BIRT.

Если Налоговая служба (IRS) предоставит вам продление времени для подачи федеральной декларации, Налоговое управление может предоставить соответствующее продление для подачи декларации BIRT до даты окончания федерального периода продления. Это не конкретная форма для файла с расширением BIRT.

Федеральное расширение позволяет вам в течение шести месяцев с даты истечения срока платежа в IRS подать федеральные налоговые декларации.

Обращаем ваше внимание, что нет продлений по уплате налогов . Платежи, произведенные после первоначальной даты платежа, подлежат начислению процентов и пени.

Если у вас есть переплата или налоговый кредит, который вы не хотите возвращать, обратитесь в службу налогоплательщиков по телефону (215) 686-6600 и попросите применить его к желаемому налоговому периоду.

Налоговые ставки, пени и сборы

Сколько это стоит?

Текущие ставки налога на прибыль и поступления от предпринимательской деятельности (BIRT) равны 1.415 заводов (1,415 долл. США за 1 000 долл. США) по валовой выручке и 6,20% по налогооблагаемой чистой прибыли. В 2019 году ставка составляла 6,25% от налогооблагаемой чистой прибыли.

BIRT основан как на валовой выручке, так и на чистой прибыли. Обе части должны быть подожжены.

Это полностью отдельный налог от налога на чистую прибыль (NPT), поэтому можно платить как BIRT, так и NPT.

Что произойдет, если вы не заплатите вовремя?

Если вы не заплатите вовремя, к сумме вашей задолженности будут добавлены пени и штрафы.

Для получения дополнительной информации о ставках см. Нашу страницу «Проценты, штрафы и сборы».

Для налоговых платежей нет продлений, но вы можете подать заявку на продление для подачи декларации.

Ваша лицензия на коммерческую деятельность может быть приостановлена или отозвана, если вы не платите налоги. Коммерческим предприятиям не разрешается вести деятельность в Филадельфии, если у них нет действующей лицензии на коммерческую деятельность. Это означает, что, если вы задержите уплату налогов, мы можем приостановить ваши бизнес-операции до тех пор, пока ваш счет не станет текущим.

Скидки и льготы

Имеете ли вы право на скидку?

Исключения

Начиная с 2016 налогового года, первые $ 100 000 валовой выручки и пропорциональная доля чистой прибыли освобождаются от налога на прибыль и поступления от предпринимательской деятельности.

Налоговые льготы

Некоторые налоговые льготы уменьшают сумму BIRT, причитающуюся городу. Независимо от того, имеет ли ваша компания право на льготы или льготы, вам все равно необходимо подать декларацию BIRT.

Налоговые льготы, которые могут быть применены к BIRT, включают:

- Устойчивый старт

- Налоговый кредит на здоровые напитки

- Кредит на развитие сообщества

- Налоговый кредит для проблемных предприятий

- Налоговый кредит на «Зеленую крышу»

- Налоговый кредит за создание рабочих мест

- Зона возможностей Keystone (KOZ)

- Налоговые льготы по медицинским льготам по уходу за спутниками жизни и трансгендерами

- Программа повторного трудоустройства в Филадельфии (PREP)

- Налоговый кредит для устойчивого бизнеса

- Налоговая скидка на трудоустройство ветеранов

Посетите раздел «Налоговые льготы» на этом сайте, чтобы узнать о конкретных критериях участия и требованиях к подаче документов.Чтобы ознакомиться с полным списком всех кредитных программ, вы также можете посетить городской онлайн-центр бизнес-услуг.

Экономическое присутствие (для налоговых лет, начинающихся 1 января 2019 г. и в последующие годы)

В раздел 103 правил BIRT были внесены поправки, отражающие решение Верховного суда США по делу South Dakota v. Wayfair, Inc .

Компания считается имеющей связь в Филадельфии и подлежит BIRT, если она принесла не менее 100 000 долларов валовой выручки в Филадельфии в течение любых двенадцати (12) месяцев, заканчивающихся в текущем году.

Публичный закон 86-272 продолжает применяться к налогу на чистую прибыль.

Активное присутствие (действует до 2018 налогового года)

Раздел 103 правил BIRT включает определение «ведения бизнеса» в Филадельфии. Если ваш бизнес соответствует определенным нормативным критериям, он может иметь право на «активное присутствие» (т. Е. Налог только на валовую выручку).

Можно ли освободить вас от уплаты налога?

Полные исключения доступны только для определенных организаций.В целом, организации, освобожденные от подачи и оплаты BIRT:

- Некоммерческие и религиозные организации.

- Физические лица, занимающиеся хобби или другой некоммерческой деятельностью.

- Деятельность, связанная с портом.

- Коммунальные предприятия.

Приведенный выше список не является исчерпывающим, и исключения основаны на фактах и обстоятельствах каждого бизнеса. Ознакомьтесь с Городским кодексом и правилами BIRT, чтобы убедиться, что вы имеете право на освобождение от уплаты налогов.

Компании в первые два года работы могут быть освобождены от уплаты BIRT в рамках программы Jump Start Philly. Компании в первые три года работы могут быть освобождены от уплаты BIRT в рамках программы Sustainable Jump Start.

Как платить

Подайте и оплатите онлайн

Вы можете подавать декларации BIRT и производить платежи через налоговый центр Филадельфии.Начиная с платежей, подлежащих уплате в апреле 2018 года за 2017 налоговый год, налогоплательщики, имеющие задолженность по налогу на прибыль и поступления от предпринимательской деятельности в размере 5000 долларов США, должны уплачивать эти налоги в электронном виде.

Отправьте возврат по почте

Отправьте возврат по адресу:

Департамент Филадельфиивыручки

P.O. Box 1660

Philadelphia, PA

19105-1660

Оплата по почте

Отправьте все платежи с платежным купоном на адрес:

Налоговое управление Филадельфии,

P.O. Box 1393

Филадельфия, Пенсильвания

19105–1393

Запросить возврат по почте

Отправьте запрос на возврат и возврат по адресу:

Департамент Филадельфиивыручки

P.O. Box 1137

Philadelphia, PA

19105–1137

Верх

Почему это важно при уплате налогов — Ведение бизнеса

Почему это важно?

Почему налоговые ставки и налоговое администрирование имеют значение?

Для стимулирования экономического роста и развития правительствам нужны устойчивые источники финансирования социальных программ и государственных инвестиций.Программы, обеспечивающие здравоохранение, образование, инфраструктуру и другие услуги, важны для достижения общей цели — процветающего, функционального и упорядоченного общества. И они требуют от правительств увеличения доходов. Налогообложение оплачивается не только для общественных товаров и услуг; это также ключевой компонент общественного договора между гражданами и экономикой. То, как взимаются и расходуются налоги, может определять легитимность правительства. Привлечение к ответственности правительств способствует эффективному администрированию налоговых поступлений и, в более широком смысле, хорошему управлению государственными финансами. 1

Всем правительствам нужны доходы, но задача состоит в том, чтобы тщательно выбрать не только уровень налоговых ставок, но и налоговую базу. Правительствам также необходимо разработать систему соблюдения налоговых требований, которая не будет препятствовать участию налогоплательщиков. Данные недавнего опроса фирм по 147 странам показывают, что компании считают налоговые ставки одними из пяти основных ограничений для своей деятельности, а налоговое администрирование — одними из первых 11. 2 Фирмы в странах, получивших более высокие баллы по шкале Doing Business , простота использования Показатели уплаты налогов склонны воспринимать как налоговые ставки, так и налоговое администрирование как меньшее препятствие для бизнеса (диаграмма 1).

Рисунок 1. Налоговое администрирование и налоговые ставки воспринимаются как меньшее препятствие в странах, которые имеют более высокие баллы по показателям уплаты налогов. Источники: база данных Doing Business ; Обзоры предприятий Всемирного банка (http://www.enterprisesurveys.org).Примечание: отношения значимы на уровне 1% и остаются значимыми при контроле дохода на душу населения.

Почему налоговые ставки имеют значение?

Сумма налоговых затрат для предприятий имеет значение для инвестиций и роста.Там, где налоги высоки, предприятия более склонны отказываться от формального сектора. Исследование показывает, что более высокие налоговые ставки связаны с меньшим количеством формальных предприятий и меньшими частными инвестициями. Повышение эффективной ставки налога на прибыль на 10 процентных пунктов связано с уменьшением отношения инвестиций к ВВП до 2 процентных пунктов и снижением ставки входа в бизнес примерно на 1 процентный пункт. 3 Повышение налогов, эквивалентное 1% ВВП, сокращает объем производства в течение следующих трех лет почти на 3%. 4 Исследования, посвященные решениям транснациональных компаний о том, куда инвестировать, показывают, что повышение на 1 процентный пункт установленной ставки налога на прибыль корпораций уменьшит местную прибыль от существующих инвестиций в среднем на 1,3%. 5 Повышение эффективной ставки налога на прибыль на 1 процентный пункт снижает вероятность создания дочерней компании в экономике на 2,9%. 6

Налог на прибыль составляет лишь часть общей стоимости налога на бизнес (в среднем около 44%).В Центральноафриканской Республике, например, номинальный корпоративный подоходный налог составляет 30% от чистой прибыли, но общий счет налога на бизнес — даже с учетом вычетов и освобождений — составляет 72,1% от коммерческой прибыли за счет ряда других налогов ( минимальный паушальный налог, налог на имущество, налог на финансовые операции, два налога на рабочую силу и социальные отчисления, пошлина за лицензию на ведение бизнеса, экологический налог и гербовый сбор).

Сохранение налоговых ставок на разумном уровне может способствовать развитию частного сектора и формализации бизнеса.Умеренные налоговые ставки особенно важны для малых и средних предприятий, которые способствуют экономическому росту и занятости, но не вносят значительного увеличения налоговых поступлений. 7 Типичное распределение налоговых поступлений по размеру фирм для стран Африки к югу от Сахары, Ближнего Востока и Северной Африки показывает, что микро-, малые и средние предприятия составляют более 90% налогоплательщиков, но вносят только 25–35% налоговых поступлений. 8 Возложение высоких налоговых расходов на предприятия такого размера может не сильно увеличить государственные налоговые поступления, но может заставить предприятия перейти в неформальный сектор или, что еще хуже, прекратить свою деятельность.

В Бразилии правительство создало Simples Nacional , налоговый режим, призванный упростить сбор налогов для микро- и малых предприятий. Программа снизила общие налоговые расходы на 8% и способствовала увеличению ставки лицензирования бизнеса на 11,6%, увеличению регистрации микропредприятий на 6,3% и увеличению числа фирм, зарегистрированных в налоговых органах, на 7,2%. Сборы доходов выросли на 7,4% в результате увеличения налоговых платежей и отчислений на социальное страхование. Simples Nacional также способствовал увеличению доходов, прибыли, оплачиваемой занятости и основного капитала фирм официального сектора. 9

Компании заботятся о том, что они получают за свои налоги. Качественная инфраструктура имеет решающее значение для нормального функционирования экономики, поскольку она играет центральную роль в определении места экономической деятельности и видов секторов, которые могут развиваться. Здоровая рабочая сила жизненно важна для конкурентоспособности и производительности экономики – Инвестиции в оказание медицинских услуг имеют важное значение как по экономическим, так и по моральным причинам.Базовое образование повышает эффективность каждого работника, а качественное высшее образование и подготовка позволяют экономике продвинуться вверх по цепочке создания стоимости за пределы простых производственных процессов и продуктов.

Эффективность, с которой налоговые поступления преобразуются в общественные блага и услуги, варьируется во всем мире. Последние данные из Индикаторов мирового развития и Индекса человеческого развития показывают, что в таких странах, как Ирландия и Малайзия –, все из которых имеют относительно низкие общие налоговые ставки –, эффективно генерируют налоговые поступления и конвертируют прибыль в высококачественные общественные товары и услуги. (фигура 2).Данные показывают обратное для Анголы и Афганистана. Экономическое развитие часто увеличивает потребность в новых налоговых поступлениях для финансирования растущих государственных расходов. В то же время требуется время, чтобы экономика могла удовлетворить эти потребности. Однако более важным, чем уровень налогообложения, является то, как используются доходы. В развивающихся странах высокие налоговые ставки и слабое налоговое администрирование — не единственные причины низких сборов налогов. Размер неформального сектора также имеет значение; налоговая база намного уже, потому что большинство работников неформального сектора получают очень низкую заработную плату.

Рисунок 2 — Высокие налоговые ставки не всегда приводят к хорошим государственным услугам Источники: база данных Doing Business ; Индекс человеческого развития 2019, база данных Всемирного банка 2018.

Почему имеет значение налоговое администрирование

Эффективное налоговое администрирование может помочь стимулировать предприятия к официальной регистрации, тем самым расширяя налоговую базу и увеличивая налоговые поступления. Несправедливое и капризное налоговое администрирование может подорвать репутацию налоговой системы и подорвать легитимность правительства.Во многих странах с переходной экономикой в 1990-е годы неспособность улучшить налоговое администрирование при введении новых налоговых систем привело к неравномерному наложению налогов, повсеместному уклонению от уплаты налогов и более низким, чем ожидалось, налоговым поступлениям. 10