Заявление на смену налогового режима: Заявление о переходе на УСН в 2022 — 2023 годах (образец)

Заявление о смене налогового режима ЕНВД в Контур.Экстерн

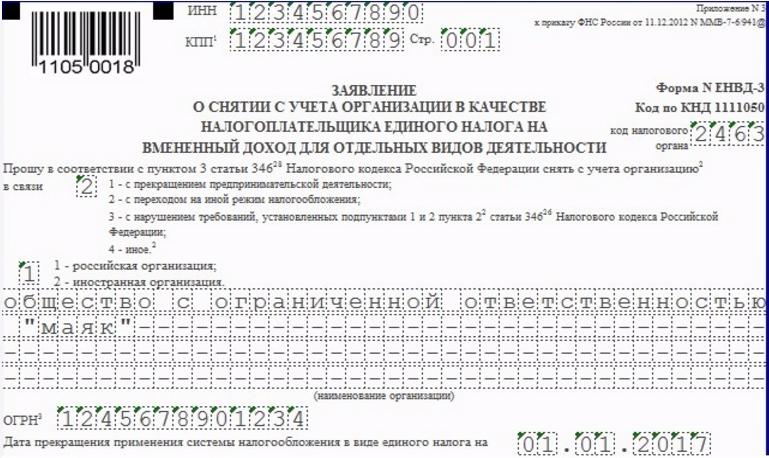

С 1 января будущего года использование на территории РФ налогового режима ЕНВД больше не допускается.

Подавать заявление о снятии с учёта по ЕНВД не нужно, однако если налогоплательщик планирует использовать другой спецрежим, то необходимо уведомить инспекцию о своём решении, в противном случае компании будет присвоен режим ОСНО по умолчанию.

Читайте также На какой режим перейти после ЕНВД?

У налогоплательщика есть два пути:

- направить бумажный экземпляр заявления и лично отнести его в налоговую инспекцию или отправить заказным почтовым отправлением

- воспользоваться возможностями системы Контур.Экстерн и уведомить ФНС о своём решении, не выходя из кабинета

С помощью Экстерн можно выбрать один из двух доступных режимов для перехода: УСН или ПСН. Порядок заполнения заявления по каждому из них рассмотрим подробнее.

Уведомление о переходе на УСН в Контур.

Экстерн

ЭкстернЕсли налогоплательщик примет решение с 1 января 2021 года использовать в учёте

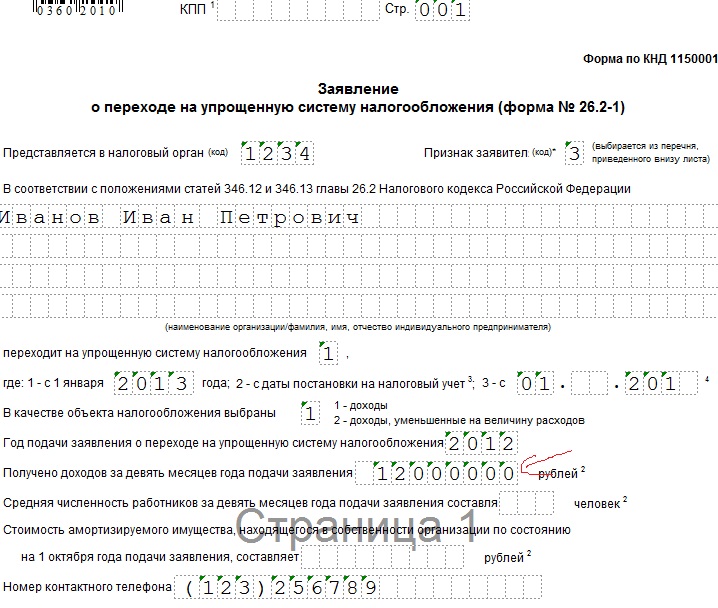

При заполнении заявления по средствам Экстерна необходимо на стартовой странице открыть вкладку «ФНС», после чего кликнуть «Создать новый». Далее нужно выбрать из списка «Уведомление о переходе на УСН» или воспользоваться быстрым поиском.

Поиск уведомления на переход с ЕНВД на УСН

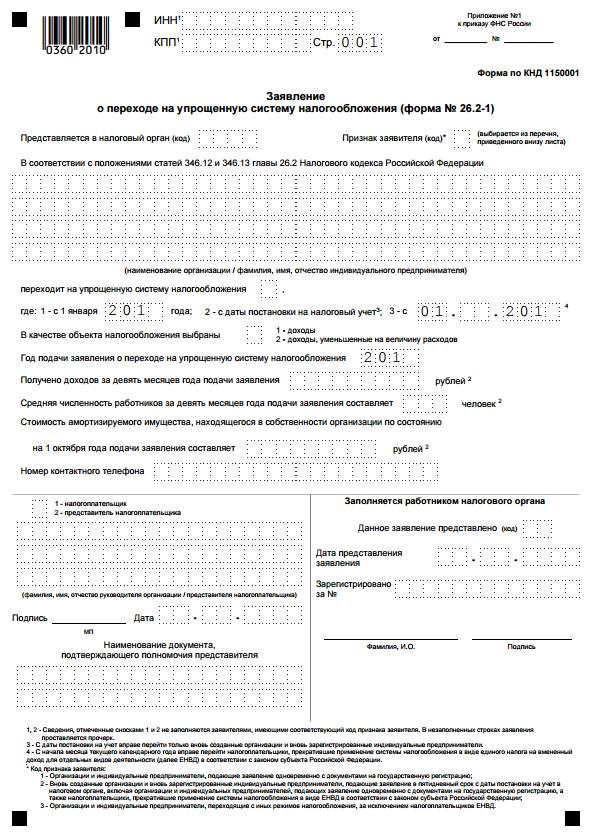

После чего перед пользователем появится бланк для заполнения.

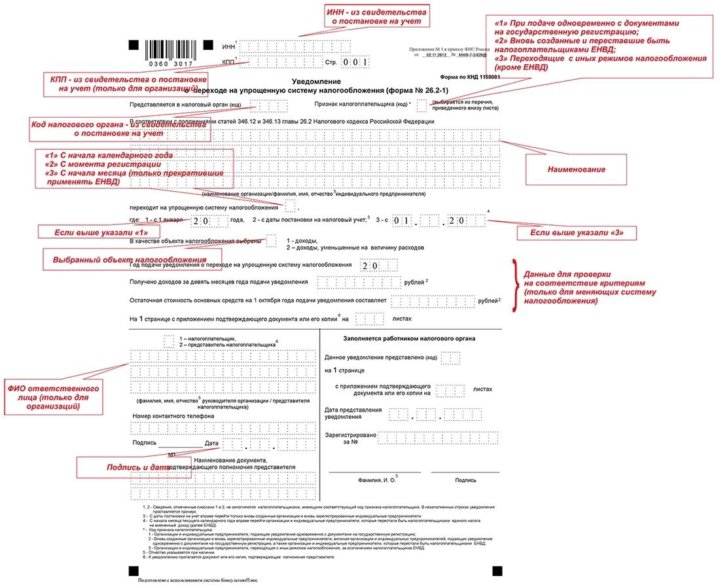

Информация о наименование компании (ФИО ИП), ИНН-КПП, отделении налоговой инспекции будут заполнены системой автоматически. При необходимости налогоплательщик может выбрать другое территориальное отделение ФНС.

- При заполнении поля «Признак налогоплательщика» доступны следующие значения:

- организации и ИП, подающие уведомление одновременно с документами на регистрацию

- вновь созданные организации и зарегистрированные ИП, включая организации и ИП, подающие уведомление одновременно с документами на регистрацию, а также организации и ИП, переставшие быть плательщиками ЕНВД

- организации и ИП, переходящие с иных режимов налогообложения, за исключением налогоплательщиков ЕНВД

- Устанавливаем дату перехода (с 1 января 2021 года).

- Поскольку режимом УСН предусмотрено два объекта налогообложения, то необходимо выбрать один из них, который будет использоваться в учёте на протяжении 2021 года: «доходы» или «доходы минус расходы».

- Выбираем год подачи уведомления «

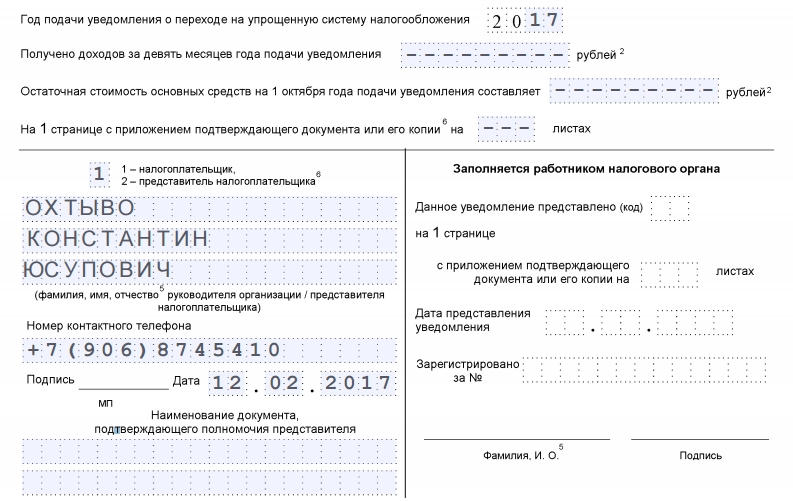

- Далее необходимо отразить информацию о сумме полученных доходов по итогам 9 месяцев 2020 года, а также остаточную стоимость основных средств по состоянию на 1 октября текущего года.

- В завершении в уведомлении отображается контактный телефон, а также должность отправителя.

Бланк уведомления при переходе с ЕНВД на УСН

После заполнения всех обязательных полей необходимо кликнуть «Проверить» (синяя кнопка расположена в левом нижнем углу экрана). Система проведёт анализ заполненных данных и в случае отсутствия ошибок появится сообщение «Ошибок и предупреждений нет, отчёт готов к отправке».

Системное сообщение

Для направления заполненного уведомления в ФНС необходимо кликнуть «Перейти к отправке», после чего уведомление поступит в указанное отделение налоговой инспекции.

Переход на ПСН в системе Контур.Экстерн

Если налогоплательщик примет решение с 1 января 2021 года использовать в учёте патентную систему налогообложения (ПСН), то необходимо направить в территориальное отделение налоговой инспекции заявление о переходе по форме 26.5-1, бланк которого утверждён приказом ФНС от 11 июля 2017 года № ММВ-7-3/544.

В соответствии с письмом ФНС от 9 декабря 2020 года № СД-4-3/20310 налогоплательщики, желающие начать использование патента с 1 января 2021 года, могут направлять соответствующие заявления вплоть до 31 декабря 2020 года.

Стоит напомнить, что у налогоплательщика есть право на совмещение налоговых режимов, однако для этого должны быть соблюдены определённые условия (см. подробнее Совмещение двух налоговых режимов)

Чтобы заполнить заявление о переходе в системе Контур.Экстерн нужно на стартовой странице выбрать вкладку «ФНС», а после кликнуть «Создать новый».

Поиск заявления для перехода с ЕНВД на ПСН

Во вновь открывшемся окошке необходимо указать код территориального отделения ФНС, период, а также формат.

При выборе формата доступны два варианта:

- приказ ФНС от 11 июля 2017 года № ММВ-7-3/544

- письмо ФНС от 18 февраля 2020 года № СД-4-3/2815

Налогоплательщик может скопировать данные из предыдущего отчёта, поставив галочку в специальном поле.

Заявление на получение патента

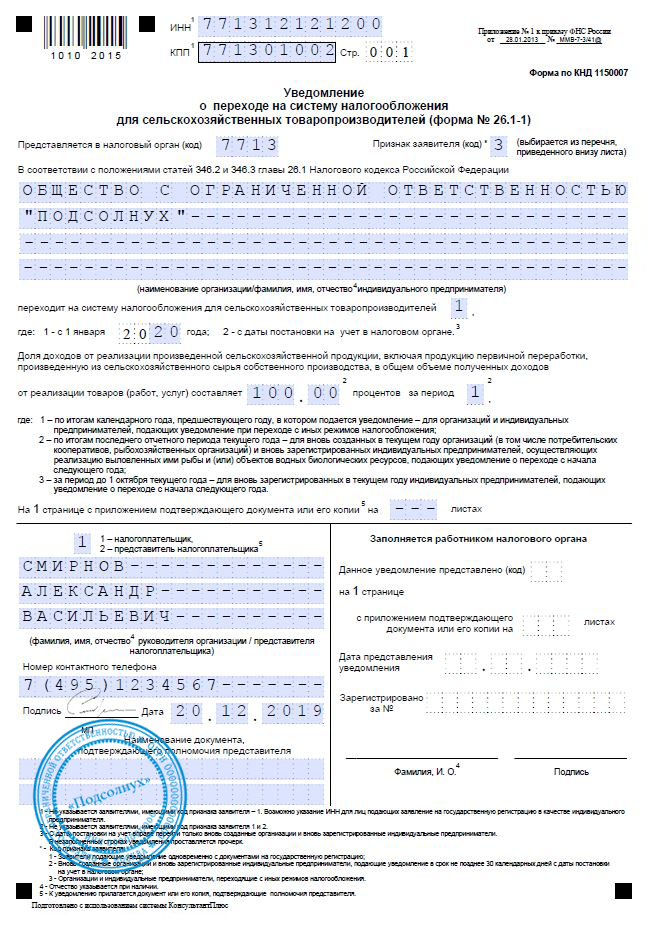

Далее для заполнения становится доступен титульный лист заявления.

На титульном листе автоматически будут заполнены поля: наименование компании (ФИО ИП), ИНН-КПП, ОГРН (ОГРИП) и код налоговой инспекции. Налогоплательщик может изменить данные об отделении ФНС, куда будет направляться заявление.

Далее необходимо указать:

- даты начала и окончания действия патента

- регион, в котором будет осуществляться деятельность

- вид предпринимательской деятельности в соответствии с классификатором ОКВЭД

- определиться, будут ли привлекаться наёмные работники (если да, то указать численность)

- величину налоговой ставке, как правило, она составляет 6%, однако если планируется применять иное значение, то нужно указать размер, а также пункт и статью регионального закона, если же патент попадает под налоговые каникулы, то в окошке необходимо указать 0%

В конце указывается контактный телефон и данные отправителя.

Титульный лист заявления при переходе с ЕНВД на ПСН

После того, как все обязательные поля будут заполнены, необходимо кликнуть по кнопке «Проверить», которая расположена в левом нижнем углу экрана.

Если после проверки появится сообщение «Ошибок и предупреждений нет, отчёт готов к отправке», то необходимо кликнуть «Перейти к отправке», после чего заявление поступить в указанное отделение налоговой инспекции.

Системное сообщение

Помощь в работе с Контур.Экстерн

Если в ходе заполнения заявлений у налогоплательщика возникнут вопросы, то он может воспользоваться подсказками от системы Контур.Экстерн:

Помощь в работе

- Порядок заполнения

- Нормативная база

Кнопки находятся в верхней части листа заявления.

Читайте также Порядок работы с больничными листами с декабря 2020 года

Смена налогового режима для ООО

Смена налогового режима позволяет снизить налоги ООО в 2019 году на законных основаниях. Нужно помнить, что любое зарегистрированное общество с ограниченной ответственностью по умолчанию находится на общей системе налогообложения — ОСН. Она довольно обременительна. Сегодня мы поговорим о том, как перейти на более выгодную УСН, а также почему ЕНВД и ПСН недостаточно хороши.

Нужно помнить, что любое зарегистрированное общество с ограниченной ответственностью по умолчанию находится на общей системе налогообложения — ОСН. Она довольно обременительна. Сегодня мы поговорим о том, как перейти на более выгодную УСН, а также почему ЕНВД и ПСН недостаточно хороши.

Зачем менять систему налогов ООО?

Компании меняют налоговый режим в двух случаях — добровольно и по требованию Налогового кодекса (ст. 346 НК РФ). Грамотный выбор системы налогообложения может уменьшить размер налогов ООО в 2019 году в разы:

Магазин купил электрокосы под реализацию на 300 000 ₽ и продал на 378 000 ₽. Если магазин работает на УСН 6% («Доходы»), то заплатит налог с дохода. Доход — вся выручка за продажу или 300 000 ₽, а налог 6% — 18 000 ₽.Но если бы этот же магазин работал на УСН 15% («Доходы – Расходы»), то налоговой базой была бы разница дельта, умноженная на 15%. Таким образом, разница 78 000 ₽, а налог 15% — 11 700 ₽.

Сумма налогов ООО сократилась на треть.

Однако у каждой системы налогов ООО есть свои критерии и лимиты:

| ОСН — общий режим | УСН — упрощенка | ЕНВД — вмененка | ЕСХН — сельхоз | |

|---|---|---|---|---|

| Сотрудники по трудовым договорам и договорам подряда | Без ограничений | до 100 | до 100 | до 300 |

| Годовой доход | Без ограничений | до 150 млн ₽ | Без ограничений | Без ограничений |

| Остаточная стоимость основных средств | Без ограничений | до 150 млн ₽ | Без ограничений | Без ограничений |

| Нельзя перейти | Можно всегда | Есть филиалы и доля других компаний >25% | Работает в Москве и доля других компаний >25% | Доход от продажи собственной с/х продукции занимает |

Согласно требованиям НК РФ компания обязана следить, отвечает ли она критериям выбранного налогового режима. Если нет, придется экстренно переходить на другую систему налогов ООО, гасить долги по налогам и пеням, а еще платить штраф — 20% от неуплаченной суммы налогов ООО, сборов и страховых взносов (ст. 122.1 НК РФ).

Если нет, придется экстренно переходить на другую систему налогов ООО, гасить долги по налогам и пеням, а еще платить штраф — 20% от неуплаченной суммы налогов ООО, сборов и страховых взносов (ст. 122.1 НК РФ).

Налоги ООО в 2019 году: сравнение

Изменения в налогообложении в 2019 году ударили по компаниям на ОСН. Для большинства производителей ставка НДС повысилась с 18% до 20% (№303-ФЗ). Одновременно с этим государство отменило льготную ставку на тарифы страховых взносов для общего режима.

| ОСН | УСН | ЕНВД | ЕСХН | |

|---|---|---|---|---|

| Уплата налогов ООО |

20% — с прибыли

20% — НДС | 6% — с доходов или 15% — с доходов, уменьшенных на величину расходов | 15% — с вмененного дохода | 6% с доходов, уменьшенных на величину расходов |

Однако есть и послабления — с 1 января 2019 года организациям не нужно платить налог на движимое имущество и госпошлину при регистрации ООО через интернет.

Как организации перейти на другой налоговый режим?

Эти этапы позволят вам понять, как изменить систему налогов ООО в 2019 году:

- Убедиться, что фирма подходит под критерии выбранной системы налогообложения. Однозначно поможет консультация налогового специалиста.

- Заполнить уведомление или заявление. Шаблон распечатать с одной стороны листа, подписать черными или синими чернилами. При допуске ошибки заполнять заново, т.к. корректировки запрещены.

- Передать заявление в налоговую. Отнести самим, через представителя, отправить ценным письмом, через интернет на сайте налоговой или оператора «1С».

-

Ксерокопировать документы. Декларацию о прибыли, справку об остаточной стоимости, среднесписочное число сотрудников, данные о доле участия других компаний.

- Ждать пять дней. Пока налоговая проверит бумаги и выдаст письмо (форма 26.2-7) или уведомление. Или же — откажет и обозначит причины.

Если вашей компании еще нет 15 дней, вы поменяете систему налогов ООО с момента публикации решения ИФНС. Если организации уже больше 15 дней, только с 1 января следующего года (добровольный порядок) или с 1 числа следующего квартала (при потере права применять текущий режим).

Упрощенка: 6% или 15%?

На объекте «Доходы» (6%) у компаний есть 4 преимущества:

- Меньше налоговая ставка.

- Нет необходимости платить минимальный налог при убытках.

-

Можно уменьшить сумму налогов ООО на страховые взносы, взносы по договорам ДМС, больничные пособия. Максимальный размер налогового вычета — 50% от уплаченного налога (п.

3.1 ст. 346.21 НК РФ).

3.1 ст. 346.21 НК РФ).

- Можно уменьшить размер налога на торговый сбор, вплоть до 0 ₽ (письмо Минфин РФ № 03-11-03/2/57373 от 7 октября 2015 г).

На объекте «Доходы минус расходы» (15%) организация имеет 2 преимущества:

- Налог уменьшается на убыток 10 прошлых лет (п. 7 ст. 346.18 НК РФ).

- База для уплаты налогов уменьшается на расходы: оплату труда, покупку основных средств и нематериальных активов, товаров для реселлинга, страхование работников и т.д.

Регионам повезло больше — местные заксобрания могут устанавливать пониженные налоги ООО в 2019 году: от 1 до 5% на объекте «Доходы» и от 5% до 14% на объекте «Доходы минус расходы» для мотивации бизнеса.

А как же другие системы налогов ООО?

- ПСН — перейти на патентную систему могут только ИП. Для ООО этот режим недоступен.

- ЕНВД — перейти на систему единого налога на вмененный доход в Москве нельзя с 2012 года (ч. 2 ст. 21 закона г. Москвы №45 от 26 сентября 2019 года). В регионах сделать это еще можно, но имеет смысл только для компаний, которые оказывают услуги населению. Кстати, с 1 июля 2019 года фирмы на ЕНВД обязаны использовать онлайн-кассы и выдавать чеки. Многие переходили на ЕНВД только из-за того, что касса была не нужна.

- ЕСХН — перейти на систему единого сельскохозяйственного налога может лишь малая доля предприятий из сферы сельского хозяйства.

Скорая помощь в переходе на УСН

Компания «Дельта Финанс» поможет вам перейти на УСН, чтобы уменьшить сумму налогов ООО. Наш налоговый специалист подберет режим, оптимальный для вашего вида бизнеса, а юрист подготовит пакет документов и подаст заявление в ИФНС. После смены режима мы настроим ваш бухучет под «упрощенку» и будем рады предложить

бухгалтерское обслуживание от 8 900 ₽ в месяц.

Как сообщать об изменениях в вашем бизнесе

- Обновите свою контактную информацию или сообщите о других изменениях в вашей компании, войдя в свой бизнес-аккаунт.

- У вас нет бизнес-аккаунта? Зарегистрируйтесь здесь. Для создания учетной записи вам потребуется ваш номер налогового счета штата Вирджиния, ваш FEIN и копия вашей последней налоговой декларации (если вы подали ее нам).

Информация, которую вы можете изменить в своей онлайн-учетной записи

- Обновите всю контактную информацию. Вы можете обновить контактное лицо, адрес электронной почты, номер телефона и номер факса. Вы можете обновить свое основное деловое контактное лицо в дополнение к любым контактным данным, связанным с налогами, которые вы могли нам предоставить, например, контактное лицо по налогам с продаж, контактное лицо работодателя, удерживающего налог и т. д. Если у вас нет контактного лица, связанного с налогами, но вы хотите его добавить на свой аккаунт, вы тоже можете это сделать.

- Обновить всю адресную информацию. Вы можете обновить свой основной рабочий физический адрес, свой основной рабочий почтовый адрес в дополнение к любым почтовым адресам, связанным с налогами, которые вы, возможно, предоставили нам, например почтовый адрес для налога с продаж, почтовый адрес, удерживаемый работодателем, и т. д. Если вы этого не сделаете, если у вас есть почтовый адрес, связанный с налогами, но вы хотите добавить его в свою учетную запись, вы тоже можете это сделать.

- Добавьте новый офис в свою учетную запись. Если вы откроете другой бизнес-центр, вы можете подключиться к Интернету и добавить этот новый офис в существующий налоговый счет. Мы можем объединить ваши местоположения в вашей существующей учетной записи, поэтому вам нужно будет подать только одну декларацию, чтобы представить все ваши местоположения. При желании вы можете иметь отдельные учетные записи для каждого офиса.

- Закрыть один из офисов или закрыть свой бизнес вообще.

Сообщив нам, когда вы закроете свой бизнес, мы пометим вашу учетную запись как неактивную и не будем ожидать от вас налоговых деклараций в будущем.

Сообщив нам, когда вы закроете свой бизнес, мы пометим вашу учетную запись как неактивную и не будем ожидать от вас налоговых деклараций в будущем. - Добавить вид налога . Например, если вы в настоящее время зарегистрированы для уплаты налога с продаж и позднее нанимаете сотрудников, вы можете добавить удерживаемый работодателем налог, используя свой бизнес-аккаунт.

- Прекращение налогового обязательства . Если, например, вы в настоящее время зарегистрированы для уплаты налога с продаж и подоходного налога с работодателя, но решили, что у вас больше не будет оплачиваемых сотрудников, работающих на вас, вы можете выйти в интернет и прекратить свою ответственность (ответственность) за определенный тип налога.

- Добавьте ответственного сотрудника в свою учетную запись или обновите информацию о существующих ответственных сотрудниках, назначенных вашей учетной записи.

Войдите в свою учетную запись. новый бизнес.

новый бизнес.

Изменение названия компании

Чтобы сообщить об изменении юридического названия компании или изменении названия торговой марки , отправьте нам по почте заполненную форму R-3 (Запрос на изменение регистрационной информации). Мы не можем обрабатывать законные изменения названия компании онлайн.

Сообщайте об изменениях по почте

Если вы предпочитаете вносить изменения на бумаге, используйте:

Форму R-3 (Запрос на изменение регистрационной информации) по адресу:

- служебный номер телефона, фактическое местонахождение компании или почтовый адрес 9.0006

- Закрыть офис или закрыть свой бизнес

- Прекращение налогового обязательства

- Сообщить об изменении юридического названия компании или изменении названия под торговой маркой

Форма R-1 (Форма регистрации бизнеса) по адресу:

- Добавьте дополнительный вид налога

- Добавить новое местонахождение компании

- Добавить нового ответственного сотрудника или обновить информацию об ответственном сотруднике

Copyright © 2020 Департамент налогообложения штата Вирджиния. Все права защищены.

Все права защищены.

Закупки | Расходы | Веб-политика | Совместимость с WAI | Публичные уведомления | Заархивированные публичные уведомления

Как подать изменения в отчет STAR

Существует несколько причин, по которым оценщик или директор по налогам на недвижимость округа может представить изменения в отчете STAR в ORPTS. К ним относятся следующие:

- У вас есть информация – на Дату налогового статуса – которая может изменить решение ORPTS о приемлемости собственности. (Например, вам известно, что владелец недвижимости не имеет права на участие в программе STAR из-за возраста, места жительства или права собственности.)

- . Вы отправили форму IVP для ресурса, но в отчете указано, что у ресурса нет регистрации IVP.

- Свойство описано как Closed в IVP Tool, и вы считаете, что оно было закрыто ненадлежащим образом.

- В отчете указано, что для свойства нет записи об оценке, и вы отправляете исправленную информацию.

- В отчете указано, что регистрация IVP для свойства отсутствует, но оценщик ввел свойство в инструмент IVP или передал форму в ORPTS для ввода данных.

Чтобы отправить изменения в ORPTS, следуйте инструкциям для вариантов A или B ниже.

Если вы отправляете несколько изменений: Следуйте приведенным ниже инструкциям для варианта А (электронная таблица). Вы можете вырезать и вставлять прямо в шаблон Excel. Вы также можете включить свойства из нескольких муниципалитетов.

Если вы подаете одно свойство: Следуйте приведенным ниже инструкциям для варианта A или B.

Мы рассмотрим вашу информацию в отправленном заказе и ответим вам как можно быстрее.

Вариант A: электронная таблица

- Если вы еще этого не сделали, загрузите отчет и импортируйте его в Excel. (См. Как получить доступ к отчетам STAR и загрузить их.)

- Откройте таблицу рекомендуемых изменений в отчете STAR.

Примечание: Если вы являетесь оценщиком нескольких муниципалитетов, вы можете включить изменения для более чем одного муниципалитета в электронную таблицу Рекомендуемые изменения .

- Для свойств, которые вы отправляете, скопируйте первые два столбца ( Код SWIS и Распечатайте ключ ) из своей электронной таблицы и вставьте их в электронную таблицу Рекомендуемые изменения .

- Скопируйте и вставьте ключ свойства и Год сбора для свойств, которые вы отправляете.

- Заполните оставшиеся поля в электронной таблице Рекомендуемые изменения .

- Сохраните электронную таблицу Рекомендуемые изменения на свой компьютер.

- Прикрепить рекомендуемые изменения в электронное письмо со строкой темы: Рекомендуемые изменения в отчете № 6 для (код SWIS) .

- Отправьте электронное письмо и электронную таблицу на адрес [email protected]

Вариант B: Электронная почта

- Откройте новое электронное письмо.

- Введите Рекомендуемые изменения в отчет №___ для (код SWIS) в строку темы.

- Для каждого свойства , которое вы отправляете, перейдите к шагам 4–10 ниже:

- Скопируйте и вставьте эти маркеры в тело электронного письма:

- Отчет №___

- Код SWIS –

- Ключ печати –

- Ключ свойства —

- Год сбора – 20__

- Рекомендуемое изменение –

- Причина изменения –

- Дата продажи не позднее Даты налогообложения –

- Дата смерти не позднее Даты налогообложения –

- Дополнительная информация об этом объекте –

- Маркеры от a до c: скопируйте и вставьте прямо из отчета.

- Пуля e: Что, по вашему мнению, следует изменить в этом свойстве?

- Bullet f: Почему вы считаете, что изменение оправдано?

- Маркер g: Если изменение связано с продажей недвижимости, введите дату.

(х/х/хх)

(х/х/хх) - Bullet h: Если изменение связано со смертью владельца, введите дату. (х/х/хх)

- Пуля i: введите дополнительную информацию об этом объекте, которая будет полезна ORPTS.

- Отправьте по одному электронному письму от каждого муниципалитета на адрес [email protected].

Пример

Кому: [email protected]

Тема: Рекомендуемые изменения к отчету №__ для 111111

- Отчет № __

- Код SWIS – 111111

- Ключ печати – 11.-1-1

- Ключ свойства – RS11111

- Год сбора – 20__

- Рекомендуемое изменение — Доступно для расширенного

- Причина замены – переживший супруг

- Дата продажи не позднее Даты налогообложения –

- Дата смерти не позднее Даты налогообложения –

- Дополнительная информация об этом имуществе – владелец умер, но оставшийся в живых супруг не числился в оценочном листе; теперь она владеет имуществом

Обновлено:

Об авторе