Значение npv равное 254897 руб свидетельствует о: Сдача и ответы на тесты Моделирование экономических процессов ИМЦ

Что такое чистая приведенная стоимость? Формула, пример

Эксперты Insider выбирают лучшие продукты и услуги, которые помогают принимать разумные решения с вашими деньгами (вот как). В некоторых случаях мы получаем комиссию от наших партнеров, однако наше мнение остается нашим собственным. Условия применяются к предложениям, перечисленным на этой странице.

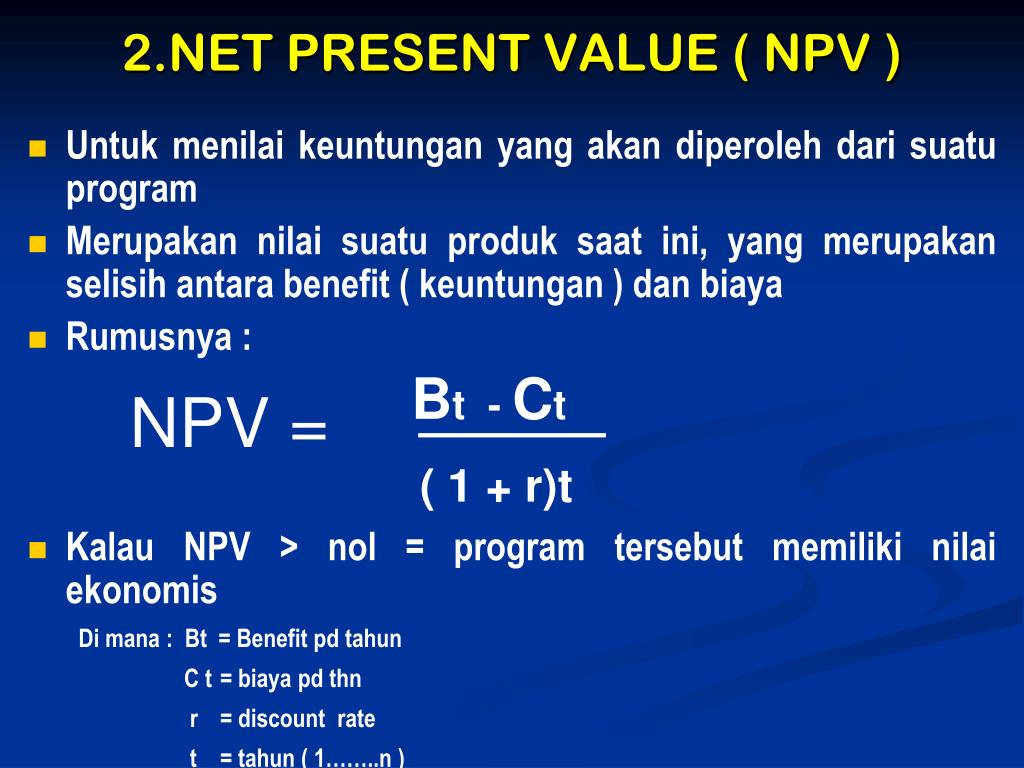

- Чистая приведенная стоимость (NPV) является экономической мерой, которая суммирует все потенциальные оттоки и притоки инвестиций в сегодняшних долларах.

- Положительная чистая приведенная стоимость означает, что инвестиции оправданы; NPV 0 указывает на то, что приток и отток сбалансированы; а отрицательное значение NPV означает, что инвестиции нежелательны.

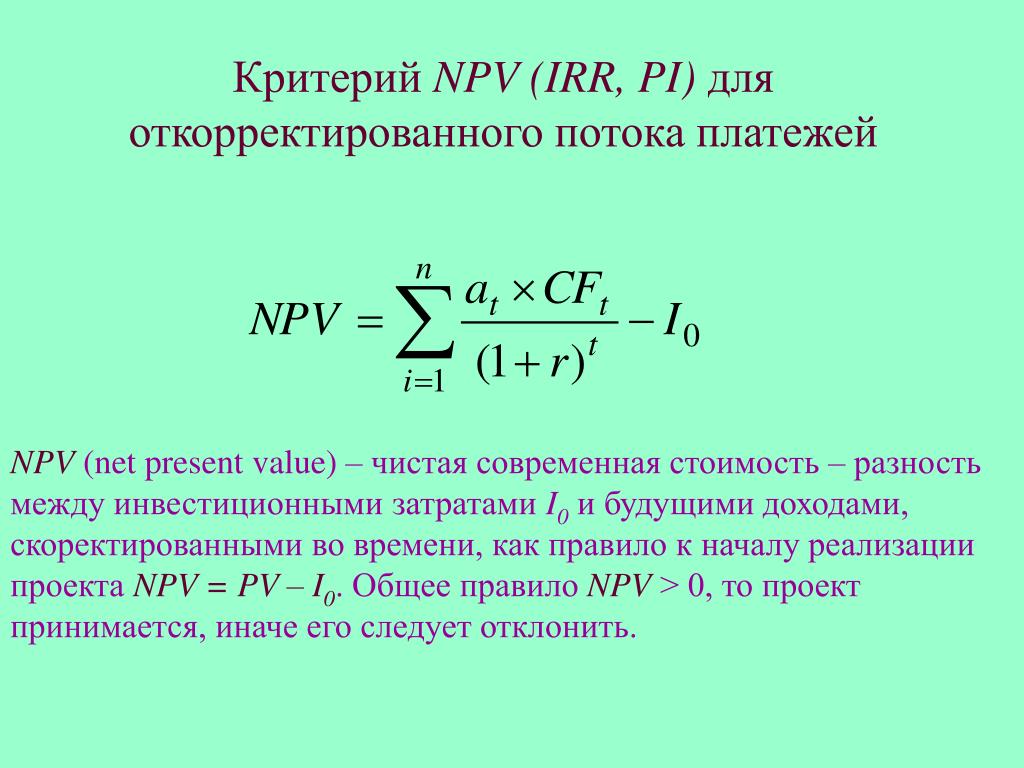

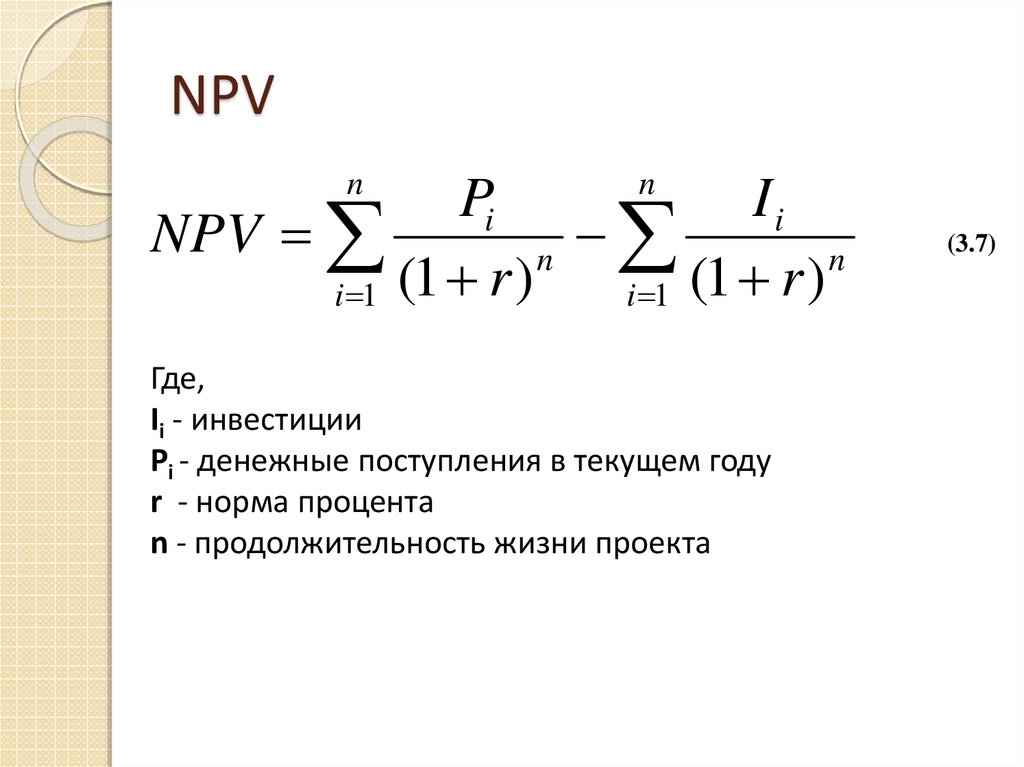

- Чтобы рассчитать чистую приведенную стоимость, вычтите сегодняшнюю дисконтированную стоимость всех ожидаемых будущих доходов из сегодняшней стоимости всех ожидаемых инвестиций.

Спасибо за регистрацию!

Получайте доступ к своим любимым темам в персонализированной ленте, пока вы в пути.

Чистая приведенная стоимость (NPV) представляет собой произведение разницы между инвестициями и всеми будущими денежными потоками от этих инвестиций в сегодняшних долларах. Это дает предприятиям и инвесторам возможность определить, следует ли делать инвестиции, исходя из текущей стоимости будущих доходов.

NPV учитывает стоимость денег во времени, которая говорит о том, что деньги, которые у вас есть сегодня, стоят больше, чем такая же сумма денег в будущем. Снижение стоимости будущих денег в первую очередь связано с инфляцией, процентными ставками и стоимостью упущенной инвестиционной возможности 9.0003

Понятие NPV и его использование Когда вы инвестируете деньги, вы хотите, чтобы доход от ваших инвестиций превышал не только вложенную сумму, но и компенсировал потенциальные убытки, понесенные из-за временной стоимости денег. NPV позволяет конвертировать будущий рост инвестиций в сегодняшние доллары, давая вам более точную картину истинной стоимости инвестиций.

NPV позволяет конвертировать будущий рост инвестиций в сегодняшние доллары, давая вам более точную картину истинной стоимости инвестиций.

Подсказка: Правило чистой приведенной стоимости предусматривает, что для реализации следует рассматривать только проекты или инвестиции с положительной чистой приведенной стоимостью.

Мэтью Барбьери, финансовый бухгалтер и коммерческий партнер Wiss & Company, предостерегает от использования чистой приведенной стоимости в качестве единственного решающего фактора. «Например, инвестируя в стартап, вы инвестируете в команду, решение, бизнес, модель и исполнение», — говорит он. «Обычно они сочетаются с общим целевым рынком, чтобы определить, говоря в широком смысле, «имеют ли инвестиции смысл?» Если это так, то спорить о расчете чистой приведенной стоимости было бы пустой тратой времени».

NPV используется предприятиями и инвесторами различными способами, в том числе:

- Для определения жизнеспособности инвестиционного или капитального проекта.

Если чистая приведенная стоимость инвестиции положительна, то есть ожидается, что она принесет прибыль, ее стоит рассмотреть. Если оно нейтральное или отрицательное, его следует отвергнуть.

Если чистая приведенная стоимость инвестиции положительна, то есть ожидается, что она принесет прибыль, ее стоит рассмотреть. Если оно нейтральное или отрицательное, его следует отвергнуть. - Для сравнения вариантов инвестирования. При рассмотрении чистой приведенной стоимости нескольких сопоставимых инвестиций, как правило, следует выбирать ту, которая имеет самую высокую чистую приведенную стоимость.

- Для составления бюджета капиталовложений. Когда компания рассматривает несколько крупных проектов, чистая приведенная стоимость может оказаться очень полезной для определения индивидуальной жизнеспособности и ценности каждого проекта.

- Для оценки потенциальных слияний и поглощений. При таком использовании NPV сочетается с дисконтированным денежным потоком (DCF), который используется для расчета будущей стоимости слияния или поглощения.

Подсказка: При слияниях и поглощениях NPV определяет текущую стоимость будущих инвестиций и доходов, а DCF рассчитывает сумму инвестиций, необходимых сейчас для достижения ожидаемой стоимости в будущем.

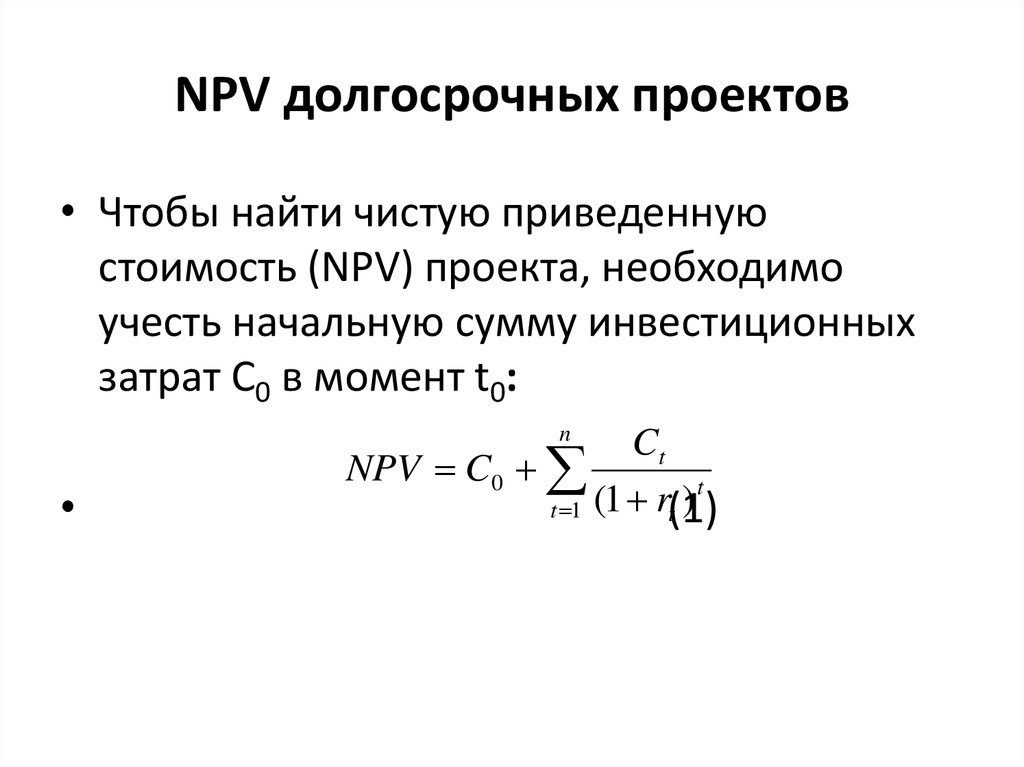

NPV – это значение (в сегодняшних долларах) будущего чистого денежного потока (R) за период времени (t). Чтобы рассчитать NPV, начните с чистого денежного потока (прибыли) за определенный период времени, выраженного в долларах.

Разделите это на произведение 1 плюс учетная ставка или процентная ставка (i), выраженная в виде десятичной дроби.

Ставкой дисконтирования может быть норма прибыли, которую вы ожидаете получить от этой инвестиции, норма прибыли, которую вы могли бы получить от альтернативной инвестиции, или стоимость капитала, необходимого для финансирования проекта.

Подсказка: NPV не идеальный инструмент. Он основан на будущих событиях, таких как ожидаемая окупаемость инвестиций (ROI), которые могут быть неточными.

Пример, показывающий, как рассчитать NPVИспользуя в качестве примера инвестиции, предположим, что вы решили инвестировать 1000 долларов в 10 акций дивидендных акций, по которым недавно выплачивались дивиденды в размере 10 долларов на акцию. Вы ожидаете 10% (0,10) возврата в размере 100 долларов США от общей суммы ваших инвестиций каждый год.

Чтобы рассчитать чистую приведенную стоимость вашего денежного потока (прибыли) в конце первого года (т. е. t = 1), разделите прибыль за первый год (100 долл. США 1 ) на 1 плюс возврат (0,10).

NPV = R t /(1 + i) t = 100 долл. США 1 /(1+1,10) 1 = 90,90 долл. США. Результат — 91 доллар (округленный до ближайшего доллара).

Другими словами, 100 долларов, которые вы заработаете в конце года, стоят 91 доллар в сегодняшних долларах.

Подсказка: Инвесторы и аналитики почти никогда не рассчитывают NPV вручную. Вместо этого они используют электронную таблицу Excel (или аналогичную) или приложение NPV. Функция NPV в большинстве электронных таблиц рассчитывает чистую текущую стоимость инвестиций с использованием ставки дисконтирования и ряда будущих платежей (оттоков) и доходов (притоков).

Если чистая приведенная стоимость положительна, инвестиции стоит рассмотреть. При сравнении аналогичных инвестиций более высокая чистая приведенная стоимость лучше, чем более низкая. При сравнении инвестиций разных сумм или за разные периоды размер чистой приведенной стоимости менее важен, поскольку чистая приведенная стоимость выражается в долларах, и чем больше вы инвестируете или чем дольше, тем выше, вероятно, будет чистая приведенная стоимость.

Отрицательная чистая приведенная стоимость указывает на то, что инвестиции, скорее всего, принесут убытки, и их не следует предпринимать. То же самое можно сказать и о нейтральной (0) чистой приведенной стоимости, поскольку ваши инвестиции не принесут прибыли.

Чистая приведенная стоимость позволяет как инвесторам, так и компаниям сравнивать потенциальные инвестиции или проекты в сегодняшних долларах. Учитывая тот факт, что стоимость денег со временем снижается, NPV позволяет сравнивать финансовые «яблоки с яблоками», даже когда сравнения сложны, чтобы определить, какие инвестиции лучше.

Использование функции электронной таблицы NPV позволяет легко и быстро проводить сравнения. И хотя NPV является лишь одним из многих инструментов, доступных инвесторам, он полезен и должен использоваться практически при любом инвестиционном решении.

Джим Пробаско

Внештатный писатель и редактор с 1990-х годов, Джим Пробаско написал сотни статей о личных финансах и бизнес-контенте, написал книги и учебные материалы в области музыкального образования и образа жизни пожилых людей, был главным автором серии Public Радиовещательная служба (PBS) выпускала специальные выпуски и создавала короткометражные радиокомедии. В качестве управляющего редактора The Activity Director’s Companion Джим написал и отредактировал множество статей, используемых специалистами по активному отдыху с пожилыми людьми в различных условиях жизни, а также выступал в качестве приглашенного докладчика и лектора на конференции Департамента старения и независимой жизни Кентукки, а также в качестве резидента. Конференции на Среднем Западе. Джим входил в советы нескольких некоммерческих организаций в Дейтоне, штат Огайо, включая Комиссию по искусству Кеттеринга, Консультативный комитет по образованию Дейтонской филармонии и серию искусств Дейтонского университета. В прошлом он был президентом образовательного фонда, который обслуживает учителей и учащихся школьного округа города Кеттеринг (Огайо). Джим получил степень бакалавра изящных искусств/музыкального образования в Университете Огайо и степень магистра в области музыкального образования в Государственном университете Райта.

В качестве управляющего редактора The Activity Director’s Companion Джим написал и отредактировал множество статей, используемых специалистами по активному отдыху с пожилыми людьми в различных условиях жизни, а также выступал в качестве приглашенного докладчика и лектора на конференции Департамента старения и независимой жизни Кентукки, а также в качестве резидента. Конференции на Среднем Западе. Джим входил в советы нескольких некоммерческих организаций в Дейтоне, штат Огайо, включая Комиссию по искусству Кеттеринга, Консультативный комитет по образованию Дейтонской филармонии и серию искусств Дейтонского университета. В прошлом он был президентом образовательного фонда, который обслуживает учителей и учащихся школьного округа города Кеттеринг (Огайо). Джим получил степень бакалавра изящных искусств/музыкального образования в Университете Огайо и степень магистра в области музыкального образования в Государственном университете Райта.

Чистая приведенная стоимость (NPV) — [Формула, Пример, Калькулятор]

Чистая приведенная стоимость (NPV) — это показатель, который оценивает ожидаемую прибыльность проекта на основе прогнозируемого потока денежных средств и первоначальной стоимости такого проекта. . Положительная чистая приведенная стоимость (NPV) указывает на то, что проект с учетом временной стоимости денег покрывает первоначальные инвестиции и, следовательно, может быть принят компанией, поскольку он добавит ей ценности.

. Положительная чистая приведенная стоимость (NPV) указывает на то, что проект с учетом временной стоимости денег покрывает первоначальные инвестиции и, следовательно, может быть принят компанией, поскольку он добавит ей ценности.

Что такое чистая приведенная стоимость?

Содержание

- 1 Что такое чистая приведенная стоимость?

- 2 Чистая приведенная стоимость формулы

- 2.1. Компоненты уравнения уравнения чистой стоимости

- 3 Чистые приведенные значения Пример

- 4 Чистые приведенные калькулятор Анализ

- 5. широко используется инвесторами и менеджерами для оценки того, добавляет ли проект ценность бизнесу, учитывая его будущие денежные потоки и стоимость капитала фирмы. Основной концепцией, поддерживающей эффективность расчета чистой приведенной стоимости, является временная стоимость денег. Эта теория утверждает, что любые деньги, произведенные в будущем, должны быть дисконтированы до их текущей стоимости с помощью ставки дисконтирования, которая понимается как альтернативная стоимость неинвестирования этих средств или минимальная стоимость капитала бизнеса или стоимость капитала инвестора.

.

.Модель обычно используется для составления бюджета капиталовложений, поскольку компании часто имеют определенное количество проектов, которые они должны оценить, чтобы выбрать наиболее прибыльные из них. Используя NPV, компания может выбрать все проекты с NPV, равным или превышающим ноль, если у нее есть ресурсы для их всех.

Формула чистой приведенной стоимости

Формула чистой приведенной стоимости для проекта или инвестиции рассчитывается следующим образом:

NPV = IC + CF 9 n

Компоненты уравнения чистой приведенной стоимости

IC = первоначальная стоимость или первоначальные инвестиции, которые включают общую сумму, уплаченную в начале проекта для его запуска.

CF = сумма денежного потока, генерируемого за каждый период времени.

r = Ставка дисконтирования, по которой оценивается текущая стоимость денежного потока.

n = период времени, когда возникает денежный поток.

Результатом будет положительная или отрицательная сумма, которая будет свидетельствовать о прибыльности проекта.

Пример расчета чистой приведенной стоимости

Компания American Gateways производит деревянные двери для различных типов конструкций. В настоящее время компания анализирует проект, предусматривающий расширение одного из существующих производственных объектов для размещения значительного количества новых производственных линий.

Предполагаемая начальная стоимость проекта составляет 23 452 000 долларов США, а срок полезного использования новых линий оценивается примерно в 10 лет. Компания также подсчитала, что проект будет генерировать в течение первого года положительный денежный поток в размере 1 811 000 долларов США, и эта сумма будет увеличиваться в среднем на 3% в год. Средневзвешенная стоимость капитала компании составляет 8,7% 9 10

В результате чистая приведенная стоимость этого проекта составит – 4 352 565 долларов США. Это означает, что новые производственные линии не так прибыльны, как первоначально думала команда менеджеров, поскольку чистая приведенная стоимость проекта является отрицательной.

В этом случае компания должна найти способ либо снизить первоначальную стоимость, либо увеличить будущие денежные потоки, либо уменьшить WACC, чтобы довести NPV как минимум до 0.

В этом случае компания должна найти способ либо снизить первоначальную стоимость, либо увеличить будущие денежные потоки, либо уменьшить WACC, чтобы довести NPV как минимум до 0.Анализ калькулятора чистой приведенной стоимости

Формула чистой приведенной стоимости очень полезна для составления бюджета капиталовложений, поскольку позволяет менеджерам сравнивать проекты на основе их способности повысить ценность фирмы. Инвестиции нельзя оценивать исключительно по их доходности, так как сумма вложений варьируется. По этой причине NPV обеспечивает адекватный подход, который включает как текущую стоимость денежных потоков, которые будут получены от инвестиции, так и первоначальную стоимость инвестиции.

Важность ставки дисконтирования заключается в том, что денежный поток, полученный через 3 года, имеет меньшую стоимость, чем денежный поток, полученный сегодня. Это эффект временной стоимости денег, которая уменьшается с течением времени из-за упущенной выгоды из-за того, что этот денежный поток не инвестируется в другие потенциальные инвестиционные возможности.

NPV, равная 0 или выше, означает, что дисконтированные денежные потоки проекта покрывают первоначальную стоимость (если NPV равна 0) или превышают ее (если NPV выше 0). В этом случае компания может принять проект, зная, что он добавит ценности бизнесу. С другой стороны, проект с отрицательной чистой приведенной стоимостью указывает на то, что дисконтированные денежные потоки недостаточны, поскольку их сумма дает сумму, меньшую, чем первоначальная стоимость инвестиций.

Компания, которая должна оценить пул, состоящий из различных проектов, сначала рассчитает свою чистую приведенную стоимость по отдельности. Любой проект с NPV, равным или превышающим 0, должен быть включен в шорт-лист, и после определения бюджета, доступного для таких проектов, компания должна постепенно выполнять проекты с более высоким NPV, пока бюджет не будет полностью покрыт.

Если чистая приведенная стоимость инвестиции положительна, то есть ожидается, что она принесет прибыль, ее стоит рассмотреть. Если оно нейтральное или отрицательное, его следует отвергнуть.

Если чистая приведенная стоимость инвестиции положительна, то есть ожидается, что она принесет прибыль, ее стоит рассмотреть. Если оно нейтральное или отрицательное, его следует отвергнуть. .

.

В этом случае компания должна найти способ либо снизить первоначальную стоимость, либо увеличить будущие денежные потоки, либо уменьшить WACC, чтобы довести NPV как минимум до 0.

В этом случае компания должна найти способ либо снизить первоначальную стоимость, либо увеличить будущие денежные потоки, либо уменьшить WACC, чтобы довести NPV как минимум до 0.

Об авторе