Как правильно распоряжаться деньгами советы успешных людей: Как правильно распоряжаться деньгами, чтобы деньги работали

Как правильно распоряжаться деньгами, чтобы деньги работали

Как правильно распоряжаться деньгами, чтобы деньги работали | Как правильно тратить деньгиBack to articles

Как правильно распоряжаться деньгами, чтобы деньги работали | Как правильно тратить деньги

Как распоряжаться деньгами: 10 практических советов

Люди распоряжаются деньгами по-разному, но каждый хочет делать это с максимальной выгодой для себя. Кому-то везет на прагматичный ум и у него впервые же несколько лет заработка получается войти в режим эффективности трат. А у кого-то в этом отношении все не так радужно – деньги заканчиваются стабильно в первые две недели после их прихода. Причем это абсолютно не зависит от уровня зарплаты. Первые могут зарабатывать чуть ниже среднего, а вторые – сильно выше.

И если вы относите себя, или подозреваете, что относитесь, ко второй категории, то мы подготовили для вас несколько советов о том, как правильно распоряжаться деньгами.

Итак, как правильно распоряжаться деньгами:

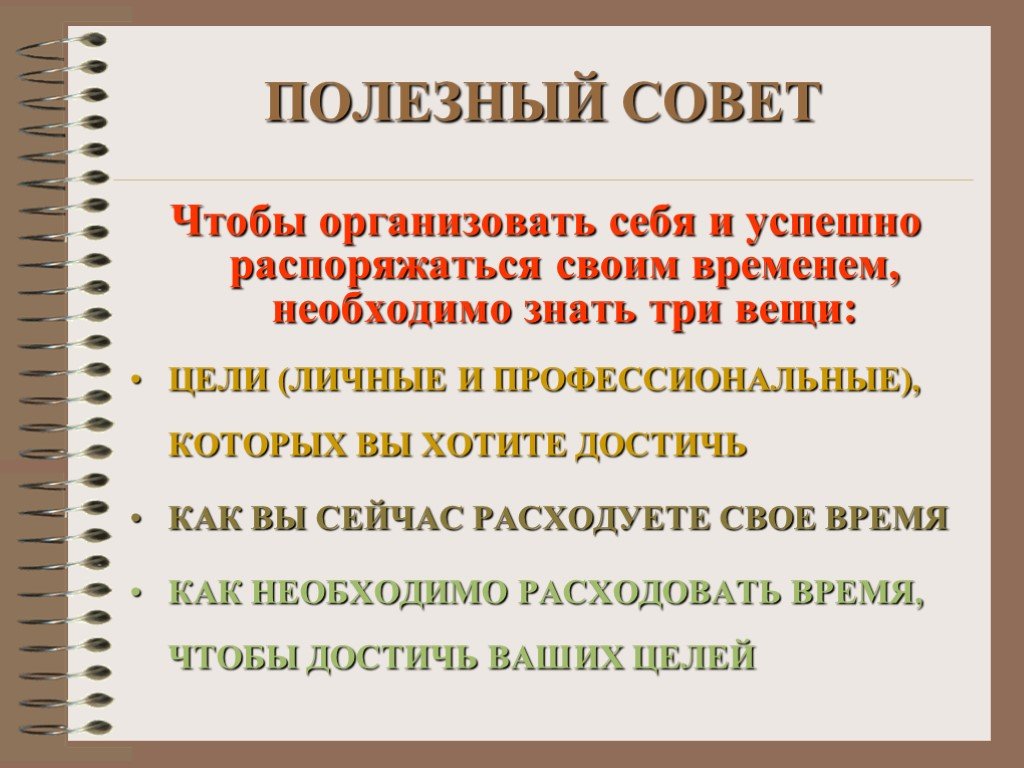

1. Контролируйте расходы

В первую очередь, необходимо взять себя в руки и начать вести учет всем тратам. Вариантов, как это сделать – множество. Это может быть старый добрый гроссбух, в который будут педантично и ежедневно записываться все, даже самые минимальные, расходы. Но подобный способ требует и соответствующей дисциплины. Можно использовать современные способы – установить приложение для учета трат на смартфон, но и тут, за вас никто данные не внесет. Еще один вариант – перенести все в мир электронных денег и отказаться от наличности, тогда все, что вы потратили можно будет посмотреть в приложении или на сайте вашего банка. В любом случае, если вы решились на то, чтобы кардинально изменить подход к покупкам, то нужно будет выбрать что-то такое, что позволит вам без стресса и нервов следить за «протечками» и найти способ, как тратить деньги правильно.

2. Прагматичный подход

Покупайте только то, что вам действительно нужно. По-настоящему успешные, в том числе и в финансовых вопросах люди, никогда не сметают с полок в магазине, все, что более-менее нравится. Лучше всего не заходить в торговый центр с мыслью: «кажется мне нужна куртка или может новый телефон, ай, была не была, на месте разберемся», а предварительно решить зачем вы идете. Оптимальный вариант – посмотреть ассортимент магазинов из дома с кружкой чаю, а потом отложить покупку на неопределенный срок. Так сказать, дать желанию настояться и только когда вы полностью будете уверены в том, что жить не можете без этой вещи – идти в магазин и покупать. Есть еще хороший вариант выбрать один день в месяц, в который вы будете совершать одну-две крупные покупки. Такой подход не ограничивает возможность гуляния по магазинам, но позволяет выгодно распорядиться деньгами. Определите лимит крупной покупки и покупайте товары, которые не превышают его в один день. Вы заметите, что количество ненужного сократится, так как у вас будет время до дня Х, чтобы понять точно ли вам нужен новый телефон или дизайнерское пальто.

По-настоящему успешные, в том числе и в финансовых вопросах люди, никогда не сметают с полок в магазине, все, что более-менее нравится. Лучше всего не заходить в торговый центр с мыслью: «кажется мне нужна куртка или может новый телефон, ай, была не была, на месте разберемся», а предварительно решить зачем вы идете. Оптимальный вариант – посмотреть ассортимент магазинов из дома с кружкой чаю, а потом отложить покупку на неопределенный срок. Так сказать, дать желанию настояться и только когда вы полностью будете уверены в том, что жить не можете без этой вещи – идти в магазин и покупать. Есть еще хороший вариант выбрать один день в месяц, в который вы будете совершать одну-две крупные покупки. Такой подход не ограничивает возможность гуляния по магазинам, но позволяет выгодно распорядиться деньгами. Определите лимит крупной покупки и покупайте товары, которые не превышают его в один день. Вы заметите, что количество ненужного сократится, так как у вас будет время до дня Х, чтобы понять точно ли вам нужен новый телефон или дизайнерское пальто.

Можете провести эксперимент, не ограничивать себя в покупках в течение месяца, при условии записи всех спонтанных приобретений. После, проанализировать список и понять, что бесконтрольный шопоголизм – эта та причина, по которой вы еще не стали миллионером.

3. Отсутствие эмоций при тратах

Одним из главных мотиваторов внезапных покупок являются эмоции. Плохое или, наоборот, хорошее настроение, перманентный стресс могут стать катализатором для совершения необдуманных трат. С последним стоит бороться другими способами, то есть посетить врача или заняться рефлексией и самостоятельно понять, что именно привносит в вашу жизнь чувство неудовлетворенности ей и вследствие толкает к шопоголизму. Для осознания некоторых из этих аспектов вы можете пройти наши тесты и на их основе выяснить в какой сфере находится основной провал.

С настроением и покупками бороться сложнее, хотя и это возможно. Можно просто не посещать магазины в критичные моменты или, если выхода нет, писать списки и брать с собой точную сумму денег. Хорошим вариантом может стать и, так называемое, контролируемое транжирство, когда раз в месяц, например, сразу после зарплаты, вы позволяете себе купить абсолютно ненужную, но крайне забавную вещь и даже не одну, но с условием, что они не превышают определенного лимита. Это позволит сбросить эмоциональное напряжение от необходимости постоянно экономить и следить за финансами.

Хорошим вариантом может стать и, так называемое, контролируемое транжирство, когда раз в месяц, например, сразу после зарплаты, вы позволяете себе купить абсолютно ненужную, но крайне забавную вещь и даже не одну, но с условием, что они не превышают определенного лимита. Это позволит сбросить эмоциональное напряжение от необходимости постоянно экономить и следить за финансами.

4. Не реагируйте на бренды

В большинстве случаев нет никакой разницы какой фирмы у вас телефон или ноутбук, а также от какого дизайнера у вас пальто. Бег за брендами, особенно в условиях, когда финансы объективно позволяют только смотреть в их сторону, приводит к появлению долгов. А это еще один ручеек, который не позволяет вам эффективно распоряжаться финансами.

Конечно, не стоит совсем отказываться от дорогостоящих брендов. Если вы жить не можете без телефона, который стоит как чугунный мост, то можно на него просто накопить. Пусть небыстро, но зато за время, что вы будете откладывать вы убедитесь, что эта вещь вам нужна не только потому, что она есть у коллеги на работе или у какой-нибудь селебрити. И радость оттого, что покупается вещь, о которой так давно мечталось в разы выше, чем если взять ее в кредит.

И радость оттого, что покупается вещь, о которой так давно мечталось в разы выше, чем если взять ее в кредит.

5. Не копите долги

Хуже, чем жить в последнюю неделю месяца на пустых макаронах может быть только жизнь в кредит. Конечно, сложно сопротивляться всей этой рекламе, которая из каждого утюга кричит о том, что любая вещь может стать вашей уже сегодня «без предоплаты и переплат». И никто не просит отказываться от кредитов, если подходить к ним со всей серьезностью и реально оценивать возможности своей зарплаты. Ведь это действительно способ делать крупные покупки быстро.

Главное, своевременно отдавать взятые в долг деньги. И, конечно, не использовать кредитную карту, как некий аналог дебетовой, особенно если ее лимит выше, чем вы можете себе позволить. А также не забывайте, что помимо самостоятельно взятых в долг денег, можно еще внезапно оказаться должником государства, речь идет, конечно, о штрафах и налогах.

6. Заведите сберегательный счет

Или специальную «банку», как в детстве, чтобы откладывать в нее часть от доходов, но этот способ подходит только для относительно небольших сумм, так как инфляцию еще никто не отменял.

Завести сберегательный счет, чтобы было куда вложить деньги, сейчас проще простого. Для этого не нужно даже посещать отделение банка, можно все сделать с телефона. А еще лучше – прикрепить к счету, так называемую, функцию копилки, которая будет переводить определенный вами процент или фиксированную сумму на сберегательный счет от прихода или расхода основных средств. Этот способ позволит без особых усилий откладывать деньги, правда, итоговая сумма будет разниться от месяца к месяцу. И из этого следует, что копилку лучше всего использовать, как дополнительное средство экономии.

Лучше всего, раз в месяц переводить на сберсчет определенную сумму. Причем сам вклад может быть бессрочным, что не лишит владельца доступа к деньгам, но и не даст большого выхлопа с процентов и потребует определенной силы воли. А может быть и ограниченным по времени, что позволит накопить денег, например, на крупную покупку достаточно быстро – нужно будет прикинуть сколько вы можете выделить денег в месяц и, отталкиваясь от суммы, определить сколько времени потребуется для того, чтобы купить то, что вы хотите.

7. Закупайтесь оптом

Хорошим способом сэкономить семейный бюджет будет покупка оптом продуктов с большим сроком годности. Крупы, сахар, консервы – все это необходимо каждый день и намного эффективнее раз в несколько месяцев закупиться ими на оптовой базе.

С одеждой и другими вещами такой подход, казалось бы, работать не должен, только если с носочно-чулочными изделиями, но вы ошибаетесь, если так думаете. Есть целые сообщества, деятельность которых направлена на экономию средств при покупке как продуктов, так и остальных товаров. Имеются в виду, так называемые, совместные закупки. Суть проста – организаторы находят оптовые базы, а участники оставляют заявки на реализуемую продукцию, когда набирается определенный лимит для опта, осуществляется заказ, а минусов у подобного способа шопинга всего ничего, в целом, только время, которое уходит на сбор минимальной суммы и на доставку. А плюсы неоспоримы: во-первых, покупка вещей хорошего качества по ценам производителя, во-вторых, возможность за стоимость одной кофты из масс-маркета купить две.

8. Готовьте сани летом

Запомните и следуйте по жизни одному правилу: овощи покупайте в сезон, обувь и одежду вне его. Летом, например, те же огурцы можно купить по условному рублю за условный килограмм, а зимой цены будут уже совсем другие. А с одеждой получается уже совсем другая игра – в мокрые сезоны куртки стоят максимально высоко, а на футболках в теплое время строятся капиталы.

Поэтому если вы встали на путь экономии, то стоит закупаться овощами летом и делать заготовки, на которых вы сможете всю зиму получать свою дозу витаминов, а зимой под соленые огурцы, заниматься подбором футболок на лето в интернет-магазинах.

9. Задумайтесь о пенсии

Сколько бы вам ни было лет, если вы уже работаете, то пенсия уже присутствует в вашей жизни, так как ваш работодатель ежемесячно переводит некоторый процент от вашей зарплаты в пенсионный фонд. Вы можете получить выписку суммы этих богатств в любое время на специальных сайтах и узнать там средств, а также прикинуть какой размер будет у выплат после выхода в этот бессрочный отпуск. Готовы поспорить, что он вас не впечатлит. Так что стоит подумать о том, что делать и кто виноват, а потом завести специальный счет на свою будущую счастливую старость. Конечно, когда жить и так приходится по средствам, то лишнего остается очень мало, но даже это может стать неплохим подспорьем.

Вы можете получить выписку суммы этих богатств в любое время на специальных сайтах и узнать там средств, а также прикинуть какой размер будет у выплат после выхода в этот бессрочный отпуск. Готовы поспорить, что он вас не впечатлит. Так что стоит подумать о том, что делать и кто виноват, а потом завести специальный счет на свою будущую счастливую старость. Конечно, когда жить и так приходится по средствам, то лишнего остается очень мало, но даже это может стать неплохим подспорьем.

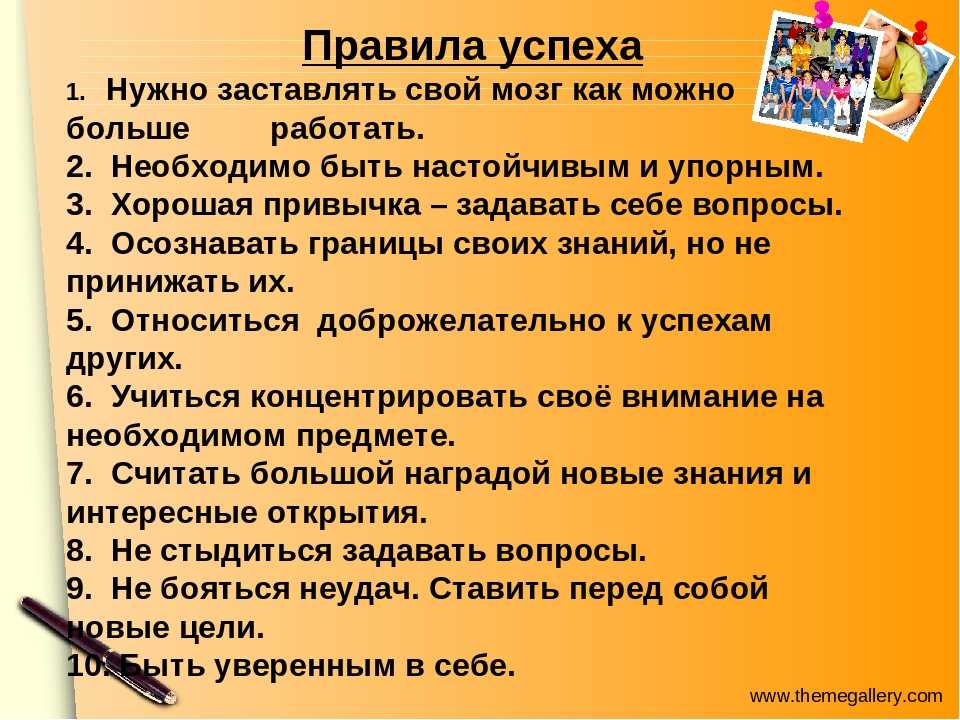

10. Тратьте на свое образование

В том случае, когда вам не хочется в чем-то себе отказывать и покупать первое на что упал взгляд, стоит сделать себя высококвалифицированным специалистом, за которого будут бороться. Для этого необходимы определенные вложения в свое образование, причем как временные, так и материальные. Но оно того стоит.

Просто решите, кем вы все-таки хотите стать, когда вырастете или может быть сделать свое хобби тем делом, которое приносит основной доход и развивайтесь в этом направлении. Поэтому хороший ответ на вопрос: «Куда вложить деньги, чтобы они работали?», – это образование. Тратить деньги с прицелом на будущее лучше, чем на то, чтобы казаться богаче, чем есть на самом деле.

Поэтому хороший ответ на вопрос: «Куда вложить деньги, чтобы они работали?», – это образование. Тратить деньги с прицелом на будущее лучше, чем на то, чтобы казаться богаче, чем есть на самом деле.

Другие способы вложения денег

Конечно, можно играть на биржах, делать ставки на спорт, надеяться на спортлото и собственную удачу, но все эти способы требуют не только статуса любимца фортуны и аналитического склада ума, но и определенной финансовой подушки, которая не даст, образно говоря, умереть с голоду, если все пойдет не так, как задумано. Рисковать всем в этом деле не самый лучший подход.

Наилучшим способом вложения и увеличения средств всегда была и всегда будет недвижимость, конечно, речь идет не о единственном жилье, а о помещении под аренду. Но и здесь требуется определенный уровень дохода для ее содержания и не маленькие первоначальные затраты.

O Lifeaddwiser

Мобильное приложение, которое за 20 минут оценит сразу 5 элементов жизненного благополучия: физическое, профессиональное, финансовое, социальное и благополучие среды проживания. Автоматически покажет сильные и слабые стороны и даст персональные рекомендации, проанализирует благополучие и даст информацию об оптимальных, действительно необходимых, отвечающих реальным потребностям людей, программах.

Автоматически покажет сильные и слабые стороны и даст персональные рекомендации, проанализирует благополучие и даст информацию об оптимальных, действительно необходимых, отвечающих реальным потребностям людей, программах.

Скачать приложение для Iphone и Ipad можно по ссылке https://itunes.apple.com/ru/app/lifeaddwiser/id1171623583?l=en&mt=8

Как грамотно распоряжаться деньгами: 8 простых советов

Доход растет, а кредиты множатся. Путешествия во время отпуска ощутимо бьют по карману. Но кто-то умудряется откладывать на черный день или достойную пенсию. Чтобы стать одним из таких счастливчиков, необязательно получать образование в сфере финансов или читать горы книг. Все гораздо проще.

Те, кому с трудом удается жить от зарплаты до зарплаты, смотрят на тех, кто успешно вкладывает свои сбережения в ценные бумаги, как на финансовых гуру. На самом деле грамотно инвестировать собственные средства может каждый. Для этого нужно лишь сделать ряд конкретных шагов, а главное — научиться правильно себя вести. Ведь чаще всего именно поведение людей мешает им экономить деньги и, вложив их в акции, получать хороший доход. Специалист по финансовому планированию, автор бестселлеров «Психология инвестиций. Как перестать делать глупости со своими деньгами» и «Давай поговорим о твоих доходах и расходах» Карл Ричардс рассказывает, почему люди распоряжаются своими сбережениями нелогично, и делится простыми советами, которые помогут исправить ситуацию.

Ведь чаще всего именно поведение людей мешает им экономить деньги и, вложив их в акции, получать хороший доход. Специалист по финансовому планированию, автор бестселлеров «Психология инвестиций. Как перестать делать глупости со своими деньгами» и «Давай поговорим о твоих доходах и расходах» Карл Ричардс рассказывает, почему люди распоряжаются своими сбережениями нелогично, и делится простыми советами, которые помогут исправить ситуацию.

Статья будет полезна тем, кто мечтает научиться экономить, не принося серьезных жертв, избавиться от кредитов, начать откладывать деньги и приумножать сбережения.

Помните: вы не можете предсказать будущее

Не существует полностью безопасных инвестиций. Со временем все меняется. И пытаться предсказать дальнейший рост акций, опираясь на данные о том, что до настоящего момента они росли, — это примерно то же самое, что гадать, какой стороной вверх упадет подброшенная монетка, учитывая, что в последний раз выпал орел. Предыдущий результат ничего не гарантирует.

Но это знание не должно вас парализовать. Если вы собираетесь вложить свои деньги и хотите принять решение, опираясь на здравый смысл, а не на туманные перспективы, составьте план. Не 200-страничный трактат, на который никогда не хватит времени даже перечитать, а короткий список действий, который поместится на небольшой карточке.

Ответьте на вопрос, что для вас значат деньги

Многим финансовое планирование кажется настолько трудоемким, что их первая реакция — всплеснуть руками и начать умолять эксперта сказать, что делать. Дать универсальный и при этом действенный совет не способен ни один специалист.

Из книги «Психология инвестиций. Как перестать делать глупости со своими деньгами»:

«Финансовая ситуация каждого человека уникальна, потому что уникальны цели. Всякий раз речь идет не об абстрактных мечтах… а о конкретных представлениях каждого о благополучной пенсии и хорошем образовании для детей. И если то, что приносит радость вашему соседу, не может осчастливить вас, то и чужой финансовый план в вашем случае не сработает».

Поэтому первый (и самый важный) вопрос, который вы должны себе задать: «Что деньги значат для меня?» Для кого-то они — синоним безопасности или возможностей, для кого-то — эквивалент свободы. Сформулировав свой уникальный ответ, подумайте о том, каковы ваши реальные цели, временные горизонты и уровень терпимости к риску, а также о том, что вы готовы изменить.

Обозначив цели, выберите три наиболее крупные. И, думая об инвестициях, всякий раз спрашивайте себя, помогут ли они достичь этих целей.

Не идите на поводу у эмоций

Действуя, как окружающие, мы чувствуем себя в безопасности. Именно поэтому мы покупаем ценные бумаги, которые стоят дорого, в надежде на их дальнейший рост и продаем акции, когда они начинают падать, подчиняясь страху. Мы можем держать у себя акции работодателя, потому что лояльны, или продавать ценные бумаги, потому что это… забавно. Такое поведение больше похоже на азартную игру. Это волнующе, но вряд ли вы сами посоветовали бы кому-нибудь играть в казино, чтобы отложить деньги на будущее.

Инвестиции — это не развлечение. Они всегда должны быть согласованы с вашими целями и принципами, а не основаны на чувствах по поводу того, что произойдет. Не играйте на фондовом рынке.

Используйте 72-часовой тест

Конечно, можно подумать о том, куда вложить деньги, когда они есть. А что делать, если их нет? Ответ очевиден: надо начать тратить меньше. И для этого есть убийственно простой способ! На ваше счастье, в современном мире с его интернет-магазинами, где можно купить почти что угодно «в один клик», придумали отличный инструмент, позволяющий контролировать расходы. Он называется «корзина».

Будем честны: из того, что вы заказываете в интернет-магазинах, очень мало вещей должны быть куплены немедленно. Поэтому возьмите за правило оставлять товары в корзине на 72 часа. Заглянув туда через три дня, спросите себя: что важнее — эти вещи в корзине или приближение к достижению поставленных финансовых целей? И без сожаления удаляйте то, без чего можете обойтись. Данный прием отлично работает, так как позволяет вам, с одной стороны, не говорить сразу «нет» покупкам, а с другой — не совершать покупки под действием эмоций.

Данный прием отлично работает, так как позволяет вам, с одной стороны, не говорить сразу «нет» покупкам, а с другой — не совершать покупки под действием эмоций.

Автоматизируйте хорошее поведение

Самый простой способ не принимать глупых финансовых решений — вообще их не принимать. Личные кабинеты на сайте банков и мобильные приложения позволяют автоматизировать большинство повседневных операций.

Из книги «Давай поговорим о твоих доходах и расходах»:

«Вместо того чтобы принуждать себя принимать одни и те же решения снова и снова, автоматизируйте их — так ваши хорошие побуждения превратятся в правильное поведение. Вы можете автоматизировать оплату отчисления в пенсионный фонд или просто на сберегательный счет, но не только. Лучше, если автоплатежи будут настроены также для погашения ипотеки и автокредита. Суть процедуры в том, что нужные списания со счета без вашего участия избавят вас от мучительного желания отложить платеж, потратив деньги на что-то другое».

Начав тратить меньше и безболезненно экономить, оцените, насколько выгодны были ваши прошлые инвестиции.

Используйте ночной тест

Действуя по плану, вы приведете в порядок текущие расходы. Но прошлые вложения могли быть сделаны без учета ваших финансовых целей, под действием эмоций или под влиянием знакомых. Поэтому рано или поздно вам придется разобраться и с предыдущими инвестициями.

Для этого представьте, что за ночь все ваши вложения вернулись к вам наличными деньгами. И спросите себя, какие инвестиции вы совершили бы повторно на тех же условиях и без потерь. Все вклады, не прошедшие этот тест, стоит перенаправить.

Придерживайтесь основных правил инвестирования

- 1. Вовремя платите по кредитам.

- 2. Старайтесь гасить кредиты быстрее. Когда долга не станет, вам не придется выплачивать по нему проценты.

- 3. Распределяйте вложения. Смысл диверсификации в том, чтобы сочетать инвестиции, каждая из которых сама по себе несет риски.

Подобные комбинации часто менее рискованны, чем их составляющие, и приносят больший доход.

Подобные комбинации часто менее рискованны, чем их составляющие, и приносят больший доход.

Из книги «Давай поговорим о твоих доходах и расходах»:

«Когда вы делаете ставку на „системный риск“, это значит, что вы инвестируете в концепцию капитализма в целом. В ее основе — положение о том, что, несмотря на взлеты и падения рынка… он все равно продолжает расти. Поэтому вам стоит инвестировать в акции разных компаний. Конечно, некоторые из них закроются, но это вас не сильно затронет, так как другие будут развиваться, а их акции — расти».

Взаимные фонды, предполагающие распределение инвестиций среди различных предприятий, гораздо выгоднее отдельных акций. Выбирая взаимные фонды, не забывайте сверяться со своим кратким финансовым планом.

Будьте невеждой и лентяем

Огромную ошибку совершают те, кто читает слишком много финансовых новостей, которые подталкивают к покупке, продаже или другим подобным азартным действиям. Вспомните: вы не можете предсказать будущее.

Эксперты тоже не могут, но делают прогнозы, так как это их работа. Поэтому игнорируйте финансовые новости. Обращайте внимание только на то, что может повлиять на достижение ваших целей и что вы можете контролировать.

Кто-то скажет: «А как же „черные лебеди“? Если бы люди вовремя обращали внимание на детали, то могли бы избежать серьезных кризисов!» На подобные возражения ответили экономисты из Оксфордского и Нью-Йоркского университетов. В ходе исследования в 2010 году они пришли к выводу, что экспертов, правильно предсказывающих самые неожиданные события, почти никто не слушает.

Краткое руководство к действию

Если оставить в стороне доводы и рассуждения, то получится следующий перечень рекомендаций для тех, кто хочет научиться правильно распоряжаться своими деньгами.

- 1. Не пытайтесь предсказать будущее — это невозможно. А попытка вкладывать — исходя из анализа прошлых событий, азартная игра — не имеет к инвестированию никакого отношения.

- 2. Определите, что значат для вас деньги, и с учетом этого обозначьте финансовые цели. Составьте простой план и убедитесь, что ваши инвестиции подчинены ему.

- 3. Не действуйте под влиянием сильных эмоций. Грамотно инвестировать — скучное занятие, и должно оставаться таким всегда. Не играйте на рынке.

- 4. Используйте 72-часовой тест. Покупайте любые выбранные вещи, кроме жизненно необходимых, спустя три дня. Это поможет избежать импульсивных трат.

- 5. Автоматизируйте хорошее поведение. Это лучший способ его поддерживать.

- 6. Используйте ночной тест. Если все ваши вложения вернутся к вам в виде наличных средств, какие инвестиции вы повторите? Деньги, которые вложены неудачно, можно инвестировать иначе.

- 7. Опирайтесь на основные правила инвестирования: платите по кредитам вовремя, старайтесь гасить кредиты досрочно, инвестируйте в разные активы.

- 8. Будьте невеждой и лентяем. Поток информации подталкивает вас к импульсивным действиям, что всегда плохо для инвестирования.

Если ваши деньги уже работают, зачем им мешать?

Если ваши деньги уже работают, зачем им мешать?

Текст: Татьяна Турбал, Иллюстрации: Константин Амелин, Фото: Photo by Kody Gautier on Unsplash

Источник: https://www.bakadesuyo.com/2018/07/smarter-with-money/?utm_source=pocket&utm_medium=email&utm_campaign=pockethits

Слушайте статью в iTunes

Для Android: попробуйте такой вариант и обязательно напишите, как вам.

6 советов по управлению личными финансами, которым следуют успешные люди

4. Сосредоточьтесь на долгосрочном финансовом успехе

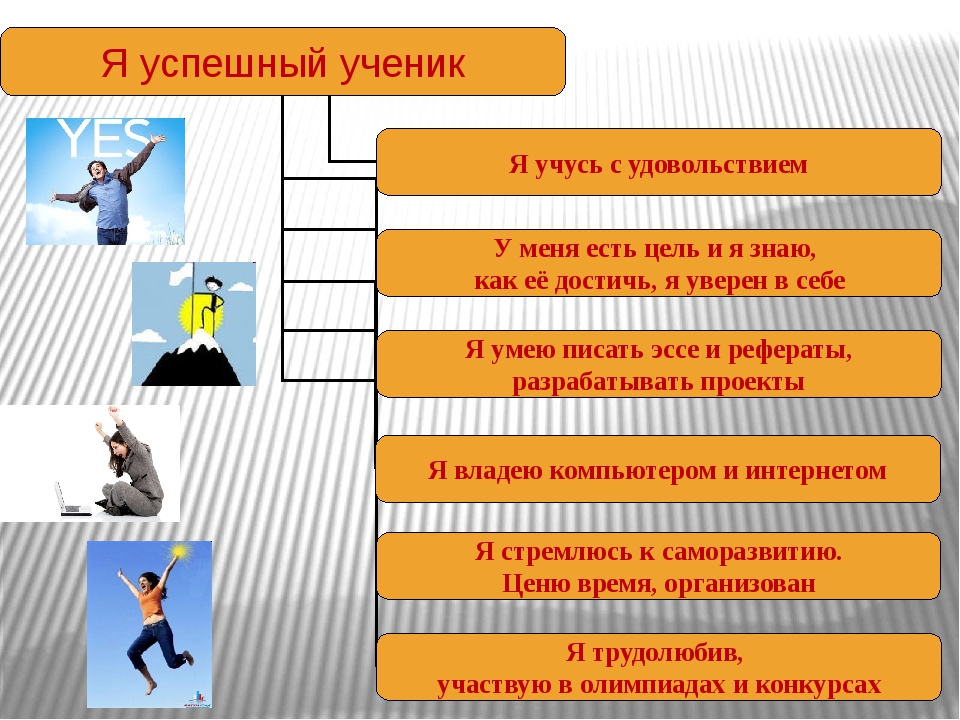

Вместо того, чтобы искать короткие пути с мгновенными результатами, достижение финансового успеха требует усердных усилий с долгосрочной перспективой. Как однажды сказал знаменитый футбольный тренер Винсент Ломбарди, «единственное место, где успех приходит до работы, — это словарь». Достижение финансового успеха означает повышение уровня вашей финансовой грамотности, инвестиции в образование, связанное с работой, и развитие навыков для продвижения по карьерной лестнице. Это означает, что вы должны следить за своим бюджетом, периодически отслеживая свои расходы, говорить себе «нет», когда вы предпочитаете тратить деньги, а не делать дополнительный платеж по кредитной карте, и проявлять бдительность, когда предложение звучит слишком хорошо, чтобы быть правдой.

Это означает, что вы должны следить за своим бюджетом, периодически отслеживая свои расходы, говорить себе «нет», когда вы предпочитаете тратить деньги, а не делать дополнительный платеж по кредитной карте, и проявлять бдительность, когда предложение звучит слишком хорошо, чтобы быть правдой.

Нет коротких путей, чтобы стать умелым управляющим деньгами, потому что то, что подходит одному человеку, может не подойти другому. Будьте осторожны с собой, работая над выработкой новых привычек, которые помогут вам достичь ваших целей. Когда вы пытаетесь внедрить ежедневные изменения, это может помочь отметить ваши успехи в календаре, будь то физический или онлайн. Каждый день, когда вы делаете что-то конкретное (например, готовите утренний кофе дома), делайте заметную отметку в своем календаре. Достаточно скоро у вас будет полоса, которую вы не захотите прерывать. Очень скоро ваша тяжелая работа превратится в новую привычку!

5. Автоматизация личных финансовых привычек

Один из лучших способов управлять своими деньгами — заставить их управлять собой. В конце концов, постоянно думать обо всем, что вам нужно сделать, может быть утомительно. Это может привести к умственной усталости и, как следствие, к более неэффективному принятию решений. Автоматизация части этой работы может означать что-то столь же простое, как программируемый термостат и таймеры для освещения в вашем доме. Это может означать настройку предварительно авторизованных платежей по всем вашим счетам через систему онлайн-банкинга. Также настройте сбережения, которые будут переведены с вашего расчетного счета в день, когда вам заплатят. Для финансовых обязательств, которые не возникают по регулярному графику, создайте для себя оповещения в календаре, чтобы вам не пришлось беспокоиться о том, что вы забудете. Составьте реалистичный бюджет с планом зарплаты и ищите способы поставить то, что вы делаете регулярно, на автопилот. Это оставит вам больше времени и энергии, которые вы сможете потратить на создание жизни, а не просто на существование.

В конце концов, постоянно думать обо всем, что вам нужно сделать, может быть утомительно. Это может привести к умственной усталости и, как следствие, к более неэффективному принятию решений. Автоматизация части этой работы может означать что-то столь же простое, как программируемый термостат и таймеры для освещения в вашем доме. Это может означать настройку предварительно авторизованных платежей по всем вашим счетам через систему онлайн-банкинга. Также настройте сбережения, которые будут переведены с вашего расчетного счета в день, когда вам заплатят. Для финансовых обязательств, которые не возникают по регулярному графику, создайте для себя оповещения в календаре, чтобы вам не пришлось беспокоиться о том, что вы забудете. Составьте реалистичный бюджет с планом зарплаты и ищите способы поставить то, что вы делаете регулярно, на автопилот. Это оставит вам больше времени и энергии, которые вы сможете потратить на создание жизни, а не просто на существование.

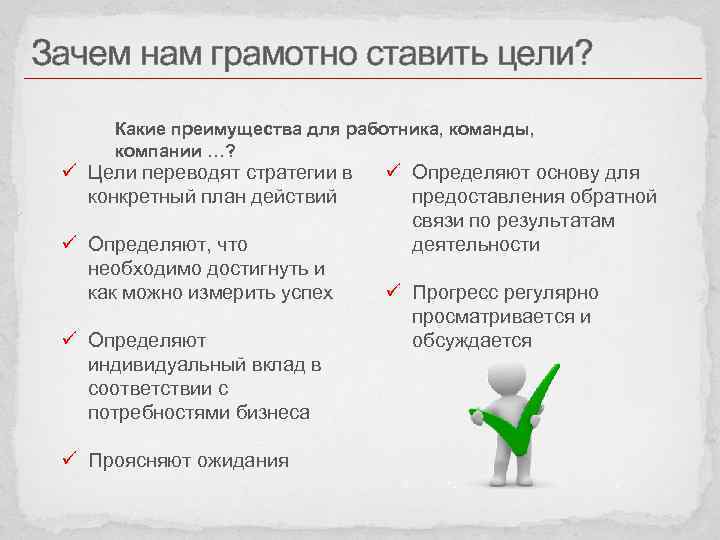

6. Ставьте цели так, чтобы это вас мотивировало

Размышление о личной финансовой цели может стать отличным источником вдохновения и указать направление. Но само по себе вдохновение не поможет вам добиться успеха — вам также нужна мотивация. Однако ваша мотивация угаснет, если вы не переключите свое внимание с общей картины на маленькие выполнимые шаги, которые помогут вам достичь цели. Это один из ключевых секретов денежных привычек успешных людей. Они сосредотачиваются на практических шагах — что они могут сделать сегодня, завтра и на следующей неделе. Они устанавливают промежуточные цели для измерения своего прогресса. И хотя они помнят об общей цели, они не тратят на это большую часть своей энергии. Для стороннего наблюдателя это может выглядеть так, будто кто-то работает от зарплаты до зарплаты, почти не имея лишних денег. И все же ничто не могло быть дальше от истины.

Но само по себе вдохновение не поможет вам добиться успеха — вам также нужна мотивация. Однако ваша мотивация угаснет, если вы не переключите свое внимание с общей картины на маленькие выполнимые шаги, которые помогут вам достичь цели. Это один из ключевых секретов денежных привычек успешных людей. Они сосредотачиваются на практических шагах — что они могут сделать сегодня, завтра и на следующей неделе. Они устанавливают промежуточные цели для измерения своего прогресса. И хотя они помнят об общей цели, они не тратят на это большую часть своей энергии. Для стороннего наблюдателя это может выглядеть так, будто кто-то работает от зарплаты до зарплаты, почти не имея лишних денег. И все же ничто не могло быть дальше от истины.

Каждый день приходится прилагать усилия, чтобы сделать выбор, который позволит вам достичь своих целей. Однако стратегия «иди по-крупному или иди домой» сложна, когда речь идет о наших финансах. Если рассматривать каждую область вашей жизни под увеличительным стеклом кажется пугающим, попробуйте начать с экономии 10 или 20 долларов в неделю с небольшими изменениями в одной или двух привычках. Как только вы добьетесь успеха с серией мелких изменений, переходите к более крупным. Если изменение вызывает слишком много стресса, сократите его или вовсе откажитесь от него. Не лишайте себя того, что вам нравится больше всего. Вместо этого сосредоточьтесь на том, что вы можете сделать, чтобы превратить ваши желания в цели, которых вы можете успешно достичь.

Как только вы добьетесь успеха с серией мелких изменений, переходите к более крупным. Если изменение вызывает слишком много стресса, сократите его или вовсе откажитесь от него. Не лишайте себя того, что вам нравится больше всего. Вместо этого сосредоточьтесь на том, что вы можете сделать, чтобы превратить ваши желания в цели, которых вы можете успешно достичь.

Как сделать свои цели S.M.A.R.T

7 советов по управлению капиталом | Capital One

Вы можете использовать эти семь практических финансовых советов и навыков управления денежными средствами в качестве общего руководства в своем финансовом путешествии.

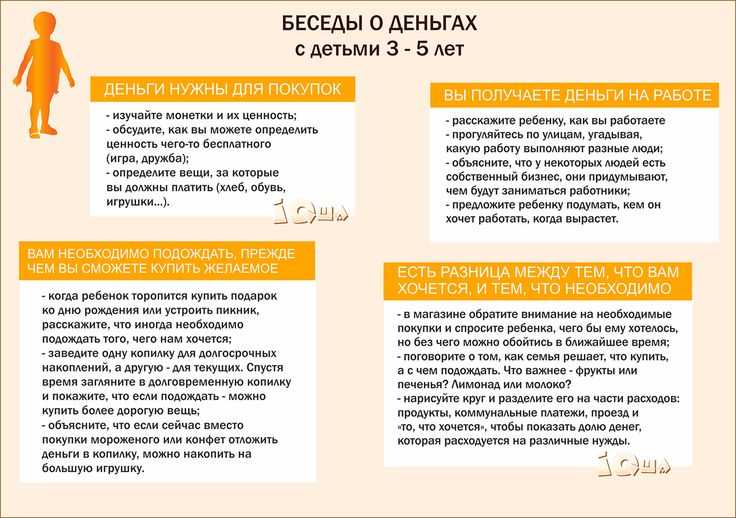

1. Составьте личный бюджетЛюди, испытывающие последствия финансового стресса, больше борются с составлением бюджета — это один из выводов исследования Capital One Mind Over Money. Они чувствуют себя менее контролирующими и склонны тратить свою зарплату более импульсивно.

Составление бюджета — отличный первый шаг к выработке более здоровых привычек в отношении денег и обучению тому, как извлечь максимальную пользу из своих денег.

По данным Бюро финансовой защиты потребителей (CFPB), «планирование бюджета помогает гарантировать, что у вас будет достаточно денег на то, что вам нужно, и на то, что вы хотите, при этом сохраняя свои сбережения для будущих целей».

Вы можете начать с составления бюджета и следующих общих шагов:

- Сложите свой ежемесячный доход. Это включает в себя вашу зарплату на вашей работе, а также другие источники дохода, такие как бонусы, налоговые возмещения или доход от подработки.

- Подсчитайте свои ежемесячные расходы. Они могут включать расходы в основных «корзинах», таких как оплата счетов за жилье, питание, студенческие ссуды и транспорт. Для ежемесячных платежей, которые не всегда одинаковы, например, для продуктов питания и коммунальных услуг, вы можете использовать среднее значение за предыдущие месяцы.

- Вычтите расходы из дохода. Эта сумма станет отправной точкой для вашего бюджета. Все, что останется, — это то, с чем вам придется работать, когда вы выплачиваете долги и накапливаете сбережения.

Если то, что осталось, слишком мало, вы можете рассмотреть возможность сокращения расходов на такие вещи, как еда на вынос и подписки, если вы еще этого не сделали.

Если то, что осталось, слишком мало, вы можете рассмотреть возможность сокращения расходов на такие вещи, как еда на вынос и подписки, если вы еще этого не сделали.

Может быть полезно думать о своем бюджете как о живом документе, который вы часто просматриваете. Таким образом, вы можете вносить коррективы, если вам нужно, например, когда вы устраняете ежемесячные расходы, погасив кредитную карту. Вы также можете учитывать популярные подходы к составлению бюджета, такие как правило 50/30/20, при создании бюджета.

2. Отслеживайте свои расходыИсследование Capital One Mind Over Money показало, что использование здоровых привычек в отношении денег, когда вы уверены в своих финансах, может помочь вам, когда ситуация усложнится.

Отслеживание своих расходов может стать одной из таких полезных привычек. В конце концов, это может помочь вам избежать перерасхода и остаться в рамках вашего бюджета.

Как вы следите за своими расходами? Это просто. Вы можете записывать свои расходы в цифровом виде с помощью одного из многочисленных приложений, доступных в Интернете.

Вы можете записывать свои расходы в цифровом виде с помощью одного из многочисленных приложений, доступных в Интернете.

Если у вас есть карта Capital One, вы можете использовать бесплатные цифровые функции, которые помогут вам отслеживать свои деньги. Или, если вы предпочитаете бумажный вариант, вы можете просто сохранять квитанции и отслеживать все в планировщике или блокноте.

Один совет: вы можете разделить свои расходы на категории. Таким образом, вы будете точно видеть, куда уходят ваши деньги и где вы, возможно, тратите слишком много.

3. Откладывайте на пенсиюНеудивительно, что исследование Capital One Mind Over Money показало, что американцы беспокоятся о своем финансовом будущем. Это включает сбережения для выхода на пенсию. Фактически, 68% респондентов заявили, что беспокоятся о том, что у них не будет достаточно денег, чтобы выйти на пенсию.

Когда речь идет о пенсионных накоплениях, можно начать с малого. Другими словами, вы можете пока откладывать небольшую сумму каждый месяц, а затем добавлять ее, когда почувствуете, что готовы.

Также может помочь открытие счета пенсионного плана, который мог бы пополнить пенсионный доход от пенсий или социального обеспечения. Эти типы счетов могут включать следующее:

- 401(k) план через вашего работодателя. С помощью 401(k) вы можете внести доллары до вычета налогов путем регулярного вычета из вашей зарплаты. Бет Сабин, исполнительный директор Capital One, говорит: «Если у вас есть соответствие компании по форме 401 (k), это может быть отличным местом для начала, внося свой вклад до тех пор, пока вы не получите полное соответствие». Она также рекомендует увеличить свой вклад на 1 процентный пункт, чтобы увидеть, выполнимо ли это для вас. Если это так, вы можете увеличить его еще на один процентный пункт, чтобы ускорить свои сбережения.

- 403(б) план. Как и планы 401(k), планы 403(b) спонсируются работодателем. Одно отличие состоит в том, что планы 403(b) предлагаются государственными школами и некоторыми организациями, освобожденными от налогов.

Взносы по традиционным планам 403(b) отсрочены по налогу — так же, как и по традиционным планам 401(k). Таким образом, вам не нужно платить налоги со взносов или доходов, пока вы не снимете средства со счета.

Взносы по традиционным планам 403(b) отсрочены по налогу — так же, как и по традиционным планам 401(k). Таким образом, вам не нужно платить налоги со взносов или доходов, пока вы не снимете средства со счета. - Индивидуальный пенсионный счет (IRA). Взносы в традиционную IRA — счет, который, как правило, является самоуправляемым и не спонсируется работодателем — подлежат отсрочке налогообложения. Как только вы выйдете на пенсию и начнете снимать средства, деньги будут облагаться налогом по вашей обычной ставке подоходного налога.

- Рот ИРА. Хотя взносы в Roth IRA не подлежат налогообложению, когда вы их делаете, вы можете снять свои деньги, не облагаемые налогом, в пенсионные годы.

Вы можете проконсультироваться со своим налоговым консультантом для получения дополнительной информации об этих планах.

Имейте в виду, что сложные проценты могут быть важной причиной для того, чтобы начать экономить раньше. Как объясняет CFPB, сложные проценты могут помочь вам ускорить ваши сбережения, зарабатывая проценты на процентах. Чтобы узнать, как складываются сложные проценты, вы можете попробовать Калькулятор сложных процентов от Комиссии по ценным бумагам и биржам США.

Чтобы узнать, как складываются сложные проценты, вы можете попробовать Калькулятор сложных процентов от Комиссии по ценным бумагам и биржам США.

Откладывание сбережений в резервный фонд на случай непредвиденных жизненных обстоятельств, например, необходимости капитального ремонта дома, может помочь вам чувствовать себя лучше в своем финансовом положении.

Увеличение ваших сбережений может быть одной из ваших целей. Если это так, вы можете воспользоваться этими финансовыми советами, чтобы помочь с непредвиденными расходами:

- Помните, что процентные ставки могут варьироваться. Так что, возможно, стоит присмотреться. Если вы найдете сберегательный счет с более выгодной ставкой, дополнительные проценты могут накапливаться со временем.

- Положите дополнительный доход на свой счет. Когда вы получаете возмещение налога или бонус на работе, подумайте о том, чтобы перевести его на свой банковский счет.

Дополнительные деньги могут помочь увеличить ваши сбережения.

Дополнительные деньги могут помочь увеличить ваши сбережения. - Покупайте то, что вам нужно, а не то, что вы хотите. Таким образом, вы можете положить остаток на свои сбережения.

- Настроить автоматическое сохранение. С помощью вашего работодателя вы можете настроить автоматические переводы на свой сберегательный счет, чтобы накопить свои сбережения без соблазна потратить дополнительные деньги.

Выплата долга также может помочь вам лучше управлять своими финансами и снизить беспокойство, связанное с деньгами.

Вот два плана, рекомендованных CFPB для избавления от долгов:

- Метод снежного кома : Этот метод фокусируется на погашении в первую очередь наименьшего остатка. Вы по-прежнему вносите минимальные платежи по всем своим долгам. В то же время вы используете любые дополнительные деньги, чтобы погасить наименьший остаток. Затем вы используете высвободившиеся деньги, чтобы погасить следующий наименьший остаток и так далее.

Это может означать, что долги с более высокими процентными ставками могут потребовать больше времени для погашения. И это может стоить вам больше в долгосрочной перспективе.

Это может означать, что долги с более высокими процентными ставками могут потребовать больше времени для погашения. И это может стоить вам больше в долгосрочной перспективе. - Метод долговой лавины : В этом методе, также называемом методом наибольшей процентной ставки, вы перечисляете свои долги на основе их процентных ставок, от самой высокой до самой низкой. Сначала вы вкладываете свои деньги в долг с самой высокой процентной ставкой. Как только это будет погашено, эти дополнительные средства могут быть использованы для погашения следующего кредита в вашем списке. Вы также продолжаете вносить минимальные платежи по всем своим долгам.

Работа над созданием хороших кредитных рейтингов также может помочь улучшить ваше финансовое положение.

Согласно CFPB, ваш кредитный рейтинг — это моментальный снимок вашей кредитоспособности. Таким образом эти оценки могут повлиять на многие аспекты вашей жизни – от аренды квартиры до рассмотрения вопроса о приеме на работу.

CFPB рекомендует следующее в рамках плана управления личными финансами для создания хорошей кредитной истории:

- Своевременно оплачивайте счета — каждый месяц.

- Не приближайтесь к лимитам на ваших кредитных счетах.

- Работа по установлению длинной кредитной истории.

Также может помочь регулярная проверка достоверности ваших кредитных отчетов. CreditWise от Capital One — это простой способ отслеживать ваш кредитный рейтинг VantageScore ® 3.0 и кредитный отчет TransUnion ® . Это не повредит вашей кредитной истории. И это бесплатно для всех, даже если у вас нет продукта Capital One. Вы также можете получить бесплатные копии своих кредитных отчетов от каждого из трех основных кредитных бюро на AnnualCreditReport.com.

Работая над достижением своих финансовых целей, вы также можете подумать о том, какое место занимает кредитная карта Capital One . При ответственном использовании вы можете использовать ее для создания или восстановления своего кредита в своем финансовом путешествии.

Важно то, что вы делаете со своими деньгами. Но то, как вы думаете об этом, тоже может быть важно.

Принятие более позитивного финансового мышления при управлении деньгами может включать в себя такие вещи, как наблюдение за своими целями. Это также может означать использование подхода, ориентированного на решение, и сосредоточение внимания на вещах, которые вы можете контролировать, например, на погашении ваших долгов и ваших привычках расходов.

Чтобы узнать больше об этих и других советах по управлению личными финансами, которые помогут улучшить отношение к деньгам, ознакомьтесь с исследованием Capital One Mind Over Money.

Помните, что вы не одиноки, если испытываете стресс из-за того, как управлять деньгами, управлять личными финансами или достигать своих целей сбережений. Но теперь вы знаете больше о стратегиях управления своими деньгами, установлении месячного бюджета, погашении долгов и создании резервного фонда.

Об авторе