Доходные вложения: Счет 03 «Доходные вложения в материальные ценности» \ КонсультантПлюс

Счет 03 в бухгалтерском учете в 2022 году

Котова Алла Николаевна Главный бухгалтер

3122

Распечатать

Поделиться

Размер шрифта:

На счете 03 в бухгалтерском учете отражают наличие и движение активов, передаваемых во временное пользование для получения дохода. Объектами аренды выступают здания, сооружения, оборудование, транспорт и иные ценности. Какие из них отражаются на сч. 03?

Содержание

Счет 03 в бухучете: теория

План счетов бухгалтерского учета, утвержденный Приказом Минфина от 31.10.2000 № 94н, устанавливает, что 03 счет бухгалтерского учета — это основные средства, передаваемые хозяйствующим субъектом в пользование другим компаниям за плату. Бухсчет 03 «Доходные вложения в материальные ценности» является активным. Поступление актива отражается по дебету счета, его выбытие — по кредиту.

Поступление актива отражается по дебету счета, его выбытие — по кредиту.

Организация обеспечивает аналитический учет, необходимый для получения объективной и качественной информации. Удобно, когда сформированная за период ОСВ 03 счета показывает наличие и движение в разрезе отдельных объектов материальных ценностей и арендаторов. Так как сч. 03 — активный, остаток всегда дебетовый и определяется следующим образом:

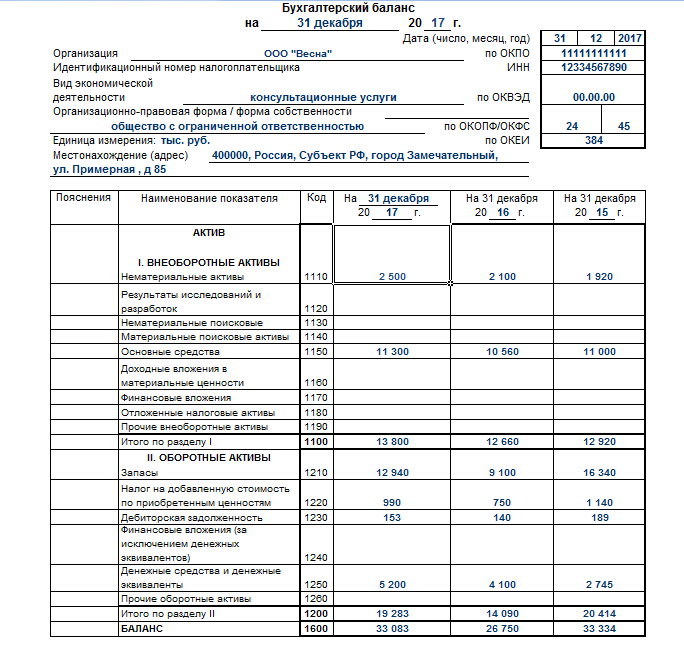

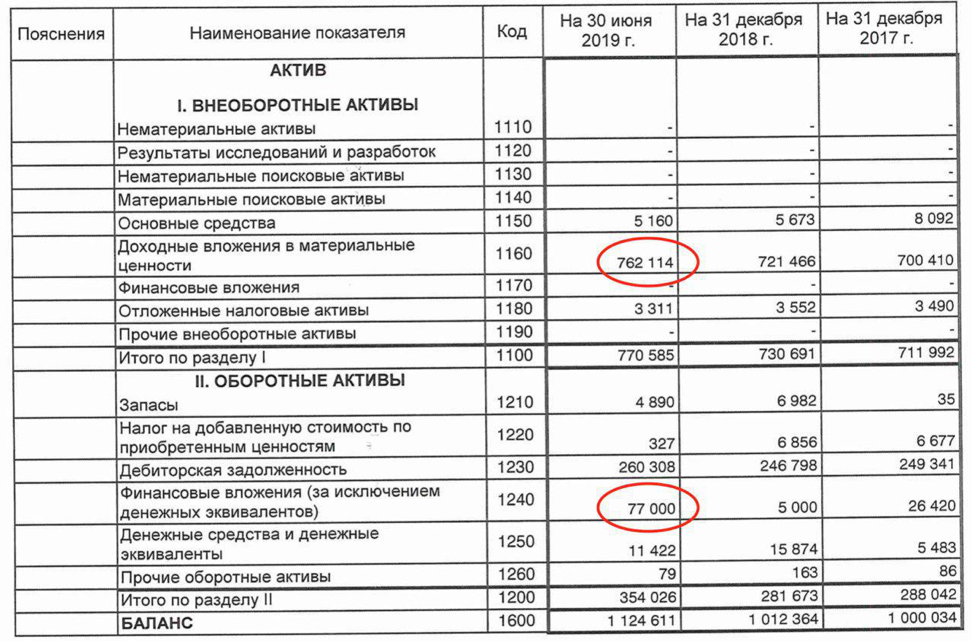

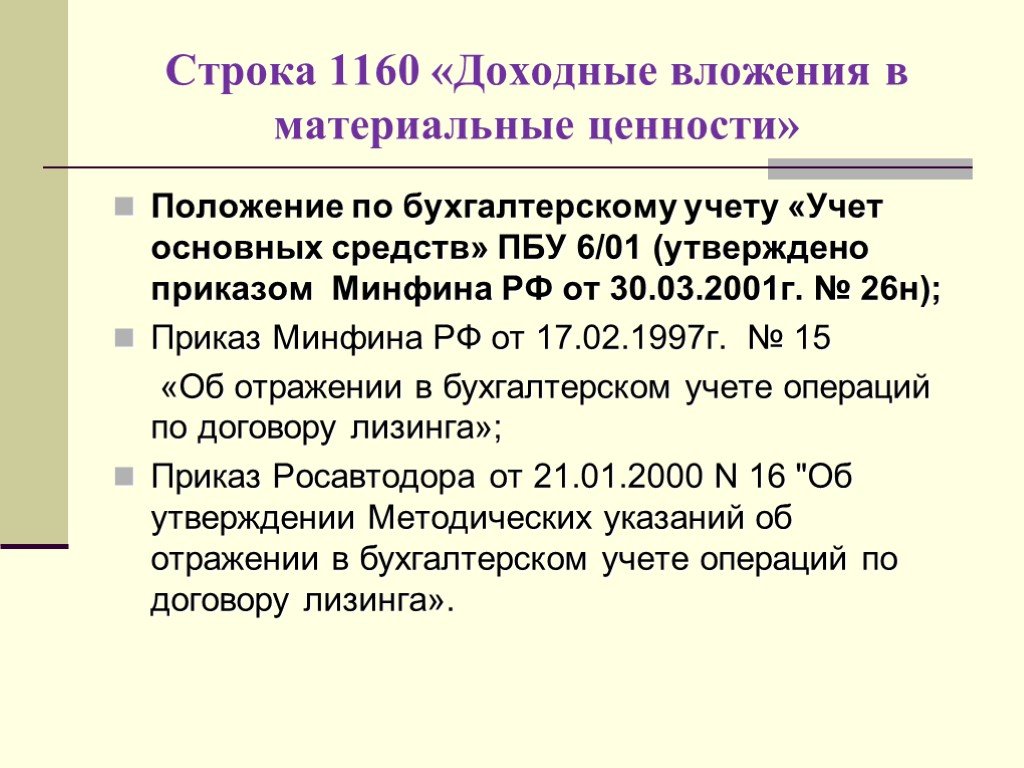

Относясь к внеоборотным активам, сч. 03 учитывается в балансе по строке 1160 раздела I.

Что отражают на бухсчете 03

Вложения в материальные ценности с целью дальнейшего получения дохода от сдачи их в аренду (иное возмездное пользование) отражаются в учете обособленно от других основных средств. Информационное сообщение Минфина России от 03.11.2020 № ИС-учет-29 говорит, что нужно отражать недвижимость на счете 03 квалифицированную как инвестиционную. Инвестиционная недвижимость представляет собой объект, предназначенный исключительно для передачи в аренду либо получения дохода от ее подорожания в будущем. Его организация не вправе использовать для производственной или общехозяйственной деятельности.

Его организация не вправе использовать для производственной или общехозяйственной деятельности.

До введения в действие ФСБУ 25/2018 на бухсчете 03 отражались любые основные средства, сдаваемые в аренду. Теперь при операционной (краткосрочной) аренде организация вправе не задаваться вопросом, зачем переводить на 03 счет бухгалтерского учета, а продолжать учитывать основное средство на сч. 01. Арендодатель при операционной аренде вправе не изменять прежний принятый порядок учета актива (пункт 41 ФСБУ 25/2018).

С 2022 года бухсчет 03 применяется для обеспечения обособленного учета инвестиционной недвижимости. Отражать на нем иные активы нет необходимости.

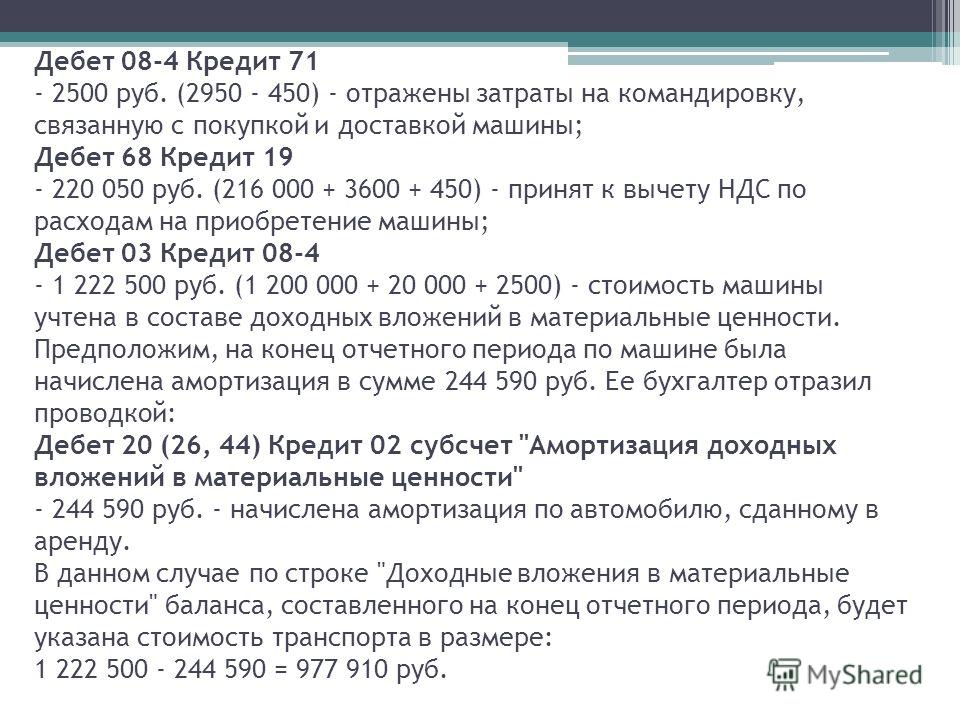

Отражаем поступление

Затраты на приобретение основных средств, в том числе предназначенных для сдачи в аренду, изначально капитализируются на бухсчете 08. И только после ввода объекта в эксплуатацию перемещаются на сч. 01 или 03. Финальная проводка Дт 03 Кт 08 означает, что стоимость актива полностью сформирована, он принят к учету и готов к использованию.

| Операция | Дебет | Кредит |

|---|---|---|

| Затраты на приобретение (создание) инвестиционной недвижимости | 08 | 02, 10, 60, 76, 70, 69 и пр. |

| Объект принят к учету в составе доходных вложений | 03 | 08 |

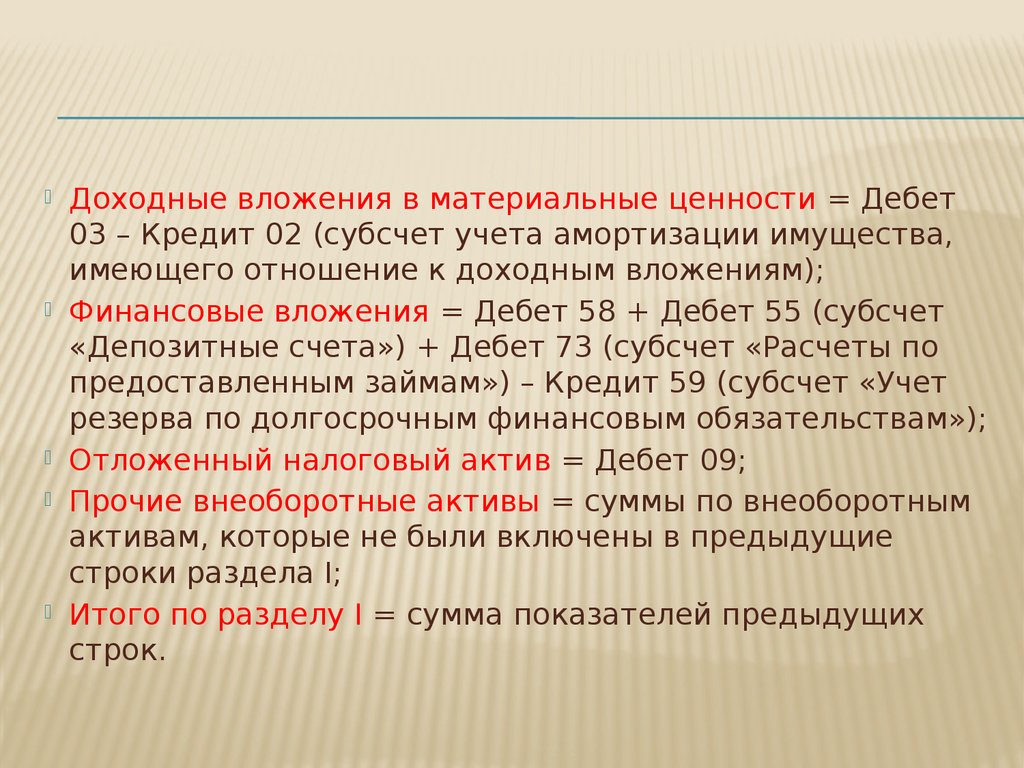

Инвестиционные активы, как и иные объекты основных средств, подлежат амортизации. Амортизационные отчисления объектов, отраженные на сч. 03, накапливаются по кредиту счета 02 на отдельном субсчете (например 02.02). При этом формируется проводка Дебет 20 (26) Кредит 02.

Если в бухгалтерских регистрах встретилась проводка Дебет 03 Кредит 02, знайте, что это ошибка. План счетов бухучета не предусматривает такой корреспонденции бухсчетов.

Проводки при выбытии активов

Причины выбытия инвестиционного актива, как и иных основных средств:

- продажа;

- списание при ликвидации;

- переквалификация.

В таблице приведены проводки продажи с 03 счета и списания при ликвидации:

| Операция | Дебет | Кредит |

|---|---|---|

| Списана первоначальная стоимость инвестиционной недвижимости | 03-09 | 03-01 |

| Списана начисленная амортизация | 02-02 | 03-09 |

| Остаточная стоимость списана на прочие доходы и расходы | 91-02 | 03-09 |

| Оприходованы материалы, полученные при ликвидации основного средства, подлежащие дальнейшему использованию | 10 | 91-01 |

Если организация приняла решение более не сдавать в аренду инвестиционную недвижимость, а разместить в ней собственное производство или управленческий персонал, ее необходимо переквалифицировать. Проводка Дебет 01 Кредит 03 означает, что актив переквалифицирован и теперь используется для собственных нужд организации.

Проводка Дебет 01 Кредит 03 означает, что актив переквалифицирован и теперь используется для собственных нужд организации.

‘;}

Распечатать

Поделиться

Котова Алла Николаевна Главный бухгалтер

В 2003 году закончила ВЗФЭИ по специальности Финансовый менеджмент факультета Финансы и кредит. С 2008 года работаю в должности главного бухгалтера. Являюсь обладателем сертификата ДипИФР-Рус.

Все статьи автора Вам может быть интересно:Подписывайтесь на наш канал в Telegram

Мы расскажем о последних новостях и публикациях

Подписаться

Налогообложение объектов основных средств, учитываемых на счете 03 «Доходные вложения в материальные ценности»

Вопрос

о налогообложении объектов основных

средств, учитываемых на счете 03 «Доходные

вложения в материальные ценности»

до недавнего времени являлся спорным.

Формально, указанные активы к объектам основных средств не относились. Так, согласно Инструкции по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утв. Приказом Минфина РФ от 31.10.2000 г. N 94н) счет 03 «Доходные вложения в материальные ценности» предназначен для обобщения информации о наличии и движении вложений организации в часть имущества, здания, помещения, оборудование и другие ценности, имеющие материально — вещественную форму (материальные ценности), предоставляемые организацией за плату во временное пользование (временное владение и пользование) с целью получения дохода.

С другой стороны, данные активы обладают всеми признаками основных средств, учитываемых на счете 01 «Основные средства».

В связи с наличием двух позиций, контролирующие органы до недавнего времени высказывали две противоречивые точки зрения.

В

письме Минфина РФ от 31.08.2004 г. N 03-06-01-04/16

«Об обложении налогом на имущество

доходных вложений в материальные

ценности» разъяснялось, что указанные

активы организации являются активами,

качественно отличными от внеоборотных

активов, учитываемых организацией в

качестве основных средств. В связи с

этим, имущество, учтенное организацией

в качестве доходных вложений в материальные

ценности, не может рассматриваться

объектом налога на имущество.

В связи с

этим, имущество, учтенное организацией

в качестве доходных вложений в материальные

ценности, не может рассматриваться

объектом налога на имущество.

Однако, в письме УМНС РФ по г. Москве от 07.07.2004 г. N 23-10/1/37660 «О включении в налоговую базу по налогу на имущество организаций стоимости основных средств, учитываемых на счете 03» указывалось на обратное. Так, Положение по бухгалтерскому учету ПБУ 6/01 применяется также в отношении доходных вложений в материальные ценности (п. 2 Положения). В бухгалтерском учете в составе доходных вложений в материальные ценности учитываются часть имущества, здания, помещения, оборудование и другие ценности, имеющие материально-вещественную форму. Следовательно, материальные ценности (основные средства), предоставляемые организацией за плату во временное пользование (временное владение и пользование) с целью получения дохода, признаются объектами налогообложения налогом на имущество организаций.

Спор

был решен в связи с тем, что Приказом

Минфина РФ от 12. 12.2005 г. N 147н внесены

изменения в Положение по бухгалтерскому

учету «Учет основных средств» ПБУ

6/01 (далее — Изменения в ПБУ 6/01), вступающие

в силу начиная с бухгалтерской отчетности

2006 года.

12.2005 г. N 147н внесены

изменения в Положение по бухгалтерскому

учету «Учет основных средств» ПБУ

6/01 (далее — Изменения в ПБУ 6/01), вступающие

в силу начиная с бухгалтерской отчетности

2006 года.

Согласно пункту 2 Изменений в ПБУ 6/01 активы, предназначенные для предоставления организацией за плату во временное владение и пользование или во временное пользование, при единовременном выполнении условий, установленных подпунктами «б», «в» и «г» пункта 4 ПБУ 6/01, принимаются организацией к бухгалтерскому учету в качестве основных средств.

Одновременно пунктом 3 Изменений в ПБУ 6/01 установлено, что в составе доходных вложений в материальные ценности отражаются основные средства, предназначенные исключительно для предоставления организацией за плату во временное владение и пользование или во временное пользование с целью получения дохода.

С

учетом изложенного Минфин РФ в письме

от 14.02.2006 г. N 03-06-01-04/36 разъяснил, что,

начиная с 2006 года основные средства,

предназначенные исключительно для

предоставления организацией за плату

во временное владение и пользование

или во временное пользование с целью

получения дохода, отражаемые в

бухгалтерском учете на счете 03 «Доходные

вложения в материальные ценности»,

подлежат налогообложению налогом на

имущество организаций в общеустановленном

порядке вне зависимости от даты принятия

к учету имущества (до или после 1 января

2006 г.

Таким образом, объекты основных средств, учитываемые на счете 03 «Доходные вложения в материальные ценности», облагаются налогом на имущество.

Таким образом, в качестве объекта налогообложения должно признаваться следующее имущество, учитываемое в качестве объектов основных средств:

— основные средства, учитываемые на счете 01 «Основные средства»;

— основные средства, учитываемые на счете 03 «Доходные вложения в материальные ценности»;

— основные средства, переданные в доверительное управление»

— основные средства, переданные по договору совместной деятельности»

— основные средства, приобретенные и (или) созданные в процессе совместной деятельности.

Облигациисерии I: этот малоизвестный секрет позволяет покупать больше, чем годовой лимит

Облигации серии I — заманчивое предложение для инвесторов, ищущих защиту от инфляции. Государственные облигации в настоящее время приносят солидную доходность в 6,89%. И эта цифра корректируется с учетом инфляции, поэтому, если цены вырастут еще больше, инвесторы могут заработать более высокую ставку, чем даже то, что они получают сейчас. Неудивительно, что эта защита от инфляции сделала облигации серии I привлекательными для опытных инвесторов.

Неудивительно, что эта защита от инфляции сделала облигации серии I привлекательными для опытных инвесторов.

«Есть одно место, где можно спрятаться от инфляции — облигации серии I», — говорит Дон Паркер, бывший директор по управлению рисками и директор по информационным технологиям BOK Financial.

Основным недостатком является то, что физические лица ограничены покупкой облигаций серии I на сумму 10 000 долларов в год. Но отдельные инвесторы на самом деле могут обойти этот предел, позволяя им удвоить или даже утроить (или больше) свои инвестиции в облигации серии I, но почти никто об этом не знает.

Вот как инвестировать еще больше в облигации серии I и другие неизвестные секреты этих облигаций. (Если вы уже знаете, что хотите приобрести облигации серии I, вот как их купить.)

Секрет вложения большего количества средств в облигации серии I

Облигации серии I могут быть действительно привлекательными инвестициями прямо сейчас, но давайте быстро вспомним, почему, прежде чем показать вам, как вы можете купить больше, чем обычный годовой лимит в 10 000 долларов.

В настоящее время процентная ставка по облигациям серии I составляет 6,89%, ставка корректируется раз в полгода в мае и ноябре. Если инфляция растет, облигация имеет переменный компонент, который повышает доходность облигации. Конечно, это работает и в обратную сторону, и курс в последнее время упал с 90,62 процента, поскольку инфляция несколько замедлилась. Кроме того, инвесторы будут платить налог только на федеральном уровне и могут на законных основаниях обходить государственные и местные налоги по облигациям серии I. И при поддержке правительства США у инвесторов есть самый безопасный способ инвестировать, какой только существует.

«Облигации серии I безрисковые, — говорит Паркер. «Здесь нет основного риска, независимо от того, куда идут процентные ставки».

«И курс никогда не опускается ниже нуля», — говорит он. «В нижней части есть предельная ставка, а в верхней — нет, поэтому ваш основной капитал полностью защищен от инфляции».

Обычно вы ограничены покупкой электронных облигаций Серии I на сумму 10 000 долларов США на человека в год. Тем не менее, правительство позволяет тем, кто получает возмещение федерального налога, инвестировать до 5000 долларов из этого возмещения в облигации Paper I. Поэтому большинство инвесторов считают, что их ежегодные инвестиции превышают 15 000 долларов.

Тем не менее, правительство позволяет тем, кто получает возмещение федерального налога, инвестировать до 5000 долларов из этого возмещения в облигации Paper I. Поэтому большинство инвесторов считают, что их ежегодные инвестиции превышают 15 000 долларов.

Но это неверно, и инвесторы могут вложить на десятки тысяч больше, говорят Паркер и другие.

«Ограничение в 10 000 долларов США распространяется на организацию, а не на человека», — говорит Паркер. «Вы можете иметь столько сущностей, сколько захотите».

То есть, если у вас есть бизнес, этот бизнес также может покупать облигации серии I до годового лимита в 10 000 долларов. Это работает, если вы являетесь индивидуальным предпринимателем или даже подрабатываете. Он также может включать другие виды организаций, такие как трасты или даже компании с ограниченной ответственностью (LLC). ООО — это популярный среди арендодателей способ легально организовать ряд объектов, сдаваемых в аренду.

«Во многих штатах есть недорогие способы создания ООО», — говорит Паркер. «И это LLC является отдельным от вас юридическим лицом, даже если вы используете его номер социального страхования и банковский счет».

«И это LLC является отдельным от вас юридическим лицом, даже если вы используете его номер социального страхования и банковский счет».

Например, Паркер описывает способ открытия множества ООО за символическую плату. Затем вы можете перейти на TreasuryDirect — сайт для прямой покупки государственных облигаций — и открыть счет для юридического лица. Купите максимальную сумму в 10 000 долларов США на каждом счете и наслаждайтесь безрисковым доходом.

Паркер говорит, что даже нет необходимости получать отдельный налоговый идентификатор (известный как EIN) для каждой организации. Но другие эксперты не согласны и говорят, что важно, чтобы бизнес был четко отделен от вас как личности.

Идентификационный номер налогоплательщика жизненно важен для бизнеса, говорит Моррис Армстронг, зарегистрированный консультант по инвестициям в своей собственной компании в Чешире, штат Коннектикут. Он говорит, что Казначейство проверяет эти счета по EIN, но в принципе нет проблем с наличием нескольких объектов и максимальным использованием каждого из них.

«Ничто не мешает кому-то создать несколько трастов и сделать это, кроме стоимости», — говорит Армстронг.

Паркер говорит, что между открытием LLC и последующей настройкой счета для юридического лица в TreasuryDirect и его финансированием должно пройти менее 10 минут.

«Я подозреваю, что это не будет похоже ни на одну другую инвестиционную возможность, которую я видел в своей жизни в течение следующих двух или трех лет», — говорит Паркер.

Армстронг немного менее оптимистичен, но говорит, что это «может стать достаточно привлекательной сделкой через год», если учесть расходы на настройку всего.

Риски, связанные с покупкой нескольких облигаций серии I

Инвесторы, желающие использовать этот метод, должны вести надлежащие записи, документирующие любые организации, которых они используют для покупки облигаций серии I. Вам нужно будет организовать и поддерживать номера счетов для каждой организации, которую вы используете. И если вы не устанавливаете отдельные налоговые идентификаторы для каждого бизнеса, даже если вы создаете ООО, вы можете столкнуться с риском того, что Казначейство потребует от вас этого.

Сам Паркер использовал этот подход для создания нескольких ООО и покупки до лимита в 10 000 долларов для каждого предприятия. Его стратегия была замечена чиновниками казначейства, которые задавались вопросом, как он купил так много облигаций серии I за один год, и подозревали, что эти LLC действительно существуют. Паркер говорит, что показал им надлежащие юридические документы, подтверждающие их правоту.

Если вы хотите создать несколько LLC, возможно, стоит посмотреть, в каком штате предлагается самая низкая стоимость. Не все штаты взимают одинаковую сумму, говорит Паркер, который выделяет Мичиган как штат, в котором за создание юридического лица взимается относительно небольшая плата. Вы хотите, чтобы расходы были низкими, поэтому вы не съедаете свои доходы, но Паркер говорит, что вы можете установить его за 50 долларов, если присмотритесь.

Конечно, есть и другие проблемы с вложением значительных сумм денег в один вид облигаций. Хотя облигации серии I устраняют основной риск и риск инфляции, инвесторы должны держать свои деньги под замком как минимум в течение года. Раньше вы просто не сможете продать облигацию. Так что, если есть шанс, что вам понадобятся деньги до года, облигации серии I не для вас.

Раньше вы просто не сможете продать облигацию. Так что, если есть шанс, что вам понадобятся деньги до года, облигации серии I не для вас.

И если вы продадите облигацию в течение пяти лет после ее покупки, вам придется заплатить штраф в размере трехмесячного процента. Однако, если инфляция успокоится, этот штраф также уменьшится. Конечно, если инфляция упадет до более нормального уровня, это также сделает облигации серии I гораздо менее привлекательными.

«Я думаю, что много говорят об I-облигациях, которые не были значительным инструментом, пока инфляция не ударила по ним сильно, а теперь люди хотят вложиться», — говорит Армстронг.

Прежде чем вы начнете использовать этот подход, возможно, стоит проконсультироваться с финансовым консультантом, чтобы вы уладили все детали и полностью осознали риски.

Практический результат

Облигации серии I сейчас являются привлекательным вариантом для инвестиций. Инвесторы, желающие воспользоваться их высокой доходностью, должны действовать как можно скорее, чтобы получить высокую ставку, предлагаемую в настоящее время. Однако, несмотря на то, что ставки по облигациям серии I снизились в ноябре, мало кто из инвесторов ожидает, что инфляция внезапно остановится, что даст вам длительный период высоких процентных ставок по государственным облигациям с низким уровнем риска.

Однако, несмотря на то, что ставки по облигациям серии I снизились в ноябре, мало кто из инвесторов ожидает, что инфляция внезапно остановится, что даст вам длительный период высоких процентных ставок по государственным облигациям с низким уровнем риска.

Редакционная оговорка: всем инвесторам рекомендуется провести собственное независимое исследование инвестиционных стратегий, прежде чем принимать инвестиционное решение. Кроме того, инвесторам сообщается, что прошлые результаты инвестиционных продуктов не являются гарантией роста цен в будущем.

Инвестиции с фиксированным доходом для диверсифицированного портфеля

Вы наш главный приоритет.

Каждый раз.

NerdWallet, Inc. является независимым издателем и службой сравнения, а не инвестиционным консультантом. Его статьи, интерактивные инструменты и другой контент предоставляются вам бесплатно в качестве инструментов самопомощи и только в информационных целях. Они не предназначены для предоставления рекомендаций по инвестициям. NerdWallet не гарантирует и не может гарантировать точность или применимость любой информации в отношении ваших индивидуальных обстоятельств. Примеры являются гипотетическими, и мы рекомендуем вам обратиться за персональным советом к квалифицированным специалистам по конкретным инвестиционным вопросам. Наши оценки основаны на прошлых результатах рынка, и прошлые результаты не являются гарантией будущих результатов.

NerdWallet не гарантирует и не может гарантировать точность или применимость любой информации в отношении ваших индивидуальных обстоятельств. Примеры являются гипотетическими, и мы рекомендуем вам обратиться за персональным советом к квалифицированным специалистам по конкретным инвестиционным вопросам. Наши оценки основаны на прошлых результатах рынка, и прошлые результаты не являются гарантией будущих результатов.

Мы считаем, что каждый должен уметь уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же мы делаем деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Инвестиции с фиксированным доходом, такие как корпоративные и государственные облигации, есть в портфеле каждого инвестора, от новичка до пенсионера. Вот почему и как в них инвестировать.

By

Крис Дэвис

Крис Дэвис

Ассистент ответственного редактора | Криптовалюта, брокерские счета, фондовый рынок

Крис Дэвис — помощник редактора в команде инвесторов. Как писатель он освещал фондовый рынок, инвестиционные стратегии и инвестиционные счета, а в качестве представителя он появлялся на NBC Bay Area и цитировался, среди прочего, Forbes, Apartment Therapy, Martha Stewart и Lifewire. Его работы публиковались в Associated Press, The Washington Post, MSN, Yahoo Finance, MarketWatch, Newsday и TheStreet. Ранее он был контент-менеджером службы управления элитной недвижимостью InvitedHome и редактором отдела юридического и финансового отдела международного маркетингового агентства Brafton. Он провел почти три года за границей, сначала в качестве старшего писателя маркетингового агентства Castleford в Окленде, Новая Зеландия, а затем в качестве учителя английского языка в Испании. Он живет в Лонгмонте, штат Колорадо.

Он провел почти три года за границей, сначала в качестве старшего писателя маркетингового агентства Castleford в Окленде, Новая Зеландия, а затем в качестве учителя английского языка в Испании. Он живет в Лонгмонте, штат Колорадо.

Обновлено

Под редакцией Robert Beaupre

Robert Beaupre

Ведущий ответственный редактор | Финансы малого бизнеса, инвестиции, банковское дело

Роберт Бопре возглавляет команду малого и среднего бизнеса в NerdWallet. Он освещал финансовые темы в качестве редактора более десяти лет. До прихода в NerdWallet он работал старшим редактором страховых сайтов QuinStreet и управляющим редактором Insure.com. Кроме того, он работал менеджером по онлайн-медиа в Университете Невады в Рино.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Информация об инвестировании, представленная на этой странице, предназначена только для образовательных целей. NerdWallet не предлагает консультационные или брокерские услуги, а также не рекомендует и не советует инвесторам покупать или продавать определенные акции, ценные бумаги или другие инвестиции.

Инвестиции с фиксированным доходом, такие как государственные и корпоративные облигации, могут обеспечить стабильный, предсказуемый источник дохода, часто с меньшим риском, чем другие инвестиции. Наряду с акциями и взаимными фондами акций инвестиции с фиксированным доходом составляют основу хорошо диверсифицированного инвестиционного портфеля.

Что такое инвестиции с фиксированным доходом?

В отличие от многих видов инвестиций, инвестиции с фиксированным доходом не нужно продавать, чтобы получить прибыль. Чтобы проиллюстрировать, как это работает, давайте рассмотрим один из наиболее распространенных видов инвестиций с фиксированным доходом: облигации.

Чтобы проиллюстрировать, как это работает, давайте рассмотрим один из наиболее распространенных видов инвестиций с фиксированным доходом: облигации.

Облигации на самом деле представляют собой просто заем, который вы даете корпорации или правительству, который выплачивает проценты в течение определенного периода времени плюс основную сумму в конце заранее определенного периода. Например, если вы купите 10-летнюю облигацию номинальной стоимостью 5000 долларов, по которой выплачивается 3% годовых, вы будете зарабатывать 150 долларов в год в течение 10 лет. Эти проценты могут выплачиваться через разные промежутки времени, например, ежемесячно, ежеквартально или раз в полгода. Через 10 лет вы заработаете 1500 долларов в виде процентов, а правительство или корпорация также выплатят основную сумму в размере 5000 долларов.

Вы можете использовать периодические выплаты процентов по инвестициям с фиксированным доходом по своему усмотрению. Однако эти платежи будут облагаться налогом как доход, хотя в этом есть много нюансов, как указано ниже.

Одно важное замечание: как и акции, облигации можно покупать и продавать на вторичном рынке, к которому большинство инвесторов сегодня обращаются через онлайн-брокерские услуги, что дает им стоимость, которая может быть больше или меньше их первоначальной стоимости. Продажа инвестиций с фиксированным доходом для получения прибыли на рынке является вариантом, хотя инвесторам часто нужны регулярные платежи, а не прирост капитала.

Инвестиции с фиксированным доходом не ограничиваются только облигациями. В эту категорию также могут быть включены такие инструменты, как привилегированные акции или даже банковские депозитные сертификаты. Но для многих инвесторов облигации будут составлять большую часть их активов с фиксированным доходом.

Зачем включать в портфель инвестиции с фиксированным доходом?

Pros

Помимо стабильного источника дохода, инвестиции с фиксированным доходом являются основой любого инвестиционного портфеля по нескольким причинам.

Одной из основных причин является диверсификация. Цель диверсификации — снизить волатильность вашего портфеля за счет распределения риска. Этого можно достичь только с помощью акций — инвестирование в разные компании из разных секторов является формой диверсификации, — но инвестиции с фиксированным доходом обеспечивают еще большую стабильность по одной основной причине: стоимость облигаций часто обратно пропорциональна стоимости акций.

Стоимость облигаций обычно растет и падает противоположно стоимости акций, отчасти потому, что инвесторы склонны рассматривать облигации как более безопасное место для размещения средств в периоды нестабильности (подробнее об этом ниже). Таким образом, если доля акций в вашем портфеле снизилась на 10%, а часть облигаций выросла на 4% (и ваш портфель состоит из 50% облигаций и 50% акций), ваши общие потери составят всего 6%.

Бретт Кеппель, сертифицированный специалист по финансовому планированию из Буффало, штат Нью-Йорк, и основатель Eudaimonia Wealth, говорит, что инвесторы могут рассматривать инвестиции с фиксированным доходом как «амортизаторы» на случай рыночных спадов.

«Во время волатильности фондового рынка фиксированный доход обычно сохраняется или даже увеличивается в цене», — говорит Коппель. «Распределяя свои активы по разным классам активов, вы будете в лучшем положении для перебалансировки возможностей, чтобы убедиться, что ваши деньги правильно соответствуют жизни и тому, чего вы надеетесь достичь, инвестируя».

Итак, как узнать правильное соотношение между акциями и облигациями? По словам Коппеля, при распределении вашего портфеля необходимо учитывать два основных момента: где фиксированный доход вписывается в вашу общую финансовую картину и когда вы планируете его фактически использовать.

Как правило, консультанты обычно рекомендуют выделять средства на инвестиции с фиксированным доходом по мере приближения выхода на пенсию. Поступая таким образом, вы уменьшите риск рыночных потрясений, которые отнимут у вашего портфеля немалый кусок в неподходящий момент.

Минусы

Облигации часто менее рискованны, чем акции, но у них есть несколько рисков, которые стоит учитывать.

Дефолт

При покупке облигаций учитывайте кредитоспособность эмитента. Другими словами, насколько вероятно, что правительство или компания выплатит вам свой долг? Если эмитент объявит о банкротстве, выплата процентов прекратится, и, возможно, вы не вернете всю основную сумму. Вы можете узнать о кредитоспособности эмитента, проверив его рейтинги кредитоспособности через такие фирмы, как Moody’s Analytics и Standard & Poor’s.

Для справки, облигации инвестиционного класса — это облигации, которые имеют наименьшую вероятность дефолта и имеют кредитный рейтинг BBB или выше (Standard and Poor’s) или Baa и выше (Moody’s). И наоборот, облигации ниже этого порога попадают на территорию высокодоходных облигаций, также известных как мусорные облигации.

Хотя это не представляет особого риска для государственных облигаций США, риск дефолта определенно следует учитывать при покупке корпоративных облигаций, говорит Кеппель.

«С корпоративными облигациями существует компромисс между суммой процентов, которые вы получаете от облигации, и предполагаемой кредитоспособностью эмитента или вероятностью того, что компания полностью погасит ваши инвестиции», — говорит Кеппель. «Высокодоходные облигации приносят вам больше процентов, чем облигации инвестиционного уровня, потому что существует большая вероятность того, что эмитент не выполнит свои долговые обязательства. Если это произойдет, вы можете не получить полную стоимость того, что вы изначально вложили».

«Высокодоходные облигации приносят вам больше процентов, чем облигации инвестиционного уровня, потому что существует большая вероятность того, что эмитент не выполнит свои долговые обязательства. Если это произойдет, вы можете не получить полную стоимость того, что вы изначально вложили».

Процентные ставки

Большая часть стоимости облигации формируется за счет периодических фиксированных процентных платежей. Однако если общие процентные ставки вырастут, то вновь выпущенные облигации — и более высокие процентные выплаты по ним — станут более привлекательными, что снизит рыночную стоимость старых облигаций с более низкими процентными ставками.

И наоборот, когда процентные ставки падают, вновь выпущенные облигации будут предлагать более низкие процентные платежи, делая старые облигации, выплаты по которым теперь выше, чем по новым облигациям, более привлекательными.

Низкая доходность

Облигации могут быть менее рискованными, чем акции, но они часто не предлагают инвесторам такой же уровень доходности. Как правило, инвесторы вкладывают большую часть своего портфеля в акции на раннем этапе, а затем постепенно переключают ее на облигации по мере приближения выхода на пенсию. Эта стратегия максимизирует долгосрочный рост и минимизирует риск по мере приближения выхода на пенсию. Даже при усердных сбережениях портфель, состоящий только из облигаций, может не вырасти настолько, чтобы его хватило для выхода на пенсию.

Как правило, инвесторы вкладывают большую часть своего портфеля в акции на раннем этапе, а затем постепенно переключают ее на облигации по мере приближения выхода на пенсию. Эта стратегия максимизирует долгосрочный рост и минимизирует риск по мере приближения выхода на пенсию. Даже при усердных сбережениях портфель, состоящий только из облигаций, может не вырасти настолько, чтобы его хватило для выхода на пенсию.

Реклама

Рейтинг NerdWallet

Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. 5.0 /5 | Рейтинг NerdWallet

Рейтинги NerdWallet определяются нашей редакцией. 5.0 /5 | Рейтинг NerdWallet

Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. 5.0 /5 |

Комиссия $0 за сделку для онлайн-акций США и ETF | Сборы 0,005 долл. США за акцию; as low as $0.0005 with volume discounts | Fees $0 per trade |

Account minimum $0 | Account minimum $0 | Account minimum $0 |

Акция Получите 100 долларов США при открытии новой учетной записи Fidelity, отвечающей требованиям, на сумму 50 долларов США или более. | Акция Эксклюзивно! Резидент США открывает новый индивидуальный или совместный счет в IBKR Pro и получает скидку 0,25% на маржинальные кредиты. Применяются уровни. | Promotion Get up to $600 or more when you open and fund an E*TRADE account |

Types of fixed-income investments

There is a wide диапазон инвестиций с фиксированным доходом, но наиболее распространенные из них описаны ниже.

Казначейские ценные бумаги

Казначейские облигации представляют собой федеральную версию муниципальных облигаций, и с 2012 года они составляют наибольшую часть рынка ценных бумаг США с фиксированным доходом, составляя около 37% его общей стоимости в 2019 году.

Эти инвестиции выпущены и обеспечены правительством США и представлены в трех формах: банкноты, векселя и облигации. Самая большая разница между этими тремя заключается в том, сколько времени требуется каждому из них, чтобы достичь зрелости, как указано ниже:

Самая большая разница между этими тремя заключается в том, сколько времени требуется каждому из них, чтобы достичь зрелости, как указано ниже:

Счета: до одного года.

Примечания: 2, 3, 5, 7 или 10 лет.

Облигации: на 20 или 30 лет.

Риск дефолта правительства США по своим облигациям практически отсутствует, что обеспечивает статус облигаций как надежных долгосрочных инвестиций с постоянной доходностью.

Муниципальные облигации

Муниципальные облигации аналогичны казначейским облигациям, но выпускаются государственными и местными органами власти. Они работают практически одинаково, но часто имеют дополнительное преимущество: освобождение от федерального налога.

Как правило, проценты по муниципальным облигациям не облагаются как федеральными налогами, так и налогами штата (хотя это может варьироваться в зависимости от штата). Однако они обычно обеспечивают более низкую доходность, чем другие формы облигаций. Их часто рекомендуют инвесторам, которые уже находятся в высоких налоговых категориях.

Их часто рекомендуют инвесторам, которые уже находятся в высоких налоговых категориях.

Муниципальные облигации, как правило, имеют низкий уровень риска, поскольку муниципалитеты могут вводить новые налоги для выплаты долга держателям облигаций. В период с 1970 по 2016 год уровень дефолта по пятилетним муниципальным облигациям составлял всего 0,07%.

Корпоративные облигации

Если муниципальные и казначейские облигации представляют собой варианты с наименьшим риском и самой низкой доходностью среди обычных инвестиций с фиксированным доходом, то корпоративные облигации являются следующим шагом с точки зрения соотношения риска и вознаграждения. Эти инвестиции составляют около 21% рынка ценных бумаг США.

Корпоративные облигации действуют аналогично казначейским ценным бумагам, только вы даете ссуду корпорации, а не правительству. Чем стабильнее и авторитетнее компания, тем надежнее будут ваши инвестиции. Вот где вышеупомянутые кредитные рейтинги вступают в игру. Компании с высоким рейтингом имеют наименьшую вероятность дефолта по своим долгам, что делает их облигации сильными кандидатами на роль надежных инструментов с фиксированной доходностью.

Компании с высоким рейтингом имеют наименьшую вероятность дефолта по своим долгам, что делает их облигации сильными кандидатами на роль надежных инструментов с фиксированной доходностью.

Высокодоходные облигации

Продвигаясь вверх по лестнице риска/доходности, вы найдете высокодоходные облигации, также известные как бросовые облигации. Эти ценные бумаги с фиксированным доходом находятся ниже порога инвестиционного уровня, установленного рейтинговыми агентствами, но, как следует из их названия, они, как правило, предлагают более высокие процентные платежи в обмен на больший риск.

Несмотря на свое нелестное прозвище, на 31 декабря 2018 г. высокодоходные облигации по-прежнему составляли 5% всего рынка облигаций с фиксированной доходностью9.0003

Фонды облигаций

Все упомянутые выше инвестиции с фиксированным доходом можно найти в форме взаимных фондов и ETF. Фонды облигаций объединяют несколько типов облигаций в одну корзину, добавляя еще больше диверсификации в ваш портфель за счет одной инвестиции.

Налоги с фиксированным доходом

Налоги на инвестиции с фиксированным доходом различаются, хотя эти различия относительно очевидны. Приведенная ниже таблица разбита по типам ценных бумаг, государственным и федеральным налогам на процентные платежи и налогам на прирост капитала, которые вы понесете, если продадите облигацию до наступления срока ее погашения.

Федеральный доход (процентные платежи) | Государственный доход (процентные платежи) | Познак. | Варьируется в зависимости от штата0003 | ||||

|---|---|---|---|---|---|---|---|

Высокие облигации |

. Вот как.

Казначейские ценные бумаги нового выпуска. Самый простой способ купить недавно выпущенные ценные бумаги Казначейства США — через treasurydirect.gov.

Муниципальные облигации.

Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений.

Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. Используйте код FIDELITY100. Ограниченное по времени предложение. Применяются условия.

Используйте код FIDELITY100. Ограниченное по времени предложение. Применяются условия.

Об авторе