Списание финансовых вложений при ликвидации: Списание финансовых вложений при ликвидации организации \ Акты, образцы, формы, договоры \ КонсультантПлюс

Ликвидация общества: участнику передаются финансовые вложения

Сергей Родюшкин и Ольга Самойлюк, эксперты службы Правового консалтинга ГАРАНТОб учете при передаче единственному участнику ликвидируемого ООО (юридическому лицу) финансового вложения в виде вклада в уставный капитал сторонней организации рассказывают эксперты службы Правового консалтинга ГАРАНТ Сергей Родюшкин и Ольга Самойлюк.

100% уставного капитала российского ООО, которое находится в процессе ликвидации, принадлежит другой российской организации. В 2011 году ООО приобрело долю в уставном капитале организации, являющейся резидентом республики Беларусь; стоимость вклада в уставный капитал была определена в долларах США, в качестве оплаты доли в уставном капитале обществом был передан объект основных средств. Данное финансовое вложение не переоценивалось организацией. ООО применяет общую систему налогообложения. Каков порядок бухгалтерского и налогового учета (налог на прибыль) у ликвидируемой организации операции по передаче единственному участнику вклада в уставный капитал белорусской организации?

В соответствии с п. 7 ст. 63 ГК РФ при ликвидации организации имущество, оставшееся после удовлетворения требований кредиторов, передается ее учредителям (участникам), имеющим вещные права на это имущество или обязательственные права в отношении этого юридического лица, если иное не предусмотрено законом, иными правовыми актами или учредительными документами юридического лица.

7 ст. 63 ГК РФ при ликвидации организации имущество, оставшееся после удовлетворения требований кредиторов, передается ее учредителям (участникам), имеющим вещные права на это имущество или обязательственные права в отношении этого юридического лица, если иное не предусмотрено законом, иными правовыми актами или учредительными документами юридического лица.

В частности, участники ООО в случае его ликвидации вправе получить часть имущества общества, оставшегося после расчетов с кредиторами, или его стоимость (п. 1 ст. 8 Федерального закона от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью» (далее — Закон N 14-ФЗ)). Указанное имущество распределяется ликвидационной комиссией между участниками общества в следующей очередности:

— в первую очередь осуществляется выплата участникам общества распределенной, но невыплаченной части прибыли;

— во вторую очередь осуществляется распределение имущества ликвидируемого общества между участниками общества пропорционально их долям в уставном капитале общества (п. 1 ст. 58 Закона N 14-ФЗ).

1 ст. 58 Закона N 14-ФЗ).

Доля в уставном капитале организации представляет собой комплекс обязательственных и имущественных прав ее участника (учредителя) (п. 2 ст. 48 ГК РФ, постановление ФАС Северо-Западного округа от 04.03.2008 по делу N А56-24742/2006).

В соответствии со ст. 128 ГК РФ имущественные права относятся к имуществу юридического лица.

Передача имущества участнику ликвидируемого общества совершается не в порядке универсального правопреемства (п. 1 ст. 61 ГК РФ), а путем совершения между обществом и его участниками сделок по отчуждению соответствующего имущества (имущественных прав) (смотрите, например, решение Арбитражного суда Пензенской области от 28.02.2007 N А49-6884/2006).

Бухгалтерский учет

Ликвидация организации представляет собой абсолютное прекращение ее деятельности. Соответственно, при ликвидации производится одновременное закрытие всех статей актива и пассива баланса методом двойной записи с использованием тех счетов бухгалтерского учета, которые соответствуют статьям ликвидационного баланса.

На основе данных ликвидационного баланса комиссия принимает решение о составе и стоимости распределяемого между участниками общества имущества. Соответственно, раздел имущества между участниками (передача единственному участнику) осуществляется по его стоимости, отраженной в ликвидационном балансе.

Порядок составления и форма ликвидационного баланса законодательно не закреплены, поэтому при его составлении следует руководствоваться нормами ПБУ 4/99 «Бухгалтерская отчетность организации», а также Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина России от 29.07.1998 N 34н (далее — Положение N 34н).

В соответствии с п. 44 Положения N 34н финансовые вложения принимаются к учету в сумме фактических затрат для инвестора. В рассматриваемой ситуации первоначальная стоимость финансового вложения в учете организации равна рыночной стоимости объекта основных средств, переданного в оплату вклада в уставный капитал иностранной организации (п. 14 ПБУ 19/02 «Учет финансовых вложений»).

14 ПБУ 19/02 «Учет финансовых вложений»).

Иными словами, в данном случае стоимость передаваемого участнику финансового вложения (вклад в уставный капитал иностранной организации) будет равна его первоначальной стоимости.

Напомним, что в соответствии с Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от 31.10.2000 N 94н, информация о наличии и движении финансовых вложений отражается на счете 58 «Финансовые вложения», а все расчеты с участниками ООО отражаются на счете 75 «Расчеты с учредителями» (смотрите также письмо Минфина России от 03.07.2007 N 07-05-12/06).

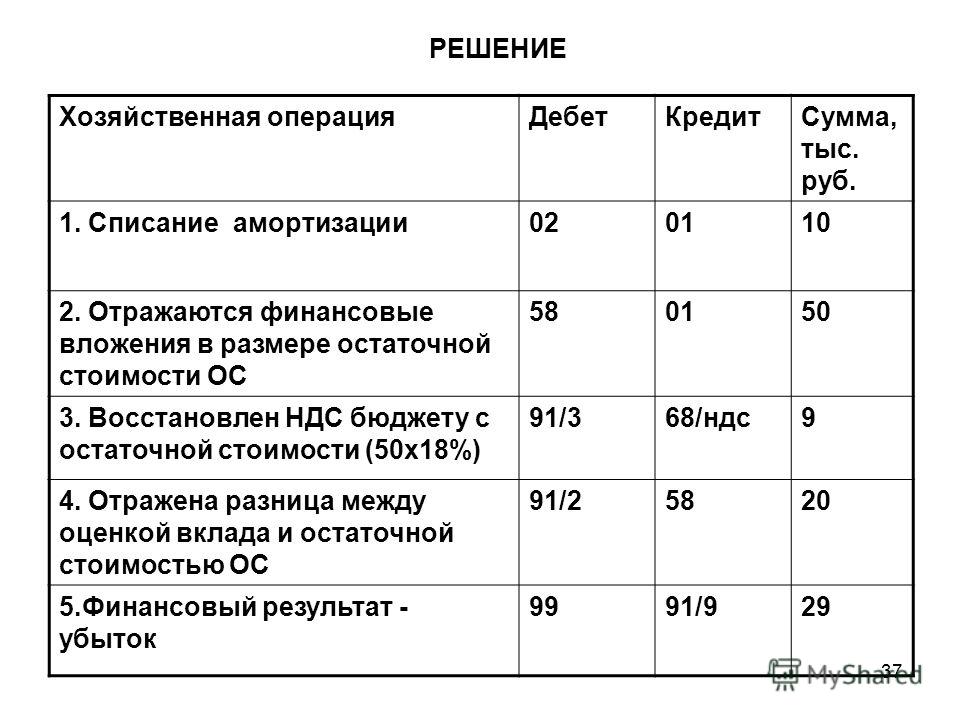

Таким образом, для отражения рассматриваемой операции в учете ликвидируемого ООО рекомендуется сделать следующие записи:

Дебет 80 Кредит 75

— отражено имущество, подлежащее распределению в пользу единственного участника ООО;

Дебет 75 Кредит 58

— имущество (вклад в уставный капитал сторонней организации) получено участником ООО.

Обратите внимание, что после списания активов и расчетов с участниками сальдо по всем балансовым счетам организации должно стать нулевым.

Налог на прибыль

Согласно ст. 249 НК РФ доходом от реализации признаются выручка от реализации товаров (работ, услуг), а также выручка от реализации имущественных прав.

В соответствии с пп. 5 п. 3 ст. 39 НК РФ передача имущества при распределении имущества ликвидируемого общества между его участниками не признается реализацией в целях налогового законодательства.

Таким образом, при передаче имущества (в данном случае — вклада в уставный капитал сторонней организации), распределяемого ликвидационной комиссией, у ликвидируемого общества не возникает дохода, учитываемого в целях главы 25 НК РФ (смотрите также письма Минфина России от 05.04.2011 N 03-03-06/1/212, от 19.06.2006 N 03-03-04/1/525).

Обратите внимание, что при рассматриваемой операции у ликвидируемой организации также не возникает расхода в виде стоимости передаваемого финансового вложения (независимо от того, осуществляется передача в пределах первоначального вклада участника или сверх его вклада), поскольку в данном случае понесенные затраты не направлены на получение дохода (п.

С текстами документов, упомянутых в ответе экспертов, можно ознакомиться в справочной правовой системе ГАРАНТ.

Отражение в бухгалтерском учёте поступления имущества ликвидируемой дочерней организации

Доходы от поступления имущества ликвидируемой дочерней организации подлежат отражению на дату решения ликвидационной комиссии о распределении имущества между участниками.

Вклад в уставный капитал дочерней организации удовлетворяет условиям, перечисленным в п. 2 ПБУ 19/02 и подлежит учёту в составе финансовых вложений. На дату прекращения действия условий, указанных в п. 2 ПБУ 19/02, в бухгалтерском учете признается выбытие финансовых вложений (п. 25 ПБУ 19/02). Доходы по финансовым вложениям признаются доходами от обычных видов деятельности либо прочими поступлениями в соответствии ПБУ 9/99 «Доходы организации» (п.34 ПБУ 19/02).

Если исходить из допущения, что участие в уставных капиталах других организаций не является основным видам деятельности Компании, то доходы от финансовых вложений являются прочими поступлениями (п. 5 и п. 7 ПБУ 9/99). Доходы от участия в уставных капиталах других организаций признаются в бухгалтерском учёте при наличии следующих условий (п. 12 и п. 16 ПБУ 9/99):

5 и п. 7 ПБУ 9/99). Доходы от участия в уставных капиталах других организаций признаются в бухгалтерском учёте при наличии следующих условий (п. 12 и п. 16 ПБУ 9/99):

- организация имеет право на получение данных доходов;

- сумма дохода может быть определена;

- имеется уверенность в том, что в результате конкретной операции произойдет увеличение экономических выгод организации №;

- право собственности перешло к организации;

- расходы, которые произведены или будут произведены в связи с этой операцией, могут быть определены.

После завершения расчетов с кредиторами ликвидационная комиссия составляет ликвидационный баланс, который утверждается учредителями (участниками) юридического лица (п. 6 ст. 63 ГК РФ). Оставшееся после удовлетворения требований кредиторов имущество юридического лица передается его учредителям (участникам) (п. 8 ст. 63 ГК РФ). Как правило, решение ликвидационной комиссии о распределении имущества оформляется актом распределения имущества или актом приема-передачи. По нашему мнению, именно на дату принятия решения ликвидационной комиссией о распределении имущества удовлетворяются условия признания доходов, указанные в п. 12 ПБУ 9/99.

По нашему мнению, именно на дату принятия решения ликвидационной комиссией о распределении имущества удовлетворяются условия признания доходов, указанные в п. 12 ПБУ 9/99.

Ликвидация юридического лица считается завершенной, а юридическое лицо — прекратившим существование после внесения сведений о его прекращении в ЕГРЮЛ (9 ст. 63 ГК РФ).

Оставшееся после удовлетворения требования кредиторов имущество подлежит отражению в доходах Компании на дату решения ликвидационной комиссии о распределении имущества. При этом выбытие финансового вложения подлежит отражению на дату внесения сведений о ликвидации дочерней организации в ЕГРЮЛ.

В бухгалтерском учёте оформляются записи (план счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению (утв. Приказом Минфина РФ от 31.10.2000 № 94н)):

- Дт76 — 91.01 отражена стоимость распределяемого имущества на дату решения ликвидационной комиссии;

- Дт51 — Кт76 отражено поступление денежных средств;

- Дт91.

01 — Кт58 отражено выбытие финансового вложения.

01 — Кт58 отражено выбытие финансового вложения.

Можете ли вы вычесть убытки из неудачных инвестиций?

В нынешних экономических условиях многие инвесторы понесли убытки от инвестиций и безнадежных долгов. Возможность вычета таких убытков зависит от характера инвестиции, от того, является ли инвестиция капитальным активом, является ли инвестиция полностью бесполезной, от характера инвестора (например, физическое лицо, корпорация или другое искусственное лицо). Важно помнить о разнице между безнадежным долгом и убытком. Вычет убытков регулируется IRC§165, а вычет долгов за койки регулируется IRC§166.

Первый вопрос, на который необходимо ответить, заключается в том, является ли инвестиция «ценной бумагой», которая согласно IRC§165(g) включает:

- Акции корпорации;

- Право подписки или получения акций корпорации; или

- Облигация, долговое обязательство, вексель или другое свидетельство задолженности по выплате фиксированной и определяемой денежной суммы, которая была выпущена с процентными купонами или в зарегистрированной форме местной или иностранной корпорацией или моим любым государственным или политическим подразделением .

Доля в товариществе или компании с ограниченной ответственностью не является ценной бумагой.

Первые два элемента этого определения не должны вызывать проблем при толковании. Что касается третьего, процентные купоны практически устарели с 1982 года, когда Конгресс ввел серьезные ограничения на выпуск облигаций на предъявителя. «Зарегистрированная форма» означает, что право собственности может передаваться только по книгам эмитента или по книгам агента по передаче, назначенного эмитентом. Таким образом, оборотный простой вексель, который может быть передан держателю в надлежащее время без какого-либо участия должника, не является «ценной бумагой» в контексте §165(g) IRC, даже если он может быть ценной бумагой для других целей Налоговый кодекс.

В случае частичной негодности ценной бумаги вычет не допускается. Ценная бумага должна быть совершенно бесполезной, о чем свидетельствуют различные факторы. Такие факторы могут включать в себя подачу заявления о банкротстве по главе 7, тот факт, что обязательства значительно превышают активы корпорации и что корпорация не имеет внутренней стоимости.

Кроме того, налогоплательщик должен установить, что ценная бумага имела стоимость на начало налогового года и потеряла свою стоимость в течение года.

В качестве альтернативы, если инвестор не может доказать к удовлетворению Службы, что инвестиции полностью бесполезны, и не может продать ценную бумагу в сделке между независимыми сторонами, инвестор может отказаться от ценной бумаги. Правила требуют, чтобы для того, чтобы отказаться от ценной бумаги, инвестор должен навсегда отказаться и отказаться от всех прав на ценную бумагу и не получать никакого вознаграждения в обмен на ценную бумагу. Все факты и обстоятельства определяют, правильно ли охарактеризовать транзакцию как прекращение или другой тип транзакции.

Физическое лицо может вычесть убыток по бесполезной ценной бумаге только в том случае, если убыток (1) понесен в результате торговли или бизнеса, (2) понесен в сделке, заключенной с целью получения прибыли, или (3) понесен в результате несчастного случая или кража.

Убытки от бесполезных ценных бумаг, как правило, представляют собой убытки от продажи или обмена основных средств и допускаются в пределах правил, применимых к потерям капитала. В качестве обычных убытков могут быть заявлены убытки от:

- Ценных бумаг, находящихся в собственности банков;

- Акции дочерней корпорации;

- Ценные бумаги регулируемой Инвестиционной корпорации малого бизнеса;

- Акции Инвестиционной корпорации малого бизнеса; и

- Раздел 1244 Склад.

Если §165 IRC не применяется, поскольку инвестиции не являются ценными бумагами, IRC§166, касающийся безнадежных долгов, может разрешить вычет.

В отличие от IRC §165, который не разрешает вычеты, если только инвестиции не являются полностью бесполезными, IRC §166 разрешает вычет частично бесполезных долгов, когда Налоговая служба убеждена, что долг подлежит возмещению только частично.

Убыток, будь то из-за частичной или полной обесценивания долга, полученного в ходе торговли или бизнеса, вычитается при расчете обычного дохода. Это не относится к некоммерческому безнадежному долгу. Некоммерческий безнадежный долг — это любой долг, кроме (1) долга, созданного или приобретенного в связи с торговлей или бизнесом налогоплательщика, или (2) долга, убыток от бесполезности которого понесен в связи с торговлей налогоплательщика или бизнес.

Это не относится к некоммерческому безнадежному долгу. Некоммерческий безнадежный долг — это любой долг, кроме (1) долга, созданного или приобретенного в связи с торговлей или бизнесом налогоплательщика, или (2) долга, убыток от бесполезности которого понесен в связи с торговлей налогоплательщика или бизнес.

Если некоммерческая безнадежная задолженность обесценивается в течение налогового года, убыток классифицируется как краткосрочная потеря капитала, и возможность вычета определяется в соответствии с правилами для потерь капитала.

Ни один инвестор не делает инвестиции с намерением потерять деньги, но инвесторы должны быть готовы доказать IRS, что были предприняты все усилия для возврата вложенных денег.

Порядок учета списания вложений | Малый бизнес

Кэти Чжэн

К сожалению, некоторые бизнес-инвестиции не работают, как планировалось, и их приходится списывать или списывать. Это означает, что стоимость актива снижается до справедливой стоимости или, возможно, до нуля. В этом случае, согласно общепринятым принципам бухгалтерского учета, вы должны предпринять несколько шагов, чтобы точно описать изменение в своей финансовой отчетности.

В этом случае, согласно общепринятым принципам бухгалтерского учета, вы должны предпринять несколько шагов, чтобы точно описать изменение в своей финансовой отчетности.

Оценка

Первое, что нужно сделать при списании инвестиций, это получить точную оценку ваших инвестиций. Если это публично торгуемая компания или облигация, то вы будете получать поминутное обновление цены, которое может быть введено в ваш баланс в конце каждого квартала при обновлении финансовой отчетности. Если это непубличная инвестиция, у вас есть три варианта. Если компания обанкротилась, инвестиции стоят ноль. Если недавно были инвестиции третьей стороны, вы можете использовать эту оценку. Если это не так, то вы проводите оценку сопоставимых инвестиций, чтобы получить справедливую стоимость.

Бухгалтерские проводки

После того, как вы получили оценку инвестиций с контрольным пакетом акций, вы должны сделать две новые записи в своей финансовой отчетности в соответствии с GAAP.

Во-первых, вы должны ввести дебет из вашего отчета о прибылях и убытках в качестве резерва по безнадежным долгам. Это напрямую уменьшается от вашего чистого дохода. Затем вы должны уменьшить стоимость инвестиций в своем балансе на равную сумму, чтобы отразить новую оценку.

Во-первых, вы должны ввести дебет из вашего отчета о прибылях и убытках в качестве резерва по безнадежным долгам. Это напрямую уменьшается от вашего чистого дохода. Затем вы должны уменьшить стоимость инвестиций в своем балансе на равную сумму, чтобы отразить новую оценку.

Консолидация

Для инвестиций, в которых вы владеете более чем 50 процентами компании, вы должны полностью закрепить списание в финансовой отчетности вашей компании. В финансовой отчетности они рассматриваются так же, как и ваши собственные активы и обязательства. Если вы владеете только 20-50-процентной долей участия в компании, вам разрешается внести условное изменение в свой бухгалтерский учет, эквивалентное доле владения. Если вы владеете менее 20 процентами, у вас есть больше рычагов для оценки репутации инвестиций. Проконсультируйтесь с экспертом по оценке для рассмотрения этих списаний.

Пример

В 2006 году Intel инвестировала 600 миллионов долларов в покупку контрольного пакета беспроводных полупроводников компании Clearwire.

Он планировал помочь в продвижении технологии WiMax компании. Однако по прошествии нескольких лет технология WiMax не прижилась, и Intel была вынуждена прийти к пониманию того, что ее инвестиции больше не стоят тех денег, за которые она заплатила. В январе 2009 года компания списала стоимость Clearwire на 950 миллионов долларов и восприняла всю эту сумму как потерю чистой прибыли и как сокращение своего баланса.

Он планировал помочь в продвижении технологии WiMax компании. Однако по прошествии нескольких лет технология WiMax не прижилась, и Intel была вынуждена прийти к пониманию того, что ее инвестиции больше не стоят тех денег, за которые она заплатила. В январе 2009 года компания списала стоимость Clearwire на 950 миллионов долларов и восприняла всю эту сумму как потерю чистой прибыли и как сокращение своего баланса.

Ссылки

- Wall Street Journal: Списание инвестиционных убытков

- Базовый бухгалтерский учет в колледже: Бухгалтерский учет увеличения или (уменьшения) резерва по сомнительным долгам

- Gigaom: Intel списывает почти 1 миллиард с Clearwire Investment

- Networkworld 90 : Clearwire Investment представляет новую стратегию Intel

Writer Bio

Кэти Чжэн занимается личным финансовым планированием. Она имеет степень бакалавра искусств в области экономики и сертифицирована в качестве финансового консультанта 1-го уровня.

Об авторе