Начислен ндфл на заработную плату проводка: Проводки по НДФЛ с заработной платы

Удержан НДФЛ из заработной платы: проводка

Как известно, после начисления НДФЛ необходимо сделать соответствующие проводки в бухгалтерском учете. Налог на доходы физических лиц вычитают до выдачи зарплаты, поэтому на руки сотрудники получают сумму уже с учетом произведенного уменьшения. Ответственность за проведение этой операции лежит на нанимателе. Когда удержан НДФЛ из заработной платы, проводка тоже должна быть выполнена в соответствующий момент, чтобы не нарушать установленный порядок.

Особенности расчета налога

Основные виды доходов, по которым должен быть удержан НДФЛ, это всевозможные начисления по трудовому и ГПХ договору. В этот список входит не только непосредственно заработная плата, но и премии, надбавки, некоторые полученные компенсации. Для расчета выплат используют специальные формулы.

Вместе с тем, проводки по НДФЛ делают в следующих ситуациях:

- при начислении зарплаты;

- при вычитании налога;

- при выдаче заработной платы;

- после перечисления суммы НДФЛ в бюджет.

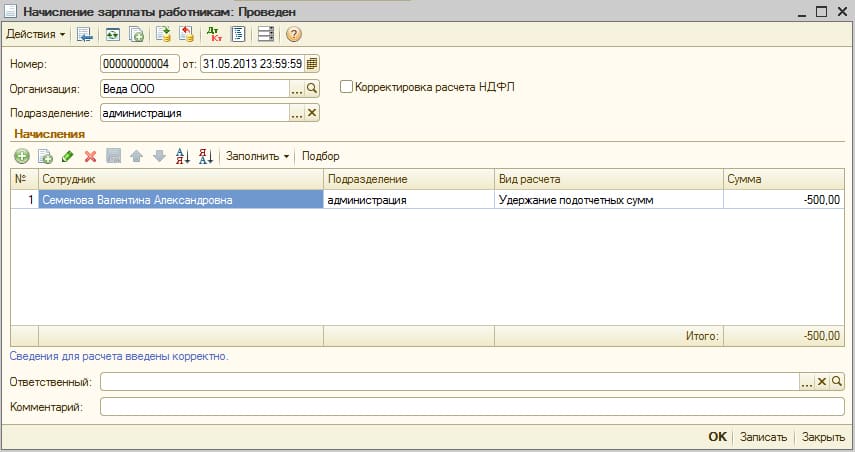

Если в организации есть сотрудники, которых периодически отправляют в командировки, им положены соответствующие командировочные выплаты, которые тоже облагаются налогом (с учетом установленного законом лимита).

Так, после удержания НДФЛ проводку оформляют по соответствующему порядку.

В ситуации с командировочными расходами предусмотрено несколько видов проводок:

- при выдаче аванса сотруднику на командировочные расходы;

- при начислении расходов;

- если начислен НДФЛ на суммы по командировкам, превышающие норму;

- после того как НДФЛ перечислен в бюджет, проводку тоже делают.

Также см. «Изменения по командировкам в 2017 году: анализ правового поля».

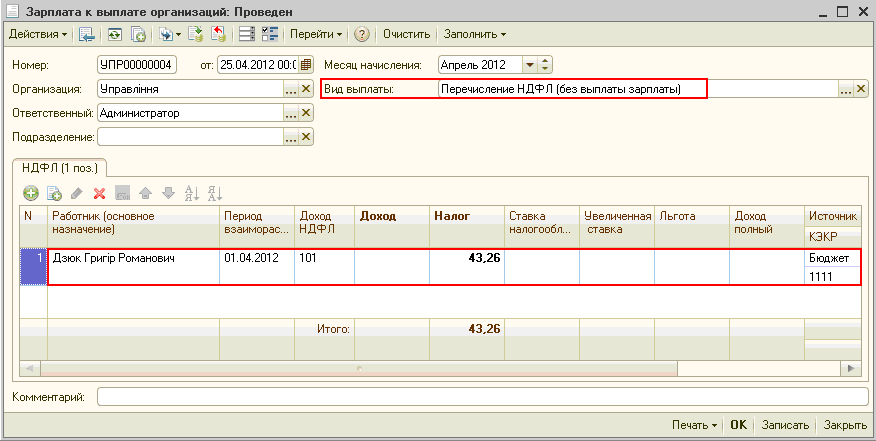

В случае приобретения каких-либо услуг у физического лица также может возникнуть необходимость совершения выплат налога. В этом случае организация должна вычесть соответствующую сумму, а продавцу предоставить денежные средства с учетом выплаты НДФЛ. В такой ситуации также делают проводки:

- когда был приобретен товар или услуга у физического лица;

- проводка при удержании НДФЛ;

- при переводе НДФЛ в бюджет;

- при перечислении суммы за услуги или товар продавцу.

Когда на сумму был начислен НДФЛ, проводку при его удержании и перечислении в казну выполняют в обязательном порядке. Ведь субъекты, перечисляющие доходы физическим лицам, по общему правилу одновременно становятся налоговыми агентами. Соответственно, в их обязанности входит удерживание и перечисление налоговых выплат.

Также см. «Перечисление НДФЛ с заработной платы: правила для налогового агента».

Проводки и счета

После начисления НДФЛ проводки выполняют по Кт счета 68, если речь идет об удержании. Для дебетовых оборотов идет другая нумерация:

- для выплат дивидендов акционерам и учредителям – счет 75;

- при удержании налога с заработной платы – 70;

- если речь идет о материальной помощи – 73;

- при отчислениях с доходов гражданско-правового типа – 76;

- при краткосрочных займах у физических лиц – 66;

- долгосрочные займы – 67;

При перечислении суммарного НДФЛ в бюджет – Дт 68 и кредитовый оборот по 51-му счету.

Проводку, связанную с начислением заработной платы, обычно выполняют в последний день месяца. Если речь идет о других доходах, то проводки производят в тот же день. Эта бухгалтерская манипуляция обязательна и находит отражение в соответствующих регистрах. Также всегда используют идентификационные номера бухсчетов, чтобы придать документации и отчетности понятный вид.

Выполнение подобных операций прописано в законодательстве и обязательно для различных организаций и ИП, выплачивающих доходы физическим лицам. Важно учитывать, что НДФЛ может удерживаться не только из заработной платы, которую получают сотрудники, но и из других полученных доходов и совершенных выплат. Например, при покупке услуги или товара у физического лица.

Также см. «Отражаем в бухучете начисление и выплату дивидендов».

Учет расчетов по НДФЛ (проводки). Примеры расчета НДФЛ в 2021 году

Как рассчитывается НДФЛ с заработной платы, дивидендов, доходов, полученных от краткосрочного кредита? Приведены примеры учета НДФЛ в различных случаях.

Работодатель, рассчитывая НДФЛ с заработной платы своих сотрудников, должен выполнить определенные проводки в бухгалтерском учете. Как происходит учет расчетов по НДФЛ, какие проводки необходимо отразить в бухгалтерии? Также предлагаем вашему вниманию примеры расчета подоходного налога в отношении некоторых видов доходов физических лиц: как посчитать НДФЛ с зарплаты, процентов и дивидендов.

Проводки по счету 68

Для учета расчетов по налогу на доходы физических лиц используется счет 68 «Расчеты по налогам и сборам». Это сложный счет, который имеет ряд субсчетов. Для учета налога на доходы физических лиц на 68 счете бухгалтерского учета открывается субсчет «НДФЛ».

По кредиту 68 счета отражается начисление налога для уплаты его в бюджет, по дебету его уплата.

В зависимости от вида полученного работником дохода кредит 68 счета корреспондирует с дебетом соответствующих счетов учета расчета с персоналом.

Проводки по счету 68 по начислению

Примеры расчета

Расчет НДФЛ с заработной платы

Петрову начислена заработная плата за ноябрь – 20000. Работник имеет двух детей, и его зарплата с начала года не превысила 350000. Как рассчитать НДФЛ с заработной платы?

Работник имеет двух детей, и его зарплата с начала года не превысила 350000. Как рассчитать НДФЛ с заработной платы?

В отношении заработной платы применима ставка 13%. На каждого ребенка Петрову положен стандартный вычет в размере 1400. О налоговых вычетах и ставках читайте здесь.

Налог = (20000 – 1400 – 1400) * 13% / 100% = 2236

Проводки по учету НДФЛ с зарплаты:

- Д44 К70 – начислена заработная плата за ноябрь (20000)

- Д70 К68.НДФЛ – удержан налог с заработной платы (2236)

- Д70 К50 – выплачена заработная плата (20000 – 2236 = 17764)

- Д68.НДФЛ К51 – перечислен налог в бюджет (2236)

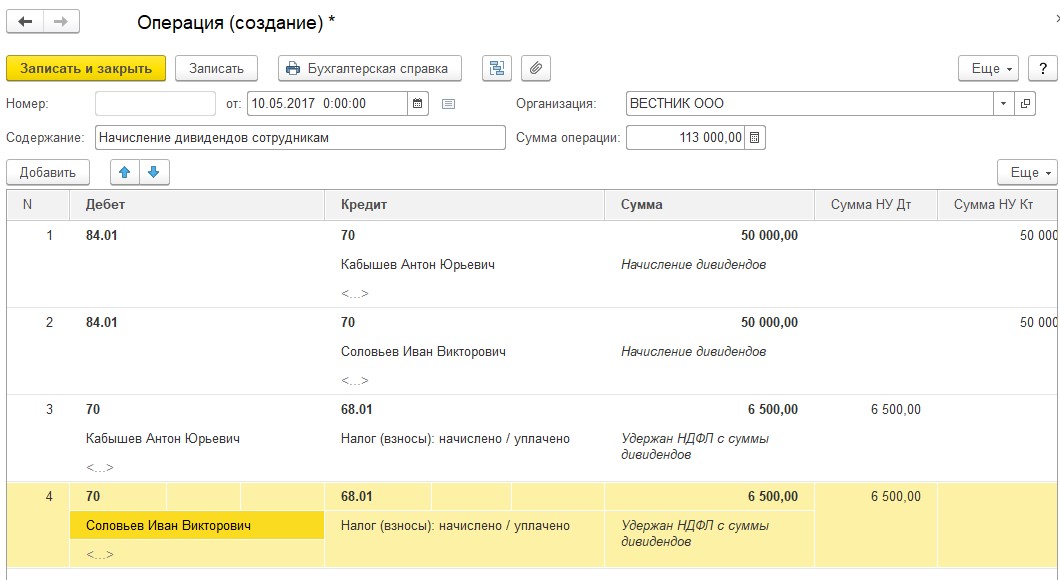

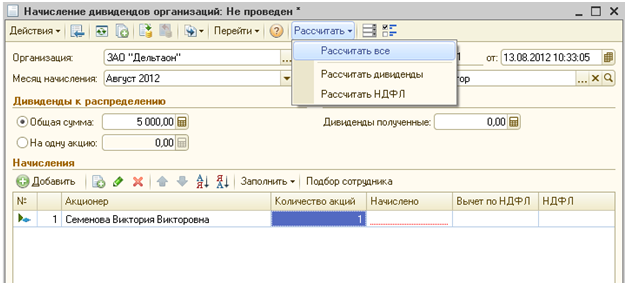

Расчет НДФЛ с дивидендов

Учредитель Петров получил доход в виде дивидендов в размере 30000. Как считать НДФЛ?

Доход в виде дивидендов облагается по ставке 9%, вычеты к данной ставке не применяются.

Налог = 30000 * 9% / 100% = 2700.

Проводки по учету НДФЛ с дивидендов:

- Д84 К75 – начислены дивиденды (30000)

- Д75 К68.

- Д75 К50 – выплачены дивиденды (27300)

- Д68.НДФЛ К51 – налог перечислен в бюджет (2700)

Расчет НДФЛ с доходов, полученных от краткосрочного кредита:

Организация получила краткосрочный кредит у Петрова в размере 100000. Полученный Петровым доходов в виде процентов по кредиту составили 5000. Как посчитать НДФЛ?

Налог = 5000 * 13% / 100% = 650.

Проводки:

- Д50 К66 – получен краткосрочный кредит от Петрова (100000)

- Д91 К66 – начислены проценты по кредиту (5000)

- Д66 К68.НДФЛ – удержан налог с полученных Петровым процентов по кредиту (650)

- Д66 К50 – работнику возвращены заемные средства с учетом начисленных процентов за минусом налога (100000+5000-650=104350)

- Д68.НДФЛ К51 – перечисление налог в бюджет.

Образец заполнения 2-НДФЛ в 2016 году можно скачать тут, там же вы найдете и актуальный бланк.

( Пока оценок нет )

Удержан НДФЛ: проводка

Работодатели, которые являются налоговыми агентами, обязаны удерживать и перечислять подоходный налог с доходов, выплаченных своим сотрудникам. Это правило указано в ст. 226 п. 4 Налогового Кодекса Российской Федерации. Все операции по исчислению и удержанию НДФЛ отражаются в бухгалтерской отчетности. Какие проводки нужно сделать? Рассмотрим тему подробнее.

Это правило указано в ст. 226 п. 4 Налогового Кодекса Российской Федерации. Все операции по исчислению и удержанию НДФЛ отражаются в бухгалтерской отчетности. Какие проводки нужно сделать? Рассмотрим тему подробнее.

Для отражения начисления подоходного налога используют бухгалтерские проводки.

Д-т | К-т | Источник |

| 70 | 68 | Оплата труда, премии, пособия, доходы по ЦБ (ценным бумагам). |

| 73 | 68 | Другие выплаты сотрудникам, кроме сумм, которые отражаются по счету 70. |

| 75 | 68 | Дивиденды. |

Каждые выплаты по зарплате должны быть отражены в бухгалтерском учете.

Д-т | К-т | Операция |

| 70 | 51 | Перечислен аванс по заработной плате. |

| 44 | 70 | Начислена оплата труда. |

| 70 | 68 | Удержан налог из общей суммы оплаты труда. |

| 70 | 51 | Окончательный расчет по оплате труда. |

Приведем данные в таблице.

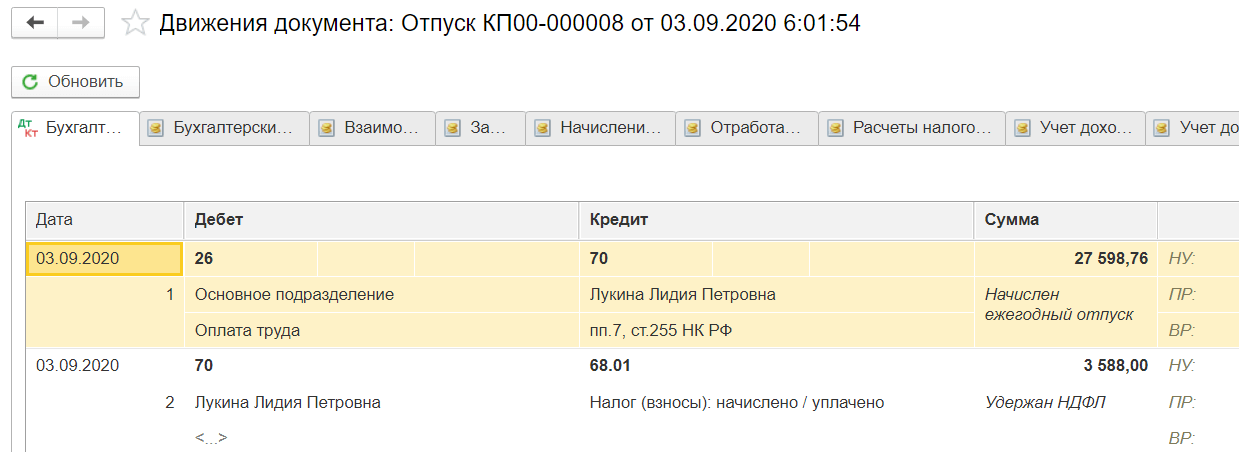

Д-т | К-т | Операция |

| 96 | 70 | Начислена выплата за отпуск. |

| 70 | 68 | Удержан НДФЛ с суммы отпускных выплат. |

| 70 | 51 | Перечислена выплата к отпуску. |

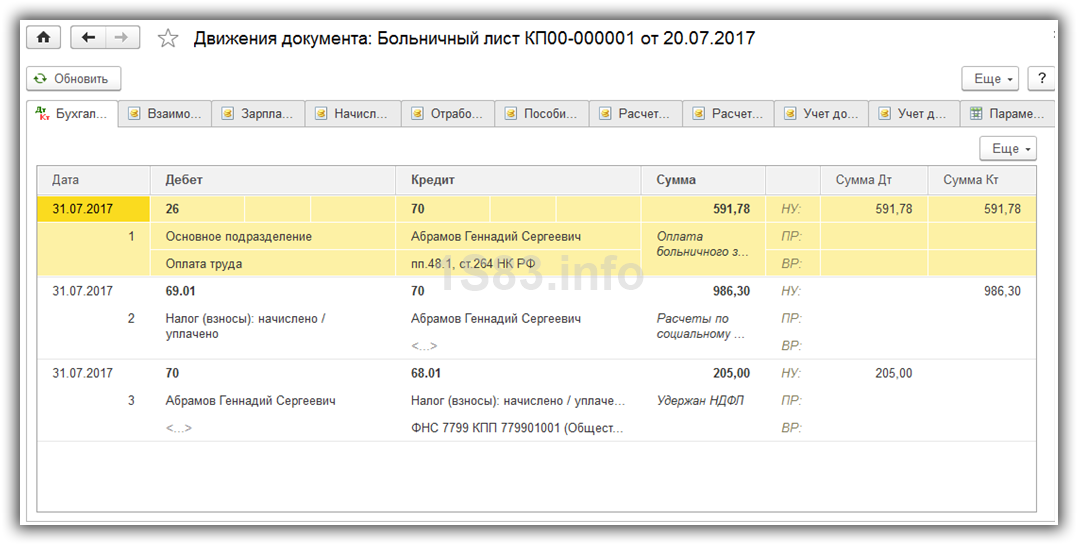

Все выплаты по временной нетрудоспособности отражают по Д-ту 70. Также учитывают, что средства, выплаченные сотруднику, могут быть из фонда ФСС или собственных средств работодателя. Проводки в каждом случае будут разными.

Проводки в каждом случае будут разными.

Д-т | К-т | Операция |

| 20 (26, 44, …) | 70 | Начислена часть пособия по временной нетрудоспособности из средств работодателя. |

| 69-1 | 70 | Начислена часть пособия из средств бюджета ФСС. |

| 70 | 68 (субсчет «Расчеты по НДФЛ») | Удержан НДФЛ. |

Учет оплаты подоходного налога ведут по определенным правилам, утвержденным законодательством. Также делают бухгалтерские проводки по счетам.

Д-т | К-т | Операция |

| 70 (73, 75) | 68 (субсчет «Расчеты по НДФЛ») | Удержан подоходный налог. |

| 68 (субсчет «Расчеты по НДФЛ») | 51 | НДФЛ перечислен в бюджет. |

Правительство осуществляет контроль над выполнением рекомендаций и правил отражения, исчисления, удержания и оплаты подоходного налога со всех видов доходов, полученных налоговыми резидентами РФ и иностранными гражданами.

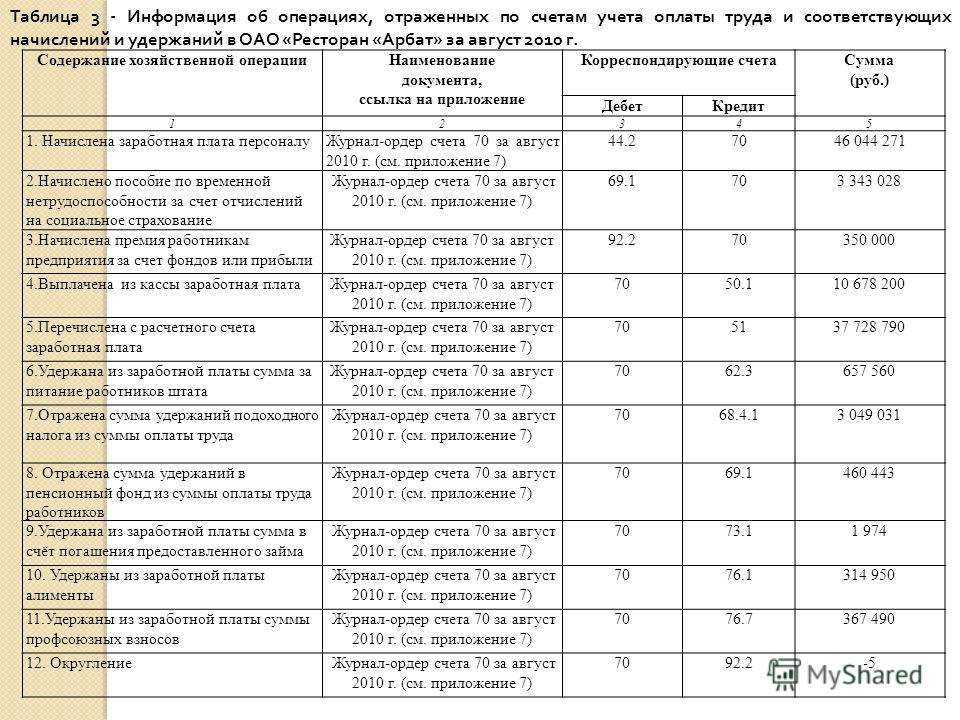

Проводки по начислению заработной платы и налогов

Как правило в качестве основного мотиватора для персонала любого уровня выступает заработная плата и обеспечение социального пакета. В данной статье рассмотрим как ведется бухгалтерский учет заработной платы. Изучим проводки, которые формируются в бух.учете при начислении заработной платы рабочим основного производства, обслуживающего персонала, ИТР, руководящего состава и прочим категориям рабочих.

Особенности составления проводок по заработной плате

Для того чтобы обеспечить своевременную выплату заработной платы в полном объеме, современное законодательство четко регламентирует все аспекты этой операции, в том числе и учетную политику. Новый Трудовой Кодекс ст. 129 трактует заработную плату как вознаграждение за осуществленный работником труд. Она формируется следующим образом:

129 трактует заработную плату как вознаграждение за осуществленный работником труд. Она формируется следующим образом:

- На основании квалификационного уровня сотрудника;

- Количественных и качественных показателей сложности;

- Условия предоставления услуг работником;

- Компенсационных и стимулирующих выплат.

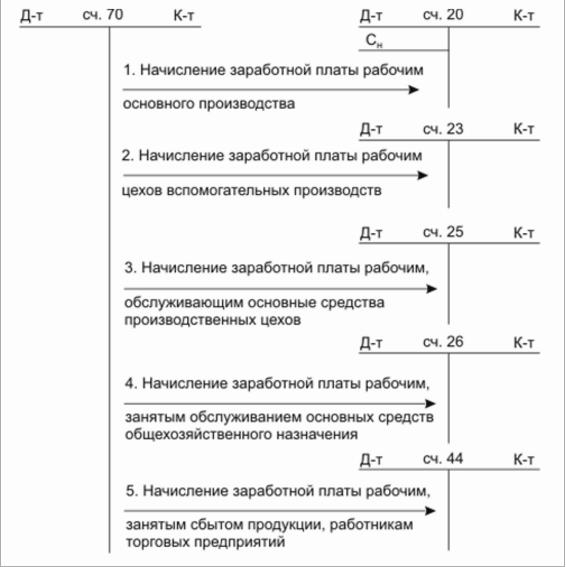

Начинающим бухгалтерам следует знать, что различным категориям работников суммы оплаты труда формируются из различных источников:

- Начисление заработной платы — проводка оформляется на Кт 70, что по сути является задолженностью предприятия перед работниками по оплате труда и иным платежам.

- Рабочим основного производства согласно с действующим законодательством, начисляют и распределяют ФОТ, включающийся в состав издержек производства, брака, обращения, оформляющийся бухгалтерской проводкой – Дт 20 Кт 70.

- Нагрузка по заработной плате прочим категориям рабочих, обслуживающего персонала, ИТР и руководящего состава ложится на другие счета, в частности в Дт 23, 25, 26, 29, 44:

Получите 267 видеоуроков по 1С бесплатно:

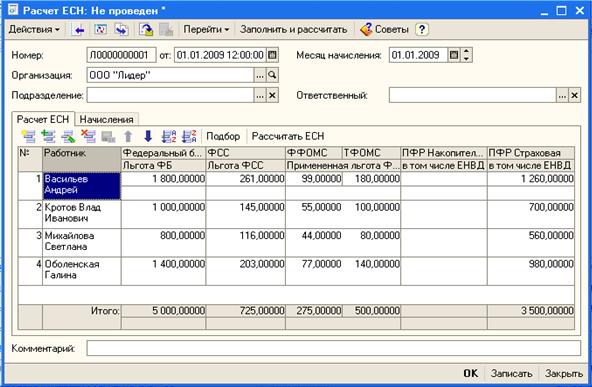

Формирование проводок по начислению зарплаты и налогов

Заработная плата и ее налогообложение является одним из наиболее важных и весомых пунктов учетных операций на предприятиях. Под кажущейся простотой скрывается огромное множество различных нюансов, требующих вдумчивого и внимательного изучения. Прежде всего, учетный комплекс по оплате труда предполагает следующие основные моменты:

Под кажущейся простотой скрывается огромное множество различных нюансов, требующих вдумчивого и внимательного изучения. Прежде всего, учетный комплекс по оплате труда предполагает следующие основные моменты:

- В дебете отражаются удержания налога на доходы физических лиц, ранее называвшегося подоходным, суммы в пенсионный и иные социальные фонды, другие удержания – алименты, штрафы, уплата кредитов и коммунальных услуг по перечислению согласно заявления работающего. Здесь же содержится сумма к выплате, которую вносят в специальную ведомость.

- Кредитовая сторона формируется из начислений, которые содержат суммы по окладу, тарифу, надбавки и премии согласно с данными предоставленного табеля ф. №Т – 12 или тарификационной сетки.

- Начисления и удержания фиксируются в отношении каждого сотрудника в отдельности:

Практическое ведение учета заработной платы

Первым и самым важным документом является табель использования рабочего времени каждым работающим, где учет ведется поденным и итоговым методом. После проверки соответствующими должностными лицами он передается в бухгалтерию, где на каждого сотрудника есть карточка ф. №Т – 2 или тарификационная таблица с указанием оклада, надбавок и других начислений. Расчет производится на основании этих данных и отработанного по табелю времени:

Основой для ведения учета по ФОТ является:

- Точный учет отработанного времени и работающих на предприятии;

- Удержания в фонды должны соответствовать законодательству;

- Контроль выполнения работы каждым сотрудником;

- Точность разноски и бухгалтерских проводок по зарплате.

Типовые проводки по начислению и выплате зарплаты

На сегодня в стране используется единая систематизированная учетная политика, принцип которой состоит в формировании журналов ордеров по кредиту счетов. Итоговым журналом является Главная книга, а ЖХП формирует первичный учет в табличной форме:

| п/п | Содержание операции | Дт | Кт | Документ-основание | Прим. |

| 1 | Начислена з/п работникам основного производства | 20 | 70 | Расчетная или расчетно-платежная ведомость | |

| Начислена з/п персоналу | 23, 25, 26, 29, 44 | 70 | Расчетная или расчетно-платежная ведомость | ||

| 2 | Удержание основного налога | 70 | 68 | Регистр налогового учета | НДФЛ |

| 3 | Иные удержания, в том числе алименты и другие | 70 | 76 | Исполнительный лист | кредиторы |

| 4 | Начислены страховые взносы | 44, 29, 26, 20 | 69 | Бухгалтерская справка | |

| 5 | К выплате – формируется кассовая ведомость | 70 | 50, 51 | Расчетная или расчетно-платежная ведомость либо РКО | |

| 6 | Перечисления налогов и удержаний на ФОТ | 68, 69 | 51 | Выписка банка |

При этом на каждом предприятии существует специфика начислений и учетных процедур по заработной плате. Законодательство позволяет использовать систему субсчетов для каждого корреспондентского счета по усмотрению руководителя финансового отдела или главного бухгалтера. Этот момент отражается в ежегодном Приказе № 1 по фирме «О финансовой политике предприятия». Молодым бухгалтерам необходимо знать, что учет заработной платы обычно считается одним из самых сложных аспектов ведения бухгалтерии на предприятии, требующий большого опыта и знания современных нормативных документов.

Законодательство позволяет использовать систему субсчетов для каждого корреспондентского счета по усмотрению руководителя финансового отдела или главного бухгалтера. Этот момент отражается в ежегодном Приказе № 1 по фирме «О финансовой политике предприятия». Молодым бухгалтерам необходимо знать, что учет заработной платы обычно считается одним из самых сложных аспектов ведения бухгалтерии на предприятии, требующий большого опыта и знания современных нормативных документов.

НДФЛ в 1С 8.3 Бухгалтерия 3.0

В данной статье я хочу рассмотреть аспекты начисления и удержания НДФЛ в 1С 8.3, а также подготовку отчетности по формам 2-НДФЛ и 6-НДФЛ.

Настройка учета НДФЛ

Настройка регистрации в налоговом органеНаиболее важная настройка, без нее не удастся сдать отчетность в контролирующие органы. Зайдем в справочник «Организации» (меню «Главное» – «Организации»). Выбрав нужную организацию, нажимаем кнопку «Еще…». Из выпадающего списка выбираем «Регистрация в налоговых органах»:

Нужно внимательно заполнить все реквизиты.

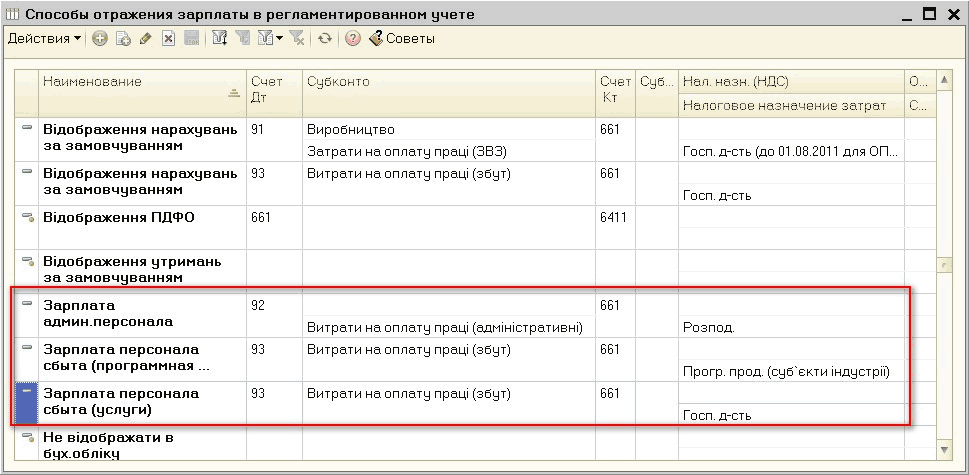

Настройка учета заработной платы

Данные настройки осуществляются в разделе «Зарплата и кадры» – «Настройка зарплаты».

Зайдем в «Общие настройки» и укажем, что учет ведется в нашей программе, а не во внешней, иначе все разделы, связанные с учетом кадров и зарплаты, не будут доступны:

Далее нажимаем на ссылку «Порядок учета зарплаты».

Получите 267 видеоуроков по 1С бесплатно:

В открывшемся окне нажимаем на ссылку «Настройка отчетов и налогов»:

На закладке «НДФЛ» нужно указать, в каком порядке применяются стандартные вычеты:

На закладке «Страховые взносы» нужно указать, по какому тарифу исчисляются страховые взносы:

Любые начисления физическим лицам производятся по коду дохода. Для этого в программе существует справочник «Виды доходов НДФЛ». Чтобы посмотреть и, при необходимости, скорректировать справочник, нужно вернуться к окну «Настройки зарплаты». Развернем раздел «Классификаторы» и нажмем на ссылку «НДФЛ»:

Откроется окно настроек параметров расчета НДФЛ. На соответствующей закладке находится упомянутый справочник:

На соответствующей закладке находится упомянутый справочник:

Чтобы настроить налогообложение НДФЛ по каждому виду начислений и удержаний, нужно в окне «Настройка зарплаты» развернуть раздел «Расчет зарплаты»:

В большинстве случаев данных настроек для начала учета зарплаты и НДФЛ достаточно. Отмечу только, что справочники могут обновляться при обновлении конфигурации программы в зависимости от изменения законодательства.

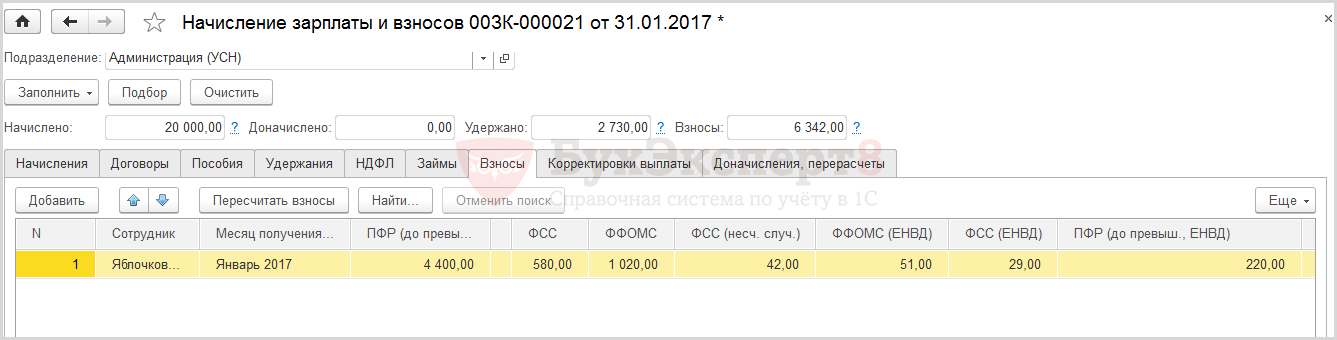

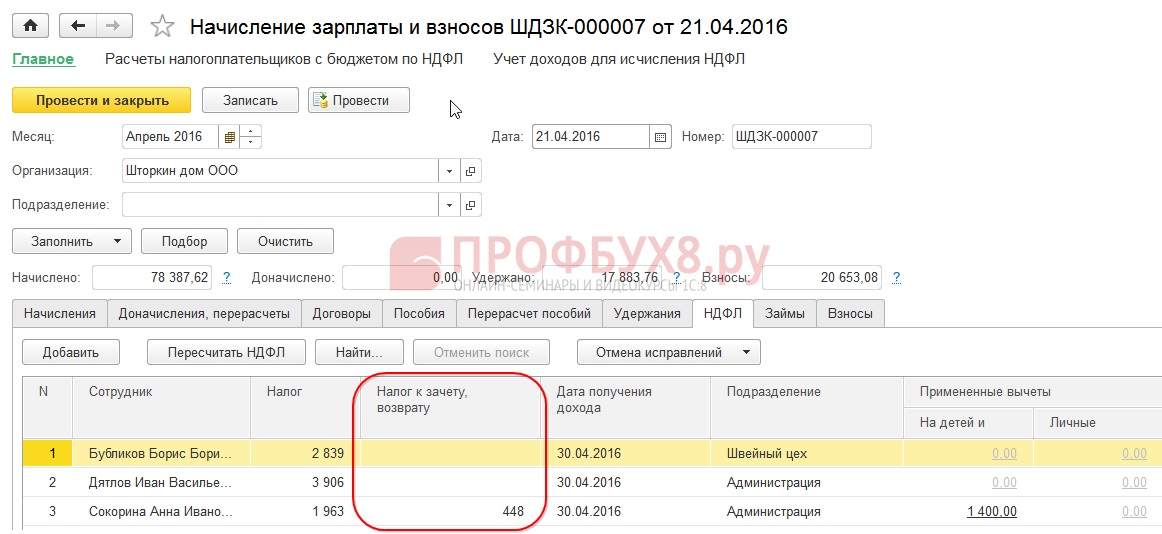

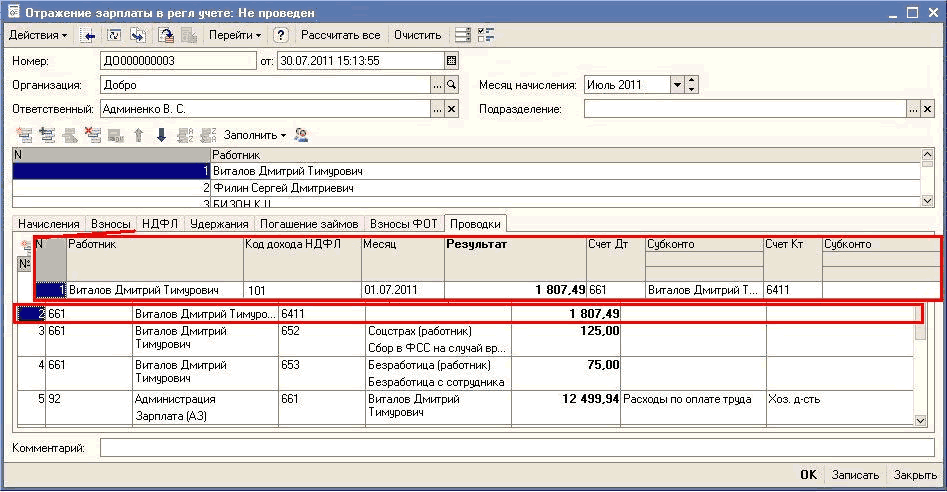

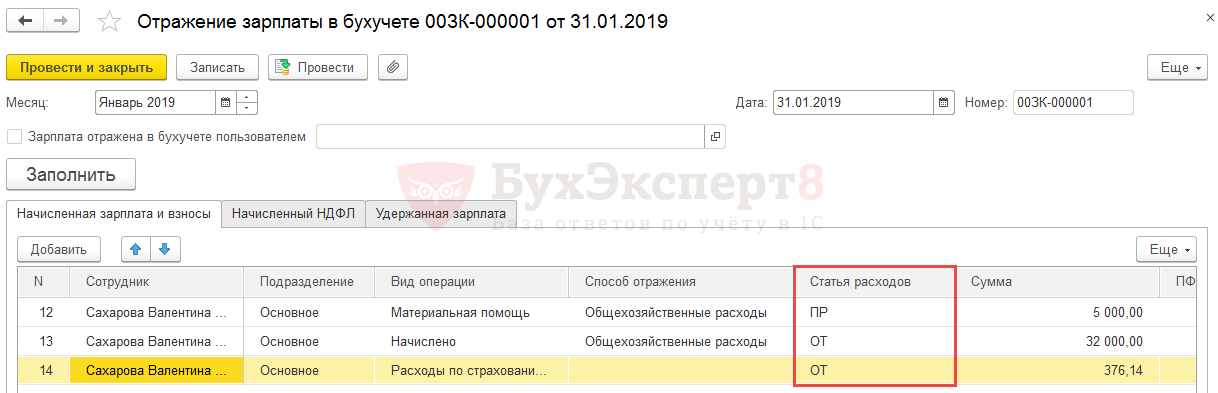

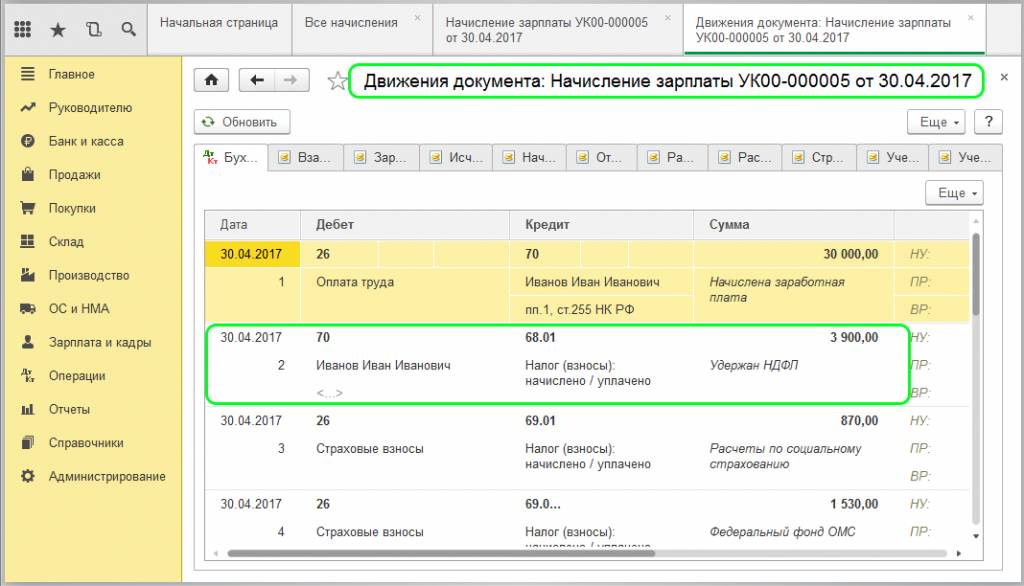

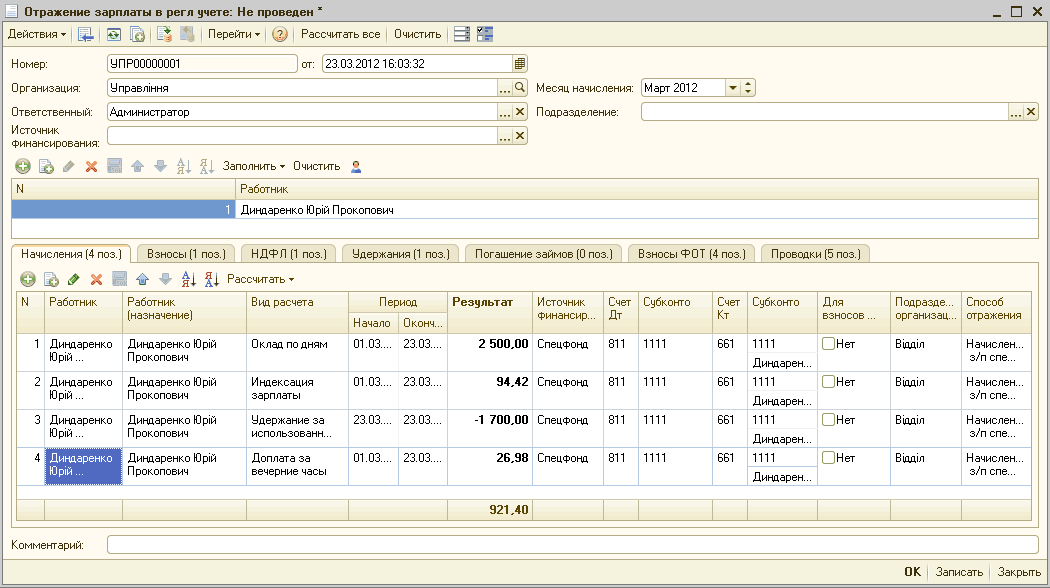

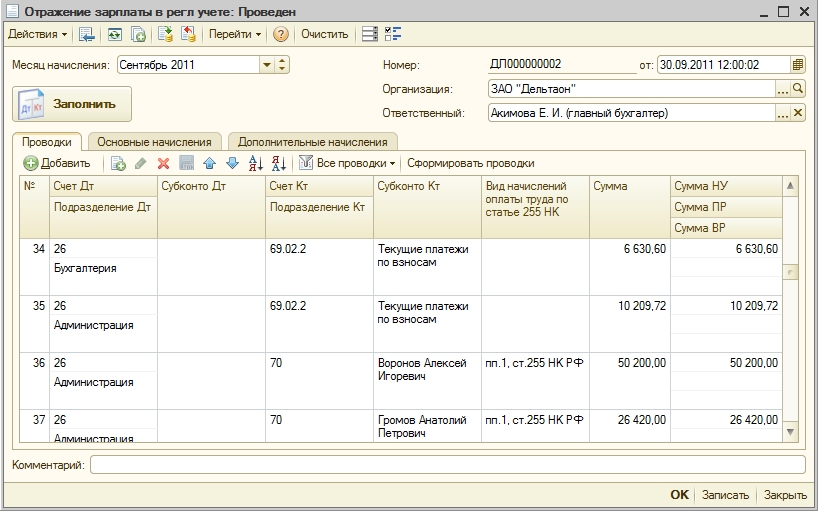

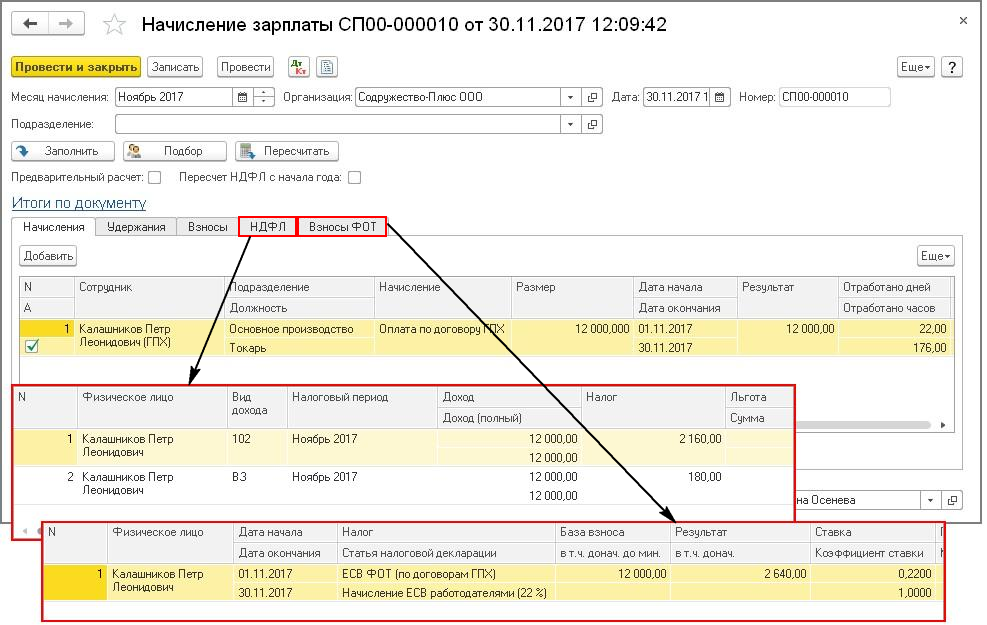

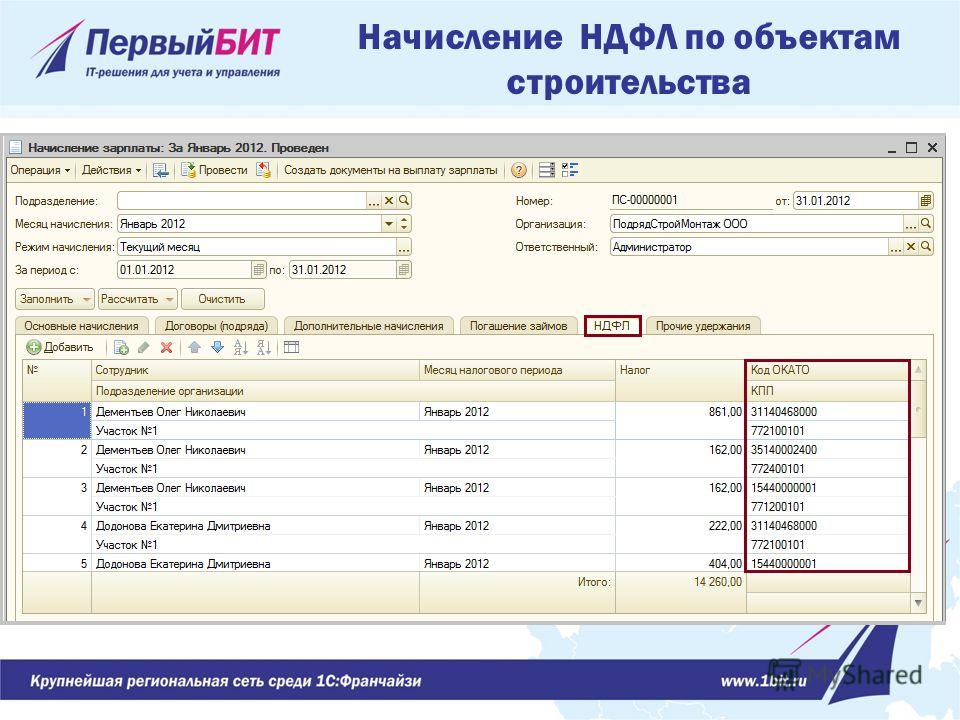

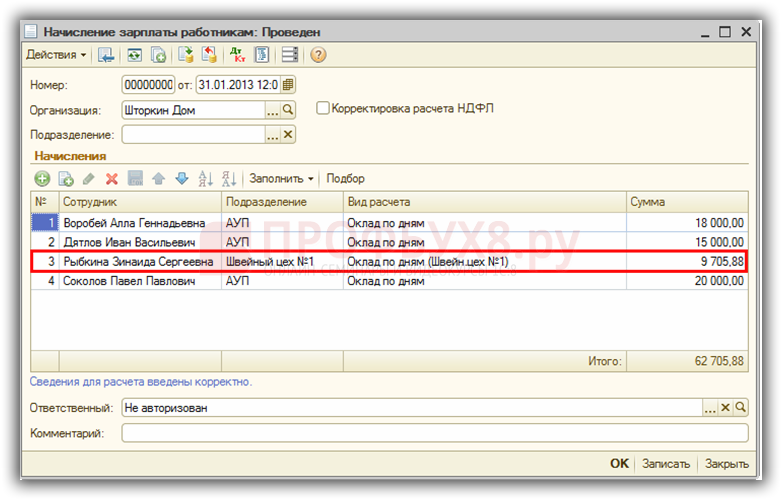

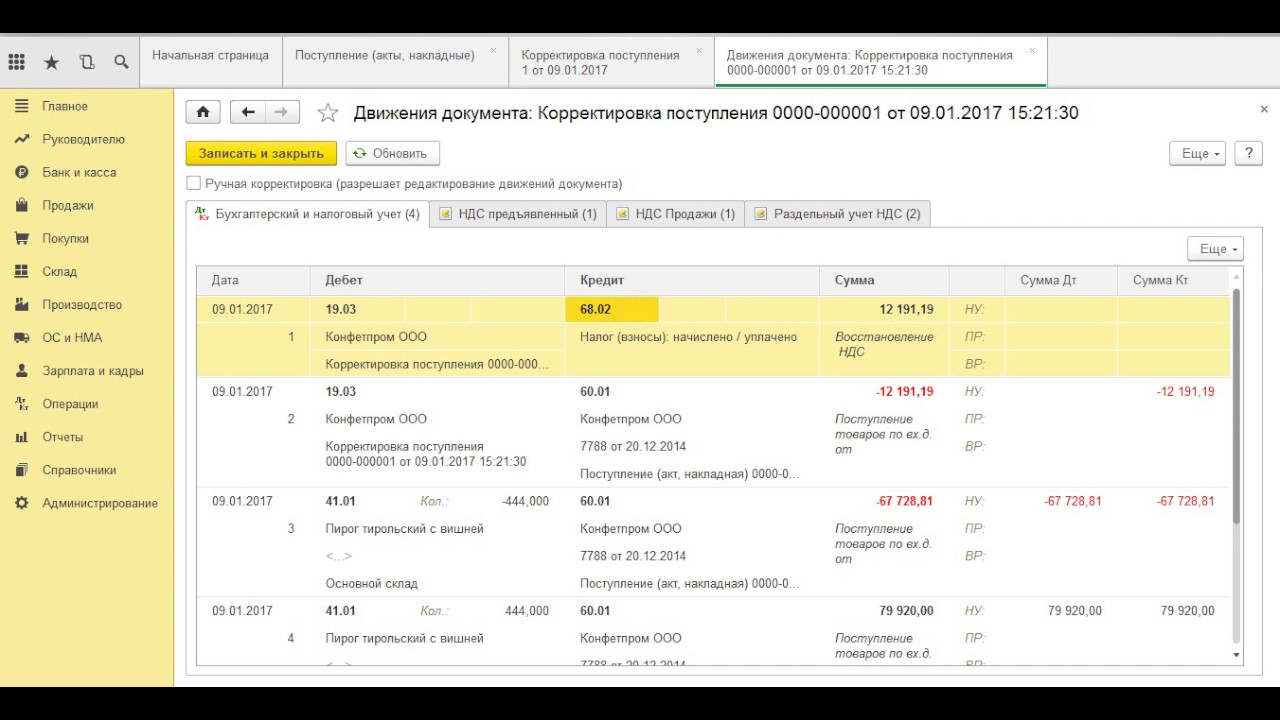

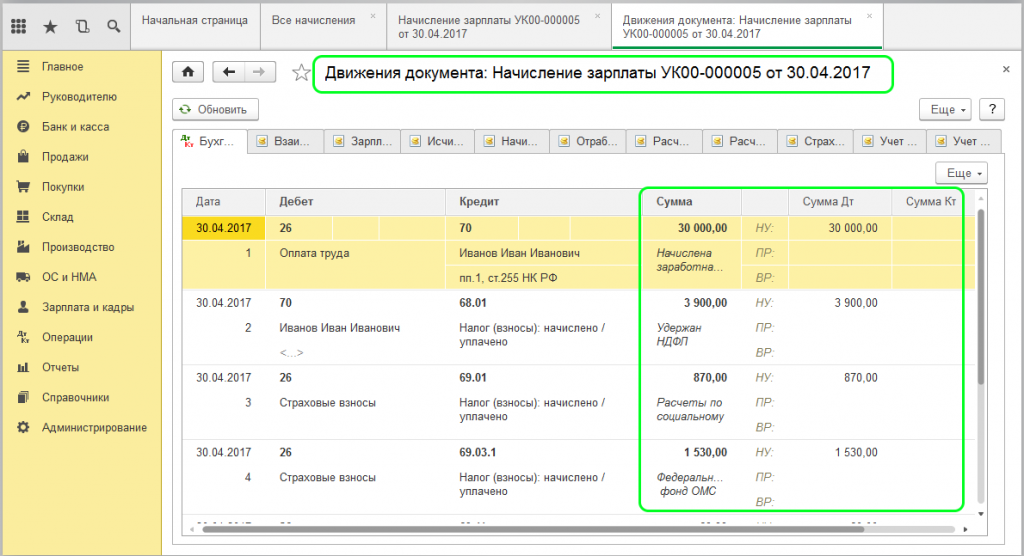

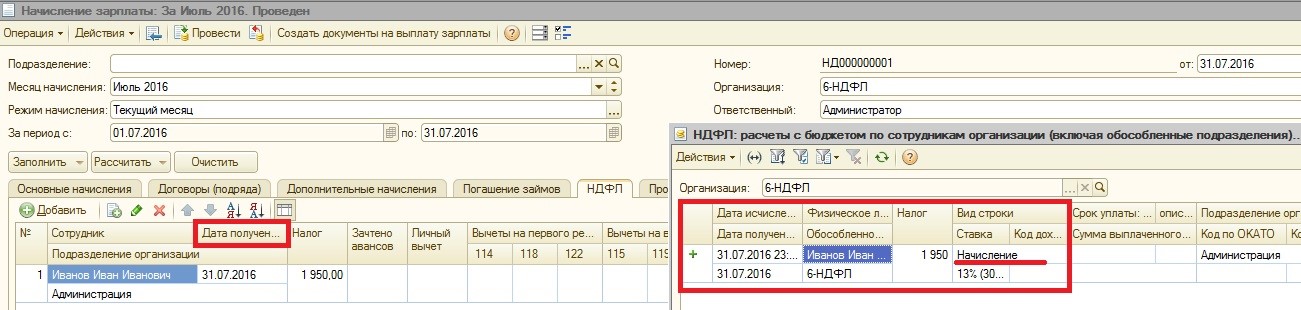

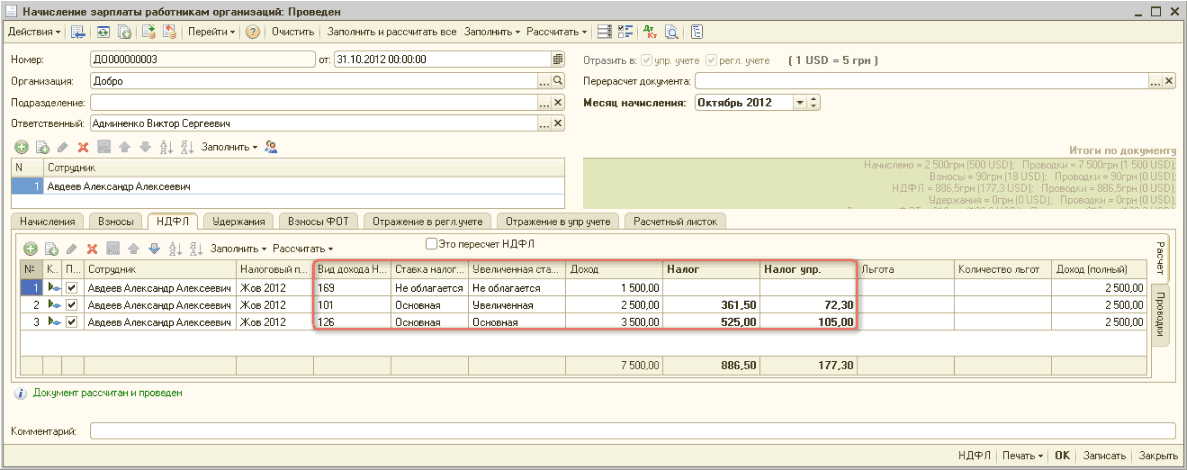

Учет НДФЛ в 1С: начисление и удержание

НДФЛ начисляется по каждой сумме фактически полученного дохода отдельно за период (месяц).

Сумма НДФЛ рассчитывается и начисляется такими документами, как «Начисление зарплаты«, «Отпуск«, «Больничный лист» и так далее.

В качестве примера возьмем документ «Начисление зарплаты»:

На закладке «НДФЛ» мы видим рассчитанную сумму налога. После проведения документа создаются следующие проводки по НДФЛ:

Также документ создает записи в регистре «Учет доходов для исчисления НДФЛ», по которому в дальнейшем заполняются формы отчетности:

Фактически удержанный налог с работника отражается в учете при проведении документов:

В отличие от начисления, датой удержания налога является дата проведенного документа.

Отдельно следует рассмотреть документ «Операция учета НДФЛ». Он предусмотрен для расчета НДФЛ с дивидендов, отпускных и прочей материальной выгоды.

Документ создается в меню «Зарплата и кадры» в разделе «НДФЛ», ссылка «Все документы по НДФЛ». В окне со списком документов при нажатии кнопки «Создать» появляется выпадающий список:

Почти все документы, так или иначе затрагивающие НДФЛ, создают записи в регистре «Расчеты налогоплательщиков с бюджетом по НДФЛ».

В качестве примера рассмотрим формирование записей регистра налогового учета документом «Списание с расчетного счета».

Добавим документ «Ведомость в банк» (меню «Зарплата и кадры» – ссылка «Ведомости в банк») и на ее основании создадим «Списание с расчетного счета»:

После проведения посмотрим проводки и движения по регистрам, которые сформировал документ:

Формирование отчетности по НДФЛ

Выше я описал основные регистры, которые участвуют при формировании основных отчетов по НДФЛ, а именно:

- Справка 2-НДФЛ (для работников и ИФНС).

Формируется в разделе «НДФЛ», меню «Зарплата и кадры»:

Формируется в разделе «НДФЛ», меню «Зарплата и кадры»:

В окне со списком документов нажмем кнопку создать и заполним справку по сотруднику:

Документ не формирует проводок и записей в регистры, а служит только для печати.

Отчет относится к регламентированной отчетности. Перейти к его оформлению можно также из раздела «НДФЛ», меню «Зарплата и кадры», либо через меню «Отчеты», раздел «Отчетность 1С», «Регламентированные отчеты».

Пример заполнения второго раздела:

Проверка удержанного и начисленного НДФЛ

Для проверки правильности начисления и уплаты налога в бюджет можно использовать «Универсальный отчет«. Он находится в меню «Отчеты», раздел – «Стандартные отчеты».

Интересовать нас будет регистр «Расчеты налогоплательщиков с бюджетом по НДФЛ».

Откроем отчет и нажмем кнопку «Настройка». Вверху выбираем регистр, по которому будем строить отчет. На первой закладке «Группировки» выберем следующие реквизиты:

После выбора группируемых полей указываем период и нажимаем кнопку «Сформировать». Должен получиться примерно такой отчет:

Должен получиться примерно такой отчет:

Здесь мы сразу видим, сколько НДФЛ было начислено и сколько уплачено по каждому сотруднику. При расхождении будет сразу видно, по кому не закрылась сумма. Из отчета можно сразу перейти в документ и скорректировать его.

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

Закрыть месяц и сформировать проводки по зарплате

Закрыть месяц и сформировать проводки по зарплатеПосле того как расчеты по всем сотрудникам проверены, зафиксированы и ведомости на выдачу зарплаты сформированы, бухгалтер закрывает месяц расчета. В СБИС сделать это можно несколькими способами в разделе «Сотрудники/Зарплата».

На вкладке «По сотрудникам»

На вкладке «Ведомости»

На вкладке «Календарь»

В отчете о закрытии месяца

Перейдите в раздел «Сотрудники/Зарплата» на вкладку «По сотрудникам».

- Выберите месяц расчета, который требуется закрыть, и организацию, если учет ведется по нескольким юрлицам. В режимах «Наша компания» и «Все юрлица» закрыть зарплату нельзя.

- Кликните « Провести» — СБИС предложит закрыть месяц расчета.

- Нажмите Да — месяц расчета будет закрыт.

- В разделе «Сотрудники/Зарплата/Выдача зарплаты» перейдите на вкладку «Ведомости».

- Выберите месяц расчета, который требуется закрыть, и организацию, если учет ведется по нескольким юрлицам. В режимах «Наша компания» и «Все юрлица» закрыть зарплату нельзя.

- Нажмите « Провести», чтобы сформировать проводки.

В разделе «Сотрудники/Зарплата/Налоги и отчеты» на вкладке «Календарь»:

- Выберите организацию, если учет ведется по нескольким юрлицам. В режимах «Наша компания» и «Все юрлица» закрыть зарплату нельзя.

- Нажмите строку «Закрытие зарплаты» — СБИС откроет «Отчет о закрытии месяца».

- Кликните «Закройте», чтобы сформировать проводки.

- В разделе «Сотрудники/Зарплата» перейдите на вкладку «Отчеты».

- Выберите организацию, если учет ведется по нескольким юрлицам. В режимах «Наша компания» и «Все юрлица» закрыть зарплату нельзя.

- В блоке «Учет» нажмите «Проводки» — СБИС откроет «Отчет о закрытии месяца».

- Кликните «Закройте», чтобы сформировать проводки.

Закрыть месяцы можно только по одной организации и последовательно, начиная с первого месяца работы в СБИС.

При закрытии месяца СБИС формирует проводки по начислению зарплаты, налогов и взносов:

- Дт 26-01 (или другой счет затрат в зависимости от настройки) Кт 70 — начислены расходы по зарплате;

- Дт 70 Кт 68-01 — удержан НДФЛ;

- Дт 26-01 (или другой счет затрат) Кт 69 — начислены взносы во внебюджетные фонды.

Кроме основных проводок могут формироваться проводки по прочим удержаниям (например, алименты) или начислению пособий по временной нетрудоспособности. Это зависит от операций, которые отражались в СБИС в течение месяца.

Это зависит от операций, которые отражались в СБИС в течение месяца.

Если бухгалтеру потребуется открыть месяц расчета, он может удалить проводки или оставить их доступными для просмотра.

Лицензия

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter.

проводок по расчету заработной платы | Финансовый учет

Обязательства по заработной плате В большинстве коммерческих организаций учет заработной платы особенно важен, потому что (1) платежные ведомости часто являются крупнейшими расходами, которые несет компания, (2) как федеральное правительство, так и правительства штатов требуют ведения подробных отчетов о заработной плате, и (3) компании должны регулярно подавать отчеты о заработной плате в правительство штата и федеральное правительство и переводить удержанные или причитающиеся иным образом суммы. Обязательства по заработной плате включают налоги и другие суммы, удерживаемые из зарплаты сотрудников, и налоги, уплачиваемые работодателями.

Работодатели обычно удерживают из заработной платы сотрудников суммы федерального подоходного налога; подоходный налог штата; Налоги FICA (социальное обеспечение); и другие статьи, такие как профсоюзные взносы, взносы на медицинское страхование, взносы по страхованию жизни, пенсионные планы и обязательства перед благотворительными организациями.

Предположим, что у компании была заработная плата в размере 35 000 долларов за апрель. Компания удержала из заработной платы сотрудников следующие суммы: федеральный подоходный налог — 4 100 долларов; подоходный налог штата 360 долларов США; Налоги FICA — 2 678 долларов США; и взносы на медицинское страхование 940 долларов.В этой записи записывается платежная ведомость:

| Дата | Счет | Дебетовая | Кредит |

| Апрель | Заработная плата Расходы | 35 000,00 | |

| Удерживаемый федеральный подоходный налог (дан) | 4 100,00 | ||

| Удерживаемая задолженность по государственному подоходному налогу (дана) | 360. | ||

| Налоги на социальное обеспечение FICA (35 000 долларов США x 6,2%) | 2 170,00 | ||

| Налог к уплате FICA Medicare (35 000 долларов США x 1,45%) | 507,50 | ||

| Задолженность по медицинскому страхованию сотрудников (выдана) | 940,00 | ||

| Заработная плата (35000 — 4100 — 360 — 2170 — 507,50 — 940) | 26 922.50 | ||

| Для учета заработной платы за месяц, закончившийся 30 апреля. |

Все счета, кредитуемые в записи, являются краткосрочными обязательствами и будут отражены в балансе, если они не были оплачены до подготовки финансовой отчетности. Когда эти обязательства выплачиваются, работодатель дебетует каждую из них и зачисляет наличные.

Работодатели обычно регистрируют налоги на заработную плату одновременно с заработной платой, к которой они относятся. Предположим, что налоги на заработную плату, которые работодатель платит за апрель, — это налоги FICA, государственные налоги по безработице (SUTA) 1890 долларов; и федеральные налоги по безработице (FUTA).Ни один сотрудник не заработал более 7000 долларов в этом календарном году. Запись для записи этих налогов на заработную плату будет:

Предположим, что налоги на заработную плату, которые работодатель платит за апрель, — это налоги FICA, государственные налоги по безработице (SUTA) 1890 долларов; и федеральные налоги по безработице (FUTA).Ни один сотрудник не заработал более 7000 долларов в этом календарном году. Запись для записи этих налогов на заработную плату будет:

| Дата | Счет | Дебетовая | Кредит |

| Апрель | Расходы по налогу на заработную плату | 4 848 | |

| Налоги на социальное страхование FICA (35 000 долларов США x 6,2%) | 2 170 | ||

| Налог к уплате FICA Medicare (35000 долларов x 1.45%) | 507,5 | ||

| Налоги к уплате FUTA (35 000 долл. США x 0,8%) | 280 | ||

| Налоги к уплате SUTA | 1890 | ||

Для учета налогов с заработной платы работодателя. |

Эти суммы добавляются к суммам, удерживаемым из зарплаты сотрудников. Кредит для FICA Taxes Payable равен сумме, удерживаемой из зарплаты сотрудников.Компания может зачислить свои собственные налоги и налоги FICA сотрудников на один и тот же счет пассивов, поскольку оба налога подлежат уплате в одно и то же время одному и тому же агентству. Когда эти обязательства выплачиваются, работодатель дебетует каждый из счетов обязательств и зачисляет наличные.

Расходы по налогу на заработную плату против подлежащего уплате налога на заработную плату | Small Business

Управление заработной платой для вашего бизнеса включает проводку расходов и начислений на многие счета для удержания, расходов на заработную плату, дополнительных расходов и федеральных налоговых обязательств.Ваш счет в бухгалтерской книге расходов по налогу на заработную плату и счет в бухгалтерской книге по налогу на заработную плату на первый взгляд похожи, но каждый из них служит отдельной цели в налоговой отчетности и обработке заработной платы.

Налоги на заработную плату

Налоги на заработную плату — это суммы, удерживаемые из зарплаты сотрудников или начисленные на ваших налоговых счетах в качестве взноса работодателя. Налоги на заработную плату включают федеральный подоходный налог, бесплатную медицинскую помощь и социальное обеспечение. Другими налогами на заработную плату являются страхование от безработицы и подоходный налог штата в соответствующих штатах.Удерживайте налоги на заработную плату в каждый платежный период, будь то еженедельно, раз в полгода или с другой периодичностью.

Расходы по налогу на заработную плату

Счет расходов по налогу на заработную плату является текущим счетом, используемым для отслеживания остатка взносов работодателя в налоги на заработную плату, включая выплаты по социальному обеспечению, медицинскому обслуживанию и страхованию от безработицы. При обработке платежной ведомости обязательство работодателя признается в счете расходов по налогу на заработную плату. Налог на заработную плату, выплачиваемый работодателем, не является частью общей заработной платы, поэтому у него есть собственный счет расходов, который следует должным образом классифицировать в бухгалтерской книге.

Налог на заработную плату, выплачиваемый работодателем, не является частью общей заработной платы, поэтому у него есть собственный счет расходов, который следует должным образом классифицировать в бухгалтерской книге.

Налог на заработную плату к уплате

Налоги должны признаваться в том периоде, в котором они были понесены, если в вашей компании используется учет по методу начисления. Платежи по налогу на заработную плату отправляются в налоговую службу ежеквартально вместе с вашими ежеквартальными налоговыми формами. Счет главной книги «Налог на заработную плату к уплате» предлагает временный счет для признания того, что расходы являются пассивом в ваших книгах, платежом, который вы по контракту обязаны произвести. Налоговые отчисления работодателя и работника проводятся по счетам кредиторской задолженности.

Корректировка записей

Проведите налоговые отчисления работодателя как дебет счета расходов по налогу на заработную плату. Зачислить задолженность по налогу на заработную плату на счет причитающейся суммы. Налоги, удерживаемые с зарплаты сотрудника, вводятся как дебет вашего счета расходов по заработной плате и кредит вашего счета к оплате. Дебитируйте кредиторскую задолженность и кредитуйте свой денежный счет, когда вы подаете квартальный налог на заработную плату и отправляете платеж в IRS.

Налоги, удерживаемые с зарплаты сотрудника, вводятся как дебет вашего счета расходов по заработной плате и кредит вашего счета к оплате. Дебитируйте кредиторскую задолженность и кредитуйте свой денежный счет, когда вы подаете квартальный налог на заработную плату и отправляете платеж в IRS.

Составитель биографических данных

Тара Кимбалл — бывший бухгалтер с более чем 10-летним опытом работы в сфере корпоративных финансов и бухгалтерского учета малого бизнеса.Она также занималась поддержкой настольных компьютеров и управлением сетью. Ее статьи появлялись в различных интернет-изданиях.

Расчет доходов и расходов бизнеса на конец налогового года

Если вы читаете это осенью или даже в декабре, сейчас хорошее время подумать о том, как можно сэкономить на налогах на бизнес, рассчитав доходы и расходы.

Понизьте свой налоговый счет вовремя

Многие предприятия обнаружили, что они могут минимизировать налоги на бизнес из года в год, тщательно продумывая, когда производить платежи для увеличения расходов и налоговых вычетов, а также подталкивать квитанции для получения дохода в конце налогового года. В общем, вы хотите переместить доход в год с более низкими налогами и расходами в год с более высокими налогами, но это большое упрощение.

В общем, вы хотите переместить доход в год с более низкими налогами и расходами в год с более высокими налогами, но это большое упрощение.

Учет наличности и расчет времени на конец года

Прежде чем переносить платежи и доход между двумя годами, прежде всего необходимо проверить, какой метод учета вы используете. Метод бухгалтерского учета, который вы используете для своего бизнеса (кассовый или начисленный), имеет значение в сроках выплат и доходов, а также в определении конструктивного поступления.Поскольку большинство малых предприятий используют кассовый учет, примеры расчета времени будут посвящены этому методу.

В интервью The Balance SMB и CPA Гейл Розен Розен объяснил, что если ваш бизнес работает на кассовой основе, вы можете рассмотреть возможность отсрочки отправки счетов за последний год, чтобы оплата не поступала до 2021 года. также покупайте предметы, которые хотите в 2020 году, вместо того, чтобы ждать до 2021 года.

доход. В кассовом учете вы учитываете доход от бизнеса, когда вы фактически или конструктивно получаете его (поясняется ниже) в течение налогового года.

В кассовом учете вы учитываете доход от бизнеса, когда вы фактически или конструктивно получаете его (поясняется ниже) в течение налогового года.

Например, предположим, что вы занимаетесь веб-дизайном на 1000 долларов и отправляете клиенту счет в декабре. Вы получите оплату в январе. При кассовом учете вы учитываете его как доход в январе при получении платежа.

Расходы. То же самое и с расходами: если вы получили счет на 800 долларов в декабре и оплатили его в январе, он считается расходом в январе.

Например, если ваш банк зачисляет проценты на ваш корпоративный банковский счет в декабре, вы должны засчитать их как доход за декабрь, потому что они доступны вам.Это считается доходом, даже если вы не сняли его и не занесли в свои книги до января.

Это обсуждение кассового учета и учета по методу начисления является общим обзором. Ваша бизнес-ситуация специфична, и есть много исключений. Поговорите со своим налоговым специалистом, прежде чем пытаться рассчитать доходы и расходы,

Сроки выплаты на конец года

Прежде чем вы начнете думать о сроках получения доходов и расходов, вам сначала нужно определить, когда (в этом году или в следующем году) вы хотите снизить свой бизнес-доход для целей налогообложения. Обычная стратегия малого бизнеса — снизить налоги в текущем году за счет предоплаты расходов и отсрочки получения дохода.

Обычная стратегия малого бизнеса — снизить налоги в текущем году за счет предоплаты расходов и отсрочки получения дохода.

Но Гейл Розен объясняет, что налоговая стратегия отсрочки дохода или предоплаты расходов не для всех. Если вы собираетесь перейти на более высокий уровень налогообложения в 2020 году, вы можете подумать о противоположном при налоговом планировании. Это особенно актуально для растущего бизнеса.

Некоторые способы снизить налоговый счет в этом году:

Делайте подарки и пожертвования, не подлежащие вычету. Как пояснила Гейл Розен, благотворительный подарок вычитается из суммы налогообложения в том году, в котором он был оплачен. Если чек безоговорочно отправлен по почте и будет очищен в надлежащее время, взнос считается оплаченным при отправке по почте. Взнос, взимаемый с кредитной карты, вычитается в том году, в котором была произведена оплата, а не в последующий год, когда производится оплата компании-эмитенту кредитной карты.

Узнайте больше о вычетах бизнес-налога на благотворительные подарки, чтобы быть уверенным, что подарок или пожертвование подлежат вычету для вашего бизнеса.

Расходы по предоплате., если вы предварительно оплачиваете страхование своего бизнеса или ссуду, отправьте платеж с помощью кредитной карты или убедитесь, что вы отправили чек по почте получателю вовремя, или снимите средства с кредитной карты до конца года. получатель не должен получать платеж до конца года.

Купить активы . Когда вы покупаете актив, вы можете понести амортизационные расходы по этому активу. Эти расходы уменьшают ваш налоговый счет.

IRS считает, что актив принадлежит бизнесу, когда он «введен в эксплуатацию», то есть когда он готов и доступен для определенного использования.Взаимодействие с другими людьми

Задержка поступления. Это не означает, что вы не обналичиваете чек, полученный вами в качестве оплаты, потому что вы получили его, даже если не обналичивали его (помните конструктивную квитанцию). Вы можете отложить отправку счетов до конца года, чтобы убедиться, что вы получите деньги в следующем году.

Вы можете отложить отправку счетов до конца года, чтобы убедиться, что вы получите деньги в следующем году.

Сроки оплаты труда сотрудников и доходов W-2

Заработная плата сотрудников в конце года иногда бывает сложной из-за конструктивного подхода. Заработная плата сотрудников должна регистрироваться в правильном году, а дата выплаты зарплаты является контрольной.Если зарплата датирована декабрем, то считается, что это год, когда работник получил зарплату, даже если зарплата еще не была получена.

Иногда зарплаты отражают доход за два года; например, последняя неделя декабря и первая неделя января. Если зарплата датирована январем, весь доход считается полученным во втором году, потому что работник не получил денег в первый год.

Но если работник имел доступ к заработной плате в первый год «без существенных ограничений или ограничений» (помните конструктивную квитанцию), все деньги считаются полученными в том же году.Это может иметь место, если деньги вносятся с использованием прямого депозита в декабре, на период выплаты, заканчивающийся в январе.

В некоторые годы периоды оплаты увеличиваются, что также может повлиять на размер зарплаты сотрудника между двумя годами.

Эта проблема влияет на суммы в формах W-2 сотрудника. Уточните у своего налогового специалиста , если вы не знаете, как распределить заработную плату сотрудников на два года.

Использование кредитной карты для платежей в конце года

Безусловно, уместно использовать кредитную карту для совершения этих платежей в конце года.Вам не нужно погашать остаток сейчас, но расходы могут быть учтены в этом году. Например, если вы покупаете ноутбук для своего бизнеса до конца года, используя свою бизнес-кредитную карту, вы можете получить налоговый вычет в этом году и погасить кредитную карту в следующем году.

1099 Отчетность для независимых подрядчиков на конец года

Независимый подрядчик, выполнявший работу для вашей компании, мог получить оплату в начале января, но вы могли отправить (и зарегистрировать) платеж в декабре и записать платеж как часть формы 1099-MISC подрядчика за этот год.

Независимый подрядчик должен указать платеж, как это указано в форме 1099-MISC этого года, но вычесть платеж и приложить объяснение к декларации. Затем независимый подрядчик должен включить платеж в отчет за следующий год, даже если на следующий год 1099 не может быть выпущено.

Учет по методу начисления и расчет времени на конец года

В бухгалтерском учете по методу начисления вы обычно указываете доход в том году, в котором он был получен, и вычитаете или капитализируете расходы (путем отражения их в качестве актива и начисления амортизации) в том году, в котором они были получены.Целью учета по методу начисления является сопоставление доходов и расходов за соответствующий год.

Расходы отражаются, когда (а) сумма обязательства установлена и отражена, и (б) предоставляется недвижимость или услуги или используется недвижимость. Некоторые повторяющиеся предметы, использованные в течение года, можно рассматривать как понесенные в течение налогового года, даже если некоторые события не произошли. Это может быть так, если вы покупаете бумагу для копирования и используете ее в течение года.

Доход записывается в год, когда возникло ваше право на получение дохода, и вы можете определить сумму.Если вы используете метод начисления, вы включаете сумму в валовой доход на самую раннюю дату:

- При получении платежа

- Когда сумма дохода причитается вам

- Когда вы получаете доход

- Когда переходит право собственности (документ о собственности).

Вы можете фиксировать авансовые платежи клиентов. Если вы используете метод начисления, вы можете отложить включение авансового платежа в доход от вашего бизнеса до следующего года, но не позднее этого налогового года.

Например, предположим, вы сделали 1000 долларов за веб-дизайн и отправили клиенту счет в декабре. Если вы используете метод начисления:

- Счет в размере 1000 долларов за ваши услуги должен быть включен в ваш доход от бизнеса в декабре, потому что именно тогда вы «получили» доход.

- Расходы на канцелярские принадлежности в размере 180 долларов включены в ваши расходы за декабрь, поскольку сумма фиксированная и вы используете канцелярские товары.

Сроки получения доходов и расходов для снижения вашего налогового счета — сложное решение.Эта информация является общим обзором и не предназначена для использования в качестве налоговой или юридической консультации. Обсудите возможные сроки окончания года со своим налоговым специалистом.

Определение начисленного дохода

Что такое начисленный доход?

Накопленный доход — это деньги, которые были заработаны, но еще не получены. Паевые инвестиционные фонды или другие объединенные активы, которые накапливают доход в течение определенного периода времени, но платят акционерам только один раз в год, по определению, накапливают свой доход. Отдельные компании также могут получать доход, фактически не получая его, что является основой системы учета по методу начисления.

Общие сведения о начисленных доходах

Большинство компаний используют учет по методу начисления. Это альтернатива методу учета наличными и необходима компаниям, которые продают товары или предоставляют услуги клиентам в кредит. Согласно общепринятым принципам бухгалтерского учета США (GAAP) учет по методу начисления основан на принципе признания выручки. Этот принцип направлен на сопоставление доходов с периодом, в котором они были получены, а не с периодом получения денежных средств.

Это альтернатива методу учета наличными и необходима компаниям, которые продают товары или предоставляют услуги клиентам в кредит. Согласно общепринятым принципам бухгалтерского учета США (GAAP) учет по методу начисления основан на принципе признания выручки. Этот принцип направлен на сопоставление доходов с периодом, в котором они были получены, а не с периодом получения денежных средств.

Другими словами, то, что деньги еще не получены, не означает, что доход не получен.

Принцип соответствия также требует, чтобы выручка признавалась в том же периоде, что и расходы, понесенные при получении этой выручки. Также называемый накопленной выручкой, накопленный доход часто используется в сфере услуг или в случаях, когда с клиентов взимается почасовая оплата за работу, которая была завершена, но будет выставлен счет в будущем отчетном периоде.Начисленный доход указывается в разделе активов баланса, поскольку он представляет собой будущую выгоду для компании в виде будущих денежных выплат.

Ключевые выводы

- Начисленный доход — это полученный, но еще не полученный доход.

- Начисленный доход могут получать как физические лица, так и компании.

- Несмотря на то, что доход еще не поступил, начисленный доход отражается в бухгалтерских книгах по мере его получения в соответствии с методом начисления.

В 2014 году Совет по стандартам финансового учета, который устанавливает правила для предприятий и некоммерческих организаций США, представил «Раздел 606 Кодекса стандартов бухгалтерского учета« Выручка по договорам с клиентами »», чтобы обеспечить нейтральную в отрасли модель признания выручки для повышения сопоставимости финансовой отчетности между компаниями и отрасли. Публичные компании должны были применять новые правила признания выручки с 1 кв.2018 г.

Примеры начисленных доходов

Предположим, компания А собирает мусор для местных сообществ и выставляет счет своим клиентам в размере 300 долларов в конце каждого шестимесячного цикла. Несмотря на то, что компания A не получает платеж в течение шести месяцев, компания по-прежнему записывает ежемесячный дебет в размере 50 долларов в счет начисленного дохода и кредит в размере 50 долларов в счет выручки. Счет не отправлен, но работа выполнена, а значит, расходы уже понесены и выручка получена.

Когда по истечении шести месяцев за услугу поступают наличные, кредит в размере 300 долларов США в размере полной суммы платежа предоставляется в счет начисленного дохода, а дебет в размере 300 долларов США — в счет наличных средств. Сальдо начисленной прибыли возвращается к нулю для этого клиента.

Начисленный доход также относится к физическим лицам и их зарплатам. Доход, который работник получает, обычно накапливается в течение определенного периода времени. Например, многим наемным сотрудникам их компания платит каждые две недели; им не платят в конце каждого рабочего дня. В конце цикла оплаты работнику выплачивается заработная плата, и начисленная сумма возвращается к нулю. Если они покидают компанию, у них все еще остается заработанная, но еще не выплаченная зарплата.

Если они покидают компанию, у них все еще остается заработанная, но еще не выплаченная зарплата.

Налог на заработную плату (работодатели) | Сервис

Срок оплаты

Налог на заработную плату должен подаваться и уплачиваться по графику, который соответствует тому, сколько денег удерживается из зарплаты сотрудников.См. Ниже, чтобы определить вашу частоту подачи заявок.

Ставка налога

3,8398%

для резидентов Филадельфии или 3,4481% для нерезидентов

Кто платит налог

Городской налог на заработную плату — это налог на заработную плату, комиссионные и другие компенсации. Налог применяется к платежам, которые человек получает от работодателя в обмен на работу или услуги. Все жители Филадельфии должны платить городской налог на заработную плату, независимо от того, где они работают. Нерезиденты, работающие в Филадельфии, также должны платить налог на заработную плату.

Работодатели

Все работодатели, расположенные в Пенсильвании, должны зарегистрироваться в городе Филадельфия в течение 30 дней после того, как они стали работодателем либо :

- Житель Филадельфии, или

- Нерезидент Филадельфии, предоставляющий услуги работодателю в Филадельфии.

Работодатели обязаны удерживать налог на заработную плату со всех сотрудников, которые соответствуют этим критериям.

Работодатели и компании, обслуживающие заработную плату, также должны подавать W-2 в город Филадельфия. См. Подробности в наших правилах подачи W-2.

Компании по расчету заработной платы

Службы расчета заработной платы, которые переводят платежи Филадельфийского налога на заработную плату для своих клиентов, должны производить эти платежи в электронном виде с помощью кредитной или дебетовой системы ACH. Если вы уже производите платежи через ACH Debit, вы можете продолжать делать это до 1 ноября 2021 года.Однако мы больше не добавляем новых участников в нашу дебетовую программу ACH. При зачислении вы должны получить установленные у вашего клиента номера городских счетов по заработной плате и частоту подачи документов. Клиент, у которого нет номера городского счета для оплаты труда, должен зарегистрировать его через городской веб-сайт eFile / ePay.

Если вы уже производите платежи через ACH Debit, вы можете продолжать делать это до 1 ноября 2021 года.Однако мы больше не добавляем новых участников в нашу дебетовую программу ACH. При зачислении вы должны получить установленные у вашего клиента номера городских счетов по заработной плате и частоту подачи документов. Клиент, у которого нет номера городского счета для оплаты труда, должен зарегистрировать его через городской веб-сайт eFile / ePay.

Компании, занимающиеся расчетом заработной платы, должны следовать спецификациям файла доходов при переводе налоговых деклараций. Загрузите документ со спецификацией заработной платы для ознакомления с требованиями.

Если у вас не удерживается налог на заработную плату

Вы должны зарегистрировать учетную запись налога на прибыль, если:

- Вы являетесь резидентом Филадельфии или нерезидентом, работающим в Филадельфии, и

- Ваш работодатель не обязан удерживать налог на заработную плату.

Вы можете зарегистрировать учетную запись для заработка на городском веб-сайте eFile / ePay, используя свой номер социального страхования. Узнайте больше на странице «Налог на прибыль».

Если вам необходимо изменить декларацию по налогу на заработную плату, заполните новую декларацию с обновленной суммой. Поместите «X» в поле, которое указывает, что форма является измененной декларацией.

Важные даты

Определение частоты подачи

Если вы являетесь работодателем, частота подачи вами документов определяется суммой удерживаемого вами налога на заработную плату.

| Сумма удержания | Как часто вы должны подавать налоговую декларацию о заработной плате |

| Менее 350 долларов США в месяц | Ежеквартально |

| Более 350 долларов США, но менее 16 000 долларов США в месяц | Ежемесячно |

| 16000 долларов США и более в месяц (двухмесячные вычеты из заработной платы) | Полужина в месяц |

| 16000 долларов в месяц и более | еженедельно |

Раз в месяц и неделю лица, подающие документы, должны отправлять свои платежи по налогу на заработную плату в электронном виде через дебет или кредит Автоматизированной клиринговой палаты (ACH). Узнайте больше на странице форм и инструкций по электронному переводу денежных средств (EFT-ACH).

Узнайте больше на странице форм и инструкций по электронному переводу денежных средств (EFT-ACH).

Периоды без начисления заработной платы

Если у вас нет платежной ведомости за отчетный период, вы должны подать декларацию о нулевом платеже или посетить страницу электронного файла, чтобы сообщить о своем NTL (отсутствие налоговых обязательств) с указанием отсутствия налога, чтобы предотвратить уведомление лица, не подающего заявку. Любой период без поданной декларации будет классифицирован как не подающий. В результате на налогоплательщика будут наложены судебные иски и штрафы. Работодатели с активными счетами заработной платы и без удержания заработной платы в Филадельфии должны заполнить форму изменения, чтобы аннулировать счет заработной платы.

Налоговые ставки, пени и сборы

Сколько это стоит?

Действует с 1 июля 2021 г.

3,8398% (резидент)

3,4481% (нерезидент)

Действует с 1 июля 2020 г . :

:

3,8712% для резидентов Филадельфии

3,5019% для нерезидентов

Действует с 1 июля 2019 г .:

3,8712% для резидентов Филадельфии

3,4481% для нерезидентов

Действует с 1 июля 2018 г .:

3.8809% для резидентов Филадельфии

3,4567% для нерезидентов

Что произойдет, если вы не заплатите вовремя?

Если вы не заплатите вовремя, к сумме вашей задолженности будут добавлены пени и штрафы.

Пени и штраф подлежат уплате по любым неуплаченным налогам по ставке, указанной в Кодексе Филадельфии 19-509.

Для получения дополнительной информации о ставках см. Нашу страницу «Проценты, штрафы и сборы».

Скидки и льготы

Имеете ли вы право на скидку?

Возврат подоходного налога на заработную плату

Если вы одобрены для освобождения от уплаты налогов в соответствии с Правилами Пенсильвании 40 SP, вы можете иметь право на возмещение налога на заработную плату в зависимости от вашего дохода. Налогоплательщик (резидент или нерезидент), подпадающий под действие налогового прощения штата Пенсильвания, уплачивает налог на заработную плату по сниженной ставке 1,5%. Городские власти вернут налог на заработную плату, удержанный работодателем сверх 1,5% скидки.

Налогоплательщик (резидент или нерезидент), подпадающий под действие налогового прощения штата Пенсильвания, уплачивает налог на заработную плату по сниженной ставке 1,5%. Городские власти вернут налог на заработную плату, удержанный работодателем сверх 1,5% скидки.

Как применять редукцию

Чтобы иметь право на получение ставок, основанных на доходе, вы должны приложить к петиции о возмещении заполненное приложение Pennsylvania Schedule SP. Город Филадельфия проверит, соответствует ли ваше расписание SP данным штата.

Резиденты не из Пенсильвании, которые работают в Филадельфии, но не подают налоговую декларацию о доходах в Пенсильвании, должны приложить подписанную копию своей государственной налоговой декларации, чтобы иметь право на использование ставок, основанных на доходах.

Возмещение за время, отработанное за пределами Филадельфии

Если вы заплатите больше налога на заработную плату, чем причитается, вы можете подать иск о возврате излишка суммы. Это может произойти, если вы нерезидент и ваш работодатель удерживает налог на заработную плату за время, проведенное вами за пределами Филадельфии. Чтобы получить обратно эту часть налога на заработную плату, вам нужно будет запросить возврат.

Это может произойти, если вы нерезидент и ваш работодатель удерживает налог на заработную плату за время, проведенное вами за пределами Филадельфии. Чтобы получить обратно эту часть налога на заработную плату, вам нужно будет запросить возврат.

Можно ли освободить вас от уплаты налога?

Некоторые формы дохода освобождены от налога на заработную плату.К ним относятся:

- Стипендия, полученная в рамках программы на получение степени, по которой вы не предоставляете услуги

- Пенсионные выплаты

- Пособия, вытекающие из Закона о компенсации рабочим

- Оплата и надбавки за действительную военную службу

- Пособия в случае смерти

- Взносы на медицинское страхование, оплачиваемые работодателем (единообразно для всех сотрудников)

- Гонорары свидетелей и присяжных

- Пособия по болезни или нетрудоспособности

- Поступления по полисам страхования жизни

Как платить

Если вы являетесь сотрудником компании, расположенной в Пенсильвании, налог на заработную плату будет автоматически удерживаться из вашей зарплаты и выплачиваться вашим работодателем городу Филадельфия.

Если вы являетесь работодателем , вам нужно будет подать и уплатить налог на заработную плату в соответствии с графиком, который соответствует суммам, которые вы удерживаете. Если вы используете стороннюю службу расчета заработной платы, вы должны подать и уплатить налог в электронном виде.

Годовая сверка

Пишите на:

Департамент Филадельфиивыручки

P.O. Box 1670

Филадельфия, Пенсильвания

19105

Верх

США — Налогообложение международных руководителей

Каковы основные категории разрешений на работу для долгосрочных командировок в США? В этом контексте укажите, требуется ли местный трудовой договор для конкретного типа разрешения.

H-1B, специалист по специальности:

Категория H-1B позволяет U.S. работодатели нанимают определенных иностранных сотрудников по специальностям. Иммиграционные правила США определяют «специальность» как занятие, требующее как минимум 4-летнего диплома бакалавра США или его эквивалента для вступления в должность.

Существует лимит или квота в 65 000 новых виз H-1B, которые могут выдаваться ежегодно. США выделяют 6800 из этих виз H-1B для граждан Чили и Сингапура.

Отдельная квота в 20 000 виз H-1B зарезервирована для бенефициаров, получивших статус U.S. Степень магистра или выше. Петиции, поданные от имени бенефициаров, имеющих степень магистра США или выше, будут засчитаны в обычную квоту H-1B, как только США в СНГ получат достаточное количество петиций для достижения максимальной степени ученой степени.

E-3, Австралийский специалист по специальности:

Визы E-3 доступны для граждан Австралии, которые будут работать в США и соответствовать критериям для визы H-1B, как указано выше. Количество выдаваемых виз E-3 ограничено 10 500 на финансовый год.

Количество выдаваемых виз E-3 ограничено 10 500 на финансовый год.

TN Professional в соответствии с соглашением между США, Мексикой и Канадой:

USMCA (ранее NAFTA) устанавливает правила торговли и инвестиций между США, Мексикой и Канадой. Категория TN позволяет гражданам Канады и Мексики заниматься заранее оговоренной деловой деятельностью в США в качестве профессионалов. В большинстве случаев человеку, подающему заявку на статус TN, будет предложено трудоустройство в США, хотя в некоторых случаях заявитель может подать заявку на въезд в США для оказания профессиональных услуг U.Клиент из С. от имени иностранного работодателя. Критерии TN следующие:

• Заявитель является гражданином Мексики или Канады

• Заявителем является один из 63 типов профессионалов, перечисленных в Приложении 1603.D.II НАФТА

• Иностранец соответствует определенным критериям для этой профессии

• Для предполагаемой должности в США требуется кто-то в этом профессиональном качестве; и

• Иностранец будет работать на работодателя в США или на клиента из США в соответствии с ранее заключенным контрактом или соглашением об оказании услуг.

L-1A или L-1B, внутрифирменный получатель:

Статус L-1 используется для перевода сотрудников из компании за границу в связанную организацию в США. Классификация L-1A применяется к иностранцам, желающим въехать в США для выполнения исполнительной / управленческой роли, в то время как классификация L-1B зарезервирована для иностранных граждане, въезжающие в США для выполнения работы, требующей применения «специальных знаний». Чтобы претендовать на статус L-1, человек должен работать в соответствующей организации за пределами США.S. в течение как минимум 1 непрерывного года за последние 3 года на должности, которая была либо управленческой / исполнительной по своему характеру, либо со специальными знаниями. Квалифицированной организацией является — это американская или иностранная фирма, которая ведет или будет вести бизнес на регулярной, систематической и непрерывной основе, предоставляя товары и / или услуги. Филиалы, филиалы и дочерние компании считаются соответствующими организациями в контексте L-1.

E-1 / E-2, договорный трейдер / договорный инвестор:

Статус неиммиграционной визы E-1 или E-2 может быть предоставлен на основании значительной торговли или инвестиций, предпринятых иностранным гражданином или компанией того же гражданства, что и страна, заключившая договор о торговле и мореплавании с США.Соискатель статуса E-1 или E-2 должен быть в США обязан выполнять 1) исполнительную или контролирующую роль или 2) должность «основного сотрудника», обладая специальными навыками, критически важными для успешной работы в США. юридическое лицо.

Заявитель E-1 или E-2 может работать в США с перерывами или непрерывно в течение разрешенного временного периода и может оставаться на заработной плате за рубежом.

O-1, иностранец с необычными способностями или достижениями:

Неиммиграционная виза O-1 предназначена для лиц, которые обладают выдающимися способностями в науке, искусстве, образовании, бизнесе или спорте или которые продемонстрировали выдающиеся достижения в кино- или телеиндустрии и были признаны на национальном или национальном уровне. на международном уровне за эти достижения.Работодатель или агентство США может спонсировать человека для получения статуса O-1.

на международном уровне за эти достижения.Работодатель или агентство США может спонсировать человека для получения статуса O-1.

Общее время обработки сильно зависит от типа разрешения, органов, участвующих в процессе, и места подачи заявки. Как правило, процесс может занять от 2 недель до 1 года со дня подачи / подачи.

В зависимости от типа разрешения максимальный срок действия варьируется от 3 до 5 лет с возможностью продления визы.

Существуют ли требования к минимальной заработной плате для получения долгосрочной работы и вида на жительство по назначению? Могут ли учитываться надбавки при заработной плате?

Существует требование минимальной заработной платы для некоторых U.S. рабочие визы и заявления на ПМЖ

Есть ли ускоренный процесс, который может ускорить получение визы / разрешения на работу?

Некоторые заявления на получение визы имеют право на «премиальную обработку» Службой гражданства и иммиграции США за плату в размере 2 500 долларов США.

На каком этапе работнику разрешается приступить к работе при подаче заявления на долгосрочную работу и вид на жительство (правопреемники / местный найм)?

Сотруднику разрешается приступить к работе после получения действительного U.S. рабочая виза, утвержденное изменение статуса на категорию разрешенной для работы визы, действующий документ о разрешении на работу или статус постоянного жителя США.

Можно ли преобразовать краткосрочное разрешение / бизнес-визу в долгосрочное разрешение в США?

Технически возможно преобразование краткосрочной визы / статуса в долгосрочную визу в стране / юрисдикции. Это необходимо рассматривать в индивидуальном порядке, поскольку это сильно зависит от обстоятельств. Если перевод невозможен, заявителю необходимо будет покинуть U.S. и подать заявку из-за пределов страны / юрисдикции.

Можно ли продлить разрешение на работу и проживание?

Как правило, можно продлить / продлить статус рабочей визы и карты постоянного проживания.

Существует ли квота, система или тест на рынке труда?

В США действуют квоты и требования к тестированию рынка труда для определенных категорий заявлений на получение визы и ПМЖ.

Налог на прибыль (сотрудники) | Сервис

Срок оплаты

Ежеквартально плюс ежегодная сверка.

Конкретные сроки указаны ниже.

Ставка налога

3,8398%

для резидентов и 3,4481% для нерезидентов

Кто платит налог

Налог на прибыль — это налог на заработную плату, комиссионные и другие компенсации, выплачиваемые лицу, которое работает или живет в Филадельфии.

Вы должны платить налог на прибыль, если вы:

- Житель Филадельфии с налогооблагаемым доходом, у которого не удерживается городской налог на заработную плату из вашей зарплаты.

- Нерезидент, который работает в Филадельфии и не удерживает городской налог на заработную плату из вашей зарплаты.

Наиболее распространенная ситуация для подачи и уплаты налога на прибыль — это когда житель Филадельфии работает на работодателя за пределами штата. Работодатели за пределами штата не обязаны удерживать налог на заработную плату в Филадельфии, если они не имеют физического местонахождения в Пенсильвании или не облагаются налогом на доходы и поступления от предпринимательской деятельности.Если налог на заработную плату не удерживается, жители Филадельфии должны подавать и платить налог на прибыль самостоятельно.

Город Филадельфия не является стороной каких-либо соглашений о взаимном налогообложении с другими муниципалитетами. Жителей Филадельфии, работающих за пределами штата, могут потребовать подать и уплатить местный подоходный налог в этой юрисдикции в дополнение к налогу на прибыль Филадельфии. Нерезиденты Пенсильвании не могут претендовать на налоговую льготу по налогу на прибыль Филадельфии в отношении подоходного налога, уплаченного в пользу любого другого штата или политического подразделения.

Нерезиденты Пенсильвании не могут претендовать на налоговую льготу по налогу на прибыль Филадельфии в отношении подоходного налога, уплаченного в пользу любого другого штата или политического подразделения.

Если вы работаете не по найму, вы платите следующие налоги вместо Налог на прибыль:

Если вам необходимо изменить налоговую декларацию о доходах, заполните новую декларацию с обновленной суммой. Поместите «X» в поле, которое указывает, что форма является измененной декларацией. Неполучение налоговой декларации не освобождает вас от ответственности за ее своевременную подачу и уплату налога. Вы можете уплатить налог на прибыль в электронном виде и распечатать свою налоговую декларацию.

Важные даты

Налог на прибыль необходимо подавать и уплачивать ежеквартально вместе с ежегодной выверкой в конце каждого календарного года.

На 2021 год квартальные сроки погашения:

- 1 квартал: 30 апреля 2021 г.

- 2-й квартал: 2 августа 2021 г.

- 3 квартал: 2 ноября 2021 г.

- Q4: 1 февраля 2022 г.

Срок годовой выверки для 2020 года — 15 апреля 2021 года.

Срок годовой выверки для 2021 года — 15 апреля 2022 года.

Налоговые ставки, пени и сборы

Сколько это стоит?

Действует с 1 июля 2021 г.

3.8398% (резидент)

3,4481% (нерезидент)

Действует с 1 июля 2020 г.

3,8712% (резидент)

3,5019% (нерезидент)

Действует с 1 июля 2019 г.

3,8712% (резидент)

3,4481% (нерезидент)

Действует с 1 июля 2018 г.

3,8809% (резидент)

3,4567% (нерезидент)

Что произойдет, если вы не заплатите вовремя?

Если вы не заплатите вовремя, к сумме вашей задолженности будут добавлены пени и штрафы.

Для получения дополнительной информации о ставках см. Нашу страницу «Проценты, штрафы и сборы».

Скидки и льготы

Имеете ли вы право на скидку?

Скидки по налогу на прибыль не предоставляются.

Возврат налога на прибыль

Если вы одобрены для освобождения от уплаты налогов в соответствии с графиком SP Пенсильвании 40, вы можете иметь право на возмещение налога на прибыль в зависимости от вашего дохода. Люди, соответствующие критериям, могут получить возмещение до 0.5% от городских налогов на заработную плату, которые их работодатель удерживает из их зарплаты или которые они перечисляют ежеквартально в своих налоговых декларациях.

Как применять редукцию

Чтобы иметь право на получение ставок, основанных на доходах, вы должны приложить заполненное расписание SP Пенсильвании к своему ходатайству о возмещении или годовую сверку налоговой декларации о доходах сотрудников. Город Филадельфия проверит, соответствует ли ваше расписание SP данным штата.

Резиденты не из Пенсильвании, которые работают в Филадельфии, но не подают налоговую декларацию о доходах в Пенсильвании, должны приложить подписанную копию своей государственной налоговой декларации, чтобы иметь право на использование ставок, основанных на доходах.

Можно ли освободить вас от уплаты налога?

Вам не нужно платить налог на прибыль, если вы:

- Удерживайте городской налог на заработную плату из вашей зарплаты.

- Являются физическим лицом или частью партнерства, которое регистрирует и платит налог на чистую прибыль.

Как платить

Для подачи и оплаты налога на прибыль по почте:

1

Заполните форму заявления на получение налоговой декларации.

Форма заявки на открытие счета включена в ссылки на ресурсы на этой странице.

2

Отправьте форму заявки на номер:

Налоговое управление Филадельфии1401 John F. Kennedy Blvd.

Филадельфия, Пенсильвания 19102

3

Файл возвращает и отправляет ежеквартальные платежи на:

Департамент ФиладельфиивыручкиP.O. Box 1648

Philadelphia, PA 19105–1648

4

Подайте и оплатите ежегодную сверку, отправив ее по адресу:

Департамент доходов Филадельфии,P.

Об авторе