Налоговые отчисления с заработной платы: Какие налоги платит работодатель за работника

Уменьшить налог на заработную плату и сохранить категорию малого предприятия

В наши дни для успеха в предпринимательской деятельности необходимо предлагать покупателям высококачественные товары и услуги по максимально доступной цене. С этой целью руководители компаний постоянно ищут способы снижения себестоимости продукции. А это достигается за счет сокращения валовых издержек предприятия.

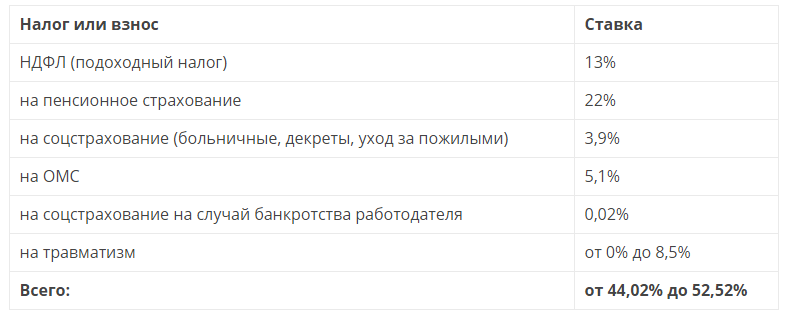

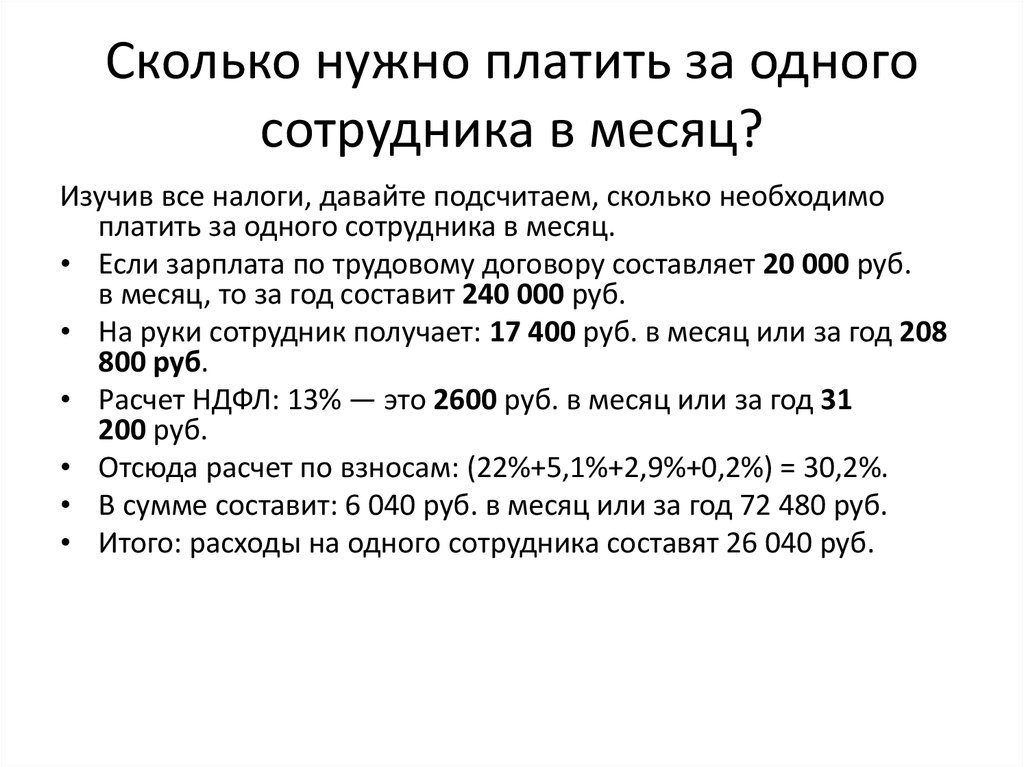

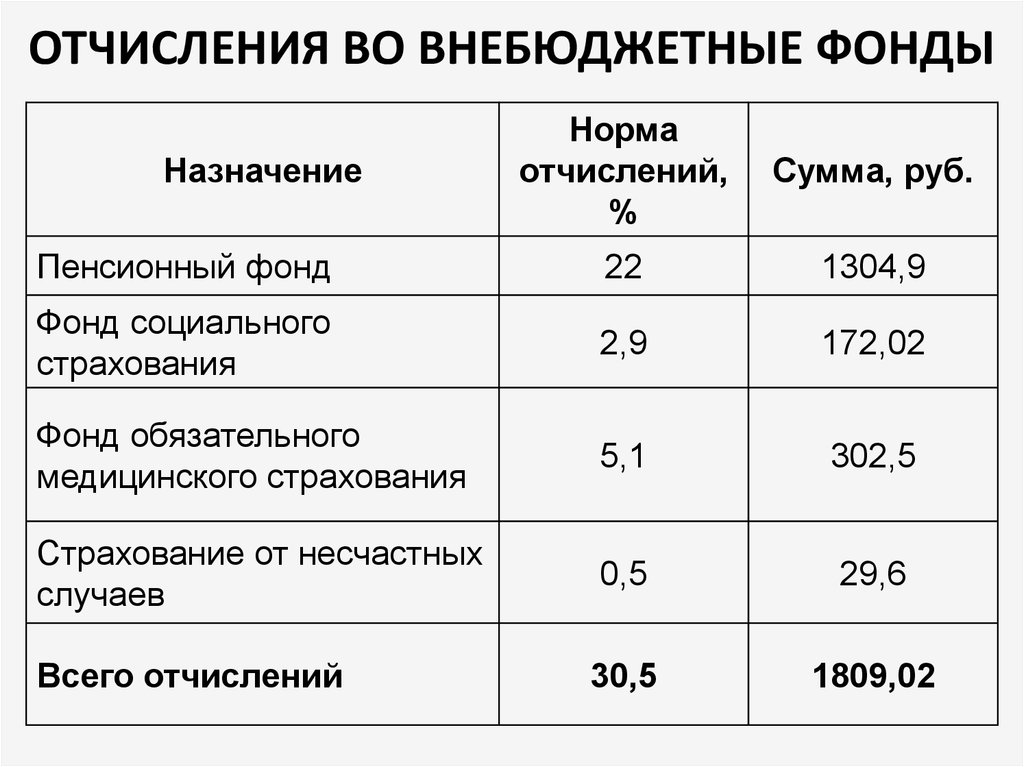

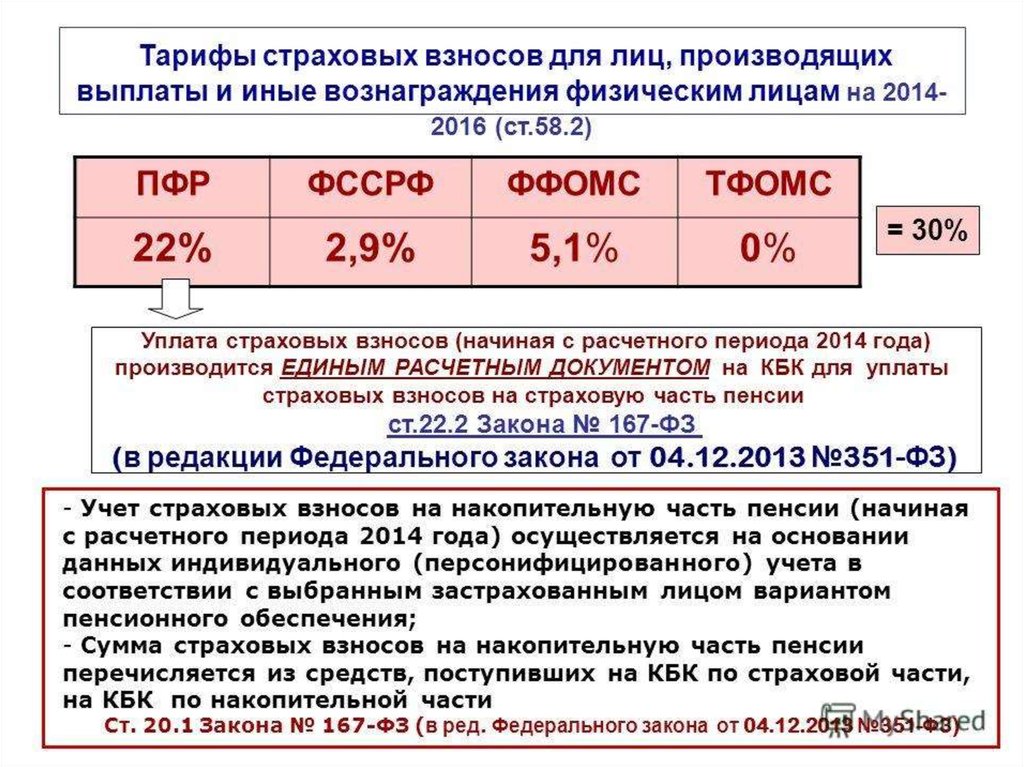

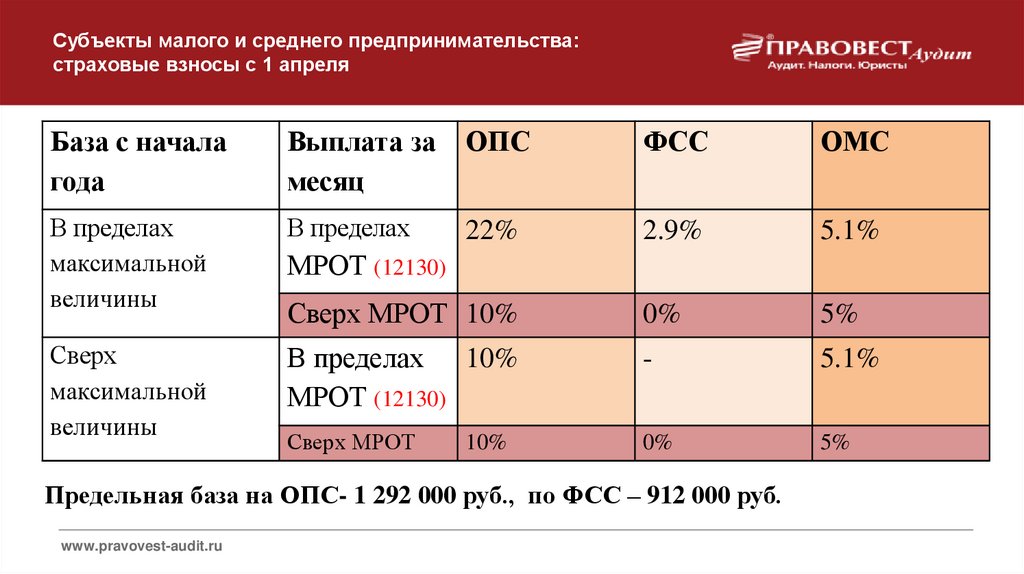

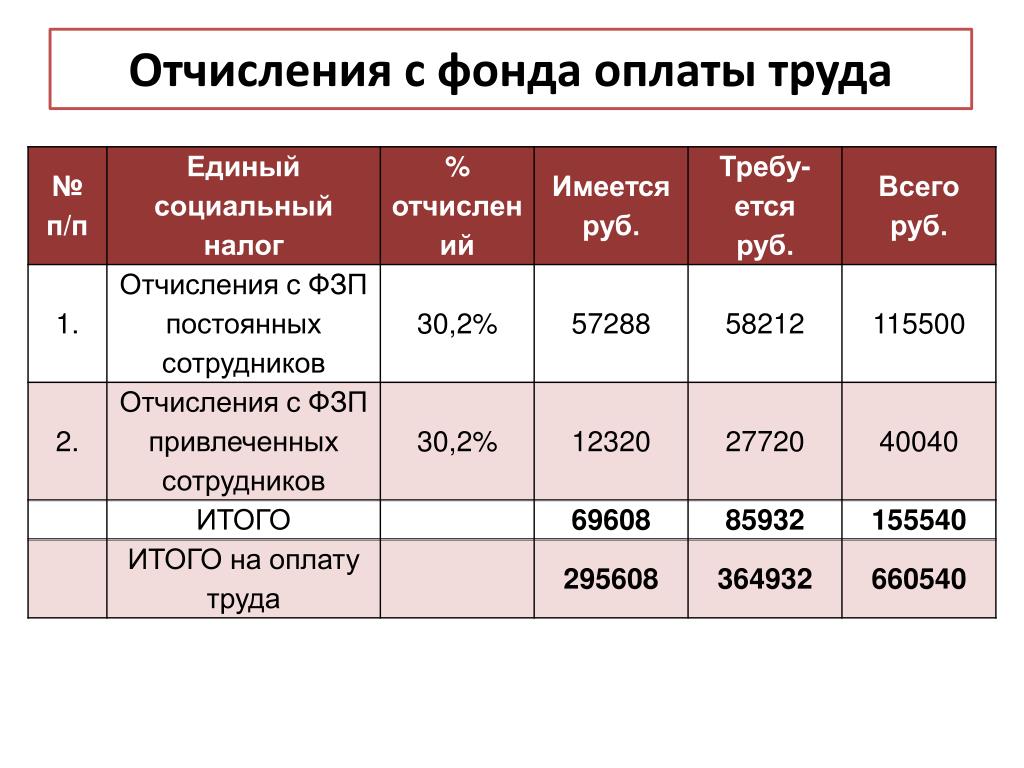

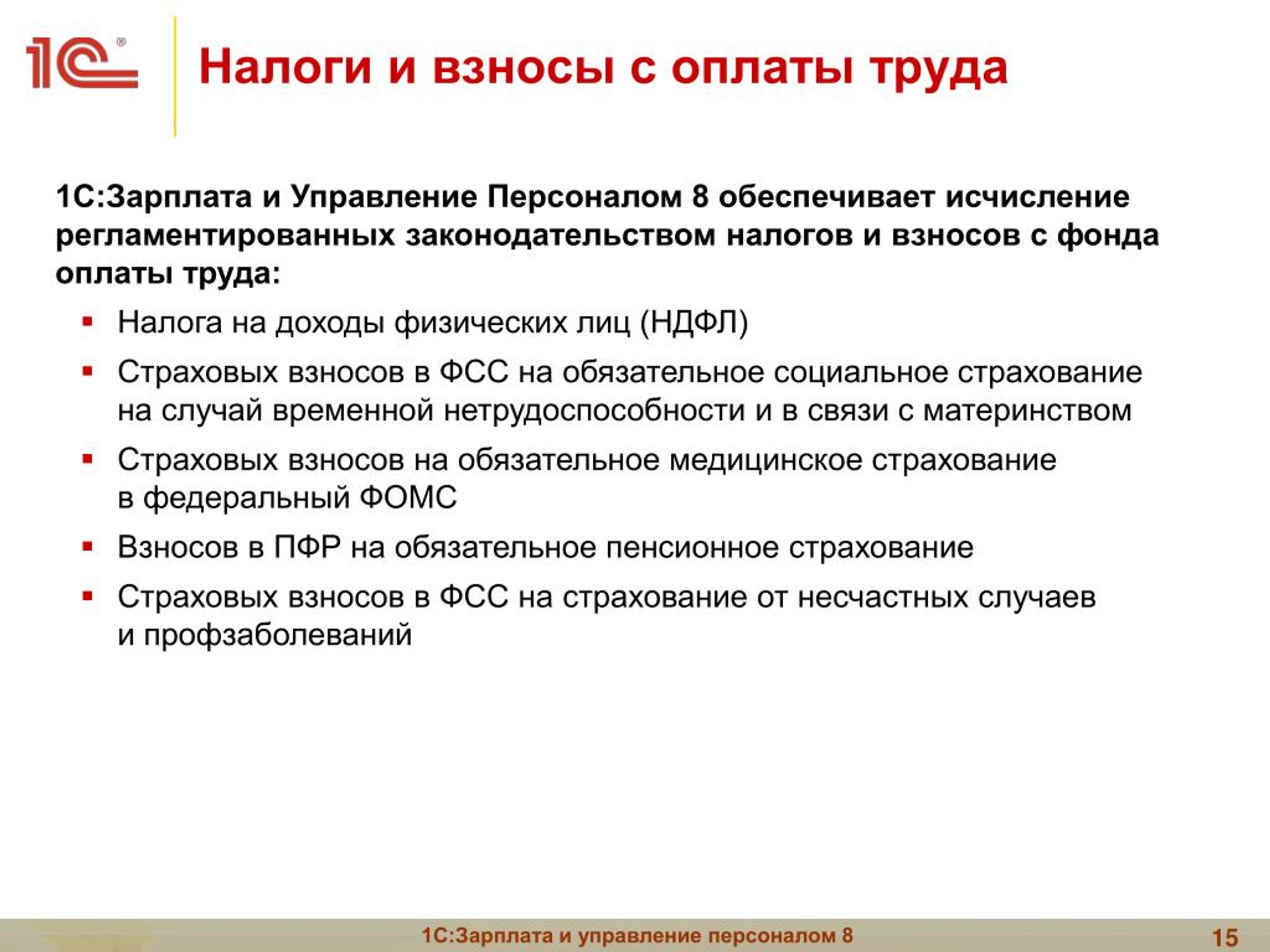

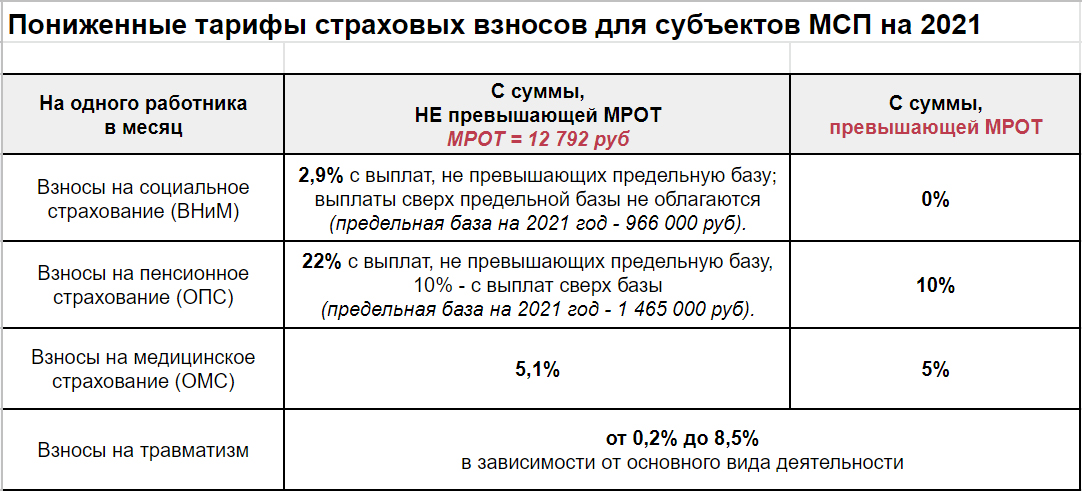

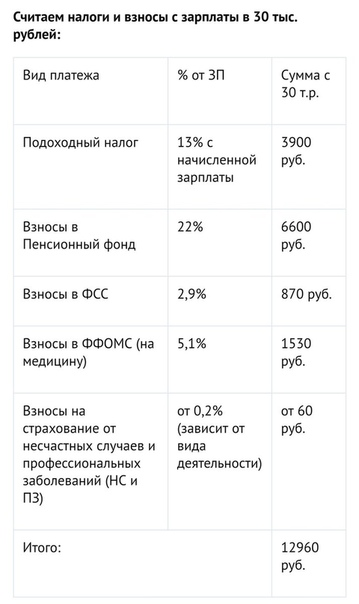

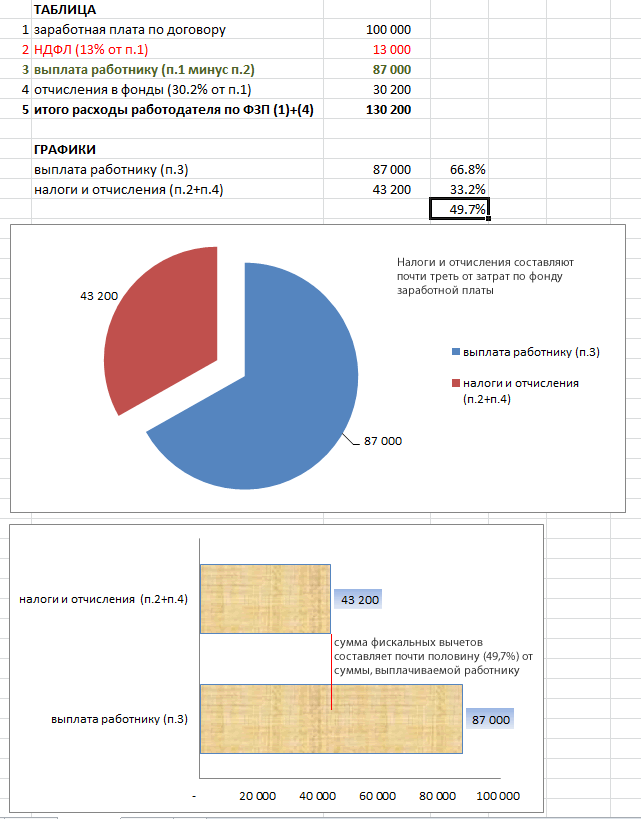

Обязательной статьей затрат для большинства организаций являются расходы на уплату налогов от заработной платы. Чем больше совокупный ФОТ, тем существеннее такие издержки. Поэтому вполне обоснованно предприниматели используют различные методы для сокращения налогов на заработную плату.

Существует два проверенных способа достижения желаемого результата:

Уменьшение ФОТ достигается путем сокращения численности сотрудников организации или среднего уровня ЗП. Оптимизация схемы расчета налогов обеспечивается получением статуса малого предприятия. Для достижения этих целей часто применяются услуги вывода персонала за штат.

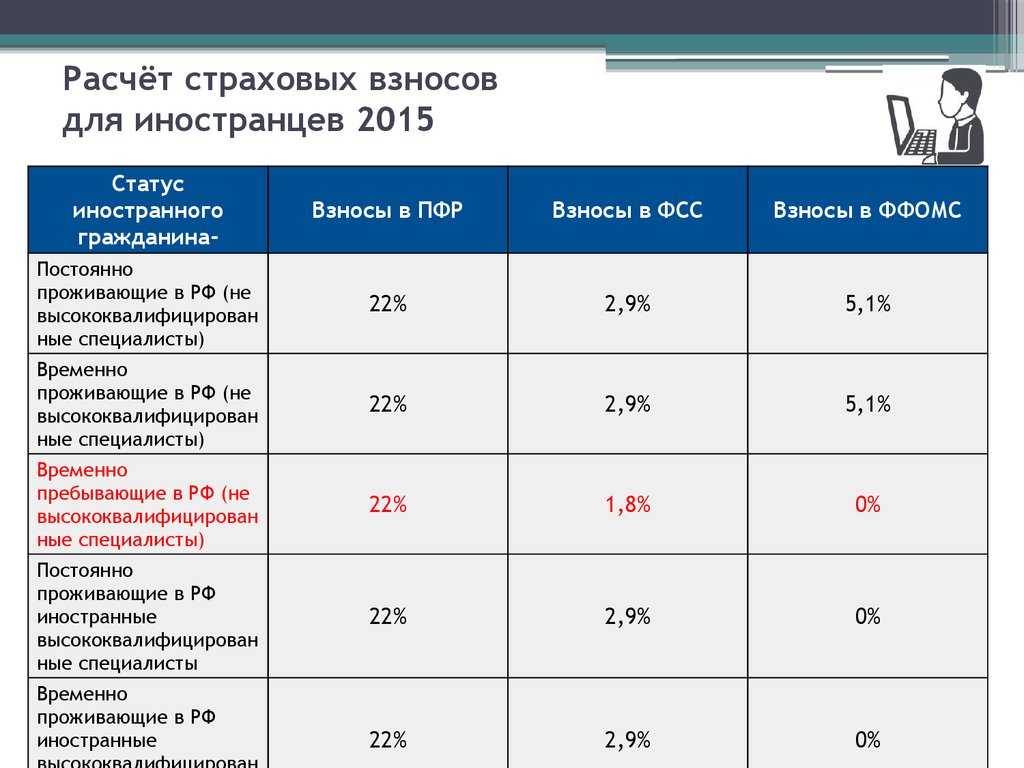

Вывод сотрудников за штат — оформление и содержание персонала, осуществляемое силами подрядчика. Компания-заказчик оплачивает услуги аутстаффера, в полной мере покрывая ФОТ и вознаграждение последнего. Однако за счет получения множества выгод она компенсирует эти расходы и получает дополнительную прибыль.

Процесс выведения персонала за пределы штата осуществляется в два этапа. Сначала он увольняется с прежнего места работы, затем оформляется в другой организации. Но выполнение обязанностей происходит в прежнем режиме. Выходит, отношения компании и ее сотрудников фактически сохраняются, но официально — полностью меняются.

Использование услуг внештатного менеджмента кадров обеспечивает получение множества преимуществ:

-

уменьшение численности сотрудников компании. Официально штат организации сокращается, ведь персонал числится в штате организации подрядчика;

-

сохранение статуса малого предприятия.

Поскольку после официального увольнения сотрудников компания удовлетворяет требованиям на максимальный размер штата, она может использовать наиболее осуществлять налоговые платежи по упрощенной системе;

Поскольку после официального увольнения сотрудников компания удовлетворяет требованиям на максимальный размер штата, она может использовать наиболее осуществлять налоговые платежи по упрощенной системе;

-

сокращение ФОТ. Бюджет, предназначенный для выплаты ЗП, уменьшается, ведь оформленных работников становится меньше;

-

сокращение налоговых издержек от ЗП. От размера совокупного фонда оплаты труда зависят и суммы налоговых платежей, исчисляемых по каждому сотруднику. Снижение ФОТ влечет за собой сокращение этих расходов;

-

упрощение процесса управления кадрами. Бухгалтерия и HR-отдел компании заметно разгружаются, ведь передача обязанностей оформления, расчетов по ЗП сотрудников возлагается на плечи надежного подрядчика;

-

оптимизируются постоянные расходы. Хлопотное занятие, связанное с проведением расчетов по каждому сотруднику, заменяется регулярной оплатой услуг аутстаффера;

-

исключаются проблемы с персоналом.

Ответственность за персонал несет официальный работодатель — аутстаффер.

Ответственность за персонал несет официальный работодатель — аутстаффер.

Благодаря аутстаффингу компания получает двойную выгоду в плане налогообложения. Во-первых, уменьшаются налоговые отчисления от фонда оплаты труда, ведь сумма ЗП всех сотрудников существенно сокращается. Во-вторых, удержание статуса малого предприятия позволяет на законных основаниях отдавать в государственный бюджет меньшую долю от прибыли.

На фоне сокращения расходов возникают и дополнительные доходы. Освобождение отделов компании от второстепенных задач, связанных с кадровым делопроизводством, позволяет направить свободные финансовые и трудовые ресурсы на развитие основной деятельности. В результате ее эффективность повышается, что приводит к увеличению прибыли.

Как правильно заплатить налоги в Казахстане

Хронология

Мы в телеграме @frank_media

Цифра дня

Худшая минимальная ставка на вторичном рынке

12,7

%

-10,8 п. п.

п.

год к году

Мы в телеграме @frank_media

Цифра дня

Худшая минимальная ставка на вторичном рынке

12,7

%

-10,8 п.п.

год к году

Мы в телеграме @frank_media

Как правильно заплатить налоги в Казахстане

Frank Media узнали об особенностях налогообложения Казахстана и том, чего ждать релокантам и удаленщикам

Для осенней волны эмигрантов Казахстан стал одним из самых популярных направлений благодаря протяженной сухопутной границе с Россией и безвизовому режиму. В декабре республиканское МВД сообщило о 800 тысячах граждан РФ, которые въехали в РК после объявления в России частичной мобилизации. Из них около 300 тысяч до сих пор остаются в Казахстане. После полугода жизни здесь россияне потеряют налоговое резидентство на родине и станут платить налоги в Казахстане. Frank Media узнали об особенностях налогообложения республики и том, как работает соглашение об избежании двойного налогообложения между двумя странами.

Как остаться — работает ли «визаран» в Казахстане

Согласно законодательству РК россияне имеют право находиться на территории республики 90 дней (30 без регистрации и еще 60, встав на миграционный учет — FM). После этого придется либо покинуть Казахстан, либо легализовать дальнейшее пребывание.

Текущее законодательство Казахстана не дает однозначного ответа, легально ли сделать “визаран” – временно пересечь границу с другим государством, чтобы “обнулить” количество проведенных в Казахстане дней.

Статья 6 закона “О миграции населения” гласит, что граждане стран, которым не нужна виза в Казахстан, могут находиться в РК суммарно не более 90 календарных дней в течение каждого периода в 180 календарных дней. А по постановлению правительства, утверждающему правила въезда и пребывания иммигрантов в РК, срок пребывания для граждан из стран Евразийского экономического союза (ЕАЭС, Казахстан и Россия – его члены – FM) заканчивается по истечении 90 дней. Упоминания о правиле 180 дней в нем нет. Эта коллизия позволяет юристам и релокантам спорить о законности “визарана”.

Упоминания о правиле 180 дней в нем нет. Эта коллизия позволяет юристам и релокантам спорить о законности “визарана”.

Осенью законодатели РК решили добавить в постановление правительства правило 180 дней, однако после публичного обсуждения документ был отправлен в архив. Несмотря на успешные кейсы “визарана” в соседние с Казахстаном страны, которыми делятся россияне в соцсетях, опрошенные Frank Media юристы призывают считать нормы закона о миграции превалирующими.

“Визаран» не решает вопрос длительного пребывания в Казахстане, так как оставшиеся три месяца полугодия надо провести в другой стране, а потом заново проходить процедуру регистрации в РК. Теоретически можно въезжать то по внутрироссийскому, то по заграничному паспорту, однако пропуск в страну в таком случае не гарантирует никто”.

Сергей Нестеренко, партнер по международному налогообложению и иммиграции компании GSL Law & Consulting

Самый распространенный способ остаться в Казахстане для россиян — получить разрешение на временное пребывание (РВП).

С лета обладатели РВП получили большую свободу действий. В июле республиканское МВД доработало свои информационные системы: теперь РВП не аннулируется при каждом выезде, а принимающая сторона не должна восстанавливать регистрацию иностранца в миграционной службе после его возвращения, отмечают эксперты KPMG.

Еще один вариант легализации в РК – получение разрешения на постоянное проживание (РПП, казахстанский аналог ВНЖ — FM). Оно выдается сразу на 10 лет. Подавать на него можно и без РВП, претендентам он выдается на срок до 90 дней, напоминает председатель Московской коллегии адвокатов “Аронов и партнеры” Александр Аронов.

Если с ходатайством о получении разрешения на постоянное проживание обращается семья, то подтвердить наличие такой суммы должен каждый ее член, достигший 16-летнего возраста, напоминает Нестеренко. Эта сумма должна оставаться на счету в течение всего срока рассмотрения заявления.

Впрочем, от подтверждения платежеспособности избавлены этнические казахи, а также все родившиеся или ранее состоявшие в гражданстве Казахской ССР или Казахстана.

Как платят налоги в Казахстане

Налоговым резидентом Казахстана россияне станут на 184 день проживания в республике в течение любого последовательного 12-месячного периода, а не календарного года, напоминает партнер EY Казахстан Владимир Фесенко. Таким образом, все уехавшие из РФ в конце сентября 2022 года приобретут налоговое резидентство РК уже в конце марта. Но налоговые обязательства перед Казахстаном могут появиться у них гораздо раньше. Например, с момента получения РВП по трудоустройству или открытия своего дела.

Таким образом, все уехавшие из РФ в конце сентября 2022 года приобретут налоговое резидентство РК уже в конце марта. Но налоговые обязательства перед Казахстаном могут появиться у них гораздо раньше. Например, с момента получения РВП по трудоустройству или открытия своего дела.

Если вы наемный работник

Граждане ЕАЭС могут трудиться в Казахстане без получения разрешения на работу. Поэтому трудоустраивающиеся в РК россияне могут заключить с казахстанской фирмой как трудовой договор, так и договор гражданско-правового характера (ГПХ). При найме сотрудника по трудовому договору с заработной платы удерживается индивидуальный подоходный налог (ИПН, аналог российского НДФЛ — FM), по ставке 10%. “Этот размер ставки применяется как для налоговых резидентов РК, так и для нерезидентов”, — говорит юрист BGP Litigation Линда Куркулите. Однако налоговые резиденты Казахстана могут применить специальный ежемесячный налоговый вычет, который снизит налогооблагаемую базу. Вычет равен 14 МРП и предоставляется на основе заявления налогоплательщика. Размер МРП для налоговых расчетов на 2022 год чуть ниже, чем для расчета пособий и социальных выплат – 3063 тенге. Таким образом, речь идет о вычете 42 882 тенге. В 2023 году он вырастет до 3450 тенге, сообщает казахстанский портал для бухгалтеров uchet.kz.

Размер МРП для налоговых расчетов на 2022 год чуть ниже, чем для расчета пособий и социальных выплат – 3063 тенге. Таким образом, речь идет о вычете 42 882 тенге. В 2023 году он вырастет до 3450 тенге, сообщает казахстанский портал для бухгалтеров uchet.kz.

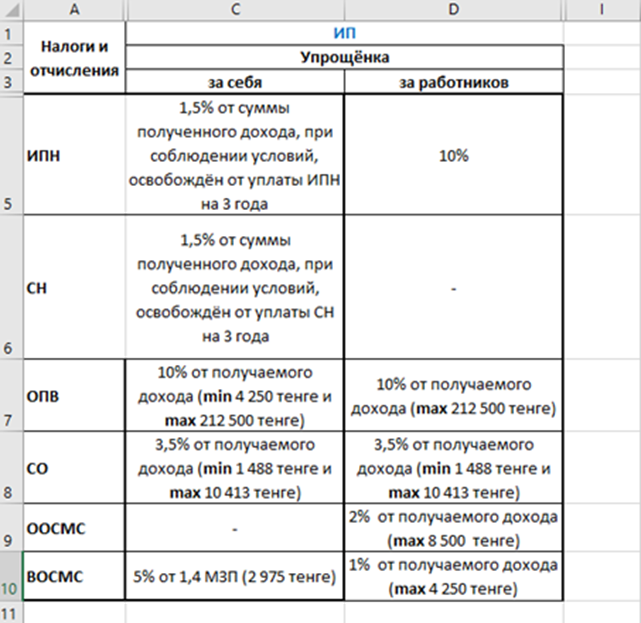

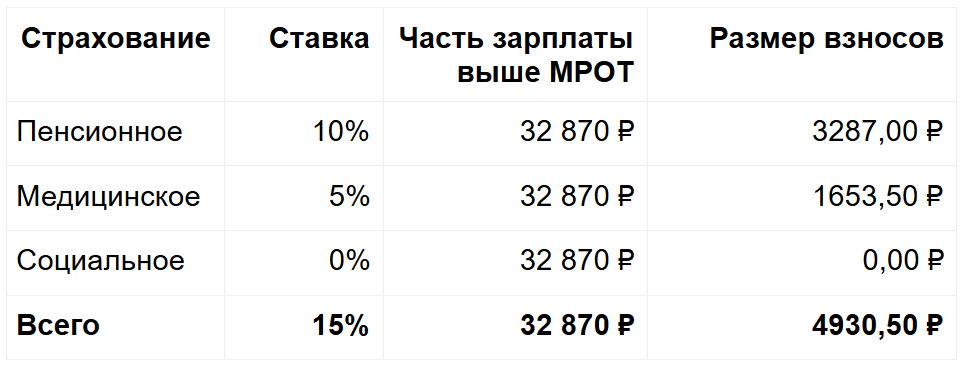

Также за свой счет сотрудник выплачивает обязательные пенсионные взносы (ОПВ) в размере 10% от полученного дохода и взносы на обязательное социальное и медицинское страхование (ВОСМС) в размере 2%.

За счет работодателя выплачиваются социальный налог (СН) в размере 9,5%, социальные отчисления (СО) в размере 3,5% и отчисления на обязательное социальное медицинское страхование (ОСМС) 3%, перечисляет Фесенко.

Если сотрудник, работающий по трудовому договору, налоговый нерезидент Казахастана, но гражданин ЕАЭС, при исчислении чистой заработной платы, которая будет получена на руки, учитывается вся сумма его оклада, обращает внимание Куркулите. Тогда как подоходный налог для налоговых резидентов Казахстана исчисляется после вычета всех удержанных взносов и налоговых вычетов.

Если сотрудник работает на казахстанскую фирму по договору ГПХ, то с его зарплаты будут удерживаться только ИПН, ОПВ и ВОСМС. Для работодателя такой формат сотрудничества выгоден: он не выплачивает за работника “социальные” платежи. А вот сотрудникам – налоговым нерезидентам такой формат невыгоден, так как ставка ИПН для них составит 20%, и они не смогут воспользоваться налоговым вычетом, разъясняет портал mybuh.kz.

В третьем квартале 2022 года средняя номинальная зарплата в Казахстане приблизилась к 300 тысячам тенге (около $640 по текущему курсу), сообщало Бюро национальной статистики. Frank Media попросили экспертов BGP Litigation рассчитать, сколько получит резидент и нерезидент при оформлении по трудовому договору и ГПХ.

| Трудовой договор | Трудовой договор | ГПХ | ГПХ* | |

| Налоговый резидент | Налоговый нерезидент, гражданин ЕАЭС | Налоговый резидент | Налоговый нерезидент, гражданин ЕАЭС | |

| Пенсионные взносы, с оклада | 10%, 30 000 тенге | 10%, 30 000 тенге | 10%, 30 000 тенге | 10%, 30 000 тенге |

| Страховые взносы, с оклада | 2%, 6000 тенге | 2%, 6000 тенге | 2%, 6000 тенге | 2%, 6000 тенге |

| Индивидульный подоходный налог | 10%, после вычетов ОПВ, ВОСМС, 14 МРП | 10%, с оклада | 10%, после вычета пенсионного и страхового взносов | 20%, с дохода |

| Сумма к выплате, тенге | 241 888 | 234 000 | 237 600 | 204 000 |

Если вы открываете бизнес

Любимый формат российских фрилансеров – самозанятость — по казахскому законодательству доступен лишь гражданам РК и этническим казахам. Спецрежимов для “цифровых кочевников” также не предусмотрено. Поэтому для россиян, решивших начать в Казахстане свое дело, есть лишь две опции – стать индивидуальным предпринимателем (ИП) или открыть товарищество с ограниченной ответственностью (ТОО).

Спецрежимов для “цифровых кочевников” также не предусмотрено. Поэтому для россиян, решивших начать в Казахстане свое дело, есть лишь две опции – стать индивидуальным предпринимателем (ИП) или открыть товарищество с ограниченной ответственностью (ТОО).

Статья 30 Предпринимательского кодекса Казахстана гласит, что ИП могут становиться лишь граждане республики и этнические казахи. В 2017 году Минфин выпустил письмо, которым разрешил гражданам стран ЕАЭС становиться ИП. Однако иностранцы с РВП регистрировать ИП не могут, потребуется разрешение на постоянное проживание. Зарегистрировать ТОО по общему правилу может иностранец с ВНЖ или визой бизнес-иммигранта. Однако для стран, с которыми у Казахстана безвизовый режим (Россия в их числе) такая виза не требуется, напоминает Аронов. Таким образом, если же у иностранца нет ВНЖ, но есть потребность в ведении бизнеса в Казахстане, ТОО “может стать идеальным решением”, заключает Куркулите.

В Казахстане, как и в России, действует упрощенная система налогообложения. Для ИП и ТОО ставка — одинаковая 3% от дохода в раз полугодие. В случае ИП она заменяет собой ИПН и соцналог, а для ТОО – корпоративный подоходный и социальные налоги. Они выплачиваются даже если дохода в налоговом периоде не было.

Для ИП и ТОО ставка — одинаковая 3% от дохода в раз полугодие. В случае ИП она заменяет собой ИПН и соцналог, а для ТОО – корпоративный подоходный и социальные налоги. Они выплачиваются даже если дохода в налоговом периоде не было.

Индивидуальный предприниматель также платит в Казахстане ОПВ — 10%, социальные отчисления в размере 3,5% от зарплаты. Причем размер базы для этих отчислений ИП может выбирать самостоятельно в пределах установленных лимитов. Минимум “базы” — 1 минимальная заработная плата, которая в 2022 году составляет 60 тысяч тенге, а в следующем году вырастет до 70 тысяч. Также ИП платит ВОСМС – 5% от 1,4 минимальной зарплаты, то есть для 2022 года речь идет о 4200 тенге.

ТОО как работодатель с сотрудников удерживает также стандартные 10% подоходного налога, 10% ОПВ, 2% ВОСМС, а также за свой счет уплачивает 3,5% социальных отчислений и 3% за обязательное медицинское страхование.

Важно, что далеко не каждый бизнес может воспользоваться “упрощенкой”: есть требования по штату, доходам и наличию структурных подразделений. Также не могут быть “упрощенцами” консультанты, бухгалтера и аудиторы, страховые брокеры и агенты, юристы и т.д. Полный перечень запретных специальностей перечислен в статье 683 Налогового кодекса Казахстана.

Также не могут быть “упрощенцами” консультанты, бухгалтера и аудиторы, страховые брокеры и агенты, юристы и т.д. Полный перечень запретных специальностей перечислен в статье 683 Налогового кодекса Казахстана.

С точки зрения отчетности перед российскими налоговыми органами россиянам, релоцировавшимся в Казахстан этой осенью, начинать свое дело выгоднее с нового года. По закону налоговые резиденты РФ в течение трех месяцев обязаны подать в ФНС уведомление об участии в иностранной компании, а от нерезидентов этого не требуется, советует Нестеренко.

Как платить налоги в РФ, если живешь в Казахстане

Налоговые резиденты России платят НДФЛ со своих общемировых доходов. В 1996 году правительства Казахстана и РФ заключили Конвенцию “Об устранении двойного налогообложения”, действие которой распространяется и на подоходный налог. Поэтому при получении дохода от источников в Казахстане они должны будут самостоятельно подать декларацию, пересчитав свой доход в рубли, зачесть уплаченные в РК налоги (в большинстве случаев – 10%), и при необходимости доплатить разницу – 3% или 5% в зависимости от дохода, объясняет Куркулите.

Если россиянин официально трудоустроен в Казахстане, налоговых коллизий не возникает. Однако ситуация, когда релокант продолжает работать на РФ из Казахстана, ставит перед налоговыми органами двух стран много вопросов, сетуют собеседники Frank Media. Вознаграждение, выплачиваемое за работу в Казахстане (вне зависимости от фактического места выплаты) должно облагаться в РК, обращает внимание Фесенко. Но в стране нет механизма зачета налога, уплаченного за рубежом, и есть риск, что человек вынужден будет заплатить его дважды, указывают они.

По российскому законодательству, ставка НДФЛ для сотрудника, потерявшего налоговое резидентство РФ, заработок внутри страны должен облагаться по ставке 30%. Однако многие удаленщики и их работодатели в таком случае вообще переставали платить и удерживать НДФЛ, так как квалифицировали доходы за выполненную за рубежом работу как доход от зарубежных источников. Минфин и ФНС с таким подходом соглашались.

В 2022 году из-за массовой эмиграции россиян Минфин решил признать доходы удаленщиков — налоговых нерезидентов от российских компаний доходами от источников в РФ и обложить НДФЛ. Законодательные изменения еще не приняты. Пока Минфин склоняется к сохранению ставки 13-15% для тех, кто был налоговым резидентом РФ в 2021 году.

Законодательные изменения еще не приняты. Пока Минфин склоняется к сохранению ставки 13-15% для тех, кто был налоговым резидентом РФ в 2021 году.

Пока ни Казахстан, ни Россия не давали пояснений, как будет работать конвенция в таком случае.

Валютные операции без ограничений

По закону “О валютном регулировании и контроле”, резидентами признаются лишь граждане Казахстана и лица с ВНЖ. Таким образом, действие норм закона на россиян с РВП не распространяется, они могут свободно переводить валюту из России и в РК.

Что касается резидентов, то они вправе открывать счета в зарубежных банках без ограничений и не обязаны самостоятельно отчитываться о движении средств на них перед Нацбанком Казахстана. Отчеты о переводах собственных средств физлиц со своих счетов в Казахстане на счета в иностранном банке предоставят регулятору сами казахстанские банки.

“Валютное законодательство Казахстана гораздо более щадящее, чем российское: требования и ограничения касаются в основном юридических лиц по внешнеторговым контрактам и коммерческой деятельности граждан.

Подпишитесь на наш телеграм: @frank_media

Читайте также

Главная

Frank Media

Frank Data

Исследования

Подпишитесь

на наш телеграм:

@frank_media

Что это такое и что они финансируют?

15 ноября 2022 г. Налоги с заработной платы финансируют программы социального страхования, включая Social Security и Medicare, и являются вторым по величине источником доходов федерального правительства. В 2019 году, самом последнем году, на данные которого не повлияли временные искажения, вызванные пандемией, налоги на заработную плату составили 36 процентов от общих федеральных доходов. Большинство работающих американцев облагаются налогами на заработную плату, которые обычно автоматически вычитаются из зарплаты работника. Работодатели также часто облагаются этими видами налогов.

Работодатели также часто облагаются этими видами налогов.

Подавляющее большинство федеральных налогов на заработную плату идет на финансирование социального обеспечения и медицинской помощи:

- Налоги, направляемые на программу социального обеспечения, были установлены Законом о федеральных страховых взносах (FICA) и взимаются в равной степени с работодателей и работников со всей заработной платы до определенного уровня.

- Налоги Medicare для ее программы больничного страхования (HI) также являются частью FICA и взимаются в равной степени с работодателей и работников со всей заработной платы. Трастовый фонд HI также получает поступления от дополнительного налога на высокооплачиваемых лиц.

Несколько других видов федеральных налогов на заработную плату также используются для финансирования небольших программ:

- Работодатели платят налоги для финансирования программы страхования от безработицы.

- Программы финансирования выхода на пенсию для федеральных служащих и железнодорожников также получают доход от налогов на заработную плату.

Что такое налог на заработную плату социального обеспечения?

Часть налогов FICA, предназначенная для социального обеспечения, используется для финансирования программ страхования по старости и потери кормильца и страхования по инвалидности, которые обеспечивают ежемесячный доход пенсионерам, людям с ограниченными возможностями и их семьям. Налоги на заработную плату являются основным источником финансирования этих программ, на которые приходится 88 процентов всех поступлений в их целевые фонды в 2019 году..

Работодатели и работники платят по 7,65% от заработной платы в виде налогов FICA; часть, предназначенная для социального обеспечения, составляет 6,2 процента и взимается только до максимального уровня дохода, определяемого ежегодно (оставшиеся 1,45 процента предназначены для Medicare). Самозанятые лица также вносят свой вклад в эти фонды за счет налогов в соответствии с Законом о взносах на самостоятельную занятость (SECA). Ставки налогов SECA идентичны ставкам налогов FICA, с той лишь разницей, что физическое лицо несет ответственность за уплату части налога как работнику, так и работодателю.

Ставка налога на социальное обеспечение была первоначально установлена в 1937 году на уровне 1 процента от налогооблагаемого дохода и постепенно увеличивалась с течением времени. Текущая ставка была установлена в 1990 году, хотя она дважды менялась в связи с экономическим спадом. В 2011 и 2012 годах ставка для сотрудников была временно снижена, чтобы облегчить трудности, возникшие в результате Великой рецессии. Чтобы увеличить заработную плату во время COVID-19, работодателям было разрешено отсрочить удержание части доли своих работников в налогах на заработную плату для социального обеспечения с 1 сентября 2020 г. по 31 декабря 2020 г. Однако работодатели несут ответственность за удержание любых отложенных налогов. из заработной платы работников и их выплате до конца 2021 года.

В 2021 году Социальное обеспечение получило 980 миллиардов долларов дохода от налогов на заработную плату, или 4,3 процента валового внутреннего продукта (ВВП). Остальная часть поступлений по программе поступает от налогообложения пособий по социальному обеспечению, а также процентов на остатки трастовых фондов.

Каков предел дохода, облагаемого налогом на фонд заработной платы социального обеспечения?

Налог на фонд социального обеспечения применяется только к определенной сумме годового заработка работника; этот предел часто называют налогооблагаемым максимумом или пределом налога на социальное обеспечение. В 2023 году максимальный доход, облагаемый налогом на фонд социального обеспечения, подскочил до 160 200 долларов, что на 13 200 долларов больше, чем в 2022 году.

Когда налог на социальное обеспечение был впервые введен в 1937 году, он был ограничен законом на уровне первых 3000 долларов дохода (что эквивалентно примерно 56000 долларов в долларах 2021 года). С 1975 года максимальный размер налогооблагаемой базы обычно увеличивается каждый год на основе индекса средней заработной платы по стране. Каждый год около 6 процентов работающего населения зарабатывают больше, чем налогооблагаемый максимум, что имеет место с 1983 года.

Экономисты считают налог на социальное обеспечение регрессивным, потому что по мере того, как доходы человека превышают установленный предел, облагаемая налогом часть общего дохода уменьшается.

Аргументы за и против ограничения налога на социальное обеспечение

Сторонники увеличения или отмены ограничения на заработок, облагаемого налогом на фонд социального обеспечения, утверждают, что это сделает налог менее регрессивным и станет частью решения по укреплению трастовых фондов социального обеспечения. Анализ, проведенный Бюджетным управлением Конгресса, показал, что поэтапная отмена налогового предела путем снижения доходов ниже текущего налогооблагаемого максимума и выше 250 000 долларов США позволила бы получить более 1 триллиона долларов доходов с 2019 года.до 2028 года. Другой аргумент заключается в том, что отмена максимального налогооблагаемого максимума скорректирует тот факт, что люди с более высоким доходом обычно имеют более длительную продолжительность жизни и, следовательно, получают пособия по социальному обеспечению в течение большего периода времени.

Оппоненты утверждают, что увеличение или отмена налогооблагаемого максимума ослабит связь между суммой, которую люди платят в виде налогов на социальное обеспечение, и суммой, которую они получают в виде пенсионных пособий. Оппоненты также утверждают, что, хотя лица с низким доходом могут платить большую долю своего дохода в виде налогов на социальное обеспечение, чем более богатые, они также получают непропорционально большую долю государственных трансфертных платежей, которые не облагаются налогом. Эти противники ссылаются на программы, которые были созданы, чтобы хотя бы частично компенсировать регрессивный характер налога на фонд социального обеспечения.

Оппоненты также утверждают, что, хотя лица с низким доходом могут платить большую долю своего дохода в виде налогов на социальное обеспечение, чем более богатые, они также получают непропорционально большую долю государственных трансфертных платежей, которые не облагаются налогом. Эти противники ссылаются на программы, которые были созданы, чтобы хотя бы частично компенсировать регрессивный характер налога на фонд социального обеспечения.

Некоторые экономисты предполагают, что если ограничение будет снято, работодатели могут отреагировать, переведя налогооблагаемую компенсацию в форму компенсации, которая облагается налогом по более низкой ставке. Например, работодатели могут снизить заработную плату, но увеличить пенсионные выплаты, которые вычитаются из налога на прибыль корпораций, чтобы компенсировать дополнительные налоги на заработную плату, которые они должны были бы заплатить.

Что такое налог на заработную плату Medicare?

Работники и работодатели вносят по 1,45% от заработка работников в программу Medicare, которая взимается со всех доходов. С 2013 года дополнительно 0,9процентный налог был наложен на сотрудников с доходом, превышающим порог от 125 000 до 250 000 долларов США в зависимости от статуса подачи; эти дополнительные налоги не уплачиваются работодателем.

С 2013 года дополнительно 0,9процентный налог был наложен на сотрудников с доходом, превышающим порог от 125 000 до 250 000 долларов США в зависимости от статуса подачи; эти дополнительные налоги не уплачиваются работодателем.

Доходы от налогов на заработную плату помогают финансировать программу больничного страхования Medicare (HI), которая используется для оплаты пребывания в больнице и некоторых видов медицинского обслуживания на дому, таких как уход в хосписе. В 2019 году налоговые поступления HI составили 1,3 процента ВВП, и эта сумма оставалась относительно постоянной в течение 25 лет. Налог HI изначально был основным источником доходов для Medicare, прежде чем программа расширилась и теперь включает планы Medicare Advantage и покрытие рецептурных препаратов. Налоги, предназначенные для HI, в настоящее время составляют 36 процентов от общего объема поступлений Medicare, и прогнозируется, что эта доля сократится в будущем.

Существуют ли другие федеральные налоги на заработную плату?

В дополнение к налогам FICA или SECA, некоторые другие налоги на заработную плату взимаются с некоторых сотрудников:

- Налоги Федерального закона о налоге на безработицу (FUTA) уплачиваются только работодателями по ставке 6 процентов за первые 7000 долларов заработанного дохода на одного работника.

Налоги FUTA поддерживают финансирование государственных программ страхования от безработицы.

Налоги FUTA поддерживают финансирование государственных программ страхования от безработицы. - Налоги Закона о пенсионном обеспечении железнодорожников уплачиваются железнодорожными служащими и работодателями для финансирования пенсионных программ для железнодорожников.

- Прочие налоги на заработную плату в основном состоят из налогов, уплачиваемых федеральными служащими для финансирования собственных пенсионных программ.

Как работают налоги с заработной платы в других странах?

Многие страны Организации экономического сотрудничества и развития (ОЭСР), группы стран с экономикой с высоким уровнем дохода, также финансируют свои программы социального страхования за счет налогов на заработную плату. В то время как системы социального обеспечения в других странах принимают разные формы, большинство из них обеспечивают финансируемые государством пенсии, которые обеспечивают помощь пенсионерам, как и в Соединенных Штатах.

Несмотря на это сходство, существует много различий в том, как другие страны ОЭСР взимают налоги с заработной платы со своих граждан. В таких странах, как Нидерланды, Швеция, Германия и Канада, пределы налогооблагаемой прибыли ниже, чем в США; другие, такие как Норвегия и Ирландия, облагают налогом всю прибыль. Как правило, страны с более высокими ставками налога на заработную плату имеют более низкие предельные значения, в то время как страны с более низкими ставками налога на заработную плату, такие как Соединенные Штаты, как правило, имеют более высокие предельные значения или вообще не имеют предельных значений. В некоторых странах ОЭСР программы социального страхования финансируются из других источников, таких как подоходный налог или акцизный налог.

В некоторых странах, таких как Великобритания и Австрия, существует структура налога на заработную плату, заключенная в скобки, которая взимает налог с заработной платы по разным ставкам в зависимости от общего дохода, аналогично тому, как в Соединенных Штатах взимаются подоходные налоги. В Соединенном Королевстве эта система с квадратными скобками имеет регрессивную структуру, а в Австрии — прогрессивную.

В Соединенном Королевстве эта система с квадратными скобками имеет регрессивную структуру, а в Австрии — прогрессивную.

Заключение

Налоги на заработную плату являются важным компонентом американской системы налогообложения и играют важную роль в поддержании финансирования и функционирования программ социального страхования. Налоги на заработную плату представляют собой второй по величине источник федеральных доходов после подоходного налога. На уровне домохозяйств налоги на заработную плату часто являются основным федеральным налогом, который платит физическое лицо; на самом деле, по данным Центра налоговой политики, около двух третей домохозяйств платят больше налогов на заработную плату, чем подоходных налогов.

Программы социального страхования, прежде всего Social Security и Medicare, сталкиваются с серьезными финансовыми проблемами. Эти проблемы, вероятно, усугубятся из-за снижения экономической активности и налоговых поступлений от заработной платы, вызванного пандемией COVID-19 и принятым в ответ на нее законодательством. Понимание того, как программы финансируются за счет налогов на заработную плату, важно для разработки реформ, которые обеспечат, чтобы эти программы могли продолжать приносить пользу получателям, которые от них зависят.

Понимание того, как программы финансируются за счет налогов на заработную плату, важно для разработки реформ, которые обеспечат, чтобы эти программы могли продолжать приносить пользу получателям, которые от них зависят.

Общие сведения о налогах на прибыль: налоги на заработную плату

Если у вас есть наемные работники, вам необходимо ориентироваться в иногда сложном и запутанном лабиринте налогов на заработную плату. Вам придется удерживать налоги из заработной платы ваших сотрудников, отправлять удержанные суммы в соответствующие федеральные налоговые органы и налоговые органы штата, а также платить некоторые другие налоги в зависимости от того, сколько вы платите своим работникам. Вы также можете уплатить некоторые налоги на заработную плату с дохода , который вы получаете от своего бизнеса. Вот несколько основных соображений:

- Кто является налогооблагаемым работником? Есть законы, определяющие, облагается ли работник налогом на заработную плату.

Как правило, работник считается наемным работником и облагается налогом на заработную плату, если вы руководите и контролируете то, как он выполняет свою работу, а не только результаты работы. В противном случае работник может быть охарактеризован как независимый подрядчик и, таким образом, не облагается налогом на заработную плату. Даже работники, занятые неполный рабочий день, могут быть классифицированы как наемные работники для целей налогообложения заработной платы. Если вы ошибочно классифицируете работника как подрядчика и не удержите налоги, IRS может наложить штраф.

Как правило, работник считается наемным работником и облагается налогом на заработную плату, если вы руководите и контролируете то, как он выполняет свою работу, а не только результаты работы. В противном случае работник может быть охарактеризован как независимый подрядчик и, таким образом, не облагается налогом на заработную плату. Даже работники, занятые неполный рабочий день, могут быть классифицированы как наемные работники для целей налогообложения заработной платы. Если вы ошибочно классифицируете работника как подрядчика и не удержите налоги, IRS может наложить штраф. - Какие налоги применяются? Ваши обязательства по налогу на заработную плату будут состоять из следующих комбинаций:

- Удержание федерального подоходного налога. Каждый сотрудник должен заполнить форму W-4, указав свое семейное положение, освобождение от удержания и другие факторы, влияющие на удержание. Вы рассчитываете сумму, подлежащую удержанию, с помощью налоговых таблиц IRS, которые можно найти в этом Руководстве по налогам для работодателя в формате PDF.

Идея состоит в том, чтобы приблизиться к налоговым обязательствам каждого сотрудника на конец года.

Идея состоит в том, чтобы приблизиться к налоговым обязательствам каждого сотрудника на конец года. - Налоги FICA. Часть налогов, которые вы удерживаете из заработной платы ваших сотрудников, представляет собой налоги в соответствии с Федеральным законом о страховых взносах (FICA), покрывающие взносы в фонды социального обеспечения и Medicare. Вы, как работодатель, и ваши сотрудники платите равную долю этих налогов FICA.

- Налоги на безработицу (FUTA). Вы несете ответственность за помощь в финансировании системы налогообложения по безработице, уплачивая налог на заработную плату в зависимости от нескольких факторов, включая суммы, которые вы платите работникам, тип и возраст вашего бизнеса, а также требования по безработице, поданные против вашего бизнеса.

- Государственные и местные налоги на заработную плату. Если ваша компания находится в штате, где существует налог на доходы физических лиц (все штаты, кроме девяти, попадают в эту категорию), у вас, вероятно, есть обязательства по удержанию налога штата (а иногда и местного уровня) и отчетности.

- Удержание федерального подоходного налога. Каждый сотрудник должен заполнить форму W-4, указав свое семейное положение, освобождение от удержания и другие факторы, влияющие на удержание. Вы рассчитываете сумму, подлежащую удержанию, с помощью налоговых таблиц IRS, которые можно найти в этом Руководстве по налогам для работодателя в формате PDF.

Об авторе