Правила расчета заработной платы: Формула расчета зарплаты | Современный предприниматель

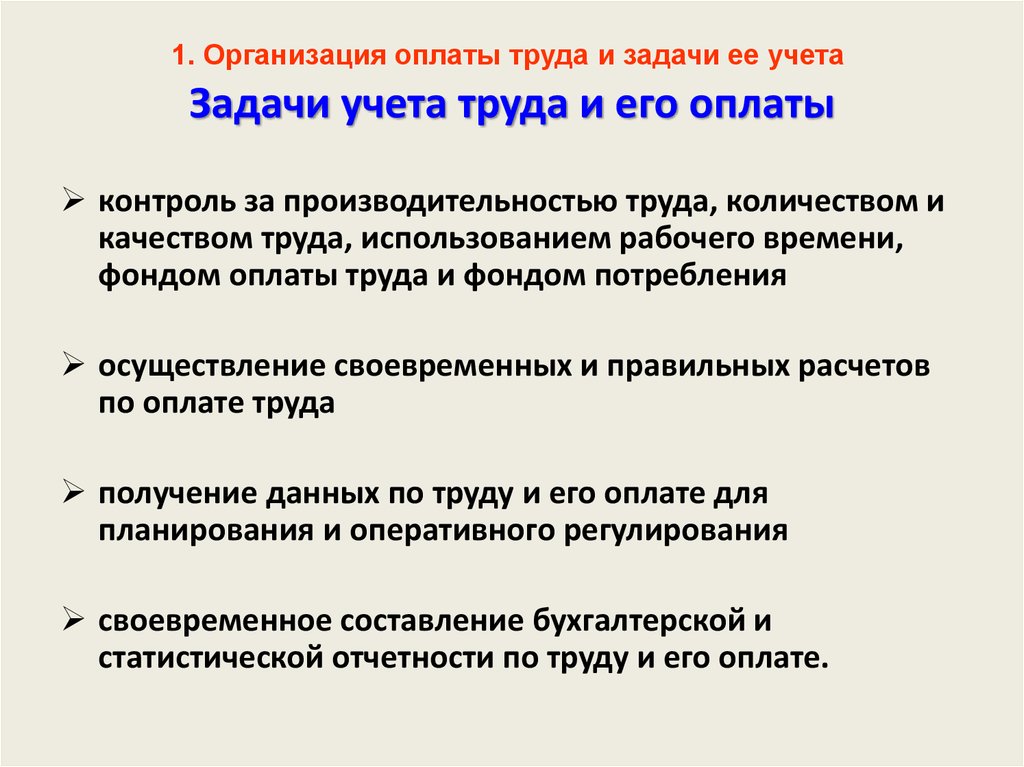

Организация расчета заработной платы

Даже в одной компании расчет вознаграждения за труд представляет собой определенные сложности уже только из-за использования различных систем оплаты труда для разных категорий сотрудников. Для группы компаний дополнительно необходимо обеспечить прозрачность расчетов и сопоставимость больших объемов информации из каждой дочерней компании, а также разработать единую для всей группы форму организации процесса расчета. В большой степени успешное решение этой задачи зависит от имеющейся у компании информационной системы, которая способна и функционально, и технологически поддерживать все расчеты.

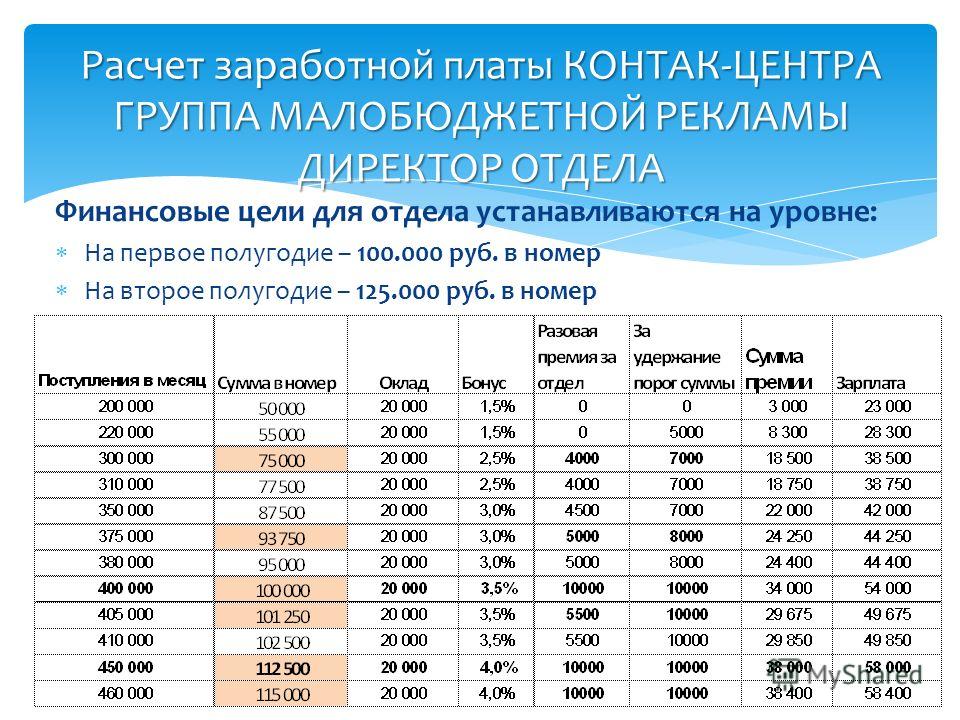

Заработная плата является основным средством материального стимулирования работников компании. Изменяя оплату труда, величину премиальных выплат, можно существенно повлиять на поведение людей в компании, на качество и количество выпускаемой продукции. Поэтому оплата труда является одним из способов воздействия и управления стимулированием труда.

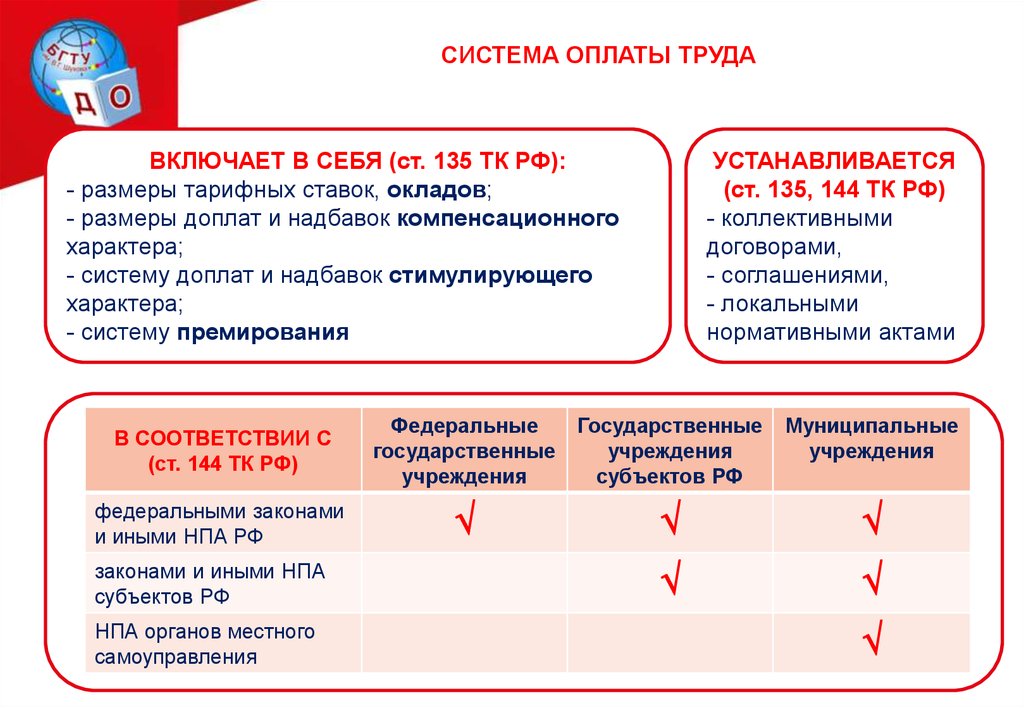

В современных условиях компания имеет большие права в организации оплаты труда. Она самостоятельно определяет вид, системы оплаты труда, размеры тарифных ставок, окладов, премий, иных поощрительных выплат, а также соотношения в их размерах между отдельными категориями персонала. Однако и в этих условиях существует определенный оптимальный уровень заработной платы на каждом конкретном предприятии. Высокая заработная плата увеличивает затраты производства и может ухудшить положение предприятия на рынке. Низкая заработная плата уменьшает заинтересованность в работе, вызывает рост текучести кадров, снижает качество выпускаемой продукции. Поэтому с точки зрения руководства компании нежелательна как низкая, так и высокая заработная плата.

Нужен размер заработной платы, который бы сбалансировал уровень издержек производства и результатов труда. Выбранная компанией система заработной платы должна создавать заинтересованность в труде и его результатах, быть простой и понятной, обеспечивать зависимость величины заработка каждого работника от его личного трудового вклада и конечных результатов работы коллектива.

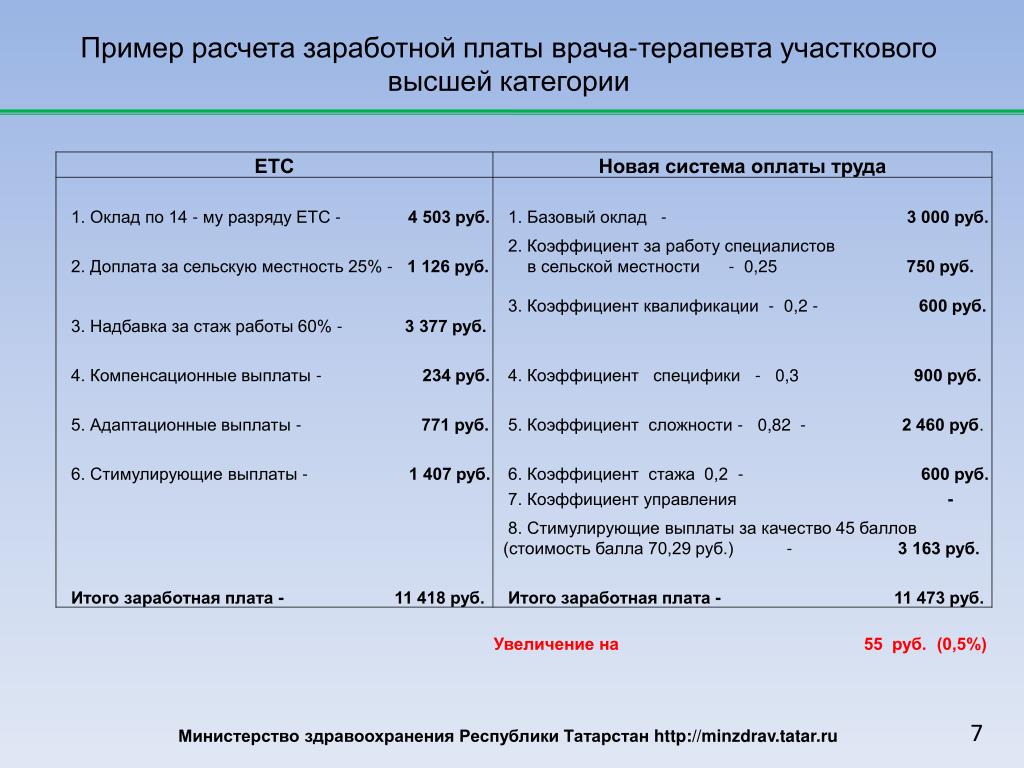

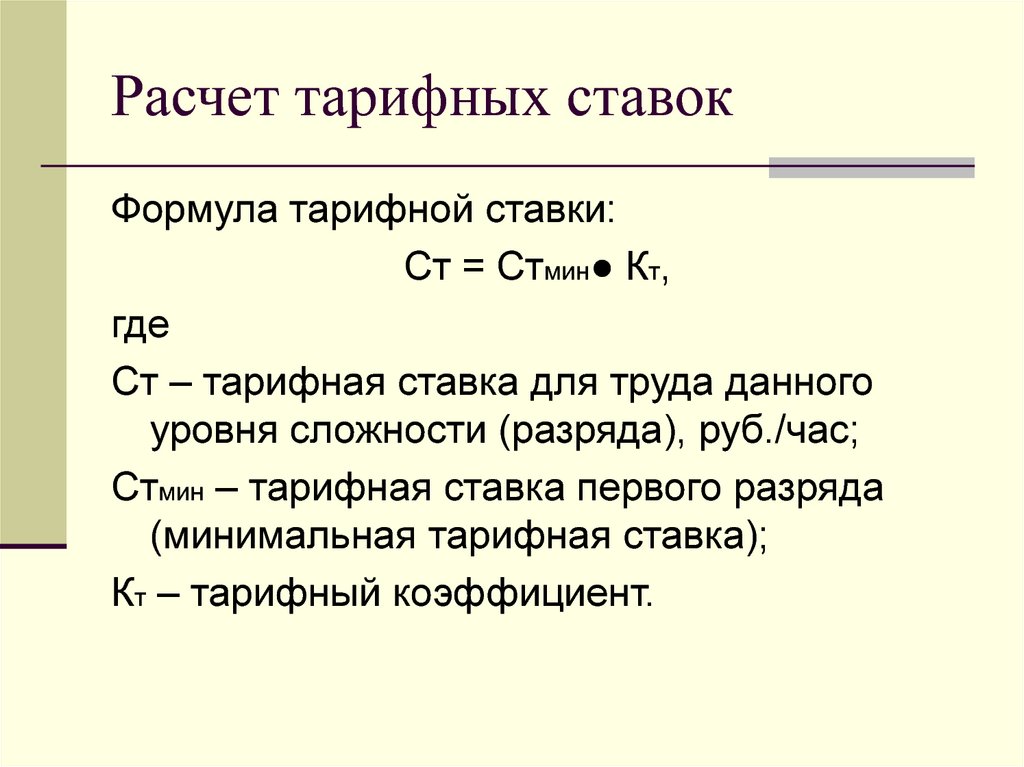

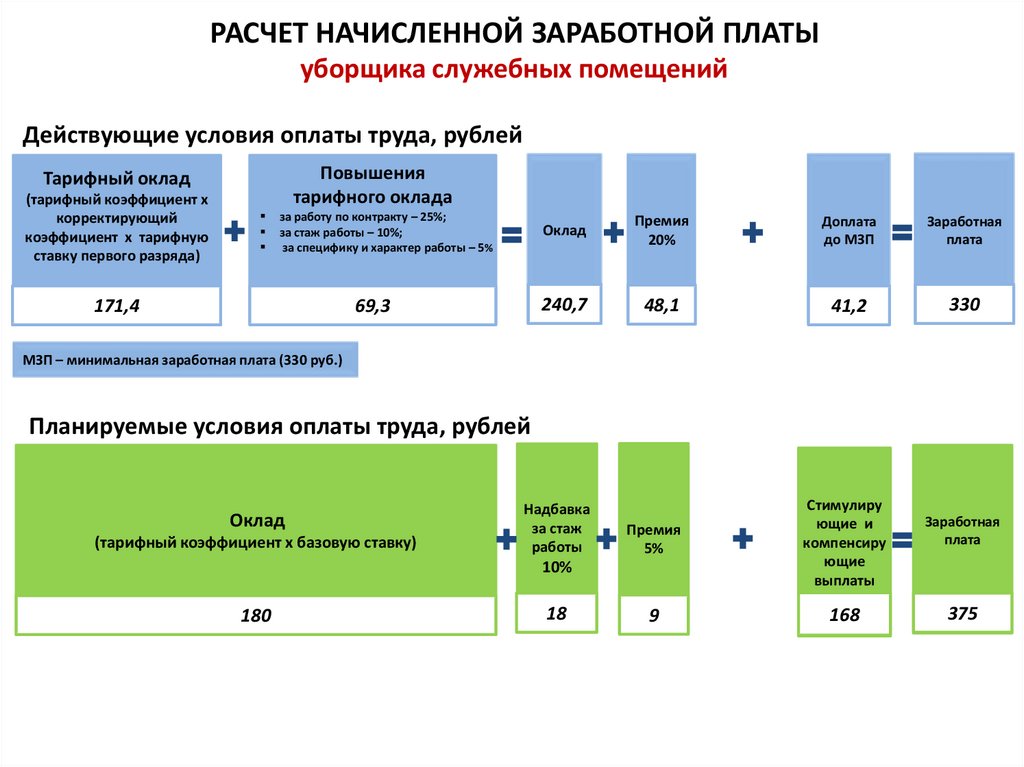

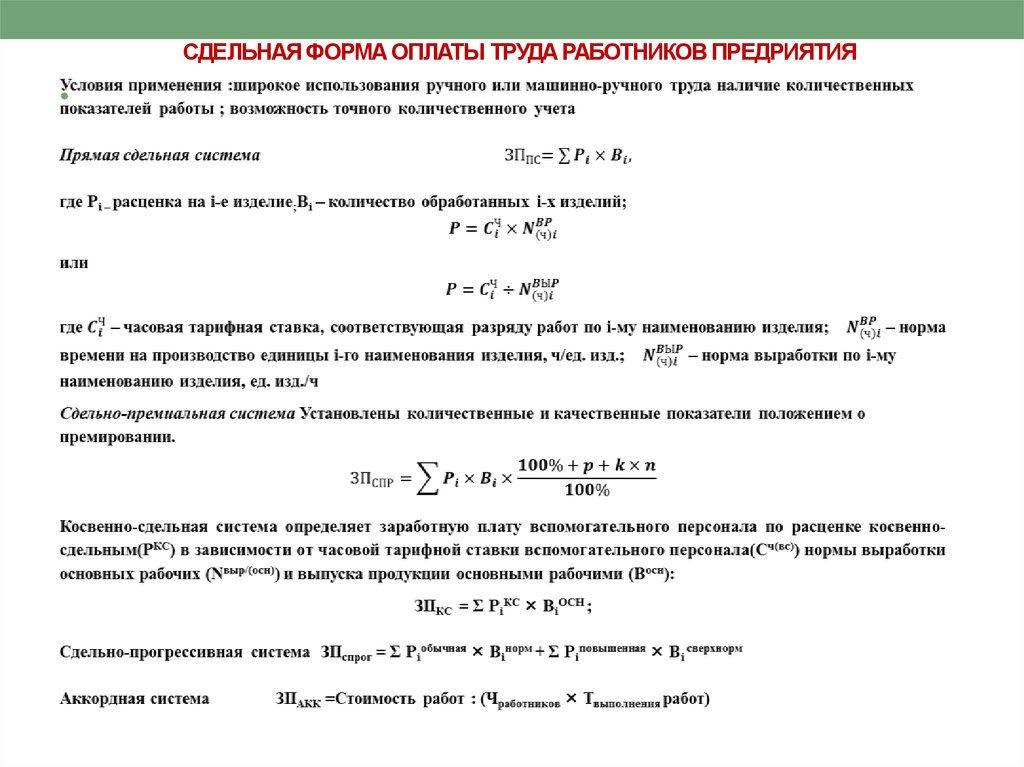

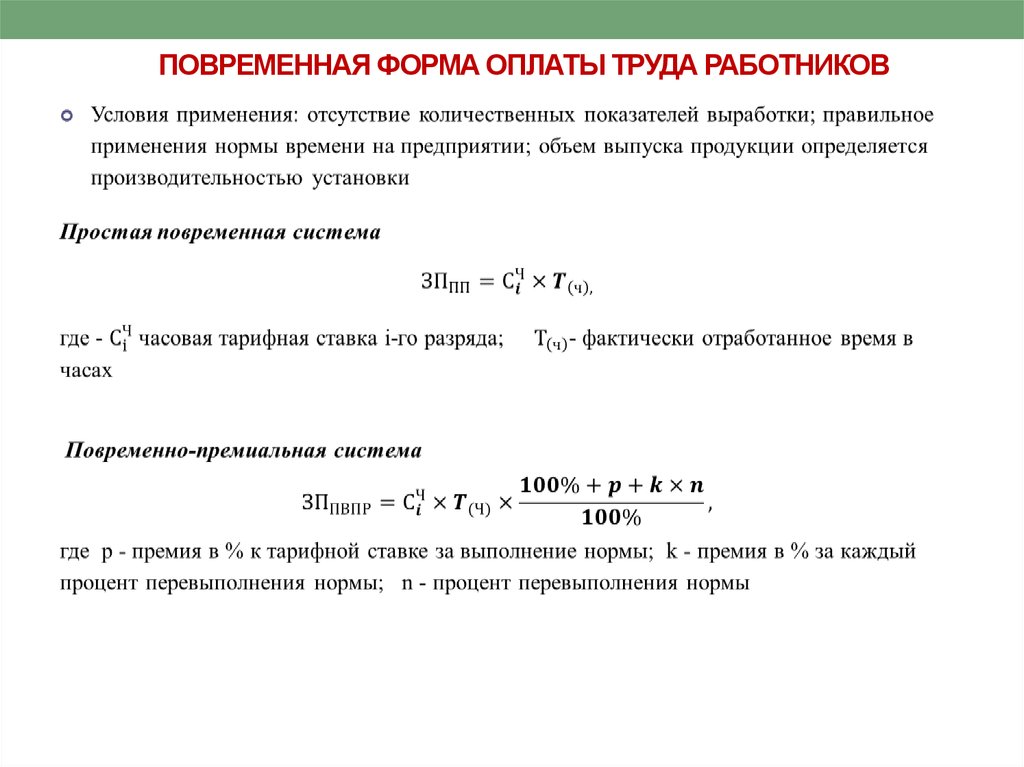

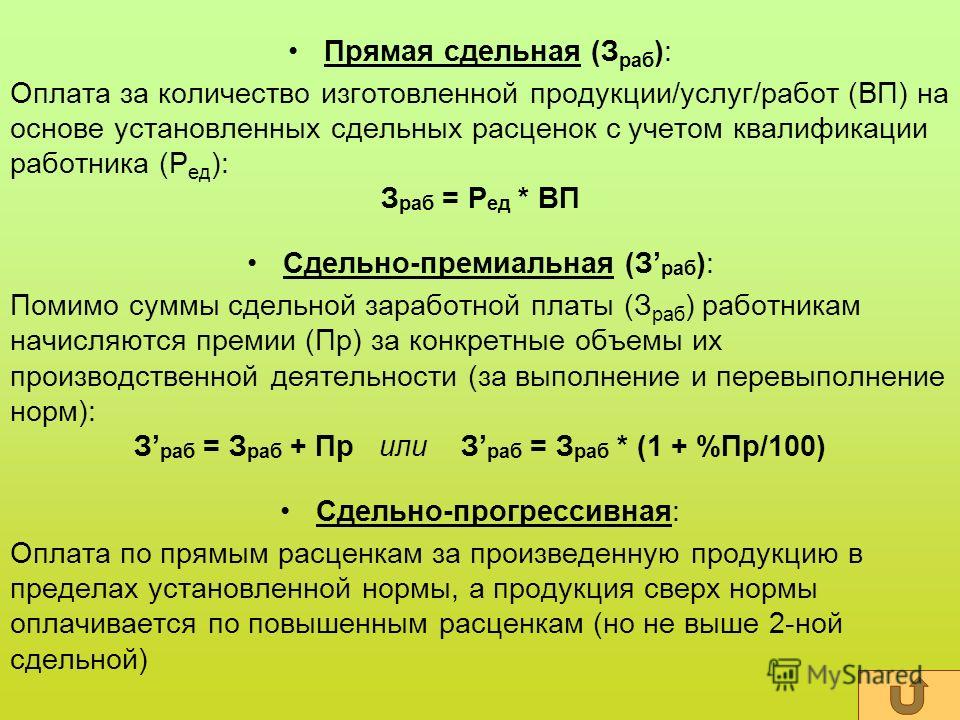

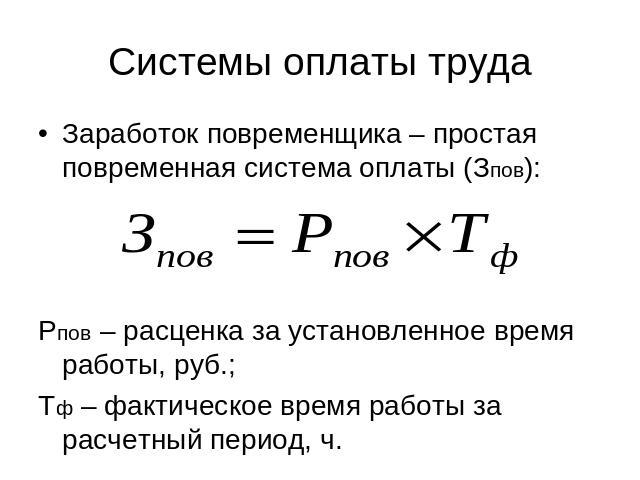

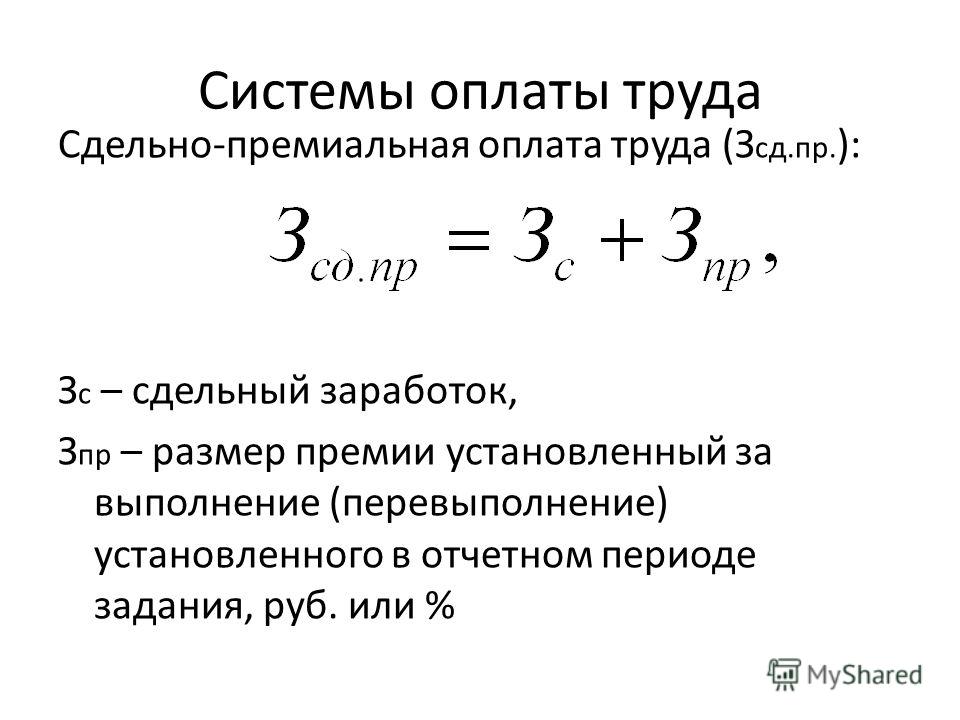

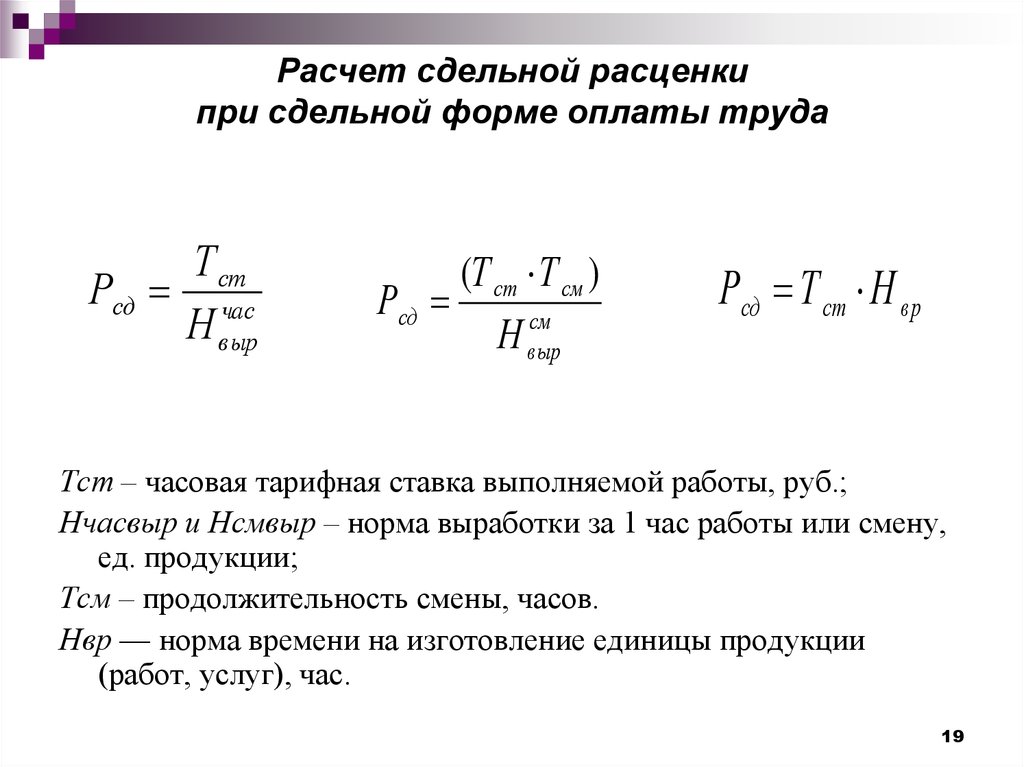

Существующие сегодня системы оплаты труда разделяют на системы оплаты труда на основе тарифного регулирования и бестарифную систему. При организации заработной платы в рамках тарифного регулирования учитывается или отработанное время (повременные системы оплаты труда), или количество сделанной продукции (сдельные системы оплаты труда).

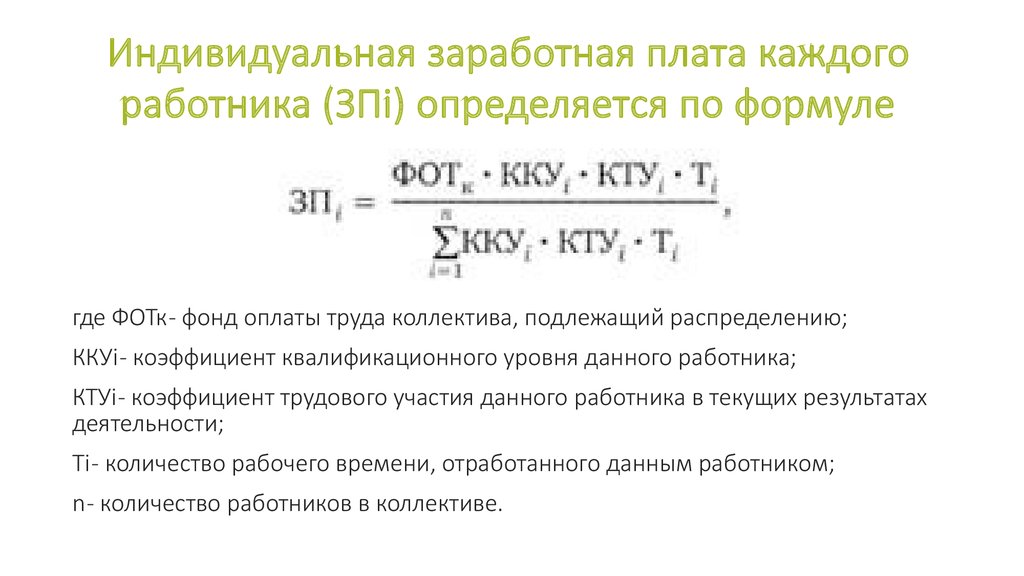

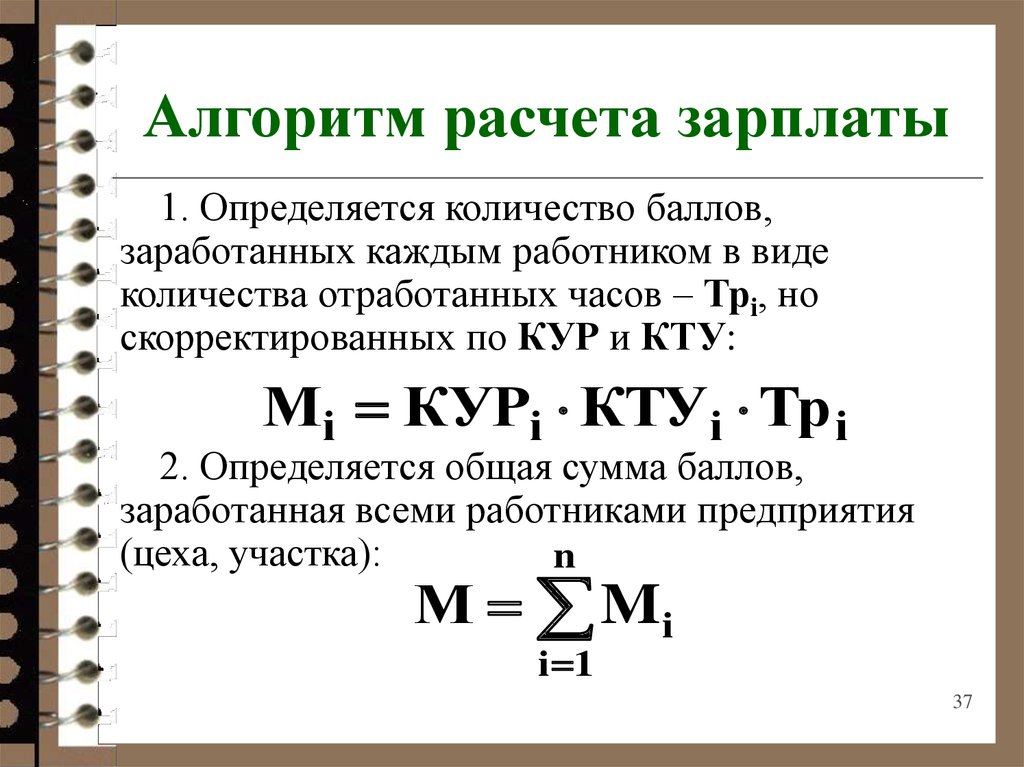

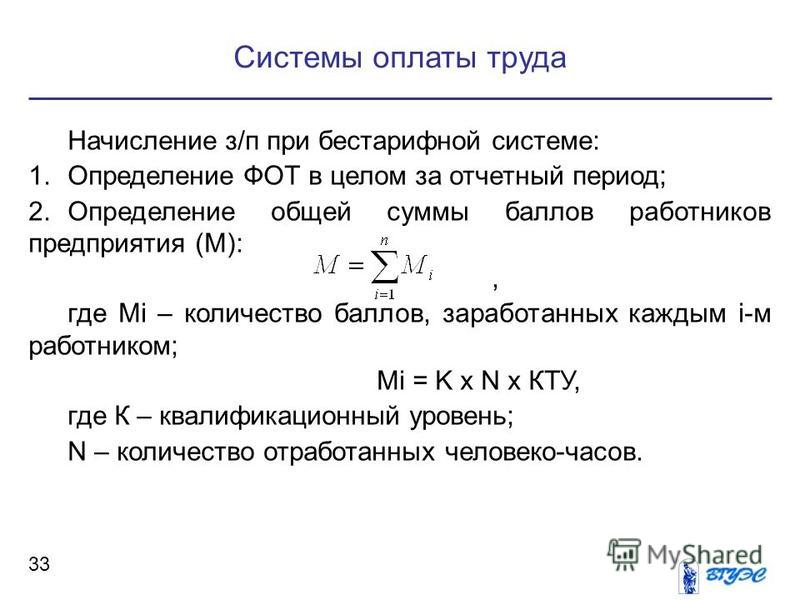

Бестарифная система оплаты труда тесно увязывает трудовой вклад и результаты работы каждого работника с размером его оплаты. Заработок работника зависит от конечных результатов работы всего трудового коллектива. При этой системе общий фонд оплаты труда предприятия и каждого подразделения распределяется по работникам в соответствии с определенными критериями (параметрами).

В последнее время широкое распространение получили комплексные и компромиссные системы заработной платы, объединяющие достоинства повременных и сдельных систем.

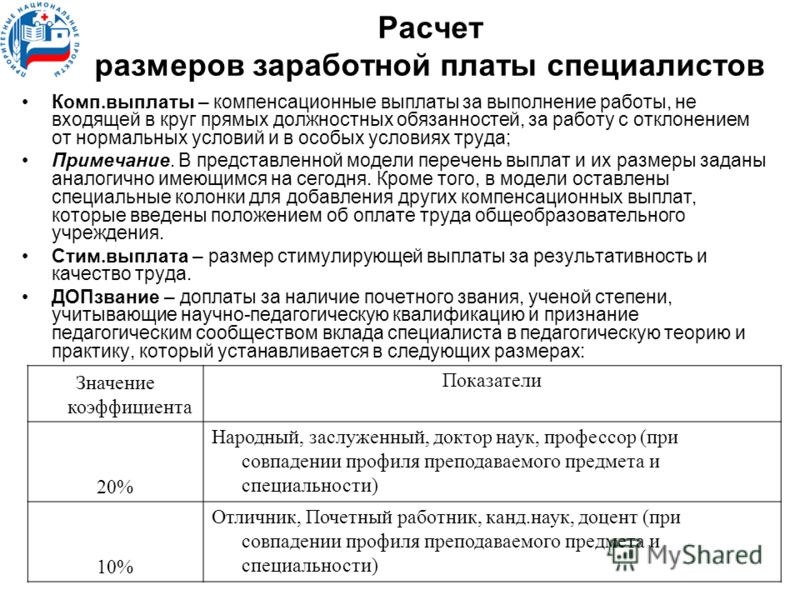

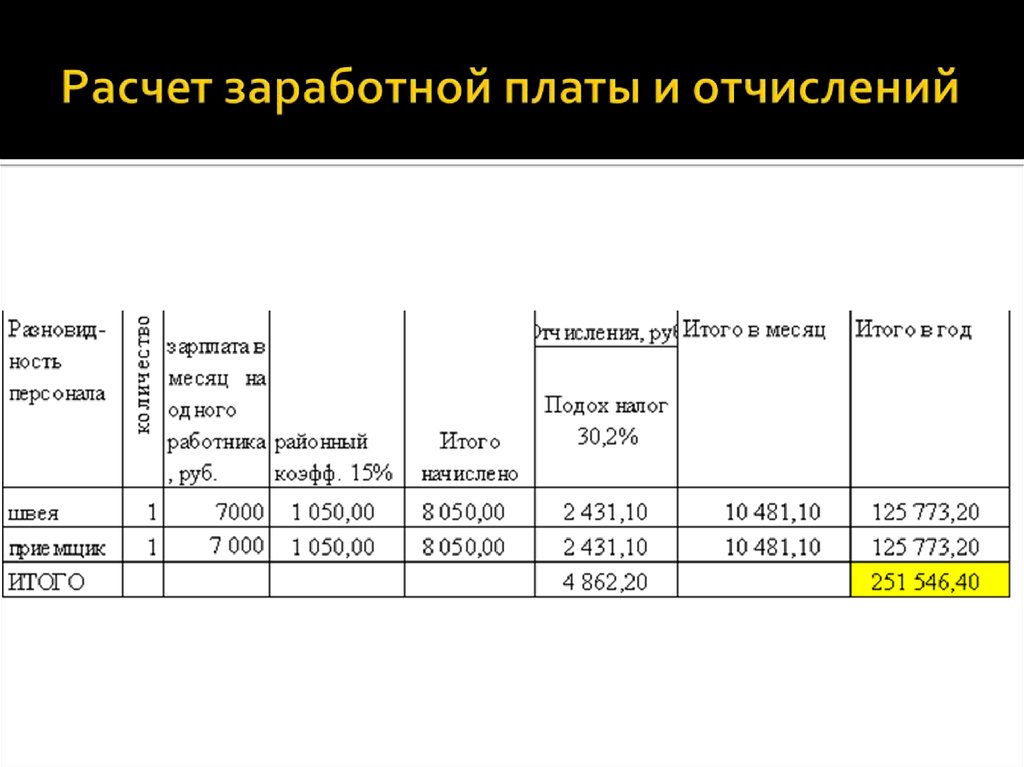

Использование любой системы оплаты труда сопряжено с определением методов и способов расчета тарифных ставок и норм выработки, различных коэффициентов и показателей эффективности каждого работника. Кроме того, необходимо учитывать, что, согласно Трудовому кодексу РФ, оплата труда работников, занятых на тяжелых работах, работах с вредными и (или) опасными и иными особыми условиями труда, устанавливается в повышенном размере по сравнению с тарифными ставками, окладами, установленными для различных видов работ с нормальными условиями труда.

Соответствующие выплаты производятся за выполнение работ различной квалификации, совмещение профессий (должностей), сверхурочной работы и работы в ночное время, выходные и праздничные нерабочие дни.

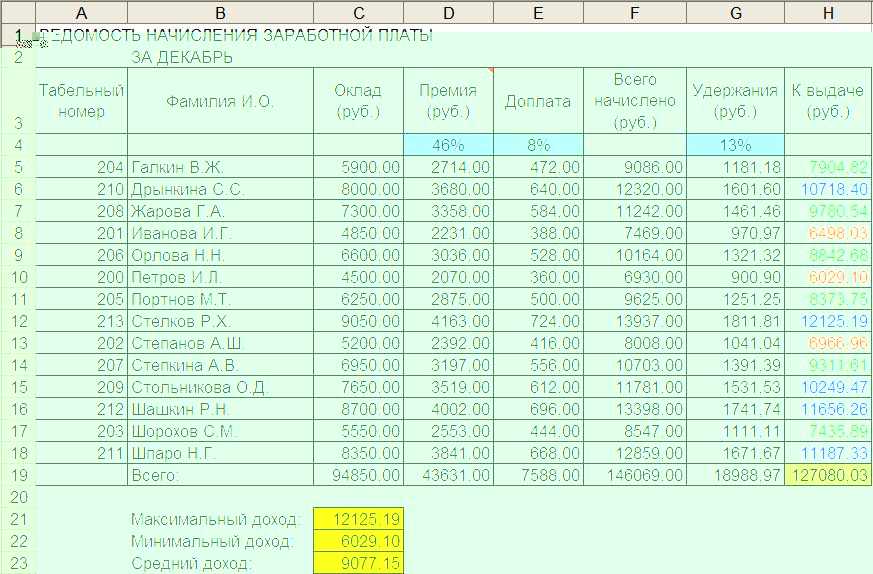

При расчете премий могут использоваться произвольные показатели эффективности работы сотрудников, что требует ведения учета как неявок на работу, так и переработок. Могут учитываться также дополнительные параметры премирования в виде выслуги лет и страхования, компенсации за питание, проездные билеты, мобильную и интернет-связь, кредитных выплат и т. д.

д.

А еще расчет отпускных и больничных. И это все в одной компании. Так что работникам отдела труда и зарплаты забот хватает.

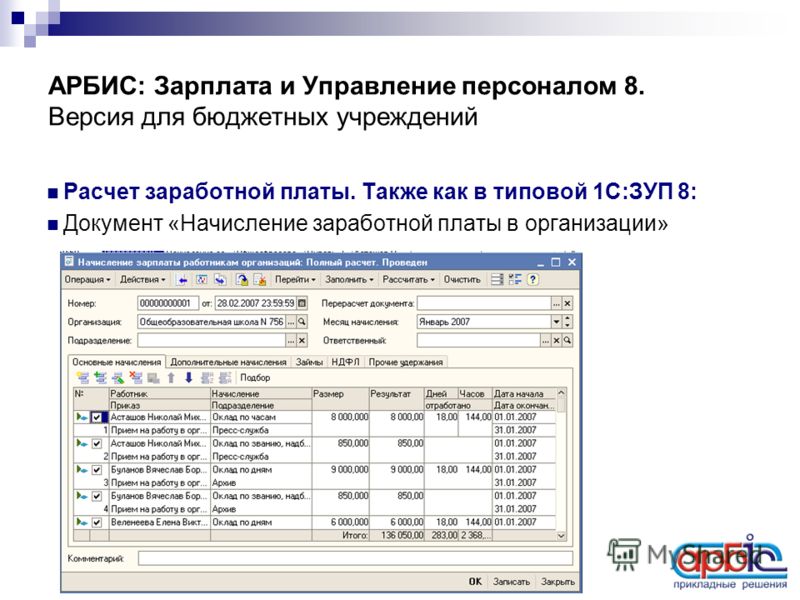

Рассчитать даже в рамках одной небольшой компании заработную плату с учетом множества дополнительных параметров вручную без ошибок очень сложно. А для предприятия с большим количеством сотрудников или территориально-распределенной группы юридических лиц почти нереально. Чтобы решить столь непростую задачу используются автоматизированные системы расчета заработной платы и управления персоналом.

Эволюция компании и автоматизированной системы

Современные корпоративные информационные системы призваны упорядочить расчет оплаты труда и дать полный контроль финансовой мотивации персонала руководству компании. Хотя в автоматизации расчета заработной платы нуждается подавляющее большинство предприятий, в каждом отдельном случае полезно руководствоваться принципом необходимости и достаточности.

Небольшие компании с количеством сотрудников 5—10 человек и простой системой начисления заработной платы с успехом могут использовать, например, базовый функционал типовых решений фирмы «1С» — «1С:Зарплата и управление персоналом 8. Базовая версия» и «1С:Налогоплательщик 8» .

По мере увеличения количества сотрудников и усложнения методик расчета заработной платы появляются новые требования к функционалу и возможностям информационной системы, в которой ведется кадровый учет и расчет заработной платы.

Хотя в автоматизации расчета заработной платы нуждается подавляющее большинство предприятий, в каждом отдельном случае полезно руководствоваться принципом необходимости и достаточности.

Эволюционно ситуацию можно представить следующим образом:

- сначала в бухгалтерии появляется специально выделенный сотрудник, ответственный только за расчет зарплаты. При этом количество сотрудников в компании обычно от 30 до 40 человек.

На этом этапе развития компании вполне подойдут типовые решения фирмы «1С»;

На этом этапе развития компании вполне подойдут типовые решения фирмы «1С»; - при увеличении численности работников до 50—60 человек возникает потребность в менеджере по персоналу, в задачи которого входят не только ведение кадрового учета и делопроизводства, но и поиск новых сотрудников, повышение квалификации имеющихся и т.д.. Для решения этих задач более подойдут расширенный функционал и возможности профессиональной версии системы «1С:Зарплата и управление персоналом 8 ПРОФ». В случае сложной системы мотивации, привязки к показателям деятельности компании может потребоваться доработка информационной системы под местную специфику;

- следующий этап развития компании характеризуется ростом количества ее персонала до 100 человек. Здесь уже могут потребоваться возможности корпоративной версии информационной системы «1С:Зарплата и управление персоналом 8 КОРП» (1С:ЗУП КОРП). Однако специфика деятельности компании и особые условия труда ее сотрудников, а также сложная методологическая модель расчета заработной платы и мотивации персонала могут потребовать доработку и этой системы.

- компании с численностью персонала от 500 сотрудников и выше целесообразно использовать 1С:ЗУП КОРП, дорабатывать ее и проводить нагрузочное тестирование, чтобы в периоды повседневной работы и расчета зарплаты не возникало задержек, связанных с работой оборудования и функционированием информационной системы.

Чем больше сотрудников в компании, и чем больше различных систем оплаты труда используется, тем больше требований предъявляется к информационной системе и методологической проработке всего бизнес-процесса расчета заработной платы.

Построение методологической модели расчета зарплаты и управления персоналом является обязательным этапом, предваряющим любые работы по использованию информационной системы. Ошибки в методологии могут привести к значительным потерям времени, сил и денежных средств.

Дополнительно нужно отметить, что для разработки методологической модели может потребоваться выделение проектной команды или приглашение внешних консультантов.

Крупные предприятия и группы компаний

Для групп компаний и холдинговых структур, по сравнению с отдельно взятой фирмой, ситуация с управлением персоналом и расчетом зарплаты усложняется. У головной (управляющей) компании существует потребность в оперативной информации, сопоставимой между различными структурами, входящими в группу. Объемы обрабатываемой информации увеличиваются, поскольку увеличивается и общая численность работников. Добавляет сложности в общий расчет зарплаты и территориальная удаленность компаний, входящих в группу, их нахождение в различных часовых поясах.

А ведь для головной компании важно обеспечить не только прозрачность расчетов в каждой компании, но и единые корпоративные подходы к формированию схем мотивации, правил расчета заработной платы, принципов начисления премий и т.д. При этом необходимо учитывать и соответствующие региональные коэффициенты (северные надбавки, уральский коэффициент, и т.

А для консолидированного учета затрат и оценки эффективности работы всей группы территориально распределенных компаний нужно, к тому же, получать все результаты расчетов в одно время.

Поэтому управляющая компания заинтересована в формировании единого информационного пространства для консолидации кадровой информации и обработки ее в головной компании, расчета заработной платы и управления персоналом. Организовать такое информационное пространство можно разными способами.

Управляющая компания заинтересована в формировании единого информационного пространства для консолидации кадровой информации и обработки ее в головной компании, расчета заработной платы и управления персоналом. Организовать такое информационное пространство можно разными способами.

Так, один из вариантов предполагает создание Центра обработки данных (ЦОД) с установкой аппаратного и программного обеспечения в одном месте. Пользователи подключаются к информационной системе через терминальный доступ.

Можно организовать расчет зарплаты и другим способом. Например, создать систему распределенных информационных баз, которые с помощью планов обмена будут синхронизироваться с главной базой. Все данные всех компаний группы будут дублироваться в центральном банке данных. Работа пользователей будет происходить на аппаратном и программном обеспечении, установленном в обособленных подразделениях.

Известны также прецеденты, когда каждая компания группы работает в своей информационной базе. Для консолидации данных по группе компаний из каждой обособленной структуры производится выгрузка данных в установленной форме, которую предварительно необходимо разработать. Полная информация по каждой компании группы хранится только в ее локальной базе. Выгруженные данные загружаются в информационную базу управляющей компании, где и происходит полный учет затрат по всей компании.

Существуют и другие варианты, например, передача процессов расчета заработной платы на аутсорсинг и пр.

Для консолидации данных по группе компаний из каждой обособленной структуры производится выгрузка данных в установленной форме, которую предварительно необходимо разработать.

Однако наибольшей прозрачностью и оперативностью для управляющей компании группы обладает первый вариант. Данные не дублируются, отсутствует потребность в синхронизации, обеспечить сохранность информации в одном центральном ЦОДе проще, чем в нескольких удаленных.

Более того, организация ЦОД позволяет высвободить время расчетчиков зарплаты на местах и занять их другой работой. Расчет выплат будет осуществляться в центральной компании, а на местах будут вноситься только оперативные данные — заполняться график посещений, отработки, наряды и т.д. В итоге все компании группы будут обслуживаться в единой информационной системе и, что очень важно, по единым правилам, методикам, стандартам.

Такой вариант исключает неоднозначную трактовку различными компаниями одних и тех же корпоративных правил. Например, утвержденный в компании норматив премирования, связанный с действующими ключевыми показателями эффективности, будет работать одинаково во всех дочерних компаниях группы.

Например, утвержденный в компании норматив премирования, связанный с действующими ключевыми показателями эффективности, будет работать одинаково во всех дочерних компаниях группы.

Создание подобных Центров обработки данных и на их основе Единых центров расчета заработной платы требует определенных затрат, но эффект от использования новых технологий в конечном итоге перекрывает финансовые и организационные издержки.

Программа для расчета зарплаты сотрудников – РемОнлайн

Автоматический расчет зарплаты в РемОнлайн позволяет

Рассчитывать зарплату прямо

в CRM без калькулятора и Excel

Настроить разные механики

расчета зарплаты и сэкономить время

Избежать ошибок, связанных

с человеческим фактором

Генерировать отчет по зарплате

сотрудников в пару кликов

Тестируйте автоматизацию оплаты труда в РемОнлайн до 14 дней бесплатно

Какие возможности дает учет заработной платы в РемОнлайн

Сформируйте систему материальной мотивации

Установите автоматический расчет заработной платы для каждого сотрудника:

- за оформление заказа

- за работу в заказе

- за обработку заказа

- за закрытие заказа

- за запчасть в заказе

- за продажу.

Это позволит установить справедливый и прозрачный расчет зарплаты для разных категорий подчиненных: продавцов, мастеров, кассиров, приемщиков, инженеров, менеджеров, администраторов и т.д.

Настройте индивидуальные правила расчета зарплаты

В РемОнлайн можно выбрать процент или фиксированную сумму как способ расчета сдельной оплаты. При чем вы можете отдельно установить более высокое вознаграждение на более дорогие товары и услуги, повышать плату в зависимости от конечной суммы заказа или продажи.

Программа для расчета зарплаты позволит создать гибкие методы мотивации для каждого сотрудника.

Поощряйте лучших сотрудников

Укажите коэффициенты, на которые будет умножаться размер стандартного вознаграждения для отдельных сотрудников.

Так вы сможете учесть их стаж и опыт, мотивируя их расти и развиваться именно в вашей компании.

Создавайте отчеты по зарплате сотрудников

Анализируйте доход и эффективность работы подчиненных. Формируйте отчеты по периодам, заказам и локациям. В отчете вы увидите, сколько и за какую работу должен получить каждый сотрудник. Программа для расчета заработной платы позволит анализировать и при необходимости корректировать текущую формулу расчета заработной платы.

Формируйте отчеты по периодам, заказам и локациям. В отчете вы увидите, сколько и за какую работу должен получить каждый сотрудник. Программа для расчета заработной платы позволит анализировать и при необходимости корректировать текущую формулу расчета заработной платы.

Рассчитывайте зарплату быстро и без ошибок

РемОнлайн позволяет автоматизировать расчет заработной платы. В итоге вы перестанете тратить время на ручные подсчеты, а такая система поможет уменьшить вероятность ошибок и сделает модель оплаты труда более прозрачной.

Настройте фиксированную часть зарплаты

Сотрудникам, для которых вы настроили график работы, можно добавить правило расчета зарплаты за рабочие часы или дни, указав при этом соответствующую ставку. Это позволит вести учет рабочего времени и автоматизировать расчет зарплаты.

Автоматизируйте взаиморасчеты с сотрудниками

Уже совсем скоро к каждого сотрудника появится свой баланс, на который вы сможете начислять ставку согласно его графику работы, проценты, премии и штрафы.

Начните расчет заработной платы сотрудников в 3 шага:

Создайте аккаунт

в РемОнлайн

Добавьте сотрудников

Настройте автоматические

начисления

Преимущества программы для расчета заработной платы

и автоматизации бизнеса РемОнлайн

Понятный интерфейс и готовность к использованию сразу после регистрации. Не нужно ничего устанавливать или нанимать программистов

Большой комплект предустановленных шаблонов с функцией редактирования и создания новых документов

Интеграция с sms-шлюзами, сервисами IP-телефонии и виджетом «Статус заказов», а также отправка оповещений для сотрудников через Telegram

Возможность настроить справочники, шаблоны сообщений, формы заказов и клиентов под потребности вашего бизнеса

Доступ с любого смартфона,

планшета или ПК,

подключенного к интернету

Регулярные обновления

и квалифицированная

служба поддержки

Конфиденциальность,

безопасное хранение и

резервное копирование данных

Широкий набор

инструментов для автоматизации

бизнес-процессов

РемОнлайн – универсальное решение для сферы услуг с набором инструментов, которые помогут повысить прибыль, уровень сервиса и качество работы подчиненных

Популярные вопросы и ответы

Расчет зарплаты в РемОнлайнРемОнлайн – облачный сервис с широким набором инструментов для управления заказами и финансами, ведения базы клиентов, торговли, планирования закупок и расчета заработной платы в режиме онлайн. С ним вы сможете строить отчеты и управлять компанией с любого планшета, компьютера или смартфона. Вам не нужно покупать дополнительное оборудование или нанимать программистов. Просто заходите в программу и начинайте работать. Теперь давайте подробнее рассмотрим особенности начисления зарплаты в нашей CRM.

С ним вы сможете строить отчеты и управлять компанией с любого планшета, компьютера или смартфона. Вам не нужно покупать дополнительное оборудование или нанимать программистов. Просто заходите в программу и начинайте работать. Теперь давайте подробнее рассмотрим особенности начисления зарплаты в нашей CRM.

Какие типы начислений есть в программе расчета заработной платы

В зависимости от роли и обязанностей сотрудника, вы можете присвоить ему такие виды начислений зарплаты:

- За создание заказа – тому, кто оформил заказ: определил его тип, заполнил информацию о клиенте и устройстве, описал неисправность, принял аванс, назначил сроки ремонта, а также добавил исполнителей и менеджера. Этот человек первым взаимодействует с клиентом и задает тон дальнейшего общения.

- Менеджеру за обработку заказа – работнику, указанному в поле «Менеджер». Именно он принимает входящие звонки, общается с клиентами, закрывает заказы, организовывает работу команды и составляет маршрутные листы.

- Исполнителю за работу в заказе – расчет и начисление зарплаты производится тому, кто добавил работу или услугу на вкладке «Работы и материалы».

- Исполнителю за запчасть в заказе – платим сотруднику, который добавил в заказ запчасть или товар.

- За продажу – человеку, с учетной записи которого была проведена продажа.

- За закрытие заказа – автоматический расчет заработной платы подчиненному, с учетной записи которого был закрыт заказ. Он информирует клиента о готовности заказа, согласовывает с ним спорные вопросы, оформляет приход денег, выдает чек и гарантийный лист.

Это позволяет справедливо оплачивать труд каждого работника и предотвращать конфликты в коллективе.

Что нужно знать о расчете зарплаты в CRM-системе?

Для расчета зарплаты необходимо присвоить сотруднику роль, добавить в его карточку подходящие типы начислений, установить индивидуальные вознаграждения, а также если хотите, задать коэффициент. При этом в программе для начисления заработной платы должен быть указан одинаковый метод расчета в карточке подчиненного и услуги, работы или товара. То есть нужно в обоих случаях выбирать либо процент, либо фиксированную сумму.

При этом в программе для начисления заработной платы должен быть указан одинаковый метод расчета в карточке подчиненного и услуги, работы или товара. То есть нужно в обоих случаях выбирать либо процент, либо фиксированную сумму.

Если в карточке товара или услуги не указано стандартное вознаграждение, будет действовать правило, прописанное в профиле сотрудника. После настроек РемОнлайн будет автоматически рассчитывать зарплату и избавит вас от необходимости делать это вручную.

Для чего нужен отчет по зарплате в РемОнлайн

В РемОнлайн предусмотрена развитая система отчетов, которая позволяет равномерно распределять заявки и влиять на показатели работы сотрудников. Отчет по зарплате показывает, сколько денег было начислено за заказы, продажи и выполненные работы. Он формируется по периодам, статусам и мастерским. В него попадают данные по каждому подчиненному, который работал в выбранный период, с установленной системой вознаграждения.

В отчете можно увидеть суммы в разрезе заказов, выполненных работ и установленных правил. Это позволит оценить эффективность сотрудников и вовремя скорректировать их финансовую мотивацию.

Это позволит оценить эффективность сотрудников и вовремя скорректировать их финансовую мотивацию.

Теперь вы знаете, как работает программа расчета заработной платы. Зарегистрируйтесь и воспользуйтесь бесплатным пробным периодом, чтобы оценить все возможности РемОнлайн.

Показать полностью »

Читайте также

Системы KPI сотрудников: как разработать, рассчитать и внедрить

6 февраля 2020

0

Контроль сотрудников: инструменты, способы и ошибки

8 января 2020

0

#ПятничнаяФича №50: Коэффициент при расчете зарплаты сотрудников

21 ноября 2019

0

Законы о заработной плате сотрудников | Малый бизнес

Кенни Браун

Работодатель имеет ряд юридических обязательств перед своими работниками при расчете заработной платы. Он должен разработать систему, которая отслеживает платежи, применимые налоги и другие отчисления в течение каждого платежного периода.

Работодатель также должен знать о государственных и федеральных налогах, которые он должен платить от имени своих сотрудников.

Работодатель также должен знать о государственных и федеральных налогах, которые он должен платить от имени своих сотрудников.

Требования к оплате

В соответствии с Законом штата Техас о днях выплаты жалованья, работодатели должны установить установленный график выплат работникам. По данным Техасской комиссии по трудовым ресурсам, работодатели должны платить работникам два раза в месяц, если они подпадают под действие Закона о справедливых трудовых стандартах. Если это применимо по закону, платежи должны также включать оплату сверхурочных, которая обычно составляет полуторную, но должна рассчитываться на основе требований FLSA. Дни выплаты должны быть как можно более равномерными. Если работодатель не выбирает дни зарплаты, то по закону ими становятся первое и 15 число месяца. Кроме того, работник должен получать оплату в рабочее время или по почте вовремя.

Освобожденные сотрудники

Часто сотрудники, получающие зарплату или работающие по специальности, освобождаются от FLSA.

Поэтому работодатели должны платить работникам только один раз в месяц, а не два раза в месяц. По данным Министерства труда США, работники, которые квалифицируются как освобожденные, часто являются наемными руководителями, специалистами, административными работниками, внешними продавцами и некоторыми компьютерными работниками, которые зарабатывают 455 долларов или более в неделю.

Поэтому работодатели должны платить работникам только один раз в месяц, а не два раза в месяц. По данным Министерства труда США, работники, которые квалифицируются как освобожденные, часто являются наемными руководителями, специалистами, административными работниками, внешними продавцами и некоторыми компьютерными работниками, которые зарабатывают 455 долларов или более в неделю.

Ведение учета

FLSA определяет требования к ведению учета заработной платы для лиц, подпадающих под действие закона. Закон требует, чтобы работодатели вели записи с указанием имени работника, адреса, даты рождения, пола, профессии, ставки заработной платы, отработанных часов, сверхурочной работы, вычетов и надбавок, общей заработной платы, периода выплаты и задолженности по заработной плате. Эта информация также должна быть предоставлена работникам в течение каждого платежного периода. Хотя некоторые записи о заработной плате необходимо хранить только в течение двух лет, записи о налоге на безработицу необходимо хранить в течение четырех лет, и TWC рекомендует хранить все записи о заработной плате в течение четырех лет.

Налоговые требования

При расчете заработной платы работодатель обязан управлять частью заработной платы своих сотрудников. По данным Службы внутренних доходов, работодатель должен удерживать подоходный налог штата и федеральный налог из заработной платы своего работника. Также удерживаются налоги на социальное обеспечение и медицинскую помощь, также известные как налоги FICA. С налогами FICA работодатели обязаны платить соответствующую сумму, удерживаемую с каждого работника. С налогами на социальное обеспечение работодатели могут в конечном итоге достичь потолка или базовой заработной платы, после чего им не нужно платить. Medicare не имеет ограничений. Также включены федеральные и государственные налоги на безработицу, которые вносятся ежеквартально и имеют верхний предел. Хотя налог рассчитывается на основе заработка работника, налог платит только работодатель.

Список литературы

- Техасская комиссия по трудоустройству: ведение ведения декорации

- Техасская комиссия по трудоустройству: Сводная сумма Техасского законодательства

- Техасская комиссия по трудоустройству: Overtime Pay.

Налоговая служба: Публикация 15

Налоговая служба: Публикация 15

Биография писателя

Кенни Браун уже шесть лет работает писателем-фрилансером. Также бывший репортер новостей, его работы публиковались в Bellingham Business Journal, New Britain Herald, Paddler Magazine, Paddle Dealer Magazine и Portland Magazine. Кроме того, он разработал рекламную копию для Интернета и печати. Он имеет степень бакалавра в области коммуникаций и степень магистра в области журналистики.

Соответствие заработной платы | Обзор правил и законов о налоге на заработную плату

Хотите, чтобы на ваш почтовый ящик поступало больше эксклюзивной информации о бизнесе? Подпишитесь сейчас

Соблюдение требований по начислению заработной платы означает соблюдение всех федеральных, государственных и местных нормативных актов , регулирующих порядок оплаты труда сотрудников. Работодатели, нарушающие любой из этих законов, могут столкнуться с санкциями, которые могут негативно повлиять на их прибыль или даже вывести их из бизнеса. Но, научившись соблюдать требования по заработной плате, они могут помочь избежать проблем с налогами и поддерживать позитивный моральный дух сотрудников. Ведь от надежной, точной и своевременной оплаты своего труда во многом зависит жизнь сотрудников и их семей.

Но, научившись соблюдать требования по заработной плате, они могут помочь избежать проблем с налогами и поддерживать позитивный моральный дух сотрудников. Ведь от надежной, точной и своевременной оплаты своего труда во многом зависит жизнь сотрудников и их семей.

Руководство по соблюдению требований к заработной плате: 2023

Работодатели могут быть осведомлены о следующих изменениях в 2023 налоговом году:

- Базовая заработная плата социального обеспечения увеличена до 160 200 долларов США

- Увеличен лимит взносов в рамках механизма гибких расходов на здравоохранение (FSA) до 3050 долларов США

- Уровень взносов до налогообложения для 401(k) увеличен до 22 500 долларов США

- Порог FICA для домашних работников увеличен до 2600 долларов США

Законы и положения о заработной плате

Законы, регулирующие начисление заработной платы, обширны. В дополнение к различным государственным и местным нормативным актам работодатели должны знать некоторые федеральные законы:

- Закон о справедливых трудовых стандартах (FLSA)

Закон FLSA устанавливает национальную минимальную заработную плату и ставки сверхурочной работы, а также требования к ведению учета заработной платы и законы о детском труде.

- Закон о федеральных страховых взносах (FICA)

FICA — это налог на заработную плату, который финансирует программы Social Security и Medicare. - Федеральный закон о налоге на безработицу (FUTA)

Другой вид налога на заработную плату, FUTA, предлагает временную помощь в получении дохода для работников, потерявших работу не по своей вине. - Закон о равной оплате труда (EPA)

Разработанный для предотвращения дискриминации в оплате труда по признаку пола, EPA требует от работодателей обеспечивать равную оплату труда мужчин и женщин, выполняющих одинаковую работу на одном рабочем месте. - Закон Дэвиса-Бэкона

Закон Дэвиса-Бэкона требует, чтобы предприятия, занимающиеся общественными работами, выплачивали рабочим и механикам преобладающую заработную плату.

Соблюдение налогов на заработную плату

На самом базовом уровне соблюдение нормативных требований по заработной плате означает:

- Точный расчет заработной платы, включая сверхурочные

- Удержание правильной суммы налога на заработную плату из заработной платы, облагаемой каждым применимым налогом на заработную плату (например, налоги на социальное обеспечение)

- Своевременное депонирование соответствующих налоговых обязательств в соответствующих федеральных, государственных и местных налоговых органах

- Подача налоговых деклараций по заработной плате в каждой из этих юрисдикций

Более конкретные рекомендации относятся к следующим аспектам начисления заработной платы:

Соответствие FICA

Между взносами работника и работодателя общая сумма налогов FICA составляет 15,3%. Сотрудники платят 1,45% своего валового дохода в Medicare и еще 6,2% в Social Security. Работодатели должны соответствовать обоим, поэтому их налоговая ответственность составляет 7,65%. Обратите внимание, что существует лимит взносов на основе заработной платы для Social Security, но не для Medicare.

Сотрудники платят 1,45% своего валового дохода в Medicare и еще 6,2% в Social Security. Работодатели должны соответствовать обоим, поэтому их налоговая ответственность составляет 7,65%. Обратите внимание, что существует лимит взносов на основе заработной платы для Social Security, но не для Medicare.

Соответствие FUTA

Безработица финансируется работодателями, а не работниками. Закон требует, чтобы работодатели платили 6% от базовой заработной платы FUTA, что составляет первые 7000 долларов годового заработка работника. Если бизнес также облагается государственным налогом на безработицу, он может иметь право на получение кредита в размере до 5,4%, что снижает налоговую ставку FUTA до 0,6%.

Соответствие федеральному подоходному налогу

Ставка федерального подоходного налога в настоящее время варьируется от предельной ставки 10% до 37% для семи различных налоговых категорий. Чтобы определить, сколько удерживать из заработной платы работника, работодатели должны обратиться к форме W-4 каждого лица и следовать инструкциям в публикации IRS 15-T, Удержание федерального подоходного налога.

Соответствие FLSA

Сотрудники, не освобожденные от FLSA, должны получать федеральную минимальную заработную плату, которая составляет 7,25 долларов в час, и имеют право на сверхурочную работу. Ставка сверхурочной работы не менее чем в полтора раза превышает их обычную оплату за каждый час свыше 40 часов в неделю. Работодатели, которые работают в штате с более высокой минимальной заработной платой или ставкой сверхурочной работы, должны соблюдать правила штата.

Соблюдение требований по расчету заработной платы: требования штата

Соблюдение требований по расчету заработной платы достаточно сложно в одном штате, но по мере расширения бизнеса в других юрисдикциях сложность только возрастает. Некоторые штаты следуют федеральному кодексу подоходного налога, другие взимают фиксированную ставку или создают свои собственные налоговые категории, а некоторые вообще не взимают подоходный налог. Как и когда подаются подоходные налоги штата, а также штрафы за несоблюдение требований, также могут варьироваться от штата к штату.

В дополнение к подоходному налогу в штатах действуют разные ставки налога на безработицу, требования к минимальной заработной плате и расходы на страхование по нетрудоспособности. Ознакомьтесь с информационным ресурсом ADP о быстрой заработной плате и налогах, чтобы увидеть конкретные руководящие принципы во всех 50 штатах и их сравнение с федеральным правительством.

Международные правила начисления заработной платы

Универсальный подход к начислению заработной платы не сработает для работодателей, ведущих бизнес за границей. Глобальный рынок сложен и строго регулируется, и даже если штаб-квартира организации находится в Соединенных Штатах, она должна соблюдать местные законы, законы штата и страны, в которой работают ее сотрудники. Вот некоторые международные правила, которые могут повлиять на то, как работодатели рассчитывают заработную плату:

- Директива Европейского Союза о рабочем времени (WTD)

Разработанный для защиты здоровья и безопасности сотрудников, WTD ограничивает количество часов, которые люди могут работать в неделю, включая сверхурочные. Он также устанавливает минимальные стандарты для перерывов и оплачиваемого отпуска. Страны-члены могут вносить поправки, поэтому способ применения WTD в одной стране может отличаться в другой.

Он также устанавливает минимальные стандарты для перерывов и оплачиваемого отпуска. Страны-члены могут вносить поправки, поэтому способ применения WTD в одной стране может отличаться в другой. - Закон о труде Китайской Народной Республики

В дополнение к регулированию того, сколько часов работники могут работать в день и в неделю, Закон о труде содержит руководящие принципы в отношении трудовых договоров, заработной платы, трудовых споров, условий труда, социального обеспечения и сверхурочной работы. - Система защиты заработной платы Объединенных Арабских Эмиратов (ОАЭ)

WPS требует от предприятий регистрации в Министерстве трудовых ресурсов и эмиратизации и выплаты работникам через утвержденное финансовое учреждение в установленные сроки. Если работодатели не регистрируются или не производят платежи вовремя, им может быть отказано в разрешении на работу. - Закон Великобритании о правах на работу в сфере занятости

Этот закон содержит рекомендации по трудовым договорам, обоснованным уведомлениям об увольнении, несправедливому увольнению, отпуску по уходу за ребенком и сокращению штата.

- Закон Японии о трудовых стандартах

С момента его принятия в 1947 году в Закон Японии о трудовых стандартах неоднократно вносились поправки, которые регулируют минимальную заработную плату, рабочее время и сверхурочную работу, а также ежегодный отпуск и другие вопросы занятости. - Закон Германии о работе неполный рабочий день и срочных контрактах

В этом законодательстве содержатся указания по увеличению или сокращению рабочего времени при срочной занятости.

Стоимость несоблюдения

Несвоевременная оплата труда сотрудников, неправильная или несвоевременная регистрация налогов на заработную плату, а также ведение небрежного и неполного учета заработной платы могут нанести серьезный ущерб бизнесу. Некоторые из последствий, с которыми работодатели могут столкнуться в результате несоблюдения законов и правил о заработной плате, включают:

Распространенные ошибки при расчете заработной платы

Любой может ввести информацию неправильно или положить форму не на место. Добавьте тот факт, что правила расчета заработной платы и налоги постоянно меняются, и легко увидеть, как случаются ошибки в расчете заработной платы. Вот некоторые из наиболее распространенных:

Добавьте тот факт, что правила расчета заработной платы и налоги постоянно меняются, и легко увидеть, как случаются ошибки в расчете заработной платы. Вот некоторые из наиболее распространенных:

Неправильная классификация освобождений

Работники могут заявить об освобождении от уплаты федерального подоходного налога в форме W-4, если они либо не имели налоговых обязательств в предыдущем году, либо не ожидают их уплаты в текущем году. В эту категорию иногда попадают студенты, работающие неполный рабочий день или сезонные работники, а также лица в возрасте 65 лет и старше или слепые. IRS может попросить пересмотреть запрос на освобождение, и если они решат, что он недействителен, они отправят работодателю и работнику письмо о блокировке. Этот документ будет определять ставку удержания подоходного налога с работника, которую работодатели должны соблюдать, иначе их бизнес может быть привлечен к ответственности за неуплату налогов.

Неправильная классификация наемных работников и независимых подрядчиков

Классификация работников важна, поскольку она определяет, у кого удерживаются налоги из их заработной платы

а кто нет. Если человек руководит выполняемой работой и тем, как она выполняется, но работодатель контролирует конечный результат этой работы, то этот человек, как правило, является независимым подрядчиком. Эти типы работников платят налог на самозанятость, поэтому работодатели не вычитают налоги из их заработка. С другой стороны, если кто-то не контролирует свою работу — ни то, что делается, ни как это делается — этот человек обычно является наемным работником, и работодатель будет удерживать требуемые налоги с заработной платы.

Если человек руководит выполняемой работой и тем, как она выполняется, но работодатель контролирует конечный результат этой работы, то этот человек, как правило, является независимым подрядчиком. Эти типы работников платят налог на самозанятость, поэтому работодатели не вычитают налоги из их заработка. С другой стороны, если кто-то не контролирует свою работу — ни то, что делается, ни как это делается — этот человек обычно является наемным работником, и работодатель будет удерживать требуемые налоги с заработной платы.

Различие между независимыми подрядчиками и наемными работниками легко стирается, а ошибки обходятся дорого. Предприятия могут столкнуться со штрафами и сборами за неправильную классификацию и могут задолжать любые возникшие налоговые платежи или невыплаченную заработную плату за сверхурочную работу. Если есть сомнения относительно статуса работника, работодатели должны подать форму SS-8 в IRS.

Несоблюдение Закона о равной оплате труда

Закон о равной оплате труда гласит, что мужчины и женщины на одном рабочем месте должны получать равную оплату за равный труд. Покрываются все формы вознаграждения, включая заработную плату, бонусы, оплату сверхурочных, опционы на акции, страхование жизни и участие в прибылях. Сотрудники, которые считают, что их работодатель не соблюдает этот закон, могут подать жалобу в Комиссию по обеспечению равных возможностей и подать гражданские иски против компании.

Покрываются все формы вознаграждения, включая заработную плату, бонусы, оплату сверхурочных, опционы на акции, страхование жизни и участие в прибылях. Сотрудники, которые считают, что их работодатель не соблюдает этот закон, могут подать жалобу в Комиссию по обеспечению равных возможностей и подать гражданские иски против компании.

Однако существуют меры, которые могут помочь предотвратить гендерный разрыв в оплате труда, например:

- Ежегодный аудит ставок заработной платы

- Использование средних доходов по отрасли в качестве эталона

- Документирование всех решений по оплате

- Сделать компенсацию видимой для всей организации

- Запрет переговоров о зарплате

Ошибки в компенсации работникам

Страховые взносы на компенсацию работникам частично основаны на классификации сотрудников, общей заработной плате для каждого класса и, в некоторых случаях, на общем количестве отработанных часов. В большинстве штатов требуется, чтобы страховые компании проводили ежегодную проверку политик работодателей, и если какая-либо из их платежных ведомостей неверна, они могут быть должны дополнительные деньги в счет своей премии. Эти аудиты обычно проводятся через 30–45 дней после истечения срока действия политики в данном году. Проведение внутреннего аудита до того, как страховая компания проведет его, может помочь работодателям устранить любые ошибки в расчете заработной платы, хронометража или классификации должностей, которые могут повлиять на их премию.

Эти аудиты обычно проводятся через 30–45 дней после истечения срока действия политики в данном году. Проведение внутреннего аудита до того, как страховая компания проведет его, может помочь работодателям устранить любые ошибки в расчете заработной платы, хронометража или классификации должностей, которые могут повлиять на их премию.

Как избежать ошибок в соблюдении требований по заработной плате

Многих ошибок в соблюдении требований можно избежать, если вести учет заработной платы в порядке. Убедитесь, что новые сотрудники сдают все необходимые документы, и внимательно изучите их на наличие перевернутых чисел, неполных или отсутствующих полей данных и неправильных дат. После этого заполните документы, чтобы к ним могли легко получить доступ как отделы кадров, так и отделы расчета заработной платы.

Используйте программное обеспечение для расчета заработной платы

Даже при тщательном ведении учета бумажные формы могут пропадать, а ручной ввод данных увеличивает вероятность ошибок. Лучшим решением является программное обеспечение для расчета заработной платы. Он предлагает множество преимуществ, связанных с соблюдением нормативных требований, таких как:

Лучшим решением является программное обеспечение для расчета заработной платы. Он предлагает множество преимуществ, связанных с соблюдением нормативных требований, таких как:

- Автоматизация

Автоматизированные платежи сотрудникам и государственным учреждениям помогают обеспечить соблюдение сроков. - Безопасность

Передовые системы безопасности защищают конфиденциальную информацию сотрудников и бизнеса. - Точность

Поставщики услуг по расчету заработной платы остаются в курсе постоянно меняющихся трудовых и налоговых правил. - Интеграция

Интеграция программного обеспечения для расчета заработной платы с управлением временем и посещаемостью и льготами может избавить работодателей от повторного ввода одной и той же информации и уменьшить количество ошибок. - Доступность

Документы, необходимые для начисления заработной платы, такие как форма W-2 и новые отчеты о найме, могут быть легко доступны.

- Глобальные возможности

Поставщики услуг по расчету заработной платы, имеющие глобальные системы учета, могут предоставить международным работодателям всестороннее представление о всей своей рабочей силе.

Составьте контрольный список соблюдения требований по заработной плате

Следующий контрольный список может помочь убедиться, что работодатели имеют правильные данные для соблюдения требований по заработной плате при приеме на работу сотрудников. Владельцы малого бизнеса могут загрузить наш Контрольный список расчета заработной платы для более глубокого изучения.

- Надлежащим образом классифицировать новых сотрудников (сотрудник или независимый подрядчик?)

- Визуально проверьте все посадочные документы на предмет отсутствующей информации или деталей, которые не соответствуют документам, удостоверяющим личность

- Внимательно введите все данные в программу управления персоналом и расчета заработной платы

- Перепроверьте личную информацию, заработную плату, налоговые коды, зачисленные льготы, рабочее время, банковскую информацию и любые другие соответствующие данные

- Обновление файлов по мере необходимости для увеличения заработной платы, изменения имени, изменения льгот, отпуска и т.

д.

д.

Часто задаваемые вопросы о соблюдении требований по заработной плате

Что такое соблюдение требований по заработной плате?

Соблюдение требований по расчету заработной платы относится к шагам, которые каждый работодатель должен предпринять для соблюдения налогового законодательства, правил заработной платы и рабочего времени, а также других применимых требований, касающихся расчета заработной платы. Эти шаги включают ведение надлежащих форм для каждого сотрудника, удержание и подачу налогов, использование правильных налоговых кодов для бизнеса, сбор и регистрацию штрафов, соблюдение федеральных и государственных правил сверхурочной работы и многое другое.

Какие законы регулируют начисление заработной платы?

Существует множество законов, регулирующих начисление заработной платы на федеральном, государственном, местном и международном уровнях. Некоторые из них включают:

- Закон о справедливых трудовых стандартах (FLSA)

- Законы о федеральных страховых взносах (FICA)

- Федеральный закон о налоге на безработицу (FUTA)

- Закон Дэвиса-Бэкона

- Закон о равной оплате труда

- Закон Великобритании о правах на работу

- Закон Японии о трудовых стандартах

- Закон Германии о неполной занятости и срочных контрактах

Почему важно соблюдать законодательство в области расчета заработной платы?

Соблюдение правил расчета заработной платы является важной обязанностью работодателя, поскольку оно:

- Обеспечивает надлежащее вознаграждение сотрудников за их работу

- Финансирует программы социального обслуживания, такие как Medicare и пособия по безработице

- Помогает снизить риск штрафов и судебных исков

- Повышает моральный дух рабочей силы

Как вы обеспечиваете точность расчета заработной платы?

- Правильно классифицировать работников

- Ведите тщательный учет сотрудников и заработной платы

- Будьте в курсе последних правил расчета заработной платы

- Автоматизация расчета заработной платы с помощью программ

- Интеграция расчета заработной платы с управлением временем и выплатами

- Регулярная проверка процессов расчета заработной платы

Как работает расчет заработной платы ADP?

Программное обеспечение ADP для расчета заработной платы помогает устранить ошибки в соблюдении требований путем автоматического расчета и удержания нужной суммы налогов из заработной платы сотрудников, а затем в установленное время депонирует эти средства в соответствующие федеральные, государственные и местные органы власти.

Об авторе