Проводки бухгалтерского учета по заработной плате: Полная информация для работы бухгалтера

Простой по вине работодателя: отражаем в учете выплаты работникам

08.04.2013

|

Эксперты службы Правового консалтинга ГАРАНТ Светлана Овчинникова и Сергей Родюшкин рассказывают о том, как отразить в бухгалтерском учете организации расходы по оплате работникам времени простоя по вине работодателя, если в период простоя продукция не выпускалась. |

В феврале произошел простой в производстве из-за отсутствия заказов от покупателей (по вине работодателя). За время простоя работникам произведена выплата 2/3 среднего заработка. Как отражать указанные выплаты работникам в бухгалтерском учете при отсутствии выпуска продукции?

В соответствии с частью третей ст. 72.2 ТК РФ под простоем понимается временная приостановка работы по причинам экономического, технологического, технического или организационного характера.

Порядок оплаты времени простоя предусмотрен ст. 157 ТК РФ, согласно которой время простоя по вине работодателя оплачивается в размере не менее двух третей средней заработной платы работника.

В рассматриваемой ситуации организацией были осуществлены расходы по оплате работникам времени простоя в размере 2/3 средней заработной платы.

Порядок признания расходов для целей бухгалтерского учета установлен ПБУ 10/99 «Расходы организации» (далее — ПБУ 10/99).

Согласно п. 4 ПБУ 10/99 расходы организации, в зависимости от их характера, условий осуществления и направлений деятельности организации, подразделяются на:

— расходы по обычным видам деятельности;

— прочие расходы.

При этом прочими расходами считаются расходы, отличные от расходов по обычным видам деятельности.

Расходы признаются в том отчетном периоде, в котором они имели место, независимо от намерения получить доход (п. 17 и п. 18 ПБУ 10/99).

В соответствии с п. 5 ПБУ 10/99 расходами по обычным видам деятельности являются расходы, связанные с изготовлением продукции и продажей продукции, приобретением и продажей товаров выполнением работ, оказанием услуг.

Прямые расходы, связанные непосредственно с выпуском продукции, выполнением работ и оказанием услуг (в том числе расходы на оплату труда работников основного производства), отражаются по дебету счета 20 «Основное производство» с кредита счетов учета производственных запасов, расчетов с работниками по оплате труда и другое. Если доходы в отчетном периоде отсутствуют, допускается наличие сальдо на счете 20, которое показывает стоимость незавершенного производства на последний день месяца (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная приказом Минфина России от 31.10.2000 N 94н).

Однако расходы по приостановленной деятельности (простою), по нашему мнению, не должны отражаться в составе расходов по обычным видам деятельности и не могут формировать остатки незавершенного производства, поскольку расходы, произведенные организацией в периоде, когда производство продукции отсутствует (в частности выплата 2/3 среднего заработка), не соответствуют понятию расходов по обычным видам деятельности.

Учитывая изложенное, отсутствие выпуска продукции в период простоя не позволяет отнести потери от простоя в состав расходов по обычным видам деятельности. Следовательно, учитывать их на счете 20 «Основное производство», по нашему мнению, некорректно. Такие расходы и убытки отражаются в составе прочих расходов с отнесением на счет 91 «Прочие доходы и расходы».

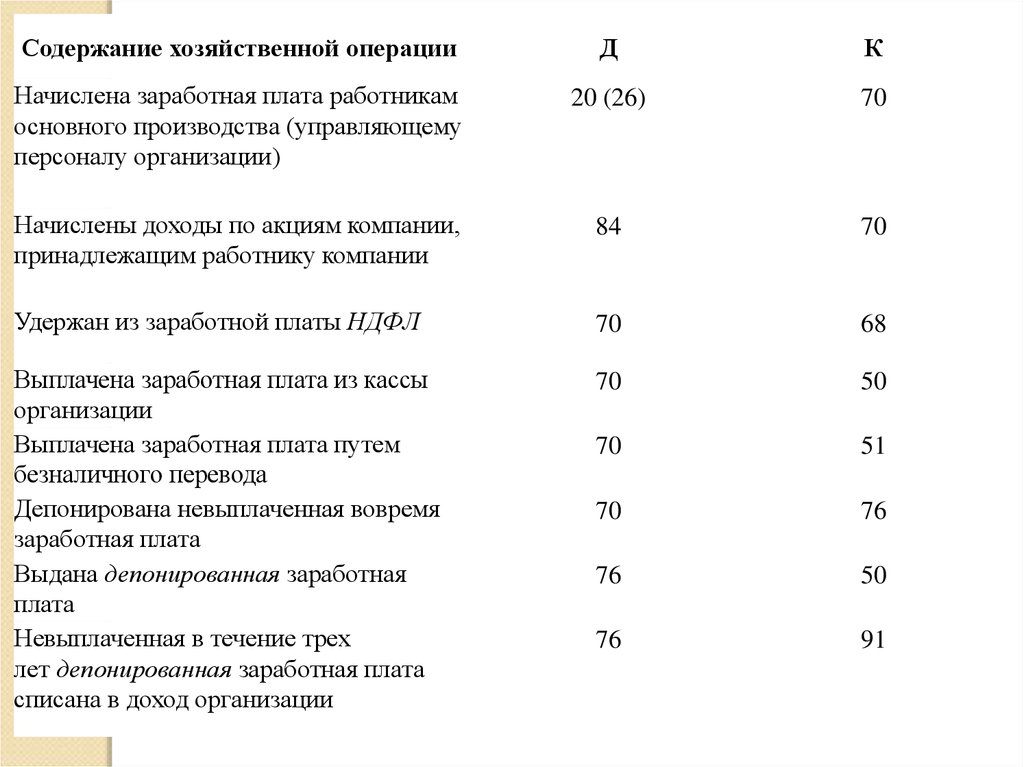

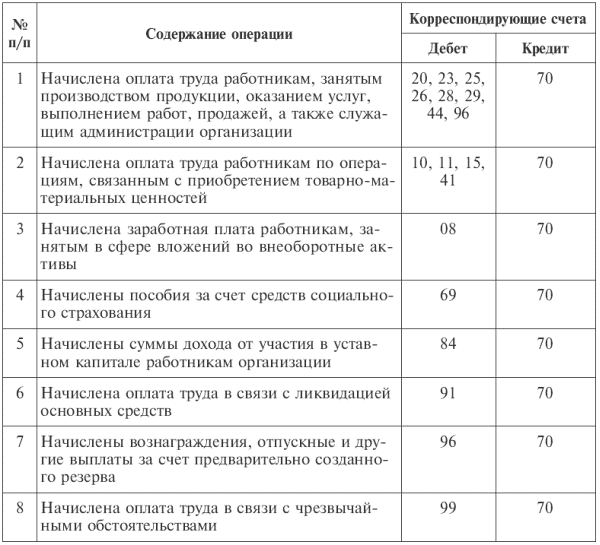

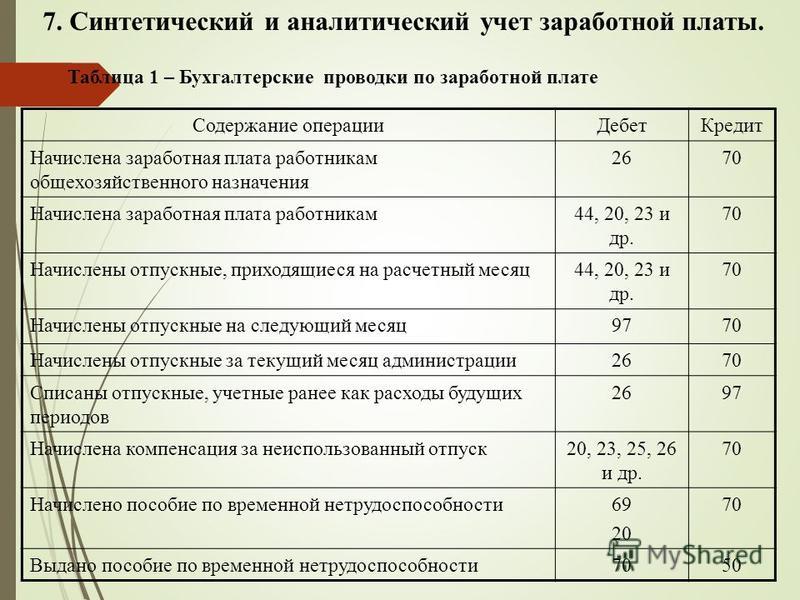

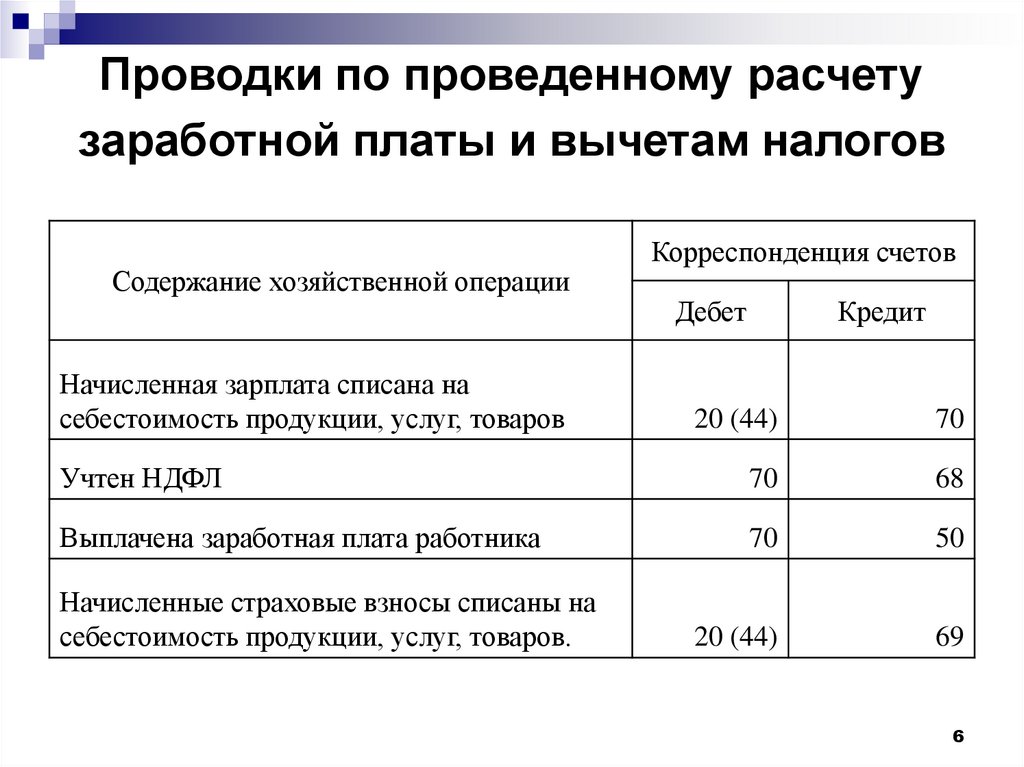

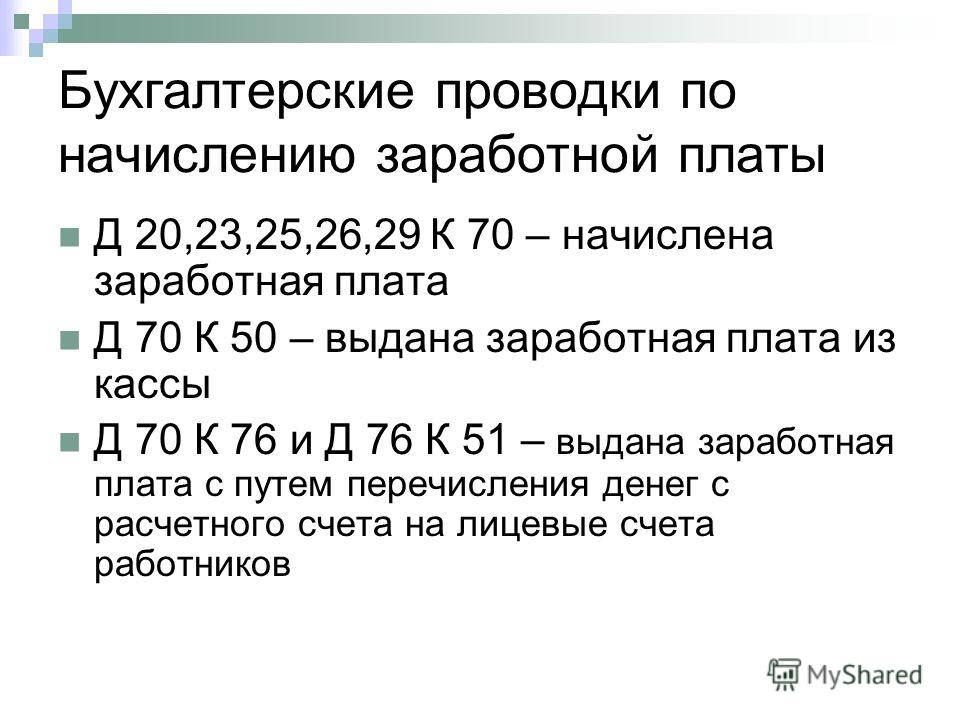

Соответственно, бухгалтерские проводки, отражающие период простоя, могут быть следующими:

Дебет 91, субсчет «Прочие расходы» Кредит 02

— отражена в составе прочих расходов амортизация основного оборудования в период простоя;

Дебет 91, субсчет «Прочие расходы» Кредит 70

— начислена оплата работникам за время простоя;

Дебет 70 Кредит 68, субсчет «Расчеты по НДФЛ»

— с доходов работников удержан налог;

Дебет 91, субсчет «Прочие расходы» Кредит 69

— начислены страховые взносы.

С текстами документов, упомянутых в ответе экспертов, можно ознакомиться в справочной правовой системе ГАРАНТ

Темы: расчеты с работниками

Рубрика: Трудовые договоры , Учет оплаты труда и расчетов с персоналом

Поделиться с друзьями:

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Трудовые договоры с мобилизованными предпринимателями, не передавшими дела, будут прекращены Возобновление трудового договора после мобилизации в программе «1С:Зарплата и управление персоналом 8» ред.

3

Опубликован производственный календарь на 2023 год

Секреты «1С:ЗУП»: отбор и перерасчет начислений сотрудника в расчетных документах

Минтруд определил график выходных и праздничных дней на 2023 год

3

Опубликован производственный календарь на 2023 год

Секреты «1С:ЗУП»: отбор и перерасчет начислений сотрудника в расчетных документах

Минтруд определил график выходных и праздничных дней на 2023 годОтражение зарплаты в бухгалтерском учете

Вернуться к полному списку возможностей УПП для Казахстана

Начисление зарплаты

Конфигурация обеспечивает отражение операций начисления заработной платы и связанных с ней налогов и взносов в бухгалтерском учете.

Расчет заработной платы и связанных с ней начислений выполняется с помощью автоматизированных механизмов расчета заработной платы путем ввода в информационную базу соответствующих документов.

Функционал расчета заработной платы обладает значительной степенью автономности. Это связано с тем, что в бухгалтерском учете и других видах учета не требуется та степень детализации информации, которая используется в подсистеме расчета заработной платы для обеспечения персонифицированного учета начислений и удержаний. Поэтому, в отличие от других подсистем конфигурации, документы подсистемы расчета заработной платы не формируют бухгалтерских проводок и, соответственно, не отражаются в бухгалтерском учете.

Поэтому, в отличие от других подсистем конфигурации, документы подсистемы расчета заработной платы не формируют бухгалтерских проводок и, соответственно, не отражаются в бухгалтерском учете.

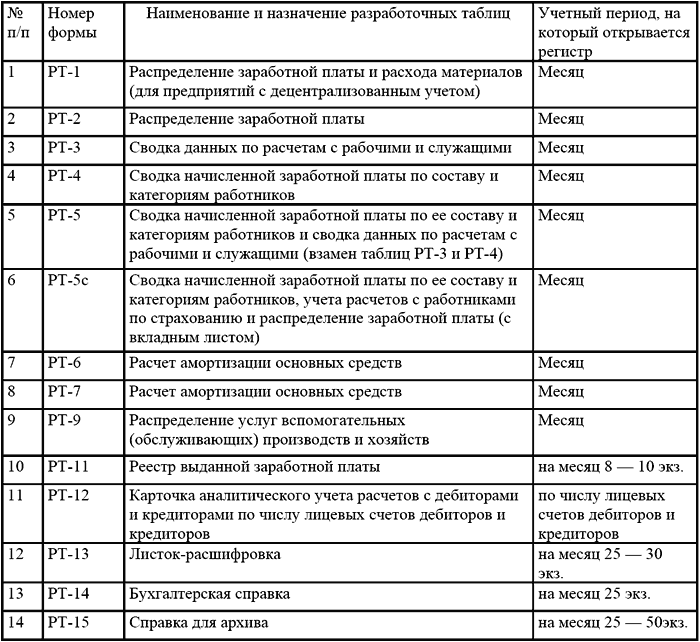

Для отражения в бухгалтерском учете данных о начислениях и удержаниях сотрудников предприятия предназначен документ «Отражение зарплаты в регламентированном учете».

Документ может быть заполнен автоматически на основании регламентированных начислений заработной платы и удержаний налогов и взносов, введенных в информационную базу документами подсистемы расчета заработной платы. Это исходная информация для формирования проводок, которая будет отражена на закладках «Основные начисления» и «Дополнительные начисления» табличной части документа. Автоматически сформированные проводки будут отражены на закладке «Проводки» табличной части документа.

Бухгалтерские счета, используемые для подстановки в автоматически формируемые проводки, предварительно указываются в списке способов отражения зарплаты в регламентированном учете.

Таким образом, задача отражения начислений заработной платы в бухгалтерском учете разделяется на две подзадачи:

- контроль состояния специального списка способов отражения зарплаты в регламентированном учете;

- ввод документов «Отражение зарплаты в регламентированном учете».

Выплата зарплаты

Выплата заработной платы сотрудникам организации и перечисление налогов и взносов на счета бюджетов регистрируются денежными документами подсистемы управления денежными средствами. Для документов этой подсистемы предусмотрено автоматическое формирование проводок, что обеспечивает отражение в бухгалтерском учете погашение задолженности предприятия перед сотрудниками и бюджетами. Причем для правильного отражения в бухгалтерском учете изменения состояния взаиморасчетов с конкретными работниками в платежном документе должна быть указана ссылка на документ подсистемы расчета заработной платы «Зарплата к выплате», поскольку именно в этом документе содержится перечень работников и суммы зарплаты, причитающиеся к получению, уже за вычетом налога на доходы физических лиц и прочих удержаний.

Далее >>

Записи в журнале расчета заработной платы — AccountingTools

/ Стивен БрэггЧто такое записи в журнале расчета заработной платы?

Записи журнала расчета заработной платы используются для записи компенсаций, выплачиваемых сотрудникам. Эти записи затем включаются в финансовую отчетность предприятия через главную книгу. Ниже перечислены основные типы записей в журнале расчета заработной платы.

Начальная запись платежной ведомости

Основная запись в журнале заработной платы предназначена для первоначальной записи платежной ведомости. В этой записи записывается валовая заработная плата, полученная работниками, а также все удержания из их заработной платы и любые дополнительные налоги, которые компания должна уплатить правительству.

Проводка начисленной заработной платы

В конце каждого отчетного периода может быть запись начисленной заработной платы, предназначенная для записи суммы заработной платы, причитающейся работникам, но еще не выплаченной. Эта запись затем сторнируется в следующем отчетном периоде, чтобы первоначальная запись могла занять ее место. Этой записи можно избежать, если сумма несущественна.

Ввод платежей вручную

Компания может время от времени распечатывать чеки о заработной плате для сотрудников в связи с корректировкой заработной платы или увольнением.

Все эти записи журнала указаны ниже.

Основная запись журнала расчета заработной платы

Основная запись журнала расчета заработной платы — это запись сводного уровня, которая составляется из регистра расчета заработной платы и записывается либо в журнале расчета заработной платы, либо в главной книге. Эта запись обычно включает дебетование прямых затрат на оплату труда, заработную плату и часть налога на заработную плату компании. Также будут кредиты на ряд счетов, каждый из которых подробно описывает обязательства по налогам на заработную плату, которые не были уплачены, а также суммы денежных средств, уже выплаченных работникам в качестве их чистой заработной платы. Базовая запись (при условии отсутствия дальнейшей разбивки дебетов по отдельным отделам):

Также будут кредиты на ряд счетов, каждый из которых подробно описывает обязательства по налогам на заработную плату, которые не были уплачены, а также суммы денежных средств, уже выплаченных работникам в качестве их чистой заработной платы. Базовая запись (при условии отсутствия дальнейшей разбивки дебетов по отдельным отделам):

| Дебет | Кредит | |

| Прямые затраты на оплату труда | ххх | |

| Расходы на заработную плату | ххх | |

| Расходы по налогам на заработную плату | ххх | |

| Наличные | ххх | |

| Федеральные налоги у источника выплаты | ххх | |

| Социальные налоги к уплате | ххх | |

| Налоги к оплате Medicare | ххх | |

| Федеральные налоги по безработице к уплате | ххх | |

| Удерживаемый налог штата к уплате | ххх | |

| Государственные налоги по безработице к уплате | ххх | |

| Украшения к оплате | ххх |

В эту запись журнала может быть включен ряд дополнительных отчислений сотрудников. Например, могут быть вычеты для пенсионных планов 401 (k), медицинского страхования, страхования жизни, страхования зрения и для погашения авансов.

Например, могут быть вычеты для пенсионных планов 401 (k), медицинского страхования, страхования жизни, страхования зрения и для погашения авансов.

Когда вы позже уплатите удержанные налоги и часть налога на заработную плату компании в IRS, вы затем используете следующую запись, чтобы уменьшить остаток на счете денежных средств и исключить остатки на счетах обязательств:

| Дебет | Кредит | |

| Наличные | ххх | |

| Федеральные налоги у источника выплаты | ххх | |

| Социальные налоги к уплате | ххх | |

| Налоги к оплате Medicare | ххх | |

| Федеральные налоги по безработице к уплате | ххх | |

| Штатные налоги у источника выплаты | ххх | |

| Государственные налоги по безработице к уплате | ххх | |

| Украшения к оплате | ххх |

Запись в журнале начисленной заработной платы

Довольно часто в конце отчетного периода возникает некоторая сумма невыплаченной заработной платы, поэтому вам следует начислить эти расходы (если они существенны). Запись начисления, как показано далее, проще, чем уже показанная комплексная запись по заработной плате, потому что вы обычно объединяете все налоги с заработной платы в единый счет расходов и счет взаимозачетных обязательств. После записи этой записи отмените ее в начале следующего отчетного периода, а затем запишите фактические расходы на заработную плату (как только что описано в разделе «Основная запись в журнале заработной платы» всякий раз, когда это происходит).

Запись начисления, как показано далее, проще, чем уже показанная комплексная запись по заработной плате, потому что вы обычно объединяете все налоги с заработной платы в единый счет расходов и счет взаимозачетных обязательств. После записи этой записи отмените ее в начале следующего отчетного периода, а затем запишите фактические расходы на заработную плату (как только что описано в разделе «Основная запись в журнале заработной платы» всякий раз, когда это происходит).

| Дебет | Кредит | |

| Прямые затраты на оплату труда | ххх | |

| Расходы на заработную плату | ххх | |

| Начисленная заработная плата | ххх | |

| Начисленные налоги на заработную плату | ххх |

Ввод чека о зарплате вручную

Довольно часто чек создается вручную либо потому, что сотруднику недоплатили в предыдущей платежной ведомости, либо потому, что компания увольняет или увольняет сотрудника и поэтому обязана заплатить этому человеку до следующей регулярной выплаты заработной платы. Этот чек может быть оплачен через корпоративный банковский счет кредиторской задолженности, а не через счет заработной платы, поэтому вам может потребоваться сделать эту запись через систему кредиторской задолженности. Если вы записываете его непосредственно в главную книгу или журнал расчета заработной платы, используйте те же позиции, которые уже отмечены для основной записи журнала расчета заработной платы.

Этот чек может быть оплачен через корпоративный банковский счет кредиторской задолженности, а не через счет заработной платы, поэтому вам может потребоваться сделать эту запись через систему кредиторской задолженности. Если вы записываете его непосредственно в главную книгу или журнал расчета заработной платы, используйте те же позиции, которые уже отмечены для основной записи журнала расчета заработной платы.

Объем ручных записей о заработной плате можно уменьшить, если постоянно уделять внимание основным причинам транзакционных ошибок, поэтому с помощью ручного расчета зарплаты нужно исправить меньше ошибок.

Как делать записи в журнале расчета заработной платы: руководство для малого бизнеса

Источник изображения: Getty Images

Руководство Ascent по регистрации транзакций по заработной плате с помощью журнальных записей.

Первое, чему я научился с тех пор, как начал свою карьеру в области бухгалтерского учета, это то, что для учета события всегда нужно больше, чем вы думаете.

Когда вы покупаете новый грузовик, вы не сразу тратите его на расходы; он обесценивается в течение многих лет. Когда вы продаете инвентарь, у вас есть, казалось бы, бесконечное количество процессов и методов, которые вы можете использовать для учета этого.

И в расчете заработной платы вам нужно сделать несколько различных записей в журнале, сначала для начисления обязательств, а затем для осуществления платежей.

В этой статье мы рассмотрим, как делать записи в главной бухгалтерской книге по заработной плате и почему сначала необходимо начислять обязательства по заработной плате и связанным с ней счетам.

Обзор: что такое запись в журнале расчета заработной платы?

Записи в журнале расчета заработной платы — это то, что бухгалтер (или, во многих случаях, владелец малого бизнеса) использует для записи деловой активности. Каждая запись влияет как минимум на два счета, которые обычно находятся на разных сторонах уравнения бухгалтерского учета:

Активы = Пассивы + Собственный капитал

Каждая запись в журнале имеет дебет и кредит, сумма которых должна быть одинаковой. Счета в левой части уравнения увеличиваются при дебетовании и уменьшаются при кредитовании, и наоборот для счетов в правой части.

Счета в левой части уравнения увеличиваются при дебетовании и уменьшаются при кредитовании, и наоборот для счетов в правой части.

Самая простая запись в платежной ведомости включает кредитование денежных средств и дебетование расходов на заработную плату. Денежный счет (актив) уменьшается, а заработная плата представляет собой счет расходов, который уменьшает собственный капитал. К сожалению, расчет заработной платы никогда не бывает таким простым.

Типы записей журнала расчета заработной платы

Запись процесса расчета заработной платы с помощью записей журнала включает три этапа: начисление обязательств по заработной плате, перевод денежных средств и осуществление платежей.

1. Начисление краткосрочных обязательств по заработной плате

Правила бухгалтерского учета предусматривают, что расходы и обязательства должны начисляться по мере их возникновения. По этой причине для предприятий важно тщательно отслеживать заработную плату, причитающуюся сотрудникам.

Многие компании выплачивают зарплату сотрудникам по двухнедельному графику. Заработная плата обрабатывается за некоторое время до того, как платежи отправляются в запланированное время каждую неделю.

В рамках процесса начисления заработной платы компании должны делать записи в журнале, чтобы признать расходы на заработную плату и трудовую нагрузку (пособия и налоги) и сбалансировать эти записи с обязательствами на ту же сумму до тех пор, пока работникам не будут выплачены деньги.

2. Переведите наличные на счет заработной платы

Рекомендуется открыть отдельный банковский счет, который будет использоваться для выплаты заработной платы. Отдельный счет упрощает отслеживание всех исходящих платежей (заработная плата и налоги) и перевод только необходимой суммы с расчетного счета на расчетный счет для сокращения хищений.

3. Осуществление платежей

Последний шаг – осуществление платежей. Поскольку прямые депозиты отправляются сотрудникам, а IRS получает платеж EFTPS (Электронная система уплаты федеральных налогов), в журнале делаются записи, отражающие выплату денежных средств по обязательствам.

Как записывать записи платежной ведомости

Записи журнала платежной ведомости обычно делаются мгновенно вашим программным обеспечением для расчета заработной платы, но мы рассмотрим их здесь с вымышленными числами, чтобы лучше понять, как работает платежная ведомость.

Этап 1: Начисление заработной платы

В каждый период оплаты оплата рассчитывается на основе табелей учета рабочего времени и сумм заработной платы, а затем списывается на расходы. Заработная плата дебетуется для увеличения счета расходов, а задолженность по заработной плате кредитуется для увеличения счета обязательств. Вот как выглядит запись в журнале заработной платы:

| Свидание | Счет | Списание средств | Кредит |

|---|---|---|---|

| 01.06.2020 | Заработная плата и заработная плата | 15 000 долларов | |

| 01.06.2020 | Заработная плата к оплате | 15 000 долларов |

Некоторые компании расходуют часть заработной платы по себестоимости проданных товаров на счет, называемый прямым трудом. Например, строительная компания будет учитывать всю заработную плату, связанную с открытыми рабочими местами, как «прямой труд», а всю заработную плату, связанную с накладными расходами, как «зарплату и заработную плату».

Например, строительная компания будет учитывать всю заработную плату, связанную с открытыми рабочими местами, как «прямой труд», а всю заработную плату, связанную с накладными расходами, как «зарплату и заработную плату».

В конце периода сумма прямого труда переносится в себестоимость проданных товаров с заключительной проводкой. Вот пример записи журнала в этом сценарии:

| Свидание | Счет | Списание средств | Кредит |

|---|---|---|---|

| 01.06.2020 | Заработная плата и заработная плата | 5000 долларов | |

| 01.06.2020 | Прямые затраты труда | 10 000 долларов | |

| 01.06.2020 | Заработная плата к оплате | 15 000 долларов |

Ключом к ведению журнальных записей является обеспечение того, чтобы общая сумма дебета и кредита была одинаковой, чтобы главная книга оставалась сбалансированной.

Этап 2: Начисление трудового бремени и других удержаний из заработной платы

Также необходимо начислить трудовое бремя и другие удержания из заработной платы. Примеры этих статей включают:

- FICA: Доля работников и работодателей в налогах на социальное обеспечение и Medicare.

- Удержание налога: Удержание федерального подоходного налога и налога штата.

- FUTA и SUTA: Федеральные налоги и налоги штата по безработице.

- Медицинское и стоматологическое страхование: Доля работодателя и работника.

- 401k: Части работодателя и работника.

- Оплата труда: Расходы работодателя.

- Отпуск и больничный: Начисленная сумма за расчетный период.

- Гарниры: Для алиментов или в ином порядке по решению суда.

Начисление заработной платы и трудовой нагрузки, как правило, производится одновременно. Я разбил их здесь, чтобы проиллюстрировать, какие из этих начислений вычитаются из заработной платы (поскольку они удерживаются с работника), а какие представляют собой расходы на заработную плату, отнесенные на счет работодателя:

| Свидание | Счет | Списание средств | Кредит |

|---|---|---|---|

01. 06.2020 06.2020 | Заработная плата и заработная плата | 4650 долларов США | |

| 01.06.2020 | Сотрудник FICA к оплате | 800 долларов | |

| 01.06.2020 | Федеральный W/H к оплате | 1500 долларов США | |

| 01.06.2020 | Состояние W/H к оплате | 700 долларов | |

| 01.06.2020 | Задолженность по медицинскому страхованию сотрудников | 600 долларов | |

| 01.06.2020 | Сотрудник 401k к оплате | 750 долларов США | |

| 01.06.2020 | Украшение к оплате | 300 долларов | |

| 01.06.2020 | Расходы на заработную плату | 3522 доллара США | |

| 01.06.2020 | Работодатель FICA к оплате | 800 долларов | |

01. 06.2020 06.2020 | ФУТА к оплате | 2 доллара | |

| 01.06.2020 | СУТА к оплате | 45 долларов | |

| 01.06.2020 | Задолженность по медицинскому страхованию работодателя | 900 долларов | |

| 01.06.2020 | Работодатель 401k к оплате | 750 долларов США | |

| 01.06.2020 | Компенсация работникам | 275 долларов | |

| 01.06.2020 | Накопленный отпуск | 500 долларов | |

| 01.06.2020 | Накопленное время болезни | 250 долларов |

Если бы план платежных ведомостей был больше, Кинг-Конг взобрался бы на него, чтобы отбивать самолеты. Не пугайтесь количества записей, необходимых для этого шага. Если вы используете хорошую программу расчета заработной платы, все они будут выполняться автоматически.

Шаг 3: Перемещение наличных на счет заработной платы

Следующим шагом является перемещение наличных с расчетного счета на счет заработной платы в ожидании всех выплат наличными. Мы переместим сумму вышеуказанных чисел без учета накопленного отпуска и времени болезни.

Эти обязательства не выплачиваются наличными; вместо этого обязательство списывается, когда используется отпуск или больничный.

| Свидание | Счет | Списание средств | Кредит |

|---|---|---|---|

| 01.06.2020 | Расчетный счет | 22 422 доллара США | |

| 01.06.2020 | Операционный счет | 22 422 доллара США |

Шаг 4. Отправка прямых депозитных платежей

После перевода наличных пришло время загрузить файл ACH на счет заработной платы для отправки прямых депозитных платежей. В этой записи мы очистим начисленную заработную плату и покажем уменьшение наличных.

| Свидание | Счет | Списание средств | Кредит |

|---|---|---|---|

| 05.06.2020 | Заработная плата к оплате | 15 000 долларов | |

| 05.06.2020 | Расчетный счет | 15 000 долларов |

Шаг 5. Осуществление платежей EFTPS и третьим лицам

Последним этапом является осуществление всех платежей через EFTPS IRS и других третьих лиц, таких как страховые компании, поставщики 401(k) и государственные учреждения. Этот шаг устранит все текущие обязательства по заработной плате, кроме начисленных отпусков и больничных.

| Свидание | Счет | Списание средств | Кредит |

|---|---|---|---|

| 05.06.2020 | Сотрудник FICA к оплате | 800 долларов | |

05.06. 2020 2020 | Федеральный W/H к оплате | 1500 долларов США | |

| 05.06.2020 | Состояние W/H к оплате | 700 долларов | |

| 05.06.2020 | Задолженность по медицинскому страхованию сотрудников | 600 долларов | |

| 05.06.2020 | Сотрудник 401k к оплате | 750 долларов США | |

| 05.06.2020 | Украшение к оплате | 300 долларов | |

| 05.06.2020 | Работодатель FICA к оплате | 800 долларов | |

| 05.06.2020 | ФУТА к оплате | 2 доллара | |

| 05.06.2020 | СУТА к оплате | 45 долларов | |

| 05.06.2020 | Задолженность по медицинскому страхованию работодателя | 900 долларов | |

05. 06.2020 06.2020 | Работодатель 401k к оплате | 750 долларов США | |

| 05.06.2020 | Компенсация работникам | 275 долларов | |

| 05.06.2020 | Расчетный счет | 7 422 доллара США |

Пусть программа сделает всю работу

Хотя, безусловно, стоит понимать, как делать записи в журнале расчета заработной платы, на самом деле соотношение затрат и выгод при самостоятельном выполнении работы искажается, если у вас больше пяти сотрудников.

Хорошее программное обеспечение для расчета заработной платы позволит вам сосредоточиться на других задачах, пока оно делает грязную работу за кулисами, делая записи в журнале.

Подобранные экспертами кредитные карты для бизнеса с богатыми вознаграждениями и привилегиями

Кэшбэк, вознаграждения за поездки, 0% начального финансирования в годовом исчислении: все это может быть отличными привилегиями кредитной карты для владельцев бизнеса.

Об авторе