Выплата депонированной заработной платы: определение, проводки, налоги — Контур.Бухгалтерия

определение, проводки, налоги — Контур.Бухгалтерия

Если предприятие выдает сотрудникам зарплату наличными средствами через кассу, то порой оно сталкивается с депонированием заработной платы. Что это такое, как оформлять и куда отправлять такие средства?

Что такое депонирование зарплаты?

Трудовой кодекс требует выдавать сотрудникам зарплату два раза в месяц. Сроки выплат устанавливаются руководителем и отражаются во внутренних документах компании. Перед выплатой зарплаты предприятие получает необходимую сумму из банка и составляет расходную ведомость, куда бухгалтер по зарплате вносит данные по каждому сотруднику: имя, начисленную сумму. Период выплаты зарплаты продолжается не больше пяти дней (включая день получения средств со счета в банке), и это единственное время, когда в кассе компании можно держать средства сверх кассового лимита.

Если кто-то из сотрудников не успел получить свою зарплату в отведенный срок, то эти средства придется депонировать — т.

Как депонировать зарплату: пошаговый алгоритм

Когда закончится срок, установленный для выплаты зарплаты, кассир должен проверить зарплатную ведомость, пересчитать выплаченные суммы и выяснить величину остатка. В графе 23 напротив фамилий сотрудников, которые не успели получить деньги, делается запись “Депонировано” или проставляется такой же штамп. В конце ведомости прописываются суммы. Важно: итоги выплаченных и подлежащих депонированию сумм должны быть равны окончательной сумме в ведомости.

Зарплату, которая подлежит депонированию, нужно сдать в банк на следующий день после завершения срока выплаты зарплаты. Депонирование отразите в реестре. Унифицированной формы реестра депонентов не существует, составить его можно в свободной форме.

- название компании или ФИО ИП;

- дата оформления реестра;

- период возникновения депонированных средств;

- номер платежной ведомости;

- ФИО и табельный номер (если есть) работника, который не получил деньги;

- сумма невыплаченной з/п;

- итоговая сумма по невыплаченной з/п;

- подпись кассира с расшифровкой.

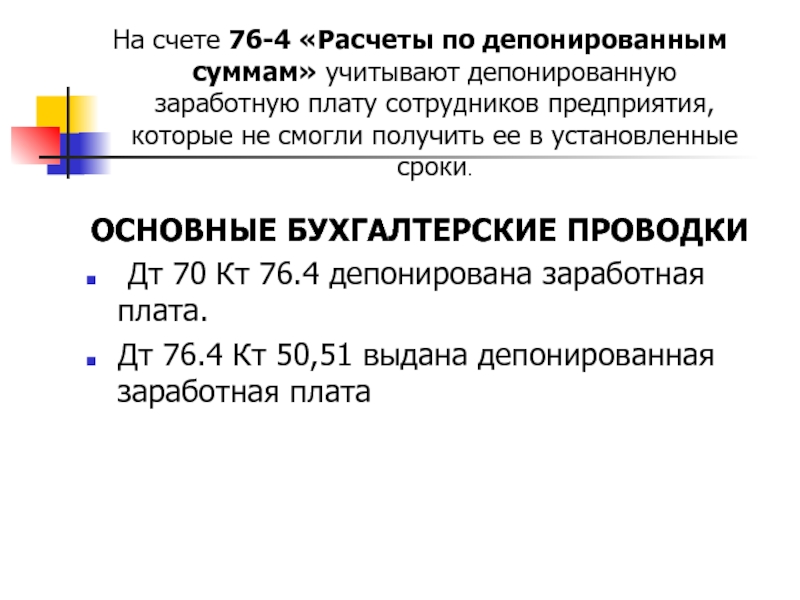

В реестр можно включить и другие реквизиты, которые важны компании. Из реестра данные перенесите в книгу учета депонированных сумм. Форму книги тоже можно сформировать самостоятельно или взять за основу формы для бюджетных организаций. Бухучет операции по депонированию з/п оформите проводкой:

Дт 70 Кт 76-4 — депонированная з/п, не полученная сотрудниками;

Дт 51 Кт 50-1 — депонированная з/п, внесенная на расчетный счет.

Когда работник, не получивший зарплату, обратится за ней, сумму нужно будет выдать по первому требованию, письменному или устному. Срока для выдачи депонированной з/п нет. Нужно получить из банка сумму зарплаты, составить расходный кассовый ордер на имя сотрудника, дату и номер ордера отразить в книге учета депонированных сумм.

Срока для выдачи депонированной з/п нет. Нужно получить из банка сумму зарплаты, составить расходный кассовый ордер на имя сотрудника, дату и номер ордера отразить в книге учета депонированных сумм.

Выдачу з/п надо зафиксировать в реестре депонированных сумм, проставить напротив фамилии сотрудника отметку о полученных суммах и указать дату. Хранить реестры о депонировании з/п нужно пять лет. Бухучет операции по выдаче депонированной з/п оформите проводкой:

Дт 50-1 Кт 51 — получены из банка деньги на выплату депонированной з/п;

Дт 76-4 Кт 50-1 — работнику выдана депонированная з/п.

Что делать с невостребованной зарплатой?

У сотрудника есть три года, чтобы получить свою депонированную зарплату. Отсчет начинается со следующего дня после той даты, когда предприятие должно было выдать з/п. Если работник или его представитель не обратились за депонированной з/п в течение трех лет, нужно совершить следующие действия.

В бухучете спишите сумму на прочие доходы. Для расчета налога внесите ее в состав внереализационных доходов. Подготовьте акт инвентаризации, бухгалтерскую справку и приказ руководителя организации о списании кредиторской задолженности.

Для расчета налога внесите ее в состав внереализационных доходов. Подготовьте акт инвентаризации, бухгалтерскую справку и приказ руководителя организации о списании кредиторской задолженности.

Никогда ничего не упустишь в начислении зарплаты

«Бухгалтерия — удобная программа. Спасибо разработчикам. С Контуром работаю уже давно. И кадры удобно вести, никогда ничего не упустишь в начислении заработной платы. Отчеты все вовремя попадают к адресату. Все обновляется в ногу со временем. Мне очень нравится, все удобно. А когда бывает что-то непонятно, можно позвонить — и вам всегда придут на помощь. Еще раз спасибо разработчикам».

Наталия Аббасова, бухгалтер, ст. Вешенская, Ростовская обл.

Как удержать НДФЛ?

НДФЛ с зарплаты удерживается в момент выплаты денег сотруднику. Перечислить налог нужно в день выплаты или на следующий день. Поэтому с депонированной з/п налог удержать невозможно.

Как перечислить страховые взносы?

Со страховыми взносами все тоже однозначно. Поскольку страховые взносы платятся с начисленной зарплаты и не зависят от факта ее уплаты, с суммы депонированной з/п нужно перечислять взносы во внебюджетные фонды не позднее 15 числа следующего месяца.

Как сформировать налог на прибыль?

Порядок списания сумм депонированной з/п в налоговом учете зависит от метода, по которому предприятие рассчитывает налог на прибыль.

- При методе начисления депонированную з/п включают в расходы в том же месяце, когда она была начислена.

- При кассовам методе сумму депонированной з/п включают в расходы только в момент ее выплаты. Тогда в месяце начисления з/п возникает вычитаемая временная разница и создается отложенный налоговый актив, который спишется после выдачи з/п.

Сегодня большинство компаний имеют с банками договоры зарплатного проекта с перечислением денег на карты сотрудников, и операции по депонированию з/п случаются редко.

Контур.Бухгалтерия — веб-сервис, в котором вы можете легко вести бухучет, начислять зарплату (и оформлять депонирование зарплаты), сдавать отчетность. Познакомьтесь с возможностями сервиса бесплатно в течение 14 дней!

Попробовать бесплатно

Депонирована заработная плата 2021: проводка

Определение понятия

Порядок обращения денежных средств регулируется указанием ЦБ РФ № 3210-У. В соответствии с порядком ведения кассовых операций, на выплату зарплаты наличными деньгами отводится не более пяти дней, включая день их получения в банке. Сверх этого срока сверхлимитную наличность хранить нельзя, и ее необходимо сдать в банк. Депонировать зарплату необходимо, если по каким-то причинам она так и не получена сотрудником.

В период выдачи зарплаты сотрудники иногда отсутствуют по разным причинам: болезнь, командировка, отпуск без сохранения дохода. Неполученную сотрудниками зарплату необходимо депонировать, то есть отразить в учете обособленно. Депонированные суммы заработной платы оформляют бухгалтерской записью. Ранее было строгое предписание регулятора о сдаче невыплаченной оплаты труда на расчетный счет в банке. Сейчас такого требования нет, но необходимо следить за тем, чтобы остаток наличности в кассе не превысил установленный лимит.

Депонированные суммы заработной платы оформляют бухгалтерской записью. Ранее было строгое предписание регулятора о сдаче невыплаченной оплаты труда на расчетный счет в банке. Сейчас такого требования нет, но необходимо следить за тем, чтобы остаток наличности в кассе не превысил установленный лимит.

Документальное оформление

Выдавать денежные средства за выполнение трудовых обязанностей организация обязана не реже двух раз в месяц (статья 136 ТК РФ).

Одним из важных разделов бухучета расчетов с сотрудниками по оплате труда является учет и оформление депонированной заработной платы. Возникает это понятие при выплатах сотрудникам наличными денежными средствами через кассу.

Для выплаты заработной платы составляется расчетно-платежная ведомость (Т-49) или платежная ведомость (Т-53). Формы документов утверждены постановлением Госкомстата от 05.01.2004 № 1. Они являются обязательными для использования, то есть разрабатывать свою форму для выплаты заработной платы работникам организация не вправе.

В последний день, отведенный для выдачи работникам оплаты труда, кассир должен:

- напротив Ф.И.О. сотрудников, которым не выплачена зарплата, проставить отметку «депонировано»;

- определить итог выплаченной суммы и отразить ее в соответствующей статье;

- сверить выданную и депонированные суммы с итоговой суммой в ведомости;

- поставить подпись и передать ведомость на подпись главному бухгалтеру или, при его отсутствии, руководителю.

На сумму фактически выданной зарплаты следует оформить расходно-кассовый ордер последним днем выдачи работникам оплаты труда. Ответственный бухгалтер сформирует проводки по депонированию заработной платы и суммам выплаты оплаты труда на основании полученных от кассира документов.

Бухгалтерский учет

Для учета депонированной заработной платы приказ Минфина от 31. 10.2000 № 94н, которым утвержден план счетов, предлагает открывать субсчет 76-4 к бухгалтерскому счету 76 «Расчеты с разными дебиторами и кредиторами».

10.2000 № 94н, которым утвержден план счетов, предлагает открывать субсчет 76-4 к бухгалтерскому счету 76 «Расчеты с разными дебиторами и кредиторами».

В последний день выдачи оплаты труда работникам на сумму невыплаченных денег бухгалтер сделает соответствующую запись.

Депонирована заработная плата, проводка:

Дт 70 Кт 76-4.

А на сумму, выданную по ведомости, оформит расходный кассовый ордер.

Выплачена зарплата по платежной ведомости, проводка:

Дт 70 Кт 50.

Образец РКО на выплату зарплаты

Выплата неполученной заработной платы

Сотрудник вправе затребовать ранее депонированную заработную плату к выплате сразу же после возвращения из вынужденного отсутствия. Выплатить ее необходимо по расходно-кассовому ордеру и оформить бухгалтерской записью.

Выдана из кассы депонированная заработная плата, проводка:

Дт 76-4 Кт 50.

Образец РКО на выплату депонированной зарплаты

Если сотрудник так и не получит отнесенную на депонент сумму, то спустя три года ее следует списать, отразив в доходах компании. Три года — это стандартный срок исковой давности, установленный статьей 196 ГК РФ. Списание производится по результатам инвентаризации на основании распоряжения руководителя организации и оформляется записью:

Списана в доходы сумма, на которую ранее депонирована невыданная заработная плата, проводка:

Дт 76-4 Кт 91.

Таблица проводок

Сроки выдачи депонированной заработной платы. Образец РКО на выплату депонированной зарплаты

Заработная плата работнику выдается в день, установленный правилами внутреннего трудового распорядка, коллективным или трудовым договором (ч. 6 ст. 136 ТК РФ). А если в согласованный день выплаты сотрудник отсутствовал на работе и не смог получить свои деньги? Ответ один — зарплату придется депонировать.

Что такое депонирование заработной платы

Депонированная заработная плата возникает только тогда, когда работники плату за свой труд получают наличными из кассы.

Ведь чтобы перечислить зарплату на банковский счет работника, его присутствие на работе не обязательно. Другое дело — выдача наличных. Если работник в день выдачи зарплаты отсутствовал и не поручал получить деньги другим лицам, его зарплата останется невыплаченной. А значит, подлежит депонированию.

Депонирование заработной платы — это отражение ее как неполученной в первичных учетных документах и бухгалтерском учете.

Отражаем депонирование в первичке и учете

Выплата заработной платы из кассы, как правило, оформляется или ведомостями. При неполучении зарплаты в установленный срок напротив фамилии такого работника делается отметка «Депонировано» в графе, предназначенной для подписи.

На суммы депонированной заработной платы в бухгалтерском учете необходимо сделать запись:

Дебет счета 70 «Расчеты с персоналом по оплате труда» Кредит счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по депонированным суммам».

Суммы невыплаченной зарплаты придется сдать обратно в банк, если из-за нее будет превышен лимит кассы (п. 2 Указания Банка России от 11.03.2014 № 3210-У).

Если в последующем депонированная заработная плата будет выдана из кассы, нужно сделать бухгалтерскую проводку:

Дебет счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по депонированным суммам» Кредит счета 50 «Касса».

В настоящее время, когда заработная плата в основном начисляется работникам на карты, понятие депонированной зарплаты встречается крайне редко. Но для организаций, в которых выплаты производятся наличными через кассу, этот вопрос актуален до сих пор.

Что же включает в себя понятие депонированная зарплата, как оформляется, проводится и выдается? Что делать, если работник так и не потребовал своих денег у работодателя?

Особенности ситуации

Депонированная зарплата – это определенная часть начисленной к выдаче суммы в качестве оплаты труда, которая была не получена в сроки установленные организацией для этих целей. Во избежание нарушения Положения Банка России о лимите денежных средств в кассе организации, сумму надо депонировать и передать на хранение в обслуживающий банк на расчетный счет предприятия.

Во избежание нарушения Положения Банка России о лимите денежных средств в кассе организации, сумму надо депонировать и передать на хранение в обслуживающий банк на расчетный счет предприятия.

Возникновение

Депонированная зарплата возникает в случае неполучения ее работником в течение 3-х дней после получения необходимых сумм из банка.

Причины могут быть самые разнообразные:

- командировка,

- отпуск,

- больничный

- гибель работника и прочее.

Депонированная зарплата не может появиться, если виновником невыплаты зарплаты является сам работодатель. Тогда этот случай считается неправомерным и наказуемым.

Сроки хранения

Лимитирование кассовых средств не позволяет держать суммы к выдаче более трех дней после получения в банке. Лимит устанавливается руководителем организации по рекомендации банка. По прошествии установленного срока депонированные суммы возвращаются в банк на расчетный счет организации, а ведомость по зарплате закрывается. Напротив фамилий, не получивших зарплату работников, пишется «депонировано», а суммы записываются в графе «Межрасчетные выплаты».

Напротив фамилий, не получивших зарплату работников, пишется «депонировано», а суммы записываются в графе «Межрасчетные выплаты».

После сверки сумма, оставшаяся в кассе после выдачи зарплаты, возвращается на расчетный счет.

Сумма не выданной заработной платы депонированной на расчетный счет считается невостребованной по истечении определенного законом срока давности, который равен трем годам. После этого срока зарплата переносится на доход предприятия по статье «прибыль не связанная с основной деятельностью».

Книга учета депонированной заработной платы хранится в течение 5-ти лет, кроме тех случаев, где документы используются для судебных дел. Причем началом хранения считается не дата возникновения задолженности, а 1 января года, следующего за годом возникновения кредиторской задолженности.

Учёт

Со стороны учета в организации возникает кредиторская задолженность, при необходимости депонировать зарплату работника. Учет депонированных сумм осуществляется на счете 76-4. При депонированная зарплата относится на расходы месяц начисления.

При депонированная зарплата относится на расходы месяц начисления.

В бухучете суммы по оплате труда всегда проводятся месяцем их начисления, невзирая на факт депонирования. Если сумма остается невостребованной более 3-х лет, то она относится на 91 счет «Внереализационные расходы».

При общей системе налогообложения учет депонированных сумм может отразиться на начисленных налогах.

В реестре депонированных сумм в графе «дебет» указывается номер расходника и депонированная сумма, а в графе «кредит» дата появления задолженности. Реестр заводится кассиром на 1 год, если суммы, указанные в нем не уплачены, то остаток переносится в новый реестр на следующий год.

Депонированная зарплата

Депонированние зарплаты относится к кассовым операциям.

Существует два варианта выплаты денег через кассу работнику после депонирования зарплаты.

- После невыплаты лимит по кассе не был превышен, а потому депонированная сумма может храниться в составе средств на личные нужды и быть выдана по требованию работника.

- Если лимит был превышен, то полагается вернуть сумму в банк, но некоторые организации оставляют деньги в кассе дольше. Юридические прецеденты показывают, что суд в таких ситуациях находится на стороне работодателя. Например, работник должен вернуться из отпуска на следующий день после окончания выдачи зарплаты, поэтому 1 день деньги будут находиться и являться превышением лимита по кассе в нарушение установленного порядка.

Проводки

Бухгалтерский учёт зарплатных операций сводится к грамотному разнесению сумм:

- При возникновении депонированных сумм делается проводка Дт 70 Кт 76-4.

- Возврат сумм в банк из кассы отражается записью на счетах Дт 51 Кт 50.

- При востребовании зарплаты, сумма получается по запросу обратно в кассу Дт 50 Кт 51, и выдается работнику Дт 76-4 Кт 50.

Все проводки на одну сумму.

Если зарплата не была востребована по истечении срока давности, то проводка выглядит так: Дт 76-4 Кт 91 – отнесение на внереализационный расходы. При появлении отложенного налогового актива делается проводка Дт 09 Кт 68 на субсчет «Расчеты по налогу на прибыль организации».

При появлении отложенного налогового актива делается проводка Дт 09 Кт 68 на субсчет «Расчеты по налогу на прибыль организации».

Налогообложение

Депонирование заработной платы на начисление налогов на заработок работника влияния не оказывает. Оно производится и показывается в учете в тот же период, что начисление самой зарплаты.

Как правило, на момент выдачи заработной платы налоги уже перечислены в бюджет.

Процесс регулируется положением Центробанка России 2011 года. По закону перечисление НДФЛ происходит не позднее дня получения денег на выплату зарплаты с расчетного счета на кассу. Делается сразу 3 проводки Дт 50 Кт 51 – получение денег в кассу и Дт 68 Кт 51 – сумма НДФЛ, Дт 69 Кт 51 – оплата во внебюджетные фонды. На момент перечисления организация еще не может знать, кто получит зарплату, а кто нет.

Списание депонированных сумм зависит от способа подсчета налога на прибыль предприятия. Если применяется метод начисления, то разницы между налоговым и бухгалтерским учетом не возникает, а при кассовом методе она появляется во временном порядке. Ее следует вычитать при совершении подсчета расходов.

Ее следует вычитать при совершении подсчета расходов.

Списание отложенного налогового актива осуществляется после закрытия кредиторской задолженности по депонированию.

Налоговые платежи по зарплате (НДФЛ, страховые взносы) перечисляются не позднее дня выдачи зарплаты, а пенсионные платежи и отчисления страховки не позднее середины следующего месяца.

Если на предприятии действует упрощенная система налогообложения по доходам, то депонированные суммы на налоговую базу влияния не окажут никакого. В случае формирования налоговой базы по системе «доходы минус расходы» депонированная зарплата учитывается в расходах на момент ее выплаты работнику.

Уплата налогов по ЕНВД не требует учета депонированной зарплаты в конкретный период, так как в налоговой базе предпринимателя она не учитывается при выплате вмененного налога.

Выдача

Выдача депонированной зарплаты должна осуществляться абсолютно беспрепятственно, по первому требованию работника организации. Деньги не могут задерживаться до следующей зарплаты, они должны быть выданы в ближайшее время после обращения.

Деньги не могут задерживаться до следующей зарплаты, они должны быть выданы в ближайшее время после обращения.

Если ситуация складывается таким образом, что требуемой суммы в кассе нет, то она должна быть запрошена в срочном порядке в банке.

Во избежание споров между работником и организацией срок выдачи депонированной зарплаты лучше прописать во внутреннем уставе. Некоторые организации указывают днем выдачи депонированной зарплаты в уставе предприятия, день следующей зарплаты, аванса или отдельный, специально предусмотренный день.

Действия работника

Работник может обратиться в бухгалтерию для получения депонированной зарплаты в устной или письменной форме. Получение депонированной зарплаты может быть отражено в уставе организации, документах по внутреннему распорядку или в коллективном договоре. В этом случае действовать надо по прописанной схеме получения и, в указанные в ней даты.

Если работник не получил зарплату по вине работодателя, то сумму депонированной считать нельзя.

В статье 136 трудового кодекса определено, что работник должен получать заработную плату по месту выполнения работ. Если бухгалтерия находится в удалении от этого места и, существует отдельный офис, то работник не обязан тратить время на такие поездки. Не выплата заработной платы в таком случае считается задержкой, а не депонентом.

В ситуации, когда работник не смог получить депонированную сумму, по причине смерти, выплата производится родственникам или лицам, проживающим с покойным.

Задание кассира

Работник может обратиться за получением депонированных сумм, как в бухгалтерию, так и в кассу. Во втором случае, кассир обязан доложить о сложившемся положении в бухгалтерию для оформления запроса и планирования заявки в банк, при необходимости.

Если от работника поступило письменное заявление, то кассир обязан передать его секретарю для регистрации.

Непосредственная выдача осуществляется по расходному ордеру. Его номер и дата указываются после в книге депонентов. Операции фиксируются в документах (кассовой книге) и осуществляются только через кассу.

Его номер и дата указываются после в книге депонентов. Операции фиксируются в документах (кассовой книге) и осуществляются только через кассу.

В кассовой книге указывается итоговая сумма фактически выданной заработной платы. В ведомости на зарплату подсчитываются и сумма депонирования и выплат. По депонированным суммам кассир обязан сделать выписку-реестр. Четкой формы реестра нет. Бланк может быть разработан самой организацией. Обязательными графами являются ФИО, таб. №, итоги, сумма зарплаты, депонируемая сумма и номер расходника для выдачи депонента, подпись и расшифровка кассира.

Платежная ведомость должна заполняться по установленной форме. Есть также специальная форма для случаев, когда начисленная зарплата не совпадает с фактической суммой к выдаче, в случаях увольнений или внеплановых отпусков. При получении депонированной зарплаты сразу несколькими работниками также оформляется платежная ведомость.

Расчетные документы подписываются кассиром лично, если это невозможно, то в конце ведомости указывается должность и фамилия лица, выдавшего деньги.

Если деньги получает не сам работник, а его доверенное лицо, то в расходном ордере указываются данные и работника, и его доверенного лица.

Окончательным действием кассира является сверка и подписание документов главным или старшим бухгалтером организации, а в отсутствии руководителем.

Особый случай: сумма осталась невостребованной

Определенный законом срок для получения депонированной заработной платы составляет 3 года.

При не востребовании сумм по окончании установленного срока давности они задолженность списывается и переходит на внереализационный доход предприятия. Срок определяется Гражданским кодексом РФ. Списание проводится после инвентаризации расчетов и подписания руководителем приказа. Оно проводится отдельно по каждому работнику, с соответствующим оформлением.

Учет списанной суммы производится в последний день месяца, в котором истек срок исковой давности по востребованию депонированной суммы.

За нарушение законодательства и невыплату депонированной зарплаты работнику работодатель несет ответственность. Если он все-таки отказывается выполнить свои обязанности, то лучше обратиться в трудовую инспекцию или в суд, но не ранее, чем через три месяца просрочки зарплатной выплаты. Следует учесть, что если выдача заработной платы приходится на праздники, то выдача происходит днем ранее, а срок передачи денег обратно на расчетный счет увеличивается на количество праздничных дней.

Если он все-таки отказывается выполнить свои обязанности, то лучше обратиться в трудовую инспекцию или в суд, но не ранее, чем через три месяца просрочки зарплатной выплаты. Следует учесть, что если выдача заработной платы приходится на праздники, то выдача происходит днем ранее, а срок передачи денег обратно на расчетный счет увеличивается на количество праздничных дней.

Правильный учет депонированных сумм может быть проверен контролирующими органами, которые, прежде всего, обратят внимание полноту, достоверность и своевременность оформления данных, своевременность перечисления депонированных сумм на расчетный счет, правильность отражения в бухгалтерском учете. Выявление и сверка сумм кредиторской депонированной задолженности являются объектом инвентаризации расчетов организации.

В соответствии с п. 2 указания Центробанка РФ «О порядке ведения кассовых операций…» от 11.03.2014 № 3210-У, юридические лица обязаны установить лимит наличных денежных средств, которые могут храниться в кассе организации. Накопление средств, размер которых превышает указанную сумму, допустимо лишь в дни выдачи зарплаты, пособий, стипендий и некоторых других видов выплат. Если по какой-либо причине (например, в случае временной нетрудоспособности, нахождения в отпуске без сохранения заработной платы, выполнения государственных обязанностей и т. п.) работник не смог своевременно получить заработную плату, излишки средств отправляются обратно в банк, а зарплатная ведомость закрывается.

Накопление средств, размер которых превышает указанную сумму, допустимо лишь в дни выдачи зарплаты, пособий, стипендий и некоторых других видов выплат. Если по какой-либо причине (например, в случае временной нетрудоспособности, нахождения в отпуске без сохранения заработной платы, выполнения государственных обязанностей и т. п.) работник не смог своевременно получить заработную плату, излишки средств отправляются обратно в банк, а зарплатная ведомость закрывается.

Очевидно, что депонированную заработную плату выплачивают лишь в том случае, если денежные средства выдаются работникам наличностью через кассу. Если же деньги перечисляются на банковские счета работников, необходимость в учете депонированной зарплаты отпадает.

Как производится выплата депонированной заработной платы?

Точный порядок и сроки выплаты депонированной зарплаты должны быть установлены положениями локальных нормативных актов, действующих на предприятии.

Как правило, депонированная зарплата выплачивается:

- в следующий установленный на предприятии день выдачи заработной платы или аванса;

- в определенный день, отведенный для выдачи депонированной заработной платы.

В некоторых случаях (например, когда установленный для организации лимит наличности, которая может храниться в кассе, позволяет держать в ней некоторое количество свободных средств) работник может получить зарплату непосредственно в день обращения к работодателю с соответствующим требованием.

Если же денег в кассе нет, а дожидаться установленного дня работник не хочет, он может обратиться в бухгалтерию предприятия с соответствующим заявлением, указав в нем желаемую дату выдачи денежных средств. Работодатель не имеет права отказать работнику в удовлетворении его волеизъявления и обязан запросить средства в банке сразу же после получения требования. Отказ в выдаче заработной платы является нарушением положений ст. 136 Трудового кодекса РФ и может быть оспорен посредством обращения в трудовую инспекцию или суд.

В течение какого времени может быть выдана не полученная в срок заработная плата?

Согласно разъяснениям, которые были даны в письме ФНС РФ «О сроке исковой давности в отношении задолженности…» от 6. 10.2009 № 3-2-06/109, срок исковой давности по депонированной заработной плате составляет 3 года с того дня, когда она должна была быть выплачена работнику. В том случае если по истечении указанного срока работник так и не обратился к работодателю с требованием о выплате денежных средств, задолженность может быть списана.

10.2009 № 3-2-06/109, срок исковой давности по депонированной заработной плате составляет 3 года с того дня, когда она должна была быть выплачена работнику. В том случае если по истечении указанного срока работник так и не обратился к работодателю с требованием о выплате денежных средств, задолженность может быть списана.

Если работнику за 3 года не была выплачена депонированная заработная плата — проводка по ее списанию составляется следующим образом:

К какой задолженности относят расчеты по не выданной в срок заработной плате? Невыплаченная заработная плата: порядок депонирования

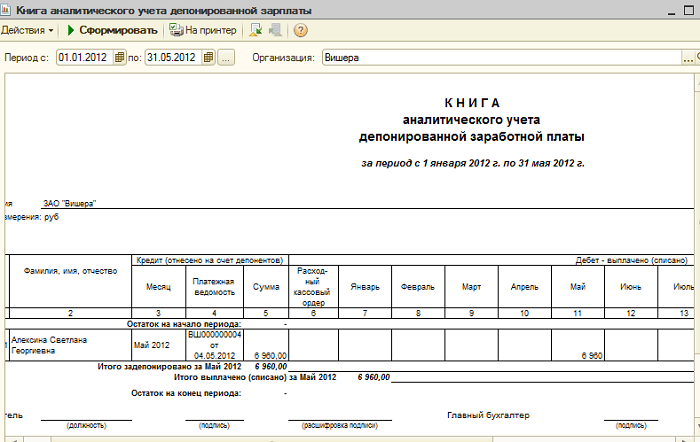

Расчеты по депонированной заработной плате относят к кредиторской задолженности предприятия. Их учет должен вестись отдельно для каждого работника предприятия с использованием Книги аналитического учета депонированной заработной платы, денежного довольствия и стипендий, утвержденной приказом Минфина РФ от 30.03.2015 № 52н.

П. 6.5 указания Центробанка РФ «О порядке ведения кассовых операций…» от 11. 03.2014 № 3210-У установлен порядок, в котором должна быть депонирована невыданная заработная плата:

03.2014 № 3210-У установлен порядок, в котором должна быть депонирована невыданная заработная плата:

- в последний день, установленный для выдачи зарплаты, кассир проставляет в ведомости оттиск штампа или вручную пишет слово «депонировано» напротив фамилий работников, которые не получили причитающиеся им средства;

- производится расчет итоговой суммы выданной и депонированной зарплаты и их сверка с суммой, указанной в расчетной ведомости;

- ведомость визируется кассиром и передается на подпись главному бухгалтеру предприятия;

- депонированные средства сдаются в банк.

Налогообложение депонированной зарплаты и уплата страховых взносов

В соответствии с п. 3 ст. 226 Налогового кодекса РФ, обязанность работодателя по уплате налога с дохода работника возникает в день фактической выплаты ему денежных средств, а не в день получения этих средств из банка. Это значит, что депонирование заработной платы является прямым основанием для увеличения срока, в течение которого НДФЛ перечисляется в бюджет. В этом случае работодатель должен уплатить налог не позднее дня, следующего за днем выплаты зарплаты.

В этом случае работодатель должен уплатить налог не позднее дня, следующего за днем выплаты зарплаты.

А вот уплатить страховые взносы в установленные сроки работодателю придется даже в том случае, если заработная плата была депонирована. В соответствии с положениями п. 1 ст. 424 Налогового кодекса РФ, датой осуществления выплат работнику является дата начисления заработной платы, а не ее фактической выдачи. П. 3 ст. 431 Налогового кодекса РФ устанавливает срок, в течение которого необходимо произвести уплату взносов — это нужно сделать не позднее 15-го числа месяца, следующего за отчетным.

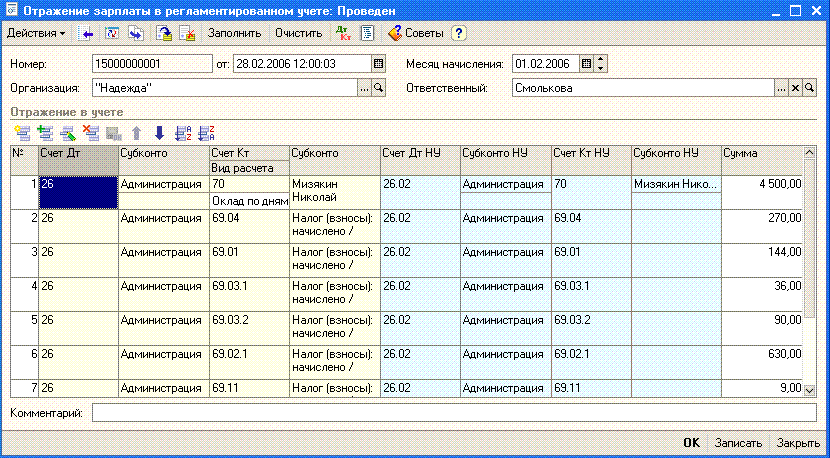

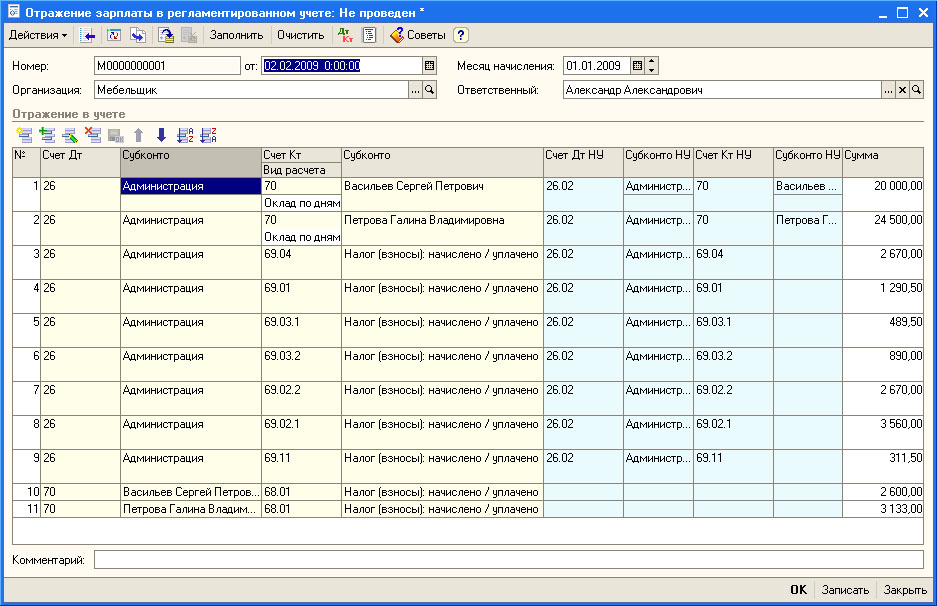

Как депонирование заработной платы отражается в бухгалтерском учете: составляем проводки

Если депонирована невыданная зарплата — проводка должна найти свое отражение в соответствующих финансовых документах. Как правило, при депонировании наличности составляется не одна, а несколько проводок, которые фиксируют не только перевод средств в разряд депонированных, но и их дальнейшее движение на расчетный банковский счет и обратно в кассу с целью последующей выдачи работникам.

Учет депонированной заработной платы на предприятиях выполняется в следующем порядке:

1. Депонирована невыплаченная заработная плата — проводка выглядит следующим образом:

2. Перечисление депонированных средств на расчетный банковский счет компании. Составляется следующая проводка:

3. Получение в банке наличности для выплаты депонированной зарплаты с составлением следующей проводки:

4. Выдача депонированной заработной платы — проводка имеет следующий вид:

Указанные проводки депонированной заработной платы обязательны к составлению во всех случаях, когда на предприятии возникает необходимость в депонировании наличности, подлежащей выдаче работникам в качестве зарплаты.

Итак, под депонированной заработной платой понимаются наличные средства, которые должны были быть выплачены работнику (или работникам) предприятия, но по какой-либо причине не были получены им и остались в кассе. Такие средства должны быть перечислены на расчетный счет организации, а затем вновь получены наличностью для выплаты работникам.

Каждая операция в ходе движения депонированных денежных средств должна найти свое отражение в виде соответствующей проводки. Если депонирована не полученная в срок заработная плата — проводка состоит из двух счетов и составляется предельно просто. Всего при депонировании зарплаты потребуется составить четыре проводки.

Таким образом, само по себе возникновение депонированной заработной платы не является нарушением действующего законодательства, однако несвоевременная выплата депонированных средств работнику может повлечь за собой трудовой спор.

Депонированная заработная плата — это нередко проблемная зона для руководителей предприятия и бухгалтеров, т. к. при разрешении сопутствующих проблем приходится руководствоваться сразу гражданским, трудовым и налоговым законодательством. В тонкостях этого вопроса мы попробуем разобраться далее.

Депонирована не выданная (не полученная в срок) заработная плата. Куда относят расчеты по депонированной зарплате

Депонированной называется зарплата (далее — ЗП), начисленная работодателем, но не полученная сотрудником вовремя. В настоящий момент, когда выплата вознаграждения за труд нередко производится в безналичной форме на карточные счета работников, проблема депонирования ЗП встает только перед работодателями, выдающими зарплату сотрудникам в наличной форме.

В настоящий момент, когда выплата вознаграждения за труд нередко производится в безналичной форме на карточные счета работников, проблема депонирования ЗП встает только перед работодателями, выдающими зарплату сотрудникам в наличной форме.

Денежные средства, накопленные в кассе сверх определенного лимита, подлежат передаче в банк на хранение (см. п. 2 указания ЦБР «О порядке ведения кассовых операций…» от 11.03.2014 № 3210-У, далее — указание № 3210-У)). Однако в день выдачи ЗП превышение такого лимита допускается. В целом превышение лимита кассы позволительно в течение 5 дней, включая день снятия со счета наличных денежных средств на выдачу ЗП (п. 6.5 указания № 3210-У). После этого невыданная ЗП подлежит депонированию.

После депонирования ЗП у работодателя перед работником возникает кредиторская задолженность (см. также статью по ссылке Срок исковой давности по кредиторской задолженности — 2016). Погашение такой задолженности произойдет после выдачи работнику ЗП, списание — после окончания срока исковой давности.

Тот факт, что сотрудник не явился за получением ЗП в надлежащие сроки, не лишает его права получить ее позже, а работодатель, в свою очередь, не правомочен провести ее списание до того, как истечет срок исковой давности.

До истечения срока исковой давности депонированные суммы ЗП не могут быть списаны не с бухгалтерского, ни с налогового учета (см. письма Минфина РФ от 22.03.2010 № 03-03-06/1/161, ФНС РФ от 06.10.2009 № 3-2-06/109).

Реестр депонированной не выданной в срок заработной платы (скачать бланк) и иная необходимая документация

По истечении отведенного Указаниями 3210-У срока на выдачу ЗП производится сверка и учет, кто из работников не получил начисленную ему ЗП за соответствующий период, а невостребованные суммы депонируются.

Притом схема действий кассира, ответственного за выдачу ЗП, такова:

- Осуществление проверки и учета работников, не получивших ЗП, и проставление отметки: «Депонировано» в графах 23 или 5 соответственно в расчетно-платежной или платежной ведомости (их стандартизированные формы Т-49 и Т-53 утв.

постановлением Госкомстата от 05.01.2004 № 1). В ведомости также прописью и цифрами фиксируется, какая сумма фактически была выдана, а какая депонирована.

- Составление реестра депонированных сумм. Имеется унифицированная форма такого документа, утв. приказом Минфина РФ от 30.03.2015 № 52н (ссылка для скачивания с примером заполнения приведена ниже). Предназначение такого реестра — систематизация сведений о не выплаченных в регламентированные сроки сумм депонировано ЗП.

- Составление расходного кассового ордера на сумму выплаченной ЗП. Реквизиты ордера вносятся в платежную (расчетно-платежную) ведомость. Также необходимо реквизиты такого ордера и сумму выданной из кассы ЗП зафиксировать в кассовой книге. Расходник составляется по форме КО-2, утв. постановлением Госкомстата от 18.08.1998 № 88.

- Сдача неполученной ЗП для размещения на счете в банк на следующий день после завершения допустимого срока хранения наличных сумм (п. 6.5 указания № 3210-У).

Скачать стандартизированную форму реестра депонированной ЗП можно по данной ссылке:

На каком счете учитывается депонированная зарплата и как отражается записью на счетах ее выдача?

Учет расчетов по депонированной ЗП осуществляется по счету 76 «Расчеты с разными дебиторами и кредиторами», субсчету 4 «Расчеты по депонированным суммам».

При этом самыми первыми бухгалтерскими проводками после сведения данных по выданным суммам ЗП и по депонированным, будут следующие:

- Дебет 70 Кредит 76.4 — депонирование неполученных средств, проводимая сумма равна сумме не выданной ЗП, подлежащей депонированию.

- Дебет 51 Кредит 50 — перечисление денег на расчетный счет организации в банке, проводимая сумма равна сумме не выданной ЗП.

Необходимо отметить, что хотя ЗП депонируется в данном случае, а срок, когда она будет востребована (и будет ли востребована вообще), неизвестен, работодатель обязан в установленные законом сроки произвести уплату сумм во внебюджетные фонды, т. к. согласно п. 1 ст. 424 Налогового кодекса РФ моментом произведения выплаты сотруднику является день начисления ему ЗП, а не день ее выплаты по факту.

Удержание же налога на доходы физлиц производится уже в момент фактической выдачи суммы ЗП на руки (п. 3 ст. 226 НК РФ).

Как мы уже обозначили, счет депонированной заработной платы в проводках — 76. 4. Рассмотрим проводки, с помощью которых производится учет ее выдачи:

4. Рассмотрим проводки, с помощью которых производится учет ее выдачи:

- Дебет 50 «Касса» Кредит 51 «Расчетный счет» — получение в банке наличных денег, подлежащих выдаче, проводимая сумма равна сумме выплат.

- Дебет 76.4 «Расчеты с персоналом по оплате труда» Кредит 50.1 «Касса организации» — выдача депонированной ЗП из кассы работодателя, проводимая сумма равна выплачиваемой сумме.

Выплата депонированной зарплаты: если зарплата должна быть выдана из кассы

Депонированная ЗП может выдаваться работнику:

- В день очередной выдачи ЗП в соответствии с утвержденными в организации сроками.

- Любой иной день, согласованный работником и работодателем. При этом депонированная сумма вполне может быть выдана работнику непосредственно в день обращения, если имеющийся в кассе объем денежных средств позволяет это сделать.

Отказ работодателя в выдаче депонированной ЗП, если работник обратился за ней до истечения общего срока исковой давности, является нарушением закона (ст. 136 Трудового кодекса РФ).

136 Трудового кодекса РФ).

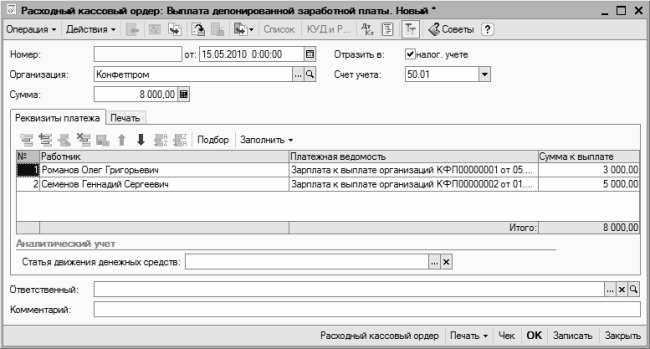

Порядок выдачи наличных средств в счет оплаты труда производится по общей схеме в соответствии с указанием № 3210-У: кассир оформляет расходник по форме КО-2, а также заносит необходимые сведения в платежную или расчетно-платежную ведомости. При этом подпись получателя денег ставится во всех названных документах (п. 6.2 указания № 3210-У).

Как списать депонированную зарплату

Отметим наиболее важные нюансы, которые необходимо учесть при осуществлении данной процедуры:

- Срок и основания для списания. Списание может быть осуществлено по истечении общего срока исковой давности, т. е. если ЗП не была востребована работником в течение 3 лет с момента, когда она должна была бы быть выдана (см. письмо Минфина РФ от 22.03.2010 № 03-03-06/1/161, письмо ФНС РФ от 06.10.2009 № 3-2-06/109). Если же работник обратился к работодателю до истечения этих 3 лет за ее получением, а работодатель отказал ему в этом, то у первого имеется 3 месяца на обращение в суд за защитой своих прав, т.

к. ТК РФ регламентирован срок в 3 месяца именно для обращения работника в судебный орган с момента нарушения его прав, а не к работодателю — с момента начисления ЗП.

к. ТК РФ регламентирован срок в 3 месяца именно для обращения работника в судебный орган с момента нарушения его прав, а не к работодателю — с момента начисления ЗП. - Бухучет. Списание депонированной ЗП производится по такой проводке: Дебет 76.4 Кредит 91.1 — суммы депонентской задолженности с истекшим сроком исковой давности в расчетах с работниками предприятия списаны на прочие доходы организации, сумма проводки равна сумме списанной кредиторской задолженности.

- Налоговый учет. Внереализационные доходы, в счет которых будет списана невостребованная депонированная ЗП, могут относиться только к тому отчетному периоду (году), в котором срок исковой давности по кредиторской задолженности завершился (см. письмо ФНС России от 08.12.2014 № ГД-4-3/[email protected]).

Итак, депонирование ЗП — это вынужденная мера организации, обязанной сдавать на хранение в банк все суммы наличности из кассы, превышающие установленный лимит. Депонированная ЗП может быть востребована работником в течение 3 лет со дня, когда она должна была быть им получена.

По истечении срока исковой давности невостребованная ЗП может быть списана. внереализационные доходы.

В последнее время такое понятие, как депонированная заработная плата, уже не настолько актуально, как это было буквально несколько лет назад. Причиной этому является то, что большинство фирм и предприятий выплачивает зарплату своим сотрудникам на пластиковые карты.

Но наряду с этим остались такие предприятия и мелкие фирмы, которые выплачивают зарплату своим сотрудникам через кассу организации.

По этой причине бухгалтеру следует знать, как осуществляется выплата депонированной заработной платы.

Нужно сразу же сказать о том, что порядок действия зависит от конкретной ситуации. Допустим, бывают случаи, когда работник не успел получить свою зарплату из-за срочной командировки, больничного или отпуска, но есть и такие ситуации, когда зарплату не выдали из-за проблем на предприятии.

Бухгалтер и кассир организации должны знать, как правильно вести себя в той или иной ситуации и что такое депонирование заработной платы.

От этого зависят результаты проверки деятельности предприятия, которую может провести любой орган местной власти. Поэтому нужно грамотно следовать всем требованиям законодательства.

Что нужно делать при неполучении работником начисленных ему денежных средств?

Для начала следует разобраться с тем, что же такое депонирование заработной платы. Депонированная зарплата обозначает определенную часть начисленной к выплате зарплаты, которая вовремя не была получена сотрудником. В соответствии с Положением ЦентроБанка России, в кассе предприятия существует определенный лимит финансовых средств.

И если сумма, которую сотрудник не получил на руки, превышает данный лимит, то ее нужно депонировать, а затем передать на хранение в обслуживающий банк. И уже там эта сумма ложится на счет организации.

Очень важный факт, о котором должен помнить любой работодатель, состоит в том, что депонированная зарплата не должна образовываться по его вине. То есть такая ситуация может возникать только из-за вины работника или по его личному желанию.

Самые распространенные причины, по которым возникает такая ситуация, это:

- отбытие в командировку;

- отпуск;

- нахождение на больничном;

- гибель работника и иные ситуации.

Обычно все работники предприятия должны получать причитающиеся им выплаты в течение 3 дней. Если этого не происходит, тогда появляется необходимость депонировать сумму средств и отправлять ее назад в банк.

Если говорить о лимитах средств, которые могут находиться в кассе предприятия, то они устанавливаются самим работодателем. Но с учетом рекомендации обслуживающего банка.

Как происходит процесс передачи невыплаченной зарплаты в банк?

После того как установленные сроки проходят, ответственный сотрудник предприятия обязан передать часть невыплаченной зарплаты назад в банк и закрыть ведомость. В ведомости напротив фамилии сотрудника, который не получил свою зарплату, проставляется слово «депонировано», а сама сумма выплат зачисляется в графу «Межрасчетные выплаты». В целом, перед тем как отправить деньги в банк, материально ответственное лицо должно провести сверку средств.

В целом, перед тем как отправить деньги в банк, материально ответственное лицо должно провести сверку средств.

Сумма средств депонированной зарплаты может находиться на счету неопределенное количество времени. Но спустя 3 года она переносится на доходы предприятия и отображается в графе «Прибыль, не связанная с основной деятельностью». До этого же времени она считается невостребованной. А вот книга учета депонированной зарплаты должна храниться на предприятии на протяжении 5-ти лет. Датой начала хранения принято считать 1 января будущего года.

И еще один нюанс: в справке о доходах такого сотрудника эта часть зарплаты все равно будет отображаться, и неважно, выдана она ему на руки или нет. Исключением может являться ситуация, когда эти документы истребует суд в рамках любого заседания. Но в таких случаях должен составляться специальный акт изъятия.

Как осуществляется учет депонированной оплаты труда?

Депонированная плата становится одной из причин образования кредиторской задолженности на предприятии. Учет этой суммы происходит на счете 76-4.

Учет этой суммы происходит на счете 76-4.

Затем при ОСНО эти средства относятся на расходы того календарного месяца, когда были начислены.

По истечении 3 лет, если депонированная сумма не была востребована, она переносится на «Внереализационные расходы».

Но здесь все зависит от типа системы налогообложения, которую использует предприятие. Например, при общей системе депонированную заработную плату можно отображать и на начисленных налогах.

В самом реестре сумма этого вида зарплаты и номер расходника проставляются в графе «Дебет», а вот в графе «Кредит» пишут дату возникновения данной суммы.

Согласно действующему порядку, реестр заводит кассир один раз в год. В случае если в течение этого года данная сумма не выплачивается сотруднику, то ее зачисляют в спецреестр на будущий год. Кроме этого, следует выполнить ряд проводок, которые и помогут отнести эту сумму денежных средств на нужные счета.

Если же говорить о налогообложении данных средств, то дополнительные налоги на эту часть зарплаты не начисляются и с сотрудника никакие платежи не взимаются. Конечно, регламент уплаты налоговых сборов из этой суммы денежных средств зависит от того, какую именно систему использует конкретное предприятие.

Что должен делать сотрудник?

Если сотрудник решил забрать причитающуюся ему зарплату, которую он не успел вовремя получить, то он должен обратиться в бухгалтерию предприятия и попросить выплатить ему эту сумму. Выплата депонированной зарплаты происходит согласно установленному порядку, который действует на предприятии. Все правила прописаны в уставе предприятия и в документах, которые регламентируют внутренний распорядок в организации.

Если же сотрудник не получил свою зарплату по вине работодателя, то такая сумма не считается депонированной. Это просто задолженность по выплатам, но никак не депонированная заработная плата.

В целом в ст. 136 действующего Трудового кодекса прописано, что каждый сотрудник должен получать причитающуюся ему зарплату по своему основному месту работы. Если работодатель заставляет ехать в офис, что находится в другом конце города, то это считается задержкой в выплате, а не депонированием. А вот если задержка произошла из-за непредвиденных причин, которые образовались со стороны работника, то тогда нужно говорить о депонировании.

Каждый работник может обратиться за выплатой такой зарплаты в кассу предприятия или же непосредственно к бухгалтеру организации. Но если сотрудник обратился в кассу, то кассир обязан моментально сообщить бухгалтеру о данной ситуации. Последний оформляет запрос и отправляет заявку в банк. Если же кассиру поступает письменное заявление от работника, то изначально он должен передать его секретарю для регистрации.

Выдача депонированной зарплаты происходит по ордеру. После этого номер ордера и дата выплаты проставляются в книге депонентов. Все эти операции фиксируют в кассовой книге. Ну и, конечно, происходят такие выплаты через кассу предприятия.

О чем важно помнить?

Для того чтобы не допустить развития нежелательных последствий как для стороны предприятия, так и для самого сотрудника, важно соблюдать все установленные стандарты и законы. Поэтому бухгалтер и кассир предприятия должны хорошо понимать, что такое депонирование и как этот процесс отображается на внутренней бухгалтерии организации.

В целом депонирование относится к кассовым операциям. Существует несколько вариантов выплаты депонированных денег через кассу, а именно:

- В момент возникновения ситуации, когда нужно депонировать определенную сумму, лимит в кассе не превышен. В такой ситуации деньги хранятся в кассе до момента их выплаты сотруднику или до истечения 3 лет.

- В случае когда лимит средств в кассе был превышен, кассир обязан отправить излишек в банк.

Бывают ситуации, когда кассир не отправляет деньги в банк по истечении трех дней. Конечно, это является прямым нарушением закона. Но иногда суд идет навстречу работодателю, если тот доказывает, что сотрудник должен был вернуться из командировки в течение нескольких дней, или как-то по-другому объясняет суду, почему они не отправили деньги своевременно в банк. Но не стоит надеяться на такой вариант, нужно все делать по правилам.

Депонированная заработная плата — что это?

Причины депонирования заработной платы

В соответствии с п. 2 указания Центробанка РФ «О порядке ведения кассовых операций…» от 11.03.2014 № 3210-У, юридические лица обязаны установить лимит наличных денежных средств, которые могут храниться в кассе организации. Накопление средств, размер которых превышает указанную сумму, допустимо лишь в дни выдачи зарплаты, пособий, стипендий и некоторых других видов выплат. Если по какой-либо причине (например, в случае временной нетрудоспособности, нахождения в отпуске без сохранения заработной платы, выполнения государственных обязанностей и т. п.) работник не смог своевременно получить заработную плату, излишки средств отправляются обратно в банк, а зарплатная ведомость закрывается.

Очевидно, что депонированную заработную плату выплачивают лишь в том случае, если денежные средства выдаются работникам наличностью через кассу. Если же деньги перечисляются на банковские счета работников, необходимость в учете депонированной зарплаты отпадает.

Как производится выплата депонированной заработной платы?

Точный порядок и сроки выплаты депонированной зарплаты должны быть установлены положениями локальных нормативных актов, действующих на предприятии.

Как правило, депонированная зарплата выплачивается:

- в следующий установленный на предприятии день выдачи заработной платы или аванса;

- в определенный день, отведенный для выдачи депонированной заработной платы.

В некоторых случаях (например, когда установленный для организации лимит наличности, которая может храниться в кассе, позволяет держать в ней некоторое количество свободных средств) работник может получить зарплату непосредственно в день обращения к работодателю с соответствующим требованием.

Если же денег в кассе нет, а дожидаться установленного дня работник не хочет, он может обратиться в бухгалтерию предприятия с соответствующим заявлением, указав в нем желаемую дату выдачи денежных средств. Работодатель не имеет права отказать работнику в удовлетворении его волеизъявления и обязан запросить средства в банке сразу же после получения требования. Отказ в выдаче заработной платы является нарушением положений ст. 136 Трудового кодекса РФ и может быть оспорен посредством обращения в трудовую инспекцию или суд.

В течение какого времени может быть выдана не полученная в срок заработная плата?

Согласно разъяснениям, которые были даны в письме ФНС РФ «О сроке исковой давности в отношении задолженности…» от 6.10.2009 № 3-2-06/109, срок исковой давности по депонированной заработной плате составляет 3 года с того дня, когда она должна была быть выплачена работнику. В том случае если по истечении указанного срока работник так и не обратился к работодателю с требованием о выплате денежных средств, задолженность может быть списана.

Если работнику за 3 года не была выплачена депонированная заработная плата — проводка по ее списанию составляется следующим образом:

Счет Дт | Счет Кт | Проводка | Сумма |

76.4 | 91 | Списание депонированных средств в качестве внереализационных доходов | Сумма депонированной зарплаты |

К какой задолженности относят расчеты по не выданной в срок заработной плате? Невыплаченная заработная плата: порядок депонирования

Расчеты по депонированной заработной плате относят к кредиторской задолженности предприятия. Их учет должен вестись отдельно для каждого работника предприятия с использованием Книги аналитического учета депонированной заработной платы, денежного довольствия и стипендий, утвержденной приказом Минфина РФ от 30.03.2015 № 52н.

П. 6.5 указания Центробанка РФ «О порядке ведения кассовых операций…» от 11.03.2014 № 3210-У установлен порядок, в котором должна быть депонирована невыданная заработная плата:

- в последний день, установленный для выдачи зарплаты, кассир проставляет в ведомости оттиск штампа или вручную пишет слово «депонировано» напротив фамилий работников, которые не получили причитающиеся им средства;

- производится расчет итоговой суммы выданной и депонированной зарплаты и их сверка с суммой, указанной в расчетной ведомости;

- ведомость визируется кассиром и передается на подпись главному бухгалтеру предприятия;

- депонированные средства сдаются в банк.

Налогообложение депонированной зарплаты и уплата страховых взносов

В соответствии с п. 3 ст. 226 Налогового кодекса РФ, обязанность работодателя по уплате налога с дохода работника возникает в день фактической выплаты ему денежных средств, а не в день получения этих средств из банка. Это значит, что депонирование заработной платы является прямым основанием для увеличения срока, в течение которого НДФЛ перечисляется в бюджет. В этом случае работодатель должен уплатить налог не позднее дня, следующего за днем выплаты зарплаты.

А вот уплатить страховые взносы в установленные сроки работодателю придется даже в том случае, если заработная плата была депонирована. В соответствии с положениями п. 1 ст. 424 Налогового кодекса РФ, датой осуществления выплат работнику является дата начисления заработной платы, а не ее фактической выдачи. П. 3 ст. 431 Налогового кодекса РФ устанавливает срок, в течение которого необходимо произвести уплату взносов — это нужно сделать не позднее 15-го числа месяца, следующего за отчетным.

Как депонирование заработной платы отражается в бухгалтерском учете: составляем проводки

Если депонирована невыданная зарплата — проводка должна найти свое отражение в соответствующих финансовых документах. Как правило, при депонировании наличности составляется не одна, а несколько проводок, которые фиксируют не только перевод средств в разряд депонированных, но и их дальнейшее движение на расчетный банковский счет и обратно в кассу с целью последующей выдачи работникам.

Учет депонированной заработной платы на предприятиях выполняется в следующем порядке:

1. Депонирована невыплаченная заработная плата — проводка выглядит следующим образом:

Счет Дт | Счет Кт | Проводка | Сумма |

70 | 76.4 | Депонирование неполученных средств | Сумма невыданной зарплаты |

2. Перечисление депонированных средств на расчетный банковский счет компании. Составляется следующая проводка:

Счет Дт | Счет Кт | Проводка | Сумма |

51 | 50 | Зачисление денег на банковский счет организации | Сумма невыданной зарплаты |

3. Получение в банке наличности для выплаты депонированной зарплаты с составлением следующей проводки:

Счет Дт | Счет Кт | Проводка | Сумма |

50 | 51 | Получение в банке наличных средств, подлежащих выплате | Сумма выплаты |

4. Выдача депонированной заработной платы — проводка имеет следующий вид:

Счет Дт | Счет Кт | Проводка | Сумма |

76.4 | 50.1 | Выдача депонированной зарплаты из кассы | Сумма выплаты |

Указанные проводки депонированной заработной платы обязательны к составлению во всех случаях, когда на предприятии возникает необходимость в депонировании наличности, подлежащей выдаче работникам в качестве зарплаты.

Итак, под депонированной заработной платой понимаются наличные средства, которые должны были быть выплачены работнику (или работникам) предприятия, но по какой-либо причине не были получены им и остались в кассе. Такие средства должны быть перечислены на расчетный счет организации, а затем вновь получены наличностью для выплаты работникам.

Каждая операция в ходе движения депонированных денежных средств должна найти свое отражение в виде соответствующей проводки. Если депонирована не полученная в срок заработная плата — проводка состоит из двух счетов и составляется предельно просто. Всего при депонировании зарплаты потребуется составить четыре проводки.

***

Таким образом, само по себе возникновение депонированной заработной платы не является нарушением действующего законодательства, однако несвоевременная выплата депонированных средств работнику может повлечь за собой трудовой спор.

(RUS) Отчеты по учету зарплаты

- Чтение занимает 6 мин

В этой статье

Применимо к: Microsoft Dynamics AX 2012 R3, Microsoft Dynamics AX 2012 R2

В этом разделе приводится список отчетов по учету зарплаты, относящихся к России. Эти отчеты находятся в области «Заработная плата» (Россия) в Microsoft Dynamics AX. В каждом разделе таблицы поясняется, где найти отчет в репозитории прикладных объектов (AOT) и как открыть отчет в клиенте Microsoft Dynamics AX. Дополнительные сведения см. в разделе Отчеты Microsoft Dynamics AX.

Как работать с отчетами

В следующих разделах описана печать отчета, а также способы фильтрования и сортировки данных в отчете.

Заработная плата (форма T-53)

Создание и печать отчета, содержащего сведения платежной ведомости зарплаты за определенный расчетный период зарплаты (нормативная форма T-53), который используется для выплаты зарплаты наличными после сбора подписей соответствующих сотрудников.

Подробно | Описание |

|---|---|

Наименование отчета в AOT. | RPaySheetReport |

Расположение отчета в AOT. | Classes\RPaySheetReport |

Пункт меню отчета | RPaySheetReport |

Переход к отчету | Щелкните Расчеты с персоналом > Выплата зарплаты > Отчеты > Платежная ведомость. |

Лист расчета зарплаты

Создание и печать отчета, содержащего общие сведения о зарплате, такие как начисления, вычеты, чистые суммы, долги сотрудника и долги работодателя, и сотрудниках, сгруппированных по подразделениям, за определенный расчетный период зарплаты.

Подробно | Описание |

|---|---|

Наименование отчета в AOT. | RPaySheetCalcReport |

Расположение отчета в AOT. | Classes\RPaySheetCalcReport |

Пункт меню отчета | RPaySheetCalcReport |

Переход к отчету | Щелкните Расчеты с персоналом > Отчеты > Выплата зарплаты > Расчетная ведомость. |

Общая заработная плата

Создание и печать отчета, содержащего общие сведения платежной ведомости зарплаты, такие как статус платежной ведомости, чистые суммы, выплачиваемые наличными и банковским переводом, а также депонированную зарплату, сгруппированную по подразделениям.

Подробно | Описание |

|---|---|

Наименование отчета в AOT. | RPaySheetCalcTotalReport |

Расположение отчета в AOT. | Classes\RPaySheetCalcTotalReport |

Пункт меню отчета | RPaySheetCalcTotalReport |

Переход к отчету | Щелкните Расчеты с персоналом > Отчеты > Выплата зарплаты > Итоговая ведомость. |

Платежная ведомость на выдачу алиментов (T-53)

Создание и печать отчета, содержащего платежную ведомость на выдачу алиментов (нормативная форма T-53), который используется для выплаты вычитаемых алиментов наличными после сбора подписей соответствующих сотрудников.

Подробно | Описание |

|---|---|

Наименование отчета в AOT. | RPayAlimonySheetReport |

Расположение отчета в AOT. | Classes\RPayAlimonySheetReport |

Пункт меню отчета | RPayAlimonySheetReport |

Переход к отчету | Щелкните Расчеты с персоналом > Отчеты > Стандартные удержания > Платежная ведомость на выдачу алиментов. |

Список почтового заказа

Создание и печать отчета, содержащего список платежей алиментов, которые вычитаются из зарплаты сотрудников. Эти платежи отправляются получателям с помощью почтовой службы.

Подробно | Описание |

|---|---|

Наименование отчета в AOT. | RPayPostalTransferList |

Расположение отчета в AOT. | Classes\RPayPostalTransferList |

Пункт меню отчета | RPayPostalTransferList |

Переход к отчету | Щелкните Расчеты с персоналом > Отчеты > Стандартные удержания > Список почтовых переводов. |

Список для передачи в банк

Создание и печать отчета, содержащего список платежей зарплаты, которые переводятся на банковские счета сотрудников.

Подробно | Описание |

|---|---|

Наименование отчета в AOT. | RpaySheetBankPayment |

Расположение отчета в AOT. | Classes\RpaySheetBankPayment |

Пункт меню отчета | RPaySheetBankPaymentReport |

Переход к отчету | Щелкните Расчеты с персоналом > Выплата зарплаты > Отчеты > Список для перечисления в банк. |

Стандартные банковские вычеты

Создание и печать отчета, содержащего стандартные вычеты из зарплаты сотрудников за определенный расчетный период зарплаты. Вычеты переводятся получателям банковскими платежами.

Подробно | Описание |

|---|---|

Наименование отчета в AOT. | RpayStandardDeductionBankPayment |

Расположение отчета в AOT. | Classes\RpayStandardDeductionBankPayment |

Пункт меню отчета | RpayStandardDeductionBankPayment |

Переход к отчету | Щелкните Расчеты с персоналом > Отчеты > Стандартные удержания > Стандартные удержания в банки. |

Табель учета рабочего времени (T-13)

Создание и печать формы отчетности табелей учета рабочего времени сотрудников (нормативная форма T-13 отчетности по рабочему времени) для выбранного подразделения.

Подробно | Описание |

|---|---|

Наименование отчета в AOT. | RPayT13Report |

Расположение отчета в AOT. | Classes\RPayT13Report |

Пункт меню отчета | RPayT13Report |

Переход к отчету | Щелкните Расчеты с персоналом > Отчеты > Печать протокола расчета б/л. Щелкните Печать. |

Ведомость расчета платежей (T-49)

Создание и печать отчета, содержащего сведения о листе расчета зарплаты и листке зарплаты (нормативная форма T-49 листа расчета и листка зарплаты), который используется для выплаты зарплаты наличными после сбора подписей соответствующих сотрудников.

Подробно | Описание |

|---|---|

Наименование отчета в AOT. | RPayCalcPaySheetReport |

Расположение отчета в AOT. | Classes\RPayCalcPaySheetReport |

Пункт меню отчета | RPayCalcPaySheet |

Переход к отчету | Щелкните Расчеты с персоналом > Выплата зарплаты > Платежные ведомости . В поле Тип ведомости выберите Зарплата, а затем щелкните Расчетно-платежная ведомость. |

Бланки оплаты

Создание и печать бланков оплаты для сотрудников, содержащих сведения о зарплате отдельного сотрудника за определенный расчетный период.

Подробно | Описание |

|---|---|

Наименование отчета в AOT. | RpayEmplPayList |

Расположение отчета в AOT. | Classes\RpayEmplPayList |

Пункт меню отчета | RpayEmplPayList |

Переход к отчету | Щелкните Расчеты с персоналом > Отчеты > Листки зарплаты. |

Штатная численность, распределенная по зарплатам

Создание и печать отчета, содержащего количество сотрудников компании для различных уровней зарплаты (нормативная форма N 1 статистического наблюдения) за указанный период.

Подробно | Описание |

|---|---|

Наименование отчета в AOT. | RPayReportHeadCountOverWages |

Расположение отчета в AOT. | Classes\RPayReportHeadCountOverWages |

Пункт меню отчета | RPayReportHeadCountOverWages |

Переход к отчету | Щелкните Расчеты с персоналом > Отчеты > Формы статистической отчетности > Распределение численности работников по размерам заработной платы. |

Группы зарплаты

Создание и печать отчета, содержащего сведения о сотрудниках или работниках, назначенных группам зарплаты. Сотрудники и работники назначаются группам зарплаты на основании характеристик, таких как дата рождения, пол, семейное положение или родительский статус. Группы зарплаты можно использовать для определения параметров, относящихся к работникам, расчета зарплат и налогов, а также создания отчетов, таких как количество сотрудников женского пола или количество сотрудников с ограниченными физическими возможностями, работающими на компанию.

Подробно | Описание |

|---|---|

Наименование отчета в AOT. | RPayReport_PayGroup |

Расположение отчета в AOT. | Classes\RPayReport_PayGroup |

Пункт меню отчета | RPayReport_PayGroup |

Переход к отчету | Щелкните Расчеты с персоналом > Настройка > Группы зарплаты. |

Отчет по зарплате

Создание и печать отчета, содержащего сведения о месячном доходе выбранного сотрудника за определенный период.

Подробно | Описание |

|---|---|

Наименование отчета в AOT. | RPayReport_EmplMonthIncome |

Расположение отчета в AOT. | Classes\RPayReport_EmplMonthIncome |

Пункт меню отчета | RPayReport_EmplMonthIncome |

Переход к отчету | Щелкните Расчеты с персоналом > Отчеты > Справка о заработной плате. |

Книга депонированной заработной платы

Создание и печать отчета, содержащего сведения о депонированных суммах зарплаты, включая входящие сальдо, оплаченные депозиты и исходящие сальдо.

Подробно | Описание |

|---|---|

Наименование отчета в AOT. | RPayReport_DepositJournal |

Расположение отчета в AOT. | Classes\RPayReport_DepositJournal |

Пункт меню отчета | RPayReport_DepositJournal |

Переход к отчету | Щелкните Расчеты с персоналом > Выплата зарплаты > Отчеты > Книга депонированной заработной платы. |

Реестр депонированных сумм

Создание и печать реестра депонированных сумм за выбранный период.

Подробно | Описание |

|---|---|

Наименование отчета в AOT. | RPaySheetListReport |

Расположение отчета в AOT. | Classes\RPaySheetListReport |

Пункт меню отчета | RPaySheetListReport |

Переход к отчету | Щелкните Расчеты с персоналом > Выплата зарплаты > Отчеты > Реестр депонированных сумм. |

Ведомость распределения начислений по видам начислений

Создание и печать отчета, содержащего сведения о платежах для сотрудников, объединенных по типу платежа за расчетный период.

Подробно | Описание |

|---|---|

Наименование отчета в AOT. | RPayReport_ChargeType |

Расположение отчета в AOT. | Classes\RPayReport_ChargeType |

Пункт меню отчета | RPayChargeTypeReportAddSum |

Переход к отчету | Щелкните Расчеты с персоналом > Отчеты > Ведомость начислений. |

Ведомость распределения удержаний по видам удержаний

Создание и печать отчета, содержащего сведения о вычетах из зарплаты сотрудников до вычета налогов, объединенных по типу вычета за расчетный период.

Подробно | Описание |

|---|---|

Наименование отчета в AOT. | RPayReport_ChargeType |

Расположение отчета в AOT. | Classes\RPayReport_ChargeType |

Пункт меню отчета | RPayChargeTypeReportDeduction |

Переход к отчету | Щелкните Расчеты с персоналом > Отчеты > Ведомость удержаний. |

Ставки

Создание и печать отчета, содержащего список ставок и соответствующих значений для выбранной категории. Этот отчет можно напечатать для подразделения, группы, работника или сотрудника. Дополнительные сведения см. в подразделе «Настройка ставок на основе типа значений» раздела (RUS) Настройка параметров для зарплаты.

Подробно | Описание |

|---|---|

Наименование отчета в AOT. | RPayReport_Rate |

Расположение отчета в AOT. | Classes\RPayReport_Rate |

Пункт меню отчета | RPayRatesReport |

Переход к отчету | Щелкните Расчеты с персоналом > Отчеты > Ставки. |

Журнал зарплаты

Создание и печать отчета, содержащего список поощрительных платежей для сотрудников, которые зарегистрированы в выбранном журнале.

Подробно | Описание |

|---|---|

Наименование отчета в AOT. | RPayReport_PayJournal |

Расположение отчета в AOT. | Classes\RPayReport_PayJournal |

Пункт меню отчета | RPayJournal |

Переход к отчету | Щелкните Расчеты с персоналом > Процедуры расчета > Журнал зарплаты > Журнал зарплаты. Щелкните Печать. |

Отчет по статистике

Создание и печать пользовательских отчетов, которые имеют гибкую структуру и могут содержать различные типы сведений, например суммы проводок по зарплате, значения ставки, значения счетчика и текстовые поля.

Подробно | Описание |

|---|---|

Наименование отчета в AOT. | RPayBalanceSheetPrint |

Расположение отчета в AOT. | Classes\RPayBalanceSheetPrint |

Пункт меню отчета | RPayBalanceSheetPrint |

Переход к отчету | Щелкните Расчеты с персоналом > Отчеты > Статистические отчеты. |

Акт печати

Создание и печать документа, подтверждающего, что завершен определенный этап гражданско-правового контракта. Платеж для сотрудника осуществляется на основе подписанного акта.

Подробно | Описание |

|---|---|

Наименование отчета в AOT. | RPayCivilContractActReport |

Расположение отчета в AOT. | Classes\RPayCivilContractActReport |

Пункт меню отчета | RPayCivilContractActReportt |

Переход к отчету | Щелкните Расчеты с персоналом > Процедуры расчета > Договоры ГПХ > Договоры ГПХ. Выберите контракт, затем выберите акт, относящийся к выбранному контракту. Щелкните Печать акта. |

Депонирование заработной платы в 1с 8.2 зуп. Что значит депонированная заработная плата

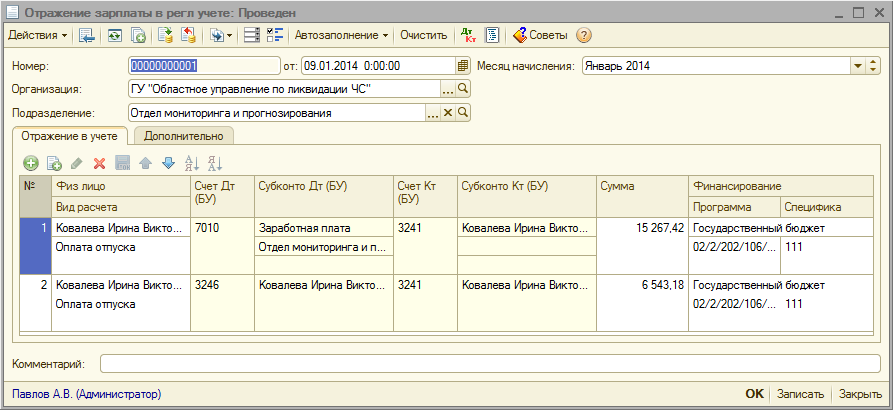

Факт выплаты депонента регистрируется в программе с помощью документа «Расходный кассовый ордер» с видом операции «Выплата депонированной заработной платы».

Табличная часть документа заполняется списком выплачиваемых депонентов. При этом имеется возможность автоматического заполнения всеми невыплаченными на дату документа депонентами.

Для списания задолженности по невостребованным в течение трех лет депонентам предназначен документ «Списание депонентов в доходы организаций».

Сумма списываемых депонентов указывается в табличной части документа.

Депонирование заработной платы

обязательно, если зарплата начисленна, но работник ее по каким-либо причинам не получил. Такую зарплату следует сдать обратно в банк. И это, подчеркиваю, обязанность компании. Таковы требования Указания ЦБ РФ от 11 марта 2014 г. № 3210-У (далее – Указание).

Причин депонировать заработную плату немало. Например, отпуск или командировка сотрудника. Наконец, он может просто заболеть.

Депонирование зарплаты

Многие компании выплачивают зарплату своим работникам наличным. Для этого работодатель часто снимает нужную сумму со своего банковского счета и выдает деньги своим сотрудникам. Однако не всегда в дни выплаты зарплаты присутствуют все работники: кто-то заболел, кого-то отправили в командировку. Что же делать с деньгами, которые работодатель не смог выдать сотрудникам?

Согласно п. 6.5 Указания Банка России 3210-У от 11.03.2014 такие сумму необходимо депонировать.

Депонированная заработная плата

В соответствии с п. 1.2 Положения НБУ № 637 депонированная заработная плата — это наличные денежные средства, полученные предприятиями (предпринимателями) для выплат, связанных с оплатой труда, и не выплаченные в установленный срок отдельным физическим лицам. Рассмотрим, как оформляется в кассе предприятия и учитывается в бухгалтерском и налоговом учете депонированная заработная плата.

Сначала отметим, что предприятия имеют право хранить в своей кассе полученные из банка для выплаты зарплаты денежные средства, сумма которых превышает установленный лимит кассы, на протяжении трех дней (включая день получения денежных средств из банка) 1.

Задайте Ваш вопроc эксперту

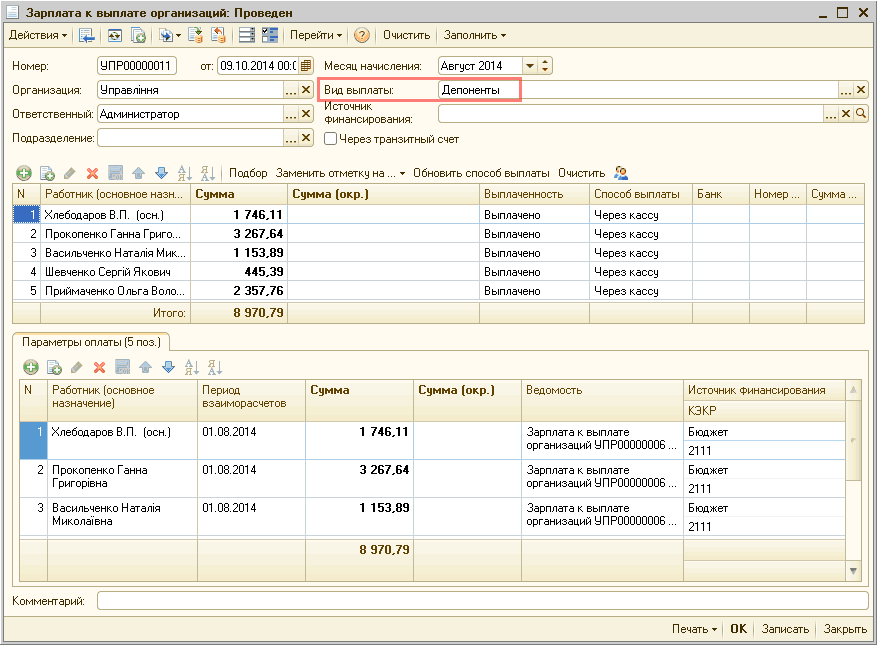

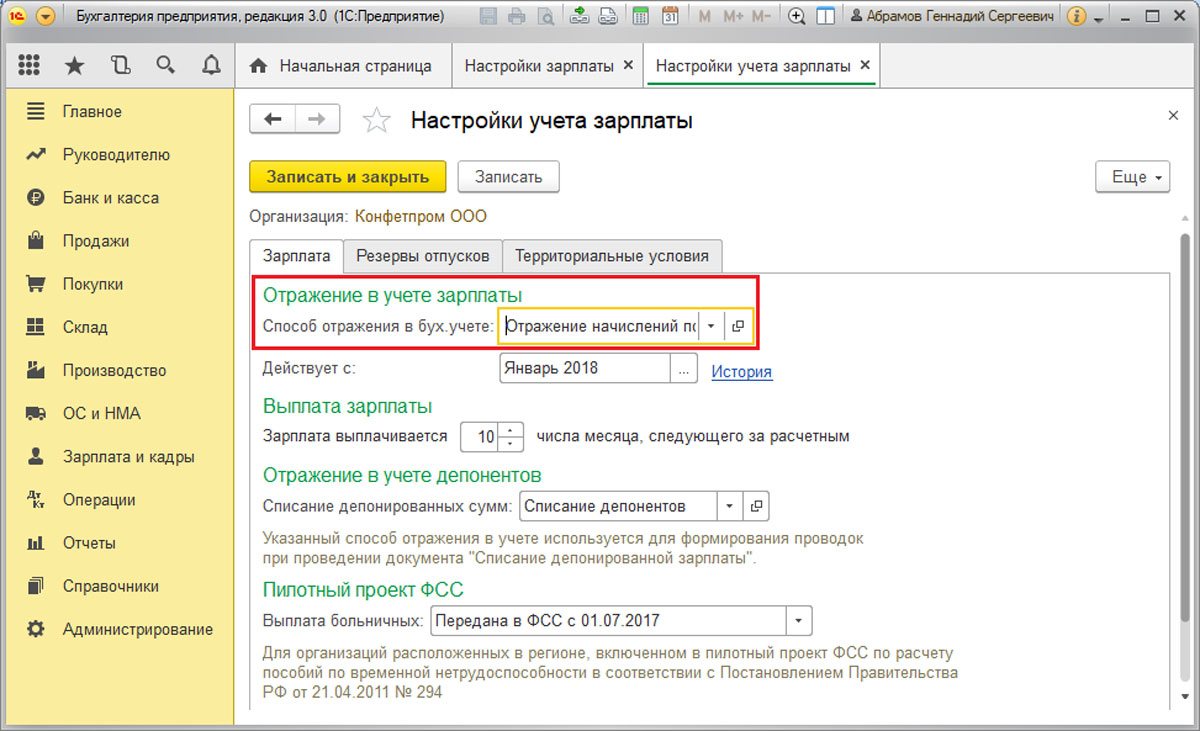

Факт депонирования заработной платы в 1С регистрируется в конфигурациях «1С:Зарплата и Управление Персоналом 8», ред. 2.5 и «1С:Бухгалтерия предприятия 8.2» с помощью документа «Депонирование организации».

Рассмотрим, как депонировать зарплату в конфигурации «1С:Бухгалтерия предприятия 8.2». Для того чтобы произвести депонирование заработной платы, можно сформировать документ «Ведомость на выплату зарплаты» («Зарплата» – «Выплата зарплаты» или вкладка «Зарплата») (см.

Как выплатить депонированную зарплату

Депонированная заработная плата – это оплата труда, которую сотрудники по каким-то причинам не смогли получить вовремя, т.е. в течение срока выплаты заработка, установленного в организации. Этот срок, в который может быть превышен лимит кассы, устанавливается в количестве трех дней с момента получения денег в банке.

Если сотрудник не получил заработную плату вовремя, она депонируется.

Как депонировать невостребованную заработную плату

Если вы выдаете заработную плату сотрудникам наличными из кассы, то наша статья для вас. Ведь вполне возможно, что когда-нибудь кто-нибудь из ваших работников не сможет вовремя получить зарплату, например по причине болезни. Мы расскажем, что делать с невостребованными деньгами.

Держать в кассе деньги, полученные в банке на выдачу зарплаты, можно максимум 5 рабочих дней, включая день получения дене г п.

Правильный ввод депонирования зарплаты ЗУП 8. 2

На закладке «Неполученная заработная плата» указываются целиком оплаченные платежные ведомости со способом выплаты «через кассу», т.е. такие ведомости, в которых по всем строкам проставлены отметки «выплачено»/»задепонировано»;

На закладке «Учет компенсации за задержку зарплаты» указываются счет учета и аналитика для компенсации за задержку выплаты зарплаты, которые используются при передаче данных в конфигурацию «Бухгалтерия предприятия».

Автоматическое заполнение.

Самоучитель 1С Зарплата и УП – депонирование зарплаты в 1С

Заработную плату, не полученную работником в установленный в организации срок по независящим от работодателя причинам (например, в связи с болезнью или командировкой сотрудника), бухгалтер должен депонировать.

Сумма зарплаты, которую не получил сотрудник организации, подлежит депонированию. Для того чтобы, зарегистрировать данную сумму не выплаты зарплаты, необходимо в документе «Зарплата к выплате организаций» выбрать сотрудника и в табличной части реквизита «Сотрудники» и в поле «Отметка», проставить значение на «Задепонировано».

Выплата заработной платы должна осуществляться регулярно на любом предприятии, где используется труд наемного персонала. Как и у любой другой операции, здесь есть некоторые важные особенности, о которых обязательно должен знать бухгалтер, ответственный за расчет зарплаты в программах 1С. В данной статье разберемся, как выплатить заработную плату в 1С: Зарплата и управление персоналом 8 редакции 3.

Первым делом, необходимо настроить основные способы выплаты, для этого в программе предусмотрено несколько уровней.

Можно сделать настройки:

1) для организации

2) для конкретного подразделения

3) для конкретного сотрудника, если способ выплаты ему зарплаты отличается от общего.

В рамках данной статьи мы рассмотрим два способа выплаты зарплаты:

Через кассу предприятия;

Через банк без зарплатного проекта.

Если сотрудники получают заработную плату через кассу организации, то необходимо установить соответствующую настройку, а затем отражать факт выплаты зарплаты документом «Ведомость в кассу».

Заполняем документ нажатием на соответствующую кнопку, автоматически определяется сумма к выплате с учетом всех начислений и удержаний сотрудника за месяц за минусом уже выплаченных ранее сумм. Также при заполнении ведомости определяется налог на доходы физических лиц к удержанию с этой зарплаты.

В данном документе есть возможность округлить значения сумм к выплате и изменить процент выплаты, если возникает ситуация, когда в организации нет возможности в данном месяце выплатить сотрудникам зарплату в размере 100%.

Из документа можно получить следующие печатные формы.

Документ «Ведомость перечислений на счета» нужен для того, чтобы отразить выплату заработной платы через банк без зарплатного проекта.

При этом необходимо указать данную настройку в карточке сотрудников, для которых используется этот способ выплаты заработной платы (установить переключатель в положение «Перечислением на счет в банке, и указать номер счета»). Заполняем в документе дату, месяц начисления и характер выплаты. Также здесь указывается банк. Заполнение табличной части происходит по кнопке «Заполнить». При необходимости данные можно добавить в ручном режиме по кнопке «Добавить».

После проверки заполненных данных документ можно провести, при этом списывается задолженность организации перед сотрудниками, регистрируется удержанный налог на доходы физических лиц. Также имеется возможность установить для документа пометку «Передан для выплаты», после этого данный документ становится недоступным для редактирования.

Если возникла необходимость, то можно ввести сведения о незачисленной заработной плате. После заполнения и проведения данного документа зарплата будет считаться невыплаченной, НДФЛ неудержанным.

У документа есть печатные формы:

Реестр перечисленных сумм НДФЛ;

Список перечисляемой в банк зарплаты.