Отличие сбора от налога: признаки, что такое иной вид

Отличие налога от сбора — Сайт о кадрах и управлении

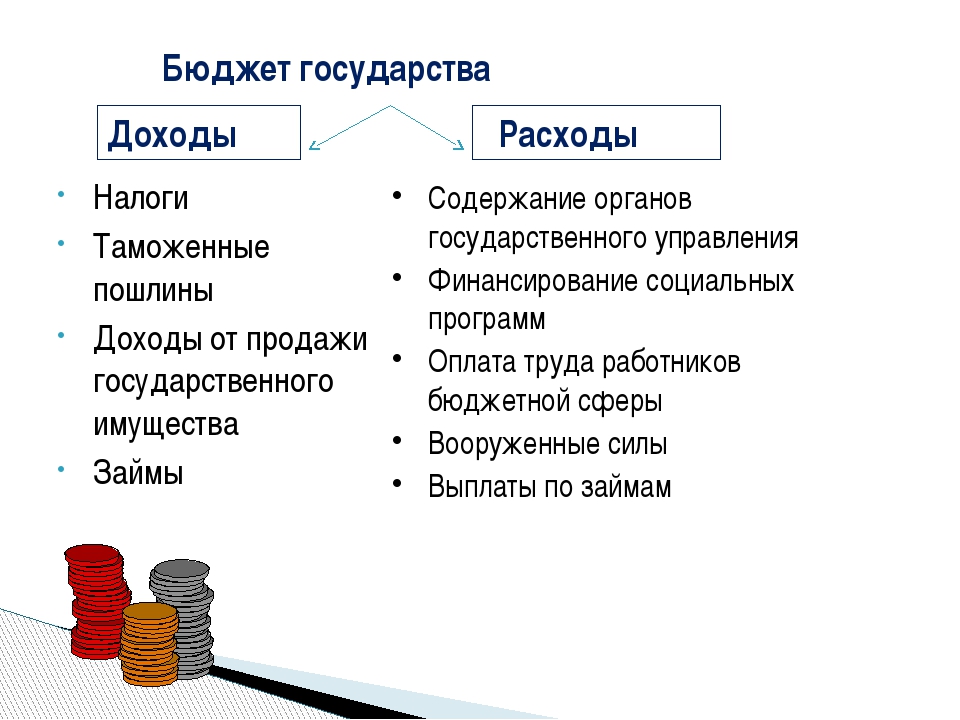

Несмотря на то, что и налог, и сбор – это фискальные платежи, при помощи которых пополняется бюджет, механизм их начисления и основания для уплаты различны. Из данной статьи вы сможете узнать, какие существуют основные отличия налога от сбора.

Содержание статьи:

Разница между налогом и сбором

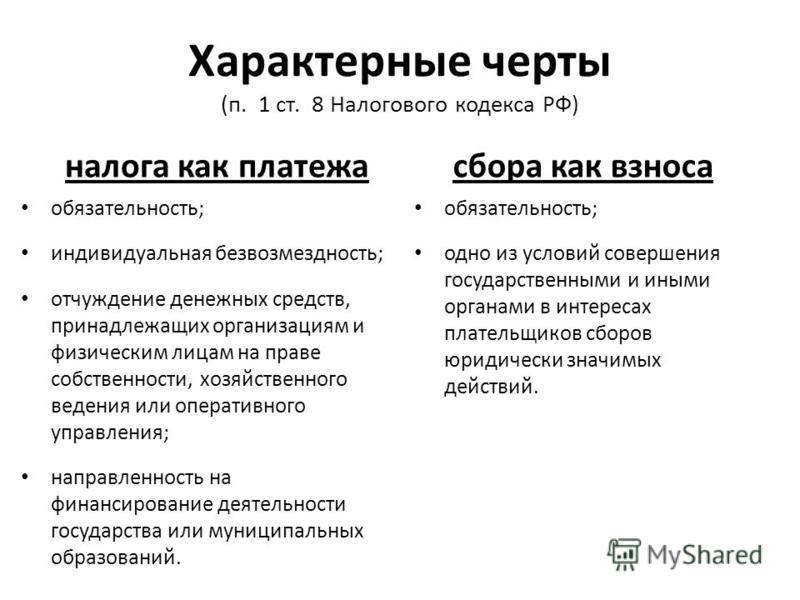

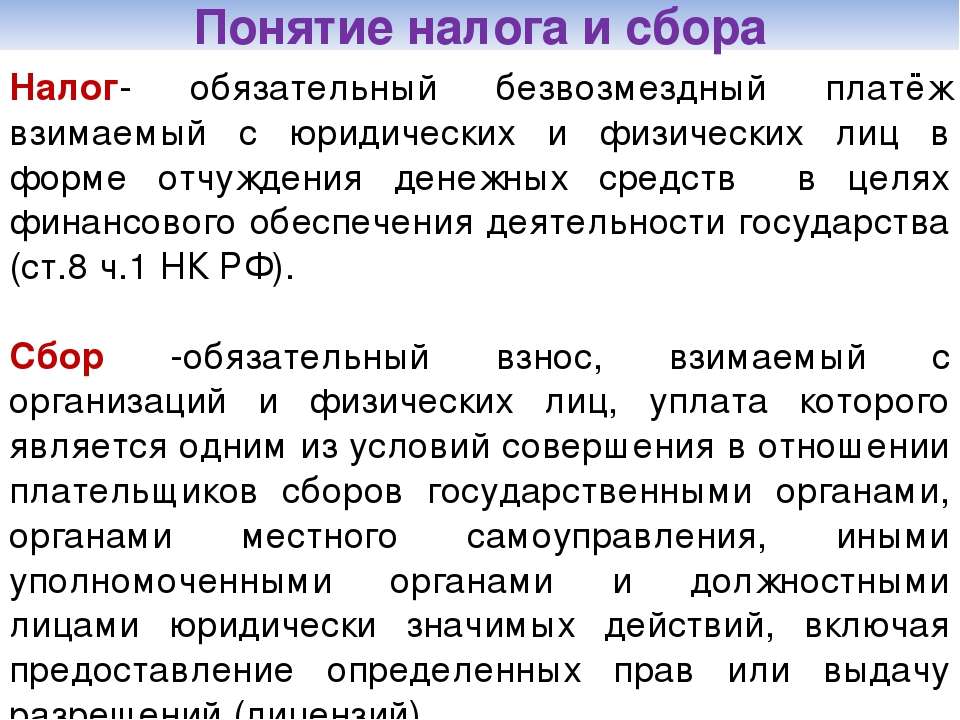

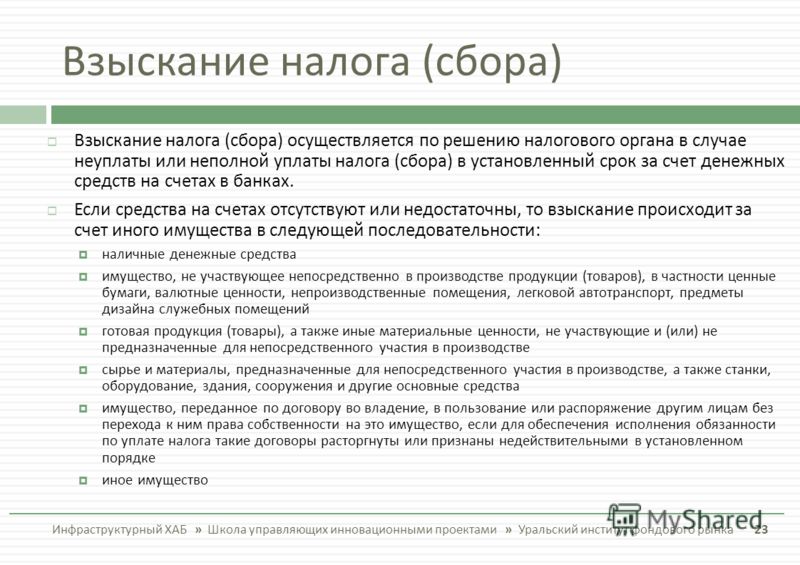

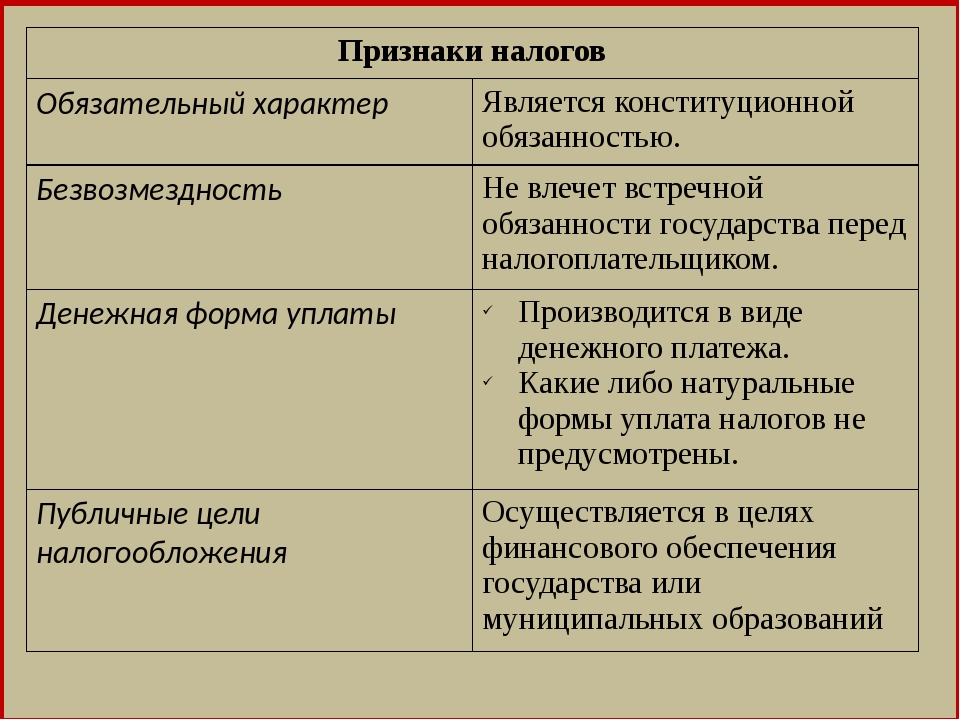

В соответствии с НК РФ, налог представляет собой индивидуально безвозмездный платеж обязательного характера, который взимается с юр. и физ. лиц в форме отчуждения принадлежащих им денежных средств в целях фин. обеспечения государства и муниципальных образований.

Сбор же, в соответствии с НК РФ, представляет собой взнос обязательного характера, взимаемый с юр. и физ. лиц, уплата которого:

- Либо связана с ведением определенных видов предпринимательства на территории, на которой действует уплата взноса;

- Либо является одним из обязательных условий совершения по отношению к плательщику сбора уполномоченными органами юридически значимых действий, в том числе предоставление прав и выдача спец.

разрешений.

разрешений.

Налоги и сборы – общие и отличительные черты

Налог и сбор схожи только по двум признакам:

- Их обязательно нужно уплачивать;

- Они взимаются с юр. и физ. лиц.

А вот отличий гораздо больше.

Рассмотрим их в форме таблицы:

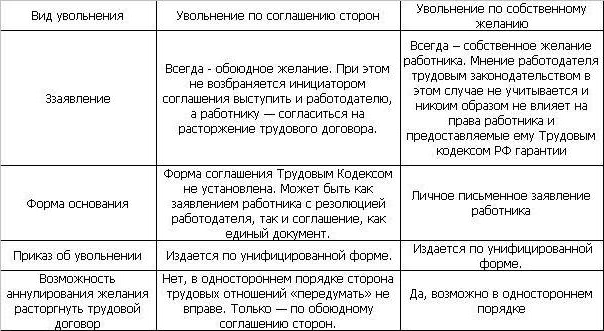

| Налог | Сбор |

| Уплата осуществляется на регулярной основе. По различным видам налогов периоды уплаты могут быть различны, но во всяком случае, уплата налогов – ситематична. При регистрации, юрлицо должно выбрать режим обложения налогами. После этого оно должно производить платежи в бюджет до своей ликвидации. | Уплата осуществляется один раз. |

| Плательщик налогов должен уплачивать налоги в бюджет в силу действия законодательства. | Физ. или юр. лицо может самостоятельно определиться – уплачивать ему сбор, или нет. |

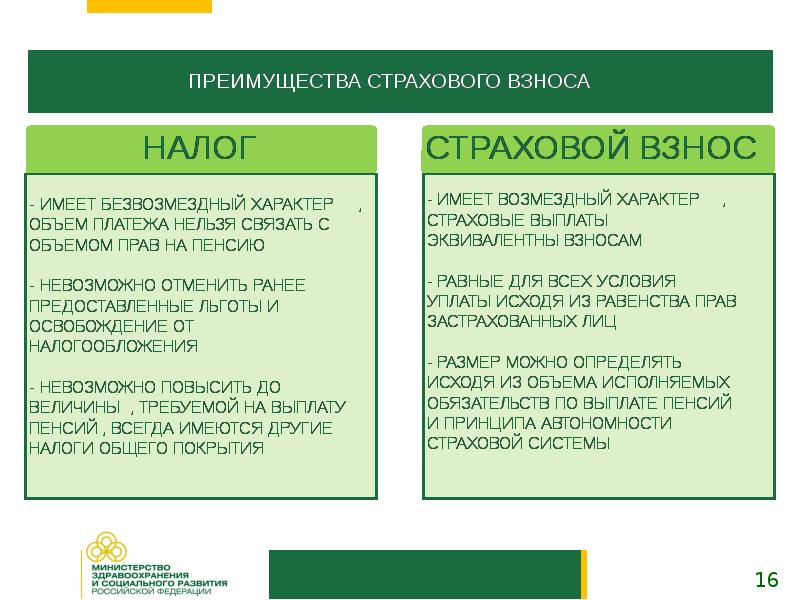

| Характер налоговых платежей – безвозмездный. | Сбор обладает возмездным характером. Если лицо оплатило сбор, он получит необходимое ему право, или государство выполнит в его пользу какое-либо действие. Если лицо оплатило сбор, он получит необходимое ему право, или государство выполнит в его пользу какое-либо действие. |

| Размер налога к уплате определяется в зависимости от базы и ставки по налогу. В расчет могут браться различные льготы. | Размер платежа фиксированный. |

| Законодательство, определяя размеры налогов к уплате, учитывается финансовые возможности каждого конкретного плательщика. | Размер сбора одинаковый для всех его плательщиков. |

Основное отличие налога от сбора

В чем заключается отличие сборов от налогов?

Все граждане вносят платежи в государственную казну, из которых впоследствии формируется бюджет и осуществляется поддержка социальных программ и институтов в стране. Однако стоит разобраться в том, что именно мы платим и почему. Такое понимание поможет смириться с необходимостью выплат и позволить оценить выгоды, получаемые взамен.

Нормы и положения закона

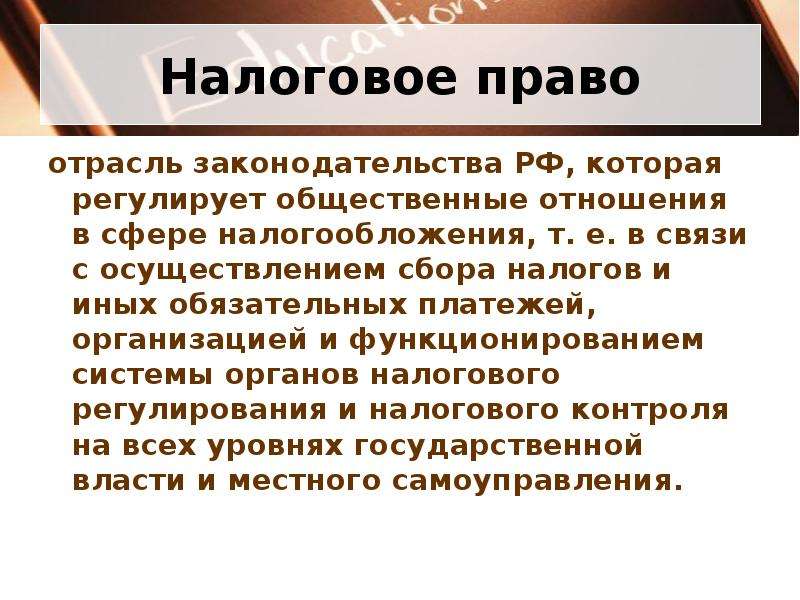

Все обязательные платежи граждан закреплены в основном законе Российской Федерации, а точнее в Налоговом кодексе РФ. Это правовой акт, устанавливающий все процедуры и нормы налогообложения как для частных лиц, так и для организаций. Однако верховная власть дала органам управления на региональном и местном уровнях возможность регулировать те или иные аспекты взыскания средств в местный бюджет.

Это правовой акт, устанавливающий все процедуры и нормы налогообложения как для частных лиц, так и для организаций. Однако верховная власть дала органам управления на региональном и местном уровнях возможность регулировать те или иные аспекты взыскания средств в местный бюджет.

Если возникают вопросы по двойному налогообложению или расчету налоговых вычетов, стоит разобраться в особенностях взимания налогов и сборов на территории конкретной области, края или городского поселения. Все формулировки нормативов и соответствующие постановления содержатся в перечне законов, принимаемых субъектами федерации, а также в нормативных актах отдельных муниципальных образований.

То есть, в Налоговом кодексе Российской Федерации содержатся общие положения о налогах и сборах, а подробные инструкции по порядку их исчисления и процедуре уплаты конкретизируют на местах региональные властные структуры.

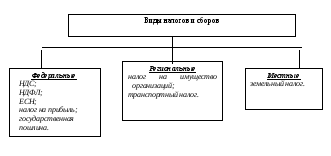

Виды налогов и сборов

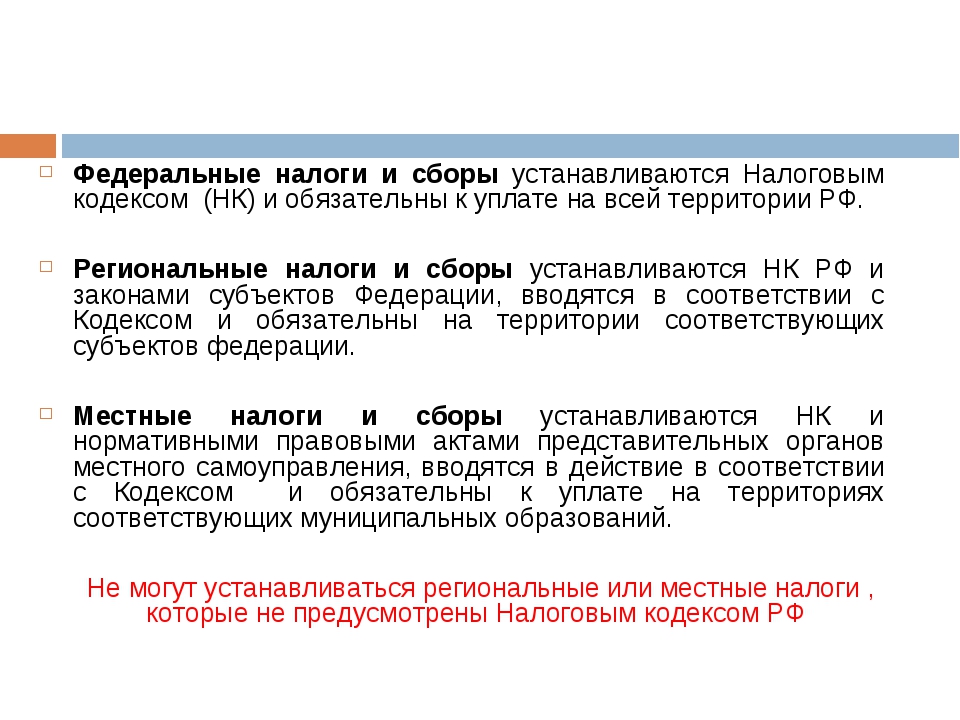

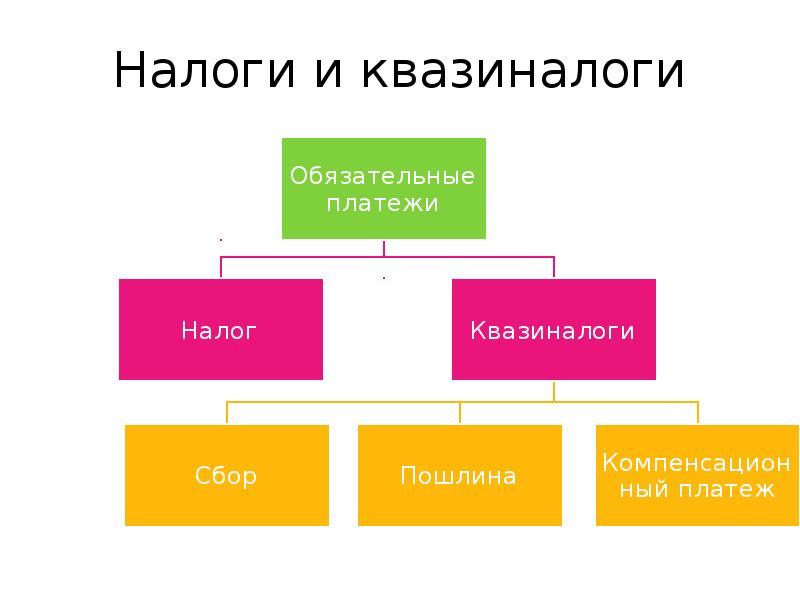

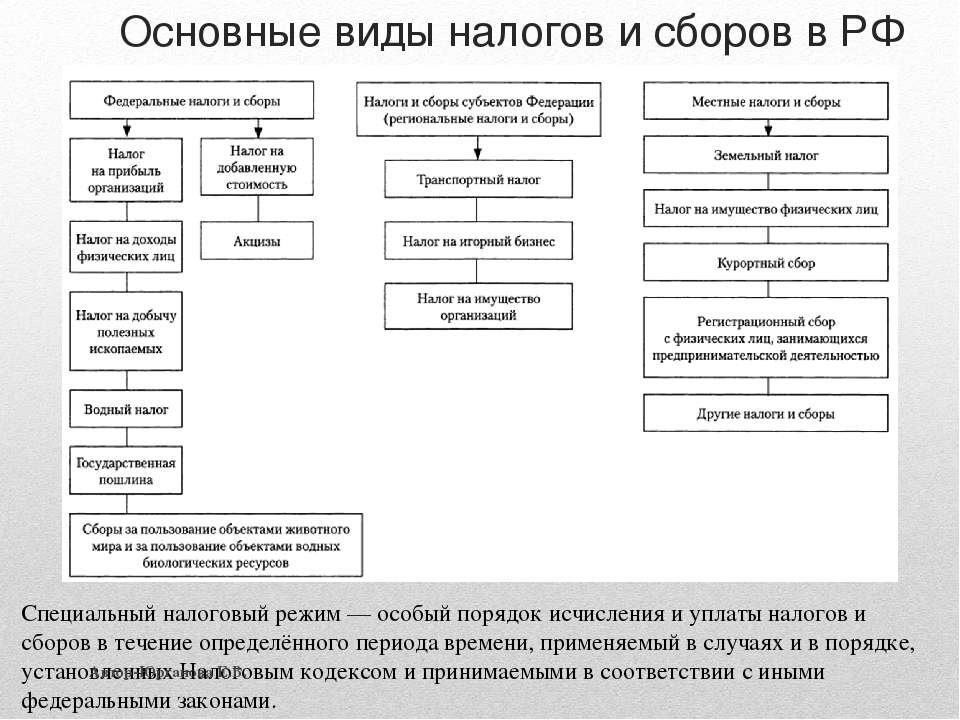

Все платежи в казну государства, а точнее налоги и сборы в РФ, подразделяются на три основных вида по уровню подчинения:

- федеральные;

- региональные;

- местные.

В зависимости от этой классификации определяется, какая именно властная структура будет в дальнейшем детализировать ставки. В Налоговом кодексе РФ каждый налог или сбор жестко закреплен за одной из этих категорий.

Сходство налогов и сборов

Основные сходства и различия между налогами и сборами описаны в понятиях, раскрываемых в налоговом законодательстве.

Соответственно, согласно определению налог – это обязательный платеж, исчисляемый индивидуально и вносимый безвозмездно. Он взимается как с частных лиц, так и с предприятий и организаций в форме отчуждения принадлежащих им денежных активов для финансового обеспечения всех сторон деятельности государства и его региональных и муниципальных образований. (Это упрощенное содержание соответствующей статьи закона).

В пункте 2 статьи 8 НК РФ приведено описание сбора. Это также обязательный взнос, который касается как организаций, так и физических лиц. Его уплата единоразовая и является одним из условий для выдачи лицензий и разрешений со стороны уполномоченных государственных органов и должностных лиц. Также сборы могут быть необходимым условием для ведения некоторых видов предпринимательской деятельности на ограниченной территории, где действует тот или иной сбор.

Это также обязательный взнос, который касается как организаций, так и физических лиц. Его уплата единоразовая и является одним из условий для выдачи лицензий и разрешений со стороны уполномоченных государственных органов и должностных лиц. Также сборы могут быть необходимым условием для ведения некоторых видов предпринимательской деятельности на ограниченной территории, где действует тот или иной сбор.

И налоги, и сборы нельзя отменить, платить их обязательно при любых обстоятельствах. И тот, и другой вид платежей касается как отдельных людей, так и организаций.

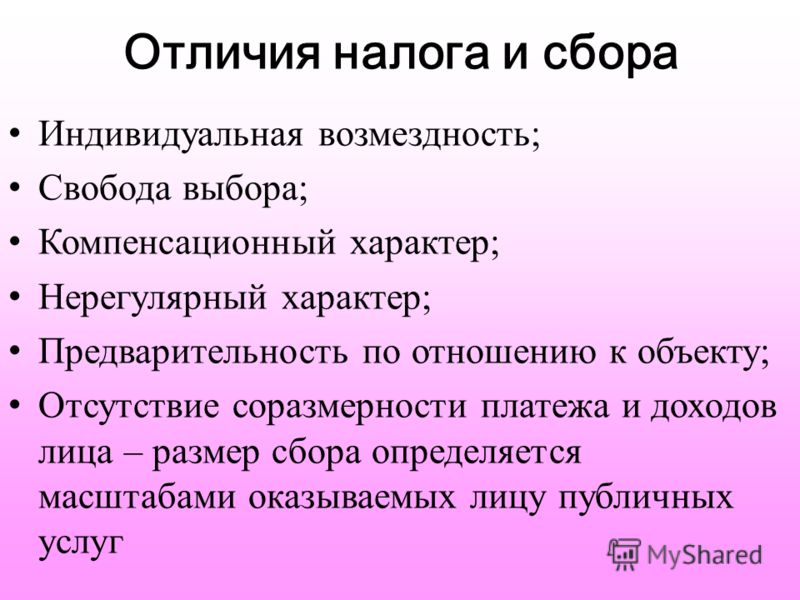

Отличие налога от сбора

Основное различие между налогом и сбором заключается в свойстве безвозмездности. То есть, когда гражданин или предприятие вносит в государственную казну налог, то он ничего не получает взамен. Платить налоги — обязанность, которой нельзя избежать и никакой награды за это не положено.

Сбор существует на условиях взаимной выгоды. Тот, кто платит сбор, получает за это некую услугу от государства или одного из его субъектов. Как правило, это так называемые юридически значимые действия, приносящие прямую пользу плательщику: выдача разрешений, фиксирование прав, получение лицензий.

Как правило, это так называемые юридически значимые действия, приносящие прямую пользу плательщику: выдача разрешений, фиксирование прав, получение лицензий.

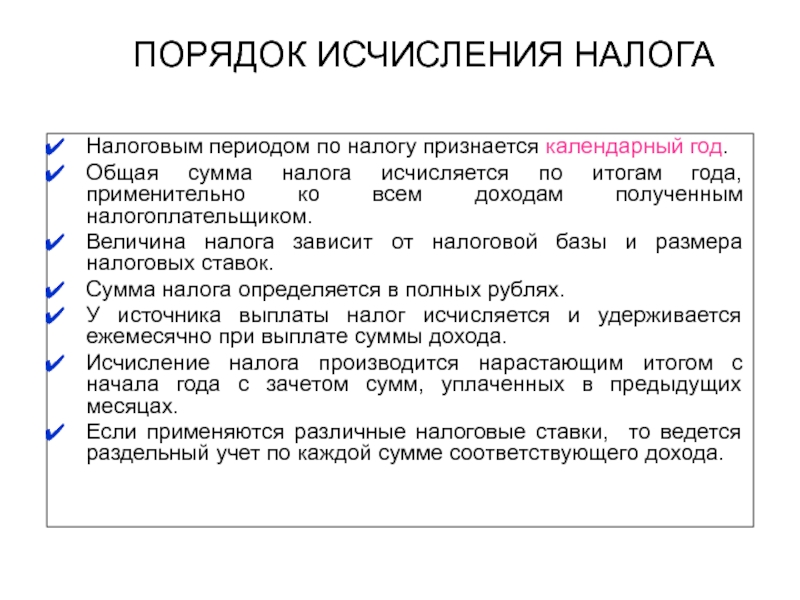

Еще одно отличие между сбором и налогом в порядке их установления. Чтобы налог начал считаться установленным, а значит обязательным для уплаты, необходимо определить кто именно его платит (установлены налогоплательщики) и каковы сами элементы налогообложения. Это налоговая база, объект налогообложения и налоговый период, а также другие аспекты.

При установлении сбора в обязательном порядке определяются только его плательщики, а перечень элементов может различаться. Устанавливаются только необходимые элементы сборов, но не все, которые могут относиться к этой области деятельности.

Кроме этого, сборы вносятся разово при возникновении такой необходимости, а налоги (некоторые из них) платятся регулярно и постоянно. По налогам возможен частичный или полный вычет при соблюдении определенных условий, а по сборам возвратов и вычетов не существует.

По налогам возможен частичный или полный вычет при соблюдении определенных условий, а по сборам возвратов и вычетов не существует.

Между налогом и сбором много общего, и прежде всего — обязательность их уплаты. Однако их функции различаются, что приводит к расхождениям в расчетах и механизме уплаты этих источников пополнения государственной казны.

Отличие налога от сбора и государственной пошлины

Оплачивать основные налоги и обязательные государственные сборы в казну страны, должны как юридические, так и физические лица, если граждане являются законопослушными и не хотят нарушать законы Российской Федерации.

А в чем заключается отличие налога от сбора и можно ли такое понятие считать равнозначным, попробуем проанализировать далее в статье.

Суть налога и сбора

Прежде чем рассматривать, в чем заключаются отличия вышеперечисленных понятий, нужно понять их суть.

Налог

Под налогом следует рассматривать обязательную выплату, которую вносят в государственный бюджет как физические, так и юридические лица.

Условно охарактеризовать это понятие можно следующими чертами:

- обязательностью, так как каждый гражданин России должен уплачивать налог, о чем гласит НК РФ;

- безвозмездная уплата денежных средств, так как при оплате налога плательщик в ответ ничего не получает;

- выплаты не имеют целевого назначения, то есть денежные средства, поступающие в государственную казну, не используются для определенных целей, к примеру, для сферы образования или здравоохранения, а применяются для общих государственных нужд;

- так как налог в первую очередь рассматривается как финансовая база деятельности страны, то уплата этого платежа должна осуществляться на постоянной основе;

- в государственный бюджет должны поступать только денежные средства, иные виды выплат в качестве оплаты налога, согласно законодательству, не принимаются.

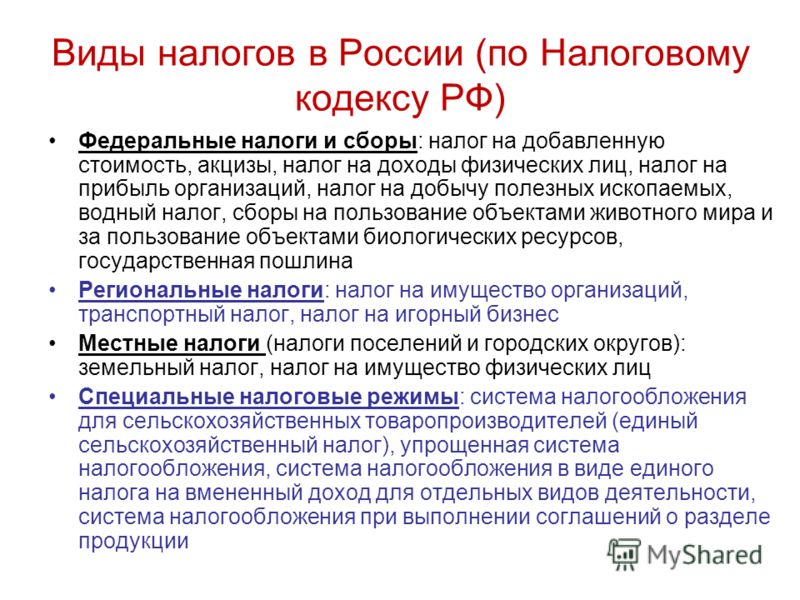

Все обязательные налоговые выплаты разделяют на 3 основные группы:

- Федеральный – платеж считается обязательным, действует на территории всей страны.

- Региональный – сумма и размер платежа устанавливается и вводится в действие субъектами РФ.

- Местный платеж устанавливается, согласно закону РФ, местными региональными органами властями, денежные суммы плательщики выплачивают по месту проживания.

Основные функции обязательного взноса таковы:

- распределение денежных ресурсов путем перечислений из государственной казны в пользу малоимущих или менее защищенных российских граждан;

- денежные средства, поступившие после уплаты налога, помогают регулировать государственный экономический процесс;

- владея информацией по обязательным выплатам, государственные органы управления могут контролировать своевременное и полное поступление налоговых платежей.

Сбор

Под понятием сбора следует рассматривать такой вид платежа, который позволит плательщику в дальнейшем получить от государства нужный вид услуг, к примеру, получить на руки определенный вид разрешения или лицензию.

Чаще всего размер сбора определяет тот субъект, который его в дальнейшем и будет взимать с плательщика. Простыми словами можно сказать так – если рассматривается сбор, который будет взимать не государственная структура, то его размер не начисляется государством.

Простыми словами можно сказать так – если рассматривается сбор, который будет взимать не государственная структура, то его размер не начисляется государством.

Тот же субъект, который начисляет размер сбора, вправе назначать для плательщиков льготные условия для уплаты платежей.

В чем различия между налогом и сбором

После того как суть, а также цель налога и сбора нами была вкратце проанализирована, можно рассмотреть, в чем состоит разница между ними:

- Согласно НК Российской Федерации, налоговая инспекция при начислении размера обязательного налога должна также определить следующее:

- размер налоговой базы;

- категория объекта;

- период уплаты и процентную ставку;

- схема, которая будет использоваться для исчислений.

Читайте также: Какие есть таможенные сборы за таможенное оформление

Для того чтобы определиться с размером сбора, вышеперечисленных действий предпринимать не требуется. Все что потребуется в этом случае – это лицо, которое оплачивает сбор, и величина рассматриваемого взноса:

Все что потребуется в этом случае – это лицо, которое оплачивает сбор, и величина рассматриваемого взноса:

- для уплаты налога принимаются только денежные средства, а уплачивать сбор можно любым, ранее оговоренным способом;

- основной целью налоговых платежей является поддержка деятельности государства, а целью сбора является поддержка деятельности определенных государственных структур;

- налог следует рассматривать как принудительную, то есть обязательную выплату, которая относится как к юридическим, так и физическим лицам. Сбор вправе оплачивать сам плательщик, чтобы иметь возможность получить желаемую услугу от государственных структур;

- производя оплату налога, плательщики не получают от государства никаких действий в ответ, а сбор можно считать возмездным видом платежа, так как государственные структуры гарантировано предоставляют обратившимся нужные для него услуги или разрешающий документ;

- чтобы производить исчисление и уплату налога, плательщик должен сумму налоговой базы умножить на ставку платежа, а оплата сбора осуществляется по фиксированной сумме;

- сбор следует рассматривать как одноразовый взнос, а налог как физические, так и юридические лица должны вносить постоянно, учитывая сроки выплат, которые контролируются государством.

Определяя размер налогового платежа, государственные структуры могут изменять его показатель, учитывая статус плательщиков и их платежеспособность. А размер сбора, как ранее было сказано, является фиксированным, то есть одинаковым для всех граждан России, вне зависимости от их статуса и платежеспособности.

Отличие сбора от государственной пошлины

Основное отличие сбора от государственной пошлины состоит в том, что пошлина может взиматься с плательщика как государственными учреждениями, так и частными компаниями, которые предоставляют нужные услуги для заявителя.

Таблица отличий анализируемых понятий поможет подвести итог этой статьи.

| Сбор | Пошлина |

| Что общего между этими понятиями | |

Пошлина – определенный вид платежа, который следует рассматривать как разовую выплату для физического и юридического лица за услугу, предоставляемую частной компанией, государственным учреждением или муниципальным органом управления. | |

| Различия между понятиями | |

| Взимается любыми структурами, как частными, так и государственными. | Взимается государственными или муниципальными учреждениями. |

| Если взимается государственными структурами, оплатить потребуется только стоимость услуги. | Оплачивается услуга в полном объеме, которую предоставляют как государственные, так и муниципальные учреждения. |

| Сумма сбора не всегда устанавливается законодательно. | Чаще всего размер пошлины регулируется на законодательном уровне. |

| Назначением льгот занимаются субъекты, которые предоставляют нужную услугу для плательщика. | Льготы, действующие при уплате пошлин, определяются законодательно. |

как разобраться в выписке ٩(͡๏̯͡๏)۶ — Эльба

Для сверки с налоговой понадобятся два документа:

- Справка о состоянии расчётов показывает только долг или переплату по налогам и взносам на конкретную дату.

Но чтобы разобраться, откуда они появились, понадобится другой документ — выписка операций по расчётам с бюджетом.

Но чтобы разобраться, откуда они появились, понадобится другой документ — выписка операций по расчётам с бюджетом. - Выписка операций по расчётам с бюджетом показывает историю платежей и начисленные налоги и взносы за выбранный период. По выписке вы поймёте, когда возникли долг или переплата, и выясните причину расхождений.

Вы можете заказать их через Эльбу — ходить в налоговую не нужно.

Сдавайте отчётность в три клика

Эльба рассчитает налог и подготовит отчётность для бизнеса на УСН и патенте. А ещё поможет cформировать счета, акты и накладные.

Справка о состоянии расчётов

По справке о состоянии расчётов вы проверите, есть ли вообще долг или переплата.

В первом столбце указано название налога, по которому вы сверяетесь. Информация о долгах и переплатах содержится в столбцах 4 — по налогу, 6 —по пеням, 8 — по штрафам:

- 0 — никто никому не должен, можно вздохнуть спокойно.

- Положительная сумма — у вас переплата.

- Сумма с минусом — вы должны налоговой.

Почему в справке возникает переплата?

- Вы действительно переплатили и теперь можете вернуть эти деньги из налоговой или зачесть как будущие платежи.

- Вы заказали справку до подачи годового отчёта по УСН. В этот момент налоговая ещё не знает, сколько вы должны заплатить. Она поймёт это из декларации за год. До сдачи декларации ежеквартальные авансы по УСН числятся как переплата, а потом налоговая начисляет налог и переплата пропадает. Поэтому переплата в размере авансов по УСН в течение года — ещё не повод бежать в налоговую за возвратом денег.

Если вы увидели в справке непонятные долги или переплаты, понадобится выписка операций по расчётам с бюджетом, чтобы выяснить причину их возникновения.

Выписка операций по расчётам с бюджетом

В отличие от справки выписка показывает не ситуацию на конкретную дату, а историю ваших отношений с налоговой за период. Например, с начала года до сегодняшнего дня.

Например, с начала года до сегодняшнего дня.

Как увеличивались или уменьшались долги/переплаты видно в 13 столбце. Положительное число — это переплата, отрицательное — задолженность.

В 13 столбце вы видите долг или переплату по конкретному платежу — только налогу, пене или штрафу. В 14 — общий итог по всем платежам. Ориентироваться лучше именно на 13.

Теперь разберёмся, как эти переплаты и долги формируются.

Данные в 10 столбце идут вам «в минус» — это начисления налоговой. А в 11 наоборот «в плюс» — это ваши оплаты. Строчка за строчкой они формируют итоговую сумму в 13 столбце.

! Если у вас есть долг, первым делом, проверьте, все ли ваши платежи содержатся в выписке. Обнаружили, что платежей не хватает, хотя всё платили вовремя, — берите платёжки об уплате налога и несите в налоговую, чтобы разобраться. Если ошибок нет, но вы остаётесь должны государству, придётся доплатить налог.

Пример выписки по налогу УСН

Это выписка по налогу УСН. На начало года у предпринимателя была переплата, потом:

На начало года у предпринимателя была переплата, потом:

- В апреле он платит 6 996₽, итого переплата — 71 805₽.

- 3 мая подаёт декларацию и в выписке появляются начисления, которые уменьшают переплату: 71 805 – 4 017 – 28 062 – 8 190 = 31 536₽.

- Появляется операция с описанием «уменьшено по декларации». Это значит, что основные расходы предприниматель понёс в конце года, поэтому в течение года ему начислили слишком много налога. Теперь его нужно уменьшить, поэтому в выписке появляется «обратное» начисление на 10 995₽. Тот нечастый случай, когда декларация не добавляет обязательств, а наоборот.

- В июле он платит авансовый платёж за полугодие 2018 года и переплата на момент запроса выписки у него — 52 603₽.

Пример выписки по страховым взносам за сотрудников

Это выписка по страховым взносам за сотрудников на обязательное пенсионное страхование. На начало года у предпринимателя переплата на 3 497,14 ₽. Это взносы, которые он заплатил в 2017 году с зарплаты октября и ноября. Сумма стоит и в 11, и в 13 колонках. Потом:

Это взносы, которые он заплатил в 2017 году с зарплаты октября и ноября. Сумма стоит и в 11, и в 13 колонках. Потом:

- 9 января он платит 1 697,15 ₽ с декабрьской зарплаты, переплата увеличивается до 5 194,29 ₽ (3 497,14 + 1 697,15). Эту цифру мы видим в 13 столбце.

- 10 января он подаёт расчёт по страховым взносам (РСВ) и в выписке появляются начисления, которые уменьшают переплату до нуля: 5 194, 29 — 1 800 — 1 697,14 — 1 697,15 = 0. В 13 столбце вы тоже увидите ноль.

- Предприниматель заплатил за 4 квартал 2017 года ровно столько, сколько отразил в декларации. На 15 января у него нет ни долгов, ни переплат. В идеале так и должно быть.

Налоги в Италии — налоговая система Италии

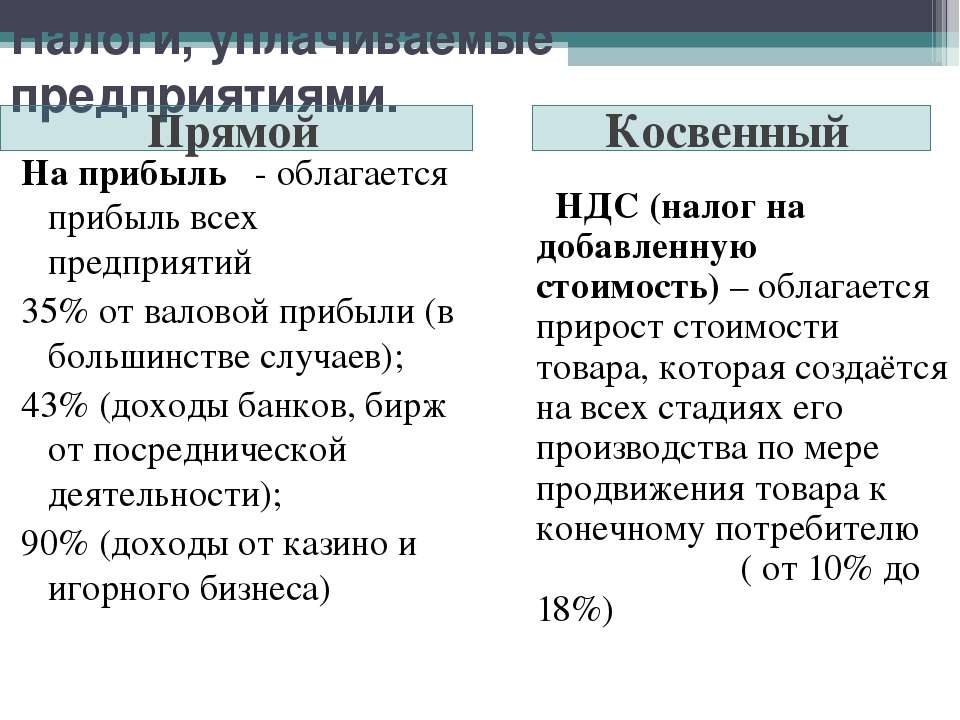

Наиболее прибыльными в плане пополнения бюджета Италии считаются налог на добавленную стоимость и налог на прибыль — в сумме два сбора обеспечивают наибольшую часть налоговых поступлений в бюджет.

Все физические лица — резиденты и нерезиденты, получающие доходы на территории Италии должны платить налоги. Ежегодно в налоговую службу подается налоговая декларация.

Заполненные декларации подают в налоговую службу (L’Agenzia delle entrate). Туда же можно обратиться со всеми вопросами, касающимися уплаты налогов.

На сайте налоговой службы, предварительно зарегистрировавшись, можно проверить уплаченные вами или вашим работодателем налоги.

Другие налоги в Италии

Налогообложение прироста капитала

Прирост капитала (capital gain) в Италии облагается по налоговым ставкам 12,5% и 26%

Налоги на недвижимость

При покупке недвижимости в Италии и ее содержании владельцу придется оплачивать определенные государственные налоги и некоторые другие расходы. Однако, прежде чем мы углубимся в тему и расскажем о налогах на недвижимость в Италии, проясним очень важный факт. В целом, различные сборы, налоги и другие расходы, очень мало влияют на конечную стоимость покупки и — что важно для лиц, задумывающихся об инвестициях в итальянскую недвижимость — ничуть не снижают выгодность сделки.

В последние годы в итальянских СМИ часто проскальзывают статьи о том, насколько велика налоговая нагрузка в Италии. Их число резко возрасло после введения жилищного налога IMU. Это привело к тому, что многие люди не хотят вкладывать деньги в недвижимость, опасаясь больших налогов. На самом деле, если проанализировать общую картину, можно увидеть насколько мал IMU и все остальные налоги, пошлины и сборы влияют на стоимость недвижимости.

Оценим, к примеру размер жилищного налога на недвижимость, кадастровая стоимость которой составляет 100.000 евро. если речь идет о первичной недвижимости, владелец дома в 2018 году не должен оплачивать этот налог, если же это вторичная недвижимость, владелец дома будет платить всего 300-400 евро в год.

Таким образом, инвестиции в недвижимость в Италии остаются очень выгодным вложением средств, так как налоги и все прочие расходы совсем незначительно влияют на размер выгоды, которая будет получена инвестором в будущем.

Перейдя по данной ссылке, вы можете ознакомиться с основными типами налоговых отчислений, взимаемых государственной налоговой службой при покупке недвижимости в Италии, а в материале «Сколько стоит содержать недвижимость в Италии» вы узнаете о всех важнейших сборах и затратах для иностранцев и резидентов Италии, владеющих недвижимым имуществом в стране.

Туристический налог

Итальянское правительство в условиях экономического кризиса обратилось к мэрам каждого итальянского муниципалитета с просьбой применять и собирать туристический налог со всех туристов, путешествующих по Италии (Decreto Legislativo n. 23 del 14 marzo 2011.).

Каждый муниципалитет Италии волен самостоятельно устанавливать сумму туристического налога, его специфические характеристики и условия оплаты (налог на проживание в Италии обычно зависит от категории гостиницы, где останавливается турист, периода пребывания в стране — высокий или низкий сезон и других факторов …), и, возможно, и вовсе не применять этот сбор.

В целом, налог на проживание в Италии составляет от 1 до 5 евро в день на человека и оплачивается непосредственно в отеле, где вы остановились.

В крупных туристических городах в 2017 году туристический налог был таков: Рим — в пределах от 3 до 7 €, Милан и Флоренция — 2/5 €. В 2018 планируется небольшое повышение суммы сбора.

Взнос может быть оплачен наличными или картой в конце пребывания, менеджер туристического объекта должен выдать квитанцию об оплате.

Исключения

Как правило, налог в отелях Италии не оплачивают:

- местные жители;

дети в возрасте до 10 или 14 лет;

люди с ограниченными возможностями или серьезными проблемами со здоровьем и лица их сопровождающие, при наличии подтверждающй заболевание медицинской справки;

водители туристических автобусов и гиды.

Налог на ТВ

Налог на ТВ («Canone RAI») — сбот за обладание дома или в офисе оборудованием, которое позволяет прослушивать радио- и телепередачи, независимо от фактического использования или намерения использовать эту услугу. Налог поступает в бюджет государственной телерадиокомпании RAI.

Чтобы избежать уплаты пошлины Canone Rai, необходимо задекларировать отсуствие телевизора и других устройств, позволяющих прослушивать радио- и телепередачи, в доме налогоплательщика.

Государственные пошлины

В Италии гербовые марки (marche da bollo) используются, начиная с 1863 года. Как правило, они продаются в табачных киосках или в лицензированных государственных учреждениях.

С июня 2005 года к традиционным гербовым маркам были добавлены марки, выпускаемые в электронном виде Налоговой инспекцией и распечатанные на месте в точках перепродажи.

С 1 сентября 2007 года последние полностью заменили традиционные бумажные гербовые марки.

Для некоторых документов допущена замена гербовых марок печатями, подтверждающими оплату наличными суммы государственного сбора.

19 сентября 2014 года в Италии была введена цифровая печать (Service @ e.bollo), которая после оплаты онлайн выдается в электронном виде через веб-сайты, авторизованные государственной налоговой службой. Однако, если налогоплательщик до сих пор имеет старые гербовые марки, он может использовать их даже после введения в силу их видоизменений и повышения стоимости (сегодня гербовая марка стоит 16 €) особым способом. Например, если за оформление документа взимается налог в размере 32 €, налогоплательщик может использовать старые марки стоимостью 14,62 € и 1,81 €, наклеив нужное их количество для достижения требуeмой суммы сбора.

Например, если за оформление документа взимается налог в размере 32 €, налогоплательщик может использовать старые марки стоимостью 14,62 € и 1,81 €, наклеив нужное их количество для достижения требуeмой суммы сбора.

Налог в Италии для иностранцев

Государственный Совет Италии решением номер 04487 от 26 октября 2016 года отменил правительственный указ от 6 октября 2011 года в той его части, которая требовала от иностранцев, получающих/продлевающих ВНЖ, выплату налогового сбора в размере от 80 до 200 евро, подтвердив решение Административного суда Лацио, вынесенное 24 мая 2016 года.

Стоимость оформления/продления ВНЖ в Италии в 2017 году можно узнать здесь.

Социальные взносы

Согласно действующему законодательству ежемесячные взносы в INPS являются обязательными и уплачиваются как работодателем, так и работником, а в случае самозанятости, работники выплачивают взносы самостоятельно.

Работник участвует в выплате взносов на социальное страхование в размере от 9,19% до 10,49% налогооблагаемой базы, в зависимости от трудовой квалификации и классификации предприятия, на котором он работает (например, туристический сектор, промышленность, торговля и т. п.) Работодатель удерживает взносы на соцстрахование из ежемесячной заработной платы работника.

п.) Работодатель удерживает взносы на соцстрахование из ежемесячной заработной платы работника.

Иностранец, работающий в Италии легально и выплачивающий страховые взносы, пользуется всеми правами, признанными за итальянскими трудящимися.

Итальянская система соцстрахования предусматривает защиту прав всех трудящихся, регулярно плачивающих взносы, в следующих случаях:

Абсурдные налоги в Италии

Всего в Италии больше 100 различных налогов, в том числе и такие, которые не имеют рационального объяснения или логики. Ниже мы перечислили несколько примеров:

Налог на тень: Если владелец магазина сооружает навес, тень которого «вторгается» на публичную территорию, он обязан заплатить за «нелегальную оккупацию» общественной земли.

Налог на болота: данный налог был введен в 1904 году королевским указом, который предусмaтривал уплату гражданами взноса за осушение болот и превращения их в сельскохозяйственные угодья. Жители некоторых регионов Италии продолжают его платить.

Налог на сбор грибов: в Италии платят даже за возможность собрать грибы в лесах.

Налог на подьездные пути: ненавистный налог на доступность подьездных путей к домам итальянцев (passo carrabile) родился в 1997 году и продолжает процветать во многих коммунах.

Налог на эффективность использования электроэнергии: проверьте свою квитанцию за элeктpоэнергию; многие из Вас найдут таинственную аббревиатуру EF-EN, означающую эффективность использования электроэнергии клиентом. Что это означает? Ничего, кроме миллионов евро, текущих в казну.

Налог на триколор: те, кто выставляет напоказ знамя итальянского государства (в течение праздника, на собственном магазине, отеле, ресторане и т.п.), возможно, вскоре увидит в почтовом ящике квитанцию об оплате налога за использование бренда в личных целях.

Налог на память: этот налог применяется к владельцам различного технологического оборудования, которое предлагает им возможность копировать для частного использования музыкальные треки и кинофильмы, защищенные авторским правом. По сути, налог должны платить владельцы мобильных телефонов, смартфонов, ПК, внешних жестких дисков, флэш-накопителей и т.д.

По сути, налог должны платить владельцы мобильных телефонов, смартфонов, ПК, внешних жестких дисков, флэш-накопителей и т.д.

Налог на фантомные атомные электростанции: в счета за электричество включен налог на обслуживание итальянских АЭС. Жаль только, что в Италии нет атомных электростанций.

16. Основные различия налогов и сборов.

В

чем отличие сбора от налога? Между этими

понятиями нет большой разницы, поскольку

они предусматривают уплату средств в

бюджет. Но есть и различия между этими

терминами. Отличие сбора от налога

обусловлено тем, что вторые платежи

считаются обязательными, а первые

платятся при необходимости. А их оплата

происходит одинаково. Другое отличие

сбора от налога заключается в том, что

первые могут изыматься без разрешения

гражданина, а для второго требуется

согласие плательщика. Также платежи

имеют разницу в расчете суммы. Налог

представлен в виде процента, а сбор –

в установленной сумме. Поэтому суммы

могут отличаться. Еще одно отличие сбора

от налога заключается в том, что первый

платеж безвозмездный, а по второму

гражданин получает какую-либо информацию

или услугу. Определяются оба они

законодательством. Налог платится

периодически, а сбор — только один раз.

Налог

представлен в виде процента, а сбор –

в установленной сумме. Поэтому суммы

могут отличаться. Еще одно отличие сбора

от налога заключается в том, что первый

платеж безвозмездный, а по второму

гражданин получает какую-либо информацию

или услугу. Определяются оба они

законодательством. Налог платится

периодически, а сбор — только один раз.

Все нормы, которые составляют костяк налогового законодательства России, собраны в одном правовом акте – Налоговом кодексе РФ. Но некоторые вопросы налогообложения, в связи с особенностями государственного устройства страны, могут решаться на региональном и местном уровнях.

Поэтому в НК РФ предусмотрена возможность для региональных и местных властей самостоятельно устанавливать особенности взимания налогов и сборов на своей территории. Делается это при помощи законов, принимаемых субъектами федерации, и нормативных актов муниципальных образований.

На

практике это выглядит следующим образом:

в НК РФ закрепляется вид налога или

сбора, порядок его исчисления и уплаты,

другие основные моменты, а местные или

региональные власти уже конкретизируют

все эти нормы.

Итак, в РФ действует три вида налогов и сборов:

Каждый конкретный вводимый в действие налог или сбор сразу же закрепляется в НК РФ за одной из названных категорий. Это определяет, кто именно в дальнейшем будет детализировать ставки.

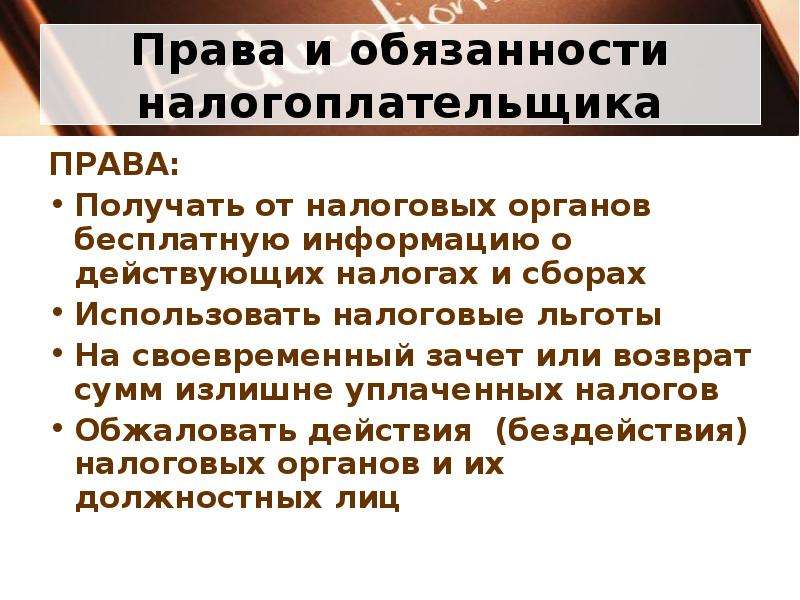

О каких отличиях между налогом и сбором идет речь в законодательстве

Проанализировав нормы налогового законодательства, можно выделить следующие отличия между налогами и сборами.

Налоги | Сборы |

Как

только физическое или юридическое

лицо подпадает под действие норм НК

РФ, становясь налогоплательщиком, оно

обязано регулярно уплачивать налог.

Периоды для исчисления налога могут

быть длиннее или короче, но уплата

налогов носит систематический характер. |

Сбор уплачивается единожды.

|

Налогоплательщик обязан уплачивать налоги в силу действия закона. | Платить или не платить сбор – лицо может решить самостоятельно. |

У налогов просматривается безвозмездный характер. | Сбор имеет возмездный характер. За то что лицо оплатило сбор, оно получает нужное ему право или государство выполнит в его пользу определенное действие. |

Сумма

налогового платежа рассчитывается в

зависимости от размера налоговой базы

и ставки, тут также могут применяться

льготы. |

Размер сбора фиксированный. |

Законодатель, устанавливая размеры налогов, принимает во внимание финансовые способности налогоплательщика. |

Размер сбора одинаков для всех. |

Отличия между налогом и сбором существенны. Объединяет их главное: при помощи этих двух инструментов государство пополняет бюджет. Поэтому за неуплату как налога, так и сбора предусмотрена ответственность.

Справка “Налоговая система в Турции”

Налоговый режим в Турции является важной составной частью экономики страны и может быть разделен на 3 главные категории:

Налоги на доходы, такие, как подоходный налог с физических лиц и налог на доходы корпораций

Косвенные налоги, такие, как налог на добавленную стоимость (НДС), специальный налог на потребление (ЦTV), налог на банковские и страховые операции или гербовый сбор

Налоги на благосостояние, такие, как налог на собственность или налог на получение наследства и налог на подарки

Налоги на доходы

В Турции налоги на доходы взимаются с доходов, полученных как внутри страны, так и за ее пределами физическими лицами и корпорациями, являющимися резидентами Турции. Нерезиденты, получающие доходы в Турции посредством занятия трудовой деятельностью, владения собственностью, занимающиеся предпринимательской деятельностью, приносящей доходы, являются также объектом налогообложения, но только с доходов, полученных в Турции.

Нерезиденты, получающие доходы в Турции посредством занятия трудовой деятельностью, владения собственностью, занимающиеся предпринимательской деятельностью, приносящей доходы, являются также объектом налогообложения, но только с доходов, полученных в Турции.

Обязанность по уплате налогов физическими лицами имеет отношение: к доходам, связанным с торговлей или предпринимательской деятельностью, ведущейся на постоянной основе, к зарплате, полученной за выполненную работу в Турции, к доходам, связанным со сдачей внаем недвижимого имущества в Турции, к процентам от полученного в Турции дохода и к доходам от продажи патентов, авторских прав и других различных нематериальных активов.

Персональный налог на доходы физического лица (подоходный налог) варьируется от 15% до 40%.

С целью налогообложения, компании группируются как на акционерные общества и компании с ограниченной ответственностью, так и на персональные компании (товарищества с ограниченной ответственностью и простые товарищества). Корпоративный налог взимается с вышеуказанных компаний.

Корпоративный налог взимается с вышеуказанных компаний.

Государственные предприятия и организации, находящиеся в ведении местных властей, являются также плательщиками корпоративного налога.

Подпадает ли компания под полную или ограниченную обязанность по уплате налога, зависит от того, является ли компания резидентом Турции или нет.

Компания, чье постоянное местопребывание или местонахождение администрации установлено в Турции (компания – резидент), будет иметь полную обязанность по уплате налога; в этом случае налог взимается с прибыли, полученной как внутри страны, так и за ее пределами. Если компания нерезидент ведет свою деятельность через свое отделение или совместное предприятие, она будет иметь ограниченные обязанности по уплате налога; т.е. будет являться предметом налогообложения на доходы, полученные за определенный год на территории Турции.

Если компания не присутствует в Турции, удерживание налога будет происходить с полученного дохода; например, за услуги, оказанные на территории Турции. Однако, если существует соглашение об избежании двойного налогообложения в отношении налогов на доходы, то в этом случае могут применяться уменьшенные ставки по удержанию налога.

Однако, если существует соглашение об избежании двойного налогообложения в отношении налогов на доходы, то в этом случае могут применяться уменьшенные ставки по удержанию налога.

Базовый налог с доходов компаний, ведущих предпринимательскую деятельность в Турции, составляет 20% (Законом № 5520 от 21.07.06г. налог с доходов компаний был уменьшен с 30 % до 20 %).

Взимание налога с дивидендов, получаемых как турецкими, так и иностранными акционерами, осуществляется по ставке 10%.

Для компаний резидентов налог взимается с доходов, полученных как внутри страны, так и за границей, но на уплату налогов с дохода, полученного за границей, предоставляется кредит (до ставки корпоративного налога на доходы, существующей в Турции, т.е. 20%).

Корпорациям предлагается уплачивать Авансовый корпоративный налог с дохода (Advanced Corporate Tax), основанный на доходах, получаемых поквартально, по ставке 30%. Авансовый корпоративный налог с дохода, уплаченный в течение налогового года является альтернативой обязанности уплаты первоначального корпоративного налога на доходы компании.

В соответствии с Коммерческим Кодексом Турции, турецкие компании обязаны формировать первый и второй уровень законных резервов (first and second level legal reserve) из полученных доходов. Эта обязанность не относится к отделениям компаний).

Акционерные общества и компании с ограниченной ответственностью обязаны ежегодно предоставлять в резерв первого уровня 5% от чистой прибыли. Предел первого уровня законного резерва составляет 20% от оплаченного капитала. Второй уровень законного резерва составляет 10% от прибыли, распределенной после образования первого уровня легального резерва и минимальной выплаты дивидендов (5% от оплаченного капитала).

В отношении формирования второго уровня легального резерва, предела не существует, и он аккумулируется каждый год.

В соответствии с Коммерческим Кодексом Турции, в том случае, если легальные резервы достигли уровня 50% оплаченного капитала, они должны быть использованы на покрытие убытков или на поддержание деловой активности в случае ухудшения экономических условий или с целью предотвратить безработицу, а также противостоять негативным последствиям, связанным с безработицей.

Как правило, корпоративный налог с дохода рассчитывается на базе календарного года. Однако компании могут установить любой 12-месячный фискальный период, удобный для ведения своего бизнеса, что должно быть одобрено Министерством финансов Турции.

Компании, имеющие свое местонахождение и месторасположение администрации за пределами Турции, но учрежденные в Турции в форме отделения, являются предметом налогообложения доходов, полученных от постоянной организации, расположенной в Турции.

Налогообложение международных операций

По мере расширения внешнеэкономической деятельности зарегистрированных в Турции физических и юридических лиц, контроль за их деятельностью с точки зрения налогообложения все более усложняется. Самая крупная проблема, возникшая в связи с расширением участия Турции в мировых хозяйственных связях — проблема двойного налогообложения. Одно и то же физическое или юридическое лицо может подвергнуться налогообложению более одного раза из-за воздействия на него в этом смысле властей тех стран, в которых осуществляется его предпринимательская деятельность. Все более возникает нужда в соглашениях, предупреждающих двойное налогообложение.

Все более возникает нужда в соглашениях, предупреждающих двойное налогообложение.

В Турции предусмотрен тщательный контроль за деятельностью иностранных компаний. Законодательство о защите турецкой лиры требует от иностранных инвесторов в Турции постоянно информировать власти о своей коммерческой, финансовой деятельности, приобретении имущества, покупках, продажах и т.д. Специально оговаривается, что действующие в стране агентства и представительства компаний и лиц, проживающих вне Турции, свои доходы, полученные в Турции, могут переводить через банки и специализированные финансовые компании только после выполнения своих налоговых обязательств, т.е. вычета из указанных доходов сумм налогов и сборов.

Представители иностранных лиц в Турции, проживающих за границей и являющихся налогоплательщиками согласно турецкому законодательству полностью ответственны за этих лиц в налоговом плане перед властями. Отсутствие указанных лиц в Турции не освобождает их представителей в стране от задолженности по налогам.

Согласно ст. 9 «Закона о налоге с корпораций», в тех случаях, когда штаб-квартира, предприятие, официальное бюро, деловой центр и т.д. не находятся в Турции, однако должны выплатить властям указанный налог. Министерство финансов, с целью гарантированного обеспечения выплаты названного налога, может обязать произвести оплату тех лиц, которые имеют отношение к данной выплате.

Обращаясь к форме письменного уведомления налогоплательщика, находящегося вне Турции, налоговые органы направляют это уведомление банку-посреднику, который пересылает документ в МИД Турции. Последнее направляет документ в дипломатическое представительство или консульство Турции в стране налогоплательщика. Далее консульство или посольство, сообразуясь с практикой указанной страны, вручает уведомление соответствующим ответственным инстанциям страны. Если налогоплательщик — подданный Турции, посольство или консульство вручает уведомление ему лично.

С точки зрения нерезидентов, множество платежей, осуществляемых за границу, включая такие, как платежи за оказание профессиональных услуг и технической помощи, гонорары и суммы арендной платы, являются объектом взимания налога по ставкам, которые варьируются от 10% до 25%. В этом отношении страны, имеющие с Турцией соглашения об избежании двойного налогообложения в отношении налогов на доходы, имеют значительные преимущества.

В этом отношении страны, имеющие с Турцией соглашения об избежании двойного налогообложения в отношении налогов на доходы, имеют значительные преимущества.

Турция подписала такие соглашения с 60 странами, и инвесторы из этих стран могут пользоваться преимуществом по сокращению взимаемых налогов.

Странами, с которыми Турция заключила двусторонние соглашения об избежании двойного налогообложения в отношении налогов на доходы и которые действуют по состоянию 01.01.2007 года, являются:

Албания, Алжир, Австрия, Азербайджан, Беларусь, Бангладеш, Бельгия, Болгария, Чехия, Хорватия, Китай, Дания, Египет, Эстония, Финляндия, Франция, Германия, Греция, Венгрия, Индия, Индонезия, Израиль, Италия, Япония, Иордания, Казахстан, Киргизия, Кувейт, Латвия, Литва, Люксембург, Македония, Малайзия, Молдова, Нидерланды, Норвегия, Пакистан, Польша, Румыния, Россия, Саудовская Аравия (только в отношении воздушных перевозок), Сингапур, Словакия, Словения, Южная Корея, Испания, Судан, Швеция, Сирия, Турецкая Республика Северный Кипр, Таджикистан, Таиланд, Тунис, Туркменистан, Украина, Объединенные Арабские Эмираты, Великобритания, США, Узбекистан.

Косвенные налоги

Налог на добавленную стоимость (НДС)

Ставки НДС (сокращенное название на турецком языке – KDV, на английском — VAT) варьируются от 1% до 18%, но, в основном, применяется ставка в 18%. НДС, уплачиваемый местными покупателями и по импорту, рассматривается как “приобретенный НДС“ (input VAT), а НДС, рассчитанный и собранный с продаж, рассматривается как “уплаченный НДС “ (output VAT). “Приобретенный НДС“ является налогом, включаемым продавцом в цену реализуемых им товаров и услуг, предварительно произведя вычет НДС на закупленные товары, и является противовесом “уплаченному НДС” при возврате НДС в соответствующий налоговый орган 20 числа следующего месяца. Если “уплаченный НДС” превышает “приобретенный НДС”, избыточная сумма уплачивается в соответствующий налоговый орган. Возврата наличных денег для покрытия избыточного “приобретенного НДС” не происходит, за исключением экспорта.

Существует еще так называемый “противоположный механизм уплаты НДС с расходного счета”, который применяется при расчете НДС компаниями резидентами по платежам за границу. В соответствии с этим механизмом НДС рассчитывается и уплачивается в соответствующий налоговый орган турецкой компанией от имени иностранной компании. Местная компания использует этот НДС как ”приобретенный НДС” и возмещает его в этом же месяце. Уплата такого НДС не создает налогового бремени для турецких компаний и компаний нерезидентов.

В соответствии с этим механизмом НДС рассчитывается и уплачивается в соответствующий налоговый орган турецкой компанией от имени иностранной компании. Местная компания использует этот НДС как ”приобретенный НДС” и возмещает его в этом же месяце. Уплата такого НДС не создает налогового бремени для турецких компаний и компаний нерезидентов.

Специальный налог на потребление

Специальный налог на потребление (сокращенное название на турецком языке – “ЦTV”) был введен в августе 2002 года путем упразднения 16 различных косвенных налогов и сборов с целью приведения прямой системы налогообложения в соответствие с директивами Европейского Союза.

В отличие от НДС, взимаемого при каждой поставке, налог “ЦTV” начисляется один раз.

Существует, главным образом, 4 различных группы товаров, которые подпадают под действие налога “ЦTV”. Налоговые ставки на эти товары исчисляются в абсолютных величинах. К таким товарам относятся:

Нефтепродукты, натуральный газ, смазочное масло, растворители и производные от них

Автомобили и другие транспортные средства, мотоциклы, самолеты, вертолеты, яхты

Табак и табачные изделия, алкогольные напитки

Товары, относящиеся к категории “люкс” (предметы роскоши)

Налог на банковские и страховые операции

Банки и страховые компании освобождены от уплаты НДС, но подвержены взиманию налога на банковские и страховые операции в размере 5% от прибыли банков по процентам от займов или, например, банковским операциям. Покупка банками или страховыми компаниями товаров и услуг облагается НДС, но это рассматривается как расход для целей возмещения.

Покупка банками или страховыми компаниями товаров и услуг облагается НДС, но это рассматривается как расход для целей возмещения.

Гербовый сбор

Гербовый сбор применяется к широкому спектру документов, включая контракты, соглашения, долговые расписки, аккредитивы, гарантийные письма, финансовые заявления, анкеты и т.п. Гербовый сбор взимается в процентах от цены документа и варьируется от 0,15% до 0,75%. В том случае, если документ не имеет выраженной монетарной цены, гербовый сбор будет исчисляться по единой установленной ставке.

Гербовый сбор уплачивается сторонами, которые подписывают документ Предметом оплаты гербового сбора является каждая копия подписанного документа или соглашения.

Налоги на благосостояние

Налоги на недвижимость

Налог при покупке недвижимости в Турции составляет 3% от стоимости, указанной в свидетельстве о собственности (в среднем 500-1000 евро), который оплачивается покупателем при получении такого свидетельства (Тапу).

Налог на полученную прибыль с продажи недвижимости.

Если физическое лицо было собственником недвижимости менее 5 лет, оплачивается налог на прибыль (разница между стоимостью объекта, указанной в Тапу и переоцененной стоимостью, утвержденной местными властями). Если прибыль не более 6 000 турецких лир, размер налога составляет 20% и увеличивается до 45 %, если прибыль составляет более 140 000 турецких лир.

Если физическое лицо было собственником недвижимости в Турции более 5 лет, данный налог не платится.

Если собственником является юридическое лицо, налог на полученную прибыль с продажи недвижимости в Турции составляет 20% независимо от размера полученной прибыли.

Налог на доход от сдачи недвижимости в аренду.

Турецкое законодательство предусматривает налогообложение для физических лиц в зависимости от суммы получаемой прибыли.

Если годовой доход собственника от сдачи жилой недвижимости в аренду не превышает 2 300 турецких лир, данный налог не взимается.

Если доход превышает 2 300 турецких лир, размер налога изменяется от 20% до 45% в зависимости от дохода. Для коммерческой недвижимости необлагаемый налогом доход составляет 14 000 турецких лир.

Для юридических лиц размер налога составляет 20%.

Ежегодный налог на недвижимость. Для расчета ежегодного налога на недвижимость в Турции используется стоимость, указанная в Тапу.

Ежегодный налог с жилой недвижимости составляет 0,2%; с коммерческой недвижимости 0,4%; с сельскохозяйственных участков 0,2%; с участков земли, имеющих разрешение на строительство коммерческих объектов 0,6 %.

На сегодняшний день сумма налога в среднем составляет: для квартир – 50-60 евро в год; для вилл – 100 евро в год.

В первые 4 года покупатель освобождается от уплаты ежегодного налога на недвижимость.

Налог на получение наследства и налог на подарки

Предметы, полученные в качестве подарков или путем получения наследства, являются предметом налогообложения по ставкам от 1% до 30% от их оценочной стоимости. Налог на получение наследства, уплаченный в иностранном государстве, вычитается из налогооблагаемых активов. Налог на получение наследства уплачивается в трехлетний период двумя платежами в год.

Налог на получение наследства, уплаченный в иностранном государстве, вычитается из налогооблагаемых активов. Налог на получение наследства уплачивается в трехлетний период двумя платежами в год.

Налог на охрану окружающей среды

Муниципалитетам разрешено собирать налог на охрану окружающей среды как взнос, направленный на финансирование оказания некоторых видов услуг, например, сбора мусора. Этот налог взимается по фиксированной шкале, в зависимости от месторасположения дома или офиса и указывается в счете за расходование воды и уплачивается теми, кто проживает в этом доме или занимает этот офис.

Механизм взимания и удержание налога

В соответствии с системой налогообложения, существующей в Турции, некоторые налоги собираются путем удержания налога у налогоплательщика с целью обезопасить собираемость налогов. Так, удерживается налог с заработной платы служащих, платежи, производимые землевладельцам за аренду, с оплаты за оказание индивидуальным резидентам независимых профессиональных услуг, а также с гонораров, оплаты лицензий и услуг, оказанных нерезидентам. Компании в Турции несут ответственность за удержание таких налогов и должны заявлять об этом в своих налоговых декларациях.

Компании в Турции несут ответственность за удержание таких налогов и должны заявлять об этом в своих налоговых декларациях.

Исполнительными государственными учреждениями в налоговой системе Турции являются местные финансовые инспекции («дефтер-дарлык») и налоговые управления («вергида-ирс»), учреждаемые Генеральным управлением государственных доходов Министерства финансов в количестве, определяемом числом налогоплательщиков. Деятельность их регулируется «Законом о порядке сбора налогов», в котором основополагающим принципом налогообложения является регулярная выплата налоговой суммы, размер которой основывается, в принципе, на поданой налогоплательщиком в налоговое управление в письменном виде налоговой декларации.

Механизм сбора налогов более всего налажен и распространен в крупных городах страны, где действует основной контингент налогоплательщиков. Как правило, в ведение местного налогового управления входит сбор подоходного налога; налога на корпорации; налога на добавленную стоимость: на наследование имущества; на транспортные средства; гербового налога, сбора при оформлении документов.

В дополнение к этим традиционным видам налогов и сборов налоговые управления ныне обязаны следить за отчислениями в Фонд развития и поддержки оборонной промышленности, Фонд поощрения социальной взаимопомощи и солидарности, фонд поддержки подмастерьев, и др. Налоговые управления занимаются также вопросами возврата налога лицам наемного труда, налога на добавленную стоимость и т.д. В крупных городах на одно налоговое управление приходится примерно 25 тыс. плательщиков налогов.

Среди обязанностей налоговых управлений — исчисление размера налогов для каждого налогоплательщика, в том числе при наследовании имущества, определение сроков выплат и отсрочек по платежам, меры по своевременному получению налоговых сумм, включая направление уведомления и судебное преследование уклоняющихся от налогов, амнистирование неплательщиков, помощь в организации бухгалтерских книг и другой документации, и т.д.

В настоящее время по настоянию МВФ правительство Турции проводит интенсивную работу над проектом нового закона о подоходном налоге. Предполагается передать проект такого закона на утверждение в Парламент страны до конца мая 2009 года.

Предполагается передать проект такого закона на утверждение в Парламент страны до конца мая 2009 года.

В Законопроекте, в частности, предусматривается упразднение некоторых видов налогов, в том числе налога на наследство, налога, взимаемого с ремесленников, продающих свои товары без открытия магазина. Также подлежит отмене налог с лиц, предоставляющих услуги по ремонту, покраске, чистке и т.п. без открытия мастерской.

В проекте закона предусмотрен строгий контроль за доходами, и, особенно, за расходами налогоплательщиков. С налогоплательщиков, чьи расходы сильно превышают их доходы, будут требовать объяснения.

В законопроекте также предусматривается снижение ставок подоходного налога. Так, самая низкая ставка в 15% будет уменьшена до 10%, а самая высокая, составляющая сейчас 35%, будет снижена до 25%.

В случае утверждения Парламентом проекта нового закона о подоходном налоге, он вступит в силу с 1 января 210 года.

Разница между собранным и подлежащим уплате налогом с продаж | Малый бизнес

Почти все штаты взимают государственный налог с продаж с покупок для финансирования государственных программ. В некоторых штатах налог с продаж взимается со всех товаров и услуг, в других — только с определенных услуг. Например, большая часть продуктов питания освобождена от налога с продаж в Висконсине, а большая часть одежды — в Пенсильвании. Хотя совершенно необходимо, чтобы вы понимали правила своего штата по взиманию налога с продаж с ваших клиентов, для надлежащего документирования транзакции вы должны знать разницу между взимаемым налогом с продаж и подлежащим уплате налогом с продаж.

Собранный налог с продаж и подлежащий уплате налог с продаж

Собранный налог с продаж означает то же самое, что и налог с продаж, поскольку весь собранный налог с продаж подлежит уплате в налоговый департамент вашего штата. Компании собирают налог с продаж в течение определенного периода и подают налоговую декларацию в установленный срок или раньше. Когда ваша компания подает декларацию, должна быть произведена оплата за этот конкретный период. В большинстве случаев штаты предоставляют предприятиям 30 дней для подачи и подачи платежа после окончания налогового периода.Например, если объем продаж вашей компании в марте составил 100 000 долларов, а налог с продаж штата составляет 5,25 процента, вы должны были собрать 5250 долларов в качестве налога с продаж в течение марта. Налог с продаж, который вы должны уплатить налоговому департаменту вашего штата, составляет 5250 долларов. 30 апреля вы должны подать налоговую декларацию и подать 5250 долларов в налоговый департамент вашего штата.

Когда ваша компания подает декларацию, должна быть произведена оплата за этот конкретный период. В большинстве случаев штаты предоставляют предприятиям 30 дней для подачи и подачи платежа после окончания налогового периода.Например, если объем продаж вашей компании в марте составил 100 000 долларов, а налог с продаж штата составляет 5,25 процента, вы должны были собрать 5250 долларов в качестве налога с продаж в течение марта. Налог с продаж, который вы должны уплатить налоговому департаменту вашего штата, составляет 5250 долларов. 30 апреля вы должны подать налоговую декларацию и подать 5250 долларов в налоговый департамент вашего штата.

Собранный налог с продаж

Собранный налог с продаж — это сумма налога, которую вы собираете с клиентов во время продажи.Налог с продаж обычно представляет собой процент от продажи, который колеблется от 2,9 до 7 процентов, в зависимости от штата, в котором вы ведете бизнес. Некоторые округа и населенные пункты также взимают налог с продаж. Например, в Бирмингеме, Алабама и Монтгомери, штат Алабама, налог с продаж штата составляет 4 процента, а местный налог — 6 процентов. Когда владельцы бизнеса в Монтгомери ведут бизнес, они должны взимать 10-процентный налог с продаж.

Например, в Бирмингеме, Алабама и Монтгомери, штат Алабама, налог с продаж штата составляет 4 процента, а местный налог — 6 процентов. Когда владельцы бизнеса в Монтгомери ведут бизнес, они должны взимать 10-процентный налог с продаж.

Налог с продаж к уплате

Как только вы собираете налог с продаж со своих клиентов, налог становится обязательством.Счет «Задолженность по налогу с продаж» в вашей главной книге отслеживает собираемый вами налог с продаж. Сумма, включенная в этот счет, подлежит уплате в налоговый департамент вашего штата через определенные промежутки времени.

Записи журнала

При стандартной продаже, когда покупатель платит наличными, дебетуйте счет «Денежные средства» на сумму продажи и собранный налог с продаж. Зачислить на счет «Продажи» сумму продажи и внести на счет «Налог с продаж» сумму собранного вами налога с продаж.Например, если покупатель приобрел товар на 100 долларов, а ваша ставка налога с продаж составляет 5,25 процента, дебетуйте счет «Денежные средства» на сумму 105,25 доллара, кредитуйте счет «Продажи» на 100 долларов и кредитуйте счет «Налог с продаж» на сумму 5,25 доллара. Если клиент платит в кредит, дебетуйте счет «Дебиторская задолженность» вместо счета «Денежные средства». После того, как вы заплатите налог с продаж в налоговый департамент вашего штата, дебетуйте счет «Налог с продаж» и кредитуйте счет «Денежные средства».

Если клиент платит в кредит, дебетуйте счет «Дебиторская задолженность» вместо счета «Денежные средства». После того, как вы заплатите налог с продаж в налоговый департамент вашего штата, дебетуйте счет «Налог с продаж» и кредитуйте счет «Денежные средства».

Ссылки

Автор биографии

Анджела М.Wheeland специализируется на вопросах налогообложения, технологий, игр и уголовного права. Она участвовала в создании нескольких веб-сайтов и работает ведущим редактором контента на веб-сайте, посвященном строительству. Уилэнд имеет степень кандидата искусств в области бухгалтерского учета и уголовного правосудия. С 2006 года она владеет и управляет собственным бизнесом по составлению подоходного налога.

В чем разница между налогом с продаж и налогом на использование?

Налог с продаж против налога на использование

salestaxinstitute.com» frameborder=»0″ allow=»accelerometer; autoplay; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»/>

Не существует единого окончательного определения налога с продаж, но в целом…

Налог с продаж — это налог на продажу, передачу или обмен налогооблагаемого объекта или услуги.Налог с продаж обычно применяется при продаже конечному пользователю или конечному потребителю. Налог с продаж обычно добавляется к продажной цене и взимается с покупателя.

Налог с продаж в его самом точном определении применяется только к продажам внутри штата, когда продавец и покупатель находятся в одном штате. Налоги с продаж считаются «трастовыми налогами», когда продавец взимает налог с покупателя и перекладывает собранный налог в соответствующую налоговую юрисдикцию.

Существуют различные виды налогов с продаж, взимаемых штатами.Некоторые штаты относятся к штатам с налогом на привилегии продавцов, а другие — к штатам с потребительским налогом. Это определяет, кто в первую очередь несет ответственность за уплату налога.

Это определяет, кто в первую очередь несет ответственность за уплату налога.

В штатах, связанных с налогом на привилегии продавца, продавец несет основную ответственность за уплату налога. Продавец должен платить налог независимо от того, взимается налог с покупателя. Налогом обычно облагается привилегия вести бизнес в штате. Поскольку налог не требуется перекладывать на покупателя, его не требуется отдельно указывать в счете-фактуре.Однако большинство продавцов указывают налог в счете-фактуре. При проверке государство может взимать налог только с продавца.

В государствах потребительского налога налог взимается с покупателя, который несет ответственность за сбор продавцом. Продавец по-прежнему обязан уплатить налог, даже если он не взимается с покупателя, но обычно легче взыскать налог с покупателя. Налогом обычно облагается привилегия использовать или потреблять приобретенные продукты или услуги. При проверке государство может взимать налог либо с продавца, либо с покупателя. Большинство штатов считаются штатами с потребительским налогом.

Большинство штатов считаются штатами с потребительским налогом.

Налог на использование определяется как налог на хранение, использование или потребление облагаемых налогом товаров или услуг, по которым не был уплачен налог с продаж. Налог на использование является дополнительным или компенсирующим налогом к налогу с продаж и не применяется, если налог с продаж был начислен.

Налог на использование применяется к покупкам, совершенным за пределами налоговой юрисдикции, но совершенным в пределах штата. Налог на использование также применяется к предметам, приобретенным без налога, которые впоследствии используются налогооблагаемым образом.

Существует два типа налогов на использование — потребительский налог и налог на использование продавца / розничного продавца. Потребительский налог на использование — это налог, взимаемый с покупателя и начисляемый покупателем самостоятельно в отношении облагаемых налогом товаров, приобретенных там, где продавец не взимал налог с продаж или налог на использование с продавца. Покупатель переводит этот налог непосредственно в налоговую юрисдикцию. Налог на использование продавцом или розничным продавцом применяется к продажам, осуществленным продавцом клиенту, находящемуся за пределами штата продавца, или к продажам в межгосударственной торговле, если продавец зарегистрирован в состоянии поставки.

Покупатель переводит этот налог непосредственно в налоговую юрисдикцию. Налог на использование продавцом или розничным продавцом применяется к продажам, осуществленным продавцом клиенту, находящемуся за пределами штата продавца, или к продажам в межгосударственной торговле, если продавец зарегистрирован в состоянии поставки.

залогов, сборов и сборов; О боже!

Автор: Сесилия Фернадес

Существуют различия между налоговыми удержаниями и налоговыми сборами, а также способы их осуществления. Ничего хорошего. Но если у вас или вашего бизнеса есть налоговая задолженность, вы должны знать, какие меры по сбору налогов могут быть использованы IRS. В сегодняшнем посте мы поможем вам понять различия и способы их устранения.

Что такое налоговое удержание?

Федеральное налоговое удержание — это когда правительство предъявляет законные претензии к вашей собственности в случае неуплаты налоговой задолженности. IRS оценивает ваши налоговые обязательства и отправляет вам уведомление и требование об оплате (по почте) с объяснением суммы вашей задолженности. Если вы проигнорируете это или не оплатите обязательство в полном объеме, в отношении вашей собственности может быть наложен федеральный налоговый залог. IRS выпустит публичный документ под названием Notice of Federal Tax Lien , чтобы уведомить кредиторов о том, что правительство имеет право на вашу собственность.

IRS оценивает ваши налоговые обязательства и отправляет вам уведомление и требование об оплате (по почте) с объяснением суммы вашей задолженности. Если вы проигнорируете это или не оплатите обязательство в полном объеме, в отношении вашей собственности может быть наложен федеральный налоговый залог. IRS выпустит публичный документ под названием Notice of Federal Tax Lien , чтобы уведомить кредиторов о том, что правительство имеет право на вашу собственность.

После выпуска налоговое удержание применяется ко всем вашим активам, таким как собственность, ценные бумаги и транспортные средства, а также к будущим активам, приобретенным в течение срока удержания. Он также распространяется на любую коммерческую собственность и любые права на коммерческую собственность, а также на дебиторскую задолженность. Залог также может продолжаться даже после того, как вы подадите заявление о банкротстве, и это может повлиять на вашу способность получить кредит, поскольку агентства укажут его в вашем кредитном отчете.

Лучший способ отменить федеральное налоговое удержание — это полностью выплатить долг.После оплаты IRS освободит ваше удержание в течение тридцати (30) дней.

Есть способы уменьшить влияние залога. Если вы соответствуете требованиям, вы можете получить «выписку», которая снимает залог с определенной собственности. Для получения дополнительной информации об освобождении от ответственности см. Публикацию 783. «Подчинение» дает другим кредиторам право опережать IRS, но не снимает залога. Этот вариант может облегчить получение ссуды или ипотеки. См. Публикацию 784 для получения дополнительной информации и требований к участию в подчинении.Последний вариант — «отказ». При использовании этого варианта вы все равно должны заплатить причитающуюся сумму, но IRS удалит публичное уведомление о федеральном налоговом удержании и уверит других кредиторов, что не конкурирует с ними за вашу собственность. Для получения дополнительной информации о снятии средств см. Форму 12277.

Форму 12277.

Что такое сбор?

Сбор отличается от налогового залога. Сбор — это когда IRS на законных основаниях арестовывает вашу собственность для погашения налогового долга.В то время как залог обеспечивает право требования государства на вашу собственность, сбор отнимает собственность у вас. Если вы не выплатите свой долг или не примете меры по его погашению, IRS может взимать, конфисковывать и продавать любую собственность, на которую вы имеете проценты.

IRS отправит вам окончательное уведомление о намерении в Levy и уведомление о вашем праве на слушание до того, как оно взимает сбор с вашей собственности. Если вы получили такое уведомление, вам или вашему налоговому консультанту следует немедленно связаться с IRS.Если вы являетесь владельцем бизнеса, вы можете получить сбор с одного из ваших сотрудников, поставщиков, клиентов или других третьих лиц, связанных с вашим бизнесом. Если это произойдет, любое имущество, находящееся в вашем владении и принадлежащее лицу, с которого взимается сбор, должно быть передано в IRS.

После ареста вашей собственности IRS начнет ее продажу для погашения вашего налогового долга. Он рассчитает цену предложения и даст вам возможность обжаловать расчет справедливой рыночной стоимости.Как только цена будет определена, вам и общественности будет отправлено уведомление о продаже. Обычно это делается путем размещения сообщений в газетах и общественных местах. После уведомления общественности IRS будет ждать десять (10) дней перед продажей вашей собственности. После продажи недвижимости и оплаты стоимости продажи оставшиеся деньги будут использованы для погашения вашей налоговой задолженности. Если ваш долг выплачен, а деньги остались, вы получите возмещение от IRS.

IRS может освободить сбор, если определено одно из следующих условий:

- Ваши налоговые обязательства были уплачены

- Период сбора закончился до взимания сбора

- Вы можете платить налоги, если сбор освобожден

- У вас есть договор о рассрочке платежа, и в его условиях указано, что сбор не будет продолжаться

- Вы не в состоянии покрыть свои базовые и разумные расходы на жизнь из-за налога (экономические трудности)

- Стоимость имущества превышает сумму налога, причитающегося с IRS, и не возникнет трудностей в взыскании причитающегося долга после освобождения собственности

Сторонние коллекторы

В декабре 2015 года Конгресс принял Закон об исправлении положения американского наземного транспорта (Закон FAST). Раздел 32102 Закона FAST гласит, что IRS использует частные агентства по взысканию налогов для взыскания неуплаченной налоговой задолженности. Не все налоговые долги будут переданы частным сборщикам — в основном старые, взыскание которых IRS больше не ведет активно.

Раздел 32102 Закона FAST гласит, что IRS использует частные агентства по взысканию налогов для взыскания неуплаченной налоговой задолженности. Не все налоговые долги будут переданы частным сборщикам — в основном старые, взыскание которых IRS больше не ведет активно.

IRS всегда будет направлять налогоплательщикам письменное уведомление о том, что их счет передается частному агентству по сбору платежей. Затем агентство отправит собственное письмо налогоплательщику, подтверждающее перевод.

Помните о многочисленных налоговых махинациях, особенно по телефону и электронной почте, связанных со сбором налогов. Даже когда частные агентства по сбору налогов берут на себя управление вашим налоговым счетом, IRS и агентства всегда отправляют налогоплательщику несколько письменных уведомлений перед тем, как звонить. Вы никогда не получите первоначального уведомления от IRS по телефону или электронной почте.

IRS назначит налоговые счета только этим четырем агентствам по сбору платежей:

- CBE

- ConServe

- Исполнитель

- Пионер

Существует десять ситуаций, когда IRS не передает налоговые счета частным агентствам по сбору платежей. Полный список выглядит следующим образом:

Полный список выглядит следующим образом:

- Если налогоплательщик умер

- Если налогоплательщик моложе 18 лет

- Если налогоплательщик находится в обозначенной зоне боевых действий

- Если налогоплательщик стал жертвой кражи личных данных в налоговых целях

- Если в отношении налогоплательщика в настоящее время проводится уголовное расследование, проверка, судебный процесс или взыскание

- Если у налогоплательщика есть незавершенные или активные предложения в компромиссе

- Если с налогоплательщиком заключен договор о рассрочке

- Если у налогоплательщика есть право на обжалование

- Если налогоплательщик классифицируется как невиновный супруг

- Если налогоплательщик находится в объявленной президентом зоне бедствия и требует освобождения от взыскания

Лучший способ избежать ареста или сбора — это своевременно подать декларацию и уплатить налоги.Если вы не можете полностью оплатить свои налоговые обязательства, вам следует обратиться в IRS, чтобы настроить план платежей. Письма и / или корреспонденция из IRS никогда не должны игнорироваться.

Письма и / или корреспонденция из IRS никогда не должны игнорироваться.

Распутывание залогов и сборов — деликатный и сложный вопрос, который должен проводиться с помощью опытного налогового консультанта или налогового юриста. Так же, как существуют законы, помогающие IRS собирать с вас деньги, существуют также законы, предназначенные для защиты вас и ваших активов. В Drucker & Scaccetti мы имеем обширный опыт помощи клиентам в разрешении залогов, сборов, сборов и других налоговых споров.Позвольте нам помочь вам конфиденциальной консультацией по вашей ситуации.

Тема № 201 Процесс взыскания

Если вы не уплатите свой налог в полном объеме при подаче налоговой декларации, вы получите счет на сумму, которую вы должны. Этот счет запускает процесс взимания, который продолжается до тех пор, пока ваша учетная запись не будет удовлетворена или пока IRS не сможет законно взимать налог; например, когда истекает время или период для сбора.

Первое уведомление, которое вы получите, будет письмом, в котором объясняется причитающийся остаток и требуется полная оплата. Он будет включать сумму налога, а также любые штрафы и проценты, начисленные на ваш невыплаченный остаток с даты уплаты налога.

Он будет включать сумму налога, а также любые штрафы и проценты, начисленные на ваш невыплаченный остаток с даты уплаты налога.

На невыплаченный остаток начисляются ежедневные проценты и ежемесячный штраф за просрочку платежа. В ваших интересах полностью оплатить налоговые обязательства как можно скорее, чтобы минимизировать штрафы и проценты. Вы можете рассмотреть другие способы финансирования полной уплаты налогов, такие как получение аванса наличными на вашу кредитную карту или получение банковского кредита.Ставка и любые применимые сборы, взимаемые компанией-эмитентом кредитной карты или банком, могут быть ниже, чем сочетание процентов и штрафов, налагаемых Налоговым кодексом. Если вы не можете оплатить полностью, вам следует отправить как можно больше с уведомлением и изучить другие способы оплаты.

Если вы не можете выплатить остаток сразу в полном объеме, вы можете претендовать на тарифный план. Один из вариантов — краткосрочный план выплат на срок до 180 дней, доступный для индивидуальных налогоплательщиков, имеющих задолженность до 100 000 долларов.Если вы не можете произвести оплату сразу или в течение 180 дней, вы можете иметь право платить ежемесячно в рассрочку. Вы можете подать заявку на тарифный план с помощью приложения «Соглашение об онлайн-оплате» (OPA) или заполнить форму 9465 «Запрос на рассрочку» и отправить ее вместе со своим счетом. Вы также можете запросить рассрочку по телефону, позвонив по номеру телефона, указанному в уведомлении о вашем балансе.

За заключение соглашения о рассрочке взимается абонентская плата. Для налогоплательщиков с низким доходом плата за пользование снижается и, возможно, отменяется или возмещается, если применяются определенные условия.Пени и штрафы за просрочку платежа будут продолжать начисляться, пока вы вносите платежи в рассрочку. Для получения дополнительной информации о планах платежей и способах оплаты см. Дополнительная информация о планах платежей и тема № 202.

Если вы не можете полностью оплатить по соглашению о рассрочке, вы можете подать заявку на Компромиссное предложение (OIC). OIC — это соглашение между налогоплательщиком и IRS, которое разрешает налоговое обязательство налогоплательщика путем выплаты согласованной уменьшенной суммы. Прежде чем предложение может быть рассмотрено, вы должны подать все налоговые декларации, произвести все необходимые расчетные налоговые платежи за текущий год и внести все необходимые федеральные налоговые депозиты за текущий квартал, если налогоплательщик является владельцем бизнеса с сотрудниками.Налогоплательщики, участвующие в открытом производстве по делу о банкротстве, не имеют права. Чтобы подтвердить право на участие, вы можете использовать инструмент предварительной квалификации «Предложение на компромисс». Для получения дополнительной информации о OIC см. Тему № 204.

Если вам нужно больше времени для оплаты, вы можете попросить нас отложить сбор и сообщить, что ваш счет в настоящее время не подлежит получению. Если IRS определяет, что вы не можете выплатить какую-либо налоговую задолженность из-за финансовых трудностей, IRS может временно отложить сбор, сообщив, что ваш счет в настоящее время не подлежит взысканию, пока ваше финансовое состояние не улучшится.Отсутствие в настоящее время взыскания долга не означает, что долг уходит. Это означает, что IRS определило, что вы не можете позволить себе выплатить долг в настоящее время. Прежде чем утвердить ваш запрос на отсрочку сбора, мы можем попросить вас заполнить Заявление об информации о сборе (форма 433-F PDF, форма 433-A PDF или форма 433-B PDF) и предоставить подтверждение вашего финансового информация о ваших активах и ваших ежемесячных доходах и расходах). Вы должны знать, что если мы задержим получение от вас, ваш долг будет продолжать накапливать штрафы и проценты до тех пор, пока долг не будет выплачен полностью.Во время временной задержки мы снова проверим вашу платежеспособность. IRS может временно приостановить определенные действия по взысканию налогов, такие как взимание сбора (поясняется ниже), до тех пор, пока ваше финансовое состояние не улучшится. Тем не менее, мы все равно можем подать Уведомление об удержании федерального налога (объяснено ниже), пока действие вашей учетной записи приостановлено. Пожалуйста, позвоните по номеру телефона, указанному в вашем счете, чтобы обсудить этот вариант. Для получения дополнительной информации о предметах, которые в настоящее время не собираются, см. Тему № 202.

Если вы служите в Вооруженных силах, вы можете отсрочить платеж.См. Публикацию 3, Налоговое руководство для вооруженных сил.

Важно связаться с нами и договориться о добровольной уплате налога. Если вы не свяжетесь с нами, мы можем принять меры для сбора налогов.

Мы можем подать уведомление об удержании федерального налога в открытом доступе, чтобы уведомить ваших кредиторов о вашей налоговой задолженности. Федеральный налоговый залог — это законное требование на вашу собственность, включая собственность, которую вы приобрели после возникновения залога. Залог федерального налога возникает автоматически, когда IRS отправляет первое уведомление с требованием уплаты налоговой задолженности, начисленной против вас, и вы не выплачиваете сумму в полном объеме.Подача Уведомления об удержании федерального налога может повлиять на вашу способность получить кредит. Как только возникает залог, IRS обычно не может освободить его до тех пор, пока налог, штраф, проценты и сборы за регистрацию не будут уплачены в полном объеме или пока IRS больше не сможет законно взимать налог.

В определенных ситуациях IRS может отозвать Уведомление об удержании федерального налога, даже если вы все еще имеете налоговую задолженность. Уведомление об удержании может быть отозвано, если IRS определит:

- Уведомление об аресте не было подано в соответствии с процедурами IRS;

- Вы заключили соглашение о взносе в рассрочку для погашения обязательства, если соглашение о выплате не предусматривает Уведомление об удержании;