Порядок возврата денег за товар: ответы на самые частые вопросы

Порядок возврата денег за некачественный товар

Mуниципальные районы Заинский муниципальный район Защита прав потребителей Информация для потребителей Порядок возврата денег за некачественный товар

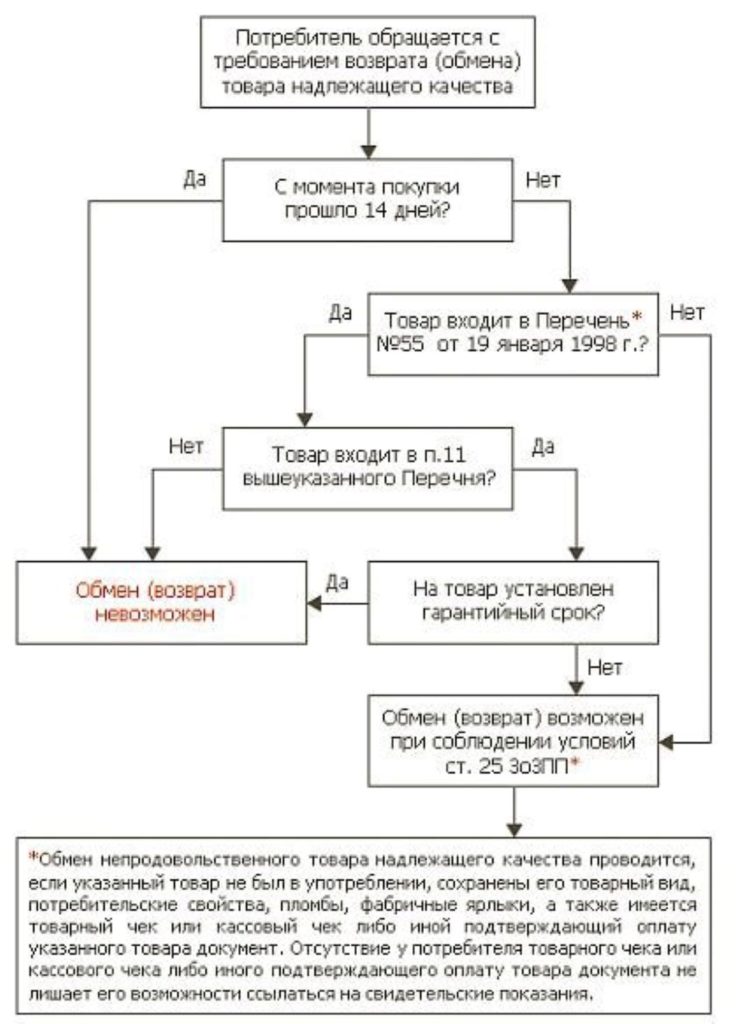

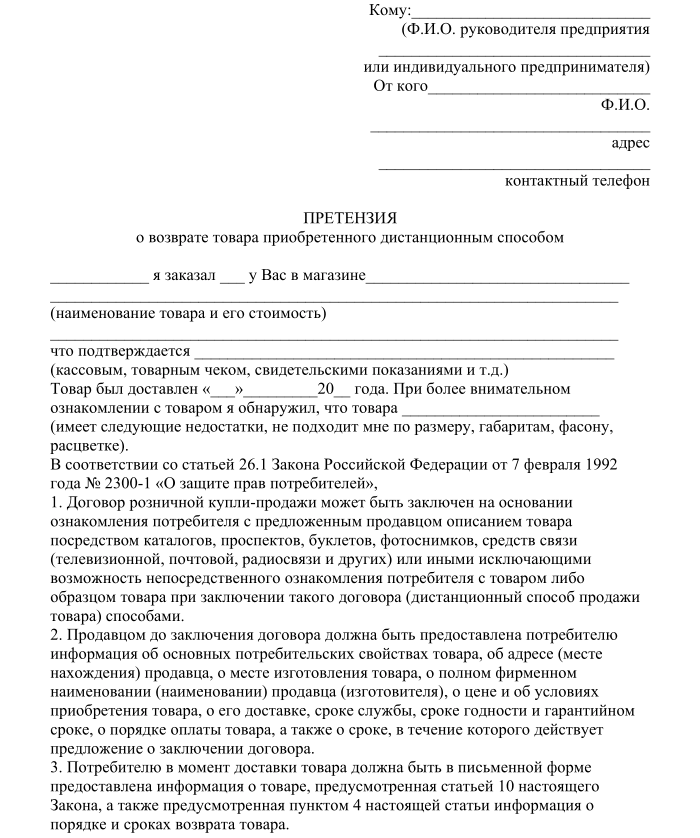

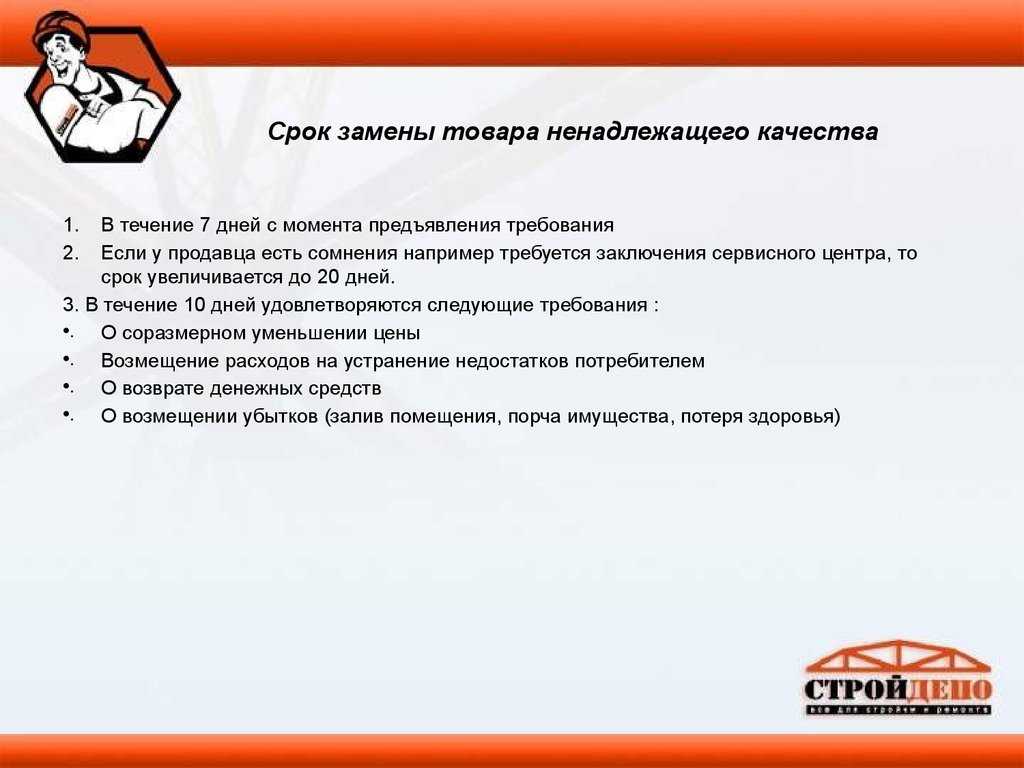

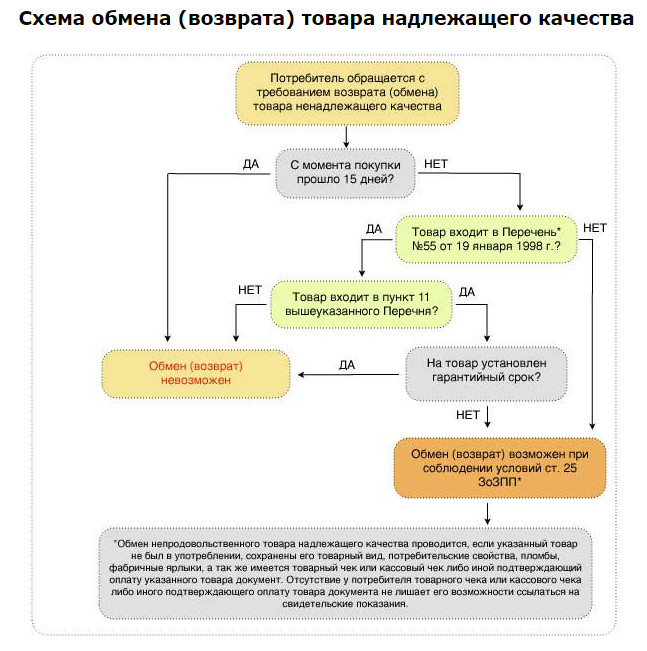

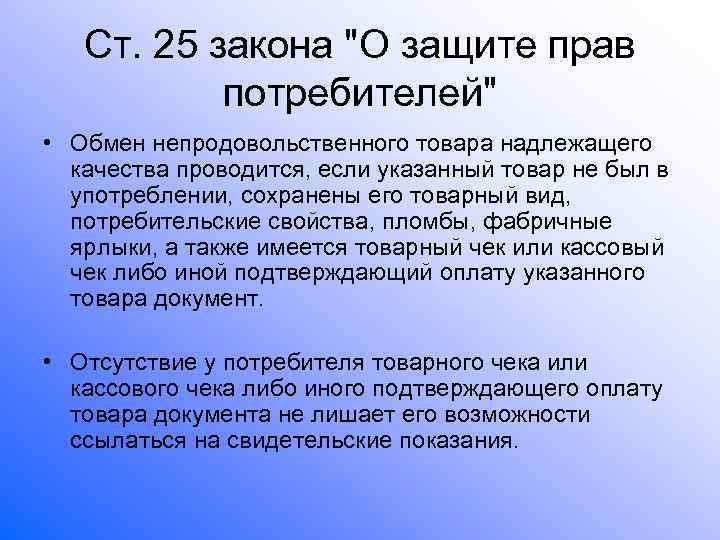

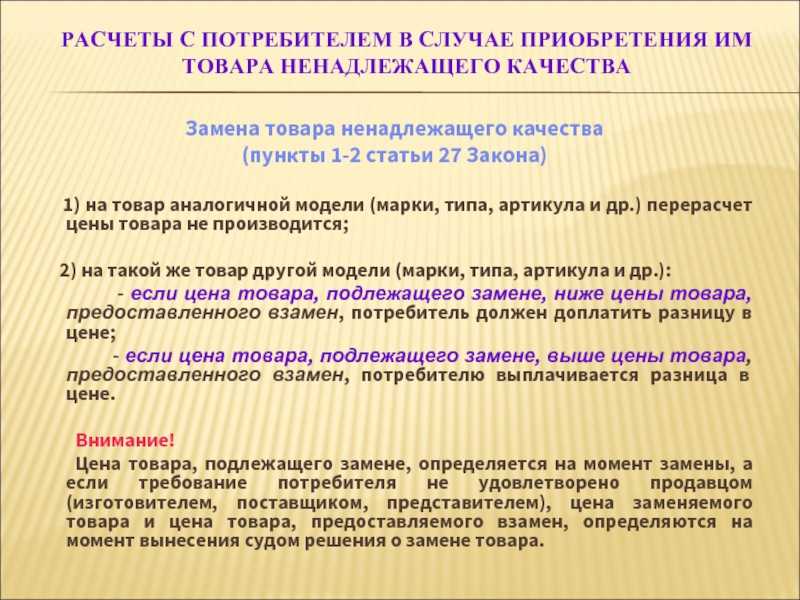

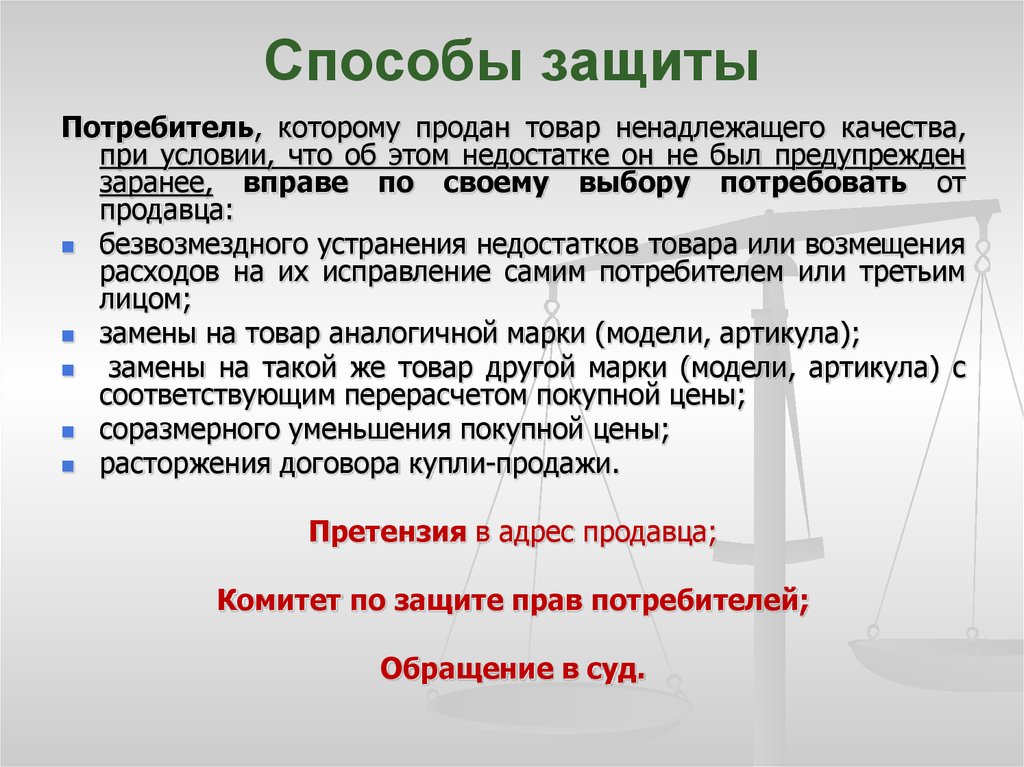

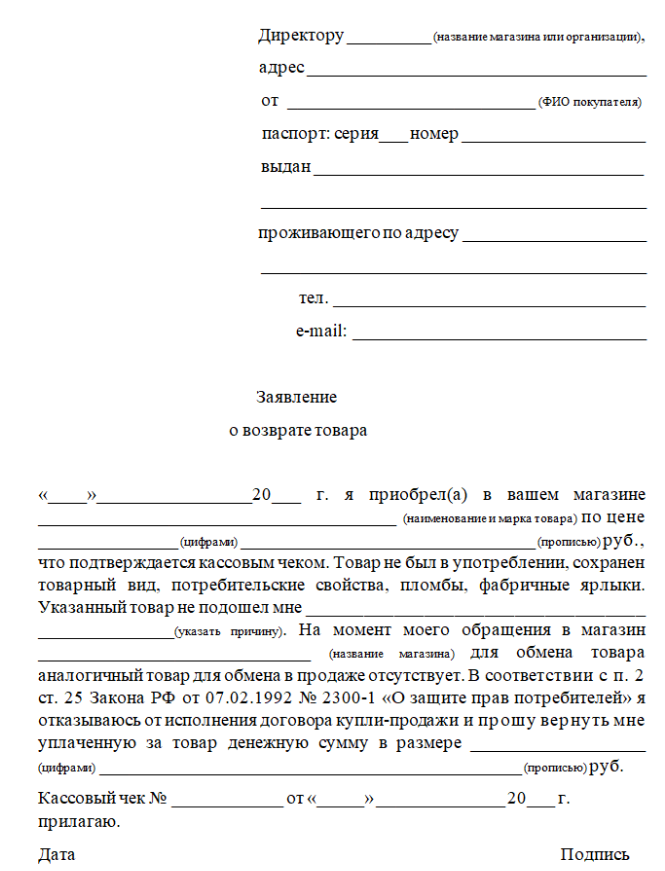

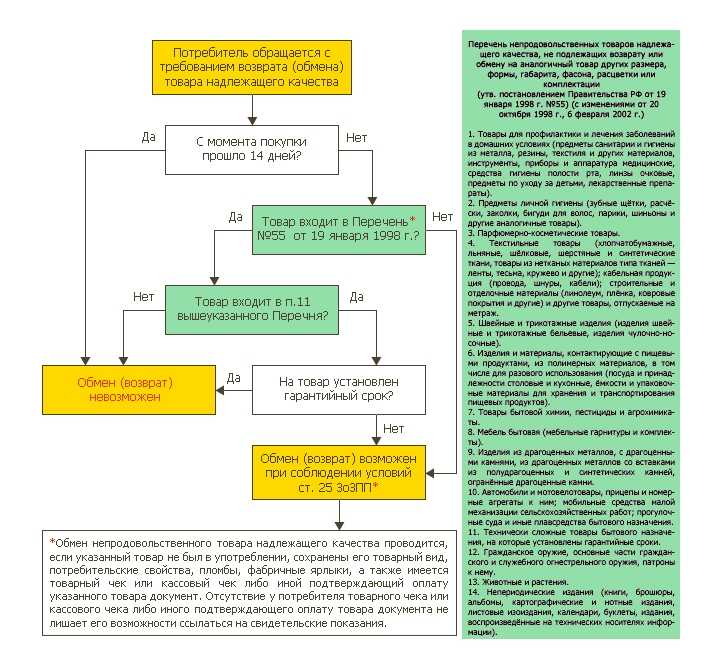

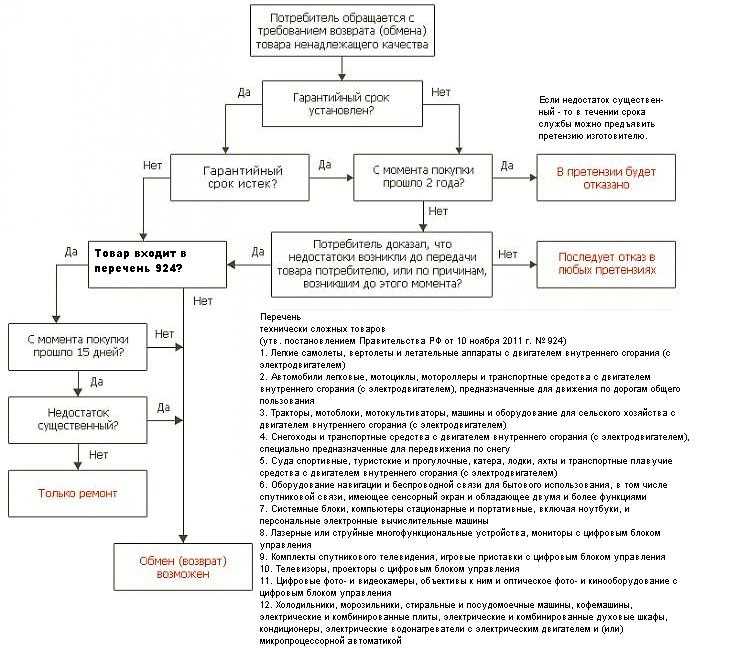

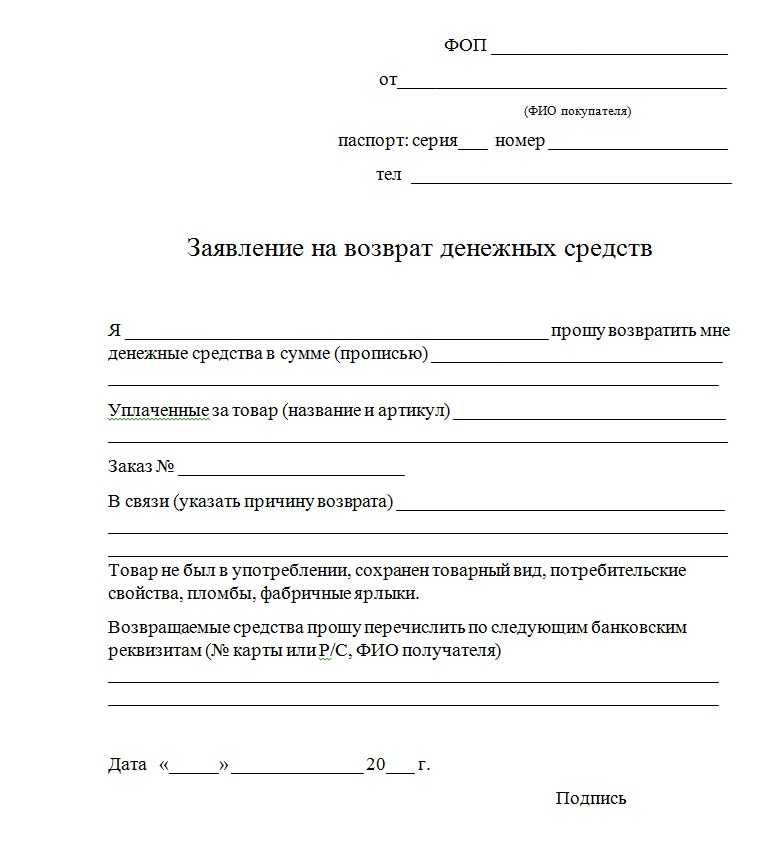

При обнаружении недостатков товара потребитель может отказаться от исполнения договора и потребовать от продавца возврата денежных средств. В некоторых случаях с требованием вернуть деньги за некачественный товар можно также обратиться к изготовителю или импортёру. По общему правилу вернуть деньги за бракованный товар можно в течение гарантийного срока или срока годности. Если такой срок не установлен, то в разумный срок, но в пределах двух лет со дня получения товара. Если гарантийный срок в отношении товара не установлен либо составляет менее двух лет и недостатки товара обнаружены по истечении гарантийного срока, но в пределах двух лет, то вернуть деньги можно, только если потребитель докажет, что недостатки возникли не по его вине. За технически сложный товар можно требовать возврата уплаченных денег в течение 15 дней со дня его покупки. По истечении этого срока данное требование подлежит удовлетворению в одном из случаев: — при обнаружении существенных недостатков; — в случае нарушения продавцом установленных сроков устранения недостатков товара; — невозможность использования товара в течение каждого года гарантийного срока в совокупности более чем тридцать дней вследствие неоднократного устранения его различных недостатков. Итак, если после покупки товар оказался ненадлежащего качества, то необходимо об этом незамедлительно заявить продавцу и выставить одно из требований, предусмотренных Законом Российской Федерации «О защите прав потребителей» (далее – Закон), в том числе и возврат денег. Многие покупатели рассчитывают получить деньги «здесь и сейчас». Однако продавец имеет право провести проверку качества товара. Покупатель имеет право принять участие в такой проверке. В случае спора о причинах возникновения недостатков товара продавец за свой счёт проводит его экспертизу.

За технически сложный товар можно требовать возврата уплаченных денег в течение 15 дней со дня его покупки. По истечении этого срока данное требование подлежит удовлетворению в одном из случаев: — при обнаружении существенных недостатков; — в случае нарушения продавцом установленных сроков устранения недостатков товара; — невозможность использования товара в течение каждого года гарантийного срока в совокупности более чем тридцать дней вследствие неоднократного устранения его различных недостатков. Итак, если после покупки товар оказался ненадлежащего качества, то необходимо об этом незамедлительно заявить продавцу и выставить одно из требований, предусмотренных Законом Российской Федерации «О защите прав потребителей» (далее – Закон), в том числе и возврат денег. Многие покупатели рассчитывают получить деньги «здесь и сейчас». Однако продавец имеет право провести проверку качества товара. Покупатель имеет право принять участие в такой проверке. В случае спора о причинах возникновения недостатков товара продавец за свой счёт проводит его экспертизу. Покупатель также имеет право присутствовать при её проведении, а случае несогласия с её результатами оспорить выводы экспертов в судебном порядке. Необходимо знать, что если экспертиза установит, что недостатки возникли вследствие обстоятельств, за которые продавец не отвечает, то покупатель должен будет возместить затраты на проведение экспертизы, а также расходы на хранение и транспортировку товара. По результатам экспертизы продавец может принять одно из решений: — Удовлетворить требование потребителя о возврате денежных средств. В данном случае, несмотря на проверку качества, продавец обязан вернуть деньги в десятидневный срок со дня выставления требования потребителя о возврате денег. При этом продавец не вправе удерживать из них сумму, на которую уменьшилась стоимость товара из-за полного или его частичного использования, потери им товарного вида или подобных обстоятельств. — Отказаться выполнить требование потребителя. Если потребитель не согласен с решением продавца или с результатом экспертизы, то он имеет право оспорить заключение экспертизы и направить продавцу письменную претензию.

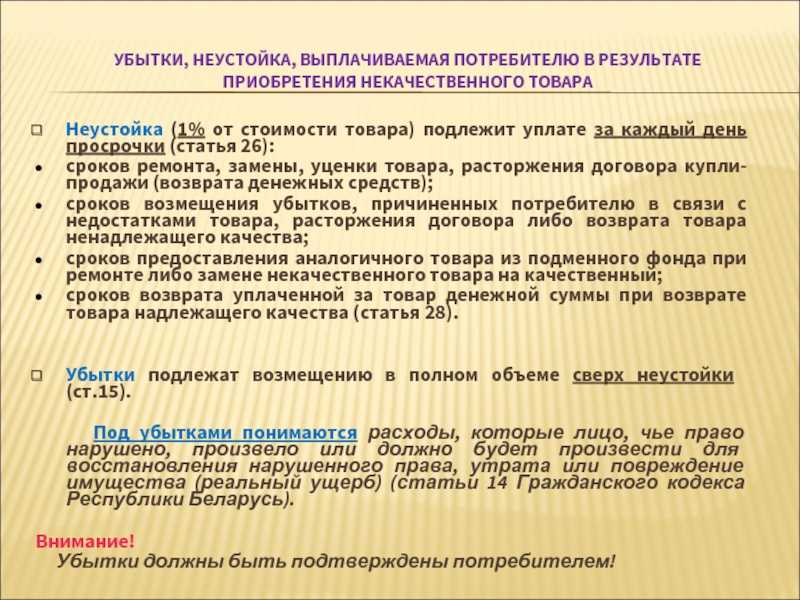

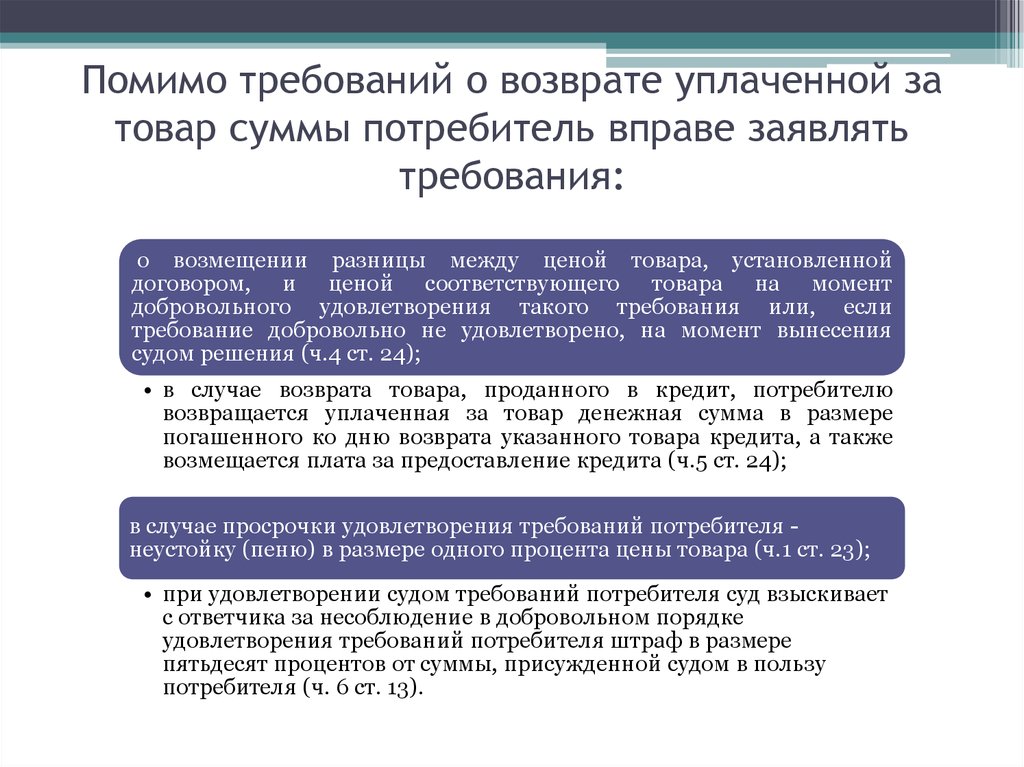

Покупатель также имеет право присутствовать при её проведении, а случае несогласия с её результатами оспорить выводы экспертов в судебном порядке. Необходимо знать, что если экспертиза установит, что недостатки возникли вследствие обстоятельств, за которые продавец не отвечает, то покупатель должен будет возместить затраты на проведение экспертизы, а также расходы на хранение и транспортировку товара. По результатам экспертизы продавец может принять одно из решений: — Удовлетворить требование потребителя о возврате денежных средств. В данном случае, несмотря на проверку качества, продавец обязан вернуть деньги в десятидневный срок со дня выставления требования потребителя о возврате денег. При этом продавец не вправе удерживать из них сумму, на которую уменьшилась стоимость товара из-за полного или его частичного использования, потери им товарного вида или подобных обстоятельств. — Отказаться выполнить требование потребителя. Если потребитель не согласен с решением продавца или с результатом экспертизы, то он имеет право оспорить заключение экспертизы и направить продавцу письменную претензию. Продавец должен дать ответ в отношении заявленных требований. В случае отказа в удовлетворении требований в добровольном порядке потребитель имеет право обратиться в суд с требованием: — вернуть деньги, уплаченные за некачественный товар; — выплатить неустойку в размере одного процента от цены товара за каждый день просрочки; — компенсировать моральный вред. Также можно дополнительно потребовать от продавца возмещения убытков, причинённых продажей бракованного товара, в том числе разницы между ценой товара, установленной договором купли-продажи и ценой соответствующего товара на момент вынесения судом решения. Потребители по искам, связанным с нарушением прав потребителей, освобождаются от уплаты государственной пошлины в соответствии с законодательством Российской Федерации.

Продавец должен дать ответ в отношении заявленных требований. В случае отказа в удовлетворении требований в добровольном порядке потребитель имеет право обратиться в суд с требованием: — вернуть деньги, уплаченные за некачественный товар; — выплатить неустойку в размере одного процента от цены товара за каждый день просрочки; — компенсировать моральный вред. Также можно дополнительно потребовать от продавца возмещения убытков, причинённых продажей бракованного товара, в том числе разницы между ценой товара, установленной договором купли-продажи и ценой соответствующего товара на момент вынесения судом решения. Потребители по искам, связанным с нарушением прав потребителей, освобождаются от уплаты государственной пошлины в соответствии с законодательством Российской Федерации.

Нижнекамский ТО Госалкогольинспекции РТ Милочкина Э.С.

Все материалы сайта доступны по лицензии:

Creative Commons Attribution 4.0 International

Обнаружили ошибку? Выделите слово или предложение и нажмите CTRL+ENTER

Возвращаем деньги за некачественный товар: инструкция

Иллюстрация: Право. ru/Петр Козлов

ru/Петр Козлов

По общему правилу потребитель может вернуть деньги за некачественный товар, если недостатки обнаружились в течение гарантийного срока или срока годности (п. 1 ст. 19 закона «О защите прав потребителей»).

Гарантийный срок — время, в которое товар точно должен быть качественным. То есть соответствовать тем целям, для которых его обычно покупают (п. 2 ст. 470 и п. 2 ст. 469 ГК). Такие сроки устанавливаются, к примеру, на технику, одежду и обувь.

Если брак обнаружен в гарантийный период, предполагается, что он заводской. Доказывать обратное должен продавец или изготовитель.

Ксения Стихина, старший юрист тюменского филиала Бюро адвокатов «Де-юре»

Бюро адвокатов «Де-юре»

Федеральный рейтинг.

группа

Арбитражное судопроизводство (средние и малые коммерческие споры — mid market)

группа

Банкротство (споры mid market)

группа

Разрешение споров в судах общей юрисдикции

группа

Банкротство (реструктуризация и консалтинг)

группа

Семейное и наследственное право

группа

Уголовное право

группа

Природные ресурсы/Энергетика

группа

Недвижимость, земля, строительство

11место

По количеству юристов

19место

По выручке

22место

По выручке на юриста

Профайл компании

.

Срок годности — период, после окончания которого считается, что товар нельзя использовать по назначению (п. 4 ст. 5 закона «О защите прав потребителей»). Подразумевается, что товар без гарантии не навредит потребителю, а вот просроченный — может. Сроки годности устанавливаются на продукты питания, косметику, бытовую химию и другие вещи, которые могут испортиться.

При этом получить деньги обратно можно, даже когда гарантия уже закончилась. Все зависит от того, когда проявился недостаток: в течение двух лет после покупки или во время срока службы товара. Сроки службы устанавливаются на товары длительного использования. В это время изготовитель гарантирует, что товар будет работать, и соглашается нести ответственность за существенные недостатки (п. 1-3 ст. 5 закона «О защите прав потребителей»). Обычно на товары устанавливаются и гарантия, и срок службы. Так, гарантия на телевизор Samsung — 1 год, а срок его службы — 5 лет. Во время гарантии у потребителя больше прав: вернуть некачественный товар гораздо проще.

Для техники действуют особые правила. Заменить ее на качественную или добиться возврата денег получится в течение 15 дней после получения товара на руки. Когда этот срок пропущен, вернуть технику тоже можно, но сложнее. О том, как это сделать, мы подробно писали в материале «Как вернуть деньги за телефон или ноутбук, если они сломались». А в этой статье поговорим о возврате других категорий товаров.

Когда прошло меньше двух лет с покупкиЕсли потребитель в течение двух лет после покупки товара обнаружил в нем недостатки, вернуть товар можно, даже если гарантия уже закончилась (п. 5 ст. 19 закона «О защите прав потребителей»). Для этого нужно доказать, что «недостатки товара возникли до его передачи потребителю или по причинам, возникшим до этого момента».

Вместо возврата денег за товар можно попросить:

- заменить товар на точно такой же;

- заменить товар на другой с перерасчетом цены;

- уменьшить цену;

- немедленно и бесплатно починить товар или возместить траты на ремонт в другом месте (п.

1 ст. 18 закона «О защите прав потребителей»).

1 ст. 18 закона «О защите прав потребителей»).

Любое из этих требований можно предъявить к продавцу или к изготовителю товара. Два года нужно отсчитывать с того момента, как покупатель получил товар на руки.

2

Когда прошло больше двух лет с покупкиЕсли прошло больше двух лет, потребитель может требовать только устранения существенных недостатков (п. 6 ст. 19 закона «О защите прав потребителей»). Доказать нужно то же самое: что они появились «до передачи товара потребителю или по причинам, возникшим до этого момента».

Право на такой ремонт сохраняется:

- в течение срока службы товара;

- если такого срока нет, то в течение 10 лет со дня передачи товара потребителю.

В двух случаях у покупателя возникают право на компенсацию расходов за ремонт в другом месте, на замену товара таким же качественным и на возврат денег:

- требование о ремонте не удовлетворили за 20 дней;

- недостаток оказался неустранимым — починить товар нельзя.

Конечно, предъявить можно только одно требование из трех. Претензию нужно направлять не продавцу, а изготовителю, уполномоченной им организации или импортеру. Так, импортером товаров Apple является ООО «Эппл Рус», а уполномоченной организацией для товаров Samsung — ООО «Самсунг Электроникс Рус Компани».

Существенный недостаток не позволяет использовать товар по назначению. Чтобы недостаток характеризовался как существенный, нужно, чтобы:

- его нельзя было устранить — как раз такой дает право на возврат денег;

- ремонт был слишком дорогим — его цена приближалась к стоимости товара, превышала ее или выгоду, которую можно получить от использования товара;

- ремонт был слишком долгим — больше 45 дней;

- недостаток проявлялся больше одного раза;

- проблемы возвращались после ремонта (п. 13 постановления Пленума Верховного суда от 28 июня 2012 года № 17).

Существенным недостаток делает хотя бы одно из этих обстоятельств.

Для сезонных товаров срок службы исчисляется с момента наступления соответствующего сезона, разъясняет Стихина. Срок службы шубы, которую купили летом, исчисляется не с даты покупки, а с наступления первой зимы. Причем не календарной, а «юридической». Сезоны каждый регион устанавливает самостоятельно в зависимости от особенностей климата (п. 2 ст. 19 закона «О защите прав потребителей»). В Мурманске такая зима длится с 1 ноября по 1 апреля, в Краснодаре — с 1 декабря по 1 марта.

20 дней, которые закон отводит на ремонт в этом случае, изготовитель или импортер не может продлить самостоятельно, говорит Евгений Зубков, адвокат из Инфралекс

Инфралекс

Федеральный рейтинг.

группа

Арбитражное судопроизводство (средние и малые коммерческие споры — mid market)

группа

Банкротство (реструктуризация и консалтинг)

группа

Банкротство (споры high market)

группа

ГЧП/Инфраструктурные проекты

группа

Корпоративное право/Слияния и поглощения (mid market)

группа

Антимонопольное право (включая споры)

группа

Налоговое консультирование и споры (Налоговые споры)

группа

Недвижимость, земля, строительство

группа

Семейное и наследственное право

группа

Цифровая экономика

группа

Налоговое консультирование и споры (Налоговое консультирование)

группа

Санкционное право

группа

Уголовное право

Профайл компании

. Даже если починить товар в такие сроки объективно невозможно. Допустим, когда надо ждать запчасть из-за рубежа. Но потребитель может согласиться на продление ремонтного срока до 45 дней, отмечает Елизавета Махова, юрист МКА Яковлев и Партнеры

Яковлев и Партнеры

Федеральный рейтинг.

группа

Банкротство (споры high market)

группа

Арбитражное судопроизводство (крупные коммерческие споры — high market)

(ст. 20 закона «О защите прав потребителей»). Отсрочить дедлайн на починку еще больше не получится. Правда, у изготовителей и импортеров обычно есть и детали, и квалифицированные специалисты, указывает Зубков. Поэтому в 20 дней уложиться вполне реально.

Даже если починить товар в такие сроки объективно невозможно. Допустим, когда надо ждать запчасть из-за рубежа. Но потребитель может согласиться на продление ремонтного срока до 45 дней, отмечает Елизавета Махова, юрист МКА Яковлев и Партнеры

Яковлев и Партнеры

Федеральный рейтинг.

группа

Банкротство (споры high market)

группа

Арбитражное судопроизводство (крупные коммерческие споры — high market)

(ст. 20 закона «О защите прав потребителей»). Отсрочить дедлайн на починку еще больше не получится. Правда, у изготовителей и импортеров обычно есть и детали, и квалифицированные специалисты, указывает Зубков. Поэтому в 20 дней уложиться вполне реально.

П. 6 ст. 19 закона «О защите прав потребителей» можно применить не только к одежде, обуви, мебели и другим некрупным покупкам. В деле № 29-КГ16-13 ВС подтвердил, что вернуть из-за существенного недостатка можно даже квартиру.

В деле № 29-КГ16-13 ВС подтвердил, что вернуть из-за существенного недостатка можно даже квартиру.

- Подать письменную претензию продавцу сначала без экспертизы;

- Если продавец, изготовитель или импортер откажется удовлетворять ее, провести экспертизу и подать повторную претензию уже с заключением эксперта;

- Если требования по-прежнему не удовлетворят, обращаться в суд.

Первый пункт может показаться излишним, но это не так. Наш корреспондент несколько раз возвращал некачественную обувь через год-полтора после покупки. Приносил претензию вместе с заключением эксперта-товароведа. Магазины перечисляли деньги и за обувь, и за экспертизу.

Но однажды, когда журналист все сделал по старой схеме, система дала сбой. Продавец без проблем вернул деньги за обувь, но компенсировать расходы на экспертизу отказался. Сказал, что у него есть свои специалисты, которые могли бы выявить дефект. В такой ситуации нужно обращаться в суд.

По закону наш корреспондент сделал все правильно, ведь подтвердить наличие недостатка обязан покупатель, подтверждает Полина Глотова, юрист адвокатской конторы Бородин и Партнеры

Бородин и Партнеры

Федеральный рейтинг.

группа

Банкротство (споры mid market)

группа

Налоговое консультирование и споры (Налоговые споры)

группа

Разрешение споров в судах общей юрисдикции

группа

Уголовное право

. Тот же Тимофей Стулаков* экспертизу проводить не стал. Когда у него лопнула подошва на ботинке и стал отклеиваться каблук, мужчина сразу подал претензию продавцу, а потом пошел в суд. Три инстанции подтвердили, что так делать нельзя. Раз гарантия закончилась, доказывать, что брак производственный, должен покупатель, а не продавец (дело № 88-1464/2019).

Раз гарантия закончилась, доказывать, что брак производственный, должен покупатель, а не продавец (дело № 88-1464/2019).

Еще один важный момент — не пропустить сроки. Если решите в первый раз приходить без экспертизы, удостоверьтесь, что успеете принести претензию с заключением специалиста до того, как истекут два года после получения товара на руки, срок службы или, если он не установлен, те самые десять лет.

4

Экспертиза — главное доказательствоВ подобных случаях всегда важно подтвердить, что недостаток «возник до передачи товара потребителю или по причинам, возникшим до этого момента». То есть доказать, что причина дефекта — производственная и не связана с неправильной эксплуатацией, объясняет Стихина. Опрошенные Право.ru юристы сходятся в том, что доказать это можно только с помощью экспертизы.

Для определения конкретного вида экспертизы необходимо обращаться в экспертные учреждения, которые в зависимости от товара подберут специалиста.

Жанна Гринева, юрист Национальная Юридическая Служба АМУЛЕКС

Национальная Юридическая Служба АМУЛЕКС

Федеральный рейтинг.

В любом случае это будет товароведческая экспертиза, отмечает Яна Платицина, адвокат S&K Вертикаль

S&K Вертикаль

Федеральный рейтинг.

группа

Банкротство (споры mid market)

группа

Частный капитал

группа

Арбитражное судопроизводство (крупные коммерческие споры — high market)

группа

Разрешение споров в судах общей юрисдикции

группа

Семейное и наследственное право

группа

Трудовое и миграционное право (включая споры)

1место

По выручке на юриста

18-20место

По количеству юристов

3место

По выручке

Профайл компании

. Организаций, которые проводят такие исследования, достаточно много в каждом городе, добавляет Зубков. Главное — поставить перед экспертом вопросы о причинах и сроках возникновения недостатков, подчеркивает Платицина. А Гринева предлагает заранее сообщить продавцу дату, время, место проведения экспертизы и ее стоимость. Возможно, это сподвигнет его удовлетворить ваше требование, не дожидаясь результатов исследования. Ведь это способ сэкономить.

Организаций, которые проводят такие исследования, достаточно много в каждом городе, добавляет Зубков. Главное — поставить перед экспертом вопросы о причинах и сроках возникновения недостатков, подчеркивает Платицина. А Гринева предлагает заранее сообщить продавцу дату, время, место проведения экспертизы и ее стоимость. Возможно, это сподвигнет его удовлетворить ваше требование, не дожидаясь результатов исследования. Ведь это способ сэкономить.

Закон не ограничивает потребителя в выборе экспертного учреждения, можно обратиться в любое, говорит Махова. Она советует попросить у эксперта диплом об образовании в соответствующей сфере или хотя бы свидетельство о повышении квалификации. Совсем здорово — изучить, признавали ли суды исследования этого эксперта недопустимым доказательством. И, если такое случалось часто, поискать другого специалиста. Посмотреть решения судов можно, например, в справочно-правовой системе «Консультант Плюс». Судебная практика бесплатно доступна там весь день по выходным и с 20 до 24 часов в будние дни.

Так, Татьяне Кринаковой* не понравилось качество ее ботфортов. С них сходила краска, а задник был слишком жестким. В суд женщина принесла выгодное для нее заключение специалиста, но его не приняли. Эксперт не указал, какие технологии были нарушены при окраске обуви и изготовлении задника. А еще не приложил к заключению документы, подтверждающие его образование (дело № 88-1269/2019).

Продавец, импортер или изготовитель может провести свою экспертизу. Если на ее основании он откажет покупателю, нужно обращаться в суд, говорит Глотова. Это муторно, но есть и свои плюсы. К примеру, если требования покупателя удовлетворят, ему полагается дополнительные 50 % от суммы, которую присудили (п. 6 ст. 13 закона «О защите прав потребителей»). При этом суд может согласиться с внесудебным исследованием потребителя или продавца. Но обычно назначается новая товароведческая экспертиза, рассказывает Зубков.

Заказывать экспертизу до суда нужно по рыночной цене. Иначе есть риск, что при возмещении расходов на нее в судебном порядке всю стоимость не взыщут.

Яна Платицина, адвокат S&K Вертикаль S&K Вертикаль Федеральный рейтинг. группа Банкротство (споры mid market) группа Частный капитал группа Арбитражное судопроизводство (крупные коммерческие споры — high market) группа Разрешение споров в судах общей юрисдикции группа Семейное и наследственное право группа Трудовое и миграционное право (включая споры) 1место По выручке на юриста 18-20место По количеству юристов 3место По выручке Профайл компании

В суде покупатель сможет возместить стоимость своего исследования, если подтвердит адекватность его цены ответами на запросы от нескольких экспертных организаций, добавляет Глотова. Для чего нужно предоставить договор со специалистом, а также чеки и квитанции, заключает Стихина.

Для чего нужно предоставить договор со специалистом, а также чеки и квитанции, заключает Стихина.

* Имя и фамилия изменены редакцией.

- Гражданский процесс

Как написать политику возмещения и возврата

Начало

Все, что вам нужно знать, чтобы начать свой собственный бизнес. От бизнес-идей до изучения конкурентов.

- Бизнес-идеи

- Стратегия

- Запускать

Рост

Наш лучший экспертный совет о том, как развивать свой бизнес — от привлечения новых клиентов до поддержания удовлетворенности существующих клиентов и наличия капитала для этого.

- Продажи

- Клиенты

- Маркетинг

- Процветать

Рост » Клиенты

Простые инструкции по возврату и обмену улучшают качество обслуживания клиентов и снижают вероятность мошенничества. Узнайте, как разработать надежную политику.

Автор: Джессика Эллиотт , Автор

Чтобы сократить мошенничество при возврате, ваша компания может внедрить политику, требующую от клиентов предоставления чека или удостоверения личности вместе с возвращенной покупкой. — Getty Images/FatCamera

— Getty Images/FatCameraВозврат и обмен могут стоить вашей компании денег, времени и ресурсов. Тем не менее непоследовательная или недружественная политика возмещения и возврата может привести к отказу от корзины и отрицательному настроению клиентов. Решите эти проблемы с помощью простых для понимания руководств. В ваших рекомендациях должны быть четко указаны условия возмещения, включая сроки, подходящие продукты и сборы за возмещение.

В рамках операций «бизнес-бизнес» (B2B) и «бизнес-потребитель» (B2C) должны размещаться уведомления в точках продажи (POS), на контрактах и на их веб-сайтах. Вы можете написать правила, следовать шаблону политики возврата или использовать инструмент для создания политики возврата. Вот как начать.

Ознакомьтесь с федеральными законами и законами штата

Федеральная торговая комиссия (FTC) имеет «правило остывания» для договоров о покупке или аренде за пределами вашего бизнеса, например, дома клиента. Это правило требует, чтобы коммивояжеры, в том числе тренеры, предлагающие обучение на дому, или установщики услуг, предоставляли «уведомление о праве на отмену» или «уведомление об отмене». Однако, по словам FindLaw, «возмещение, как правило, является вопросом контракта в соответствии с законодательством штата». Правила различаются в зависимости от штата, поэтому ознакомьтесь с правилами вашего штата, прежде чем писать правила возврата и возмещения.

Это правило требует, чтобы коммивояжеры, в том числе тренеры, предлагающие обучение на дому, или установщики услуг, предоставляли «уведомление о праве на отмену» или «уведомление об отмене». Однако, по словам FindLaw, «возмещение, как правило, является вопросом контракта в соответствии с законодательством штата». Правила различаются в зависимости от штата, поэтому ознакомьтесь с правилами вашего штата, прежде чем писать правила возврата и возмещения.

Законы могут потребовать от вас:

- Уведомлять клиентов о сборах за пополнение запасов.

- Заметно продемонстрируйте политику невозврата средств.

- Следуйте указаниям штата, если у вас нет политики.

[ Подробнее: Как установить условия оплаты для клиентов B2C ]

Понять распространенные типы мошенничества с возвратами

По оценкам Национальной федерации розничной торговли (NRF), более 10% возвратов в магазинах и онлайн являются мошенническими. Мошенники возвращают бывшие в употреблении товары, подделывают квитанции, пытаются получить возмещение за украденные или украденные в магазине товары и ложно утверждают, что не получили посылку. Чтобы уменьшить количество мошеннических возвратов, SecurityInfoWatch.com рекомендовала компаниям «заменить возврат наличными кредитом в магазине или обменом товара», требовать удостоверение личности и квитанцию или «возмещать товары только на исходную карту, на которую была совершена покупка».

Мошенники возвращают бывшие в употреблении товары, подделывают квитанции, пытаются получить возмещение за украденные или украденные в магазине товары и ложно утверждают, что не получили посылку. Чтобы уменьшить количество мошеннических возвратов, SecurityInfoWatch.com рекомендовала компаниям «заменить возврат наличными кредитом в магазине или обменом товара», требовать удостоверение личности и квитанцию или «возмещать товары только на исходную карту, на которую была совершена покупка».

Определение сроков возмещения и возврата

Согласно Условиям Feed, законы штатов «устанавливают минимальные сроки от 10 до 60 дней». Вы можете выбрать любой период времени для обмена и возврата, если в вашем штате не указаны правила. Например, вы можете предложить 30-дневную гарантию возврата денег за программное обеспечение для бизнеса, но не возмещать средства за звонки в службу технической поддержки. Точно так же компании могут иметь трехдневную политику возврата скоропортящихся товаров, но предоставлять 20 дней для других товаров.

Если ваша политика удобна для клиентов или отличается от конкурентов, вы можете использовать ее в качестве аргумента в пользу продажи.

Перечислите подходящие товары и услуги

Объясните, какие товары можно вернуть и в каком они должны быть состоянии. Некоторые магазины не принимают товары с отсутствующими бирками, оригинальной упаковкой или явными признаками износа. Другие запрещают возврат определенных товаров, таких как скоропортящиеся продукты или товары со скидкой. Если ваша политика различается в отношении услуг и товаров, четко укажите это в списках продуктов и ваших условиях.

[ Подробнее: Готовы к возврату? Передовые методы обработки возмещений клиентов ]

Укажите свои требования к удостоверению личности или квитанции

Вы можете потребовать от клиентов показать квитанцию, удостоверение личности или и то, и другое, и это может помочь предотвратить мошенничество. Если ваша бизнес-политика требует гибкости, подумайте о том, чтобы предложить магазинный кредит или альтернативный продукт или услугу равной ценности потребителям, у которых нет удостоверения личности или квитанции. Не забудьте уточнить любые различия политики в отношении товаров и услуг.

Если ваша бизнес-политика требует гибкости, подумайте о том, чтобы предложить магазинный кредит или альтернативный продукт или услугу равной ценности потребителям, у которых нет удостоверения личности или квитанции. Не забудьте уточнить любые различия политики в отношении товаров и услуг.

Укажите любые сборы, связанные с возвратом или обменом товаров.

Многие потребители ожидают бесплатную доставку и низкую комиссию за пополнение запасов или ее отсутствие. Затраты на возврат продукта могут быстро возрасти для малого бизнеса. Однако отчет Narvar о состоянии возврата показал, что «примерно 25% покупателей готовы платить за удобный возврат». Показывая клиентам, как ваша политика выгодна для них, вы можете сделать стоимость доставки или пополнения запасов более привлекательной. Рассмотрите возможность использования таких терминов, как «беспроблемный» или «легкий», и предоставьте более одного недорогого или удобного варианта.

Дайте четкие инструкции о том, как отправить запрос

Крайне важно сообщить клиентам, как инициировать процесс возврата или обмена. Включите эту информацию в свой магазин и на свой веб-сайт, в квитанции и деловые контракты. Если ваша политика удобна для клиентов или отличается от конкурентов, вы можете использовать ее в качестве аргумента в пользу продажи. Действительно, компания PayPal Happy Returns сообщила, что 50% опрошенных покупателей сказали, что они «бросили свою корзину, потому что не было удобного способа возврата». Итак, выделите свой онлайн-портал возврата, доставку на дом или бесплатную доставку из пунктов выдачи.

Включите эту информацию в свой магазин и на свой веб-сайт, в квитанции и деловые контракты. Если ваша политика удобна для клиентов или отличается от конкурентов, вы можете использовать ее в качестве аргумента в пользу продажи. Действительно, компания PayPal Happy Returns сообщила, что 50% опрошенных покупателей сказали, что они «бросили свою корзину, потому что не было удобного способа возврата». Итак, выделите свой онлайн-портал возврата, доставку на дом или бесплатную доставку из пунктов выдачи.

CO— стремится вдохновить вас от ведущих уважаемых экспертов. Однако, прежде чем принимать какое-либо деловое решение, вам следует проконсультироваться с профессионал, который может проконсультировать вас в зависимости от вашей индивидуальной ситуации.

Чтобы быть в курсе всех новостей, влияющих на ваш малый бизнес, перейдите сюда для всех наших последних новостей и обновлений малого бизнеса.

CO — стремится помочь вам начать, управлять и развивать свой малый бизнес. Узнайте больше о преимуществах членства малого бизнеса в Торговой палате США здесь.

Узнайте больше о преимуществах членства малого бизнеса в Торговой палате США здесь.

Подпишитесь на нашу рассылку, Midnight Oil

Экспертные бизнес-консультации, новости и тенденции, доставляемые еженедельно

Регистрируясь, вы соглашаетесь с CO— Политика конфиденциальности. Вы можете отказаться в любое время.

Опубликовано 14 февраля 2023 г.

Дополнительные советы по работе с клиентами

Продолжая работу на нашем веб-сайте, вы соглашаетесь на использование нами файлов cookie в статистических целях и в целях персонализации. Узнать больше

Что такое процесс возврата товара? 5 tips to optimize it expertly (2023)

Your Name*

Company Name*

Business Email*

Phone*

Country*

AfghanistanAlbaniaAlgeriaAmerican SamoaAndorraAngolaAnguillaAntarcticaAntigua and BarbudaArgentinaArmeniaArubaAustraliaAustriaAzerbaijanBahamasBahrainBangladeshBarbadosBelarusBelgiumBelizeBeninBermudaBhutanBoliviaBonaire, Sint Eustatius and SabaBosnia and HerzegovinaBotswanaBouvet IslandBrazilBritish Indian Ocean TerritoryBrunei DarussalamBulgariaBurkina FasoBurundiCabo VerdeCambodiaCameroonCanadaCayman IslandsCentral African RepublicChadChileChinaChristmas IslandCocos IslandsColombiaComorosCongoCongo, Democratic Republic of theCook IslandsCosta RicaCroatiaCubaCuraçaoCyprusCzechiaCôte d’IvoireDenmarkDjiboutiDominicaDominican RepublicEcuadorEgyptEl SalvadorEquatorial GuineaEritreaEstoniaEswatiniEthiopiaFalkland IslandsFaroe IslandsFijiFinlandFranceFrench GuianaFrench PolynesiaFrench Southern TerritoriesGabonGambiaGeorgiaGermanyGhanaGibraltarGreeceGreenlandGrenadaGuadeloupeGuamGuatemalaGuernseyGuineaGuinea-BissauGuyanaHaitiHeard Island and McDonald IslandsHoly SeeHondurasHong KongHungaryIcelandIndiaIndonesiaIranIraqIrelandIsle of ManIsraelItalyJamaicaJapanJerseyJordanKazakhstanKenyaKiribatiKorea, Democratic People’s Republic ofKorea, Republic ofKuwaitKyrgyzstanLao People’s Democratic RepublicLatviaLebanonLesothoLiberiaLibyaLiechtensteinLithuaniaLuxembourgMacaoMadagascarMalawiMalaysiaMaldivesMaliMaltaMarshall IslandsMartiniqueMauritaniaMauritiusMayotteMexicoMicronesiaMoldovaMonacoMongoliaMontenegroMontserratMoroccoMozambiqueMyanmarNamibiaNauruNepalNetherlandsNew CaledoniaNew ZealandNicaraguaNigerNigeriaNiueNorfolk IslandNorth MacedoniaNorthern Mariana IslandsNorwayOmanPakistanPalauPalestine, State ofPanamaPapua New GuineaParaguayPeruPhilippinesPitcairnPolandPortugalPuerto RicoQatarRomaniaRussian FederationRwandaRéunionSaint BarthélemySaint Helena, Ascension and Tristan da CunhaSaint Kitts and NevisSaint LuciaSaint MartinSaint Pierre and MiquelonSaint Vincent and the GrenadinesSamoaSan MarinoSao Tome and PrincipeSaudi ArabiaSenegalSerbiaSeychellesSierra LeoneSingaporeSint MaartenSlovakiaSloveniaSolomon IslandsSomaliaSouth AfricaSouth Georgia and the South Sandwich IslandsSouth SudanSpainSri LankaSudanSurinameSvalbard and Jan MayenSwedenSwitzerlandSyria Arab RepublicTaiwanTajikistanTanzania, the United Republic ofThailandTimor-LesteTogoTokelauTongaTrinidad and TobagoTunisiaTurkmenistanTurks and Caicos IslandsTuvaluTürkiyeUS Minor Outlying IslandsUgandaUkraineUnited Arab EmiratesUnited KingdomUnited StatesUruguayUzbekistanVanuatuVenezuelaViet NamVirgin Islands, BritishVirgin Islands, U.

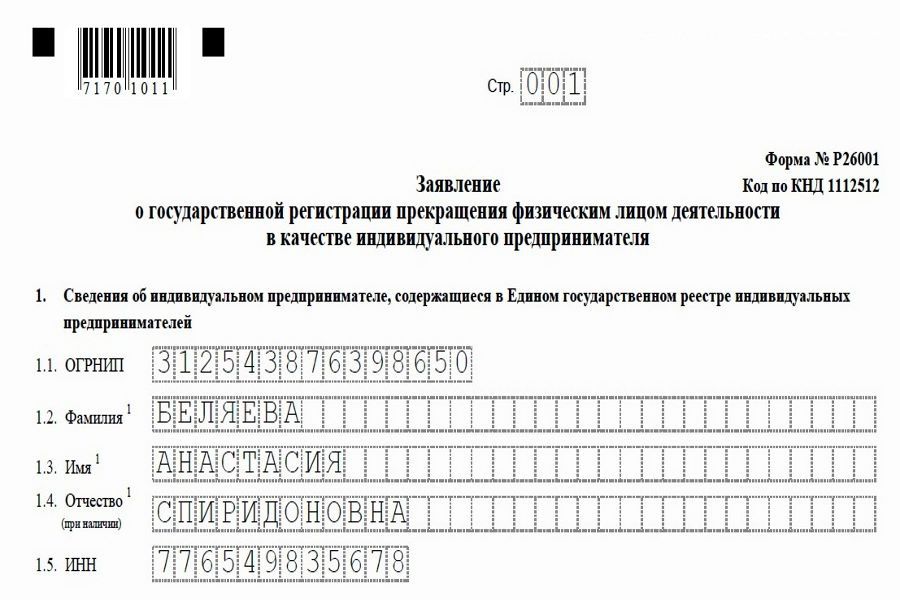

Бланк р26001: Заявление о государственной регистрации прекращения физическим лицом деятельности в качестве индивидуального предпринимателя | ФНС России

Заявление на закрытие ИП — образец, правила заполнения

Дата обновления:

- 26 апреля 2022

- Просмотров:

- Автор статьи: rosbank

Ликвидация бизнеса — это не только закрытие торговой точки и разрыв контрактов.

В статье:

- Образец заполнения страниц формы Р26001

- Действующие правила ФНС по заявлению о прекращение деятельности ИП

- Варианты подачи документов на закрытие ИП

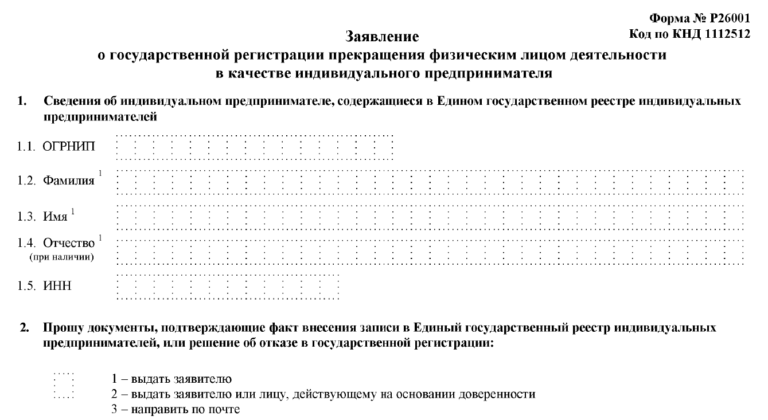

Пока гражданин числится предпринимателем в реестре, за ним сохраняется обязанность уплаты страховых отчислений и подачи отчетности. Чтобы выйти из реестра ЕГРИП, нужно подать в налоговую заявление на закрытие ИП. В 2022 г. для этого используют бланк Р26001 (форма КНД 1112512).

Сегодня вы узнаете, как правильно заполнить данную форму, какие требования предъявляет к документам налоговая и сможете скачать бланк excel, чтобы подготовить заявление Р26001 самостоятельно.

Пример готового заявления Р26001

Образец заполнения Р26001 — Заполнить Р26001

- Подготовить документы и подать онлайн Внесите в анкету персональные данные для автоматической подготовки заявления Р26001. Готовый документ можно сохранить и подать самостоятельно, или воспользоваться услугой сервиса и направить онлайн по ЭЦП. Заполнить Р26001

- Скачать шаблон заявления Р26001 для печати и заполнения от руки PDF, 34 КБ

- Скачать образец формы № Р26001 для заполнения на компьютере XLS, 42 КБ

1.

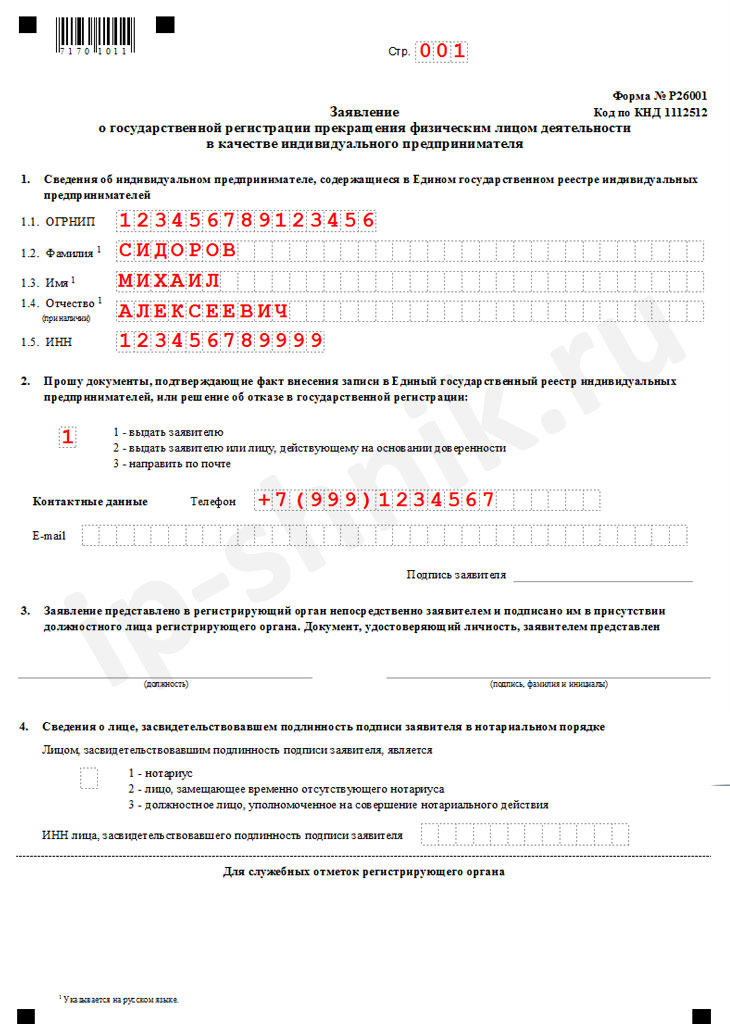

Образец заполнения страниц формы Р26001

Образец заполнения страниц формы Р26001Бланк заявления о прекращение предпринимательской деятельности состоит из 2-х страниц, рассмотрим их заполнение по каждому пункту.

Образец заполнения Листа 1

В 1 пункте заявления предприниматель указывает свои ФИО и регистрационный номер. Посмотреть свой ОРГНИП можно, скачав выписку из ЕГРИП.

Во 2 пункте 2 бизнесмен должен выбрать способ получения уведомления о закрытии ИП:

- По e-mail: уведомление будет направлено автоматически, нужно указать свою действующую почту.

- В распечатанном виде: дополнительный вариант, который бизнесмен выбирает при необходимости получения бумажных документов. В этом случае нужно указать в поле цифру “1”.

В 3 пункте нужно указать контактный номер для связи.

Ниже вы увидите поля для ФИО и подписи: их пока трогать не нужно. Информация в эти графы вносится в присутствии сотрудника, принимающего документы — в ИФНС, МФЦ или у нотариуса. Если предприниматель подает заявление о прекращение деятельности ИП онлайн, то поля остаются пустыми, поскольку ручная подпись заменяется ЭЦП.

Если предприниматель подает заявление о прекращение деятельности ИП онлайн, то поля остаются пустыми, поскольку ручная подпись заменяется ЭЦП.

Образец заполнения Листа 2

Пункты второй страницы бизнесмен не заполняет: они предусмотрены для удостоверяющих отметок:

В пункте 4 отметку ставит инспектор налоговой, принимая документы в ИФНС или сотрудник МФЦ, если ИП выбрал вариант подачи через центр “Мои документы”.

5 пункт предназначен для заметок нотариуса, удостоверяющего документ при необходимости (в случае подачи заявления Р26001 по почте или через представителя).

Нужно подготовить заявление Р26001?

Наш сервис готов вам помочь! Он сформирует для вас форму Р26001 в соответствии с актуальными требованиями налоговой. Документы на ликвидацию ИП можно будет сохранить для самостоятельного обращения в ИФНС или направить их дистанционно через сервис, не выходя из дома.

Подготовить заявление Закрыть ИП онлайн

Подготовить заявление Закрыть ИП онлайн

2.

Действующие правила ФНС по заявлению о прекращение деятельности ИП

Действующие правила ФНС по заявлению о прекращение деятельности ИППредпринимателям следует внимательно относиться к правилам ФНС, которые предъявляются к документам. Заявление Р26001 оцифровывается в ФНС автоматически, и из-за ошибок или неточностей оно может быть не распознано. Придется изучить — как писать символы, какими чернилами, где можно ставить прочерки и пр.

Правила ФНС по заполнению документов в 2022 г.:

- Форму Р26001 можно подготовить на компьютере или заполнить вручную.

- На ПК бланк заполняется только шрифтом Courier New, высотой 18.

- От руки можно писать только синими, черными или фиолетовыми чернилами.

- Нумеровать листы необходимо трехзначными числами: 001 и 002.

- В одной ячейке нужно указывать только один символ или пробел.

- В качестве пробела пропустите одну клетку.

- Буквы в заявлениях используются только заглавные и только печатные.

- Пустые поля прочеркивать запрещается.

- При заполнении номера телефона не нужно ставить пробелы, скобки, использовать прочерки. Начинать номер необходимо с +7.

Будет интересно: Как закрыть ИП онлайн

3. Варианты подачи документов на закрытие ИП

ФНС допускает разные варианты подачи заявления Р26001 — выбирайте подходящий:

- Отправьте форму Р26001 дистанционно с помощью онлайн-сервиса. Мы поможем с оперативной подготовкой и отправкой документов через интернет, вам не потребуется лично посещать ИФНС и уплачивать государственную пошлину.

- Подайте заявление о прекращение деятельности ИП через сайт ФНС или Госуслуги, если у вас есть своя УКЭП, программа криптозащиты с действующей лицензией, а также подходящий браузер для работы с ЭЦП и готовое заявление в электронном виде. Чтобы не допустить ошибок при заполнении бланка, обращайтесь к нашему сервису.

- Отнесите документы прямо в налоговую, если располагаете временем на очереди и готовы оплатить пошлину. Подать заявление Р26001 в ИФНС можно и через представителя, но на него нужно подготовить нотариальную доверенность, а также удостоверить свою подпись на документе.

- Запишитесь в МФЦ и передайте документы через сотрудника. В данном случае взаимодействие с налоговой происходит электронно, пошлина не оплачивается.

- Отправьте форму Р26001 почтой, заверив свою подпись у нотариуса и приложив квитанцию на пошлину. Используйте отправку ценным письмом с уведомлением.

- Обратитесь к нотариусу: в рамках платной услуги можно отправить пакет документов в налоговую по ЭЦП нотариуса.

Рассмотрение заявления Р26001 занимает 5 рабочих дней, после чего налоговая отправляет бизнесмену уведомление. В уведомлении будет лист записи из ЕГРИП, если ИП закрыто, или сообщение о причине отказа.

Хотите заполнить и подать онлайн форму Р26001?

Наш сервис — для тех, кто ценит свое время! Мы помогаем предпринимателям в подготовке бланков для налоговой и предоставляем услугу по онлайн-подаче. Вы получите правильно оформленное заявление и сможете закрыть ИП без личного присутствия в инспекции! Это максимально удобно, быстро и выгодно: не нужно платить пошлину и обращаться к нотариусу!

Ликвидировать ИП онлайн

Ликвидировать ИП онлайн

Читайте также:

- Инструкция по ликвидации ИП

- Как закрыть ИП в 2023 году с долгами

Заявление о прекращении деятельности ИП (КНД 1112512 форма Р26001)

Заявление о прекращении деятельности ИП отправляется в ФНС индивидуальным предпринимателем в том случае, если он решил прекратить свою коммерческую деятельность в этом статусе.

Заявление о прекращении деятельности ИП по форме Р26001 с помощью программы электронной отчётности «Почтовый агент» отправляется следующим образом.

Откройте программу отправки электронной отчетности «Почтовый агент».

Перейдите на вкладку «Реестр документов» и нажмите кнопку «Добавить» (в левом верхнем углу).

Откроется окно с ранее добавленными шаблонами. Нажмите кнопку «Обновить шаблоны с сервера».

Откроется список шаблонов.

Нажмите Ctrl F и в поисковой строке введите номер документа: 1112512. Отметьте галочкой найденный шаблон и нажмите кнопку «Обновить шаблоны».

Теперь шаблон нужного документа появится в вашем реестре документов.

Выберите данный шаблон, нажав кнопку «Выбрать» и откройте его. Заполните заявление.

При заполнении заявления нужно внести в форму сведения об ИП в соответствии с данными ЕГРИП. Также в заявлении в соответствующих полях указываются контактные данные для связи с предпринимателем – номер телефона и адрес электронной почты.

По окончании заполнения заявления нажмите кнопку «Сохранить».

Нажмите в окне шаблона кнопку «Печать».

Откроется страница документа. Нажмите кнопку «Сохранить». При выборе формата для сохранения выберите «pdf».

Нажмите кнопку «Сохранить». При выборе формата для сохранения выберите «pdf».

В следующем окне нажмите кнопку «Ок».

Вам будет предложено сохранить документ на вашем компьютере в виде файла в формате pdf. Назовите файл и нажмите «Сохранить».

Далее в программе «Почтовый агент» перейдите в раздел «Отчетность» – «Документооборот с ФНС» – «Новый отчет».

В окне отправки укажите в поле «Кому» ваше отделение ФНС, также укажите код налоговой.

Нажмите кнопку «Вложить файл» и прикрепите файл с заявлением.

Помимо заявления вам необходимо будет приложить к письму документ об уплате госпошлины и документ, подтверждающий представление сведений индивидуального персонифицированного учета в территориальный орган ПФР РФ.

Сформировать квитанцию на уплату госпошлины можно с помощью сервиса «Уплата госпошлины» на сайте ФНС.

Документ, подтверждающий представление сведений в территориальный орган ПФР, не обязателен. Если вы не представите этот документ, нужную информацию территориальный орган ПФР направит налоговому органу в электронном виде в рамках межведомственного обмена.

После этого нажмите кнопку «Отправить».

СКАЧАТЬ «ПОЧТОВЫЙ АГЕНТ»

СКАЧАТЬ

НОВОСТИ. Электронная отчетность онлайн:

- Изменения в бухгалтерии в 2022 году 12.01.2022

- Изменения в заполнении реквизитов платежного поручения 01.10.2021

- Как добавить сертификат ФНС в программу электронной отчетности 08.07.2021

- ЕРП Генеральной прокуратуры 23.06.2021

- ЭЦП от ФНС и «Почтовый агент» 21.06.2021

Купить программу электронной отчетности

«Почтовый агент» позволяет сдавать отчеты о трудовой деятельности работников 13.02.2020

Отчет ПОВЭД в ФСС онлайн 07.04.2020

Найти:Klyne Смеситель для раковины, Рычажные ручки | P26001-LV | Смесители | Kallista

Klyne Смеситель для раковины, Рычажные ручки | P26001-LV | Смесители | Каллиста | КаллистаПерейти к содержимому

Каллиста

Вторичная навигация

- Новостная рассылка

- Инсайдер дизайна

- Найти выставочный зал

- Список желаний (0)

- Жить искусно

Смеситель для раковины, излив Pure, ручки-рычаги

Клайн™

Каллиста

P26001-LV-CP

- Поделитесь этим по электронной почте

- Поделитесь этим на Pinterest

- Поделитесь этим на Houzz

- Поделитесь этим на Facebook

- Поделитесь этим в Твиттере

Посмотреть список желаний

Загрузка…

Клайн от Каллисты

Коллекция Klyne — это вдохновенная игра геометрических форм и смешанных металлов, отличающаяся своими элементарными деталями, но также дополняющая другие современные дизайны в ассортименте продукции KALLISTA. Существует две версии смесителя для раковины — Klyne и Klyne Pure. Klyne Pure урезает смеситель до простейшей формы, добавляя ему сдержанной изысканности. Вдохновленная пространственным эффектом консольной конструкции или формы, коллекция Klyne привносит атмосферу высокой моды благодаря эффектной двухцветной отделке, подчеркивающей четкие линии и графические формы дизайна.

Существует две версии смесителя для раковины — Klyne и Klyne Pure. Klyne Pure урезает смеситель до простейшей формы, добавляя ему сдержанной изысканности. Вдохновленная пространственным эффектом консольной конструкции или формы, коллекция Klyne привносит атмосферу высокой моды благодаря эффектной двухцветной отделке, подчеркивающей четкие линии и графические формы дизайна.

Посмотреть коллекцию

Все цены указаны производителем в долларах США. Цена, которую вы платите в авторизованном выставочном зале KALLISTA, может отличаться от рекомендуемой цены производителя. Эти цены не включают доставку. Любой применимый налог с продаж будет добавлен к ценам.

Из-за различий в мониторах, технических характеристиках и характеристиках некоторых наших отделок представленные здесь цвета не могут быть представлены во всех их истинных качествах. Названия цветов следует рассматривать только как руководство. Чтобы запросить образец отделки, обратитесь в местный выставочный зал.

Выберите один из вариантов ниже.

Опции отрывного листаОдна страница

- Информация о продукте и изображение

- Выбранная отделка или цвет

- Опции и функции

Несколько страниц

- Информация о продукте и изображение

- Выбранная отделка или цвет

- Опции и функции

- Дополнительные изображения продукта

Включить выставочный зал для печати

Используйте местоположение по умолчанию ниже или используйте форму поиска местоположения, чтобы выбрать другое местоположение для включения в отрывной лист.

Загрузка…

Ближайший флагман

Центр опыта KOHLER

44-48 Клеркенвелл Роуд

Клеркенвелл, Великобритания EC1M 5PS

Великобритания

Т: 44-20-7324-0780

Ф: 312-923-0906

- {{#каждый .}}

{{ Имя }} {{#каждая адресная строка}} {{это}}

{{/каждый}} {{Город}}, {{Штат}} {{Почтовый индекс}}

{{ Страна }} {{#если телефон}} Т: {{Телефон}}

{{/если}} {{#если факс}} Ф: {{ Факс }}

{{/если}} {{#if WebContactEmail}} {{ WebContactEmail }}

{{/если}} {{ DistanceDisplay }} миль {{/каждый}}

{{/если}}

{{/каждый}}

{{еще}}

В указанном регионе нет местоположений, или введенное местоположение недействительно. {{/если}}

{{/если}}

Будьте в курсе последних новостей от KALLISTA ПОДПИСЫВАЙТЕСЬ НА НАШУ НОВОСТНУЮ РАССЫЛКУ

- Поделитесь этим по электронной почте

- Поделитесь этим на Pinterest

- Поделитесь этим на Houzz

- Поделитесь этим на Facebook

- Поделитесь этим в Твиттере

{{#if room. FullViewImageUrl}}

FullViewImageUrl}}

{{/если}}

Товары в этом номере

Протеолиз каталитической субъединицы ДНК-полимеразы ɛ человека каспазой-3 и кальпаином, особенно во время апоптоза

1. Kesti T., Frantti,H. и Сиваоя, Дж.Э. (1993) J. Biol. Chem., 268, 10238–10245. [PubMed] [Академия Google]

2. Ли Ю., Асахара Х., Патель В.С., Чжоу С. и Линн, С. (1997) J. Biol. Chem., 272, 32337–32344. [PubMed] [Google Scholar]

3. Li Y., Pursell, Z.F. и Линн, С. (2000) J. Biol. Chem., 275, 23247–23252. [PubMed] [Google Scholar]

4. Kesti T. and Syvaoja, J.E. (1991) J. Biol. Chem., 266, 6336–6341. [PubMed] [Google Scholar]

5. Араки Х., Хаматаке Р.К., Джонстон Л.Х. и Сугино, А. (1991) Тр. Натл акад. науч. США, 88, 4601–4605. [Бесплатная статья PMC] [PubMed] [Google Scholar]

6. Араки Х., Ропп П.А., Джонсон А.Л., Джонстон Л. Х., Моррисон А. и Сугино, А. (1992) EMBO J., 11, 733–740. [Бесплатная статья PMC] [PubMed] [Google Scholar]

Х., Моррисон А. и Сугино, А. (1992) EMBO J., 11, 733–740. [Бесплатная статья PMC] [PubMed] [Google Scholar]

7. Моррисон А., Араки Х., Кларк А.Б., Хаматаке Р.К. и Сугино, А. (1990) Cell, 62, 1143–1156. [PubMed] [Google Scholar]

8. Бадд М.Е. и Кэмпбелл, Дж.Л. (1995) мол. Клетка. биол., 15, 2173–2179. [Бесплатная статья PMC] [PubMed] [Google Scholar]

9. Холмс А.М. и Хабер, Дж. (1999) Cell, 96, 415–424. [PubMed] [Академия Google]

10. Навас Т.А., Чжоу З. и Элледж, С.Дж. (1995) Ячейка, 80, 29–39. [PubMed] [Google Scholar]

11. Навас Т.А., Санчес Ю., Десани Б., Джонс В., Алькасабас А. и Элледж, С.Дж. (1995) мол. биол. Сотовая, 65, 5А. [Google Scholar]

12. Навас Т.А., Санчес,Ю. и Элледж, С.Дж. (1996) Genes Dev., 10, 2632–2643. [PubMed] [Google Scholar]

13. Злоткин Т., Кауфманн Г., Цзян Ю., Ли М.Ю., Уитто Л., Сиваоджа Дж., Дорнрайтер И., Фаннинг Э. и Нетанел, Т. (1996) EMBO J., 15, 229.8–2305. [Бесплатная статья PMC] [PubMed] [Google Scholar]

14. Nishida C., Reinhard, P. и Линн, С. (1988) J. Biol. Chem., 263, 501–510. [PubMed] [Google Scholar]

Nishida C., Reinhard, P. и Линн, С. (1988) J. Biol. Chem., 263, 501–510. [PubMed] [Google Scholar]

15. Randahl H., Elliot, G.C. и Линн, С. (1988) J. Biol. Chem., 263, 12228–12234. [PubMed] [Google Scholar]

16. Джессбергер Р., Чуй Г., Линн С. и Кемпер, Б. (1996) Мутат. Рез., 80, 859–868. [Google Scholar]

17. Абуссеха А., Биггерстафф М., Шивджи М.К.К., Вилпо Дж.А., Монколлин В., Подуст В.Н., Протик М., Хюбшер У., Эгли Дж.-М. . и Вуд, Р.Д. (1995) Cell, 80, 859–868. [PubMed] [Google Scholar]

18. Чуй Г. и Линн С. (1995) J. Biol. Chem., 270, 7799–7808. [PubMed] [Google Scholar]

19. Crute J.J., Wahl,A.F. и Бамбара Р.А. (1986) Биохимия, 25, 26–36. [PubMed] [Google Scholar]

20. Уитто Л., Халлен Дж., Хентунен Т., Хойхтя М. и Сиваоя, Дж.Э. (1995) Nucleic Acids Res., 23, 244–247. [Бесплатная статья PMC] [PubMed] [Google Scholar]

21. Хаматаке Р.К., Хасегава Х., Кларк А.Б., Бенек К., Кункель Т. и Сугино, А. (1990) Ж. Биол. Chem., 265, 4072–4083. [PubMed] [Google Scholar]

[PubMed] [Google Scholar]

22. Лейст М., Сингл Б., Кастольди А.Ф., Кунле С. и Никотера, П. (1997) J. Exp. Мед., 185, 1481–1486. [Бесплатная статья PMC] [PubMed] [Google Scholar]

23. Laemmli E.K. (1970) Природа, 227, 680–685. [PubMed] [Google Scholar]

24. Харлоу Э. и Лейн Д. (1988) Антитела: Лабораторное руководство . Лабораторное издательство Колд-Спринг-Харбор, Колд-Спринг-Харбор, Нью-Йорк.

25. Ли Х., Бержерон Л., Крайнс В., Пастернак М.С., Чжу Х., Ши Л., Гринберг А. и Юань, Дж. (1997) Ж. Биол. хим., 272, 21010–21017. [PubMed] [Google Scholar]

26. Тоби Р.А., Вальдес, Дж.Г. и Криссман, Х.А. (1988) Эксп. Cell Res., 179, 400–416. [PubMed] [Google Scholar]

27. Murachi T. (1989) Biochem. Междунар., 18, 263–294. [PubMed] [Google Scholar]

28. Croall D.E. и Демартино, Г.Н. (1991) Физиол. Обр., 71, 813–847. [PubMed] [Google Scholar]

29. Соримачи Х., Сайдо, Т.С. и Сузуки, К. (1994) FEBS Lett., 343, 1–5. [PubMed] [Академия Google]

30. Дешпанде Р.В., Гоуст Ж.-М., Чакрабарти А.К., Барбоза Э., Хоган Э.Л. и Баник, Н.Л. (1995) J. Biol. Chem., 270, 2497–2505. [PubMed] [Google Scholar]

Дешпанде Р.В., Гоуст Ж.-М., Чакрабарти А.К., Барбоза Э., Хоган Э.Л. и Баник, Н.Л. (1995) J. Biol. Chem., 270, 2497–2505. [PubMed] [Google Scholar]

31. Elce J.S., Davies, P.L., Hegadorn, C., Maurice, D.H. и Артур, J.S.C. (1997) Биохим. Дж., 326, 31–38. [Бесплатная статья PMC] [PubMed] [Google Scholar]

и Леонард, У.Дж. (1997) Тр. Натл акад. науч. США, 94, 11534–11539. [Бесплатная статья PMC] [PubMed] [Google Scholar]

33. Меллгрен Р.Л. (1991) J. Biol. Chem., 266, 13920–13924. [PubMed] [Google Scholar]

34. Rechsteiner M. and Rogers, S.W. (1996) Trends Biochem. наук, 21, 267–271. [PubMed] [Google Scholar]

35. Молинари М., Вилей Э.М., Карафоли Э. и Ангали, Дж. (1994) Опыт, 50, A53. [Google Scholar]

36. Молинари М., Анагли Дж. и Карафоли, Э. (1995) J. Biol. хим., 270, 2032–2035. [PubMed] [Google Scholar]

37. Weil M., Jacobson, M.D., Coles, H.S.R., Davies, T.J., Gardner, R.L., Raff, K.D. и Рафф, М.К. (1996) J. Cell Biol., 133, 1053–1059. [Бесплатная статья PMC] [PubMed] [Google Scholar]

[Бесплатная статья PMC] [PubMed] [Google Scholar]

38. Убеда М. и Харбенер, Дж.Ф. (1997) J. Biol. Chem., 272, 19562–19568. [PubMed] [Google Scholar]

39. Kuhne C. and Banks,L. (1998) J. Biol. Chem., 273, 34302–34309. [PubMed] [Google Scholar]

40. Лазебник Ю.А., Эрншоу В.К., Кауфман С.Х., Деснойерс С. и Пуарье, Г.Г. (1994) Природа, 371, 346–347. [PubMed] [Google Scholar]

41. Николсон Д.В., Али А., Торнберри Н.А., Виалланкур Дж.П., Дин К.К., Галлант М., Гареан Ю., Гриффин П.Р., Лабель М., Лазебник Ю.А., Мандай Н.А., Раджу С.М., Смульсон М.Е., Ямин Т.-Т., Ю.В.Л. и Миллер, Д.К. (1995) Природа, 376, 37–43. [PubMed] [Google Scholar]

42. Вуд Д.Э. и Ньюкомб, Э.В. (1999) J. Biol. Chem., 274, 8309–8315. [PubMed] [Google Scholar]

43. Ван К.К.В., Посмантур Р., Надимпалли Р., Натх Р., Мохан П., Никсон А.Р., Таланян Р.В., Киган М., Херцог Л. . и Аллен, Х. (1998) Арх. Биохим. Биофиз., 356, 187–196. [PubMed] [Google Scholar]

44. Trauth B.C., Clas,C. , Peters,A.M.J., Matzku,S., Moeller,P., Falk,W., Debatin,K.-M. и Краммер, П.Х. (1989) Наука, 245, 301–305. [PubMed] [Академия Google]

, Peters,A.M.J., Matzku,S., Moeller,P., Falk,W., Debatin,K.-M. и Краммер, П.Х. (1989) Наука, 245, 301–305. [PubMed] [Академия Google]

45. Шваб Б.Л., Лейст М., Книпперс Р. и Никотера, П. (1998) Эксп. Клетка. Рез., 238, 415–421. [PubMed] [Google Scholar]

46. Tuusa J., Uitto,L. и Сиваоя, Дж.Э. (1995) Nucleic Acids Res., 23, 2178–2183. [Бесплатная статья PMC] [PubMed] [Google Scholar]

47. Николсон Д.В. и Торнберри, Н.А. (1997) Trends Biochem. наук, 22, 299–306. [PubMed] [Google Scholar]

48. Thornberry N.A. (1998) Chem. биол., 5, 97–103. [PubMed] [Google Scholar]

49. Торнберри Н.А. (1999) FASEB J., 13, 1335. [PubMed] [Google Scholar]

50. Song Q., Less-Miller, S.P., Kumar, S., Zhang, N., Chan, D.W., Smith, G.C.M., Jackson ,С.П., Алнемри,Э.С., Литвак,Г., Ханна,К.К. и Лавин, М.Ф. (1996) EMBO J., 15, 3238–3246. [Бесплатная статья PMC] [PubMed] [Google Scholar]

51. Kesti T., Flick,K., Keranen,S., Syvaoja,J.E. и Виттенберг, К. (1999) мол.

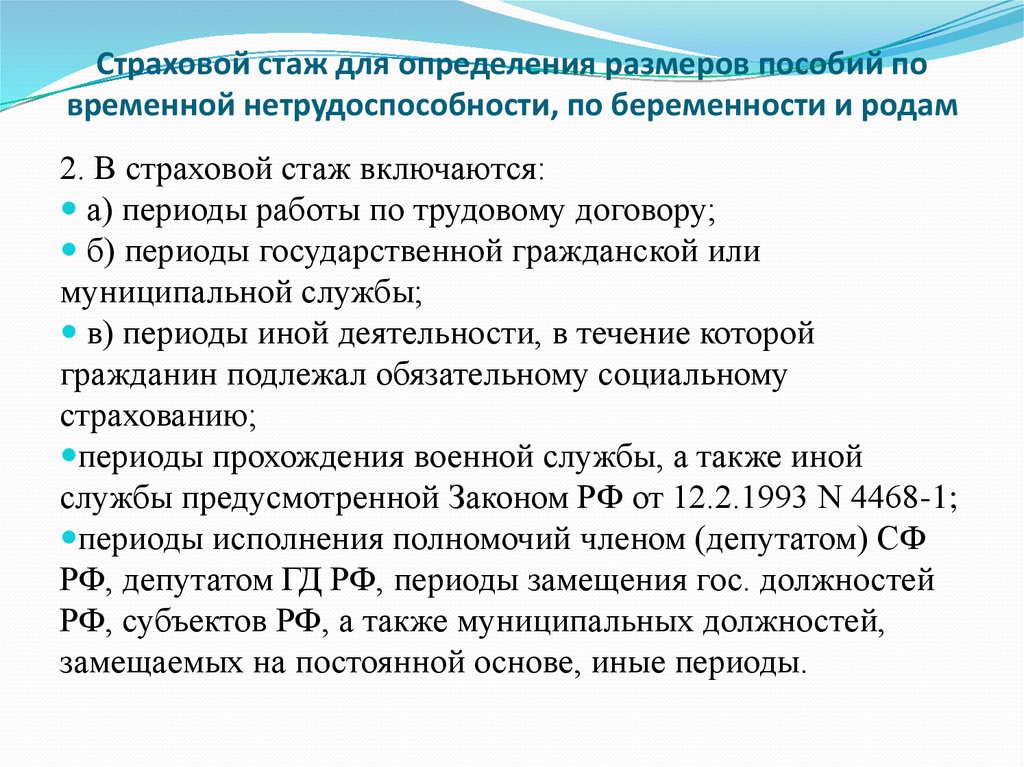

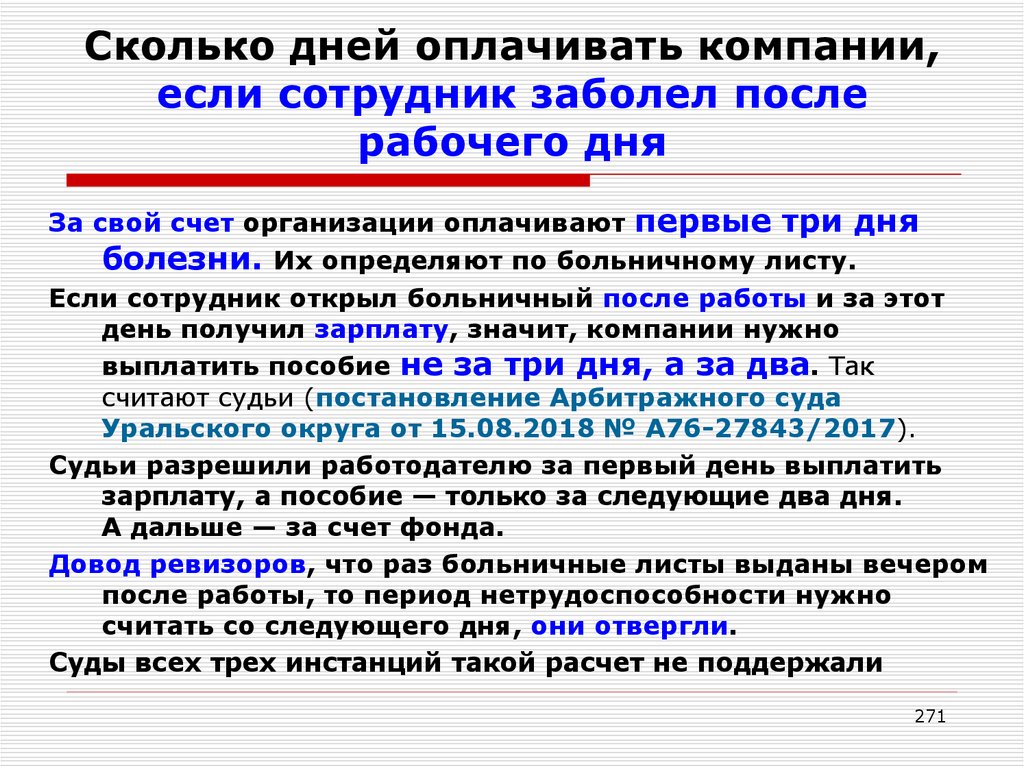

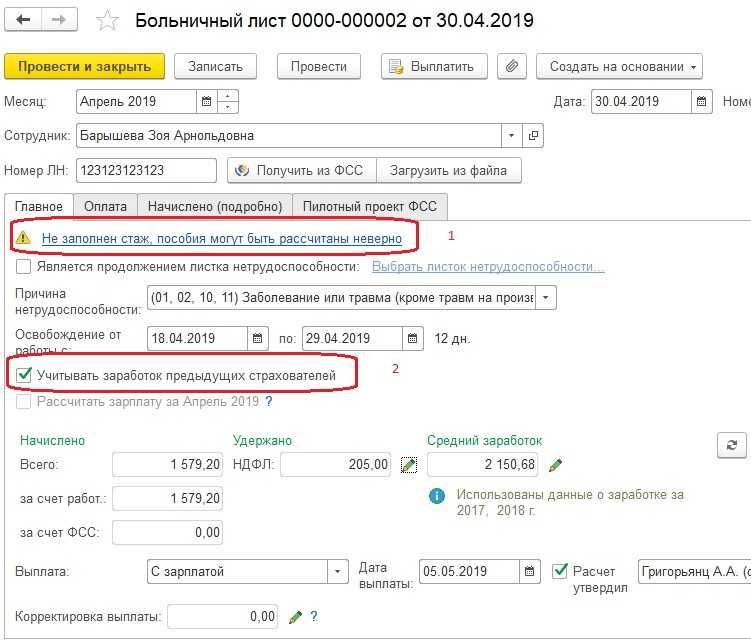

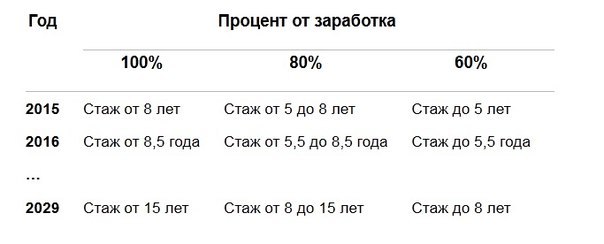

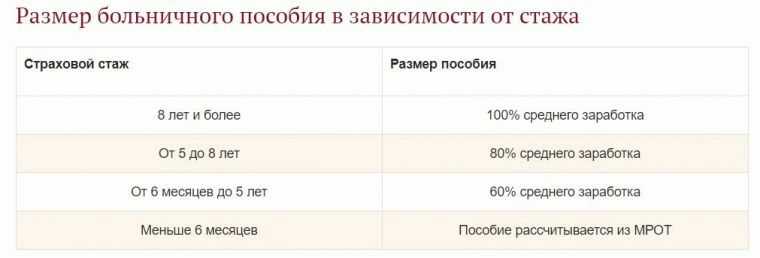

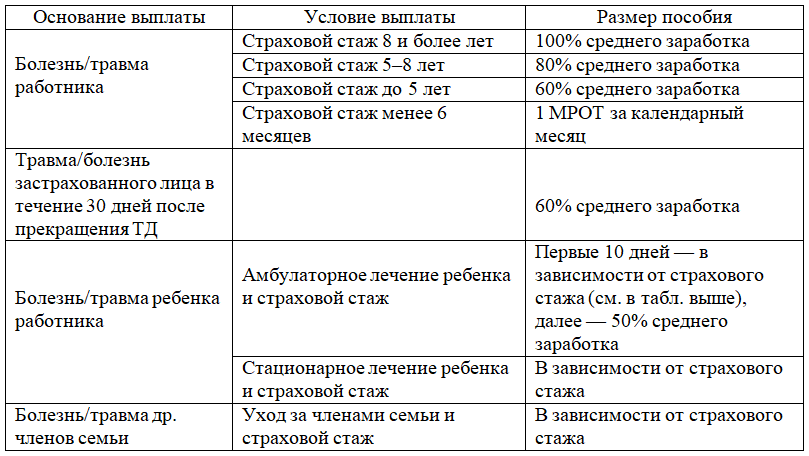

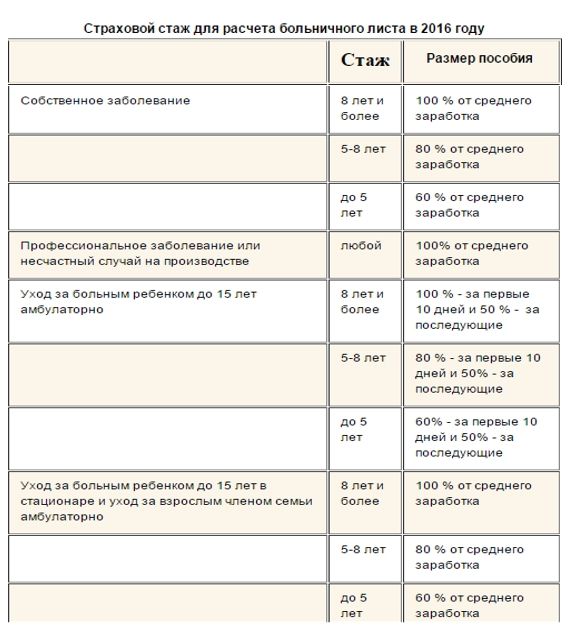

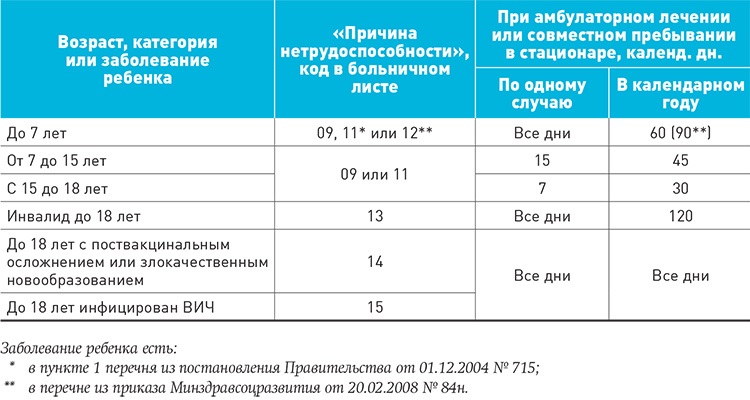

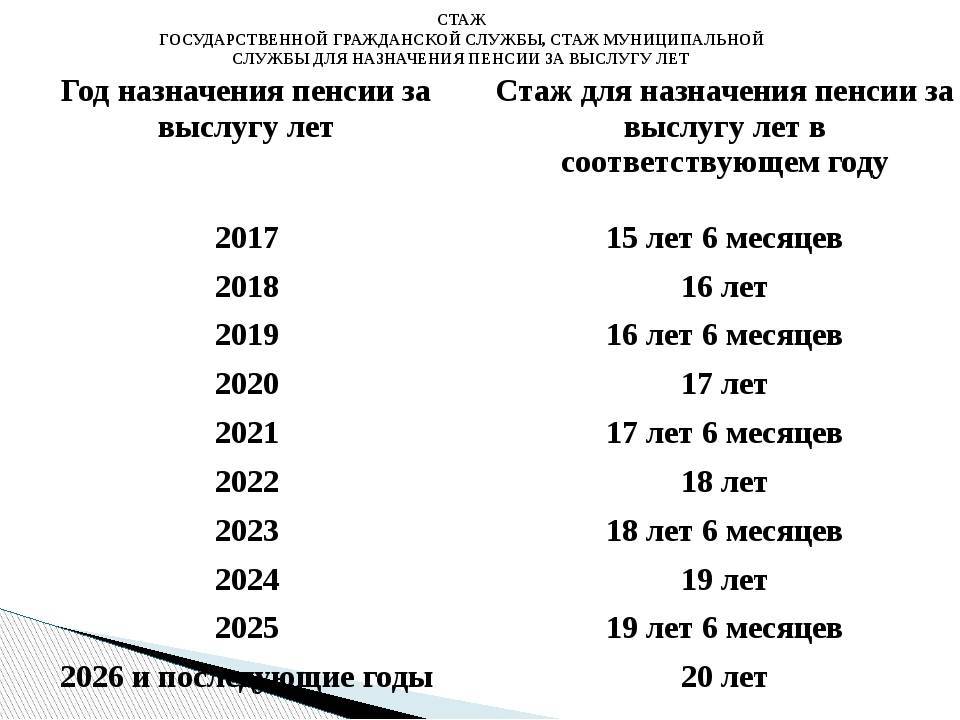

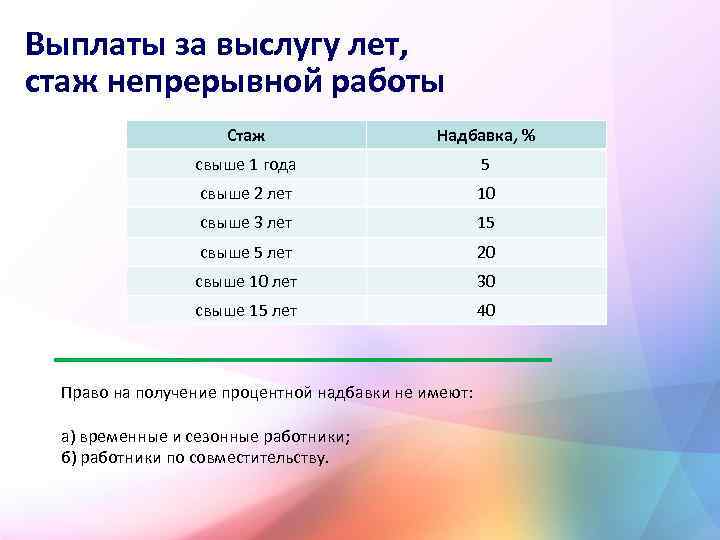

Стаж работы 5 лет как оплачивается больничный: Все, что нужно знать о больничном в 2023 году

При каком стаже больничный оплачивается 100-процентно?

100% больничный при каком стаже оплачивается? Этот вопрос интересен как для рядового сотрудника, так и для рассчитывающего пособие бухгалтера. Как влияет стаж на размер пособия и в каких ситуациях работник получит выплату в полном объеме, рассмотрим в материале.

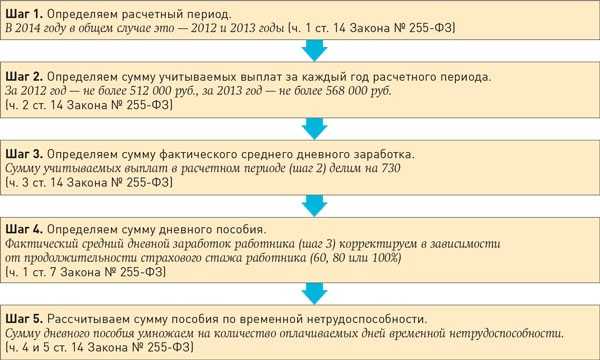

Сколько нужно отработать, чтобы получить 100-процентный больничный (нормы законодательства)

Главные условия оплаты документов, свидетельствующих о болезни сотрудников, содержатся в специальном нормативно-правовом акте РФ — законе «Об обязательном социальном страховании…» от 29.12.2006 № 255-ФЗ. В гл. 2 указанного закона отражается информация о том, в каких случаях у сотрудника возникает право получить пособие по болезни, с какого момента оплата больничного листа составляет 100 процентов и какие стаж и документы необходимы для его определения, а также об основных обстоятельствах оплаты больничного, величине пособия и основании для уменьшения его размера.

Отметим, что страховой стаж — это вся трудовая деятельность гражданина, при которой уплачивались страховые взносы на обязательное страхование.

В ст. 7 гл. 2 данного НПА говорится о величине пособий по болезни, которая зависит от того, каким страховым стажем обладает сотрудник на дату получения больничного листа в медицинском учреждении. Рассмотрим, как стаж влияет на размер пособия.

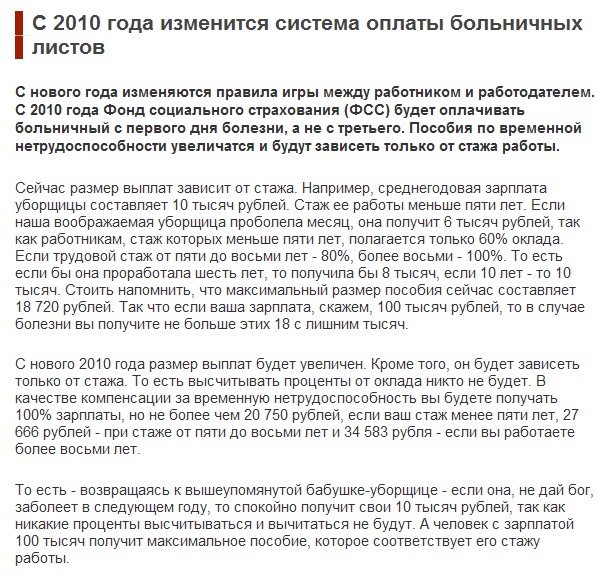

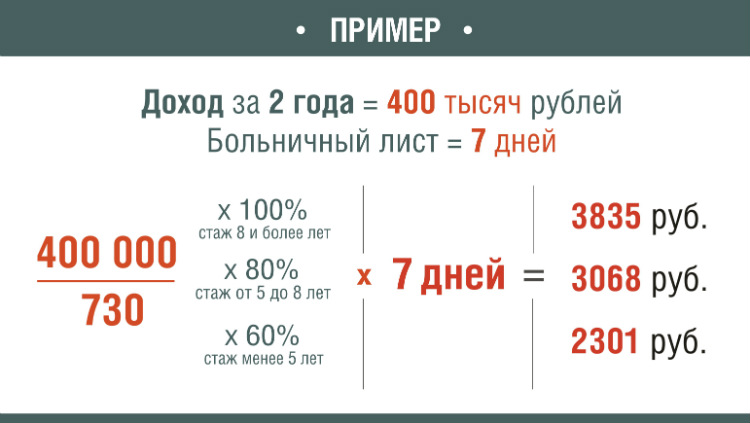

Через сколько лет после трудоустройства больничный оплачивается в 100-процентном размере

Если стаж работника меньше полугода, то пособие за месяц не может быть выше МРОТ с учетом коэффициентов.

Алгоритм расчета пособия при стаже менее 6 месяцев смотрите в статье «Размер МРОТ для расчета больничного».

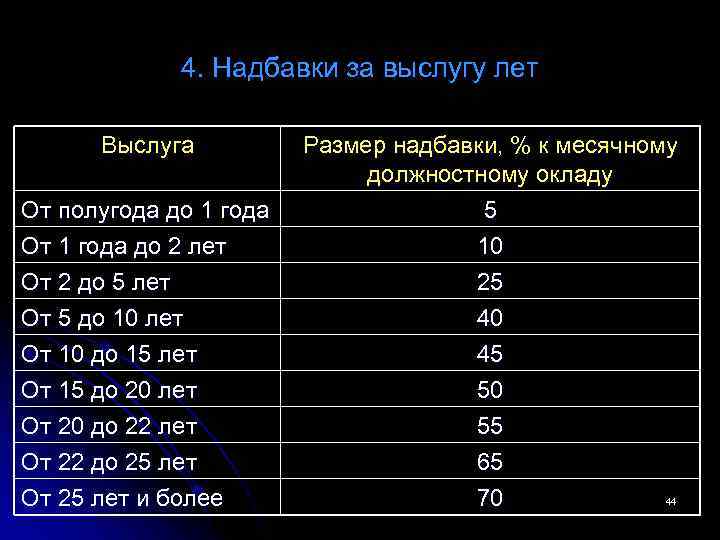

Если стаж больше 6 месяцев, но меньше 5 лет, то пособие оплачивается в размере 60% от среднего заработка.

При стаже от 5 до 8 лет величина пособия увеличивается до 80% от среднедневного заработка.

Если стаж сотрудника пересек 8-летний рубеж, то пособие выплачивается в объеме 100%.

Какой документ нужен для подтверждения стажа

После того как человек впервые устроился на официальную работу, ему оформляется трудовая книжка и он становится застрахованным на случай возможной болезни. Поэтому основной документ, подтверждающий стаж работника, — трудовая книжка. Однако если стаж сотрудника по каким-либо причинам в ней не зафиксирован, то в качестве верифицирующих документов используются:

- трудовые договоры;

- справки о стаже, выдаваемые работодателем;

- выписки из приказов;

- лицевые счета, ведомости на выдачу заработной платы;

- справки из архивов;

- документы органов ФСС об уплате страховых взносов;

- иные документы.

Полный список документов содержится в приказе Минтруда «Об утверждении правил подсчета и подтверждения страхового стажа…» от 09.09.2020 № 585н.

Установленные периоды, входящие в страховой стаж, суммируются, и в итоге получается общий стаж, используемый для расчета больничного. Временные нерабочие паузы между трудоустройствами у разных хозяйствующих субъектов не относятся к страховому стажу и не учитываются при его подсчете.

Следует выделить определенные временные периоды, используемые для определения стажа, к ним относятся:

- работа на основании трудового договора;

- различные категории государственной службы, в т. ч. военная, муниципальная и др.;

- другая деятельность, при которой человек был застрахован на период болезни.

Алгоритм определения стажа в 2022-2023 годах в ситуации, когда больничный оплачивается в 100 процентов

Чтобы правильно подсчитать стаж для 100-процентной оплаты больничного, нужно действовать по схеме, представленной ниже:

- Определить дату, на которую подсчитывается страховой стаж. В большинстве ситуаций она идентична началу болезни.

- Установить периоды профессиональной деятельности, входящие в стаж.

- Суммировать указанные периоды по следующему правилу: года с годами, месяцы с месяцами, дни с днями.

- Перевести дни в целые месяцы с учетом того, что 30 дней равны 1 месяцу, и прибавить к месяцам, подсчитанным ранее.

- Перевести месяцы в целые годы с учетом того, что 12 месяцев равны 1 году, и прибавить к годам, подсчитанным ранее.

См. также «Как подсчитать страховой стаж в неполных месяцах?».

В итоге получится, что страховой стаж будет иметь рассчитанное количество лет, месяцев и дней, а в документе о болезни необходимо отобразить полное количество лет и месяцев страхового стажа.

Новый порядок действий для расчета пособия по временной нетрудоспособности с 2022 года изложен в Готовом решении КонсультантПлюс. Вы можете получить пробный доступ к системе и бесплатно увидеть экспертные советы.

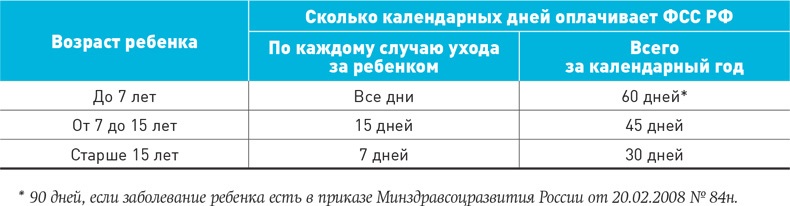

С какого периода изменяется оплата пособия по уходу за больным родственником

Получить больничный лист 100% при стаже от 8 лет можно не только в случае, когда документ оформляется непосредственно на заболевшего сотрудника. Также такая величина пособия предусматривается и в ситуации, если документ оформляют при уходе за заболевшим членом семьи.

Также такая величина пособия предусматривается и в ситуации, если документ оформляют при уходе за заболевшим членом семьи.

Как рассчитать и оплатить больничный лист по уходу за больным членом семьи, рассказали эксперты КонсультантПлюс. Получите пробный бесплатный доступ к системе и смотрите рекомендации.

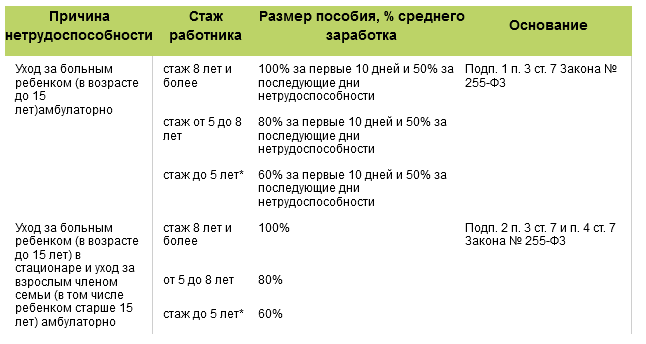

При этом следует учесть, что если уход осуществлялся за ребенком, находящимся на стационарном излечении, или за другим членом семьи, то оплата больничного рассчитывается в зависимости от стажа. Если уход имел место за ребенком, находящимся на амбулаторном излечении, то 100%-я оплата больничного листа в 2021-2022 годах (процент оплаты в данном случае определяется по стажу) осуществляется только за первые 10 дней болезни, а остальные дни болезни — в размере 50% от среднего заработка.

По поводу оплаты больничного по уходу за ребенком читайте в материале «Как оплачивается больничный по уходу за ребенком».

Кроме того, при отпуске по беременности и родам осуществляется оплата больничного 100%, стаж при этом не учитывается. О размерах пособия по беременности и родам читайте здесь.

ОБРАТИТЕ ВНИМАНИЕ! Выплата по больничному листу предполагает включение в расчет всего периода болезни, который указан в этом документе. Однако необходимо отметить, что из этого срока могут быть исключены некоторые дни, к примеру, если именно в эти дни сотрудник брал отпуск за свой счет / учебный отпуск или же период болезни пришелся на период простоя.

Итоги

Исходя из вышесказанного, делаем вывод, что больничный оплачивается в размере 100% при стаже от 8 лет и более и при этом он должен иметь официальное документальное подтверждение. В связи с беременностью и родами всегда оплачивается больничный 100%, стаж при этом не имеет значения.

О нюансах, которые влияют как на определение размера стажа, так и на применение коэффициентов для расчета пособий, зависящих от его продолжительности, читайте здесь.

Источники:

- Федеральный закон от 29.12.2006 N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»

- Приказ Минздравсоцразвития России от 06.02.2007 N 91

Страховой стаж для больничного

Страховой стаж влияет на размер больничных и состоит из совокупности периодов — время работы, декретный отпуск, время получения помощи по безработице и тому подобное. При исчислении страхового стажа для начисления больничных разные периоды засчитываем по-разному, учитывая даты, когда они имели место. К примеру, в страховой стаж для оплаты временной нетрудоспособности включаем обучения в ПТУ, впрочем, лишь до 28. 02.2001. Рассмотрим на примерах, как рассчитать страховой стаж по формам ОК-5 и ОК-7.

02.2001. Рассмотрим на примерах, как рассчитать страховой стаж по формам ОК-5 и ОК-7.

- Основные понятия

- Разные периоды вычисляли по-разному

- Страховой стаж для выплаты больничных: периоды зачисления

- Исчисление страхового стажа для оплаты временной нетрудоспособности по форме ОК-5 или ОК-7

- Зачисление месяцев, в которых сумма страховых взносов меньше минимального страхового взноса

- Примеры исчисления страхового стажа для расчета суммы больничных

- Как влияет размер страхового стажа на оплату больничных

Оплата больничных зависит от стажа, приобретенного работником. Это общеизвестный факт. Впрочем, стаж работы и стаж для оплаты больничных — это «две большие разницы», как говорят в известном приморском городе.

Размер больничных, то есть пособия по временной нетрудоспособности, определяем согласно приобретенного работником страхового стажа. Такую норму (конечно, более «официозно») закреплено в статье 24 Закона Украины «Об общеобязательном государственном социальном страховании» от 23. 09.1999 № 1105-XIV. Для удобства далее будем называть этот главный закон по вопросам оплаты больничных так: Закон № 1105.

09.1999 № 1105-XIV. Для удобства далее будем называть этот главный закон по вопросам оплаты больничных так: Закон № 1105.

Определение понятия

На определение термина «страховой стаж» наталкиваемся в том же Законе № 1105. В статье 21. Для «неофитов» расшифровка срока смахивает на абракадабру.

Прочитаем абзац первый части первой:

Страховой стаж — период (срок), в течение которого лицо подлежало страхованию в связи с временной потерей трудоспособности и за который ежемесячно уплачены им и работодателем или им страховые взносы в сумме не меньшей, чем минимальный страховой взнос, кроме случаев, предусмотренных абзацем вторым этой части….

В «абзаце втором этой части» говорится о том, что период отпуска для ухода за ребенком до достижения им трехлетнего возраста, получения выплат по отдельным видам социального страхования, кроме пенсий всех видов (за исключением пенсии по инвалидности), включается в страховой стаж как период, за который уплачены страховые взносы исходя из размера минимального страхового взноса.

Переведем на человеческий язык.

Жизнь человека состоит из разных периодов: учеба, служба в армии, трудовая деятельность, беременность и роды, уход за ребенком. Кто успеет побывать за решеткой, а кто на выборной должности. В зависимости от того, был ли за определенный период перечислен в Пенсионный фонд страховой взнос (и в каком размере), этот период или будем зачислять в страховой стаж, или нет.

Когда человек работает, за него обязательно платят единый страховой взнос (ЕСВ). А часть ЕСВ, уплаченного за сотрудника, обязательно идет на социальное страхование по временной потере трудоспособности.

Итак, главный фактор, что влияет на зачисление того или иного периода в страховой стаж, — это факт уплаты страховых взносов.

Хотя есть исключения, когда ЕСВ работодатель не платит, а период все равно засчитывается. Так сказать «автоматически». К примеру, работник находится в отпуске по уходу за ребенком до достижения им трехлетнего возраста. За этого работника работодатель ЕСВ не платит. Но согласно Закону № 1105 период декретного отпуска мы отнесем к страховому стажу. Такая себе социальная преференция тем, кто воспитывает дошкольник.

Но согласно Закону № 1105 период декретного отпуска мы отнесем к страховому стажу. Такая себе социальная преференция тем, кто воспитывает дошкольник.

Внимание на даты: разные периоды вычисляли по-разному

В той же статье 21 Закона № 1105 закреплено, что страховой стаж исчисляется по данным персонифицированного учета сведений о застрахованных лицах Государственного реестра общеобязательного государственного социального страхования (далее — Реестр), а за периоды до его внедрения — в порядке и на условиях, предусмотренных ранее действовавшим законодательством.

Реестр введен с 01.01.2011 в связи с принятием Закона Украины «О сборе и учете единого взноса на общеобязательное государственное социальное страхование» от 08.07.2010 № 2464 (далее — Закон о ЕСВ).

До введения Реестра социальное страхование регламентировалось Законом Украины «Об общеобязательном государственном социальном страховании в связи с временной потерей трудоспособности и расходами, обусловленными погребением» от 18. 01.2001 № 2240-ІІІ (далее — Закон № 2240), а еще раньше — Правилами вычисления общего трудового стажа для назначения работникам помощи по временной нетрудоспособности.

01.2001 № 2240-ІІІ (далее — Закон № 2240), а еще раньше — Правилами вычисления общего трудового стажа для назначения работникам помощи по временной нетрудоспособности.

Закон № 2240 вступил в силу 28.02.2001.

Следовательно, когда речь идет о страховом стаже для начисления больничных, должны постоянно держать в голове эти две ключевых даты — 28.02.2001 и 01.01.2011.

Опираясь на эти даты, выделяют три условных периода:

- по 27.02.2001 включительно для оплаты листков нетрудоспособности рассчитываем так называемый трудовой стаж;

- с 28.02.2001 по 31.12.2010 — на основе записей в трудовой книжке;

- с 01.01.2011 — по данным Реестра, а именно по сведениям в формах ОК-5 или ОК-7.

Немного объяснений.

До 28.02.2001 оперировали термином «трудовой стаж».

К страховому стажу приравнивается трудовой стаж, приобретенный работником за время работы на условиях трудового договора (контракта) до вступления в силу Закона № 2240 (ч. 4 ст. 21 Закона № 1105).

Общий трудовой стаж, приобретенный человеком до вступления в силу Закона № 2240, определяем в соответствии с Правилами вычисления общего трудового стажа для назначения работникам помощи по временной нетрудоспособности, утвержденных постановлением Кабмина Украины от 19.10.1998 № 1658 — хотя это постановление и утратила силу в связи с постановлением Кабмина Украины от 11.07.2001 № 807.

Так, периоды работы по трудовому договору (контракту), пребывание на выборных должностях, службы в армии, обучения в ПТУ, имевшие место до 28.02.2001, включаются в трудовой стаж. Даже время пребывания под стражей и отбывания наказания тоже к нему относят.

С 28.02.2001 правила изменены: термин «трудовой стаж» заменено понятием «страховой стаж».

После 28.02.2001 страхового стажа, как и ранее, включаем работу на условиях трудового договора, пребывание на выборных должностях, однако службу в армии и обучения в профессионально-технических училищах к нему уже не учитывают.

Персонифицированный учет в системе социального страхования по временной потере трудоспособности введен с 2011 года. Поэтому информацию о страховом стаже работника, приобретенном до 2011 года, исчисляем по трудовой книжке и / или другим предусмотренным законодательством документам, подтверждающим трудовую деятельность работника — а после 2011 года, — на основании сведений о застрахованных лицах из реестра.

Поэтому информацию о страховом стаже работника, приобретенном до 2011 года, исчисляем по трудовой книжке и / или другим предусмотренным законодательством документам, подтверждающим трудовую деятельность работника — а после 2011 года, — на основании сведений о застрахованных лицах из реестра.

Для удобства эксперты журнала «Кадровик-01» возвели все эти периоды в наглядную таблицу. Пользуйтесь на здоровье!

Страховой стаж для выплаты больничных: периоды зачисления

Период | Засчитывается | ||

в общий трудовой стаж (до 28.02.2001) | в страховой стаж (с 28.02.2001) | в страховой стаж (с 01.01.2011)* | |

Работа на условиях трудового договора (контракта) на предприятиях, в учреждениях, организациях независимо от форм собственности и хозяйствования (в т. ч. в иностранных дипломатических и консульских учреждениях, других представительствах нерезидентов) или физических лиц | + | + | + |

Пребывания на выборных должностях в органах государственной власти, органах местного самоуправления и других органах при условии получения заработной платы (вознаграждения) за работу на такой должности | + | + | + |

Членство в сельскохозяйственных и других производственных кооперативах | + | + | + |

Временная нетрудоспособность | + | + | + |

Отпуск по беременности и родам | + | + | + |

Отпуск по уходу за ребенком до достижения им трехлетнего возраста | + | + | + |

Отпуск по уходу за ребенком до достижения им шестилетнего возраста | + | – | – |

Обучение в училище (у т. | – | – | – |

Обучение в профессионально-техническом учебном заведении** | + | – | – |

Обучение в вузе, в аспирантуре, докторантуре и клинической ординатуре | – | – | – |

Интернатура (по трудовому договору) | + | + | + |

Работа по трудовому договору во время производственной практики в период обучения в ВУЗЕ | + | + | + |

Пребывания на учете в центре занятости (периоды, когда лицо, имея статус безработного, получала пособие по безработице или материальную помощь в период профессиональной подготовки, переподготовки и повышения квалификации безработного) | + | + | + |

Военная служба (кроме срочной военной службы), лиц рядового и начальствующего состава | + | – | – |

Служба в Вооруженных силах Украины и бывшего СССР, служба в других военных формированиях, образованных согласно законам Украины | + | – | – |

Пребывание под стражей и отбывание наказания | + | – | – |

Получение пенсии по инвалидности | – | – | + |

* При условии и в зависимости от сумм уплаченных страховых взносов (ст. 21 Закона № 1105) за исключением периодов получения пенсии по инвалидности.

21 Закона № 1105) за исключением периодов получения пенсии по инвалидности.

** Перечень профессионально-технических учебных заведений установлен статьей 41 Закона Украины «Об образовании» от 23.05.1991 № 1060-XII.

Исчисление страхового стажа для оплаты временной нетрудоспособности по форме ОК-5 или ОК-7

Реестр формирует и ведет Пенсионный фонд, органы которого оказывают «Индивидуальные сведения о застрахованном лице из Государственного реестра (в частности, данные о страховом стаже)» в виде Формы ОК-7 (ОК-5), утвержденной постановлением правления Пенсионного фонда Украины от 18.06.2014 № 10-1.

При этом индивидуальные сведения о застрахованном лице из Реестра предоставляются по запросу работодателя лишь о застрахованных лицах, состоящих с ним в трудовых отношениях, и исключительно в период пребывания лица в трудовых отношениях со страхователем-спрашивающим. Однако, человеку, как застрахованному лицу, такие сведения предоставляют органы ПФУ за весь период трудовой деятельности, включая работу на других предприятиях.

В формах ОК-5 и ОК-7 указано количество дней, зачисляемых в страховой стаж в том или ином месяце.

Однако, согласно части 3 статьи 21 Закона № 1105 страховой стаж исчисляется в месяцах.

Получив от работника форме ОК-5 или ОК-7 (для оплаты больничных не имеет разницы, какую форму придаст работник; в этих форм немного разное назначение, но сведения в обеих берутся из одного источника, а следовательно, тождественны), кадровик должен вспомнить арифметику: перевести дни в месяце.

К примеру, в форме ОК-7 указано, что за отчетный 2015 год:

За январь должен быть зачислен 31 день

За февраль — 28

За март — 12

Далее в форме за весь 2015 год — одни нули. Работник по каким-то причинам сидел себе дома до конца года и ни с кем не состоял в трудовых отношениях, и даже не получал пособия по безработице.

Составляем простую пропорцию.

В январе 31 календарный день. 31 ÷ 31 = 1.

В стаж засчитаем один месяц.

Так же в феврале.

А вот за март страхового стажа для расчета больничных пойдет только 12 ÷31 = 0,3870. Округляем — 0,4 месяца. Не стоит пренебрегать даже мизерными частицами. Жизнь длинная, а эти частицы в сумме дают полные месяцы, а затем и годы.

Округляем — 0,4 месяца. Не стоит пренебрегать даже мизерными частицами. Жизнь длинная, а эти частицы в сумме дают полные месяцы, а затем и годы.

Суммарный страховой стаж за 2015 год составит 2,4 месяца.

Зачисление месяцев, в которых сумма страховых взносов меньше минимального страхового взноса

В статье 21 Закона № 1105 есть еще одна часть…

Если сумма уплаченных за соответствующий месяц страховых взносов меньше, чем минимальный страховой взнос, этот период засчитывается в страховой стаж по формуле:

ТП = Св ÷ В,

где ТП —продолжительность периода, зачисляемого в страховой стаж и определяется в месяцах;

Св — сумма единого взноса на общеобязательное государственное социальное страхование, уплаченного за соответствующий месяц;

В — минимальный размер страхового взноса за соответствующий месяц.

Нужно нам с вами ломать голову над тем, какой минимальный взнос был в том или том месяце, узнавать, какую сумму ЕСВ был уплачен?

Нет. Это за нас с вами делает Пенсионный фонд.

Эта норма закона нам с вами — к сведению, а ПФУ – руководство к действию.

Если видим в форме ОК-5 или ОК-7 число меньше за полное количество календарных дней в месяце, значит, сумма уплаченного за этот месяц ЕСВ была меньше минимального (такое случается, например, когда работник увольняется или принимается на работу в течение этого месяца), поэтому в стаж зачтено количество дней пропорционально уплаченным взносам.

А нам с вами остается только составить пропорцию.

Примеры исчисления страхового стажа для расчета суммы больничных

Пример 1Работник:

- с сентября 1999 года по июль 2000 года учился в ПТУ;

- с ноября 2000 года по декабрь 2001 года проходил службу в Вооруженных силах Украины;

- с сентября 2002 года по июль 2007 года — студент университета;

- с января 2010 по декабрь 2012 работал на предприятии на условиях неполного рабочего времени (0,5 ставки) с должностным окладом в размере минимальной заработной платы;

- с января 2016 работает на предприятии, на котором в начале сентября наступил страховой случай (работник заболел, выдан листок нетрудоспособности).

Вычисляем:

Период | Страховой стаж | Примечания |

сентябрь 1999 — июль 2000 | 11 месяцев | Зачисляется обучение в профессионально-технических учебных заведениях, что имело место до 28.02.2001 |

ноябрь 2000 — декабрь 2001 | 4 месяца | Военная служба засчитывается в 28.02.2001 |

сентябрь 2002 — июль 2007 | 0 | Обучения в высшем учебном заведении не засчитывается |

январь 2010 — декабрь 2012 | 2 года | До 01.01.2011 вычисляем страховой стаж в соответствии с записями в трудовой книжке (страховые взносы не имеют значения), а после 01.01.2011 обязательно учитывается размер уплаченных страховых взносов (стаж исчисляется по справке ОК-7). Поэтому страховой стаж за два года работы (2011-2012) составляет 1 год |

январь 2016 — сентябрь 2016 | 8 месяцев |

Следовательно, на момент наступления страхового случая работник имеет 3 года 11 месяцев страхового стажа.

Пример 2

Работница:

- с сентября 2000 года по июль 2001 года училась в ПТУ;

- с сентября 2001 года по июль 2006 года — студентка университета;