Выручка расчет: Что такое выручка и как ее рассчитать

Что такое выручка и какая она бывает?

Выручкой называется заработок, который предприятие получает в результате своей производственной деятельности (реализации товаров или предоставления услуг). В это понятие входят все формы денежных расчетов – как платежи наличными средствами, так и переводы на банковский счет. Дебиторская задолженность тоже считается будущей выручкой.

Эффективность работы фирмы оценивается именно размером выручки. Если в бюджет компании поступают небольшие суммы денежной выручки, это свидетельствует о низком спросе на продукцию.

Функция выручки заключается в возмещении расходов на закупку или производство товаров. Стабильная выручка выступает прямой гарантией непрерывного товарооборота.

Виды выручки

Выручка бывает:

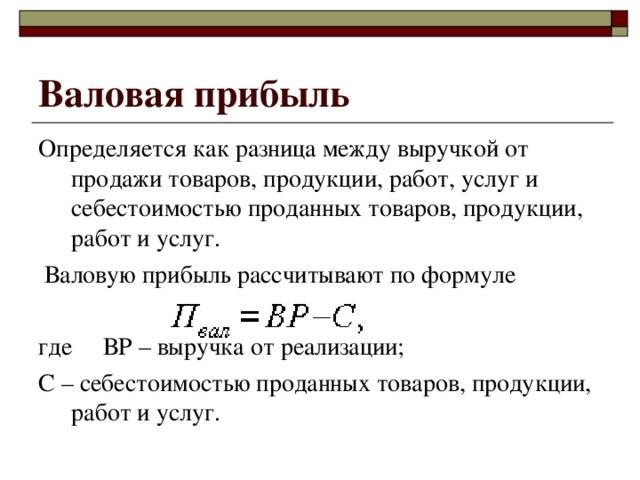

- Валовой (брутто-выручка). Это отпускная цена, в которую включены все налоговые сборы (акциз, налог с продаж, НДС) и иные обязательные государственные платежи.

- Чистой (нетто-выручка). Это сумма денег, полученная за товар или услугу, с вычетом всех акцизов, налогов и пошлин. Чистую выручку фиксируют в Отчете о прибылях и убытках компании. Она выступает основным источником формирования доходов предприятия.

Способы учета выручки в организации

Расчет выручки производится для:

- анализа востребованности продаваемой продукции или предоставляемых услуг;

- определения экономической успешности фирмы.

На основании проведенного учета руководитель предприятия может составить план закупок и стратегический план производства, скорректировать стоимость товаров.

Размером выручки компании часто интересуются ее торговые партнеры, кредиторы и инвесторы.

К основным методам расчета выручки относятся:

- Кассовый.

В его рамках учитываются только деньги, которые уже поступили на банковский счет или в кассу организации. Соответственно, при предоставлении рассрочки экономический субъект получает выручку только после полного внесения оплаты.

Соответственно, при предоставлении рассрочки экономический субъект получает выручку только после полного внесения оплаты.К выручке относят и продукцию, полученную предприятием по договору обмена. В данной ситуации рассматривается ее денежная стоимость. Однако сейчас в стране такие сделки практически не проводятся.

- Метод начисления.

Выручка вносится в расчет сразу после отгрузки товаров покупателю (даже если реальная оплата за продукцию производится позднее).

Составные части общей выручки

Структура общей выручки организации такова:

- Выручка от функциональной деятельности (продажи произведенной либо ранее приобретенной продукции, выполненных работ, оказанных услуг).

- Выручка от инвестиций в коммерческие проекты фирм-партнеров.

- Выручка от финансовых операций (размещения свободных денег на депозитных счетах, вложения в уставные капиталы и акции других предприятий и т.

д.).

д.).

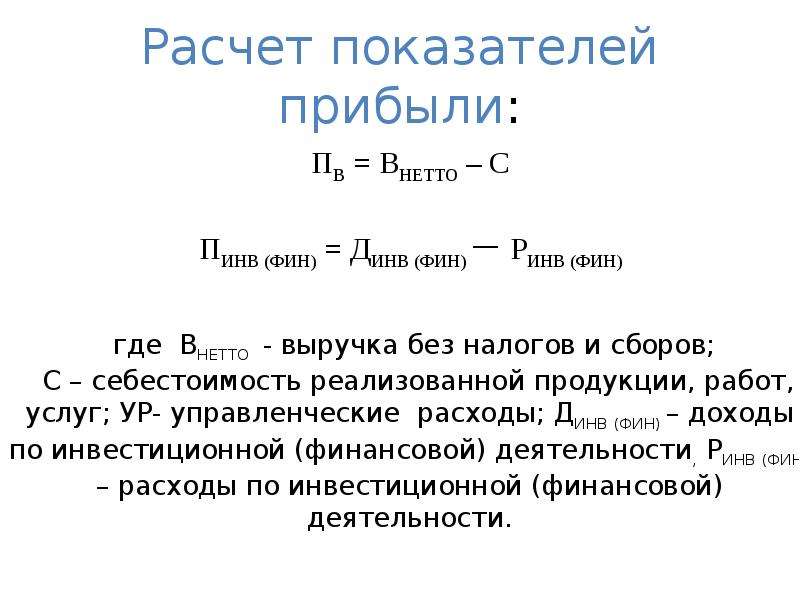

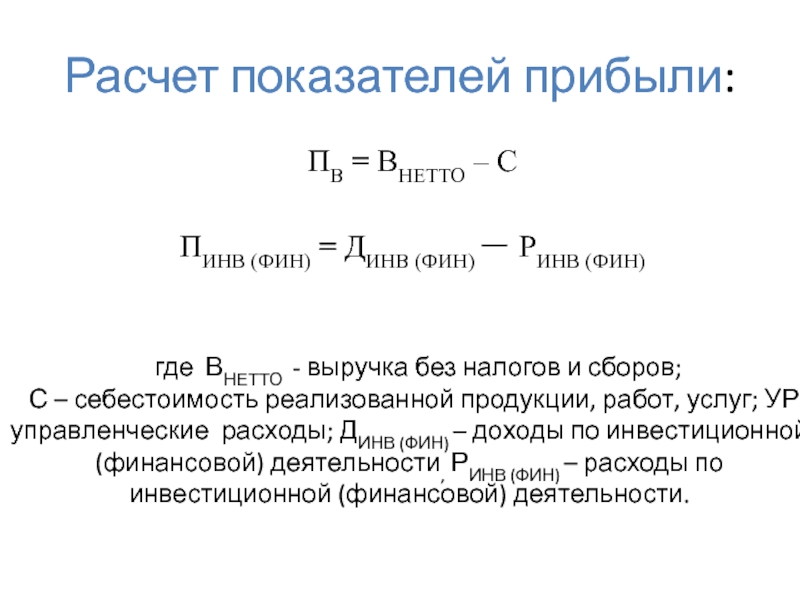

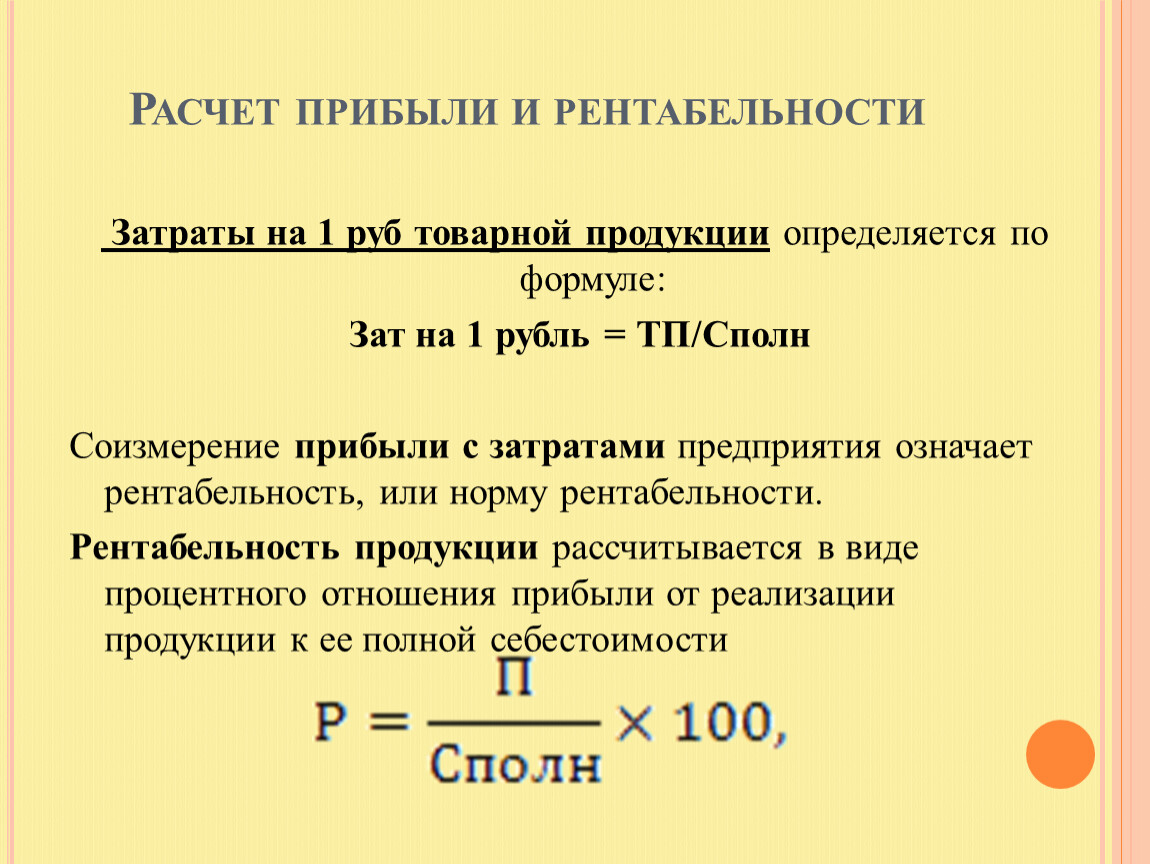

Отличие между выручкой и прибылью

Как прибыль, так и выручка являются показателями, характеризующими финансовое состояние организации. Однако прибыль – это более широкое понятие. Ее формируют все имеющиеся доходы компании (выручка, проценты от банков, внесенные штрафы от контрагентов и т.д.). При исчислении прибыли от общей суммы доходов отнимают расходы (налоги, закупку сырья, аренду помещения, заработную плату работников).

Выручка не может быть ниже нуля, поскольку при ее расчете не принимаются во внимание издержки. Прибыль же может иметь не только положительное, но и отрицательное значение. Во втором случае деятельность фирмы считается убыточной.

Выручка – это однозначная величина. В ее состав входят только суммы денежных поступлений. Прибыль гораздо емче. Она бывает общей, предельной, бухгалтерской, экономической, валовой, льготируемой и т.д.

Что такое выручка: объясняем | SendPulse

Выручка — это денежные средства, которые компания получает от реализации своих товаров и услуг за определенный срок. Выручкой считаются поступления только от основной деятельности, а другие поступления называют доходами.

Выручкой считаются поступления только от основной деятельности, а другие поступления называют доходами.

Давайте узнаем, почему компаниям необходимо подсчитывать этот показатель.

Для чего нужно знать выручку?

Выручка является одним из ключевых показателей эффективности предприятия. Его расчет помогает оценить спрос на товары и услуги и определить, насколько ваши товары интересны покупателям.

Кроме того, сопоставив полученный объем выручки с запланированным, вы можете разработать более эффективный план производства, закупок и корректировать маркетинговую стратегию. Выручка также помогает разработать правильную ценовую политику и является индикатором того, насколько цены соответствуют возможностям целевой аудитории.

Размер выручки нужно знать, прежде всего, руководителю компании. Часто эти данные запрашивают деловые партнеры, кредиторы и инвесторы.

Давайте узнаем, каким образом подсчитывается выручка.

Как подсчитывать выручку?

В бухгалтерском учете применяют два метода подсчета выручки.

- Кассовый метод. Выручкой считаются поступившие на счета или в кассу предприятия деньги, а также полученный по бартеру товар.

- Метод начисления. Выручка начисляется в момент, когда потребители платят за товары и услуги компании.

Часто понятие выручки путают с прибылью. Давайте разберемся, какая между ними разница.

Чем выручка отличается от прибыли?

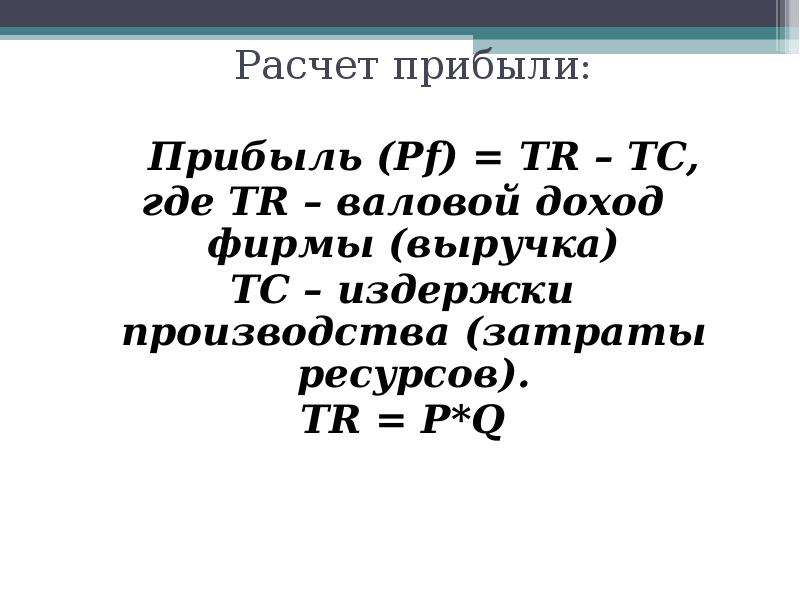

Выручка представляет собой только сумму средств, которые компания получает от своей деятельности без учета расходов. Прибыль — это разница между выручкой и расходами. Расходами считаются затраты на обеспечение работы предприятия. Также, между выручкой и прибылью существуют следующие различия.

- Способ исчисления. Размер выручки может быть нулевым или положительным, в то время как прибыль может быть отрицательным значением.

- Состав. Достаточно знать все доходы предприятия, чтобы знать выручку.

Однако, чтобы вычислить объем прибыли, нужно знать размер доходов и расходов.

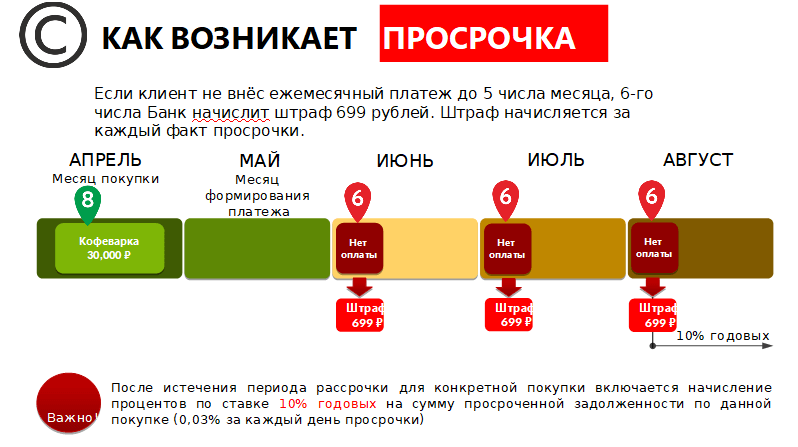

Однако, чтобы вычислить объем прибыли, нужно знать размер доходов и расходов. - Потенциальность. Выручка может быть потенциальной если компания позволяет покупателям оформлять товары в рассрочку. Даже если денег на счету фактически нет, есть гарантия того, что они будут там в указанный договором срок. Прибыль же не может быть гипотетической, потому что она рассчитывается только на основании фактических платежей.

- Сложность понятия. Выручка имеет единственное значение, в то время как прибыль имеет две формы: валовая и чистая. Чистая прибыль — это размер доходов, оставшихся после уплаты всех налогов.

Давайте узнаем, куда компании направляют свою выручку.

На что нужно тратить выручку?

Обычно выручка тратится на следующие цели:

- оплата услуг дистрибьюторов;

- покупка сырья для производства товаров;

- выплата зарплаты сотрудникам компании;

- оплата налогов;

- диверсификация предприятия.

Иными словами, выручка инвестируется в поддержание функционирования бизнеса и в его развитие. Если поступления выручки по каким-то причинам задерживаются, это повлечет за собой убытки, уменьшение прибыли, штрафы за неуплату по кредитам, проблемы с деловыми партнерами и неспособность оплатить хозяйственные счета в полном объеме. Одна из основных задач руководства компании заключается в обеспечении бесперебойного и своевременного получения выручки.

Поздравляем, теперь вы знаете, что такое выручка, для чего она нужна и как ее подсчитывать.

Обновлено: 27.03.2023

с использованием формулы дохода от продаж

Понимание вашего дохода имеет решающее значение для здоровья вашего бизнеса. Узнайте, как формула дохода от продаж помогает рассчитать доход для оптимизации ценовой стратегии, планирования расходов, определения стратегий роста и анализа тенденций.

- Что такое доход?

- Что такое общий доход?

- Формула общего дохода

- Что такое доход от продаж?

- Как рассчитать выручку от продаж

- Возможные ловушки

- Чистая выручка по сравнению с валовой выручкой

- Признанная выручка по сравнению с отложенной выручкой

Прежде чем мы перейдем к формуле расчета выручки, давайте проясним еще одну формулу выручки:

Понимание выручки = понимание вашего бизнеса = развитие вашего бизнеса

Выручка — самый фундаментальный показатель для любой компании, и все же его редко понимают правильно. Во-первых, существует более одного вида дохода. Во-вторых, запись и расчет становятся все более сложными по мере роста вашего бизнеса. И в-третьих, после того, как вы его вычислили, вы должны знать, что с ним делать.

Будущее вашего бизнеса начинается с одного простого уравнения.

Что такое доход?

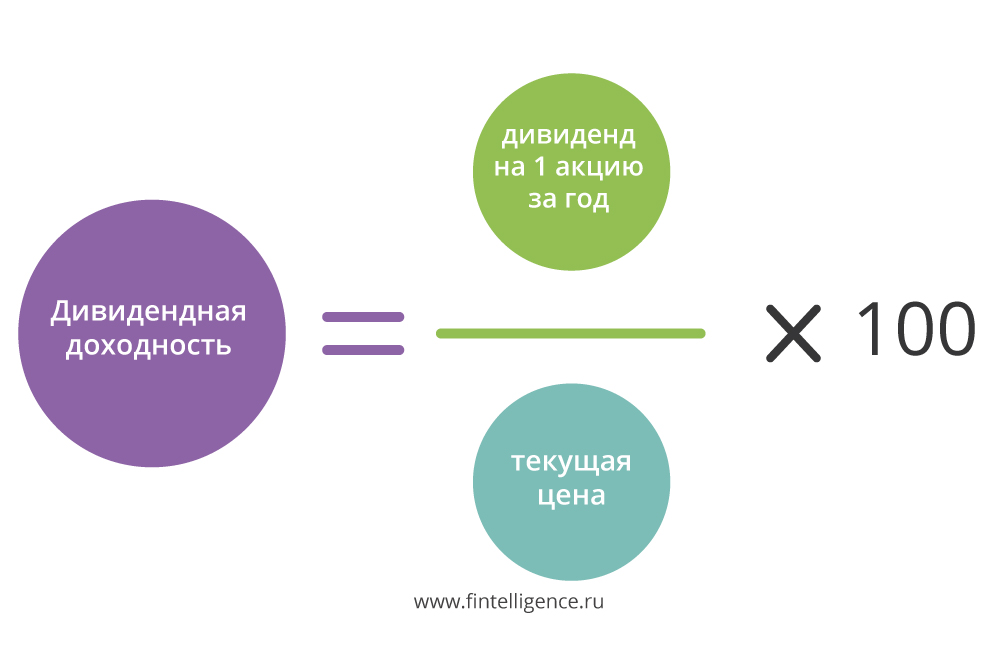

Выручка (иногда называемая доходом от продаж) представляет собой сумму валового дохода, полученного в результате продажи продуктов или услуг. Простой способ найти доход — умножить количество продаж на цену продажи или среднюю цену услуги (доход = продажи x средняя цена услуги или цена продажи).

Простой способ найти доход — умножить количество продаж на цену продажи или среднюю цену услуги (доход = продажи x средняя цена услуги или цена продажи).

При этом не все доходы равны. Буквально. Возможность различать различные виды доходов жизненно важна для надлежащего учета и отчетности.

Что такое общий доход?Общий доход — это весь доход, полученный от общего объема продаж товаров и услуг , независимо от источника дохода : продажи, маркетинг, успех клиентов и инвестиции. Общий доход почти всегда выше, чем доход от продаж, потому что он представляет собой совокупность всех r каналов, приносящих доход компании. Таким образом, расчет общего дохода немного отличается.

СвязанныеМетрики и производительность

Руководство по росту: методы расчета и измерения темпов роста [+формула]

Формула общего дохода

единиц продукции в любой момент времени.Формула общего дохода выглядит просто:

Цена * проданное количество = общий доход

Что такое доход от продаж? Доход от продаж — это доход, полученный исключительно от общего объема продаж товаров или услуг компанией. Это исключает доход, полученный от любого другого потока доходов, который не является продажами, например, проценты по наличным деньгам в банке. Таким образом, выручка от продаж является подмножеством общей выручки. Другими словами, все продажи — это выручка, но не вся выручка — это продажи.

Это исключает доход, полученный от любого другого потока доходов, который не является продажами, например, проценты по наличным деньгам в банке. Таким образом, выручка от продаж является подмножеством общей выручки. Другими словами, все продажи — это выручка, но не вся выручка — это продажи.

Формула дохода от продаж рассчитывает доход путем умножения количества проданных единиц на среднюю цену за единицу. Сервисные компании рассчитывают формулу несколько иначе: умножая количество клиентов на среднюю цену услуги.

Теперь давайте посмотрим на саму формулу выручки (в обеих формах):

для предприятий на основе продуктов

Доход = количество проданных единиц.

Доход = количество клиентов x средняя цена услуг

Пример дохода от продаж

В прошлом году мы продали 1000 игровых консолей по 350 долларов за штуку.

Доход от продаж = 1000 x 350 = 350 000 долларов США

СвязанныеПоказатели и производительность

Оборот и выручка: основные различия и зачем их знать

Возможные ловушки при использовании формулы выручки от продаж Отслеживание доходов вручную (например, с помощью формул Excel или ввода значений вручную) может привести к неисчислимым проблемам:

- Отслеживание доходов вручную может быстро выйти из-под контроля.

Вы должны выяснить, когда вы имеете право на оплату каждой подписки. Вы берете это на счет? Вы берете его постепенно в течение месяца оплаты? Вы берете плату за единицу использования?

Вы должны выяснить, когда вы имеете право на оплату каждой подписки. Вы берете это на счет? Вы берете его постепенно в течение месяца оплаты? Вы берете плату за единицу использования? - Необходимо учитывать каждое изменение в вашем бизнесе, влияющее на доход. Например, если вы измените страницу с ценами, базовые электронные таблицы необходимо будет изменить, чтобы учесть это. Скидки, возвраты, новые цены, дополнительный доход и корпоративные уровни могут усложнить объем данных, которые необходимо согласовать в конце года.

Если вы работаете по подписке, рассчитать доход может быть еще сложнее. Теперь пришло время для еще одного раунда «против».

Чистая выручка против валовой выручки

Дело в том, что не все доходы равны. Буквально. Возможность различать разные виды дохода жизненно важна для бухгалтерского учета, особенно в отношении чистого и валового дохода.

Неправильные представления о чистой и валовой выручке могут существенно повлиять на налог на прибыль компании. Поэтому важно уметь различать эти два понятия:

Поэтому важно уметь различать эти два понятия:

- Валовой доход относится ко всем доходам от продажи без учета каких-либо расходов из любого источника. Если розничный продавец продает последнюю модель кроссовок из новой линейки за 100 долларов, валовой доход составит 100 долларов.

- Чистая выручка вычитает себестоимость проданных товаров из валовой выручки. Плата за производство, отгрузку и хранение, а также любые скидки, надбавки и возвраты могут потенциально способствовать увеличению этих затрат. Чистый доход от товара стоимостью 100 долларов, производство которого стоит 25 долларов, составит 75 долларов.

Финансы

Отложенный доход: это обязательство и как его учитывать?

Сравнение признанной выручки с отложенной выручкой

Признанная выручка простая; он регистрируется, как только бизнес-операция проводится. Как только продажа будет завершена, вы можете записать ее — всю — в свои финансовые отчеты.

Компания, работающая по подписке, регулярно получает оплату за товары или услуги, которые они поставят в будущем. Поскольку компания получила деньги до того, как заработала их, это известно как отложенный доход. Следовательно, это должно отражаться не как фактический доход, а как краткосрочное обязательство.

Допустим, компания предлагает услугу подписки на видео за 8,99 долларов в месяц, что в сумме составляет 107,88 долларов в год. Получив покупку годовой подписки от нового клиента, компания не может просто записать годовую подписку. Каждый ежемесячный платеж регистрируется по мере его поступления в компанию, а затем сторнируется и учитывается как выручка в конце годового цикла.

Денежные потоки не являются доходом, и отношение к ним как к одному и тому же может быть фатальным для вашего бизнеса. Имейте в виду разницу при расчете и регистрации вашего дохода.

Что такое доход? Определение, формула, расчет и пример

Что такое доход?

Доход — это деньги, полученные от обычных деловых операций, рассчитанные как произведение средней цены продажи на количество проданных единиц. Это показатель верхней строки (или валового дохода), из которого вычитаются затраты для определения чистого дохода. Выручка также известна как продажи в отчете о прибылях и убытках.

Это показатель верхней строки (или валового дохода), из которого вычитаются затраты для определения чистого дохода. Выручка также известна как продажи в отчете о прибылях и убытках.

Ключевые выводы

- Выручка, которую часто называют продажами или выручкой, представляет собой деньги, полученные от обычных деловых операций.

- Операционный доход – это доход (от продажи товаров или услуг) за вычетом операционных расходов.

- Внереализационный доход – это нечастый или разовый доход, полученный из вторичных источников (например, доходы от судебных исков).

- Некоммерческие организации, такие как правительства, некоммерческие организации или частные лица, также сообщают о доходах, хотя расчеты и источники для каждого из них различаются.

- Доход — это только выручка от продажи, тогда как доход или прибыль включают расходы на получение дохода и отчет о чистой (не валовой) прибыли.

Что такое доход?

Понимание доходов

Выручка – это деньги, приносимые компании в результате ее хозяйственной деятельности. Существуют различные способы расчета выручки в зависимости от используемого метода учета. Учет по методу начисления будет включать продажи, сделанные в кредит, как выручку за товары или услуги, поставленные покупателю. По определенным правилам выручка признается, даже если платеж еще не получен.

Существуют различные способы расчета выручки в зависимости от используемого метода учета. Учет по методу начисления будет включать продажи, сделанные в кредит, как выручку за товары или услуги, поставленные покупателю. По определенным правилам выручка признается, даже если платеж еще не получен.

Необходимо проверить отчет о движении денежных средств, чтобы оценить, насколько эффективно компания собирает причитающиеся деньги. Кассовый учет, с другой стороны, будет учитывать продажи как выручку только после получения оплаты. Денежные средства, выплаченные компании, известны как «квитанция». Можно иметь квитанции без выручки. Например, если клиент заранее оплатил еще не оказанную услугу или недоставленный товар, это действие приводит к квитанции, но не к выручке.

Выручка известна как верхняя строка, потому что она появляется первой в отчете о прибылях и убытках компании. Чистая прибыль, также известная как чистая прибыль, представляет собой доходы за вычетом расходов. Прибыль возникает, когда доходы превышают расходы.

Чтобы увеличить прибыль и, следовательно, прибыль на акцию (EPS) для своих акционеров, компания увеличивает доходы и/или сокращает расходы. Инвесторы часто рассматривают выручку и чистую прибыль компании отдельно, чтобы определить состояние бизнеса. Чистая прибыль может расти, в то время как доходы остаются на прежнем уровне из-за сокращения расходов.

Такая ситуация не сулит ничего хорошего для долгосрочного роста компании. Когда публичные компании сообщают о своих квартальных доходах, большое внимание уделяется двум цифрам: выручке и прибыли на акцию. Компания, превосходящая ожидания аналитиков по выручке и прибыли на акцию или не достигающая их, часто может повлиять на цену акций.

Виды доходов

Выручка компании может быть разделена в соответствии с подразделениями, которые ее генерируют. Например, Toyota Motor Corporation может классифицировать выручку по каждому типу транспортных средств. В качестве альтернативы можно сгруппировать доход по типу автомобиля (т. е. компактный или грузовой).

е. компактный или грузовой).

Компания также может различать выручку между материальными и нематериальными линейками продуктов. Например, продукты Apple включают iPad, Apple Watch и Apple TV. В качестве альтернативы Apple может быть заинтересована в отдельном анализе своих сервисов Apple Music, Apple TV+ или iCloud.

Доход можно разделить на операционный доход — продажи от основного бизнеса компании — и внереализационный доход, полученный из вторичных источников. Поскольку эти неоперационные источники дохода часто бывают непредсказуемыми или неповторяющимися, их можно назвать разовыми событиями или доходами. Например, выручка от продажи актива, непредвиденная прибыль от инвестиций или деньги, присужденные в результате судебного разбирательства, являются внереализационными доходами.

Формула и расчет дохода

Формула и расчет дохода будут различаться в зависимости от компаний, отраслей и секторов. У сервисной компании будет другая формула, чем у розничного продавца, в то время как у компании, которая не принимает возвраты, могут быть другие расчеты, чем у компаний с периодами возврата. Вообще говоря, формула для расчета чистой выручки выглядит следующим образом:

Вообще говоря, формула для расчета чистой выручки выглядит следующим образом:

Чистая выручка = (Проданное количество * Цена за единицу) — Скидки — Надбавки — Возвраты

Основная составляющая дохода – это количество проданного товара, умноженное на цену. Для сервисной компании это количество часов обслуживания, умноженное на оплачиваемую ставку за обслуживание. Для розничного продавца это количество проданных товаров, умноженное на продажную цену.

Очевидным ограничением этой формулы является компания с диверсифицированной линейкой продуктов. Например, Apple может продавать MacBook, iPhone и iPad по разным ценам. Таким образом, формула чистого дохода должна быть рассчитана для каждого продукта или услуги, а затем сложена, чтобы получить общий доход компании.

Есть несколько компонентов, которые уменьшают выручку, указанную в финансовой отчетности компании, в соответствии с правилами бухгалтерского учета. Скидки на предложенную цену, скидки, предоставляемые покупателям, или возвраты продукции вычитаются из общей суммы сбора. Обратите внимание, что некоторые компоненты (например, скидки) следует вычитать только в том случае, если цена за единицу, использованная в предыдущей части формулы, соответствует рыночной (не дисконтной) цене.

Обратите внимание, что некоторые компоненты (например, скидки) следует вычитать только в том случае, если цена за единицу, использованная в предыдущей части формулы, соответствует рыночной (не дисконтной) цене.

Доходы одной организации часто являются расходами другой организации. Например, ваши личные семейные расходы в размере 1000 долларов на покупку новейшего смартфона составляют 1000 долларов дохода для телефонной компании.

Пример дохода

Microsoft может похвастаться диверсифицированной линейкой продуктов, которые приносят много видов дохода. Компания определяет свой бизнес в нескольких различных каналах, включая:

- Производительность и бизнес-процессы: офисные продукты (коммерческие и потребительские), LinkedIn, продукты Dynamics

- Intelligent Cloud: серверные продукты и облачные службы

- Дополнительные персональные вычисления: WIndows OEM, Windows Commercial, Xbox, Surface.

Как показано ниже, Microsoft сообщила о 49,36 миллиарда долларов в течение третьего квартала 2022 года. Согласно требованиям к отчетности высокого уровня, отчет о прибылях и убытках Microsoft отображается между доходами от продуктов и доходами от услуг / других доходов.

Согласно требованиям к отчетности высокого уровня, отчет о прибылях и убытках Microsoft отображается между доходами от продуктов и доходами от услуг / других доходов.

В дополнительных отчетах Microsoft уточняет источники доходов. Например, разбивка выручки в размере 49,36 млрд долларов, полученной в третьем квартале 2022 года, была довольно равномерно распределена между тремя линейками продуктов:

Microsoft, выручка сегмента за 3 квартал 2022 г.Выручка и доход/прибыль

Многие организации могут сообщать как о выручке, так и о доходах/прибыли. Эти два термина используются для обозначения различных накоплений чисел.

Выручка часто представляет собой валовую выручку, полученную организацией. Это измерение только компонента дохода в деятельности предприятия. Для бизнеса доход – это все деньги, которые он заработал.

Доход/прибыль обычно включает в себя другие аспекты бизнеса. Например, чистая прибыль или расходы, такие как себестоимость проданных товаров, операционные расходы, налоги и процентные расходы. В то время как выручка представляет собой валовую сумму, ориентированную только на сбор выручки, доход или прибыль включают в себя другие аспекты бизнеса, которые сообщают о чистой выручке.

В то время как выручка представляет собой валовую сумму, ориентированную только на сбор выручки, доход или прибыль включают в себя другие аспекты бизнеса, которые сообщают о чистой выручке.

Особые соображения

Признание выручки: ASC 606

В 2016 году Совет по стандартам финансовой отчетности опубликовал отчет «Выручка по договорам с клиентами» (тема 606). В обновлении стандартов бухгалтерского учета изложены новые рекомендации о том, как компании должны сообщать о доходах. Руководство требует, чтобы организация признавала выручку в соответствии с пятью этапами:

- Укажите контракт с клиентом.

- Определите обязанность к исполнению в договоре.

- Определить цену контракта.

- Распределить цену сделки на обязанность(и) к исполнению в договоре.

- Признать выручку, когда организация выполняет обязанность к исполнению.

Государственные доходы

В случае правительства доход представляет собой деньги, полученные от налогообложения, сборов, штрафов, межправительственных субсидий или переводов, продажи ценных бумаг, прав на полезные ископаемые или ресурсы, а также любые осуществленные продажи. Правительства собирают доходы от граждан в пределах своего округа и сборы от других государственных учреждений.

Правительства собирают доходы от граждан в пределах своего округа и сборы от других государственных учреждений.

Некоммерческие доходы

Для некоммерческих организаций доходами являются их валовые поступления. Его компоненты включают пожертвования от частных лиц, фондов и компаний, гранты от государственных органов, инвестиции и/или членские взносы. Некоммерческий доход может быть получен за счет мероприятий по сбору средств или добровольных пожертвований.

Доход от недвижимости

С точки зрения инвестиций в недвижимость доход относится к доходу, полученному от собственности, например, арендная плата, плата за парковку или арендная плата. Когда операционные расходы, понесенные при управлении имуществом, вычитаются из дохода от собственности, в результате получается чистая операционная прибыль (NOI). Пустующая недвижимость технически не приносит никакого операционного дохода, хотя владелец собственности может быть обязан сообщать о корректировках справедливой рыночной стоимости, которые приводят к прибыли при внешней отчетности о своих финансах.

Что означает доход в бизнесе?

Выручка – это деньги, полученные компанией в основном от продажи ее продуктов или услуг клиентам. Существуют определенные правила бухгалтерского учета, которые определяют, когда, как и почему компания признает выручку. Например, компания может получить наличные деньги от клиента. Однако компания может быть не в состоянии признать выручку до тех пор, пока она не выполнит свою часть договорных обязательств.

Доход и денежный поток — одно и то же?

Нет. Выручка — это деньги, которые компания зарабатывает от продажи своей продукции и услуг. Денежный поток — это чистая сумма денежных средств, переводимых в компанию и из нее. Доход является мерой эффективности продаж и маркетинга компании, тогда как денежный поток является скорее индикатором ликвидности. И выручка, и денежный поток должны анализироваться вместе для всестороннего обзора финансового состояния компании.

В чем разница между выручкой и доходом?

Выручка и доход иногда используются взаимозаменяемо. Однако эти два термина обычно означают разные вещи. Выручка часто используется для измерения общего объема продаж компанией своих товаров и услуг. Доход часто используется для включения расходов и отчета о чистой выручке, которую заработала компания.

Однако эти два термина обычно означают разные вещи. Выручка часто используется для измерения общего объема продаж компанией своих товаров и услуг. Доход часто используется для включения расходов и отчета о чистой выручке, которую заработала компания.

Как создать и рассчитать доход?

Многие компании получают доход от продажи товаров или услуг. По этой причине выручку иногда называют валовыми продажами. Доход также может быть получен из других источников. Изобретатели или артисты могут получать доход от лицензирования, патентов или гонораров. Инвесторы в недвижимость могут получать доход от сдачи в аренду.

Доходы федеральных и местных органов власти, скорее всего, будут в виде налоговых поступлений от налога на имущество или подоходного налога. Правительства также могут получать доход от продажи активов или процентный доход от облигаций. Благотворительные и некоммерческие организации обычно получают доход от пожертвований и грантов. Университеты могли бы получать доход от взимания платы за обучение, а также от доходов от инвестиций в свой фонд пожертвований.

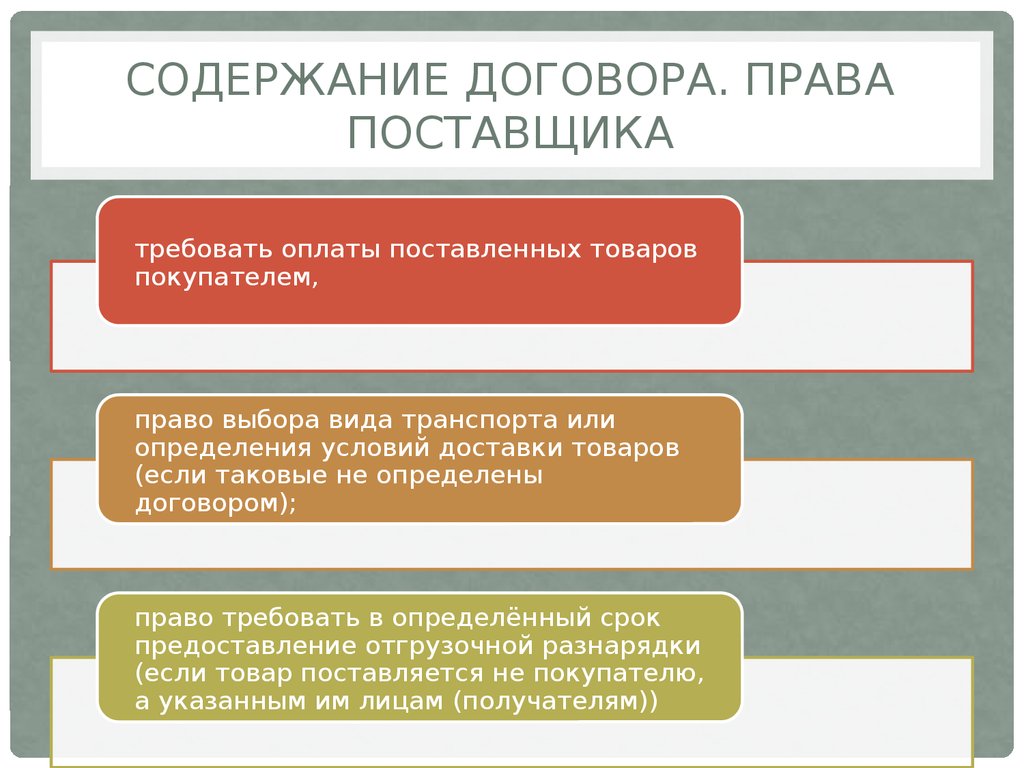

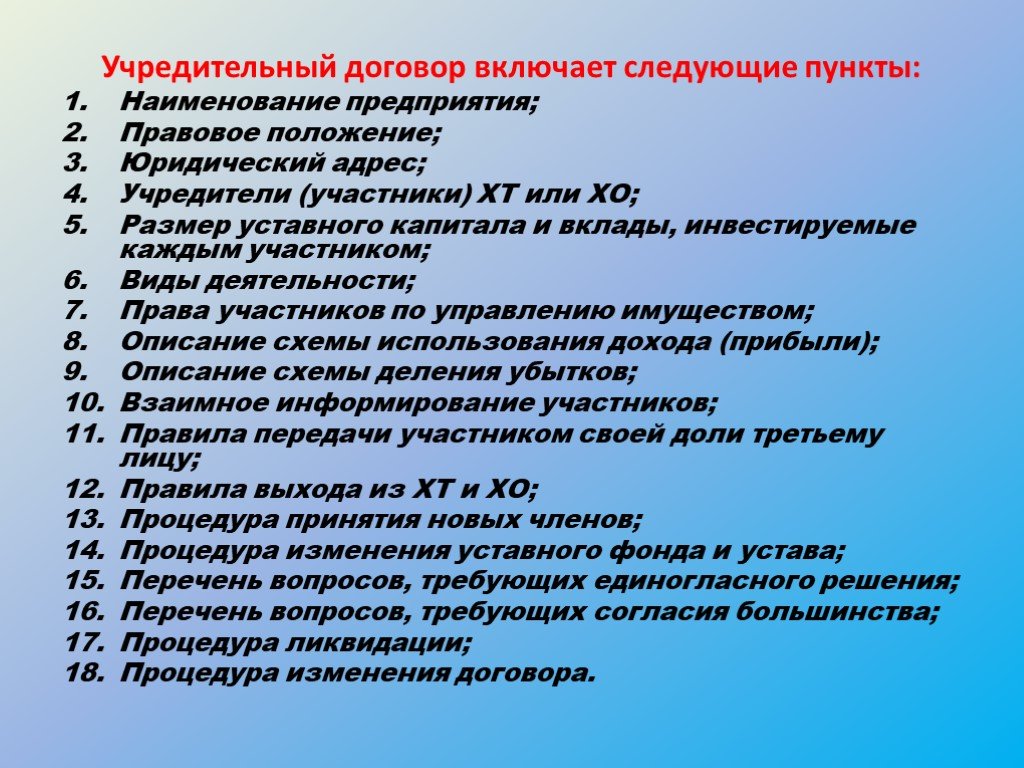

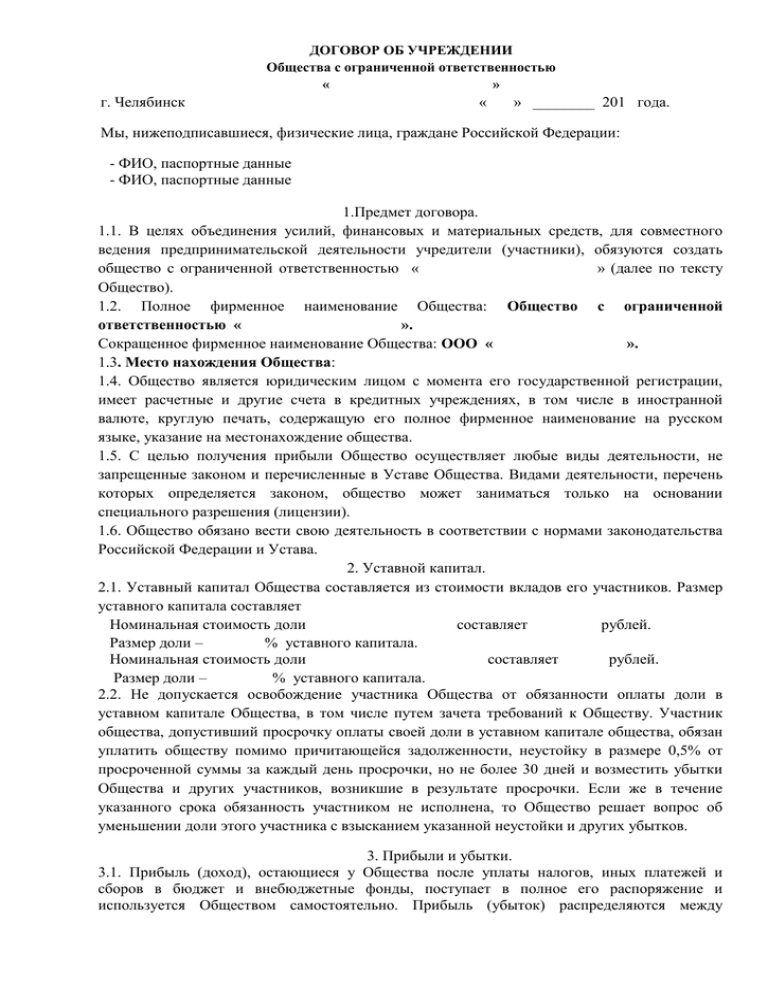

Содержание договора об учреждении включает в себя: Договор об учреждении ООО, образец, скачать, содержание, порядок заключения

Учредительный договор ООО или Договор об учреждении ООО – в чём разница?

Учредительный договор ООО или Договор об учреждении ООО – в чём разница?Говоря вообще, учредительный договор – это договор, который заключается между учредителями юридического лица во время решения о создании ООО. По учредительному договору учредители ООО обязуются в следующем:

- создать юридическое лицо, а также определить:

- порядок совместной деятельности по созданию ООО,

- условия передачи организации своего имущества и участия в его деятельности.

- условия и процедуру распределения между участниками прибыли и убытков;

- условия и порядок управления деятельностью юридического лица;

- условия и последовательность выхода учредителей (участников) из состава ООО.

Статью о списке учредителей ООО читайте по следующей ссылке.

Отметим, что на данный момент не следует путать учредительный договор с договором о создании, который заключается между акционерами в акционерных обществах, и Договором об учреждении ООО, который стал применяться с 1 июля 2009 года и заменил собой учредительный договор ООО. Это произошло на основании Федерального закона от 30.12.2008 № 312-ФЗ (ред. от 17.12.2009) «О внесении изменений в часть первую Гражданского кодекса Российской Федерации и отдельные законодательные акты Российской Федерации».

Это произошло на основании Федерального закона от 30.12.2008 № 312-ФЗ (ред. от 17.12.2009) «О внесении изменений в часть первую Гражданского кодекса Российской Федерации и отдельные законодательные акты Российской Федерации».

Статью о регистрации АО читайте по следующей ссылке.

Договор заключается только между учредителями при создании общества.

И в настоящее время словосочетание «учредительный договор ООО» употребляется в обществе скорее как разговорный термин, применяемый в прошлые годы. Но фактически содержание его и смысл остаются прежними. Но при этом нужно учесть некоторые нюансы:

Договор об учреждении ООО (в отличие от Учредительного договора) не является Учредительным документом, поэтому регулирует только правоотношения, которые связаны с выполнением учредителями обязательств при учреждении организации;

- ООО, учреждённым до 01 июля 2009 года перезаключать Договор об учреждении ООО не требуется;

- если впоследствии в Обществе увеличиться количество участников, которые до момента увеличения состояли только из одного участника, то им заключать Договор об учреждении ООО также не требуется.

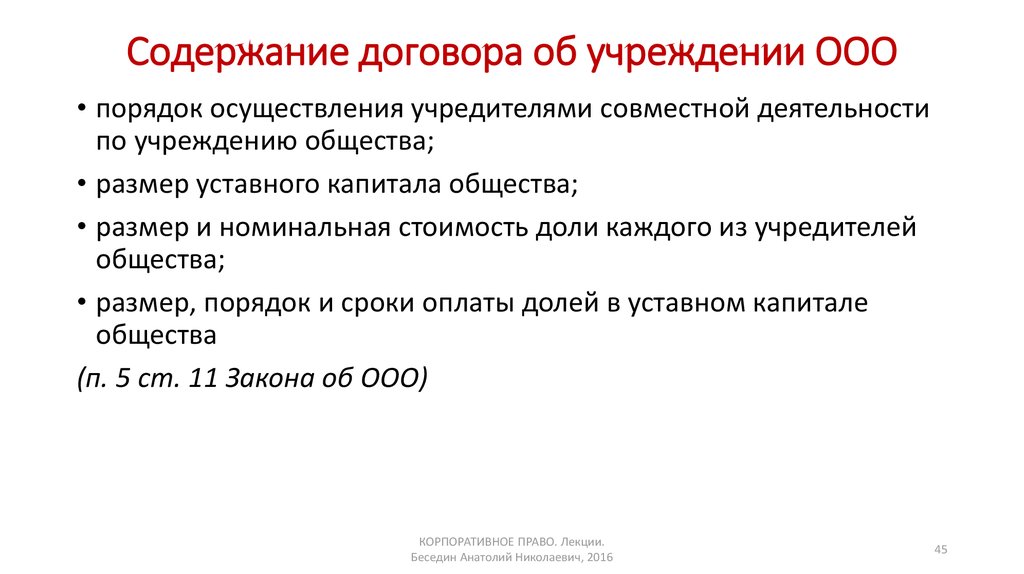

Что содержится в Договоре об учреждении ООО?

К содержанию Договора есть определённые требования, полный перечень которых закреплён в п.5 ст.11 Федерального закона «Об обществах с ограниченной ответственностью». Вот, что предусматривает содержание Договора:

Дополнительные положения к учредительному договоруПо желанию учредителей Договором могут быть предусмотрены следующие положения:

1) Способы и порядок предоставления участником компенсации для досрочного прекращения права пользования имуществом, которое было передано учредителем в пользование организации в качестве вклада в уставный капитал ООО. Статью об Уставе ООО читайте по следующей ссылке.

2) В отношении имущества, переданного исключённым или вышедшим из Общества участником в пользование предприятию в качестве вклада в Уставный капитал ООО. Такое имущество останется в Обществе на период срока, согласно которому оно было передано.

Такое имущество останется в Обществе на период срока, согласно которому оно было передано.

3) Взыскание неустойки — штрафа, пени — за неисполнение обязанностей по оплате долей в Уставном капитале. Хотя на практике отмечается, что неустойки за неисполнение обязанностей в Обществе не предусмотрены.

Договор об учреждении ООО, так же как и протокол, подписывается всеми учредителями (а также ставятся печати представителей юридических лиц – учредителей).

Рекомендуется распечатать и подписать сразу несколько экземпляров договора, например, один в регистрирующий налоговый орган, далее по одному экземпляру каждому учредителю.

Если в документе больше одного листа, то он должен быть прошит.

Данный документ не является учредительным и с 2009 года не обязателен к подаче в регистрирующий орган при регистрации, поэтому его вы можете подписать только для самих себе, т.е. для учредителей. Тем не менее, как пишут некоторые регистраторы, в ряде регистрирующих органах его до сих пор требуют. Если у вас именно такой орган, то можете приложить этот документ к общему комплекту документов.

Если у вас именно такой орган, то можете приложить этот документ к общему комплекту документов.

Юридическая компания «Оптима Лекс» с 2000 года специализируется в сфере регистрации ООО в Москве и Московской области. Наша компания поможет Вам пройти все этапы государственной регистрации ООО, регистрацию ООО в налоговой, соответственно установленному сроку регистрации ООО, подготовим все необходимые документы для регистрации ООО Вашем районе, включая изготовление печати ООО и договор об учреждении.

Учредительный договор ООО или Договор об учреждении ООО – в чём разница? — звоните для более подробной консультации!

+7 (495) 419-06-63

ГК РФ Статья 52. Учредительные документы юридических лиц \ КонсультантПлюс

Подготовлена редакция документа с изменениями, не вступившими в силу

ГК РФ Статья 52. Учредительные документы юридических лиц

(в ред. Федерального закона от 05.05.2014 N 99-ФЗ)

(см. текст в предыдущей редакции)

текст в предыдущей редакции)

1. Юридические лица, за исключением хозяйственных товариществ и государственных корпораций, действуют на основании уставов, которые утверждаются их учредителями (участниками), за исключением случая, предусмотренного пунктом 2 настоящей статьи.

(в ред. Федеральных законов от 29.06.2015 N 209-ФЗ, от 03.07.2016 N 236-ФЗ)

(см. текст в предыдущей редакции)

Хозяйственное товарищество действует на основании учредительного договора, который заключается его учредителями (участниками) и к которому применяются правила настоящего Кодекса об уставе юридического лица.

Государственная корпорация действует на основании федерального закона о такой государственной корпорации.

(абзац введен Федеральным законом от 03.07.2016 N 236-ФЗ)

2. Юридические лица могут действовать на основании типового устава, утвержденного уполномоченным государственным органом. Сведения о том, что юридическое лицо действует на основании типового устава, утвержденного уполномоченным государственным органом, указываются в едином государственном реестре юридических лиц.

Типовой устав, утвержденный уполномоченным государственным органом, не содержит сведений о наименовании, фирменном наименовании, месте нахождения и размере уставного капитала юридического лица. Такие сведения указываются в едином государственном реестре юридических лиц.

(п. 2 в ред. Федерального закона от 29.06.2015 N 209-ФЗ)

(см. текст в предыдущей редакции)

3. В случаях, предусмотренных законом, учреждение может действовать на основании единого типового устава, утвержденного его учредителем или уполномоченным им органом для учреждений, созданных для осуществления деятельности в определенных сферах.

4. Устав юридического лица, утвержденный учредителями (участниками) юридического лица, должен содержать сведения о наименовании юридического лица, его организационно-правовой форме, месте его нахождения, порядке управления деятельностью юридического лица, а также другие сведения, предусмотренные законом для юридических лиц соответствующих организационно-правовой формы и вида. В уставах некоммерческих организаций, уставах унитарных предприятий и в предусмотренных законом случаях в уставах других коммерческих организаций должны быть определены предмет и цели деятельности юридических лиц. Предмет и определенные цели деятельности коммерческой организации могут быть предусмотрены уставом также в случаях, если по закону это не является обязательным.

В уставах некоммерческих организаций, уставах унитарных предприятий и в предусмотренных законом случаях в уставах других коммерческих организаций должны быть определены предмет и цели деятельности юридических лиц. Предмет и определенные цели деятельности коммерческой организации могут быть предусмотрены уставом также в случаях, если по закону это не является обязательным.

(в ред. Федеральных законов от 23.05.2015 N 133-ФЗ, от 29.06.2015 N 209-ФЗ)

(см. текст в предыдущей редакции)

5. Учредители (участники) юридического лица, а в случаях, предусмотренных законом, также органы юридического лица (пункт 1 статьи 53) вправе утвердить регулирующие корпоративные отношения (пункт 1 статьи 2) и не являющиеся учредительными документами внутренний регламент и иные внутренние документы юридического лица.

(в ред. Федерального закона от 25.02.2022 N 20-ФЗ)

(см. текст в предыдущей редакции)

Во внутреннем регламенте и в иных внутренних документах юридического лица могут содержаться положения, не противоречащие учредительному документу юридического лица.

6. Изменения, внесенные в учредительные документы юридических лиц, приобретают силу для третьих лиц с момента государственной регистрации учредительных документов, а в случаях, установленных законом, с момента уведомления органа, осуществляющего государственную регистрацию, о таких изменениях. Однако юридические лица и их учредители (участники) не вправе ссылаться на отсутствие регистрации таких изменений в отношениях с третьими лицами, действовавшими с учетом таких изменений.

Ключевые условия для включения в учредительный договор • РУКОВОДСТВО ПО ЗАПУСКУ ROCK CENTER

Шихар Гош, Мэрилин Морган Вестнер и Мэтт Фишер

По мере роста компании одна из самых важных вещей, которую могут сделать соучредители, — это формализовать свои отношения. Тем не менее, Forbes перечисляет отсутствие соглашения учредителей среди 10 основных юридических ошибок, допускаемых стартапами. А плохо составленные соглашения приводят к конфликту между основателями, который, по словам соучредителя Y-Combinator Пола Грэма, является одной из самых фатальных ошибок, убивающих стартапы. Где большинство соглашений идут не так, как надо? Какие ключевые условия должно включать ваше учредительное соглашение (FA)?

Где большинство соглашений идут не так, как надо? Какие ключевые условия должно включать ваше учредительное соглашение (FA)?

4 Ключевые области учредительного соглашения

- Роли и обязанности: определите, кто чем занимается и какие должности

- Права и вознаграждения: опишите права и вознаграждения за принятие решений, например, кто входит в совет директоров

- Обязательства: перечислите активы таких как IP, сеть, капитал и время, которое каждый соучредитель инвестирует

- Непредвиденные обстоятельства: Предусмотреть наделение правами

Распространенные ошибки в соглашениях учредителей

- Неспособность разделить обязанности в соответствии с навыками каждого учредителя.

- Отсутствие согласованных порогов принятия решений.

- Требование единогласного согласия по всем решениям и пренебрежение формулировкой тупиковых положений.

- При условии, что существует неявное понимание.

Мы поговорили с рядом ведущих предпринимателей об их личном опыте заключения соглашений с учредителями. Некоторые успешно работали без официальных письменных договоров учредителей. Другие с энтузиазмом заключали формальные соглашения с самого начала, которые закончились катастрофой, в то время как другие тщательно разрабатывали соглашения с течением времени, которые помогли их компании не сбиться с курса. Мы не можем дать вам точное правило для создания учредительного соглашения, и какой-то конфликт соучредителей неизбежен. Но мы можем предоставить основу, которая поможет вам избежать распространенных ошибок и даст вам возможность справляться с конфликтами.

Роли и обязанности

Когда соучредители обладают отличными индивидуальными навыками, роли могут органично встать на свои места, и у вас может возникнуть соблазн отказаться от написания учредительного соглашения. Например, когда три соучредителя запустили BlackBuck в 2015 году, они разделили роли в соответствии с набором навыков. Каждый согласился взять на себя функциональное руководство, соответствующее их навыкам: сбору средств, операциям и продажам. Но многие соучредители имеют значительное совпадение навыков и ожиданий. Обращение к ключевым условиям — ролям и обязанностям — в соглашении с учредителями становится критически важным.

Например, когда три соучредителя запустили BlackBuck в 2015 году, они разделили роли в соответствии с набором навыков. Каждый согласился взять на себя функциональное руководство, соответствующее их навыкам: сбору средств, операциям и продажам. Но многие соучредители имеют значительное совпадение навыков и ожиданий. Обращение к ключевым условиям — ролям и обязанностям — в соглашении с учредителями становится критически важным.

Определение того, кто что делает

Соучредители BlackBuck решили не подписывать официальное соглашение с самого начала. Тем не менее, они потратили время, чтобы четко установить ожидания в отношении обязанностей и разделения ролей. Согласование этих решений позволило их стартапу расти в геометрической прогрессии. В период с июля по декабрь 2015 года они расширились с трех офисов с тремя клиентами до 54 городов с 50 клиентами, а штат сотрудников вырос с 35 до 250 человек. Менее чем за два года они разработали технологическую платформу и построили сеть, которая произвела революцию в сфере грузоперевозок в Индии. промышленность. К концу 2018 года BlackBuck расширился до более чем 2000 точек, обслуживая более 10 000 клиентов.

промышленность. К концу 2018 года BlackBuck расширился до более чем 2000 точек, обслуживая более 10 000 клиентов.

Решение отказаться от письменного соглашения с учредителями сработало для BlackBuck, потому что они разделяли взаимодополняющие ожидания и озвучили свое соглашение о ролях и обязанностях.

Ожидаемые должности

Основатели BlackBuck также единодушно договорились о должностях и назначении генерального директора. Такой сценарий встречается относительно редко. Часто, когда существует два или более соучредителя, каждый из них рассчитывает стать генеральным директором. Планирование обсуждения ваших ожиданий в отношении должностей и общих обязанностей с вашим соучредителем на раннем этапе может смягчить конфликт в будущем.

Неизбежно, что на ранних стадиях — когда много неопределенности — и при масштабировании — когда потребности быстро меняются — должности и роли могут меняться. Вы можете указать, что роли будут периодически переоцениваться, например, каждые шесть месяцев, и, при необходимости, переопределять названия и роли, чтобы отражать изменяющиеся потребности.

Вы можете указать, что роли будут периодически переоцениваться, например, каждые шесть месяцев, и, при необходимости, переопределять названия и роли, чтобы отражать изменяющиеся потребности.

Разделение должностей и ролей не должно ограничивать роль соучредителя. Вместо этого он помогает обеспечить структуру, распределяя обязанности.

Вопросы о ролях и обязанностях

- Каковы должности каждого основателя?

- Есть ли у вас четко определенные обязанности для каждой роли?

- Установлены ли ограничения для ролей?

- Как вы допустите изменения, поскольку роли основателей со временем меняются?

Права и вознаграждения

Права учредителей, как правило, меняются после привлечения инвесторов, поэтому четкое разграничение с самого начала может помочь избежать будущих конфликтов и создать культуру открытости.

Права на принятие решений

Этот раздел соглашения с вашими учредителями охватывает две основные области. Во-первых, он определяет, кто обладает окончательной властью в различных аспектах бизнеса. Во-вторых, он определяет, какие обстоятельства имеют значение.

Большинство учредителей принимают решения на основе своего опыта, ролей и ожиданий. Иногда точки зрения не совпадают. Отсутствие пути принятия решений может привести к конфликту. Например, технический соучредитель может поставить цель на год для разработки продукта, в то время как бизнес-ориентированный соучредитель может захотеть гарантировать инвесторам, что продукт будет готов через 6 месяцев. Кто имеет право отменять какое решение, учитывая, что решения затрагивают один и тот же пул ресурсов?

Некоторые важные решения, такие как найм ключевых сотрудников, предоставление долевого участия, увольнение основателя, долгосрочные обязательства и привлечение нового капитала, требуют одобрения Совета. Как правило, им также требуется согласие всех учредителей. Что произойдет, если вы не согласны? Соглашение ваших учредителей должно быть адресовано вам, вы разрешите разногласия и тупиковые ситуации.

Как правило, им также требуется согласие всех учредителей. Что произойдет, если вы не согласны? Соглашение ваших учредителей должно быть адресовано вам, вы разрешите разногласия и тупиковые ситуации.

Даже если вы планируете продвигать культуру сотрудничества, не все решения должны приниматься коллективно. В соглашении с учредителями должно быть указано, кто имеет право принимать то или иное решение. Он должен предлагать план действий, если партнеры не согласны.

Вознаграждения

Какую компенсацию должен получить каждый соучредитель? Большинство основателей задают себе вопрос: «Какой процент собственности я получу в обмен на то, что вкладываю в это предприятие?» Вассерман обнаружил, что 73 % команд-основателей делят капитал в течение месяца после основания. Но при составлении учредительного соглашения акционерный капитал — это последних пунктов, которые вы должны обсудить.

Большинство учредителей предпочитают делить капитал поровну или рассчитывают долю капитала в процентах на основе взносов каждого соучредителя. Существует множество подходов и методов расчета собственного капитала. Но расчет процентов очень субъективен. Расчеты часто основаны на прошлых вкладах учредителей, которые многие переоценивают, и на ожидаемых будущих вкладах, которые невозможно точно предсказать.

Существует множество подходов и методов расчета собственного капитала. Но расчет процентов очень субъективен. Расчеты часто основаны на прошлых вкладах учредителей, которые многие переоценивают, и на ожидаемых будущих вкладах, которые невозможно точно предсказать.

Хотя ваш FA может охватывать распределение капитала, у вас также есть возможность сделать разделение капитала отдельным юридически обязывающим документом. Узнайте больше о принятии решения о распределении капитала в Как думать о разделении капитала . При обсуждении справедливости и прав на принятие решений не поддавайтесь распространенному искушению смешивать их.

Многие учредители совершают ошибку, создавая соотношение 1:1 между капиталом и правами на принятие решений. Но это часто приводит к будущему конфликту.

Например, технический соучредитель, внесший вклад в идею основания и интеллектуальную собственность, может иметь более высокую долю капитала с меньшими правами принятия решений. Процент владения акциями и прав на принятие решений не обязательно должны совпадать. Подумайте о том, чтобы структурировать свою ОС таким образом, чтобы решать вопросы справедливости и принятия решений по отдельности.

Процент владения акциями и прав на принятие решений не обязательно должны совпадать. Подумайте о том, чтобы структурировать свою ОС таким образом, чтобы решать вопросы справедливости и принятия решений по отдельности.

Позиции в совете директоров

В начале компании все учредители представлены в совете. Как правило, после посевного раунда учредители могут указать, кто будет представлять компанию в совете директоров, и оговорить права наблюдателей для других учредителей. Наблюдатель может присутствовать на заседаниях Правления и участвовать в обсуждениях Правления, но не может голосовать по вопросам. Установление прав наблюдателей сводит к минимуму риск того, что соучредители будут чувствовать себя исключенными.

Вопросы о правах и вознаграждениях для рассмотрения

- Кто что будет решать?

- Каков срок принятия решения?

- Как вы будете справляться с тупиковой ситуацией?

- Каким методом вы будете достигать консенсуса при принятии важных решений?

- Какие решения может принимать один человек, а какие требуют согласия обоих/всех учредителей?

- Вы отделили капитал от права принятия решения?

- Кто будет представлять компанию в Совете директоров?

- Получут ли учредители, не представленные в Совете, права наблюдателя?

- Как вы будете распределять капитал?

Обязательства

Время и проценты

Важно учитывать, будет ли каждый учредитель работать полный рабочий день или нет. Например, в компании на ранней стадии один соучредитель может работать полный рабочий день, в то время как другой работает неполный рабочий день на предприятии, продолжая работать неполный рабочий день в другом месте. Сохранение роли в другой компании сводит к минимуму риск для этого соучредителя. Точно так же, поскольку многие основатели хотят иметь возможность использовать возможности — в качестве инвесторов, консультантов и т. д. — за пределами стартапа, вам также необходимо согласовать основные вопросы времени. Сколько часов составляет полный рабочий день? Если один человек работает по 50 часов, а другой постоянно работает по 80 часов в неделю, начнут формироваться обиды.

Например, в компании на ранней стадии один соучредитель может работать полный рабочий день, в то время как другой работает неполный рабочий день на предприятии, продолжая работать неполный рабочий день в другом месте. Сохранение роли в другой компании сводит к минимуму риск для этого соучредителя. Точно так же, поскольку многие основатели хотят иметь возможность использовать возможности — в качестве инвесторов, консультантов и т. д. — за пределами стартапа, вам также необходимо согласовать основные вопросы времени. Сколько часов составляет полный рабочий день? Если один человек работает по 50 часов, а другой постоянно работает по 80 часов в неделю, начнут формироваться обиды.

Интеллектуальная собственность (ИС)

Когда вы и ваши соучредители дорабатываете идею и разрабатываете бизнес-план или начинаете создавать продукт или платформу, вы создаете интеллектуальную собственность (ИС).

Защита интеллектуальной собственности является хорошей деловой практикой и не позволяет техническому соучредителю уйти с важным патентом, если он или она покинет компанию. Что не менее важно, он может защитить вас. Если вы владеете IP-адресом алгоритма и передаете его компании, он больше не ваш. Если компания потерпит неудачу, вы потеряете все права на созданную вами интеллектуальную собственность.

Что не менее важно, он может защитить вас. Если вы владеете IP-адресом алгоритма и передаете его компании, он больше не ваш. Если компания потерпит неудачу, вы потеряете все права на созданную вами интеллектуальную собственность.

Соглашение между вашими учредителями может включать соответствующие положения о присвоении интеллектуальной собственности. Между прочим, ваш стартап должен защищать права интеллектуальной собственности не только от ваших соучредителей, но и от ваших сотрудников, консультантов и подрядчиков.

IP существует во многих формах. Ваш FA должен предусматривать, что любая интеллектуальная собственность, созданная для вашего стартапа, принадлежит компании, а не лицам, которые ее разработали.

Сеть

У некоторых основателей есть сильная сеть, которой они готовы поделиться, что повысит шансы компании на успех. Другие изначально не хотят делиться своей сетью, поскольку не уверены в будущем успехе компании. Например, при запуске Endeavour, некоммерческой организации, продвигающей возможности предпринимательства, соучредители решили разделить капитал поровну. Однако когда компания развивалась по пути, отличному от первоначального видения, соучредитель, не согласный с новым направлением предприятия, отказался делиться своей сетью. Без положения о сетях учредителей в FA учредитель может продолжать сохранять первоначальный капитал в таком случае.

Например, при запуске Endeavour, некоммерческой организации, продвигающей возможности предпринимательства, соучредители решили разделить капитал поровну. Однако когда компания развивалась по пути, отличному от первоначального видения, соучредитель, не согласный с новым направлением предприятия, отказался делиться своей сетью. Без положения о сетях учредителей в FA учредитель может продолжать сохранять первоначальный капитал в таком случае.

Капитал и конфиденциальность

В соглашении с учредителями должно быть указано, вносил ли кто-либо из учредителей личные средства в предприятие, и описаны условия использования капитала. Чтобы продемонстрировать приверженность и защитить ценную деловую информацию, ваш FA также должен включать стандартный пункт о конфиденциальности.

Вопросы об обязательствах, которые необходимо учитывать

- Сколько времени каждый учредитель посвятит стартапу и на какой срок?

- Вы указали количество часов, которое вы считаете полным рабочим днем?

- Каковы обязательства каждого учредителя перед компанией в свете будущих внешних возможностей, которые могут противоречить текущим ролям и ожиданиям?

- Вы включили положение IP?

- Каковы финансовые обязательства каждого учредителя перед компанией?

- Записали ли вы какой-либо вклад учредителя в уставный капитал и условия использования?

- Будут ли основатели делиться сетями и связями?

Непредвиденные обстоятельства

Даже при продуманном учредительном соглашении могут возникнуть непредсказуемые проблемы. Ваш FA может предоставить положения, которые помогут установить процесс для работы в непредвиденных ситуациях, например, если партнер уходит. Основатели часто не чувствуют необходимости в резервах на случай непредвиденных обстоятельств, но, как минимум, включение периода наделения правами для всех соучредителей может защитить ваш стартап и ваши отношения.

Ваш FA может предоставить положения, которые помогут установить процесс для работы в непредвиденных ситуациях, например, если партнер уходит. Основатели часто не чувствуют необходимости в резервах на случай непредвиденных обстоятельств, но, как минимум, включение периода наделения правами для всех соучредителей может защитить ваш стартап и ваши отношения.

Вестинг

Вместо мгновенного получения прав на акционерный капитал, наделение определяет критерии, которым должны соответствовать соучредители, чтобы заработать свой капитал. Как правило, наделение правами предусматривает, что учредители должны либо работать в течение установленного периода времени, либо пройти определенные этапы, прежде чем их капитал станет доступным. Положения о наделении правами помогают гарантировать, что соучредители будут продолжать активно участвовать в стартапе и поддерживать его. Наиболее распространенный срок наделения правами, основанный на времени, происходит ежеквартально в течение четырех лет с ежегодным скачком. Это означает, что график наделения правами не будет применяться в течение первого года. Большинство учредителей предпочитают включать график наделения правами на основе времени в свои FA, несмотря на тот факт, что распределение прав на основе времени измеряет только количество времени, а не качество работы.

Это означает, что график наделения правами не будет применяться в течение первого года. Большинство учредителей предпочитают включать график наделения правами на основе времени в свои FA, несмотря на тот факт, что распределение прав на основе времени измеряет только количество времени, а не качество работы.

Вопросы о непредвиденных обстоятельствах, которые следует учитывать

- Включены ли условия наделения правами на основе времени или этапов?

- Что произойдет, если учредитель уйдет или его попросят уйти?

- Если учредитель уходит, имеют ли другие учредители право покупать акции без права собственности или они возвращаются в общий пул?

- Что произойдет, если учредитель захочет продать часть своих акций?

- Как вы будете осуществлять приобретение или продажу компании?

- Будете ли вы создавать пул опционов для привлечения новых сотрудников или предоставлять дополнительные гранты существующей команде? Если да, то какую часть капитала вы зарезервируете для этого?

Резюме

Учредительный договор выполняет несколько важных функций. На самом базовом уровне он устанавливает роли, обязанности и права учредителей. Это дает соучредителям возможность договориться об общем видении. Возможно, самое главное, это дает возможность решить будущие спорные вопросы. Существует множество полезных онлайн-ресурсов, которые помогут вам приступить к составлению учредительного соглашения со стандартными условиями и положениями. Но не торопите процесс. Планируйте постоянные беседы и документируйте свои ожидания в письменной форме, особенно если существуют области, в которых вы и ваш соучредитель расходитесь во мнениях.

На самом базовом уровне он устанавливает роли, обязанности и права учредителей. Это дает соучредителям возможность договориться об общем видении. Возможно, самое главное, это дает возможность решить будущие спорные вопросы. Существует множество полезных онлайн-ресурсов, которые помогут вам приступить к составлению учредительного соглашения со стандартными условиями и положениями. Но не торопите процесс. Планируйте постоянные беседы и документируйте свои ожидания в письменной форме, особенно если существуют области, в которых вы и ваш соучредитель расходитесь во мнениях.

Контрольный список учредительных соглашений

Вопросы о ролях и обязанностях

[] Каковы должности каждого учредителя?

[] Есть ли у вас четко определенные обязанности для каждой роли?

[] Вы установили ограничения для ролей?

[] Как вы допустите изменения, поскольку роли основателей со временем меняются?

Вопросы о правах и вознаграждениях

[] Кто что будет решать?

[] Каковы сроки принятия решения?

[] Как вы будете справляться с тупиковой ситуацией?

[] Каким методом вы будете достигать консенсуса при принятии важных решений?

[] Какие решения может принимать один человек, а какие требуют согласия обоих/всех учредителей?

[] Вы отделили капитал от права принятия решения?

[] Кто будет представлять компанию в совете директоров?

[] Получат ли учредители, не представленные в Совете, права наблюдателя?

[] Как вы будете распределять капитал?

Вопросы о непредвиденных расходах

[] Включены ли условия наделения правами на основе времени или этапов?

[] Что произойдет, если учредитель уйдет или его попросят уйти?

[] Если учредитель уходит, имеют ли другие учредители право покупать акции без права собственности или они возвращаются в общий пул?

[] Что произойдет, если учредитель захочет продать часть своих акций?

[] Как вы будете осуществлять приобретение или продажу компании?

[] Будете ли вы создавать пул возможностей для привлечения новых сотрудников или предоставлять дополнительные гранты существующей команде? Если да, то какую часть капитала вы зарезервируете для этого?

Вопросы об обязательствах

[] Сколько времени каждый учредитель посвятит стартапу и на какой срок? Вы указали количество часов, которые составляют полный рабочий день?

[] Каковы обязательства каждого учредителя перед компанией в свете будущих внешних возможностей, которые могут противоречить текущим ролям и ожиданиям?

[] Включили ли вы положение об IP?

[] Каковы финансовые обязательства каждого учредителя перед компанией?

[] Записали ли вы какой-либо вклад учредителя в капитал и условия использования?

[] Будут ли основатели делиться сетями и связями?

УЗНАТЬ БОЛЬШЕ

Шаблоны и инструменты

- Шаблон учредительного соглашения Гарвардской школы бизнеса можно загрузить и настроить.

- Соглашение FAST (Стандартный шаблон учредителя/консультанта) от Founder Institute предоставляет загружаемый шаблон, содержащий основные термины, обычно встречающиеся в FA.

- Startupcommons предлагает онлайн-шаблон, который можно загрузить и настроить.

- «Обзор соглашения учредителей» Пенсильванского университета содержит контрольный список основных вопросов, которые должны обсудить соучредители.

Ресурсы

- «Три основных элемента, необходимых для заключения учредительного соглашения» Бо Ягмайе, руководителя нью-йоркской группы бизнеса и финансов, Cooley LLP, исследует 3 основных вопроса, которые должно охватывать учредительское соглашение: роли и обязанности , акционерный капитал и владение ИС.

- В статье «Как составить идеальное соглашение соучредителя с вашим деловым партнером» Институт основателя выделяет темы, которые соучредители должны рассмотреть перед запуском предприятия.

- «Как составить твердое соглашение учредителей» Джии Ким предлагает идеи соглашения учредителей, которые помогут вашему стартапу расти и избежать распространенных проблем, связанных с учредителями.

- Категория: (Со)основатель знаний, команда основателей

- Ярлык: учредительные договоры

Все, что вам нужно знать

Определение учредительного соглашения описывает распределение капитала между учредителями фирмы и количество времени, которое должно пройти, прежде чем акции будут полностью переданы.3 min read

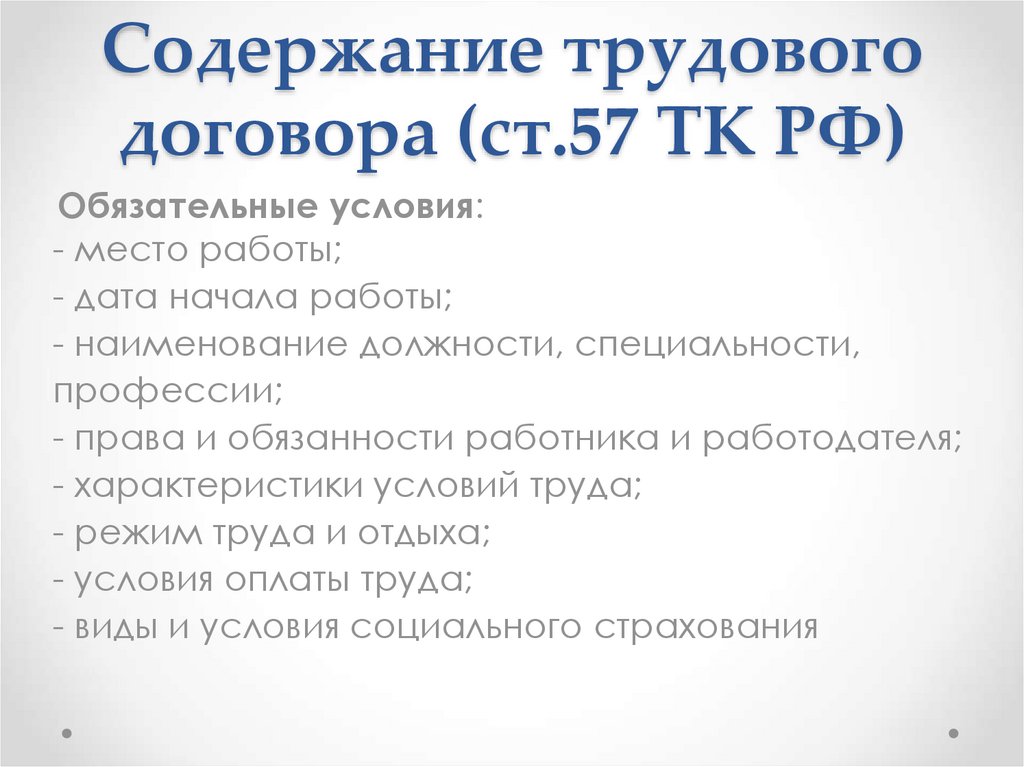

Определение учредительного соглашения, более известное как акционерное соглашение, представляет собой письменный документ, в котором описывается распределение капитала между учредителями фирмы и период времени, который должен пройти, прежде чем акции будут полностью переданы. Он также включает обязанности и роли членов-учредителей, их вложенный капитал, их различные начинания, а также их планы и цели. Учредительный договор составляется при регистрации предприятия.

Учредительный договор составляется при регистрации предприятия.

Целью учредительного договора является устранение любой двусмысленности, которая может возникнуть в будущем в отношении управления компанией и деловых отношений между учредителями. В соглашении определяются потенциальные осложнения и риски, а также предусмотрены меры по их устранению в случае их возникновения. Как юридически обязывающий документ, он должен быть подробным и не содержать лазеек, которые могут быть использованы позже. Всегда рекомендуется составить письменное соглашение после получения консультации эксперта относительно требований и намерений бизнеса.

Основные элементы учредительного договора

Основные положения, которые обычно включаются в учредительный договор, включают следующее:

- Определение бизнеса . Как можно подробнее опишите предприятие и цель вашей компании.

- Собственность . Право собственности обычно распределяется в виде акций или процентов от стоимости компании.

- Роли и обязанности . Предположения об отдельных ролях и обязанностях могут стать серьезным источником конфликтов в бизнесе. Не уклоняйтесь от тщательного определения параметров роли каждого человека. Эти ожидания могут быть такими же простыми, как один человек, управляющий бизнесом, в то время как другой человек остается молчаливым партнером.

- Первоначальный взнос . Не забудьте указать, кто и что внес в первоначальное развитие компании. Имейте в виду, что вы, вероятно, захотите отложить не менее 10 процентов своих средств для будущих наймов, что оставит 90 процентов ваших средств для работы. Помните, что совместное владение не обязательно означает равную собственность. Очень важно провести этот разговор в самом начале формирования компании.

- Активы внесены . Включите любые материальные активы, внесенные в бизнес, чтобы сохранить ясность в отношении того, кто чем владел до начала предприятия.

- Методы окупаемости и возмещения .

Если участникам требуется возврат средств, укажите конкретные детали и способ возмещения. Рассмотрите условия рыночного перехода для капитала каждого учредителя на случай, если они решат разделиться. Это означает, что основатели должны вносить свой вклад в создание ценности компании, чтобы их капитал рос. Типичные условия наделения правами происходят ежемесячно или ежеквартально в течение нескольких лет.

Если участникам требуется возврат средств, укажите конкретные детали и способ возмещения. Рассмотрите условия рыночного перехода для капитала каждого учредителя на случай, если они решат разделиться. Это означает, что основатели должны вносить свой вклад в создание ценности компании, чтобы их капитал рос. Типичные условия наделения правами происходят ежемесячно или ежеквартально в течение нескольких лет. - Разрешение конфликта . Крайне важно включить процедуры разрешения конфликтов, поскольку они являются неотъемлемой частью любой долгосрочной деловой операции. Варианты включают обязательный арбитраж или привлечение нейтральной третьей стороны, которой все доверяют.

- Присвоение интеллектуальной собственности (ИС) . Как только ваш бизнес разрабатывает бизнес-план или начинает расширяться на платформе или продукте, вы начинаете создавать интеллектуальную собственность. Определите, что принадлежит вашей компании и как это будет использоваться надлежащим образом для защиты ваших идей.

Важно определить, как ИС принадлежит вашей компании, а не отдельным лицам, таким как владельцы, сотрудники, подрядчики и консультанты.

Важно определить, как ИС принадлежит вашей компании, а не отдельным лицам, таким как владельцы, сотрудники, подрядчики и консультанты. - Вехи . Подробно опишите важные вехи, которые необходимо выполнить, и какую работу необходимо выполнить, чтобы их достичь. Вы сможете ссылаться на свои достижения, чтобы знать, когда делать следующий шаг.

Как составить учредительское соглашение

Во-первых, пообещайте себе серьезно обсудить с вашими соучредителями роль каждого человека, справедливость, компенсацию, графики наделения правами, положения о расторжении и любые другие важные вопросы, как упоминалось выше. Потратьте время, чтобы зафиксировать это сейчас, чтобы будущие проблемы оставались минимальными.

Проконсультируйтесь с юристом по стартапам. Юрист может помочь вам понять, чего не хватает в вашем соглашении, и какие проблемы могут возникнуть из вашего соглашения. Стоимость найма юриста будет стоить того, чтобы вы и ваш бизнес избежали ошибок, которые можно было бы предотвратить.

Классные названия для группы в вк: Как можно назвать группу вконтакте. Прикольные названия для групп в вк

121 название для беседы в Вк

от Виктор

Не знаете как назвать беседу в Вк?

Я конкретно заморочился и нашел 121 идею для названия:

Содержание:

Крутые названия

- VIP

- КлаSSные ребята

- Мафффия

- Движуха

- Бойцовский клуб

- Мажоры

- Мозговыносы

- ЭLLита

- Бест офф зе Бест

- Беседка

- Палата №6

- Мафия

- Топ

- Цари

- Зверьё

- Непобедимые

Прикольные

- Адекватные шизики

- Хайпанем немножечко

- Комната сплетен

- Трепалка

- Разговор слепого с глухим

- Свиньи в космосе

- Аборт Мозга

- Яйцы Фаберже

- Унитаз сатаны

- Жыдкий Стул

- 1,5 кг отличного пюре

- Беременный трамвайчик

- Тупость мозга

- Гав! Гав! Но!

- Лысый кактус

- беседа незбагойных людей

- ПсиХбольничКО

- Бляха-муха

- Руконогая параличность

- Критики высшего разума

- Заходи не бойся, выходи не плачь

Как назвать беседу в вк с подругами?

- Стервочки

- Курятник

- Деффчонки

- Малышки

- Я выгляжу неплохо, но не часто

- Хочу замуж

- Мы бaбы сильные

- А ведь не поспоришь!

- Ты меня любишь?

- Жду пятницу

- Истерички

- Гульнем?

- трандычихи

- У него маленький

- Размер груди — 0

- ЧиКи

- Бабсовет

Как назвать беседу в вк с друзьями?

- Братаны

- За братву и двор — стреляю в упор

- Мудаки

- Подкаблучники

- Шальные огурцы

- Веселые ребята

- Банда

- Падик

- Голубь в лосинах

- Сходка дураков

- Свора

- Мальчишник

- Цыганята

- Стая

- Общак

- Пердеж со рта

- Возбудильник

- Приют Безумных

- Залупинск

- Детдомовцы

- Армяне в моде при любой погоде

Смешные

- Культяпка

- Зоопа

Тупые

- ЗАЛОЖНИКИ ВИНКС

- Дети Лосося

- Козюлька

- Ковыряемся в носу

- Волосатое стекло

- Бабкины кеды

- Время срать

- Трансмутация бетона

Красивыми буквами

- ₣Ĩŧŋέ§ ₭Ḽẵšš

- ШķǾŁÃ™

- Ðåßåǔ TaňŠyǔ

- Ŧюřþ₥ǻ

- Ω Гãƥäж Ω

- ⎳oעе

- ☣ЧеᎮтоჶкᗩ☣

- 工 レ o √ 乇 ㄚ ◯ ∪

- ß püτʍĕ ĈϥαҫϮья

- ҉М҉Е҉ГА҉ ҉П҉О҉З҉И҉Т҉ИФ҉Ч҉Е҉К

- .

Как назвать беседу класса в вк?

- Беседа нашего класса

- Одноклассники

- Классные, опасные 1 «А» прекрасные

- Количество человек, а потом обзывательство/ругательство, например «25 идиотов», «23 дурака»

- Отряд Самоубийц

- 7 палата Психушки

- Cool чуваки из 5 Б

- Беседы взрослых школьников

Если вы не нашли подходящее название, то дам 3 совета, которые помогут придумать его самостоятельно:

- Вспомните все смешные и угарные слова, которые употреблялись людьми из беседы. А затем выберите из них самое оригинальное.

- Введите правило. Каждый участник должен предложить свой вариант. Рано или поздно найдется ржачное название, на котором можно будет остановиться.

- Для школьной беседы можно попросить придумать название классуху. Ну, а если хотите что-нибудь пооригинальнее, то смело обращайтесь к физруку или трудовику.

Считаешь, что все мои названия для беседы в вк фигня? Продемонстрируй свою фантазию в комментариях умник:

Понравилась статья? Поделись с друзьями:

Варианты названия для группы в ВК с сохраненками

Создавая нашу группу в ВК, мы стремимся обеспечить ей максимальную привлекательность и успех. Наряду с качественным контентом, важным фактором успеха является название новосозданной группы – яркое, ёмкое, запоминающееся, прочитав которое мы хотим перейти в данную группу и просмотреть её содержимое. С подбором названия и могут возникнуть некоторые проблемы, потому как выйти за границы банальности многим авторам становится не под силу. В нашем материале мы постараемся ликвидировать этот пробел и расскажем, как подобрать имя для группы в сети Вконтакте, а также приведём варианты названий для сообществ с сохранёнками.

Наряду с качественным контентом, важным фактором успеха является название новосозданной группы – яркое, ёмкое, запоминающееся, прочитав которое мы хотим перейти в данную группу и просмотреть её содержимое. С подбором названия и могут возникнуть некоторые проблемы, потому как выйти за границы банальности многим авторам становится не под силу. В нашем материале мы постараемся ликвидировать этот пробел и расскажем, как подобрать имя для группы в сети Вконтакте, а также приведём варианты названий для сообществ с сохранёнками.

Содержание

- Каким образом подобрать название для группы во ВКонтакте

- Примеры названий для групп с сохранёнками

- Оцените полученный результат

- Заключение

Каким образом подобрать название для группы во ВКонтакте

К созданию варианта названия стоит подойти со всей серьёзностью, так как именно название создаёт первое впечатление от группы, влияет на её популярность и посещаемость. Удачный выбор названия в соответствии с основами маркетинга, SEO и SMM способен привлечь к вашей группе тысячи посетителей из ВК и большинства поисковиков. Неудачное же название оттолкнёт потенциальных гостей, и несмотря на вероятно богатый контент ваша группа может существенно недобрать в популярности.

Неудачное же название оттолкнёт потенциальных гостей, и несмотря на вероятно богатый контент ваша группа может существенно недобрать в популярности.

При подборе названия для группы в ВК с сохранёнками учитывайте следующее:

После выбора своего названия вбейте его в строку поиска групп VK, и просмотрите, есть ли группы с аналогичным названием, а также группы-конкуренты. Это позволит вам понять особенности конкурентной среды и выставляемого в таких группах контента.

Читайте также: как сделать сообщение непрочитанным в VK.

Примеры названий для групп с сохранёнками

Учитывая вышеперечисленное, рекомендуем следующие примеры названий для групп с сохранёнками (альбомами, в которых сохранены различные изображения):

- Вкус счастья

- Нежность в фотографиях

- Волшебный мир твоих снов

- Всё просто хорошо

- ФОТО БЕЗ РАМОК

- ФОТОЖИЗНЬ

- Искусство фотографии

- Все лучшее в фото

- Имена

- Лайк Тайм

- Мы и наши родители

- Цветная фотография

- Изумительная архитектура

- Безумно красивые пейзажи

- Грани эстетического наслаждения

- Женское очарование

- Дневник счастья

- Лайфхаки

- Шедевры кинематографа

- Любящие напоказ

- Кофе, плед и сериалы

Используя и модифицируя эти и похожие к ним названия можно выбрать яркое название, отлично подходящее создаваемому вами паблику. Останется ввести название вашей группы в специальной форме, и заполнить другие необходимые поля.

Останется ввести название вашей группы в специальной форме, и заполнить другие необходимые поля.

Оцените полученный результат

После того, как вы перебрали варианты названия для группы, выбрали единственный аналог и назвали им группу, следует оценить статистику посещения вашей группы в ВК через какое-то время (неделю-две). Проверьте количество посещений за период, запишите себе (или сделайте скриншот) результатов.

Если статистика посещений неудовлетворительна, тогда попытайтесь подобрать другое название для группы. Через неделю-две вновь проверьте результаты и сопоставьте их с предыдущими значениями. Если статистика повысилась – тогда стоит подумать над сохранением текущего названия. Если упала – тогда возвращайтесь к предыдущему названию, или ищите ещё более яркий и запоминающийся аналог.

Это интересно: как посмотреть закрытые сохранёнки в ВК 2018.

Заключение

Подбор варианта названия для вашего сообщения в VK с сохраненками может стать непростой задачей, несмотря на кажущуюся лёгкость последней. Многие названия могут оказаться заняты, а подбор качественной альтернативы может занять длительное время. При выборе названия обязательно обратите внимание на ключевые слова – от их грамотного использования зависит попадание вашей группы в поисковики и наплыв в неё гостей со стороны.

Главная » Всё на ПК

Автор Дмитрий Опубликовано Обновлено

Название группы «Вк»: смейся и плачь

Социальная сеть «ВКонтакте» на сегодняшний день является самой популярной среди молодежи. Соответственно, и люди там довольно разнообразные: они люди и интеллигентные, и не очень. Студенты, рабочие, школьники, мамочки и папочки, технари и гуманитарии… Список можно продолжать бесконечно. Но речь не об этом. Исходя из всего вышесказанного, стоит сделать вывод, что все пользователи этой социальной сети общаются либо по личному знакомству, либо по общим интересам, и делают они это в специально созданных группах. Но большинство пользователей «Контакта» и посетителей всех групп объединяет поистине безудержная фантазия, присущая русским людям, не утруждающая себя тягой к знаниям, поэтому название групп «Вк» может быть откровенно глупым.

Студенты, рабочие, школьники, мамочки и папочки, технари и гуманитарии… Список можно продолжать бесконечно. Но речь не об этом. Исходя из всего вышесказанного, стоит сделать вывод, что все пользователи этой социальной сети общаются либо по личному знакомству, либо по общим интересам, и делают они это в специально созданных группах. Но большинство пользователей «Контакта» и посетителей всех групп объединяет поистине безудержная фантазия, присущая русским людям, не утруждающая себя тягой к знаниям, поэтому название групп «Вк» может быть откровенно глупым.

Они такие разные

Название групп «Вк» может быть забавным, но чаще просто непонятным, например, «группа фанатов, дующих в трубку, чтобы получить буль-буль-буль». Что объединяет этих людей? Что они делают на этом собрании? Или «группа любителей цветных трусов». Название этой группы «Вк» странное, но сколько убойных фоток женских и мужских трусов, панталон, штанов, плавок, стрингов и прочего! И даже соревнования проходят как у кого штаны круче.

«Маги и маги» — вообще невероятный сбор. Страшно туда заходить: а вдруг через экран испортят? Как вам название группы «Вк»? Смешные и тревожные чувства одновременно!

Название групп типа «Смотрите новые фильмы» или «Читайте крутые книги» намекает на то, что люди гордятся своими увлечениями: мол, нам все интересно и мы занимаемся своим интеллектуальным развитием! Но самое крутое название групп «Вк» (прикольно) — в сообществах про котиков. «Обожаю идиотские анекдоты про котов», где можно найти именно то, что душе угодно, видео про котиков. «Мой хозяин идиот, или Смотрите, что умеет мой кот», «Коты, коты, котята, коты, котята, кисуленки, киселаточки, кошененочки, кисонки и кошары» и подобные названия просто сводят с ума своей «оригинальностью».

Любовь НАВСЕГДА

Не обойдем стороной вечно влюбленную прослойку населения, то есть группы для девушек. Название группы «Вк» о любви другое: «Любофф, сырдецкий, плайдик и ОН», «Для тех, кто сходит с ума от него и не понимает, почему он не ставит мою любимую на мой новый бант на аватарку ?!» . Для тех, кто в танке: «новый лук» — это не проросшая луковица на подоконнике на кухне, это новый образ. Только слово написано латиницей, а не кириллицей… Вот еще хорошее имя: «Я люблю себя любимого собой и свое зеркало тоже люблю». Два вопроса: первый — где вы берете деньги на эти дорогие полупрофессиональные камеры? А во-вторых, кто-то думает, что людям интересно посмотреть, как на всех фото жертва объектива сгибает ногу, делает губы бантиком и наклоняет голову набок? Ответить честно? Это вообще не оригинально.

Для тех, кто в танке: «новый лук» — это не проросшая луковица на подоконнике на кухне, это новый образ. Только слово написано латиницей, а не кириллицей… Вот еще хорошее имя: «Я люблю себя любимого собой и свое зеркало тоже люблю». Два вопроса: первый — где вы берете деньги на эти дорогие полупрофессиональные камеры? А во-вторых, кто-то думает, что людям интересно посмотреть, как на всех фото жертва объектива сгибает ногу, делает губы бантиком и наклоняет голову набок? Ответить честно? Это вообще не оригинально.

Из пустого в порожнее

Возвращаясь к теме «название групп «Вк», хочу добавить только одно: название хоть немного должно соответствовать содержанию и происходящему в группе. Потому что там множество сообществ, деятельность которых можно назвать переливанием из пустого в порожнее

Команда ВКонтакте – Medium