Коэффициент оборота: Коэффициент оборота активов — Википедия – Коэффициент общего оборота кадров

Коэффициенты оборачиваемости. 6 формул показателей

В статье мы разберем 6 основных коэффициентов оборачиваемости предприятия, формулы расчета для бизнес-плана.

Коэффициенты оборачиваемости. Формула расчета

Коэффициенты оборачиваемости – показатели финансового анализа, отражающие эффективность управления активами предприятия и характеризующие активность и интенсивность их использования. В отличие от показателей рентабельности коэффициенты оборачиваемости используют не чистую прибыль, а выручку от реализации (продажи) продукции. Поэтому показатели оборачиваемости характеризует уровень деловой активности, тогда как рентабельность – уровень прибыльности по различным видам актива. Чем выше оборачиваемость, тем выше платежеспособность предприятия и его финансовая устойчивость. Коэффициенты оборачиваемости показывают количество оборотов необходимого для окупаемости (погашения) капитала предприятия.

Рассмотрим основные коэффициенты оборачиваемости:

- Коэффициенты оборачиваемости активов

- Коэффициенты оборачиваемости текущих активов

- Коэффициенты оборачиваемости дебиторской задолженности

- Коэффициенты оборачиваемости кредиторской задолженности

- Коэффициенты оборачиваемости запасов и затрат

- Коэффициенты оборачиваемости денежных средств

Видео-урок: “Расчет ключевых коэффициентов оборачиваемости для ОАО “Газпром”

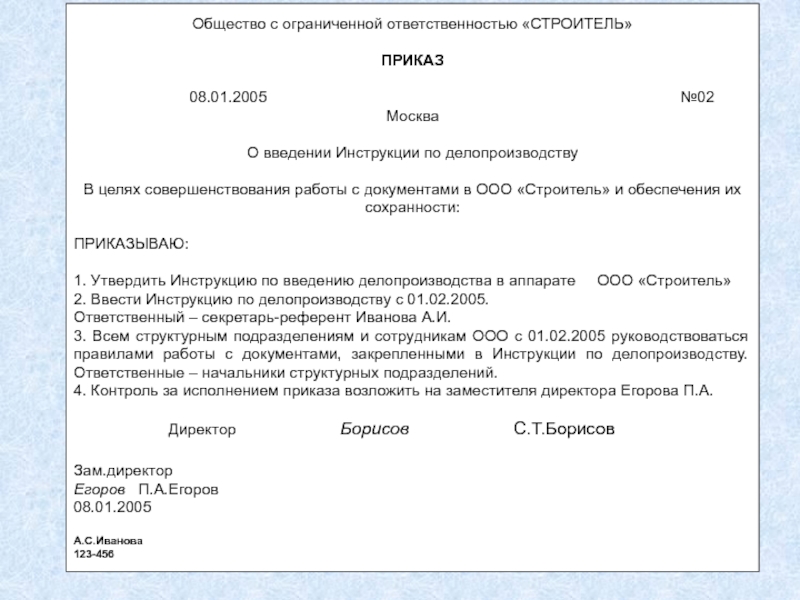

Коэффициент оборачиваемости активов. Формула

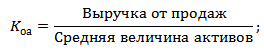

Коэффициент оборачиваемости активов (аналог: коэффициент оборачиваемости совокупного капитала) – показатель характеризующий скорость и эффективность управления активами предприятия. Показатель представляет собой отношение выручки от продажи продукции к среднегодовом размеру активов. Формула расчета имеет следующий вид:

Для данного коэффициента нет общепринятого рекомендуемого нормативного значения. Данный показатель необходимо анализировать в динамике. Рост показателя, как правило, обусловлен за счет увеличение доли выручки создаваемой активами предприятия. В таблице ниже показан анализ тенденции изменения оборачиваемости активов.

Коа ↗ | Коэффициент оборачиваемости увеличивается. Повышающая тенденция показывает рост платежеспособности, отдачи на единицу активов и их эффективности управления предприятия. |

Коа ↘ | Коэффициент оборачиваемости уменьшается. Понижательная тенденция является индикатором снижения платежеспособности, отдачи на единицу активов и эффективности их использования. |

Значение данного показателя сильно зависит от вида деятельности предприятия. Так в отраслях с высоким уровнем фондоемкости, т.е. предприятий с наличием большого объема основных производственных фондов, значение коэффициента будет ниже, чем для предприятий торговых отраслей. Читайте более подробнее: “Коэффициент оборачиваемости активов компании: расчет“.

Коэффициент оборачиваемости текущих активов

Коэффициент оборачиваемости текущих активов – показывает эффективность управления текущими активами предприятия и характеризует активность их использования. К текущим активам предприятия относят фонды, которые могут быть быстро преобразованы в денежные средства: запасы, дебиторская задолженность, краткосрочные финансовые вложения, незавершенное производство. Формула расчета показателя имеет следующий вид:

Нормативное значение для коэффициента оборачиваемости текущих активов не существует. Анализ проводится в оценке характера динамики и направления тенденции. В таблице ниже представлен анализ тенденции показателя.

Кота ↗ | Коэффициент оборачиваемости текущих активов увеличивается. Рост показателя диагностирует повышение уровня платежеспособности, деловой активности и эффективности управления текущими активами предприятия. |

Кота ↘ | Коэффициент оборачиваемости текущих активов уменьшается. Понижательная тенденция является индикатором снижения платежеспособности, отдачи на единицу активов и эффективности их использования. |

Коэффициент оборачиваемости дебиторской задолженности. Формула

Коэффициент оборачиваемости дебиторской задолженности – показывает эффективность управления дебиторской задолженностью предприятия. Показатель представляет собой отношение выручки от реализации к среднегодовой стоимости дебиторской задолженности. Формула расчета показателя имеет следующий вид:

Оборачиваемость дебиторской задолженности анализируется в динамике. В таблице ниже показана взаимосвязь между характером изменения тенденции и финансовым состоянием предприятия.

Кодз ↗ | Коэффициент оборачиваемости дебиторской задолженности повышается. Уровень эффективности управления дебиторской задолженностью увеличивается, что приводит к росту платежеспособности предприятия из-за повышения скорости погашения задолженности дебиторами. |

Кодз ↘ | Коэффициент оборачиваемости дебиторской задолженности уменьшается. Снижение эффективности управления дебиторской задолженностью, увеличение период погашения задолженности дебиторами, снижение платежеспособности в краткосрочном периоде. |

Значение показателя зависит от сферы деятельности предприятия, поэтому при оценке оптимального значения коэффициента необходимо сопоставлять его с среднеотраслевыми значениями. Читайте более подробно: “Коэффициент оборачиваемости дебиторской задолженности на примере ОАО “АЛРОСА”“.

Коэффициент оборачиваемости кредиторской задолженности

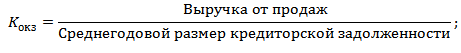

Коэффициент оборачиваемости кредиторской задолженности – показатель отражающий скорость погашения обязательств предприятия перед кредиторами. Оборачиваемость кредиторской задолженности характеризует эффективность управления кредиторской задолженностью и напрямую определяет степень платежеспособности. Оборачиваемость кредиторской задолженностью представляет собой отношение выручки от продаж продукции к среднегодовому объему кредиторской задолженности. Формула расчета имеет следующий вид:

Анализ коэффициента необходимо проводить оценке динамики изменения, так как оптимальные значения показателя сильно зависят от сферы деятельности предприятия. В таблице ниже показан анализ динамики и соответствующего уровня финансового состояния.

Кокз ↗ | Коэффициент оборачиваемости кредиторской задолженности повышается. Повышение финансовой устойчивости предприятия и его платежеспособности. |

Кокз ↘ | Коэффициент оборачиваемости кредиторской задолженности уменьшается. Снижение финансовой устойчивости предприятия и платежеспособности. |

Читайте более подробно: “Коэффициент оборачиваемости кредиторской задолженности на примере ОАО “НЛМК”“.

Коэффициент оборачиваемости запасов и затрат

Коэффициент оборачиваемости запасов и затрат – характеризует активность управления товарно-материальными запасами и затратами предприятия. Коэффициент отражает эффективность отдела закупок и продажи представляет собой отношение выручки от продаж к среднегодовому размеру материальных запасов. Формула расчета имеет следующий вид:

По данному показателю не существует единого нормативного значения. Анализ коэффициента оборачиваемости материально-товарных запасов проводится в сравнении с аналогичными предприятиями отрасли и в динамике его изменения за исследуемый период (3-5 лет).

Коз ↗ | Коэффициент оборачиваемости запасов и затрат повышается. Увеличение эффективности продаж предприятия, финансовой устойчивости. |

Коз ↘ | Коэффициент оборачиваемости запасов и затрат уменьшается. Снижение эффективности управления затратами предприятия, накапливание запасов на складе. |

Читайте более подробно: “Коэффициент оборачиваемости запасов и затрат на примере ОАО “АЛРОСА”“.

Коэффициент оборачиваемости денежных средств

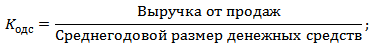

Коэффициент оборачиваемости денежных средств – отражает активность управления денежными средствами и показывает количество циклов обращения наиболее ликвидных активов предприятия (денежных средств). Показатель представляет собой отношение выручки от продаж продукции к среднегодовому размеру денежных средств. Формул расчета имеет следующий вид:

Нормативного значения показателя в финансовой практике не существует. Анализ проводится в оценке направления и характера тенденции. В таблице ниже представлена взаимосвязь между тенденцией изменения коэффициента и финансовым состояние предприятия.

| Кодс ↗ | Коэффициент оборачиваемости денежных средств повышается. Увеличение эффективности использования наиболее ликвидных видов актива и финансовой устойчивости |

| Кодс ↘ | Коэффициент оборачиваемости денежных средств уменьшается. Снижение эффективности управления наиболее ликвидными активами и финансовой устойчивости предприятия. |

Читайте более подробно: “Оборачиваемость денежных средств: формула расчета“.

Резюме

Коэффициент оборачиваемости представляют важную группу экономических показателей в финансовом анализе, которые позволяют оценить эффективность управления на предприятии различными видами активов и капитала. Анализ показателей проводится в оценке характера динамики за 3-5 лет и в сопоставлении с аналогичными компаниями отрасли.

Автор: к.э.н Жданов Иван Юрьевич

Коэффициент оборота активов: определение и примеры расчета

Вычислять коэффициент оборота активов (КОА) нужно для оценки скорости оборачиваемости ресурсов предприятия в динамике. Он тесно связан со сбытом: чем больше продажи, тем выше КОА. Для расчета показателя потребуются данные о выручке и среднегодовой стоимости активов.

Насколько предприятие обеспечено имуществом? Быстро ли оно его оборачивает? Эффективно ли работает сбыт? Ответить на эти вопросы поможет финансовый анализ активов.

Определение активов предприятия

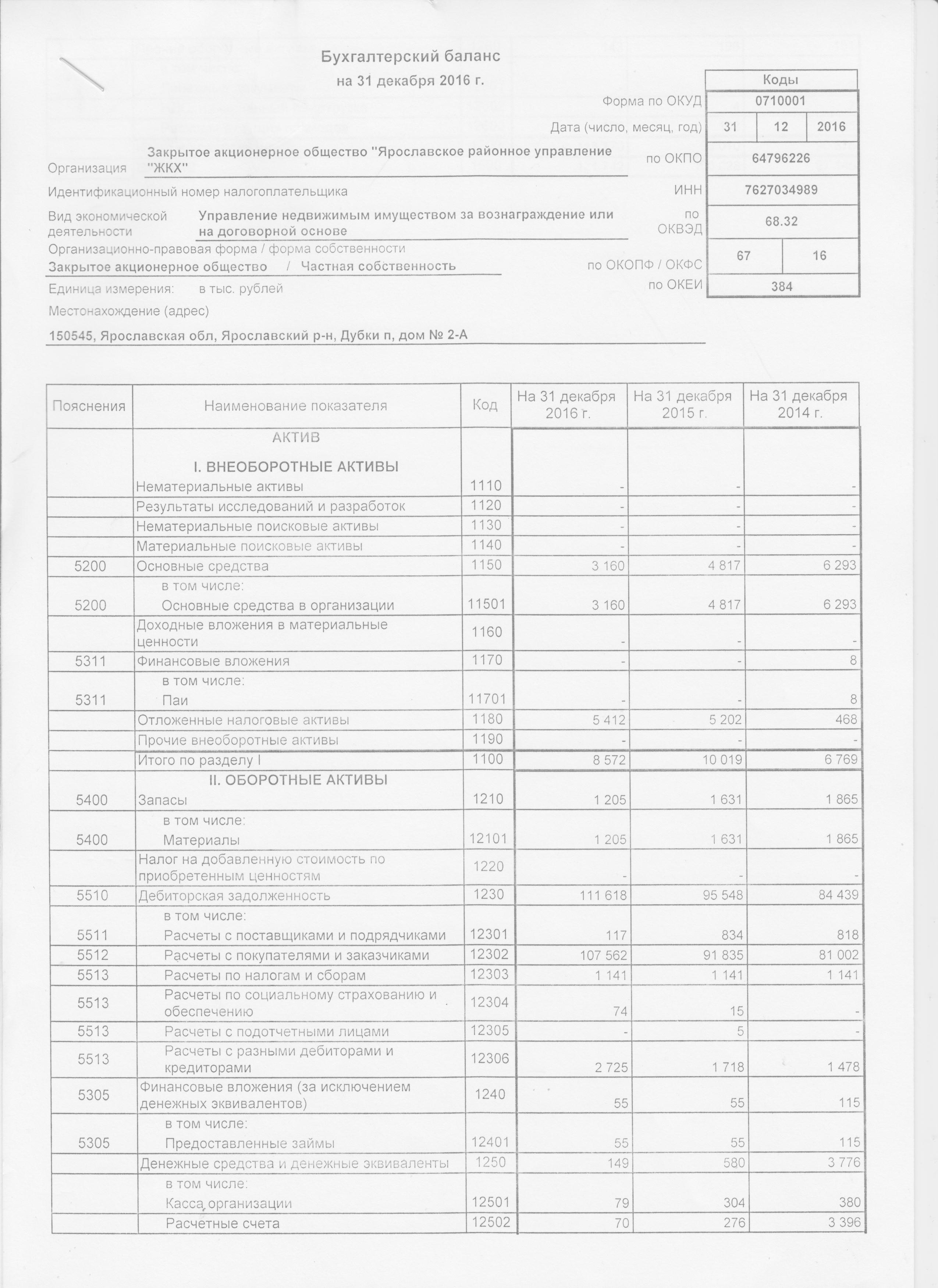

Активы предприятия – это имущество, которое принадлежит компании и используется для ведения деятельности. Информация о его составе отражается в левой части баланса и включает в себя оборотные и внеоборотные средства.

К активам относятся:

- Основные фонды (здания, сооружения, оборудование, инвентарь, инструмент, машины).

- Нематериальные активы (исключительные и авторские права, патенты, другие объекты интеллектуальной собственности).

- Объекты незавершенного строительства.

- Запасы.

- Дебиторская задолженность.

- Денежные средства.

Важно! К активам относится только то, что числится на балансе предприятия и способствует росту оборотов компании. Это имущество, которое уже находится в собственности и приносит прибыль или способно принести ее в будущем.

Оценка активов предприятия. Формула расчета показателя

Коэффициент оборота активов (КОА) – это отношение выручки к средней стоимости активов.

Простыми словами: сколько полных циклов производства было за анализируемый период. Показатель используется для оценки скорости оборачиваемости.

Подробнее об оборачиваемости имущества можно посмотреть на видео:

Формула для расчета выглядит следующим образом:

Выручка от продаж – сумма средств, которую предприятие получило от реализации своей продукции (услуг, работ). Это могут быть денежные или имущественные поступления.

Средняя стоимость активов (ССА) – ½ суммы фондов предприятия на начало (АНП) и конец периода (АКП). Рассчитывается по формуле:

КОА находят за определенный период: обычно это год, но также может быть квартал или месяц. И данные для расчета этого финансового показателя надо брать за это же время.

Например, требуется узнать КОА компании за 2017 год со следующими данными (скачать таблицу в Excel):

Показатель | 2017год |

|---|---|

Выручка от продаж | 1 450 |

Стоимость активов на начало периода | 1 027 |

Стоимость активов на конец периода | 965 |

Средняя стоимость активов | 996 |

Коэффициент оборачиваемости активов | 1,455823 |

Таким образом, КОА компании за 2017 год составил 1,45. То есть за эти 12 месяцев компания совершила 1,45 циклов производства, и выручка в 1,45 раз превысила стоимость фондов.

Расчет по бухгалтерскому балансу:

- Ст. 2110 – строка 2110 из формы 2.

- Ст. 1600 нг – строка 1600 на начало года из формы 1.

- Ст. 1600 кг – строка 1600 на конец года из формы 1.

Какая норма для показателя?

Само по себе значение коэффициента ни о чем не говорит. Нельзя утверждать, что 1,45 – это много или мало. Показатель всегда рассчитывается в динамике и также сравнивается с данными за аналогичные периоды прошлых лет. А уже отталкиваясь от роста/падения и величины изменений, можно оценить экономическую ситуацию на предприятии. Сравнивать нужно в рамках одной компании или внутри отрасли (для прямых конкурентов). В разных сферах будет свой размер показателя.

Для производственных предприятий значение показателя всегда будет меньше, чем у компаний, занятых во многих сферах услуг, особенно когда для работ не требуется дорогостоящего оборудования. Чем меньше стоимость фондов – тем выше коэффициент.

Рост | Падение |

|---|---|

Быстрее оборачивается капитал | Повышение стоимости имущества |

Фонды стали более прибыльными | Снижение выручки |

Эффективнее используются ресурсы | Неэффективное использование фондов |

На каждый вырученный рубль приходится больше прибыли | На каждый вырученный рубль приходится меньше прибыли |

Таким образом, рост оборачиваемости имущества – хороший признак для любой организации. Однако при анализе важно принимать во внимание и тот факт, что стоимость ресурсов может быть искусственно занижена. Например, продали оборудование, которое было в собственности, и взяли его же в аренду. Арендные платежи не учитываются при расчете коэффициента. Собственных средств стало меньше – следовательно, КОА вырос. Но вырос он не за счет эффективного управления, а за счет изменения стоимости фондов в структуре баланса.

Период оборота имущества

Имея на руках значение КОА, можно узнать период, в течение которого предприятие проходит один полный оборот. Считается он по формуле:

Возьмем данные из примера выше и рассчитаем:

252 дня нужно компании, чтобы превратить свое имущество в деньги.

Вывод: КОА важен для оценки скорости оборачиваемости предприятия и работы сбыта, ведь чем выше выручка, тем больше значение коэффициента. Анализируют его только в динамике, имея на руках данные за прошлые периоды. Увеличение значения говорит о грамотном управлении фондами, повышении оборотов. А снижение – это признак неэффективной работы с имуществом, падение выручки.

Коэффициент оборота по приему работников: формула

В организациях движение персонала – это постоянная процедура. Вместо увольняющихся сотрудников приходят новые работники. Поступление новой рабочей силы по-разному сказывается на развитии предприятия. С целью проведения анализа движения трудящихся применяют специальные показатели, одним из которых является коэффициент оборота по приему работников.

Что такое коэффициент оборота по приему работников

Коэффициент оборота по приему – показатель, предназначенный для проведения анализа движения кадров. Он дает возможность принимать решения по управлению персоналом, а также показывает, какую часть составляют работники, принятые в определенное время.

Оборотом по приему трудящихся считается число принятых лиц в отчетный период. Таковым может выступать, месяц, квартал, полгода или год.

Основными источниками формирования рабочей силы являются:

- направление с биржи труда;

- перевод от других предприятий;

- прием после окончания учебного заведения.

Перечень источников формирования штата может быть более широким с учетом потребностей служб управления кадрами. Однако, в любом случае решение о приеме принимает работодатель.

Коэффициенты движения трудящихся не могут планироваться. Поэтому, их анализ проводится методом сравнения за предыдущий период или ряд периодов. Текучка на предприятии сильно влияет на его деятельность.

Коэффициент оборота по приему работников: расчет

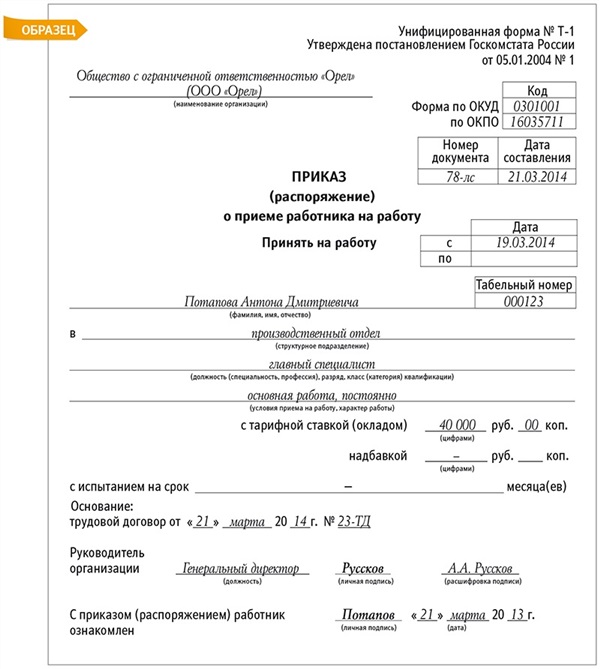

Формула расчета коэффициента оборота по приему работников:

Коп =ЧПС / СЧС х 100, где

- Коп – коэффициент по приему.

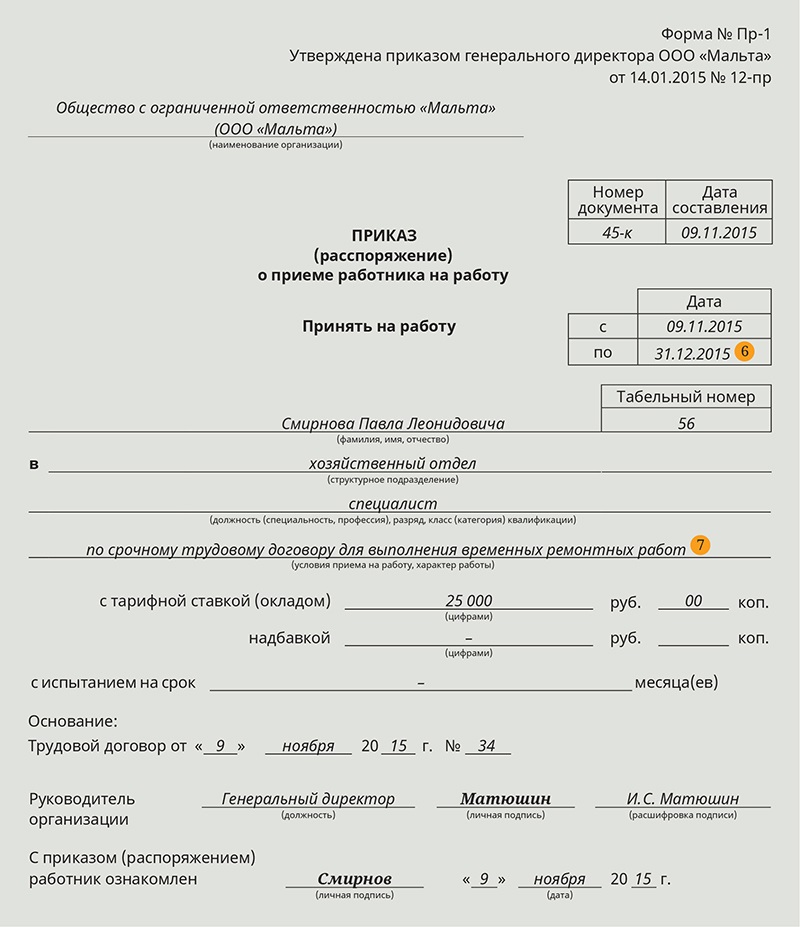

- ЧПС – число принятых работников за рассматриваемый период (месяц, квартал, год). Он исчисляется на основании количества лиц, оформленных в компанию приказами о приеме. При этом, не берутся в расчет принимаемые работники — совместители и лица, трудящиеся по договорам гражданско-правового характера.

- СЧС – среднее число трудящихся за рассматриваемый период или среднесписочная численность. Для её исчисления необходимо определить количество сотрудников за каждый день анализируемого временного промежутка. Его берут из табеля учета рабочего времени.

Если в расчет берется среднесписочная численность за квартал, значит, и количество принятых людей по приказам нужно брать за этот же период.

Пример расчета

Как используется формула коэффициента оборота по приему работников, рассмотрим на конкретном примере.

Предположим, среднесписочная численность за 2016 г. равна 700 чел. Число принятых трудящихся за этот период 150 чел. Подставив данные в формулу, получаем коэффициент оборота по приему трудящихся:

- Коп = 150 / 700 х 100 = 21,43%

Чтобы проанализировать данный показатель, его нужно сравнить с прошлым годом. Допустим, в 2015 году, численность сотрудников была 670 чел. Принято в этом периоде было всего 70 чел. Получается, за 2015 г. показатель оборота по приему работников составил:

- Коп = 70 / 670 х 100 = 10,45%.

По сравнению с прошлым годом показатель увеличился больше, чем в два раза. Соответственно, кадровой службе необходимо срочно предпринимать меры по снижению текучки.

Рекомендуется проводить такой анализ хотя бы раз в квартал, тогда можно избежать большой разницы между годовыми показателями.

Рассчитывая данный показатель за разные временные промежутки можно отследить, как происходят изменения в целом по предприятию или индивидуально по отделам.

Тщательный анализ изменения показателя дает возможность вовремя принять меры по снижению текучки в компании. Если периодически выполнять расчет такого показателя, можно получить общее представление динамики приема трудящихся.

формула. Коэффициент оборота по приему кадров

В чем разница между кадровиком советского фасона и менеджером по управлению человеческими ресурсами? Кадровик занимается делопроизводством – приемом, увольнением, декретными отпусками, выплатой зарплат и т. д., в отделе кадров океаны бумаг. Менеджер HR занимается управлением ресурсами. Он собирает достоверную статистику, делает ее анализ, планирует, вычисляет риски, предлагает изменения. Он участвует в управлении бизнес-процессами, в продвинутых компаниях его называют бизнес-партнером.

Коэффициенты движения кадров: большая четверка

Основа современного менеджмента HR – это статистика с подсчетом коэффициентов, выстраиванием графиков, анализом и расшифровкой изменений в цифрах по месяцам, кварталам, годам. Коэффициент оборота по приему — один из базовых компонентов кадрового анализа. Он входит в состав «большой четверки» коэффициентов, фиксирующих изменения в количестве и качестве персонала. Вот эти величины:

- Коэффициент оборота по приему – доля принятых на работу сотрудников от общего числа сотрудников в организации в процентах.

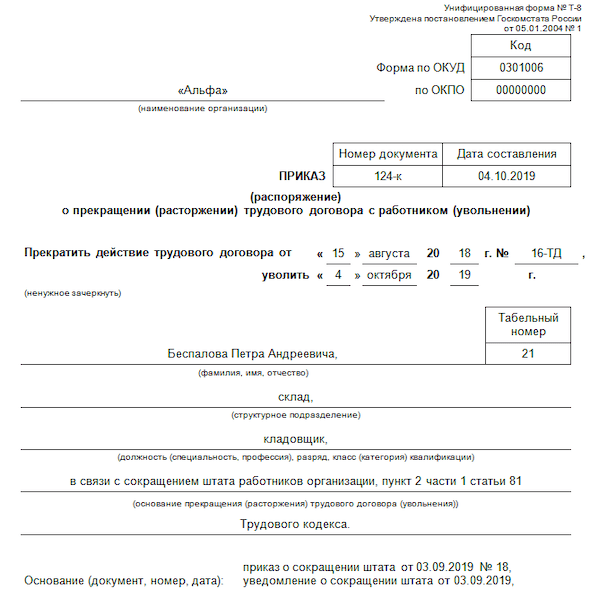

- Оборот по увольнению – доля уволенных сотрудников от общего числа.

- Полный оборот – доля принятых плюс уволенных от общего числа.

- Текучесть кадров (не путать с оборотом по увольнению) – доля уволенных за нарушения дисциплины и по собственному желанию от общего числа работников.

Это семейство показателей отлично описывает важнейший процесс — движение рабочей силы: изменение числа работников в результате кадровых перемещений (приемов, увольнений или переводов).

Большая четверка: уточнения и формулы

Кадровая статистика отличается немалым количеством нюансов и мелких, но на самом деле важных деталей. К примеру, среднесписочный состав персонала за любой период высчитывается довольно громоздко: это сумма численности сотрудников за каждый день периода, деленная на количество этих дней. Соблюдение такого рода арифметики необходимо и оправданно: ежедневные штатные изменения намного интенсивнее, чем может показаться. Это не только прием и увольнения, это переводы, декреты, обучение, реструктуризации и многое другое – все, что делает оборот персонала постоянным процессом, за которым нужно следить самым внимательным образом.

Формула коэффициента оборота по приему:

Число принятых сотрудников за период / Среднесписочный состав за период × 100 %

Правила анализа коэффициента оборота по приему работников

При анализе любой кадровой статистики нужно соблюдать важнейшие правила:

- Анализировать только относительные показатели (т. е. коэффициенты, никаких абсолютных чисел).

- Рассматривать показатели только в комплексе с другими и никогда в одиночку.

- Рассматривать показатели только в динамике (как было раньше) и в сравнении со статистикой других родственных подразделений или компаний.

Подсчитать одну цифру по формуле коэффициента оборота по приему, занести ее в таблицу и на этом успокоиться – не наш вариант. Кто именно пришел в компанию? Пачка грузчиков на новый склад? Или удалось переманить двух ТОПов в отдел стратегического планирования, за которыми охотились полгода? Сколько народу набрали, сколько отпустили? По своей воле или выгнали? Сколько ценных сотрудников не удержали? А почему у логистов уходят и приходят постоянно?

17%: радоваться или рвать волосы на голове?

Например, вы — новый руководитель компании. Директор по кадрам с гордостью доложила вам, что коэффициент оборота по приему кадров в вашей компании — 17 % за последний квартал. Вам радоваться или рвать волосы на голове? В принципе, годятся оба варианта, какой из них выбрать?

Сначала потребуйте такой же коэффициент, но по увольнению. Заодно полный оборот и текучесть кадров – ту самую большую четверку — цифры по движению кадров. Вместе с ними запросите те же показатели за тот же квартал, но в прошлом и позапрошлом годах. С такими данными можно и порассуждать. Кстати, если директор по кадрам задержала требуемые цифры или попросту не собирала такую статистику, увольняйте ее — это будет верным решением. Время таких кадровиков прошло. Теперь пора разобраться с 17 % — это много или мало?

HR высокого полета: думаем и рассуждаем

Важно! Нормы коэффициента оборота по приему не существует. Оценить данные в 17 % можно только при анализе всего семейства показателей движения кадров. Единственная цифра, на которую можно ориентироваться — это текучесть кадров (доля уволенных по собственному желанию и за нарушения от среднесписочной численности). Это очень приблизительный и усредненный показатель в 5 %. Текучка или «страшный сон эйчара» также зависит от множества факторов и, прежде всего, от того, кто именно уволился. Реже всего уходят руководители крупного калибра, чаще всего – водители, грузчики, ассистенты, продавцы. Для таких норма текучки может быть и 40 %. Поехали:

1. Дано:

Оборот по приему 17 %, оборот по увольнению 3 %, текучесть 2 %.

Диагноз: эта компания расширяется, идет интенсивный набор новых сотрудников, кое-кого перевели на другие должности (и это закономерно в растущей компании), практически никто не увольняется (тоже закономерно), не текут даже новички в пределах испытательного срока, которые ошиблись с выбором компании: это хорошо работает отдел рекрутмента, подбирают правильных кандидатов на позиции, все довольны. Отличная кадровая картинка, радующая сердце понимающего руководителя.

2. Дано:

Оборот по приему 17 %, оборот по увольнению 32 %, текучесть 23 %

Диагноз: совершенно другая ситуация. Судя по всему, в компании идет непростая реструктуризация: сокращение штатов (набирает меньше людей, чем увольняют), изменение структуры отделов и подчиненности, смена позиций и функциональных обязанностей, вероятна аттестация сотрудников с понижением в должности (очень высокий показатель оборота по увольнению, выше коэффициента по приему). Не все сотрудники довольны такими изменениями, люди начали уходить по собственному желанию — текучка повысилась. Народу больше уходит, чем приходит. Но такое движение запланировано, никаких сюрпризов. Кадровая картинка похожа на смену собственника.

3. Дано:

Оборот по приему 17 %, оборот по увольнению 0 %, текучесть 26 %.

Диагноз: тревожная картинка: много народу уходит (для среднего показателя от ТОПов до грузчиков 26 % — слишком много). Никого в должностях не передвигают, никто не уходит рожать или учиться. Новеньких на работу принимают, но меньше, чем людей теряют. Дело идет к банкротству? Тяжелый кризис? Кстати, если бы коэффициент оборота по приему рабочих был 26 %, то есть такой же, как по увольнению, то степень тревоги была бы пониже: такие обороты сотрудников часто наблюдаются в розничных торговых компаниях (классическая текучка продавцов).

Резюме

Большая четверка показателей движения штата вместе с другими кадровыми коэффициентами – увлекательнейшая матрица для всех, кто любит и умеет думать. Это великолепный и объективный материал для принятия стратегических решений по человеческим ресурсам и развитию бизнеса. Знание и понимание таких показателей – нужный и чрезвычайно актуальный навык для любого руководителя, думающего о завтрашнем дне.

Формула коэффициента оборота по приему

Формула коэффициента оборота по приему выглядит следующим образом:

Коп = (Qпр. / Qср.) * 100%

Здесь Qпр. – число принятых работников,

Q ср. – среднесписочное количество работников за анализируемый период.

Числитель формулы коэффициента оборота по приему определяется по числу оформляемых в исследуемом промежутке времени приказов о приеме на работу. При этом в расчет не берут прием работников по совместительству и лиц, работающих по гражданско-правовым договорам.

Показатель в знаменателе формулы представляет собой среднесписочную численность работников, то есть среднее число работников в соответствии со списками анализируемых периодов.

Среднесписочная численность работников

Для расчета средней списочной численности сотрудников необходима информация о числе сотрудников по всем дням исследуемого периода, которая фиксируется в табелях учета рабочего времени, отражающем число сотрудников и количество выработанных часов времени.

Среднюю численность за месяц можно рассчитать путем суммирования численности работников за каждый календарный день и деления этой суммы на число дней в месяце.

Среднесписочная численность за год, полгода или квартал определяется аналогично, складывается средняя списочная численность за месяцы периода и делится на число месяцев (три, шесть, двенадцать и др.).

Значение коэффициента оборота по приему

Формула коэффициента оборота по приему, рассчитанная за различные периоды, отследить и контролировать кадровую ситуацию по компании в целом и по каждому ее подразделению (отделу).

Кадровая служба, анализируя показатель оборота по приему, может своевременно осуществлять разработку комплекса мероприятий в следующих областях:

- Снизить текучесть кадров,

- Увеличить мотивацию работников,

- Осуществлять процесс передвижения работников внутри предприятия.

При регулярном расчете показателя оборота по приему, можно получить точные сведения о движении и динамике приема работников на предприятие.

С помощью формулы коэффициента оборота по приему оцениваются темпы роста приема нового персонала и его необходимость, соответствие прироста новых работников реальным потребностям предприятия.

Чаще всего данный показатель используется при сравнении с показателем выбытия работников. Если высокий коэффициент оборота кадров по приему сопровождается высоким показателем выбытия сотрудников, то говорят о большой текучести кадров. Кадровые работники путем использования несложных расчетом имеют возможность анализа причин и динамики движения сотрудников в компании.

Примеры решения задач

Коэффициент оборота — Энциклопедия по экономике

В процессе анализа обеспеченности предприятия рабочей силой следует определить ее движение в отчетном периоде, которое отражают показатели приема, увольнения и перемещения работников внутри данного предприятия. Процесс движения рабочей силы и вызываемое им соответствующее изменение численности называется оборотом рабочей силы. Движение персонала предприятия определяется показателями интенсивности оборота рабочей силы и характеризуется коэффициентами оборота по приему и выбытию. Коэффициенты оборота по приему и увольнению рабочей силы исчисляют как отношение величины принятых и уволенных работников к среднесписочной их численности за изучаемый период. [c.82]Коэффициенты оборота рабочей силы по приему в отчетном периоде свидетельствуют о том, что в 1987 г. из каждых 100 рабочих 17—18 вновь приняты предприятием. [c.84]

В ходе анализа численности работающих изучают оборот и текучесть рабочей силы. Оборот рабочей силы характеризуется коэффициентом оборота по приему, который равен отношению принятых работников за год к их среднесписочному числу, и коэффициентом оборота по увольнению — отношением числа уволенных к среднесписочному числу работников. [c.399]

Коэффициент оборота рабочей силы — показатель, характеризующий интенсивность количественного изменения персонала предприятия в результате приема и увольнения. [c.166]

Коэффициент оборота по приему работников 0,3 0,4 [c.123]

Коэффициент оборота по выбытию работников 0,12 0,2 [c.123]

Среднесписочная численность персонала коэффициент оборота по выбытию (Кв) [c.378]

Проанализируйте показатели движения промышленно-про-изводственных рабочих, рассчитав при этом коэффициенты оборота рабочей силы по приему и увольнению. Для анализа используйте справку 1. [c.211]

Выбыло рабочих с предприятия, чел. 2. Принято на предприятие, чел. 3. Среднесписочное число рабочих 4. Коэффициент оборота рабочей силы по увольнению (стр. 1 стр. 3) 5. Коэффициент оборота рабочей силы по приему (стр. 2 стр. 3) [c.211]

Ков =——— коэффициент оборота по выбытию [c.236]

Коэффициент оборота общих активов (ООА) показывает число оборотов общих активов для достижения величины объема продаж [c.165]

Для иллюстрации важности данного коэффициента в процессе принятия решений можно привести пример с ОАО Норильский никель . Во время семинара по постановке внутрифирменного бюджетирования в марте 1999 г., услышав о рекомендуемом в теории значении данного показателя, участвовавшие в семинаре представители планово-экономических и финансовых служб комбината дружно указали докладчику на незнание им их северной специфики. Обремененные северной инфраструктурой ГОКи и рудники, металлургические заводы и другие мощности никак не могли обеспечить более двух оборотов общих активов. Брешь в дружном неприятии планово-финансовым активом акционерного общества сделанной рекомендации появилась лишь тогда, когда заместитель по экономике Норильскэнерго подал реплику, суть которой сводилась к следующему. Что мы производим — спросил он присутствующих и сам же ответил Чушки. Медные, никелевые и другие чушки. Ценой 3—3,5 тыс. долл. за 1 т на внешнем рынке (для медных чушек). А вот если бы мы выпускали проволоку… Тут его глаза невольно повлажнели от возможного, но несбыточного счастья. Однако собравшись с силами, он закончил Цена нашей продукции была бы 15 тыс. долл. за 1 т. Каким бы был тогда коэффициент оборота общих активов Стоимость отгрузки возросла бы в 5 раз, а прирост основных фондов как максимум составил бы 5—10% . Так что когда речь идет о диверсификации или реструктуризации производства, неплохо бы вспомнить об этом коэффициенте при переборе вариантов. Естественно, сделать это можно только при наличии бюджетирования и при умении рассчитывать все три (а не некоторые) основных бюджета. [c.166]

Для характеристики движения рабочей силы используют коэффициент текучести и коэффициент оборота рабочей силы. Коэффициент текучести [c.194]

Степень стабильности кадров характеризуется коэффициентами оборота и текучести работающих (которые обычно исчисляются по рабочим). [c.160]

Коэффициент оборота рабочих исчисляется следующим образом [c.160]

Однако такой высокий эффект осветления воды не требуется во всех технологических процессах. Например, при мокрой очистке воздуха для промывки воздухоочистительных установок можно подавать воду и с большим количеством взвешенных веществ, до 300—500 мг/л. В этих системах коэффициент оборота воды можно довести до 70—80%. [c.11]

Выявление функциональной зависимости удельных приведенных затрат дает возможность определить границы экономической эффективности применения оборотных систем водоснабжения в зависимости от коэффициента оборота, условий технологических процессов (температуры, качества стоков),, расстояния и высоты подъема воды из источника, качественной его характеристики и других факторов. [c.30]

Для характеристики движения рабочей силы при анализе исчисляется коэффициент текучести рабочих кадров и коэффициент оборота рабочей силы (табл. 2.28). [c.73]

Одним из показателей движения рабочих в цехе является коэффициент оборота рабочих кадров, который отражает оборот рабочих кадров, связанный с приемом и выбытием их независимо от причин выбытия и источников пополнения. Коэффициент оборота рабочих кадров исчисляется как по приему, так и по увольнению. [c.74]

Среднесписочное число рабочих . ….. 4. Коэффициент оборота рабочей силы по увольнению (строки 1 3) 428 0 159 462 0,171 [c.74]

Коэффициент оборота рабочей силы по приему (строки 2 3) 0 210 0,234 [c.74]

Коэффициенты оборота по приему = количество принятых / среднесписочная численность 0,088 0,092 0,097 [c.150]

Стабильность состава кадров на предприятиях является существенной предпосылкой роста производительности труда и эффективности производства. Поэтому движение рабочей силы и его динамика являются важными объектами анализа. Движение рабочей силы определяется коэффициентами оборота по приему и выбытию рабочих, которые рассчитываются как отношение количества принятых и выбывших рабочих к их среднесписочному числу. Необходимо сравнивать коэффициенты в динамике за несколько лет, а также с аналогичными показателями родственных предприятий. Показатель движения рабочей силы по предприятию выражается также коэффициентом текучести. Он определяется как отношение числа уволенных по всем отрицательным причинам (уход работников по собственному желанию, по семейным обстоятельствам, из-за тяжелых производственных условий, увольнение за нарушение трудовой дисциплины и т. д.) к списочному числу рабочих на начало анализируемого периода. [c.10]

Интенсивность оборота П. характеризуется соответствующими коэффициентами, которые представляют отношение численности работников, принятых (коэффициент оборота по приему) или выбывших (коэффициент оборота по увольнению), к среднесписочной численности работников за отчетный период. В пределах коэффициента по увольнению следует различать коэффициент необходимого оборота и коэффициент излишнего оборота. [c.198]

Для определения Ч.р. за определенный период используется показатель среднесписочной численности. Он применяется для исчисления производительности труда, средней заработной платы, коэффициентов оборота, текучести, постоянства работников и других показателей. [c.383]

ТЭО-ИНВЕСТ корректно рассчитывает оборотный капитал и при значениях коэффициента оборота денежные средства могут потребоваться в более ранние или поздние периоды. ТЭО-ИНВЕСТ позволяет рассчитать оборотный капитал для сезонных предприятий (например, производство на основе сельскохозяйственной продукции). [c.72]

Под оборотом рабочей силы нужно понимать изменение в численности рабочих предприятия за отчетный период. Показателем интенсивности оборота рабочей силы является коэффициент оборота. Для его нахождения необходимо иметь данные о числе принятых и числе уволенных рабочих, за отчетный период. Эти сведения имеются в форме № 2-т, причем приводятся они раз в квартал в таком виде [c.66]

Коэффициенты оборота получаются путем отношения общего числа принятых и отдельно убывших рабочих к их среднему списочному числу за тот же период. Повышение по сравнению с предыдущим периодом процента принятых или уволенных служит показателем увеличения движения численности рабочих на предприятии, а снижение процентов — показателем обратного процесса. [c.67]

Отношение долговых обязательств к собственному капиталу упало после 1989 г., что с точки зрения кредиторов, является свидетельством улучшения общего состояния дел компании. Коэффициенты валовой и чистой прибыли сильно колебались за прошедший период. Однако с 1985 г. оба этих показателя демонстрировали стабильный, обнадеживающий рост. Подобным же образом вел себя показатель нормы прибыли на капитал, хотя и он, и коэффициент чистой прибыли несколько упали в 1989 г. Наблюдавшийся в 1985—1988 гг. рост нормы прибыли на капитал особенно примечателен на фоне снижения коэффициента оборота. Это означает, что на доллар продаж задействовалось все больше средств. Из предшествующих результатов анализа ликвидности ясна причина этого явления относительно большое увеличение производственных запасов и накопление дебиторской задолженности. [c.161]

Складирование и хранение продукции на складе Время складирования Количество поступлений на склад Запасы в пути Уровень механизации складских работ Коэффициент оборота продукции на складе Коэффициент оборачиваемости оборотных средств Коэффициент использования складского инвентаря Коэффициент использования площади склада Заиасоемкость, затратоемкость Производительность труда складских работников Затраты на складирование и хранение [c.152]

Формула коэффициента оборачиваемости оборотных средств

Формула коэффициента оборачиваемости оборотных средств

Формула коэффициента оборачиваемости оборотных средств показывает размер выручки от реализации, который приходится на каждый рубль оборотных фондов предприятия. Данный показатель наглядно отражает отдачу, которая получена от использования оборотных средств.

Формула коэффициента оборачиваемости оборотных средств выглядит следующим образом:

Кобор. = РП/СОс,

ЗдесьКобор. – показатель оборачиваемости,

РП – реализованная продукция за отчетный период (не включая НДС),

СОс – средняя стоимость оборотных средств за отчетный период.

Формула коэффициента оборачиваемости оборотных средств является важным инструментом анализа эффективности использования любым предприятием всех находящихся в его распоряжении ресурсов.

Показатели коэффициента оборачиваемости оборотных средств

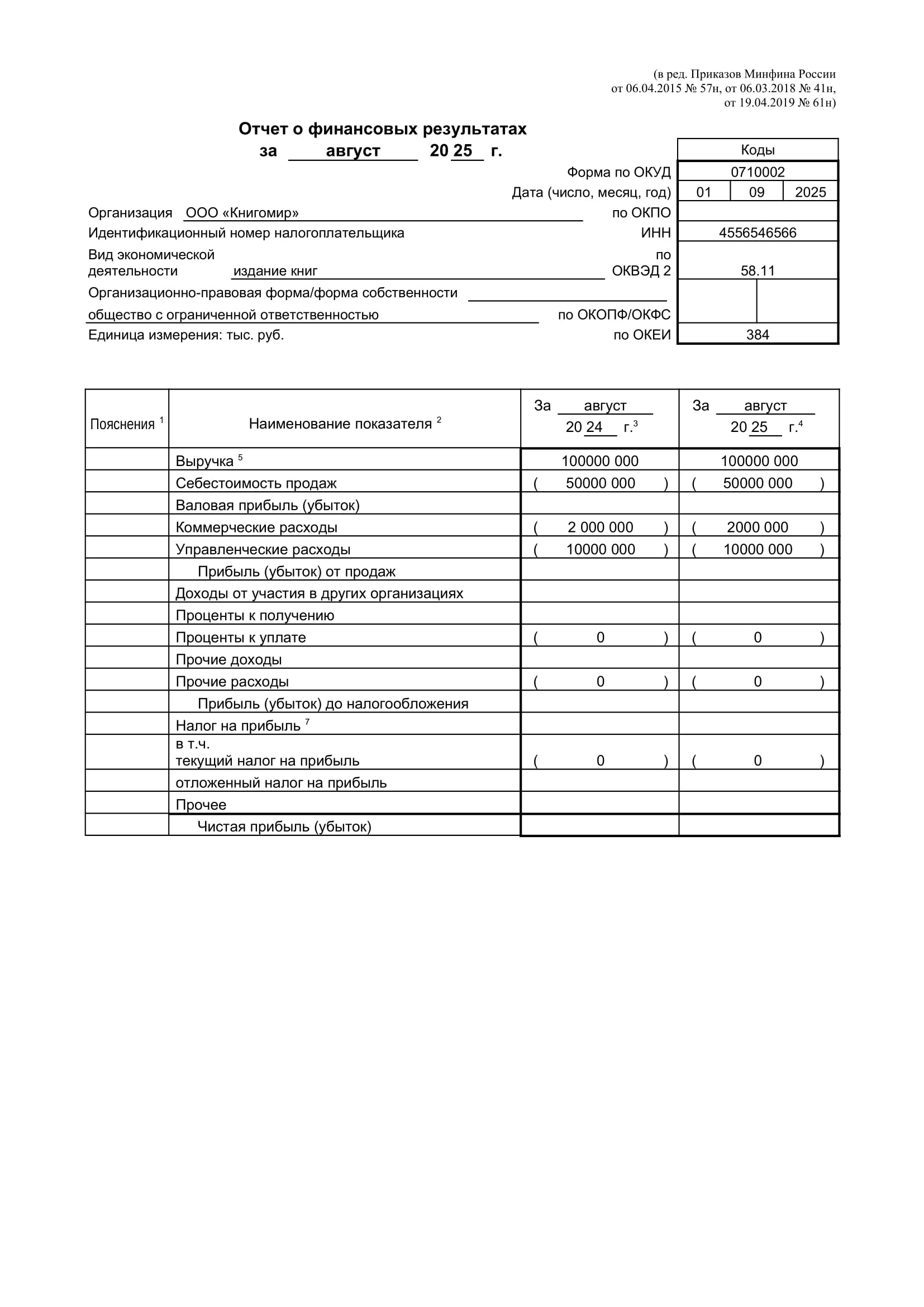

Показатели, которые используются в формуле оборачиваемости оборотных средств, отражаются по данным бухгалтерского учета. Для расчета понадобятся сведения из:

- Бухгалтерского баланса (формы №1),

- Отчета о прибылях и убытках (формы №2).

Необходимо использовать документы за тот промежуток времени, который исследуется. Чаще всего расчет производят за год (12 месяцев), то есть информация берется из годовой бухгалтерской отчетности.

РП или объем реализованной продукции отражается по строке 2110 в Отчете о прибылях и убытках. В этой строке показана нетто-выручка от реализации продукции (услуг) предприятия.

СО или средняя стоимость оборотных средств можно рассчитать посредством отношения стоимости оборотных средств, которые были в наличии в начале и конце рассматриваемого периода:

СО = (СОнп + СО кп) / 2

Данные по средней стоимости оборотных средств можно взять из бухгалтерского баланса в строке 1200, которая суммирует раздел «Оборотные активы». В этой сумме отражаются все оборотные средства компании:

- Запасы,

- денежные средства,

- дебиторская задолженность,

- краткосрочные финансовые вложения и др.

Значение коэффициента оборачиваемости оборотных средств

Для различных отраслей, в которых работает предприятие, коэффициент оборачиваемости оборотных средств будет отличаться. Самым высоким показателем обладают торговые организации в связи со спецификой их деятельности (быстрое получение выручки). Организации, работающие в сфере науки и культуры, обладают самым низким значением показателя оборачиваемости.

По этой причине необходимо проводит анализ, сравнивая показатели оборачиваемости оборотных средств, лишь по тем предприятиям, которые функционируют в одной отрасли.

Значение показателя оборачиваемости оборотных средств определяется следующими факторами:

- темпами и объемами производства, длительностью производственного цикла;

- разновидностью применяемого сырья;

- квалификацией работников;

- характером деятельности предприятий.

Анализ и увеличение коэффициента оборачиваемости

При значении коэффициента оборачиваемости оборотных активов более единицы, можно говорить о рентабельности предприятия. Если же коэффициент превысит значение 1,36, то предприятие можно считать сверхрентабельным.

Важно проводить в динамикеисследование изменения коэффициента оборачиваемости оборотных средств, рассматривая коэффициенты за несколько периодов и сравнивая их между собой. Часто с целью наглядности применяют специальные таблицы, позволяющие легко отследить изменения и сделать вывод.

Причинами роста коэффициента оборачиваемости оборотных средств могут быть:

- рост объема продаж и прибыли;

- увеличение эффективного использования ресурсов;

- общий рост уровня работы предприятия;

- уменьшение уровня оборотных фондов;

- введение инноваций и прогрессивныхтехнологий.

Примеры решения задач

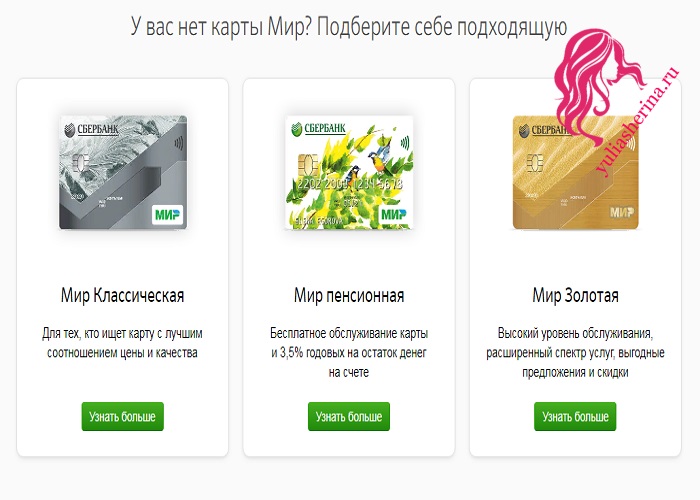

Карта мир премиальная сбербанк: Категории карт Мир, какие бывают

Категории карт Мир, какие бывают

Бесконтактные дебетовые карты

Классические и премиальные карты «Мир» оснащаются чипом для бесконтактной оплаты и выполнения других операций. Например, в Нижнем Новгороде запущен проект для туристов и гостей города на базе многофункциональной карты «Мир». Карты выпускаются Газпромбанком, выдаются сразу при обращении. По ним можно:

- без дополнительной платы пользоваться метро, городским транспортом 1, 3 или 5 дней и канатной дорогой дважды в день;

- посетить более 30 городских музеев бесплатно;

- получить скидки и бонусы в партнерских гостиницах, ресторанах, кафе.

Кроме того, более чем в сорока городах РФ картой «Мир» можно оплатить проезд в городском транспорте.

Пенсионные и социальные

На базе классических продуктов «Мир» выпускаются карты для начисления пенсий и социальных выплат. По решению Правительства РФ все граждане, получающие пенсии или иные пособия через банковские организации, будут переведены на платежную систему «Мир» с других платежных систем к 2020 году.

По решению Правительства РФ все граждане, получающие пенсии или иные пособия через банковские организации, будут переведены на платежную систему «Мир» с других платежных систем к 2020 году.

Этот тип карт позволяет:

- Не платить за выпуск и обслуживание.

- Получать выплаты без посещения почтового отделения.

- Получать повышенные проценты на остаток по счету (размер зависит от условий банка).

- Пользоваться бонусными программами и скидками (в зависимости от банка и торговой организации).

Зарплатные

Для сотрудников бюджетных организаций выпускаются классические бесконтактные карты «Мир», коммерческие предприятия могут выбрать классический или премиальный тип. Кроме начисления заработной платы предусмотрен функционал для:

- Организации системы пропусков (если предприятие имеет соответствующую инфраструктуру).

- Хранения электронной подписи.

- Хранения персональной информации.

Лимиты по снятию наличных, переводам на другие счета определяются банком, выдавшим карту.

Кампусные карты «Мир»

Предназначены для школьников и студентов. Позволяют упростить доступ к электронным ресурсам образовательного учреждения, получать студенческие пособия и другие выплаты. Карты бесконтактные, могут использоваться как пропуска на территорию заведения при соответствующей системе турникетов и контроля доступа.

Зарплатные карты для частных лиц

2 в 1

- Премиальная банковская карта с полным набором операций в торговых точках и интернете

- Транспортное приложение для оплаты проезда на городском общественном транспорте («Тройка» для Москвы и МО, наземный транспорт 64 городов России, метрополитены Санкт-Петербурга, Новосибирска, Самары, Казани и Нижнего Новгорода)

СОВРЕМЕННО

- Бесконтактная технология оплаты покупок — оплата в одно касание

- Современная технология защиты Мир Accept (3D-Secure) для безопасных платежей в интернете

БЕСПЛАТНО

- Бесплатное снятие наличных в банкоматах любых банков на территории РФ (без ограничения количества снятий)

- Бесплатное смс-информирование обо всех операциях по карте, в том числе о зачислении зарплаты

- Бесплатная премиальная международная карта Visa Gold по запросу клиента

- Бесплатные интернет-банк и мобильное приложение, позволяющее в режиме 24/7 совершать внутрибанковские платежи (бесплатно) по номеру карты и/или телефона и внешние переводы в адрес более тысячи поставщиков услуг, бесплатно оплачивать ЖКУ, открывать вклады и подавать заявки на кредит

- Бесплатное пополнение банковских карт в банкоматах с функцией приема наличных ПАО «Росбанк», карт «Мир» в банкоматах сторонних банков (при условии предоставления банком такой услуги), а также с карт сторонних банков через интернет-банк и мобильное приложение

- Оплата покупок с помощью смартфона:

- технологии Samsung Pay, Mir Pay (для смартфонов на ОС Android) по картам МИР

- технологии Samsung Pay, Google Pay, Apple Pay по картам Visa Gold/Mastercard Gold

- Бесплатный страховой полис для держателей международных карт, выезжающих за рубеж (по запросу клиента)

ВЫГОДНО

- Льготные процентные ставки по потребительским кредитам и ипотеке

- Повышенные ставки по вкладам

БОНУСЫ

- Участие в программе «Кэшбэк» — возврат на счет карты до 5 % от суммы покупок

- Программа «Бонусы» — возврат бонусными баллами до 20%.

Бонусные баллы можно обменивать на товары, сертификаты, авиа- и ж/д-билеты, бронировать отели в каталоге на сайте bonus.novikom.ru

Бонусные баллы можно обменивать на товары, сертификаты, авиа- и ж/д-билеты, бронировать отели в каталоге на сайте bonus.novikom.ru - Участие в программе лояльности «Привет МИР» — кэшбэк от 3% до 20% за покупки. Для участия в программе нужно зарегистрироваться на сайте chel.privetmir.ru

- Участие в программе лояльности «Город» — получение бонусов при совершении покупок у партнёров программы (до 50%) с последующим обменом на скидки и поездки по карте «Тройка». Регистрация на сайте: www.gorodtroika.ru

- Кэшбэк CashOFF по операциям с банковскими картами в мобильном приложении (раздел «Личные финансы») — от 2 до 17% от стоимости товара любого магазина

- Скидки от 10 до 35% на различные страховые программы в компаниях — партнерах Банка, в том числе «КАСКО», страхование имущества, медицинские программы1

- Сервисы транспортного приложения «Тройка»2

- Льготные туристические программы с предоставлением скидок от «ИННА ТУР»3

УДОБНО

- Услуга «Банк на работе» — оформление банковских продуктов на территории работодателя с помощью персонального менеджера, закреплённого за организацией

Тарифы на обслуживание зарплатных проектов устанавливаются индивидуально для каждой организации, заключившей договор с Новикомбанком. Для уточнения информации о тарифах на обслуживание Вашей зарплатной карты обращайтесь к специалистам Банка по телефону.

Для уточнения информации о тарифах на обслуживание Вашей зарплатной карты обращайтесь к специалистам Банка по телефону.

| Страхование имущества | 10% | 10% | 20% | 15% |

| Страхование автомобиля «КАСКО» (размер скидки определяется наличием или отсутствием ДТП по вине допущенных к управлению водителей) | 10% | 15% | до 20% | 20% |

| Страхование жизни и здоровья | 10% | 10% | 30% | 15% |

| Страхование при выезде за рубеж | 10% | 10% | 20% | 15% |

Рады приветствовать Вас в числе наших зарплатных клиентов!

Пять шагов для удобного и комфортного использования зарплатной карты

- Зарегистрируйтесь в Интернет-банке

Интернет-банк — это онлайн-отделение банка с доступом к счетам и картам в режиме 24/7.

Воспользуйтесь следующими возможностями:

Воспользуйтесь следующими возможностями:

• Контроль операций и остатков по счетам

• Оплата без комиссии услуг более 1000 поставщиков, включая ЖКХ, налоги, мобильную связь, Интернет

• Бесплатные внутрибанковские переводы, в том числе по номеру карты и номеру мобильного телефона

• Открытие вкладов

• Оформление заявок на кредит

• Досрочное погашение кредитов и скачайте мобильное приложение Новикомбанка Мобильное приложение интернет-банка позволит оперативно совершать любые банковские операции с Вашего смартфона. Регистрация в интернет-банке или мобильном приложении возможна только после подключения услуги смс-информирования и получения смс-подтверждения на номер Вашего мобильного телефона. Для смс-подключения необходимо указать Ваш номер телефона при оформлении карты. - Запишите на приложение «Тройка», размещенное на карте1, любой билет/абонемент действующего транспортного меню в кассах метрополитена («Единый» или «90 минут»), в автоматизированных киосках ГУП «Мосгортранс» (ТАТ, «Единый», «90 минут»), в кассах или автоматах ж/д вокзалов Москвы и области.

Пополняйте счет «Тройки» и оплачивайте проезд на аэроэкспрессе, проход в Третьяковскую галерею в Лаврушинском переулке, Музей «Лунариум» Московского Планетария, Московский зоопарк, на ледовый каток ВДНХ и ЦПКиО им. Горького, парковку парка «Зарядье».

Пополняйте счет «Тройки» и оплачивайте проезд на аэроэкспрессе, проход в Третьяковскую галерею в Лаврушинском переулке, Музей «Лунариум» Московского Планетария, Московский зоопарк, на ледовый каток ВДНХ и ЦПКиО им. Горького, парковку парка «Зарядье». - Зарегистрируйтесь в программе лояльности «Привет МИР» на сайте chel.privetmir.ru и получайте кэшбэк от 3% до 20% за покупки.

- Зарегистрируйтесь в программе лояльности «Город» на сайте www.gorodtroika.ru и получайте до 50% бонусами при совершении покупок у партнёров программы, обменивайте бонусы на поездки по карте «Тройка» и скидки.

- Подключите имеющиеся карты лояльности в кэшбэк-сервисе CashOFF в разделе «Личные финансы» мобильного приложениия.

Социальные карты россиян с 30 января переведут на платежную систему «Мир»

МОСКВА, 29 янв — ПРАЙМ. Социальные «Карты горожанина», которые позволяют со скидкой оплачивать некоторые товары и услуги и бесплатно пользоваться городским общественным транспортом, с 30 января будут переведены на платежную систему «Мир», сообщили агентству «Прайм» в пресс-службе Национальной системы платежных карт (НСПК).

Но если льготник пока получает выплаты на карты международных платежных систем, ими можно будет пользоваться до окончания срока действия, после чего будет выпущена российская карта.

«С 30 января 2020 года для получения гражданами различных льгот из бюджета на счета платежных карт кредитные организации должны будут выпускать для своих клиентов платежные карты «Мир». Это требование касается получения гражданами государственной социальной помощи и льгот, в том числе льгот на транспортные услуги», — сообщили в НСПК.

Как пояснил представитель НСПК, это означает, что «Карта москвича» и аналогичные карты других городов должны будут выпускаться на базе платежной системы «Мир». По ряду таких проектов переход на платежную систему начался уже давно: так, «Карта москвича» от ВТБ работает на «Мире» с июля 2017 года.

«Для граждан, которым предоставляются льготы на проезд в общественном транспорте, транспортные карты на базе банковских карт будут также выпускаться на национальном платежном инструменте – карте «Мир», — добавили в НСПК. При этом новые требования не касаются небанковских транспортных карт, например, «Тройки» и «Подорожника».

При этом новые требования не касаются небанковских транспортных карт, например, «Тройки» и «Подорожника».

Данные поправки к закону о национальной платежной системе дополнили перечень мер социальной поддержки, которые россияне уже получают на карты «Мир». В июле 2018 года на национальную карту уже перевели выплаты пенсионерам, бюджетникам и студентам, с февраля 2019 года — выплаты военным пенсионерам и пенсионерам силовых и правоохранительных структур. С 1 мая 2019 года на карту «Мир» начали перечислять детские пособия, выплаты безработным, чернобыльцам, а также пособия гражданам, которые подверглись воздействию радиации.

Эмиссия карт «Мир», по данным на начало декабря, превысила 70 миллионов штук. В третьем квартале 2019 года доля карт «Мир» по эмиссии составила 22,4%, доля по объему платежей — 17,7%. С учётом общего объема эмиссии карт «Мир» в десятки миллионов штук, «Карта горожанина» не даст существенного роста платежной системе в процентном соотношении, полагает управляющий директор рейтингового агентства НКР Станислав Волков.

«Тем не менее, перевод на «Мир» увеличит удобство пользования этим продуктом. Такое решение находится в русле тенденции уменьшения физического количества карт и использования возможности записать на один чип несколько мобильных приложений», — считает эксперт.

БАНКИ ГОТОВЫ

Опрос крупных банков показал, что они полностью готовы к переводу очередных льгот на карту «Мир». Большинство из них уже давно автоматически открывают национальную карту для льготных категорий клиентов, многие банки предлагают бесплатный перевыпуск карты в случае необходимости.

«В банке «Русский Стандарт» вступление в силу данных поправок не приведет к сложностям в обслуживании клиентов, поскольку с 2019 года банк начал выпускать дебетовые карты «Мир», которые все желающие могут оформить как дополнительные в рамках любого пакета услуг», — сообщили в кредитной организации.

Представитель «Почта банка» заявил, что кредитная организация также готова к вступлению в силу этих поправок. Ранее выпущенные карты международных платежных систем могут быть бесплатно перевыпущены на базе платежной системы «Мир» при обращении клиента в банк. В Альфа-банке уже реализован механизм, позволяющий автоматически открывать клиенту национальную карту при поступлении бюджетных выплат.

Ранее выпущенные карты международных платежных систем могут быть бесплатно перевыпущены на базе платежной системы «Мир» при обращении клиента в банк. В Альфа-банке уже реализован механизм, позволяющий автоматически открывать клиенту национальную карту при поступлении бюджетных выплат.

«Данная инициатива нацелена на развитие проекта «Карта горожанина». Это глобальный проект, требующий от банков интеграции с региональной инфраструктурой, что в свою очередь, безусловно, требует финансовых вложений в развитие программного обеспечения банков», — оценил изменения представитель кредитной организации.

Зачастую в разных регионах транспортные и медицинские приложения, с которыми банкам необходимо будет интегрироваться, отличаются, пояснил он. Аналогичное решение льготным клиентам предлагает и Промсвязьбанк: когда в банк приходят средства от бюджетного учреждения, они автоматически зачисляются на карту «Мир».

«Если у клиента, для которого они предназначены, нет такой карты, то система автоматически отправляет средства обратно. Поэтому необходимо обратиться в офис и заказать карту национальной платежной системы. Действующие клиенты банка смогут оформить такую карту бесплатно», — прокомментировала Екатерина Матвеева, отвечающая в Промсвязьбанке за зарплатных клиентов.

Поэтому необходимо обратиться в офис и заказать карту национальной платежной системы. Действующие клиенты банка смогут оформить такую карту бесплатно», — прокомментировала Екатерина Матвеева, отвечающая в Промсвязьбанке за зарплатных клиентов.

Дебетовые карты в Россельхозбанке с условиями на 2020 год в рублях и валюте для физических лиц

А

Адыгейский

Алтайский

Амурский

Архангельский

Б

Башкирский

Белгородский

Брянский

Бурятский

В

Владимирский

Волгоградский

Воронежский

Д

Дагестанский

И

Ивановский

Ингушский

Иркутский

К

Кабардино-Балкарский

Калининградский

Калужский

Камчатский

Кемеровский

Кировский

Коми

Костромской

Краснодарский

Красноярский

Курский

Л

Липецкий

М

Марийский

Мордовский

Московский ЦРМБ

Н

Нижегородский

Новгородский

Новосибирский

О

Омский

Оренбургский

Орловский

П

Пензенский

Пермский

Приморский

Псковский

Р

Ростовский

Рязанский

С

Самарский

Санкт-Петербургский

Саратовский

Сахалинский

Свердловский

Смоленский

Ставропольский

Т

Тамбовский

Татарстанский

Тверской

Томский

Тувинский

Тульский

Тюменский

У

Удмуртский

Ульяновский

Х

Хабаровский

Ц

Центр корпоративного бизнеса

Ч

Челябинский

Чеченский

Читинский

Чувашский

Я

Якутский

Ярославский

А

Адыгейский

Алтайский

Амурский

Архангельский

Б

Башкирский

Белгородский

Брянский

Бурятский

В

Владимирский

Волгоградский

Воронежский

Д

Дагестанский

И

Ивановский

Ингушский

Иркутский

К

Кабардино-Балкарский

Калининградский

Калужский

Камчатский

Кемеровский

Кировский

Коми

Костромской

Краснодарский

Красноярский

Курский

Л

Липецкий

М

Марийский

Мордовский

Московский ЦРМБ

Н

Нижегородский

Новгородский

Новосибирский

О

Омский

Оренбургский

Орловский

П

Пензенский

Пермский

Приморский

Псковский

Р

Ростовский

Рязанский

С

Самарский

Санкт-Петербургский

Саратовский

Сахалинский

Свердловский

Смоленский

Ставропольский

Т

Тамбовский

Татарстанский

Тверской

Томский

Тувинский

Тульский

Тюменский

У

Удмуртский

Ульяновский

Х

Хабаровский

Ц

Центр корпоративного бизнеса

Ч

Челябинский

Чеченский

Читинский

Чувашский

Я

Якутский

Ярославский

карта» — оформить онлайн и получить дебетовую банковскую карту от Альфа-Банка

0.1″>Те, у кого уже есть дебетовая Альфа-Карта с бесплатным обслуживанием, кэшбэком за покупки и начислением процентов на остаток, точно знают, как получить максимум пользы. Эта карта придумана специально для тех, кто знает счёт деньгам. Попробуйте и оцените её возможности сами!Плюсы каждого типа Альфа-Карт—

Альфа-Карта — кэшбэк до 2% на покупки, доход на остаток до 5% годовых, бесплатное обслуживание и снятие наличных в любых банкоматах по всему миру. Оплата без комиссии ЖКУ, связи и штрафов ГИБДД.

—

Альфа-Карта Premium — кэшбэк до 3% на покупки, доход на остаток до 6% годовых, бесплатное снятие наличных без комиссии в любых банкоматах по всему миру, персональный менеджер и другие премиальные привилегии.

5 причин заказать дебетовую Альфа-Карту

—

0.1″>До 2% кэшбэк за все покупки.—

До 5% годовых доход на остаток.

—

Бесплатное обслуживание карты.

—

Бесплатное пополнение и снятие наличных в банкоматах Альфа-Банка и банков-партнёров.

—

Онлайн-переводы на счета в другие банки через мобильное приложение и интернет-банк.

Оформить Альфа-Карту можно за 3 простых шага: заполните онлайн-анкету (достаточно паспорта), дождитесь звонка или смс о готовности карты, получите её бесплатно с представителем банка или в ближайшем офисе банка.

Совет от банка 0.1″>Подключив членов семьи, вы сможете увеличить кэшбэк и доход на остаток, ведь они зависят от суммы покупок по Альфа-Карте в предыдущем месяце.Перевод с карты на карту

Переводите деньги родителям или детям? Нужно отправить деньги в другой город? Погасить кредит? У Вас есть карта Visa, Mastercard или Мир?

Воспользуйтесь самым простым способом перевести деньги — перевод с карты на карту!

Перевод с карты на карту возможен только на карты Visa, Mastercard и Мир, выпущенные российским банком.

| Поужинали с друзьями в ресторане, а наличных для оплаты счета не хватило? | ||

| Перевод денег с карты на карту! Удобный перевод через интернет-банк, мобильное приложение, платежный киоск или банкомат — укажите только номер карты получателя. | ||

| Хотите помогать родителям, проживающим в другом городе, с оплатой ежедневных расходов? | ||

| Перевод денег с карты на карту! Удобный перевод через интернет-банк, мобильное приложение, платежный киоск или банкомат — укажите только номер карты получателя.  | ||

| Поменяли место работы и теперь получаете заработную плату на карту другого банка? По-прежнему хотите осуществлять расчеты с помощью карты Банка «Санкт-Петербург»? | ||

| Перевод денег с карты на карту! Удобный перевод через интернет-банк, мобильное приложение, платежный киоск или банкомат — укажите только номер карты получателя. | ||

| Случилась непредвиденная ситуация? Муж опоздал на самолет, а с собой денег на покупку нового билета нет? | ||

| Перевод денег с карты на карту! Удобный перевод через интернет-банк, мобильное приложение, платежный киоск или банкомат — укажите только номер карты получателя. | ||

| Деньги находятся на карте другого банка, а вы забыли пополнить карту, с которой списывается сумма ежемесячного платежа по кредиту, оформленному в Банке «Санкт-Петербург»? | ||

| Перевод денег с карты на карту! Удобный перевод через интернет-банк, мобильное приложение, платежный киоск или банкомат — укажите только номер карты получателя.  |

Master card black edition привилегии Сбербанка. Премиальные карты Visa Signature и World MasterCard Black Edition от Сбербанка. Страхование путешествий

Через год использования напишу отзыв о кредитной карте

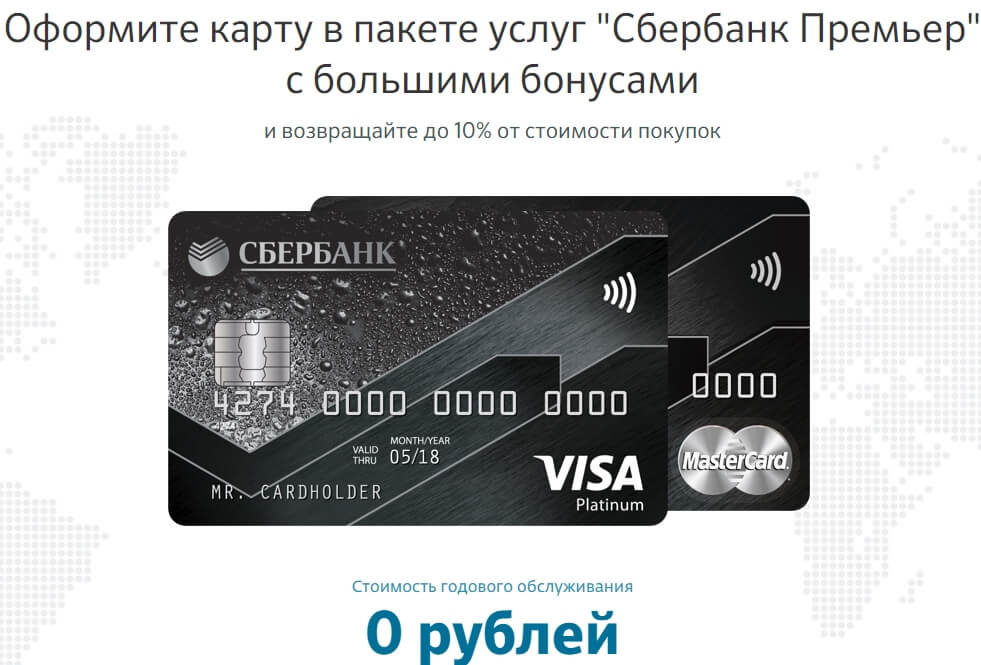

Это премиальные кредитные карты с лимитом до 3 000 000 руб.

Через несколько месяцев после получения ипотеки в личном кабинете Сбербанка появляется предложение с одобренной кредитной картой.

Если честно, очень пригодилось. Ремонт в квартире выполнен, но техники, мебели и т. Д. Не было.в нем совсем нет. Да еще и на носу оставлю. Но они хотят всего и сразу.

Никуда не ехать в отпуск и покупать всю технику или идти в отпуск и спать на полу)

Решили схитрить и использовать кредитку) Потом платить за это всю жизнь

Стоимость услуги

4900 рублей в год.

Почему так дорого? Карта считается премиальной. У нее есть дополнительные бонусы, о которых я расскажу ниже.

А пока можете просто всем сказать, что у вас «хрень» / платиновая карта))

Получение карты

После ипотеки, в которой мы предоставили все документы подтверждающие доход, никаких дополнительных справок были необходимы.Они просто согласились получить карту и, кажется, уже через неделю получили ее в банке.

Если у вас хорошая кредитная история, вы, скорее всего, одобрите и эту карту.

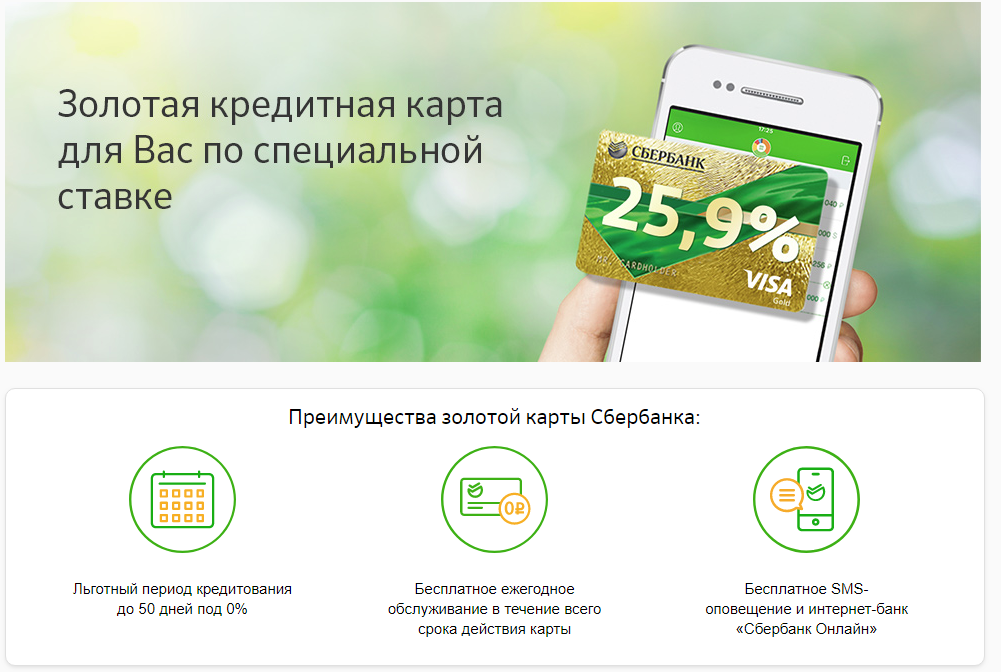

Проценты по кредитной карте

Если у вас есть персональное предложение — 21,9%

В остальных случаях выше.

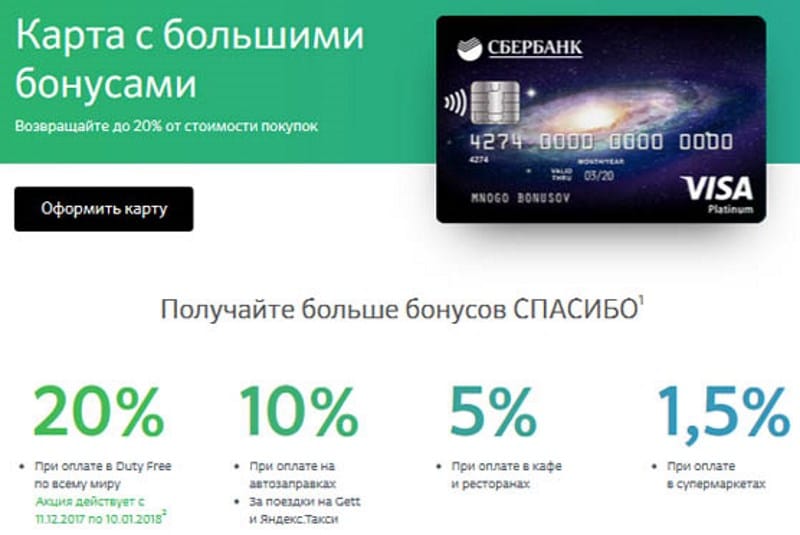

Повышенные бонусы

Переходим к самому сладкому — повышенным бонусам за покупки.

Если у вас когда-либо была карта Сбербанка не позднее 10 лет, значит, вы слышали о бонусах.Они взимаются за покупку. 0,5% с каждой покупки.

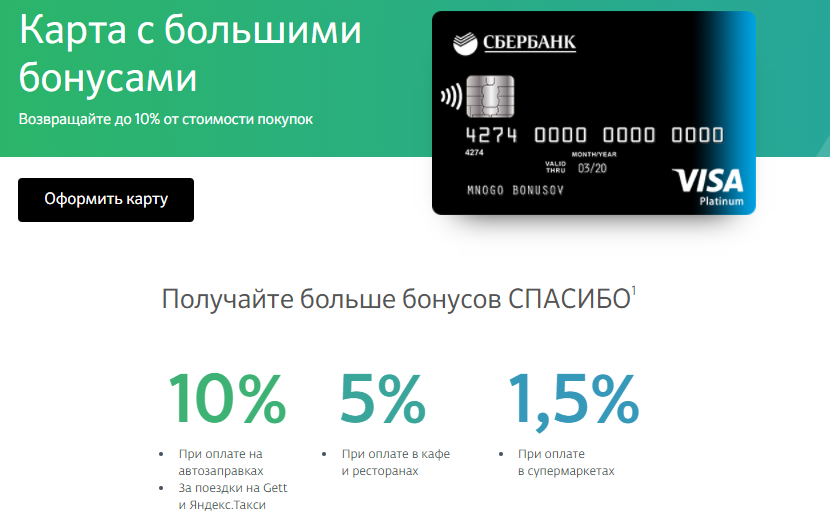

На этой карте увеличены бонусы на некоторые категории покупок. Вы можете получить до 10% бонусов.

10% бонусы — при оплате заправки, Яндекс Такси и Gett Taxi

5% — при оплате в кафе и ресторанах

1,5% — в супермаркетах

Какие еще привилегии?

Доступ в VIP комнату в Шереметьево за 1500 руб.

Уже лучше в некоторых аэропортах европейских городов — бесплатный доступ в VIP-зал: Вена, Прага и др.

Вот и все, увы) Больше «платины» себе не нашел)

Еще есть скидки в разных магазинах. Вы можете увидеть все скидки на сайте, но они работают только тогда, когда вы вводите код на сайте продавца или если вы говорите продавцу специальный код. То есть автоматически никакой скидки при оплате картой не произойдет. Из менее известных магазинов я видел скидки в Rendezvous, Body Shop и Chocolate House. Но все косяки временные. То есть для их использования нужно постоянно следить за списком акций, запоминать коды и вовремя их обзванивать)

Все самые вкусные бонусы на карте Visa, подпись .Если когда-нибудь выберем платиновую карту, то берите. Есть много всяких «вкусностей».

Окупается ли стоимость услуги

В нашей семье да, окупается. Сейчас мы используем только эту карту в целом. Муж привязал карту к Apple Pay и платит по телефону, а я иду с его картой и плачу ей. Я уже отказался от своей карты.

Я уже отказался от своей карты.

А теперь залезем в кошелек))

Май 2018

Расход 8 810 рублей

Получено бонусов — 1920.32 r

Внимание! Вы получите бонусы только за каждые потраченные 100 рублей. Округляет Сбербанк вниз.

То есть если покупка была 80 рублей, то НИЧЕГО не получишь! Мухаха!

4900 услуг в год делим на 12 месяцев = 409 бонусов в месяц надо получать чтоб окупился карточный сервис

409 бонусов в месяц = около 30000 р только в супермаркетах | около 4000 рублей только на заправках | около 4000 рублей только при поездке на Яндекс или Gett Taxi | Около 8500 рублей только в кафе

Если хоть что-то из вышеперечисленного вас устраивает, то ваша карта хоть и рассчитается.Для семьи, даже без детей, с 1 машиной, покупками в супермаркетах, а может быть, иногда и с поездками на такси, карта точно будет выгодна.

Нам эта карта даже приносит доход. Кредитная карта с доходом)

Сколько бонусов мы заработали за год

Хотел посмотреть статистику бонусов за год, но данные хранятся всего 2 месяца, оказывается.

Собрана статистика из Озона.

С июля прошлого года потрачено 12 715 бонусов.

На сегодняшний день осталось 5564,53 бонусных рубля.

Списанные бонусные баллы Кинг не удалось восстановить в Бургеге, поэтому их могло быть больше.

Получается, что почти за год мы заработали не менее 18 279 бонусных рублей.

Карта окупилась почти 4 раза!

Конечно, не всем будет комфортно, но потратить бонусы можно только с партнерами или в сервисах Сбербанка, но нас это устраивает.

Обычно мы тратим бонусы на Озон, в Бургер Кинг.

А как насчет кредитов?

Не думайте, что я призываю всех использовать кредитные средства и платить проценты банку. Нисколько. Возвращаем деньги в льготный период. Ушли «в кредит» только тогда, когда купили оборудование через 1 месяц и ушли в отпуск. Только после этого карта использовалась как кредит)

Для тех, кто не знает, можно использовать кредитную карту без процентов, если вы вернете деньги в течение льготного периода.

Я считаю, что вы можете заплатить банку за то, чтобы он использовал что-то прямо здесь и прямо сейчас, а не копить еще несколько месяцев / лет. Это выбор каждого. Для меня в то время долги были менее значительными, чем неиспользование выпавшего летом отпуска или проживание в квартире без мебели и оборудования, в сумках и ящиках.

Не советую брать кредиты спонтанно. Еще до того, как вы подадите заявку на получение ссуды или кредитной карты, вы должны знать, что вам придется заплатить и сколько вы заплатите свой долг.

Кредиты вызывают привыкание!) Осторожно!

Процент, если вы попадете в ссуду, довольно высокий — 22%. Легче получить потребительский кредит на нужную сумму, если он льготный. Процентная ставка по потребительским кредитам сейчас около 15%, намного выгоднее.

Кредитные карты имеют более высокий процент, потому что они мобильны. Не нужно каждый раз подавать заявку — используйте ее при необходимости.

Если вы ярый противник кредитных карт, то попробуйте заказать дебетовую карту с такими же повышенными бонусами и будет вам счастье.

Вывод

Карта действительно дает повышенные бонусы, никакого накрутки.

Но Сбербанк здесь не уникален.

Я знаю, что год назад в АльфаБанке была такая же карта, но услуга была дешевле на 1000 руб.

Карты от Тинькофф Банка также имеют повышенный кэшбэк для некоторых категорий.

Внимательно изучите и выберите для себя оптимальную карту.

Комфортность использования пластиковых карт неоспорима, однако появление новинок не устает стимулировать расширение возможностей и особых привилегий.Самая изощренная черная карта MasterCard предлагает эксклюзивный сервис для самых требовательных и требовательных клиентов. Элегантные картхолдеры цвета антрацит имеют массу преимуществ, поскольку респектабельный пластик с волшебной фразой Black edition убедительно подчеркивает VIP-статус своего обладателя.

Преимущества продукта

Получив карту MasterCard Black Edition с технологией бесконтактных платежей PayPass®, вы имеете право рассчитывать на множество удобных преимуществ и высокий уровень обслуживания:

- премиум-сервис;

- серьезная страховка при выезде за границу;

- доступ в VIP-зоны аэропортов;

- ощутимые скидки при покупках;

- специальных предложений и пакетов услуг от банков, выпускающих кредитные карты Word MasterCard Black Edition.

Последний пункт стоит отметить отдельно. Например, кредитная карта MasterCard Black Edition Premier — это надежная защита денежных средств в случае утери или кражи пластика, компенсация потери багажа в поездках, бронирование гостиниц и билеты на значимые мероприятия. Карта MasterCard Premier дает возможность получить крупный кредит с умеренными процентными ставками, а также воспользоваться услугами мобильного банка.

Как получить элитную кредитную карту

Не все столичные банки предлагают своим клиентам эксклюзивные черные карты и уникальный продукт премиум-класса World MasterCard Black Edition, которые принимают статус VIP.На помощь приходит «КРЕДИТЗНАТОК» — для москвичей на сайте компании представлены лучшие предложения и самая актуальная информация. Вы можете сравнить услуги, предоставляемые банками Москвы, и выбрать для себя оптимальный вариант. Хорошо продуманная фильтрация поможет вам быстро найти то, что вам нужно — богатые программы Premier или World, дебетовые или кредитные продукты, приемлемые для вас условия. Чтобы стать владельцем Black Edition, заполните форму и дождитесь одобрения заявки, которую можно сразу подать в несколько банковских учреждений.После оформления кредитного договора Вы станете обладателем респектабельного пластика с элегантным дизайном на черном фоне — Вашим надежным партнером в мире привилегий и высокого уровня комфорта.

Чтобы стать владельцем Black Edition, заполните форму и дождитесь одобрения заявки, которую можно сразу подать в несколько банковских учреждений.После оформления кредитного договора Вы станете обладателем респектабельного пластика с элегантным дизайном на черном фоне — Вашим надежным партнером в мире привилегий и высокого уровня комфорта.

Все банковские продукты работают на базе платежных систем (ПС). Те, в свою очередь, начинают делиться на классы. Привилегии, плюсы и минусы, которые предоставляет платежная система, а также стоимость годового обслуживания зависят от уровня класса банковской карты.

В этой статье мы поговорим о продукте Mastercard Black Edition.Черная карта относится к высшему классу — «Премиум» с эксклюзивными предложениями от PS. В привилегированную группу также входят Platinum, Infinite Plastic и World Elite.

Возможности, преимущества и преимущества

World Mastercard Black Edition «Premier» — имеет высокий класс обслуживания и обычно выдается и выдается только для VIP-клиентов. На сегодняшний день банки начали выдавать эти карты всем желающим. Эти продукты обычно используются путешественниками и высокопривилегированными бизнесменами, у которых есть многомиллионные счета в банке-эмитенте.

На сегодняшний день банки начали выдавать эти карты всем желающим. Эти продукты обычно используются путешественниками и высокопривилегированными бизнесменами, у которых есть многомиллионные счета в банке-эмитенте.

- Возможность открытия кредитного счета с лимитом в несколько миллионов.

- Black Edition в большинстве случаев имеет бесплатный SMS-банкинг (не во всех банках).

- Процентная ставка по кредиту ниже средней.

- Возможность бесплатно застраховать себя и своих близких в поездках.

- Персональный менеджер, который в любое время проконсультирует клиента по банковским счетам.

- Участие в дисконтных программах кредитной организации и платежной системы MasterCard.

- Экстренное снятие наличных за границу при утере карты. Выдается в любом банке.

- При предъявлении карты вы можете получить привилегии Priority Pass. Это дает возможность посещать бизнес-залы практически любого аэропорта на планете.

- Покупка билетов по сниженным ценам.

На различных мероприятиях по всему миру.

На различных мероприятиях по всему миру. - Услуга «Нильсен Клаб» — дает возможность путешествовать в любую точку мира по любому маршруту.

- Высокий потолок дневных и ежемесячных лимитов на снятие наличных.До нескольких миллионов.

- Возможность оформления мультиаккаунта: в рублях, евро или долларах США.

ВНИМАНИЕ! Вы должны понимать, что некоторые льготы и привилегии могут быть урезаны самим банком и могут различаться в зависимости от учреждения, в котором был выпущен продукт MasterCard.

Минусы

- Очень дорогое ежегодное обслуживание.

- Имеет смысл выдавать только состоятельным клиентам, чтобы получить максимальные привилегии.

МТС

- Если сумма на балансе больше 400 тысяч или сумма покупок больше 100 тысяч, то лужение бесплатное.

БИНБАНК AirMiles

- Бонусная программа «Мои путешествия». 1% на все, 7% на покупку в категории «АВИА-ПУТЕШЕСТВИЯ».

- Заработная плата не более 10 тыс. Руб. В месяц.

БИНБАНК SVO Club Premium

- Программа аналогичная, что и на последней карте.

- Дополнительная бонусная программа: 10% на покупки в Duty Free, но только в Шереметьево.

- Скидка 10% при оплате счета в Шоколадном домике

Тинькофф черное издание

- Возврат средств: 5% по выбранной категории товаров или услуг, 1% на все и до 30% от партнеров банка по спец. предложения.

Orange Premium Club — Промсвязьбанк

- Бесплатное обслуживание при наличии на счете суммы не менее 2 000 000 руб.Или 1000000 при сумме покупки за последние 30 дней не менее 50 000 руб.

- Бронирование билетов на самолет, аренда автомобиля и многое другое — дает возможность накапливать мили. 1,5 мили за каждые 30 потраченных дров и 15 за каждые 67 рублей на сайте iGlobe.ru.

- При первой покупке дайте 2500 приветственных баллов.

- Privileged Black Card Master с бонусной программой. 2 балла за каждые потраченные 60 рублей.

- Бонусы или мили можно потратить на билеты в двух компаниях: Аэрофлоте и SkyTeam.

- Бонусная программа «Урожай». 1,5 балла за потраченные 1000 руб.

- Максимальное количество баллов в месяц — 10 тысяч.

Условия получения и использования

В настоящее время банки не устанавливают жестких условий. Так как, если ее возьмет рядовой клиент, банк получит выгоду от дорогостоящего обслуживания. Так что покупать и оформлять только «за рога» — не стоит.

Резюме

Давайте посмотрим на черные продукты разных банков. Вы можете заметить, что условия, предлагаемые кредитными организациями, не так высоки. Стоит обратить внимание на карты с выгодными программами. Они позволят вам накапливать деньги с остаточным балансом. Денежные средства поступают ежемесячно в эквиваленте годовых процентов.

Для требовательных клиентов — тех, кто любит путешествовать с комфортом, ценит отличный сервис, не привлекая внимания к своей персоне, разработана премиальная карта MasterCard World Black Edition.Эксклюзивные особенности и ненавязчивый дизайн — тому подтверждение.

Что получает держатель такой карты? Во-первых, сервис на несколько уровней выше, как в виде платежной системы, так и в виде сервиса в банковском учреждении.

Каковы преимущества Mastercard World Black Edition?

Оценить преимущества Mastercard World Black Edition очень просто. Достаточно оплачивать покупки этой картой, чтобы получить бонусы, доступные только вам.

MasterCard World Black Edition — прекрасная возможность для тех, кто привык к лучшему, ценит каждую минуту своего времени и ценит качественное обслуживание во время путешествий.

Эта карта имеет следующие преимущества:

- Оплата по бесконтактной технологии PayPass.

- Банковское обслуживание премиум-уровня, бесплатный Консьерж-сервис.

- Страхование включено по умолчанию.

- Priority Pass — доступ в лучшие залы ожидания аэропорта.

- Экстренная помощь при утере карты.

- Отдельная телефонная линия.

- И другие особенности.

Консьерж-служба

Mastercard World Black Edition предоставляет услуги личного консьержа.Он предоставит важную информацию о планируемых мероприятиях и при необходимости забронирует билеты.

Консьерж предлагает следующие услуги:

- Бронирование и покупка билетов

- Информация о городе пребывания с компетентным советом

- Аренда автомобиля

- Подача автомобиля с водителем

- Гольф-гид

- Билеты на культурные мероприятия и др. мероприятия, организуемые в любой точке мира

- Бронирование отелей, гид по отелям

- Главные новости страны и мира

- Помощь в путешествии.

Priority Pass — ваш пропуск в бизнес-зал

Карта обеспечивает доступ в лучшие залы ожидания в аэропортах по всему миру с помощью программы Priority Pass. Аэропорт — это место, где постоянно царит шум и толпа. С помощью этой программы вы сможете расслабиться в лаундже премиум-класса. И эта возможность предоставляется вне зависимости от класса и авиакомпании. VIP-залы расположены в трехстах разных городах. Чтобы попасть в один из них, достаточно при входе предъявить членский билет.

Аэропорт — это место, где постоянно царит шум и толпа. С помощью этой программы вы сможете расслабиться в лаундже премиум-класса. И эта возможность предоставляется вне зависимости от класса и авиакомпании. VIP-залы расположены в трехстах разных городах. Чтобы попасть в один из них, достаточно при входе предъявить членский билет.

Занятому человеку всегда не хватает времени, чтобы перевести дух. Воспользовавшись VIP-залом, у вас будет возможность спокойно и спокойно дождаться рейса, а также при необходимости поработать. Вас никто не побеспокоит!

Priority Pass от Mastercard Black Edition:

- Несколько сотен фешенебельных залов в более чем ста странах.

- Наличие номеров без учета класса и выбранной авиакомпании.

- 70 и более залов ожидания в американских аэропортах.

- Доступ в Интернет, переговорные комнаты.

- Атмосфера, способствующая умиротворению.

- Закуски и напитки в подарок.

- Тщательно продуманная инфраструктура для плодотворной работы и качественного отдыха.

Страхование путешествий

Все держатели карт Mastercard World Black Edition по умолчанию получают страхование от несчастных случаев и болезней при поездках за границу. Данная программа предоставляет следующие льготы: