Кто пишет статьи для сайтов: Где покупаются статьи, и кто их пишет / Хабр

Кто пишет тексты для сайтов?

Несмотря на то, что интернет прочно вошел в нашу жизнь, многие до сих пор не знают, кто пишет тексты для сайтов. Отвечаю, статьи для сайтов пишут копирайтеры!

С каждым днем копирайтеров в интернете становится все больше, но откуда они появляются, чем занимаются, а самое главное, чем отличаются друг от друга? Я предлагаю свое субъективное мнение, основанное на многолетнем опыте работы в данной области.

Что делает копирайтер?

Как я уже говорила, копирайтер пишет тексты для сайтов. НО! В отличие от писателя или журналиста, копирайтер пишет тексты под определенные ключевые запросы.

Ключевой запрос – это слово или словосочетание, которое пользователь вводит в строку поиска Google, Яндекс и т.п. По сути, пользователь задает вопрос и копирайтер в тексте должен на него ответить.

Сегодня различают несколько профессий, связанных с написанием текстов для сайтов:

- Копирайтер – чаще всего пишет статьи для блогов. Это скорее тексты для людей, которые интересно читать.

- SEO-копирайтер – это специалист по написанию статей с ключевыми словами. Такие тексты используют для seo-продвижения, продажи ссылок и т.п. Чаще всего это тексты для поискового робота, но при особом мастерстве копирайтера простым пользователям будет интересно почитать такой материал.

- Рерайтер и SEO-рерайтер – человек, который пишет тексты для сайтов, переделывая уже имеющийся контент. Рерайтер работает с одним источником информации, а в случае с приставкой seo, работа подразумевает использование ключевых слов.

- Веб-райтер – это понятие появилось относительно недавно и означает журналиста, который пишет не для печатных, а для интернет-изданий.

- Рекламный копирайтер – это автор рекламных и продающих текстов. Он пишет коммерческие предложения, наполняет Landing Page, знает, что такое AIDA, ребрендинг и может назвать с полсотни работающих заголовков.

Я считаю, что профессионал должен объединять в себе все перечисленные профессии, только тогда в копирайтинге можно добиться настоящего успеха. Я рекомендую всем начинающим и опытным райтерам не бояться пробовать себя в новой теме и стиле работы.

Если вы писали только рерайты – переходите на сео. Если вы классный рекламный копирайтер и пишите крутые коммерческие предложения – напишите рерайт. Многие ошибочно воспринимают эти разделения, как карьерную лестницу и, переступив через рерайт больше к нему никогда не возвращаются. Зря! Важно тренировать себя в разных стилях, ведь это развивает вас, как полноценного копирайтера, у которого гарантировано будут заказывать статьи для сайта.

А для того, чтобы вдохновиться успехами профессионалов в копирайтинге, рекомендую посетить мою «Библиотеку копирайтера». Там вы найдете интересные и полезные книги, которые вдохновят вас на создание текстов и помогут прокачать свои знания.

Как называется человек, который пишет тексты на сайты в интернет

Как называется профессия человека, который пишет статьи для сайтов в сети интернет? В чем суть его работы? Как оплачивается подобное занятие и где искать работу? Насколько легок этот труд – тонкости и нюансы.Человек, который пишет тексты и статьи для сайтов – называется копирайтер. Профессия – копирайтинг. Суть его работы заключается в написании и адаптации текстов для определенного интернет ресурса. Другими словами, копирайтер не просто пишет статью, а адаптирует для целевой аудитории и стиля всего сайта.

Знания для построения тематической статьи, работник берет из личного опыта или изучает вопрос через различные источники.

Как проходит работа: копирайтер – это seo’шник?

Как уже было написано ранее, в обязанности копирайтера входит: написание интересных текстов, согласно выданному ТЗ. Кто выдает техническое задание «писателю»?

Построение контента на сайте происходит в несколько этапов:

- SEO специалист подготавливает «базу» для статей – формирует семантическое ядро и необходимые ключевые слова, которые должны присутствовать в тексте.

- После выделенных запросов, сео специалист составляет техническое задание, которое, в последующем передает в работу копирайтеру.

- Тот, в свою очередь, обсуждает нюансы работы и приступает к выполнению.

- Длина текста, его тема, ключевые слова – уже определены. Копирайтеру остается лишь красочно и развернуто преподнести информацию по заданной теме, улавливая внимание будущего читателя.

Разумеется, копирайтер должен обладать превосходными знаниями русского языка, уметь правильно строить предложения и выражать свои мысли.

Копирайтер – своего рода энциклопедия, ведь массы тем, которые «прошли через него» — были детально изучены перед написанием. Не все так просто, как кажется на первый взгляд.

Бывают времена, когда его «покидает муза», накапливается усталость или просто «текст не идет».

Копирайтер VS рерайтер – есть разница?

Помимо того, что копирайтера очень часто называют сеошником, еще ему любят присваивать имя – рерайтер. Давайте разберем это понятие.

«Рерайтер» — с английского означает переписать. То есть, рерайтер – это тот, кто переписывает чужие тексты другими словами, с целью повышения уникальности. В отличие о него, копирайтер пишет тексты самостоятельно, отталкиваясь от личного опыта или заблаговременно изученной информации.

Сколько зарабатывает копирайтер?

Теперь понятно, как называется человек, который пишет тексты на сайт, а какой у него заработок?

Однозначного ответа на этот вопрос – нет. В зависимости от опыта, количества заказов, занятости и наличия постоянных клиентов, заработок может варьироваться в пределах 100-2000$.

Расчет производится после подсчета количества символов в тексте. Так, к примеру, новичок получит 0,5$ за 1000 зн. копирайта, бывалый писатель – 3-4$ за ту же тысячу.

Разумеется, гуру дела – имеют постоянных заказчиков, обеспечивающих постоянную заработную плату. Для новичков несколько сложнее – необходимо начинать карьеру с малого, к примеру биржи копирайтинга, где можно заработать свой первый миллион.

Кто пишет статьи для газет и журналов?

Чем хорош этот вид писательской деятельности, так это быстрой выплатой гонораров по сравнению с выплатой за издание книги. У независимых журналистов более постоянный источников доходов, чем у тех, кто пишет книги. С другой стороны, в журналистской работе весьма высокий уровень конкуренции, поэтому, чтобы иметь успех, необходимо писать лучше других.

Прежде всего важно понять, как функционируют периодические издания.

Роль рекламы в периодике. За редким исключением, реклама — основной источник доходов периодических изданий. Можно даже сказать, что от нее зависит само существование газеты или журнала. Реклама занимает до 40 % полезной площади каждого номера и количество страниц также зависит от нее.

Ближе к Рождеству, когда увеличивается процентное содержание рекламных объявлений, возникает необходимость в увеличении тиража. К концу же праздников количество рекламы значительно сокращается. Если вы не терпите рекламы или гордитесь своей стойкостью к ней, не забывайте, что как независимый журналист вы все равно полностью зависите от нее. Чем больше рекламы в газете, тем больше страниц выделяет издание для основных материалов, тем больше возможностей для вас выгодно продать свои статьи или очерки.

Рассматривая журнал, можно сразу понять, кто его читает, что волнует читателя и каково его положение в обществе. Таким образом, вы можете получить представление о людях, для которых намереваетесь писать. А поскольку реклама нацелена на определенную категорию людей, она поможет вам ориентироваться именно на этого читателя.

Содержание издания. Определив объем того или иного номера в зависимости от стоимости размещенной рекламы, редакция принимает решение, чем заполнять номер. Прежде всего необходимо выдержать приемлемое соотношение популярного, тематического и комического материала. Существуют постоянные разделы, например: кинообозрения, спортивные колонки, гороскопы, кроссворды и т.п. С этим обычно проблем не возникает — за данные рубрики несут ответственность штатные сотрудники, которые ведут свою тему из номера в номер.

Если вам импонирует подобная работа и к тому же есть место, где вас примут, постоянный источник дохода обеспечен. Но уровень конкуренции здесь достаточно высок, и некоторые постоянные комментаторы ведут свои рубрики по 20—35 лет. Вот почему вам предстоит либо отказаться от своей идеи, либо вступить в жесточайшую борьбу.

Именно тематические статьи и очерки определяют специфику каждого издания. Именно из-за них читатель покупает тот или иной журнал или газету. Поэтому тематика тщательно планируется. Например, журнал для женщин, кроме таких обычных тем, как секс, мода и красота, помещает три главные статьи: основную и два очерка об известных людях, печатает пару эмоциональных рассказов, статью на медицинскую тему немного юмора, информацию о путешествиях, самообороне, а иногда что-нибудь на религиозные темы.

Итак, редакторы определили содержание номера. Теперь им предстоит выяснить, где подбирать материал.

Прежде всего в дело идут статьи штатных журналистов. И только после этого редакция обращает свои взоры на независимых писателей. Если вы достаточно хорошо известны своими работами, вас могут пригласить для написания статьи на определенную тему. Если же вы постоянно присылали в данное издание свой материал на какую-нибудь тему, одна из статей также может быть опубликована. Однако такое случается редко.

Никогда не отказывайтесь работать на комиссионной основе. Даже если вы собираетесь в поездку за границу, отложите это. Один раз отказавшись от такой возможности, вы потеряете доверие издателя и, возможно, никогда не получите от него нового предложения. Согласившись, вы попадаете в магический список постоянных авторов, а ваше имя — на страницы журнала.

Не обольщайтесь: даже в этом случае нужно быть готовым к любым неприятностям. Если ваша тема окажется исчерпанной, вы просто останетесь не у дел. К примеру, вас приглашают написать очерк об известном актере, а тот неожиданно умирает или теряет популярность. Заказ аннулируется, и неизвестно, возобновят ли его когда-нибудь. В этом случае вы даже не можете обратиться в суд, поскольку никакого нарушения условий контракта не было. Бывают случаи, когда редактор журнала узнает, что принятая им к печати статья одновременно рассматривается и в другом издании. Редактор откладывает выход статьи на несколько месяцев, и естественно, вы остаетесь без оплаты до момента ее публикации, если это вообще случится.

Обдумайте и срок исполнения заказа и количество печатных знаков в статье. И то и другое жестко регламентируется. Ни одна редакция не простит задержку материала, какой бы уважительной ни была причина. Такая отсрочка может задержать выход очередного номера журнала, и, как следствие, повлечет прекращение вашей карьеры в данном издании.

Как писать статьи самому: советы новичкам

Однажды, увидев на каком-то сайте слово «веб-райтинг», мне захотелось узнать, что это такое. Прочитала определение, и первые чувства: хочу попробовать! С этого момента и начался мой статейный путь. Да такой, что оставить его просто невозможно. Порой, конечно, трудный, но зато всегда интересный. Если вы хотите научиться писать статьи, я расскажу, как это сделать.

Содержание статьи

Кто может писать статьи

Начнем с того, что написание текстов не литературное творчество. Правила сетевых писателей — дать полезную информацию, показать ее с новой стороны. Если вы не идейный человек — не страшно. Здесь важна практика. Сразу может и не получиться, но постепенно отработанные навыки сделают свое дело. Как говорится — только тех, кто любит труд в статейный бизнес позовут.

Несмотря на то, что веб-райтинг — не новое направление в интернет-профессиях, спрос на него не падает. Попробуйте найти хоть одну тему, на которую уже все написано. Не найдете. Любой материал можно подать с разных сторон, необычно и увлекательно.

Не обязательно быть экспертом, чтобы писать статьи. Для создания текста вам понадобится освоить работу с информацией, узнать, как правильно ее подавать, научиться разбираться в незнакомых темах.

Что такое статья, из чего она состоит

Статья – это любой развернутый информационный (нерекламный) текст.

У каждого текста есть структура:

- заголовок,

- вруб

- основная часть

- заключение

Все эти части взаимосвязаны и расположены в определенном порядке.

Представьте, что вы хотите написать статью для своего друга. Как это сделать, чтобы ему было приятно читать? Просто общайтесь с ним, как при встрече.

Заголовок. Это будет приветствие, но еще не общение. Одной или двумя фразами знакомите с темой разговора Цель заголовка – заинтересовать друга, не дать ему развернуться и уйти.

Вруб. Само название предполагает – надо во что-то «врубиться», понять, о чем пойдет речь. Раздел короткий, в нем хорошо удерживать внимание вопросами, любопытными фактами, историями из жизни. От 3-х до 5-ти предложений вполне достаточно для зацепки и перехода к основной части.

Основная часть. Друг достаточно заинтригован, готов слушать. Здесь, главное изложить самую суть. Избегайте обилия текста, заезженных фраз, давайте только необходимую информацию.

Заключение. В конце могут быть некие выводы, призыв к действию или ваше мнение. Не всегда оно нужно, но резко остановленная беседа испортит впечатление. Пара завершающих фраз подскажет, что все решено, и было приятно пообщаться.

Форматы статей, их разновидности

Формат статьи – это способ построения и подачи информации

Друг задает много вопросов, и они разнообразны: «Почему кот не ест сухой корм? Как починить велосипед? Какой выбрать мобильник?»

Вести разговор вы будете по той же структуре: заголовок, вруб, основная часть, заключение. Отвечать придется по-разному, в зависимости от поставленной задачи.

«Почему кот не ест сухой корм?»

Кот не ест сухой корм — это проблема, которую надо решить в статье. В первую очередь мы даем ответ на прямой вопрос «почему», а значит, рассказываем о причинах подобного поведения кота. Затем можно дать рекомендации. Такой формат называется статья-проблема. Она решает одну задачу, возможно в разных вариантах, раскрывает тему глубоко или ознакомительно.

«Как починить велосипед?»

Вопрос «как» подразумевает, что будут даны правила: с чего начать и чем закончить. Это статья-инструкция – пошаговое руководство к действию. В таком формате разбирается только один вариант решения, но максимально подробно. Текст предполагает наличие списка.

«Какой выбрать мобильник?»

На такие вопросы отвечает статья-обзор. Здесь вы описываете различные модели, сравниваете характеристики, анализируете. В обзоре заключение необязательно, друг сам определится с выбором.

Какие навыки пригодятся новичкам.

- Читайте не только профессиональную литературу, – найдите время на классику, фантастику, и даже детективы. Истории, рассказы и статьи в журналах помогают развивать собственный стиль.

- Запишитесь на специализированный тренинг, где грамотные наставники поделятся опытом и научат, как писать. От первого шага, до заключительной точки в тексте. О том, как продавать статьи, и всякий там маркетинг, вы освоите позже. Сначала научитесь вникать в теорию и следовать ей.

- Делитесь информацией доброжелательно, не будьте высокомерны и снисходительны. Помните, что читатель – друг, а не глупый незнайка.

- Не бойтесь тех, кто пишет лучше – они тоже когда-то начинали.

- Носите с собой блокнот. Мысли обычно приходят, когда их не ждешь.

- Удивляйте друзей интересными сообщениями. Тренируйтесь разбавлять стандартные фразы живыми оборотами, описывайте необычные или смешные ситуации, которые вы заметили. Старайтесь писать грамотно – такой текст читать всегда приятней.

- Освойте метод слепой печати. Иногда скорость мыслей превышает скорость пальцев. Посчитайте, сколько ценных идей вы упустите, разыскивая буквы на клавиатуре.

- Дайте тексту отдохнуть. Когда написали, не зачитывайте до дыр – отдых нужен не только тексту. Редактировать, шлифовать – это все обязательно. Но не сразу после написания.

Что поможет не сгореть на работе

Когда я начинала писать, очень хотелось охватить все и сразу, занималась на тренингах, много читала. А в один момент поняла, что не могу написать статью. Раньше могла, а теперь нет. Наступил информационный передоз, выгорание, – писательство превратилось в адский труд по выжимке мыслей.

Как все это преодолеть, а лучше не допустить.

Совет 1: Не хватайтесь подряд за все тренинги. Начните с бесплатных материалов, которые предлагают опытные мастера. Например, можно попробовать свои силы в Школе Сергея Трубадура на Тренинг-игре «Статейный автор: начало». В отличие от книг и видеоматериалов, вы сразу попадете в круг таких же новичков, сможете задать вопросы тренеру, и даже выполнить интересные и несложные задания.

Совет 2: При выборе курсов (обязательно с обратной связью!) ориентируйтесь на те, где учат писать статьи с нуля. Рассказывают, как работать с информацией, составлять план, заголовки и врубы. Что должно быть в основной части и чем все это завершить. Не торопитесь влезать в маркетинговые фишки. Работа с грамотным тренером обязательно выведет вас на уровень продаж, но сначала научитесь писать.

Совет 3: Любая наука начинается с терминологии. Начав заниматься, обязательно вникайте в теорию и следуйте ей. Для будущего профессионала нужны не только практические наработки, но и хорошее основание.

Совет 4: Большая ошибка – впихивать в себя знания без практики. Пишите, редактируйте, или ищите информацию каждый день. Выходные и праздники в этом календаре неуместны. Любимое занятие – не диета, а образ жизни. Нет смысла в изучении профлитературы, если вы так и не решились что-то написать.

Совет 5: Выделите время, когда вы только пишете и больше ни о чем не думаете. Представьте, что закончилась бесконечная работа и пожизненная куча дел. Все это больше не в вашей власти. Попытайтесь хотя бы на время перестать контролировать мироздание и погрузиться в то, что сейчас по-настоящему важно.

Совет 6: Когда совсем ступор, помогает нестатейное творчество. Рассказывайте на бумаге про ситуацию в автобусе, облака на небе, случаи в офисе. Пишите что хотите, главное, без правил. Побудьте ребенком, который может делать что-то для своего удовольствия. Без отчетности, графика и зарплаты.

Совет 7: Читайте «нестрогие» книги. Те, в которых вас не ругают за лень и прокрастинацию, а говорят: «так бывает, но все хорошо, ты будешь писать». Найдите свою книгу у Джулии Кэмерон – она точно утешит в сложные времена. Не забывайте слова Хемингуэйя: «Ты мог писать раньше и теперь напишешь».

Как писать статьи: подведем итоги

- Пишите каждый день. Для того чтобы серьезно заниматься веб-райтингом, важна постоянная практика

- Не ленитесь искать информацию. Ваш читатель ждет что-то новое и полезное. Никому не интересны факты, кочующие из одной статьи в другую

- Разберитесь в правилах написания статей. Не пытайтесь создать текст на свое усмотрение — получится мусор, которым забита вся сеть

- Читайте много разной литературы. Помните, что это помогает оттачивать ваш авторский стиль

- Постоянно повышайте свой уровень. В этом вам помогут тренинги с обратной связью

- Не забывайте про отдых. Чтобы не перегореть, выделите время, когда будете писать и читать что угодно — просто для своего удовольствия. Без всяких обязательств.

.

Дорогой читатель! Начните и не сдавайтесь. Иногда успех не приходит быстро, но помните, в нашем деле, дорогу статью осилит пишущий.

Удачного пути!

The following two tabs change content below.

Пишу информационные статьи для интернет-сайтов. Люблю углубляться в тему и подбирать интересную информацию. Через свои тексты стараюсь общаться с читателем так, чтобы ему было и полезно, и не скучно.

Почитайте похожие статьи

Искусство написания статей для сайтов или как сделать вашу статью более эффективной

Порой каждый из нас, кто начинал статью всегда хотел, чтобы она откликнулась в сердцах людей, произвела на них впечатление. Хотел, чтобы люди поняли и поддержали его идею. Написав эту стать, очень хотелось бы помочь людям осуществить свои желания и реализовать свои мысли в публикуемых статьях, в блогах или просто комментариях.Будь-то написание большой статьи на несколько страниц или небольшой комментарий, вы обязаны всегда придерживаться правилам, позволяющие вам добиваться успеха. Практика и повторение изученного материала поможет вам в дальнейшем использовать свои навыки на уровне автоматизма.

1.Твердо уясните себе предмет и основную идею вашей статьи. Подумайте, какую мысль вы хотите передать пользователю. Возможно, вы хотите вы хотите указать на какую-либо проблему человечеству и пути ее решения, или это реклама ваших услуг и их отличие от других.

2.Статья должна расти. Очень сложно написать с одного раза хорошую статью, которая эффективно подействует на пользователя.

3.Выскажите свои собственные мысли и приведите собственные примеры. Порой многие их нас выступали перед аудиторией, тупо читая текст с распечатанных листов. Это вызывало лишь сон и ничего более. Все понимали, что это написано кем-то и все что вы сделали – просто напечатали его на принтере. Подумайте, стоит ли такое преподносить пользователю?

4.Ознакомьтесь с большим количеством материала, перед тем как что публиковать. Вы должны отлично знать то о чем вы пишете. Возможно, у пользователей могут возникнуть вопросы или противоречия. Благодаря большему объему информации, вы всегда сможете блеснуть и не попасть впросак. Собирайте значительно больше информации, чем собираетесь использовать. Тогда у вас будет много материала, вы сможете выбрать лучший, сравнивая ту или иную информацию и оставляя именно то, что вы бы хотели предоставить публике.

5.Делайте акцент на важные слова и подчиняйте им неважные. Должен быть контраст. Позвольте пользователю меньше думать и добавьте контраста в массу текста.

6.Не следует метаться от одного вопроса к другому. Будьте последовательны. Мысль она как струна – если вы ее оборвете, музыки уже больше не будет.

7.Будьте кратки. Будьте предельно кратки и при этом постарайтесь достаточно полностью раскрыть тему, которую вы задумали преподнести пользователю. Порой бывает, что были косвенно затронуты не столь важные темы. Пользователь с большой вероятностью заметить это, поэтому советую использовать ссылки на сторонние ресурсы, где пользователь получит более подробную информацию, при этом ваш текст останется читабельным.

8.Вот одна из лучших схем, которая принесет вам успех:

̶ вызваться интерес

̶ привлечь внимание

̶ добиться доверия

̶ изложить имеющиеся в вашем распоряжении факты

̶ объяснить положительные стороны

9.Будьте индивидуальны и неподражаемы. У вас найдутся поклонники именно вашего стиля и именно это отличие приведет вас к успеху.

10.Практикуйтесь. Без практики теория будет ничтожна. Хотите писать отличные статьи – делайте это как можно чаще.

11.Уважайте своих читателей и относитесь к ним с любовью. Именно это благородное чувство побуждает людей быть более приближенными к излагаемой вами мысли. Представьте себя на их месте. Подумайте, чтобы для меня было бы интересно, если бы я читал эту статью.

Очень много хороших и эффективных статей можно найти и у нас на хабре. Особенно отличается от других dtmax.habrahabr.ru/blog/39800.html, где dtmax высказывает свое мнение о работе в селе.

Давайте по пунктам разберем, где и как он применил вышеизложенные правила:

1.Твердо уясните себе предмет и основную идею вашей статьи. Здесь, безусловно, каждый читатель может увидеть ее. Она раскрывается на протяжении всего топика и не раз упоминается.

2.Статья должны расти. Думаю, что dtmax думал о ней достаточно долго, тем более что этого его жизненный выбор

3.Выскажите свои собственные мысли и приведите собственные примеры. Здесь он четко выделил пункты, где указывал именно свое мнение на происходящее, с явными примерами.

«Питание

̶ более чистое и экологичное, чем в городе

̶ летом со своего огорода

̶ поездки в город за покупками. Раз в одну-2 неделе на машине. Вполне реально.

̶ сельский магазин. Выбор небольшой, но с голоду не помрёшь.

̶ покупать мясо/молоко у односельчан

̶ свои куры/утки(?)»

4.Ознакомление с материалом было достаточным, судя по количеству ссылок в конце.

5.Делайте акцент на важные слова и подчиняйте им неважные. Большое кол-во выделений на знаках препинаниях «экология. Днепропетровск — это зона экологического бедствия».

6.Не следует метаться от одного вопроса к другому. Все последовательно и логично. Это можно судить об логично расстановленных заголовках, начиная от проблемы и заканчивая результатами.

7.Будьте кратки. Много раскрыто материала и раскрыто практически вся проблема, при этом занимает она немного. Например, в этом пункте «Что не устраивает в городе», он четко и ясно рассказывает о его проблемах.

8. Остальные пункты меню были явно учтены. О результатах можно судить в количестве комментариев и плюсов темы.

И помните, при подготовке к каждой статье возникают свои собственные проблемы. Поэтому нужно быть всегда уверенным в себе. Думайте об успехе, и это приведет вас к желаемому результату. Как и произнесенная речь перед многочисленной аудиторией, вы должны подойти к написанию текст с чувством абсолютной уверенности, что добьетесь успеха и признания читателей.

Как написать статью для Википедии: пошаговая инструкция

Все мы пользуемся информацией из Википедии. И даже не задумываемся, кто и как ее туда добавляет. На самом деле здесь всё непросто: инструкции довольно запутанные, а правила — строгие. Из нашей статьи-инструкции вы узнаете, как написать статью для Википедии так, чтобы ее не удалили.

В Википедии более 1,5 млн статей. Можно найти практически любую информацию: люди, события, природные явления, химические и физические процессы, сорта, породы, значение терминов — всё освещено подробно и беспристрастно. Но откуда всё это?

Содержание статьи

Кто пишет Википедию

Википедия — свободная энциклопедия. То есть, наполнять и редактировать ее может любой желающий. Административные функции также выполняют добровольцы, их права разнятся в зависимости от статуса. Статусы ранжируются от количества и качества достижений и активности участника системы.

По сути, ВСЕ участники проекта следят за всеми статьями. Об искажениях информации в той или иной статье быстро становится известно внутри сообщества. В результате статья может быть переписана не один раз.

«Жирный» плюс такой системы контроля — каждый факт подвергается сомнению, неоднократно проверяется и подтверждается ссылкой. Но отсюда же вытекает и главный минус — работа над статьей может растянуться на месяцы, а в итоге она может измениться до неузнаваемости (или ее вовсе удалят).

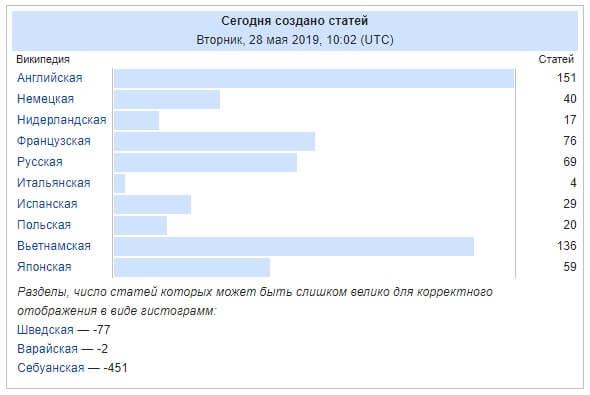

При всей масштабности Википедии новые статьи выпускаются нечасто.

69 статей за день со всей многомиллионной России. Негусто. Даже в маленькой Франции написали больше. И Вьетнам удивил 🙂

Как ни крути, а в мировых масштабах цифры довольно скромные. Причина всё та же — сложность процесса написания, оформления и обоснования материала.

Поэтому люди, умеющие писать для Википедии, — на вес золота. Спрос на их услуги есть и сохранится, пока будет существовать энциклопедия.

Кому нужны статьи в Википедии

Заказчиками статей для Википедии могут быть:

- представители бизнеса

- влиятельные персоны

- некоммерческие организации.

Всем им нужен пиар, повышение статусности, узнаваемость бренда, расширение клиентской базы, дополнительная прибыль.

Мы поможем разобраться с написанием статей для Википедии. И начнем с регистрации.

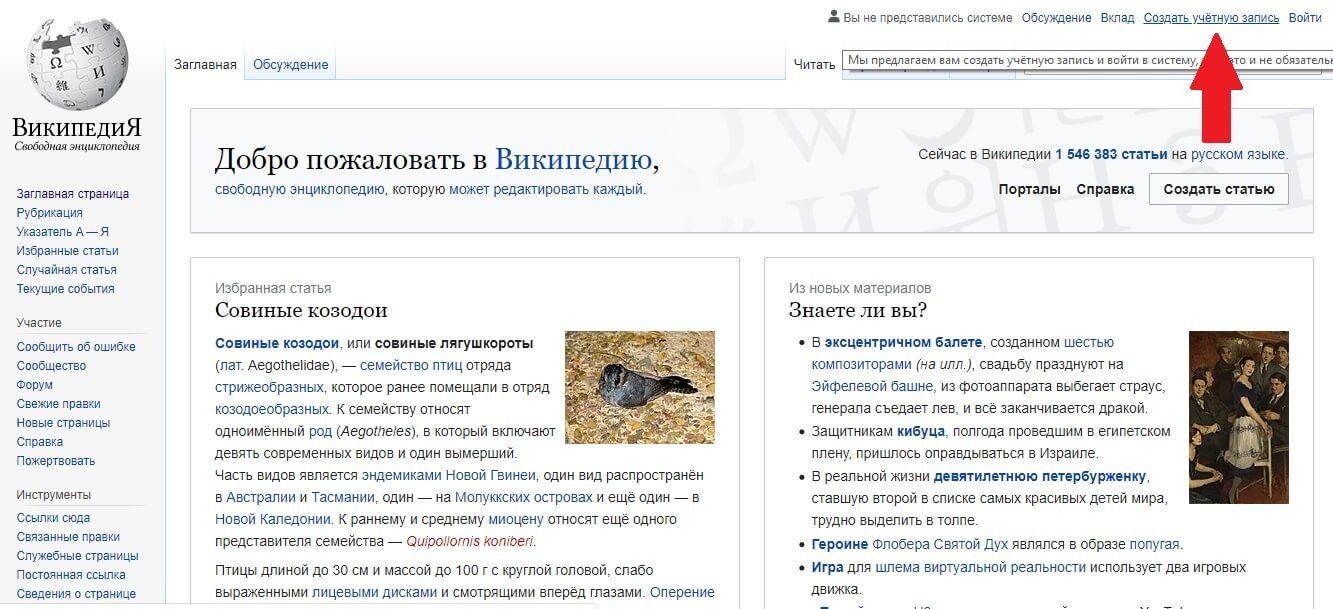

Регистрация в Википедии

Чтобы написать статью, нужно обязательно создать аккаунт в системе. Сделать это можно с любой страницы энциклопедии. Жмем на «Создать учетную запись» в правом верхнем углу.

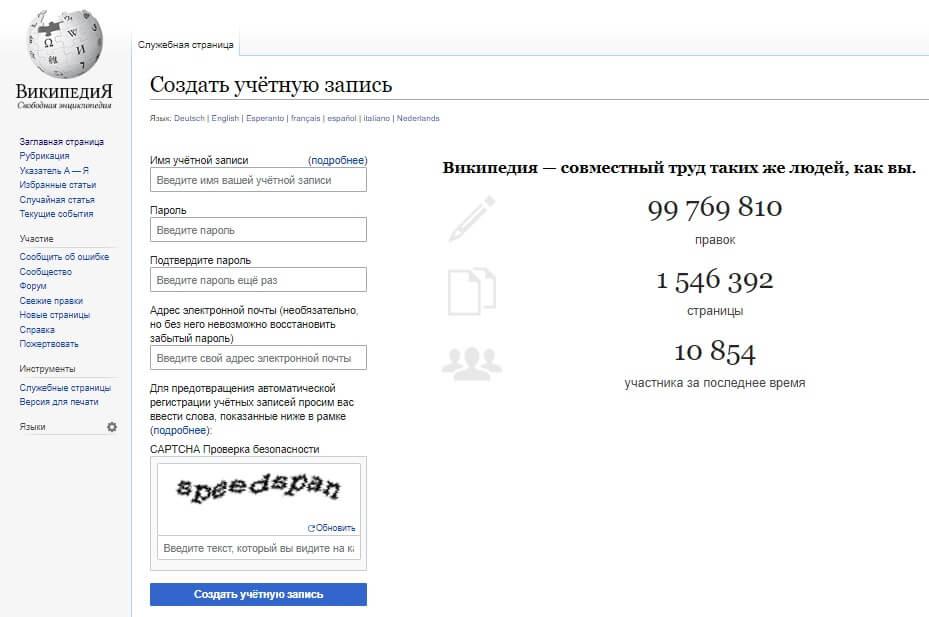

Заполняем незамысловатую форму регистрации…

… и подтверждаем адрес электронной почты (туда придет письмо со ссылкой, по которой надо будет перейти). Это необязательно, но пригодится, если вдруг забудете пароль к учетной записи.

Подготовка к написанию статьи

Совет от «вики-старожилов»: перед публикацией первой статьи проявите активность в системе. Участвуйте в обсуждениях, вносите обоснованные правки. Важно не просто «маячить» в сообществе, а приносить реальную пользу. Чем больший вклад вы внесете, тем больше доверия будет к вам как к автору статьи.

Подготовка — едва ли не самый важный этап создания статьи. Дело в том, что Википедия строго бдит за достоверностью размещаемой информации и малейшее несоответствие требованиям может привести к удалению материала. Поэтому перед тем как начать писать нужно основательно подготовиться.

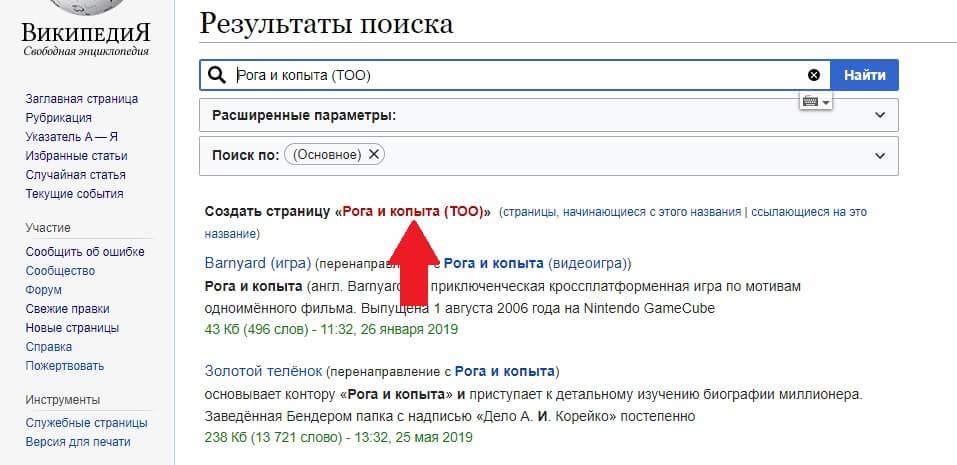

Шаг 1. Убедитесь, что такой статьи еще нет

Прежде всего следует проверить все названия предмета будущей статьи, все известные вам термины, которыми он может обозначаться. Не поленитесь поискать и по ключевым словам.

Если статья с аналогичным названием существует, система автоматически перенаправит вас на нее. Если нет — выдаст список статей, в названии которых встречаются слова, похожие на заданные вами в поиске.

«Пройдитесь» по всем похожим страницам. Может оказаться, что в Википедии существует статья по сути о том же, но немного с другим названием. В таком случае вы можете отказаться от идеи написания статьи или создать страницу перенаправления на более раннюю статью, но с вашим вариантом названия.

Если более ранняя статья не полностью отвечает на ваш запрос и у вас есть чем дополнить материал, можете создать собственную статью — правила Википедии это не запрещают. Но в тексте обязательно нужно будет сделать перелинковку с более старой статьей или отдельными ее разделами.

Шаг 2. Определите, является ли тема значимой

Традиционно считается, что энциклопедического описания заслуживают не все темы, а лишь наиболее значимые.

В инструкции Википедии есть определение общего критерия значимости: «Предмет или тема предположительно являются значимыми, если они достаточно подробно освещаются в независимых авторитетных источниках». Расшифруем.

Предположительно, потому что соответствие приведенной формулировке не гарантирует значимость, а лишь предполагает ее наличие. Сообщество может решить, что статья, несмотря на наличие источников, всё же не подходит для энциклопедии. Это работает и в обратную сторону: сообщество может решить, что статья по некой теме, несмотря на отсутствие независимых источников, всё же подходит для энциклопедии.

Независимым считается источник публикации, не имеющий материальных или иных интересов, связанных с предметом статьи. Не являются независимыми источниками: рекламные материалы, пресс-релизы, самостоятельно изданные источники по рассматриваемой теме, автобиографии и так далее.

Авторитетным считается источник, в котором факты прошли редакторскую проверку. То есть любые опубликованные работы на любых носителях.

Шаг 3. Придумайте название

Соблюдайте правила:

- называйте статью в именительном падеже и единственном числе, например: «Крепостная башня», «Домашняя собака». Посмотрите, как предмет статьи чаще всего упоминается в источниках, и возьмите это за основу

- сохраняйте естественный порядок слов: не «Собака домашняя», а «Домашняя собака»

- названия статей о людях начинайте с фамилии, если есть отчество — обязательно указывайте: «Ленин, Владимир Ильич», «Шекспир, Уильям»

- псевдонимы и имена вымышленных персонажей записывайте в прямом порядке: «Гарри Поттер», «Джеймс Бонд»

- не заменяйте букву «ё» на «е».

И, главное, не бойтесь допустить ошибку — опытные участники всегда помогут и исправят название статьи.

Создание и оформление статьи

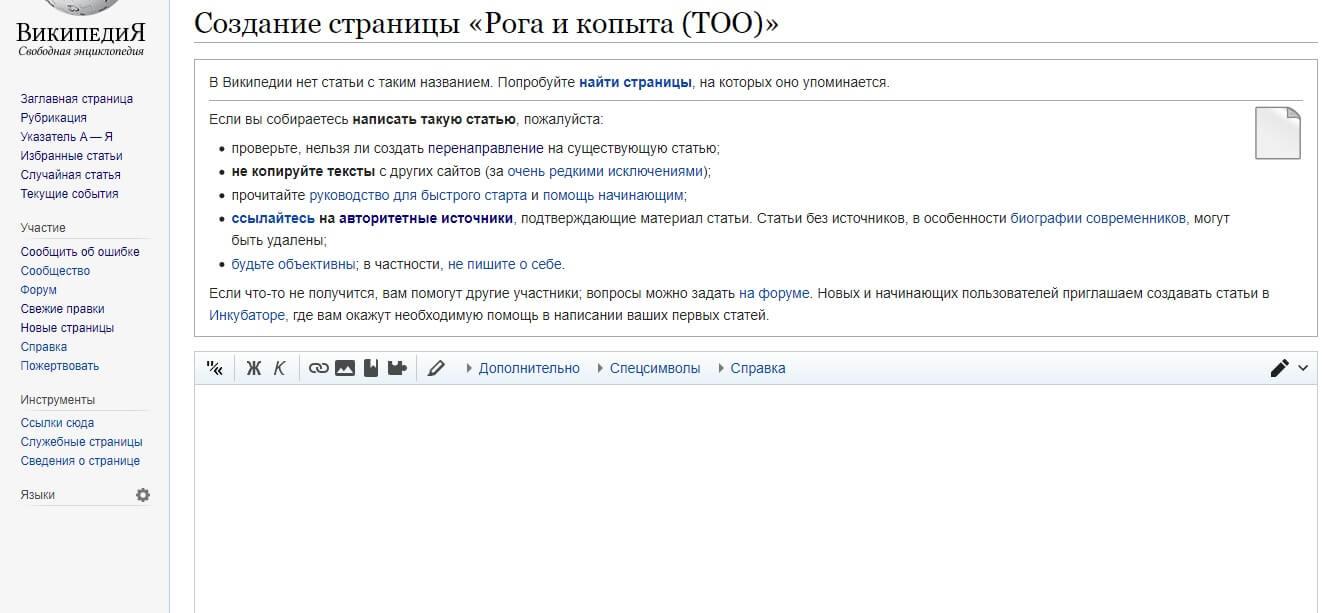

Начать создание статьи можно с любой страницы Википедии. Для этого введите в поле поиска название статьи и нажмите Enter. На странице результатов поиска найдите «Создать страницу» и кликните на название вашей статьи.

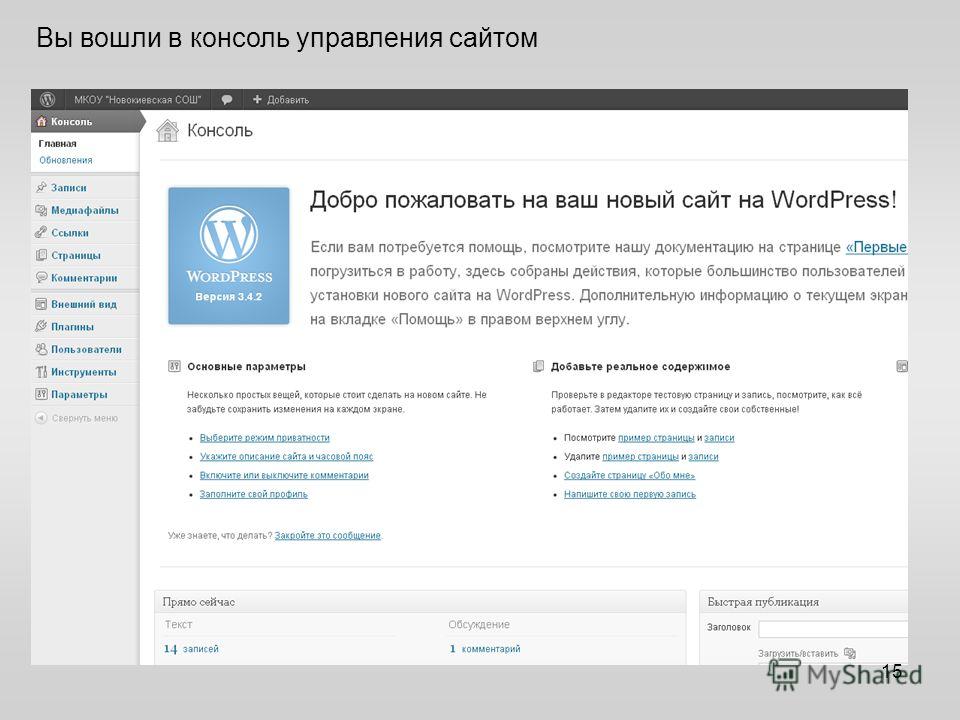

Вы попадете на страницу создания статьи с достаточно удобным текстовым редактором.

Здесь вы пишете тело статьи. Структурируйте информацию: используйте маркированные и нумерованные списки, таблицы, разбивайте текст на разделы. Во вкладке «Дополнительно» находятся все необходимые для оформления текста инструменты.

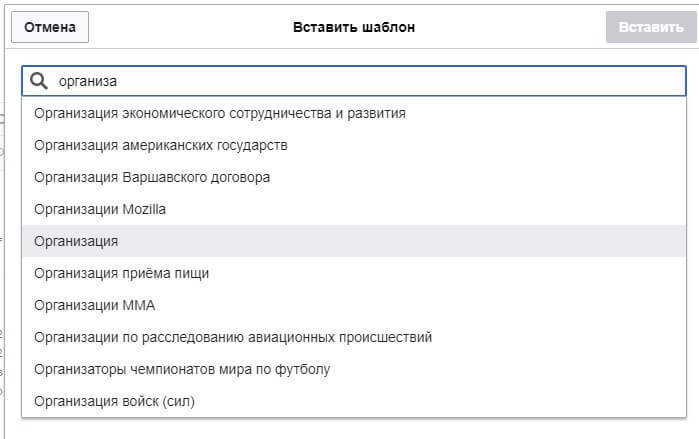

А чтобы заполнить табличку, которая будет отображаться справа от текста, нужно вставить и заполнить шаблон.

Здесь можно найти шаблон для любого типа статьи. Наберите в строке поиска предмет статьи, например: организация, политик, художник, фильм. Выберите подходящий шаблон и заполните поля, которые считаете необходимыми указать.

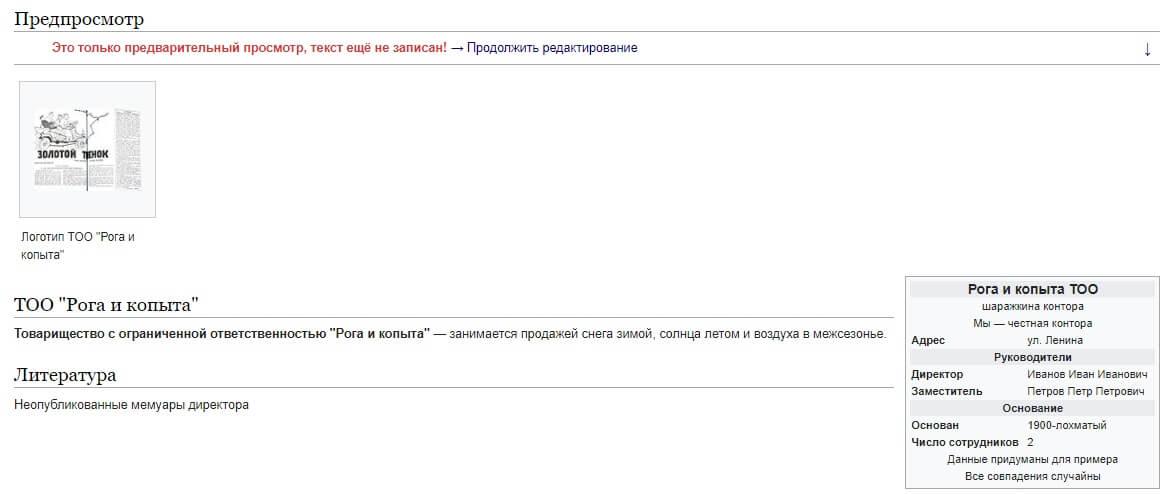

Кнопка «Предварительный просмотр» позволяет увидеть, как будет выглядеть статья в готовом виде.

Принципы написания статьи

- Пишите в научно-популярном стиле. То есть: научным, но доступным языком, просто и внятно, без канцелярита и ему подобных словесных «паразитов»

- Сохраняйте нейтральную точку зрения. Излагайте материал абсолютно непредвзято (даже если пишете про себя) и полно. Нельзя выражать в тексте свое личное отношение к предмету статьи. Если на какой-то вопрос существует несколько точек зрения, то все они должны быть в равной степени отражены в тексте

- Соблюдайте авторские права. В Википедию нельзя копировать тексты, изображения и другие ресурсы, защищенные авторским правом. Если правовой статус ресурса неизвестен, то он считается защищенным авторским правом,то есть его нельзя копировать в Википедию.

В категории «Избранные статьи» вы найдете отлично написанные и практически безупречно оформленные статьи из любых отраслей знаний. Это статьи, которые были избраны в качестве лучших — пользуйтесь ими как примерами. Но не стоит подражать обычным статьям на сходные темы, не входящим в категорию избранных — рискуете перенести в свой текст допущенные там ошибки.

Преамбула

Статьи Википедии начинаются с повторения названия статьи и определения предмета статьи, например:

- «Диалектический материализм — философское учение, утверждающее…»

- «„Хеллоуин“ — американский фильм ужасов…».

В скобках можно указать происхождение термина.

В статье о человеке после имени нужно указать даты рождения и смерти в скобках. Желательно также указывать оригинальное написание имен и места рождения и смерти. Например:

- «Луи Жан Люмьер (фр. Louis Jean Lumière; 5 октября 1864, Безансон — 6 июня 1948, Бандоль) — изобретатель кинематографа, родоначальник французской…»

- «Владимир Ильич Ульянов (основной псевдоним Ленин; 10 (22) апреля 1870, Симбирск, Российская империя — 21 января 1924, усадьба Горки, Московская губерния, РСФСР, СССР) — российский революционер, крупный теоретик марксизма…».

Самое начало выдерживайте в предельно нейтральном стиле, описывая суть явления трезво и строго. Избегайте пустых красивостей, риторических фигур, канцелярита и «фанфар» — отвечайте исключительно на вопрос «что это?».

Даты указывайте согласно тому календарю, который действовал на момент описываемого в статье события. Дата по современному (григорианскому) календарю указывается в скобках. Ссылку делайте только для даты по григорианскому календарю. Например:

- 30 мая (9 июня) 1672 года родился Пётр I

- 16 (27) мая 1703 года основан город Санкт-Петербург.

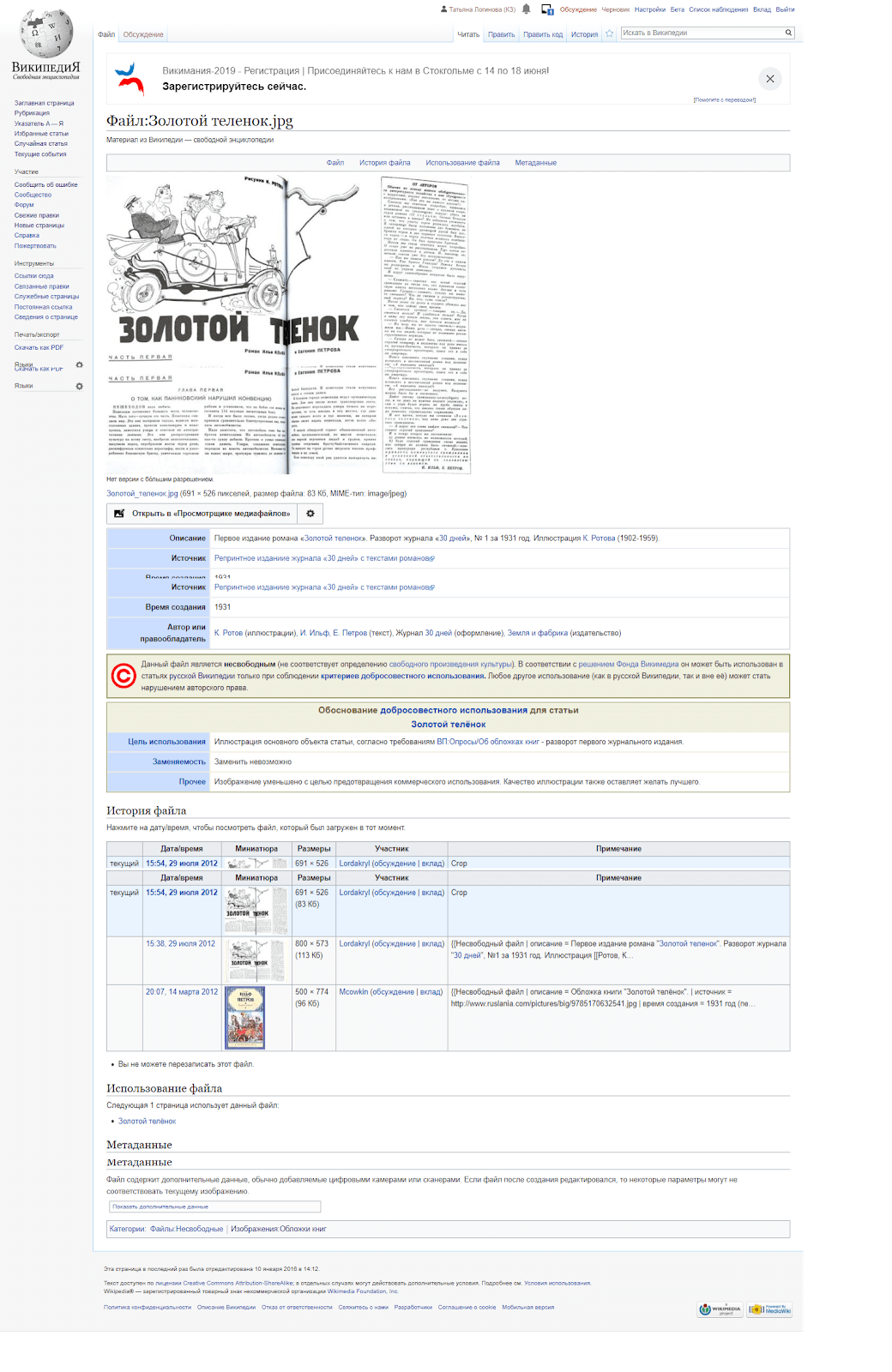

Изображения

По возможности добавляйте фотографии, карты, рисунки и звукозаписи. Ищите файлы в базе изображений Википедии (здесь хранятся файлы русскоязычного сегмента энциклопедии) или на Викискладе (здесь медиафайлы со всей Википедии).

Начинать статью рекомендуется с ознакомительного рисунка. Он должен иллюстрировать главную мысль повествования. Например, для биографии это — портрет героя, для статьи о бытовой технике — фотография предмета, для статьи об общественном движении — его символ или флаг, и так далее.

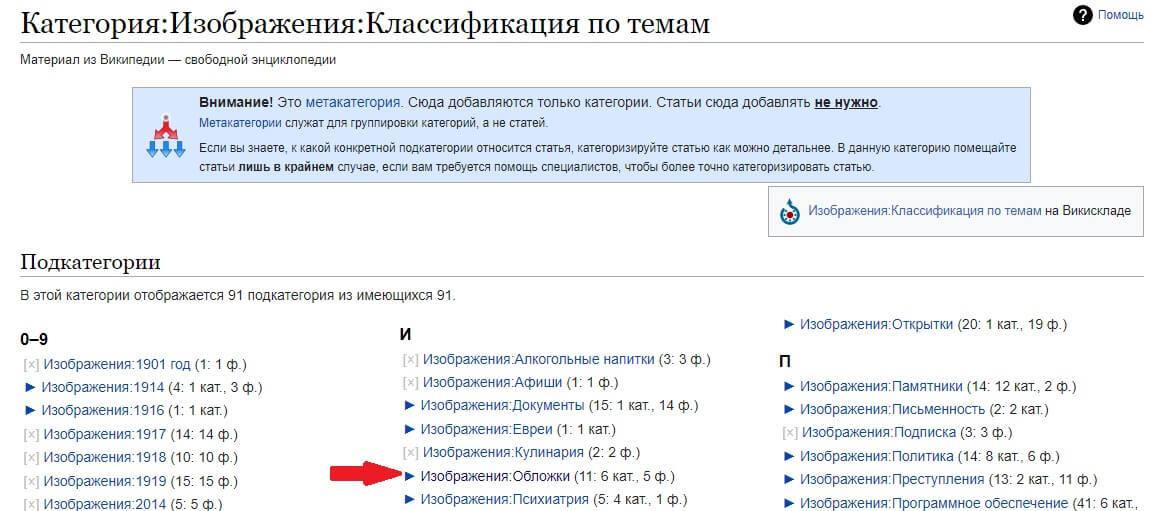

В нашу статью-пример мы тоже вставили изображение. Нашли его здесь.

Вот так выглядит страница изображения.

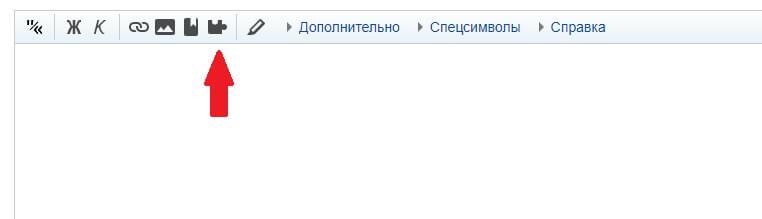

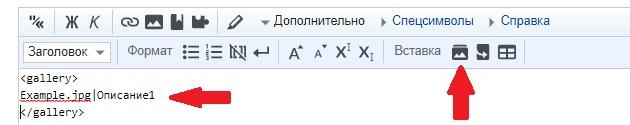

Теперь нужно вставить картинку в статью. Для этого в редакторе жмем на значок добавления изображений. В самом начале текста появится тег <gallery>.

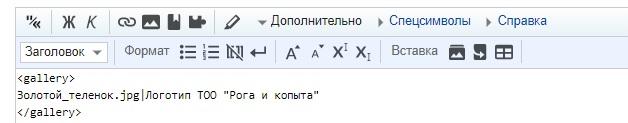

Сюда нужно вписать имя файла и подпись к нему.

Результат наших махинаций

Если ничего подходящего не найдете в хранилищах, то можете добавить в статью собственный файл (желательно самостоятельно сделать снимок).

Требования к медиафайлам:

- загружаемые файлы должны иметь максимально высокое разрешение. Это обеспечит наилучшую детализацию при их просмотре и высокое качество печати. Максимальный размер файла — 100 мегабайт

- желательно загружать изображение без графической подписи, чтобы использовать его и в других языковых разделах. Графическую подпись рекомендуется делать в виде цифр, а в описании файла и в статьях, где он используется, приводить легенду с раскрытием цифр

- для каждого медиафайла имеется страница с его описанием, которую вы обязаны заполнить. Поэтому приготовьте в обязательном порядке данные об источнике (если автор медиафайла не вы), а также о лицензии. Если медиафайл загружается из другого языкового раздела Википедии, то указания только на этот раздел недостаточно — всё равно должен быть указан вид лицензии (см. Википедия:Лицензирование изображений).

Желательно также иметь имя автора — фотографа или художника — и подумать над описанием изображения. Последнее должно быть коротким и не отвлекать от самого изображения. Подробнее см. ниже в разделе Описание изображения.

Если файл весит больше 100 мегабайт, то его сначала нужно закачать в базу (см. раздел «Мастер загрузки»). Не забудьте перед этим авторизоваться в системе.

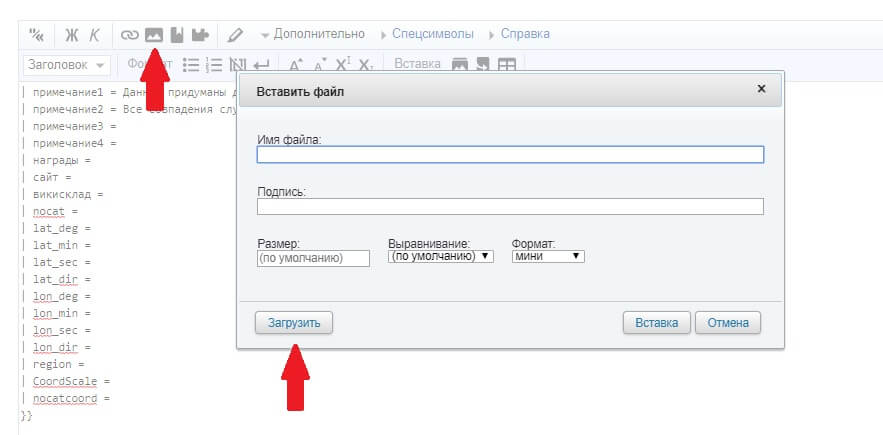

Собственный файл можно вставить вот так:

Источники информации

В подготовительном этапе вы уже создали ссылочную массу на источники информации. Теперь самое время перенести всё это в статью.

Создайте раздел «Литература» и укажите там в виде списка те печатные источники, которыми вы будете пользоваться (укажите названия, авторов, издательства, годы издания, количество страниц, желательно также номера ISBN).

Затем создайте раздел «Ссылки» и перечислите там веб-страницы, откуда вы будете брать информацию. Помните: нельзя указывать как источник собственные сайты и Википедию.

Категории статьи

Для облегчения поиска каждая статья Википедии относится к одной или нескольким категориям. Для отнесения статьи к категории нужно в конце (после «Ссылок») оставить пустую строку и затем на каждой новой строке указывать категории в двойных квадратных скобках. Например:

- [[Категория:Квантовая физика]]

- [[Категория:История России]].

Статьи о персонах обязательно относятся к категории [[Категория:Персоналии по алфавиту]], а также к категориям по рождению и смерти (например, [[Категория:Родившиеся 2 июля]] или [[Категория:Умершие в 1890 году]]) и категориям по профессии и стране (например, [[Категория:Философы Великобритании]]).

Фильмы, компьютерные игры и романы категоризуют по годам выхода и жанрам. Например:

- [[Категория:Романы 1910 года]]

- [[Категория:Фильмы 1977 года]]

- [[Категория:Фильмы ужасов]].

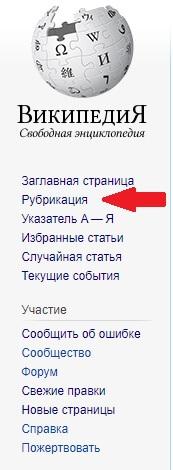

Добавленные в статью категории видны в самом низу страницы. Прежде чем указывать категорию в статье, проверьте, что такая категория существует. Все категории можно найти в разделе «Рубрикация».

Интервики-ссылки

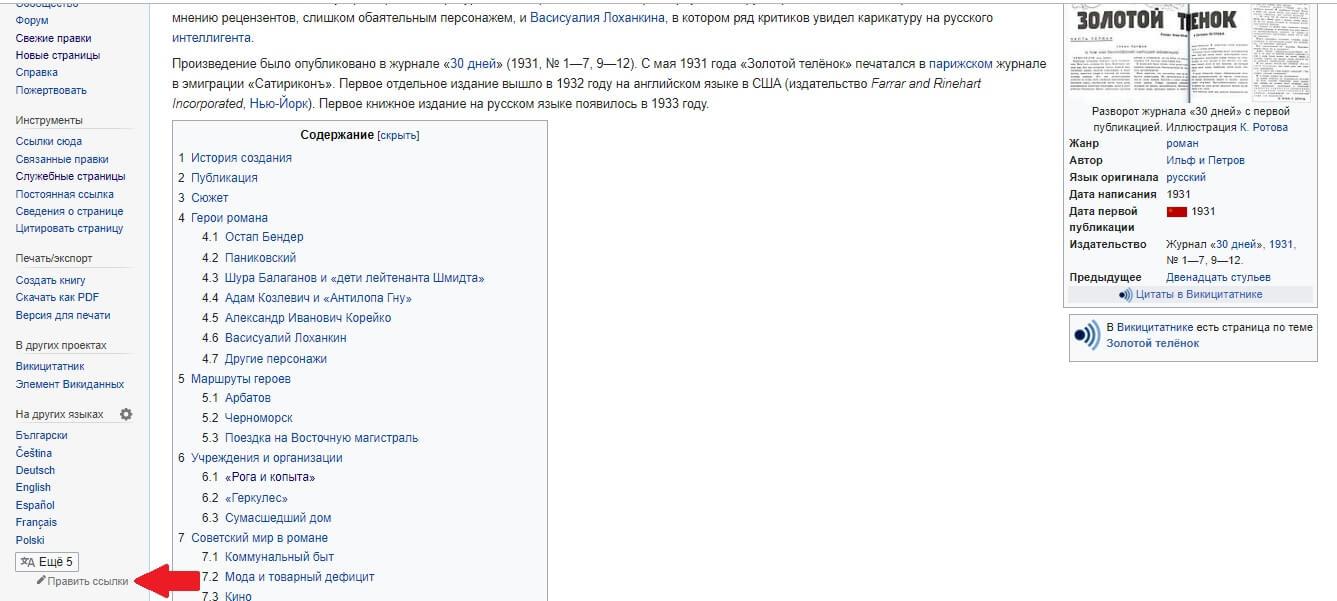

Википедия имеет разделы на сотнях языков мира. Новосозданную статью нужно связать со статьями о том же предмете в разделах Википедии на других языках, если такие существуют. Делается это так:

- Найдите статью-аналог в одном из иноязычных разделов Википедии (почти всегда будет существовать английская статья)

- Нажмите ссылку «Править ссылки» (Edit links) под списком интервик этой статьи

Вы попадете на страницу элемента Викида

Методы написания уникальной статьи для сайта

Основы копирайтинга

28.06.2020

Комментариев нет

Любой сайт не только должен быть интересным для читателей, но и уникальным. Важно знать, как написать уникальную статью, чтобы наполнить ресурс качественной информацией. Благодаря прочитанному материалу читатель получает ответы на свои запросы.

Контент — это не только текст. Он может быть представлен в виде рисунков, картинок, аудио и видео. Но без текста не обойтись, он должен занимать не менее 75 % от всей информации.

Основой продвижения сайта является контент-маркетинг, все остальное это оптимизация сайта.

Например

Авторитетность сайта Хабр не позволяет ресурсу публиковать неуникальные статьи, так аудитория сайта не станет приходить и обсуждать кейсы. Это один из лидирующих сайтов для разработчиков и программистов.

Проект Spark.ru уже давно является площадкой для продвижения новых стартапов. Любая уважающая себя компания обязательно ведет блог на Spark и здесь публикуются только уникальные и интересные статьи, аналогов которым встретить сложно. Это одна из немногих площадок, где собрана масса разнообразных кейсов.

Методы написания статьи

Представьте, что вам поручили написать статью. Люди, которые только начинают работать в этой сфере почти ничего не знают. Сложно написать материал о вреде курения, если его разместили до вас на сотнях других сайтов.

Да и как определяется уникальность? С помощью программ антиплагиата, которые показывают процент совпадения. Ниже 90% статью вряд ли кто-то будет принимать, она уже считается не уникальной, даже в смысловом выражении.

Советы, как писать тексты:

- можно написать статью на тему с головы. Такая работа считается авторским трудом – метод называется копирайтингом;

- можно найти интересную информацию в интернете и написать своими словами. Такая работа будет уникальной и называется она рерайтом;

- если вы переведете статью с иностранного языка на русский, то текст тоже будет уникальным.

Переводы текстов иностранных копирайтеров не всегда подходят для русскоязычной аудитории, только если это не касается сайта с новостями IT технологий или журнала мод, например, Vogue.

Поделимся еще секретами, как написать статью копирайтеру с высоким процентом уникальности:

- В статье нужно употреблять такие слова, которые можно заменить синонимами. Старайтесь не использовать в своем изложении спец. термины и технические выражения.

- Избегайте, дословных цитат и “крылатых выражений”. Поверьте их очень много в просторах интернета, и при проверке в программах они снизят вашу уникальность.

- Также старайтесь избегать цитат, которые употреблены в общедоступных законах.

- Если у вас есть определенный исходник, по которому вы работаете, то придумайте абсолютно другую структуру вашему тексту, подобно тексту для презентаций.

- Старайтесь заменять слова, которые часто используете, на редкие синонимы. Такой прием повысит процент уникальности.

Важна ли уникальность для контента?

На этот вопрос один ответ — да, важна! Но зачем это нужно? Можно найти сайт, взять оттуда информацию – разместить ее на своем, но не все легко.

Пользы от таких действий мало, сворованная статья не займет первую строку по запросу в поиске Яндекса или Google. Она может и даст информацию, но про поисковый трафик на такой сайт можно забыть навсегда.

Поэтому владельцы сайтов стремятся получить максимально полезный и уникальный текст, который обгонит конкурентов в ТОПе и займет одну из лидирующих позиций.

Интересно, как роботы поисковых систем находят одинаковые статьи? Каждая система выполняет определенную работу, которая состоит в обработке новой информации.

Вот они ищут, ищут и находят новый сайт или страницу. Если страница имеет уникальный контент, то ей присвоят собственный индексированный номер и запомнят.

Затем роботы размещают его в определенной категории, основываясь на тематику вашего сайта или странички.

Теперь, как люди найдут мой сайт? Ответ прост — роботы сами определяют ключевые фразы в текстах. И в дальнейшем, если ввести в строку поиска, то он будет отображаться и пользователи будут заходить и знакомиться с информацией.

Если вы хотите, чтобы страница пользовались спросом, то задумайтесь о том, чтобы создать уникальный контент. Таким образом, можно попасть в рейтинг посещаемых сайтов по вашей теме.

Как анализируют тексты на уникальность?

Есть люди, которые занимаются продвижением веб-ресурсов. Они создали специальные программы, которые проверяют тексты на уникальность. Таких программ много. Вы можете проверить свою статью онлайн, а можете скачать программу на компьютер. Но все пользуются онлайн проверками, кроме Адвего.

Самые распространенные — это Адвего и Text.ru. Давайте разберемся как они работают.

Вначале текст разбивается на фрагменты, состоящие из несколько слов. Они получаются как одно целое слово, без знаков пунктуации и пробелов. Автоматически полученные данные отправляются поисковым системам и они начинают искать что-то похожее.

Когда поисковики обработают данные, то отправляют обратно и указывают процент уникальности полученной статьи. У разных программ уникальность отличается, поэтому при работе нужно заранее узнавать, по какой программе проверять уникальность. Для некоторых даже 1% отклонений играет роль.

Уникальный текст для Вконтакте

Сейчас люди открывают группы и странички Вконтакте, занимаясь продажей товаров или предоставлением услуг. Привлечь внимание можно визуальными элементами, интересной структурой, заголовками и уникальной информацией.

Пользователь Вконтакте не должен утомиться от вашей группы, поэтому старайтесь давать немного постов и только с необходимой информацией (эти советы не касаются развлекательного контента, где можно смешные фото публиковать каждый час).

Советы по написанию статьи

Есть три секрета, как написать уникальную статью на любую тему Вконтакте.

- Не пишите монотонный тест. Разбавьте его маркированными списками. Такое изложение легче воспринимается читателем.

- Разделить текст подзаголовками. Читатель, пробежавшись по заголовкам, сможет уловить вашу мысль.

- Вставьте интересные яркие картинки, короткие видео или таблицы.

Если придерживаться правил, то посетители не смогут пройти мимо нее. Некоторые группы созданы для привлечения пользователей из соц. сети на сайт и потому там публикуются только ссылки на статьи, оформленные таким образом:

Уникальный текст для Инстаграма

Еще 5 лет назад Инстаграм не был таким распространенным в РФ. Но в последние годы, практически все зарегистрировались в этой сети. Здесь можно найти не только профили простых пользователей, но и продающие и информационные странички.

Если вы продаете что-то или предоставляете какие-то услуги, то должны понимать, что такое уникальная статья для Инстаграма.

С вашего текста читатель должен выжать нужную для него информацию. Он должен узнать полезные советы и конкретику.

Если вы будете размещать подобные тексты, то у вас будет больше подписчиков.

Не надо писать большие тексты. В Инстаграме пользуются спросом короткие и информативные тексты. Обязательно разделите текст смысловыми блоками-абзацами.

Инстаграм — мобильная социальная сеть, поэтому старайтесь писать тексты, чтобы они помещались на экран телефона.

Не жалейте времени и своих сил. Старайтесь писать уникальные тексты, тогда странички будут пользоваться популярностью у пользователей.

1

2

3

4

5

6

7

8

9

10

11

12

Интересное:

кто хочет в группу единомышленников присоединяйтесь к нам

Присоединиться10 сайтов, на которых вам будут платить за написание статей [плюс еще 200!]

Вы ищете сайты для написания статей, чтобы начать зарабатывать деньги в Интернете? Написание статей фрилансером дает вам возможность работать из дома. Вакансии, на которых авторы статей могут зарабатывать деньги, перечислены каждый день.

Мы зарабатываем на жизнь услугами по написанию статей и узнали, что просто знать, где находятся писательские вакансии в Интернете, — это уже половина успеха.

Возможно, вы хотели попробовать опубликовать свои собственные статьи в Интернете и не знаете, с чего начать.

ЗАРАБАТЫВАЙТЕ ДЕНЬГИ ЗАПИСЬ

ПОЛУЧИТЕ МГНОВЕННЫЙ ДОСТУП К 200 САЙТАМ, КОТОРЫЕ БУДУТ ПЛАТИТЬ ЗА ПИСЬМО.

Plus: 10 бесплатных дополнительных инструментов, которые помогут вам написать и опубликовать!

Начни сегодня

Возможность писать и зарабатывать в Интернете может быть очень полезным. Вы можете выбрать работу с клиентами или веб-сайтами, которые вас больше всего интересуют.

Вы также получаете удовольствие, работая в своем собственном темпе, устанавливая свою цену (по мере роста спроса на ваше письмо), и получаете стабильный доход.

Тем не менее, для некоторых идея писать для других не так удовлетворяет. Карьера в журналистике или написание статей не для всех.

Если вы хотите зарабатывать деньги, написав онлайн для других, вот 10 сайтов, где вы можете получать деньги за написание собственных статей.

Wow Women on Writing: $ 50-100

Wow Women on Writing: $ 50-100

Wow Women on Writing действительно хорошо справляется с одним делом: они заботятся о писательницах, поощряют их и искренне стремятся предложить возможности начинающим фрилансерам.Их аудитория разнообразна, и все они ориентированы на предоставление женщинам отличного контента.

Wow Women фокусируется на инновационном бизнесе, фрилансе и обучении. Статьи, как правило, подробны и разработаны, чтобы помочь писателям улучшить свои навыки и продемонстрировать свои работы. У вас есть возможность запросить оплату через Paypal или, если вы находитесь в США, через чек.

Как начать

Начните с прочтения других статей Wow. Вы захотите иметь представление о тональности сайта.Сайт информативен, расслаблен и вдохновлен тем, что демонстрирует хороших писателей.

- Убедитесь, что вы не просто дублируете их содержимое и не редактируете старую идею. Будь креативным.

- Wow заплатит до 150 долларов за тематическую статью из 3000 слов.

- Сосредоточьтесь на том, чтобы быть полезным. Как ваш пост поможет читателям?

- Практические, действенные советы — это то, чего хотят читатели, с простыми действиями.

Wow Women фокусируется на женщинах, писателях и ежемесячной теме.Я не уверен, что они предлагают в виде обратной ссылки на ваш собственный контент в статьях, но они действительно ссылаются на ваш сайт из вашего профиля автора.

Обратите внимание, что они не открывают вложения. Ваша статья или презентация должны быть представлены в виде обычного текста в теле письма. Отправка биографии или ссылки на другие опубликованные работы — хорошая идея, которая повысит ваши шансы на публикацию.

Strong Whispers: 50–150 долларов

Strong Whispers: 50–150 долларов

Strong Whispers предлагает читателям ряд статей о стиле жизни, окружающей среде и других социальных проблемах.Ассортимент широкий. Ваш вклад не ограничен.

Статьи могут варьироваться от корпоративной жадности до реформы образования или смены мирового лидерства, чтобы позволить людям управлять и принимать решения о том, как мы относимся к окружающей среде и эксплуатации ресурсов.

Как начать

Заработок на статьи является предметом переговоров, но обычно они платят 50–150 долларов за опубликованную статью. Они готовы платить больше за подходящую статью, и веб-сайт стремится публиковать 2-3 гостевых поста в месяц.

Шаг 1: Отправьте им свой лучший набросок статьи, которую вы хотите написать, вместе с ожидаемым гонораром. Темы должны быть уникальными и иметь большое влияние.

Они также просят вас прислать URL-адрес вашего текущего блога или URL-адрес опубликованной работы, чтобы они могли понять ваш стиль письма. Они скажут вам, интересует ли их тема и соответствует ли ваш образец их критериям обзора.

Step 2: После того, как вас пригласили написать для них, напишите вашу статью и отправьте ее на рассмотрение.Они не будут публиковать просто посредственные или просто нормальные гостевые посты.

Каждая статья должна быть хорошо написана, точна, грамматически правильна и оригинальна по содержанию. Вы сможете ознакомиться с их инструкциями, чтобы обязательно отметить все флажки.

Шаг 3: После того, как вы разместите свою статью в Интернете, она будет проверена. После просмотра вы получите одно из трех электронных писем:

- Отклонено — низкое качество.

- Требуются незначительные изменения

- Утверждено.

В случае одобрения он будет настроен на публикацию немедленно или в будущем.После настройки публикации вы будете получать оплату через PayPal.

Хотите сразу же начать писать и зарабатывать?

Хотите сразу же начать писать и зарабатывать?

Vocal позволяет монетизировать собственный текст, опубликовав его на своей платформе. Чем больше у вас будет читателей, тем больше денег вы сможете заработать.

Link-Able: 100–750 долларов

Link-Able: 100–750 долларов

Link-Able — отличный способ для высококлассных авторов заработать деньги на публикации для широкого круга клиентов и отраслей. Link-Able подбирает авторов, которые могут публиковать статьи на соответствующих сайтах, с компаниями, которые хотят получать упоминания, ссылки и трафик на свои сайты.

Основанная Джеем Дугласом, Link-Able предлагает хорошие ставки, которые зависят от сайтов, на которых вы являетесь автором, или на которых вы можете успешно продвигаться. ниши включают бизнес, финансы, маркетинг, здоровье, спорт, технологии, розничную торговлю и многое другое.

Примечание. На сайт, как правило, принимаются только авторов, носящих английский язык, и тех, у кого за плечами качественных работ на английском языке .

Платформа проста и удобна в использовании. Как только вы будете утверждены в качестве автора, просто просмотрите доступные писательские вакансии и подайте заявку.

Как начать

- Подайте заявку на создание учетной записи автора и выберите свою область знаний

- После утверждения просмотреть письменные вакансии

- Внимательно прочтите спецификации работы. Порекомендуйте сайт или сайты, на которых вы можете писать, и концепцию вашей статьи.

- Если вы выиграете работу, вы пишете, публикуете и получаете деньги — просто!

Небольшой совет — вы добьетесь большего успеха, если ограничите свои области знаний только тем, чем вы действительно увлечены.

Несколько советов по написанию статьи, которая будет опубликована

- Убедитесь, что ваша статья не содержит грамматических ошибок. Мы предлагаем использовать такой инструмент, как бесплатная программа проверки грамматики от EduBirdie .

- Убедитесь, что ваша статья оригинальная.

- Убедитесь, что вы следуете редакционным правилам относительно длины, стиля и тона слова.

Они являются основными, чтобы заставить людей проявлять интерес к публикации вашей статьи, и абсолютно необходимы.

Треснувший.com: 100–200 долларов США

Cracked.com — это в основном юмористический сайт. Если вы веселый / умный / креативный человек, Cracked.com предлагает хорошую возможность подзаработать на написании статей.

Опыт не требуется. Если контент хороший, это отличный способ заработать на блоге. Вы можете поговорить напрямую с редакторами. Их содержание включает статьи, фотошопы, инфографику и видео. Сделайте ваш выбор.

Как начать

Зарегистрируйтесь на сайте, нажмите на мастерскую писателя, и вы попадете на доску сообщений, где каждый предлагает свои статьи.

Вы продвигаете идею статьи, записывая идею статьи вместе с пятью подтемами под идеей, полным столбцом и информацией.

- На момент написания вы получаете 100 долларов за статью.

- Если у вас есть до пяти опубликованных статей, это вырастет до 200 долларов за статью.

- Если ваша статья попадает в десятку лучших статей месяца (с рейтингом посещаемости сайта), вы получаете бонус в размере 100 долларов США.

- Вы также получаете 100 долларов за первое место в соревнованиях по Photoshop, которые, я думаю, проводятся два раза в неделю.

Есть бонус, который время от времени появляется в разделе дизайна. Он включает в себя 500 долларов за дизайн выигрышной футболки и ветку, в которой вы публикуете (предположительно юмористическую) инфографику, и они заплатят вам 100 долларов, если она будет размещена на сайте.

Watch Culture: 25–500 долларов

Watch Culture: 25–500 долларов

Watch Culture предлагает свои новости, мнения и развлечения миллионам пользователей по всему миру каждый месяц.

Как онлайн-журнал, базирующийся в Великобритании, он освещает популярный дух времени.Каждый день десятки писателей зарабатывают деньги, публикуя статьи о кино, музыке, играх, спорте, телевидении и многом другом для своей постоянно расширяющейся пятимиллионной ежемесячной аудитории.

Каждую неделю публикуется несколько сотен статей от авторов, часть из которых вы время от времени будете видеть на Sky News, Metro Radio, BBC Radio, Dublin FM и в национальных газетах.

Как начать

What Culture начали внедрение системы, дающей всем авторам право зарабатывать деньги с каждой статьи, которую они публикуют.

На этапе бета-тестирования некоторые из участников заработали до 700 фунтов стерлингов на одной отдельной статье. Система основана на количестве просмотров, награждая лучших авторов, чей контент соответствует тому, что их аудитория хочет прочитать.

Обычно писатели, которые могли придумывать оригинальные концепции и хорошо их воплощать, действительно получали большие выгоды.

Если вам не нравится писать, они также планируют расширить присутствие на видео и ищут талантливых режиссеров и пользователей YouTube для создания высококачественного контента для сайта.

Итак, если вы думаете, что у вас есть все необходимое, чтобы писать интересные статьи или создавать популярные видео и зарабатывать на этом деньги, свяжитесь с ними по адресу [email protected] для получения более подробной информации.

Если вы предпочитаете общаться в Skype, используйте адрес whatculture. Или, если вы живете где-нибудь рядом с Ньюкаслом в Великобритании, они могут организовать личную встречу.

Учебники для разработчиков: 30–50 долларов

Учебники для разработчиков: 30–50 долларов

Developer Tutorial предоставляет своим пользователям регулярный набор руководств по программированию и дизайну, позволяющих им быть в курсе новых и появляющихся технологий и методов.

Чтобы способствовать этим усилиям, они привлекают внештатных писателей для создания уникальных высококачественных руководств в следующих категориях:

| AJAX | Вспышка | JavaScript | PHP |

| ASP | Иллюстратор | Linux | Photoshop |

| CSS | Ява | MySQL | Питон |

Они также ищут статьи со ссылками на интересные и полезные списки, которые пользователям было бы интересно и полезно прочитать.

Примером этого может быть «30 крутых веб-инструментов, которые упростят вашу разработку» или «30 потрясающих руководств по созданию плакатов для фильмов в Photoshop».

Они платят наличными за ваши учебные пособия и статьи на основе списков, поэтому вы не только помогаете другим программистам и дизайнерам, но и делаете себе большую репутацию как писатель-фрилансер.

Как начать

Ставки оплаты зависят от таких факторов, как качество учебника / статьи и востребованность темы, которую они затрагивают.

- Ставки заработной платы за опубликованные статьи списков в настоящее время колеблются от 30 до 50 долларов.

- Оплата отправляется через PayPal сразу после публикации статьи.

- Статьи на основе списков должны быть нацелены на веб-разработчиков или дизайнеров.

Учебники должны состоять минимум из 1000 слов и включать иллюстрации (снимки экрана и т. Д.), Если это необходимо для более эффективного изложения вашего сообщения.

Б. Мишель Пиппин: 50–150 долларов

Б. Мишель Пиппин: 50–150 долларов

Мишель Пиппин ищет статьи, направленные на то, чтобы помочь малому бизнесу увеличить свою прибыль, влияние или влияние.Мишель Пиппин предоставляет широкой аудитории четкий и качественный деловой и маркетинговый контент.

Если у вас есть оригинальная работа, отличная идея или хитрость для бизнеса, маркетинговой ниши, этот сайт стоит рассмотреть. Хотя сайт ориентирован на женщин в бизнесе, он предоставляет беспристрастный набор статей о прибыли, предпринимательских ресурсах, маркетинговых статьях и тематических исследованиях, а также актуальных новостей из мира бизнеса.

Сайт имеет большую аудиторию и широкий спектр деловых и маркетинговых материалов.

Ваши статьи не должны быть слишком техническими, как если бы они готовились для рецензируемого журнала, но они должны выходить за рамки основ.

Мишель ожидает, что вы проведете исследование, и если оно достигнет аудитории только ее членов (то есть печатного издания), вы, вероятно, получите больший чек.

Количество слов на сайте для вашей средней деловой или маркетинговой статьи составляет около 800 слов.

Как начать

- Очевидно, ваша работа должна быть оригинальной.

- Если ваша работа будет опубликована в информационном бюллетене «Только для участников» (печатном), вы получите больше денег, но вы не сможете переиздать свою статью где-либо еще.

- Оплата производится по каждой статье и будет произведена через Paypal 1-го числа месяца, следующего за месяцем публикации.

Не присылайте полные статьи. Просто заполните форму и расскажите, в чем вы специализируетесь. Короткая речь должна быть хорошей, но сделайте ваше предложение коротким и приятным.

Metro Parent: 50–75 долларов

Metro Parent: 50–75 долларов

Metro Parent Publishing Group открыта для опытных писателей-фрилансеров, которые помогают создавать контент для их журнала и веб-сайта.Их общая цель — создать хорошее сочетание веселых и содержательных местных историй, интересных для местных родителей.

Вот несколько факторов, которые следует учитывать перед тем, как отправлять презентацию.

- Сделать местным. Они ищут истории и источники, которые отражают общины, которые они охватывают: округа Ливингстон, Макомб, Окленд, Ваштено и Уэйн. Поэтому предпочтение отдается идеям и источникам юго-восточного Мичигана.

- Рано. Контент для Metro Parent определяется за несколько месяцев вперед.Идеи для рассказов должны быть представлены за два-три месяца до того месяца, в котором они начнутся. Это особенно важно для историй с сезонной привязкой.

Как начать

Если ваша статья принята или вам назначена история, вы должны предоставить счет (в электронном письме — это нормально), который включает имя, адрес, номер телефона, номер социального страхования, название статьи и сумму платежа.

Счет должен быть представлен в течение недели после подачи истории.

- Объем 1000–2500 слов: 150–350 долларов, в зависимости от сложности темы и количества требуемых источников.

- Отделение столбцов: 50-75 $

- Детали основного трубопровода: 35-50 долларов

- Отпечатки: $ 35

Законченный рассказ должен быть через один интервал с жестким возвратом в каждом новом абзаце. Не делайте отступ для новых абзацев. И ставьте только один пробел после знаков препинания.

- Добавьте свой автор и предпочтительный слоган

- Шрифт должен быть Times New Roman, 14 пунктов

- Включите предложенный заголовок и / или дек

- Подзаголовки (т.е., в основном тексте) настоятельно рекомендуется для рассказов 1000 слов и более.

Metro Parent предпочитает отправлять рассказы в виде вложения Microsoft Word. Тем, у кого нет Word, отправляйте рассказ в теле письма.

Не забудьте указать в конце статьи имя и номер телефона источников на случай, если у них возникнут дополнительные вопросы.

Sitepoint: перейдите по ссылке, чтобы узнать цену

Sitepoint: перейдите по ссылке, чтобы узнать цену

Авторы Sitepoint, как правило, веб-профессионалы, увлеченные разработкой и дизайном.Site Point специально ищет технический, поучительный, хорошо написанный и инновационный контент.

Компания Site Point находится в Мельбурне, Австралия, и работает с авторами статей со всего мира. Редакторы — это веб-разработчики и лучшие в отрасли дизайнеры. Они утверждают, что платят сверхотраслевые цены за качественные товары.

Как начать

Site Point охватывает следующие темы:

- CSS, JavaScript, PHP

- Ruby, Мобильная разработка, UX

- Дизайн, HTML

Вам нужно будет узнать цены и процесс по ссылке выше.

Uxbooth: 100 долларов США

Uxbooth: 100 долларов США

Uxbooth находится в стадии проектирования. Я понял это. Остальная часть их сайта — тарабарщина. Например, их страница «О нас» начинается со слов

«UX Booth — это публикация сообщества пользователей и для них. Наша читательская аудитория состоит в основном из дизайнеров взаимодействия с пользователем от начального до среднего уровня. »

Что это означает, остается только догадываться. это может быть хорошо для пользователя , но почти бесполезно, если вы искали возможности чтения .Тем не менее, они предлагают вам деньги, чтобы присоединиться к ним в искусстве тарабарщины.

Как начать

Uxbooth не принимает полностью письменные проекты сразу. Вместо этого они объединяют авторов с редакторами, чтобы сотрудничать в процессе написания. Работает это так:

- Вы представляете тему или идею, которыми хотите поделиться. Не стесняйся!

- В случае принятия, вам назначается редактор разработки, который поможет вам развить повествование в соответствии с их руководством по стилю.Вы двое обсуждаете и развиваете идею, пока не будете готовы поделиться ею.

- Вот и все! Статьи обычно публикуются через четыре-восемь недель после первоначального предложения.

- Они платят 100 долларов за статью.

Статья по теме: Погрузитесь глубже и узнайте, как стать онлайн-фрилансером.

Знаете о других великих писательских выступлениях? Они нуждаются в обновлении? Выскажите свое мнение в комментариях ниже.

- Сведения об авторе

- Больше от этого автора

Дэвид — CRO и консультант по маркетингу.Он имеет опыт управления бизнесом, а также пишет для Business.com, GrowMap и Born2Invest.

.8 отличных мест для поиска статей в Интернете, которые стоит прочитать

Интернет, возможно, сейчас лучший новостной морг на планете. И помимо этой огромной коллекции старых статей, каждый день добавляются тысячи новых.Найдите хорошие.

Интернет, пожалуй, сейчас лучший новостной морг на планете. И помимо этой огромной коллекции старых статей, каждый день добавляются тысячи новых. Сейчас в Интернете так много статей, что время требует поиска хороших.

К счастью, эту работу облегчают несколько ресурсов, которые могут разумно собирать те сообщения, которые стоят вашего времени, будь то использование интеллектуальных цифровых алгоритмов или интеллектуального человеческого мозга.

Старое избранное

Существует множество веб-сайтов, которые уже некоторое время публикуют лучшие статьи в Интернете.Они по-прежнему отлично работают и должны быть в вашем списке, но, поскольку мы уже писали о них раньше, мы не будем вдаваться в подробности о них. Вот краткое изложение:

TL; DR теперь является общепринятой частью интернет-сленга.Слишком долго не читал — это симптом нашего внимания… или, скорее, его отсутствия. Но под слоями паутины происходит тонкий сдвиг. Журналистика старого стиля и сторителлинг возвращаются. Возрождение полных форм чтения может быть связано с успехом планшетов, таких как iPad и Kindle, среди прочих, которые снова сделали чтение на диване и между полетами модным.

- Longform: один из двух сайтов, посвященных исключительно подробным статьям, которые охватывают более 2000 слов и которые можно читать бесплатно.Все отобрано персоналом.

- Лонгриды: статьи объемом более 1500 слов, каждая из которых сопровождается подсчетом слов и указанием времени, которое может у вас уйти на ее прочтение. Вы также можете следить за хэштегом Twitter #longreads, чтобы найти сообщения пользователей.

- Браузер: Личный фаворит, Браузер расширил свои возможности, включив в него видео и другие данные, но его коллекция статей остается самой сильной. Кроме того, каждая статья сопровождается кратким описанием, написанным одним из сотрудников, чтобы вы знали, во что ввязываетесь.

Сила пользовательского представления в Интернете лучше всего проявляется через социальную сеть Reddit.И чтобы найти отличные чтения, вам не нужно искать дальше, чем r / indepthstories sub-Reddit. Все статьи, представленные в этом разделе, являются частями, в которых авторы подробно описали и обычно проводят необходимую должную осмотрительность — здесь нет пустяков. Из-за поистине глобального характера Reddit это один из немногих источников в сети, где вы найдете статьи со всего мира, что делает его гораздо более разнообразной коллекцией, чем подборка, подобранная вручную.

Эта функция, ранее известная как «Дайте мне что-нибудь почитать», представляет собой вручную составленный список лучших чтений от Ричарда Данлопа-Уолтерса, редактора Instapaper, возможно, лучшего приложения для чтения позже для iPad.Это простой список с заголовком и цитируемым разделом статьи, щелчок по которому приведет вас к нужному фрагменту. Он существует уже несколько лет, поэтому в архивах есть несколько замечательных статей, которые вам стоит прочитать, если вы их еще не читали. Одним из преимуществ подписки на этот сайт является то, что Dunlop-Walters добавляет только 2-4 статьи в день, поэтому ваш список чтения не раздувается, если вы следите за этим сайтом!

Наиболее часто читает [сломанный URL-адрес удален]

Многие люди используют приложение Readability, чтобы удалить с веб-страниц ненужные элементы и просто прочитать основную статью или сохранить ее для дальнейшего использования.Читаемость использовала эти данные для создания раздела «Самое читаемое», в котором показано, по каким ссылкам люди используют приложение — есть вероятность, что когда так много людей используют его по одной и той же ссылке, эту ссылку стоит прочитать! Вы можете отсортировать список только по последнему часу, дню или неделе, поэтому это не тот сайт, на котором вы будете рыться в архивах. Но с функцией «последний час» это отличный способ быть в курсе того, что люди читают прямо сейчас.

Pocket — это лучшая служба цифровых закладок с миллионами пользователей, поэтому, как и Readability, они используют то, что просматривают их читатели, чтобы выбрать то, на что вы должны нажимать.Однако здесь разные вещи. Во-первых, PocketHits доступен только в виде учетной записи Twitter, на которую можно подписаться. Во-вторых, он не ограничивается только статьями, поэтому вы также можете найти на нем видео и фотоальбомы. Тем не менее, это в основном статьи, и здесь вы найдете несколько хороших статей. Если вам нужно полистать архив, ваша единственная надежда — ежегодная страница Pocket Hits Awards.

До появления Интернета лучшие статьи обычно попадали в журналы.Поэтому Кевин Келли, соучредитель журнала Wired, попросил читателей представить свои любимые статьи за последние 50 лет и создал невероятную коллекцию статей, которые необходимо прочитать. Лучшие 25 статей были объединены в один список, а остальные разделены по десятилетиям и составлены в списки:

Приятного чтения!

Как вы читаете статьи?

Теперь, когда мы решили проблему поиска лучших статей, вполне возможно, что вы начнете добавлять их слишком много в свой Pocket или любой другой сервис закладок.В Pocket у меня есть огромный список статей, которые я еще не прочитал. Итак, какой у вас трюк, чтобы просмотреть список «Прочтите позже» и убедиться, что вы их все съели?

Кредит изображения: Йохан Ларссон

Потеряли телефон? Пытаетесь найти ребенка или присмотреть за ним? Это приложение может помочь.

Об авторе Михир Паткар (Опубликовано 1230 статей)Михир Паткар уже более 14 лет пишет о технологиях и продуктивности в ведущих мировых изданиях.Он имеет академическое образование в области журналистики.

Ещё от Mihir PatkarПодпишитесь на нашу рассылку новостей

Подпишитесь на нашу рассылку, чтобы получать технические советы, обзоры, бесплатные электронные книги и эксклюзивные предложения!

Еще один шаг…!

Подтвердите свой адрес электронной почты в только что отправленном вам электронном письме.

.6 способов получить бесплатный качественный контент для вашего сайта легально и без суеты

Обеспечение значительного присутствия в Интернете может быть дорогостоящим мероприятием, особенно если вам нужно создать значительный веб-сайт с нуля. Однако создание сайта — это только начало всех расходов (не забывайте веб-хостинг).

Для привлечения посетителей необходимо регулярно добавлять новый контент. Написание свежего и релевантного контента для сайта — это постоянное занятие для многих, и для тех, кто выполняет другие обязанности, часто нереально создавать еженедельные сообщения, объем которых может составлять тысячу слов и более.

К счастью, есть источники бесплатного контента, которые вы можете использовать на веб-сайтах, хотя не все сайты могут использовать их все.

Блоги лучше всего подходят для перепрофилирования этих ресурсов, но они также могут быть полезны для предоставления бесплатной графики, текста и даже музыки для других типов веб-сайтов.

Чтобы быть ясным, контент, о котором мы говорим, — это не то, что вы помещаете на переднюю часть своего сайта, чтобы привлечь внимание людей, а то, что можно использовать, чтобы заполнить более глубокие страницы и сделать сайт более содержательным.

Тем не менее, мы должны прояснить, что такой контент не будет соответствовать тем же стандартам, что и профессионально оформленный материал — последний стоит дорого, тогда как этот контент совершенно бесплатный.

Прежде чем приступить к делу, мы также должны указать, что использование работы без разрешения может иметь серьезные юридические последствия, поэтому убедитесь, что все, что вы используете, действительно не защищено авторскими правами.

Принимая во внимание все это, вот шесть способов получить бесплатный контент для вашего сайта.

1. Бесплатные статьи

Есть люди, которые просто счастливы, когда их публикуют, и они вносят свой вклад в такие сайты, как EzineArticles, где вы можете найти контент, написанный по очень широкому кругу тем, который вы можете использовать бесплатно.

В настоящее время на сайте заявлено чуть более 500 000 «опытных авторов», предоставляющих огромный выбор работ, которые вы можете свободно использовать.

Контент остается на сайте EzineArticles.com, где вы на него ссылаетесь.

Мы протестировали сервис, выполнив поиск по теме «строительство досок для серфинга», и он вернул 740 статей, связанных с серфингом, но ни одной конкретно о создании досок.

Менее непонятные темы генерировали еще больше потенциального контента, и иногда сайт находил именно ту тему, которая требовалась.

Как и следовало ожидать, качество этих статей зачастую не самое лучшее, и они вполне могут появиться на нескольких других сайтах, которые нашли их до вас, но они бесплатны.

EzineArticles — не единственный источник бесплатных статей. Вот пять других популярных, хотя мы подозреваем, что некоторый контент будет дублироваться на этих сайтах.

- Amazines — охватывает все, от фэн-шуй до продуктов питания и напитков.

- Article Sphere — генерирует RSS-канал для любой заданной темы.

- ArticleCity — много контента, и он профессионально представлен. штук

2. Бесплатная графика

Поиск подходящей графики, не защищенной авторским правом, может быть трудным. Но есть много очень хороших ресурсов, которые позволяют свободно использовать свои изображения без согласия.

Это лишь некоторые из многочисленных сайтов, предлагающих растровую графику и фотографии, которые вы можете свободно использовать. Есть еще много других.

Помимо пиксельной графики, есть также некоторые источники векторной графики без авторских прав, которую можно легко масштабировать до любого размера, который вам может понадобиться.

Вот несколько примеров, с которых можно начать.

3. Музыка без авторских прав

Добавление музыки в видео имеет большое значение для того, насколько профессионально оно выглядит, а использование коммерческих саундтреков может быть очень дорогим.

К счастью, есть множество бесплатных ресурсов, на которых можно найти музыку, не имеющую больших цен, хотя некоторые могут попросить указать исполнителя в титрах или примечаниях.

Вот несколько ссылок, чтобы получить музыку, которую можно использовать, не беспокоясь о нарушении авторских прав. Большинство из них либо бесплатны, либо стоят очень мало за трек.

4. Бесплатные видео

Видео может показаться очень специфическим, но есть много клипов, которые можно найти, которые эквивалентны движущимся стоковым фотографиям.

Те, кто хочет создать атмосферу или настроение, могут найти их очень полезными, и есть несколько очень качественных примеров.

Попробуйте эти сайты, если вам нужно бесплатное видео для вашего сайта.

5. Просто спросите

Это может показаться дерзким, но многие авторы блогов рады, что их работы могут быть повторно использованы или связаны с ними, если вы не пытаетесь представить их как свои собственные.

Найдите статью на заданную тему, затем напишите электронное письмо автору с просьбой повторно использовать статью или дать ссылку на нее.Они могут только сказать «нет», и если они заинтересованы в том, чтобы больше людей читало их блог, это маловероятный сценарий.

Единственное серьезное препятствие, с которым вы можете столкнуться, — это если сайт управляется кем-то, кто не считает ваш бизнес этичным, или его спонсирует конкурент.

Просто не забудьте четко сообщить, что вы собираетесь делать с их работой, и надейтесь, что им понравятся ваши интересы.

Если вы отправите 10 таких писем и получите пару положительных ответов, это стоящее упражнение, которое позволит вам найти очень качественную работу, не платя за ее создание.

.100 лучших сайтов для поиска научных журналов, статей и книг

Интернет — это предоставление информации. Помимо общения с друзьями на Facebook, просмотра видео на YouTube или покупок в Интернете на Amazon, вы также можете использовать Интернет в академических целях. Существует множество отличных веб-сайтов, которые позволяют студентам, исследователям и библиотекарям искать ценные академические журналы и научные статьи .

Здесь мы собрали 100 онлайн-баз данных и поисковых систем, где вы можете найти в Интернете отличные журналы, статьи и книги для вашего успеха в учебе и публикации.Если вам известны какие-либо другие сайты, которыми стоит поделиться, сообщите нам об этом в разделе комментариев ниже.

1. Google Scholar

Google Scholar позволяет выполнять поиск по полному тексту научной литературы по множеству издательских форматов и дисциплин. Индекс веб-поисковой системы включает большинство рецензируемых онлайн-журналов крупнейших научных издательств Европы и Америки, а также научные книги и другие журналы, не рецензируемые рецензентами.

2. ScienceDirect

ScienceDirect — ведущий мировой источник научных, технических и медицинских исследований.На нем размещено более 12 миллионов материалов из 3 500 академических журналов и 34 000 электронных книг.

3. ReaserchGate