Налог на проценты по вкладам физических лиц – . | .

Налог на вклады физических лиц 2019, какой налог на вклады в банках для физлиц

Налоговая система предусматривает перечисление в бюджет государства определенного процента практически с каждого вида получаемого дохода: заработная плата, наследство и т.п. Большинство клиентов банков перед открытием депозита также должны просчитать, какой налог на вклады физических лиц надо будет заплатить. Данный налог представляем собой часть дохода, получаемого с процента по процента по вкладу, перечисляемую в бюджет. Система его расчета довольно часто меняется, поэтому этот вопрос лучше внимательно изучить до подписания договора на открытие вклада.

Какие вклады облагаются налогом

Формально финансовые поступления от депозитов облагаются налогом. Это касается как рублевых вкладов, так и программ в иностранной валюте. На факт изъятия налога с вклада не повлияют сроки размещения, опции типа автоматической пролонгации, частичного снятия или пополнения. На удержание НДФЛ с депозита влияют три параметра:

- Объем сбережений, помещенных под процент;

- Процентная ставка по конкретной депозитной программе;

- Ставка рефинансирования в текущем году, установленная Банком России.

- Доходом по вкладу, подлежащим налогообложению, будет считаться прибыль с него — та сумма, которая приумножает сбережения клиента за счет начисленных процентов.

Размер налога на вклады

Однако реальность российской экономики такова, что депозит в ней — это малоэффективный инструмент. Его доходность позволят лишь сберечь средства граждан, перекрыв воздействие инфляции. А реальная прибыль с вклада — минимальна, и приравнять ее можно к небольшому бонусу за сотрудничество с банком.

Поэтому на вопрос о налогообложении вкладов физических лиц в 2019 году ответ однозначный — нет, оно не действует. В подтверждение приводим п.1 ст. 214 Налогового кодекса РФ. В соответствии с ним подоходный налог уплачивается по:

Депозитам в российских рублях, если их процентная ставка превышает ставку рефинансирования, определенную ЦБ РФ, на пять процентных пунктов, по депозитам в иностранной валюте, если их ставка превышает 9%.

В 2019 году ставка рефинансирования (она же — ключевая ставка в государственных документах) составляет 7,75%. Если в соответствии с законом к ней приплюсовать пять п.п., получаем 12,75%. Именно такой ставкой должна располагать депозитная программа в рублях, чтобы облагаться НДФЛ.

Но обратившись к актуальным предложениям на рынке, легко убедиться: вкладов с такой доходностью финучреждения не предлагают. Лучшие проценты по депозитам колеблются в диапазоне 8–9% годовых — это программы от Газпромбанка, Россельхозбанка, Совкомбанка и некоторых других. Что касается вкладов в иностранной валюте, то они в редких случаях достигают 4%. Процент по долларовым депозитам находится в районе 2-3%, в евро ставка по вкладу — до 2%.

Читайте также: Что такое ставка рефинансирования?

Порядок уплаты налога на вклад

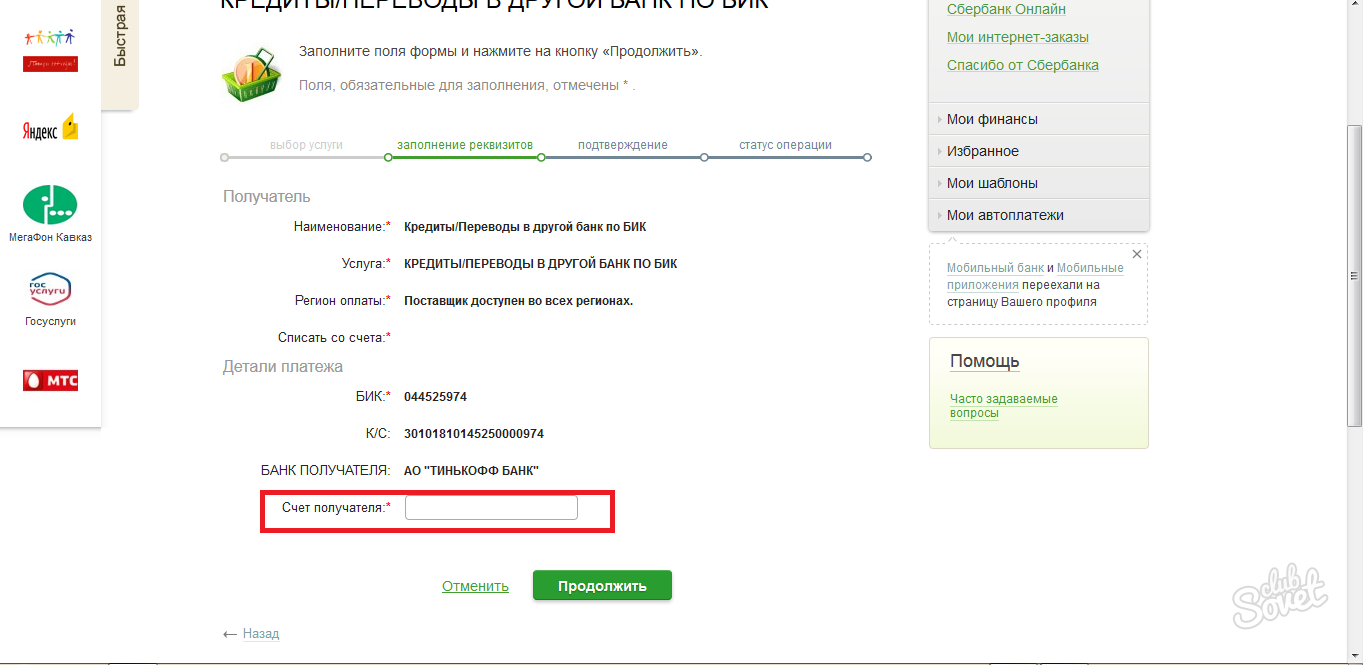

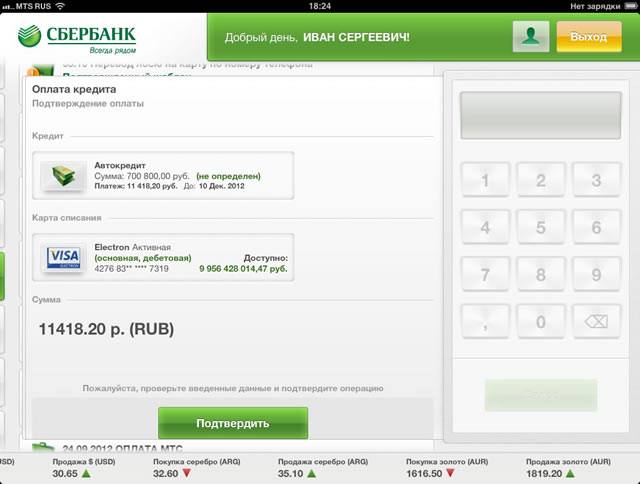

Итак, мы уже определились с тем, что на практике налоги с процентов по вкладам не взимаются: российские банки не предлагают гражданам достаточную доходность. Но предположим, что депозитная программа включает проценты капитализации, которые в сумме превысят ключевую ставку — тогда налог необходимо уплатить. Как это происходит?

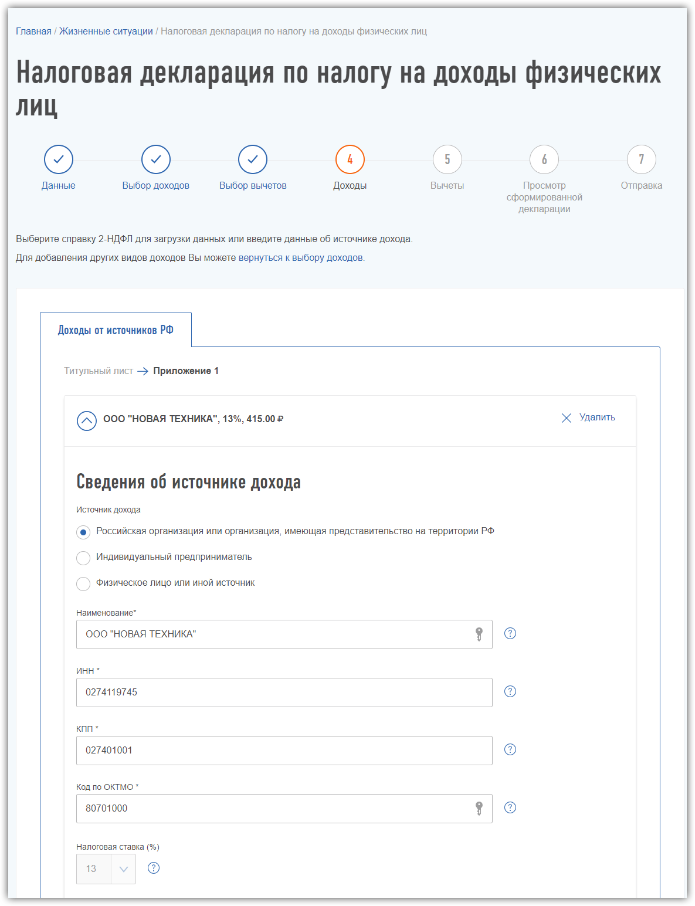

В отличие от некоторых статей дохода, по которым физлицо подает декларацию в ИФНС, депозит менее хлопотен держателю. Подоходный налог с вклада рассчитывает и удерживает сам банк, а вкладчику остается лишь запрашивать отчеты по перечислению НДФЛ в бюджет. Их банк обязан представить по запросу в любой момент.

Банки России | Курсы валют | Кредиты банков

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Автор: Команда Bankiros.ru

10

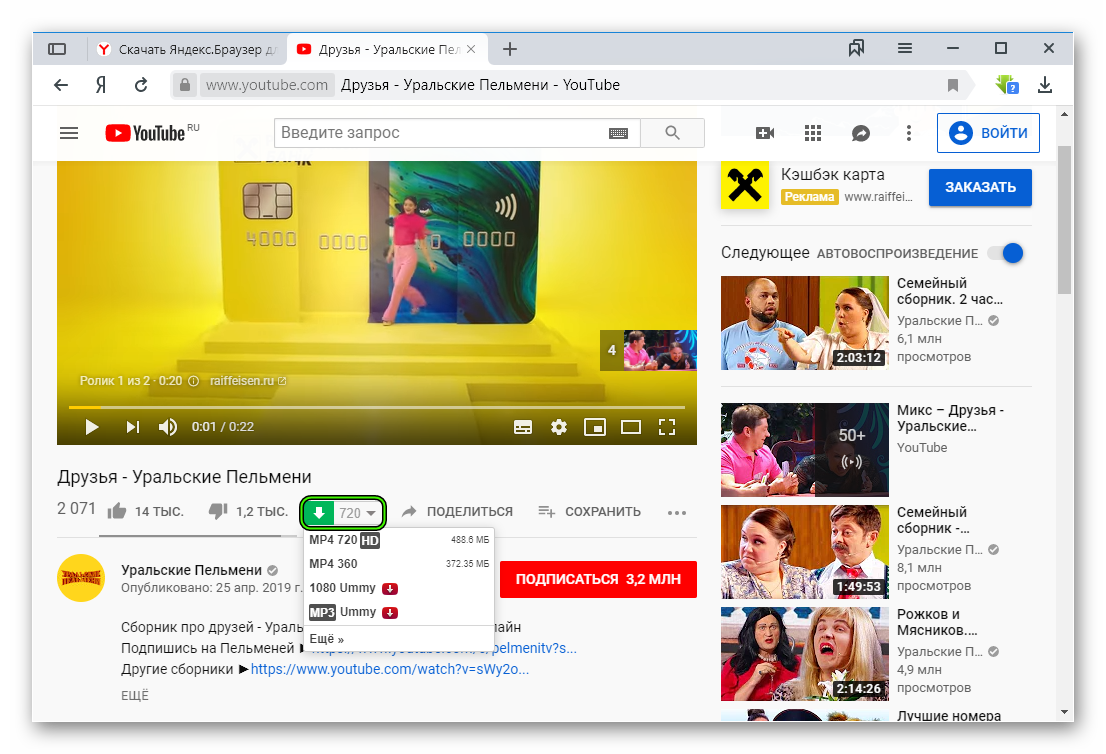

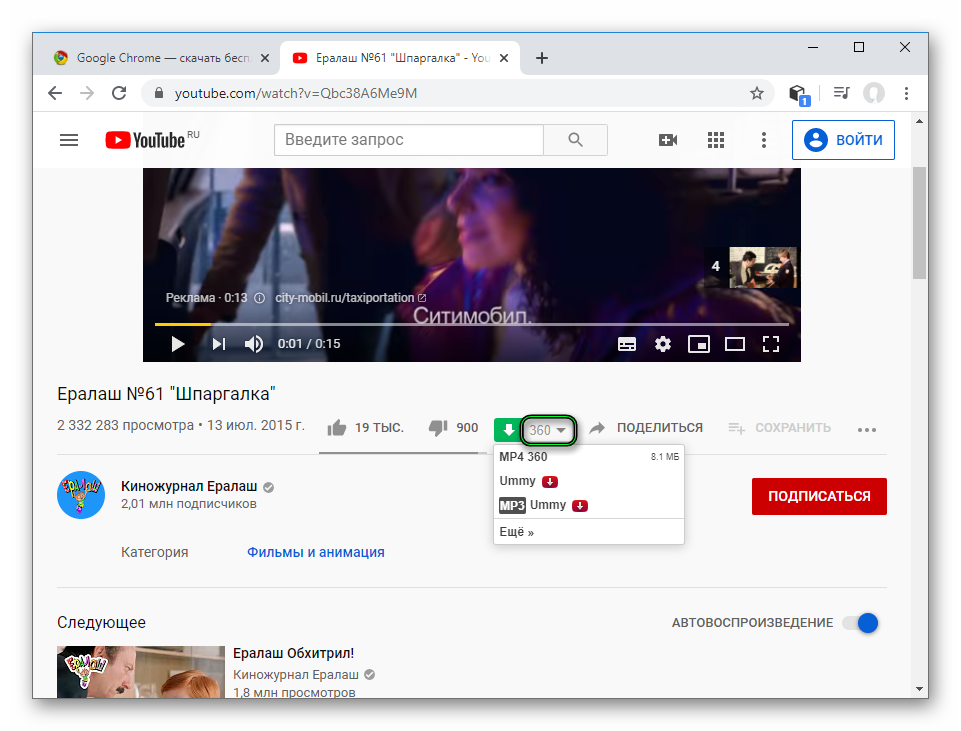

10 608 просмотров Подпишитесь на Bankiros.ru

Предыдущая статья

Местные налоги

bankiros.ru

Как облагается налогом доход по вкладам — вопросы от читателей Т—Ж

Я положила деньги под проценты в банк. Нужно ли потом платить НДФЛ?

Спасибо большое,

Ира, Москва.

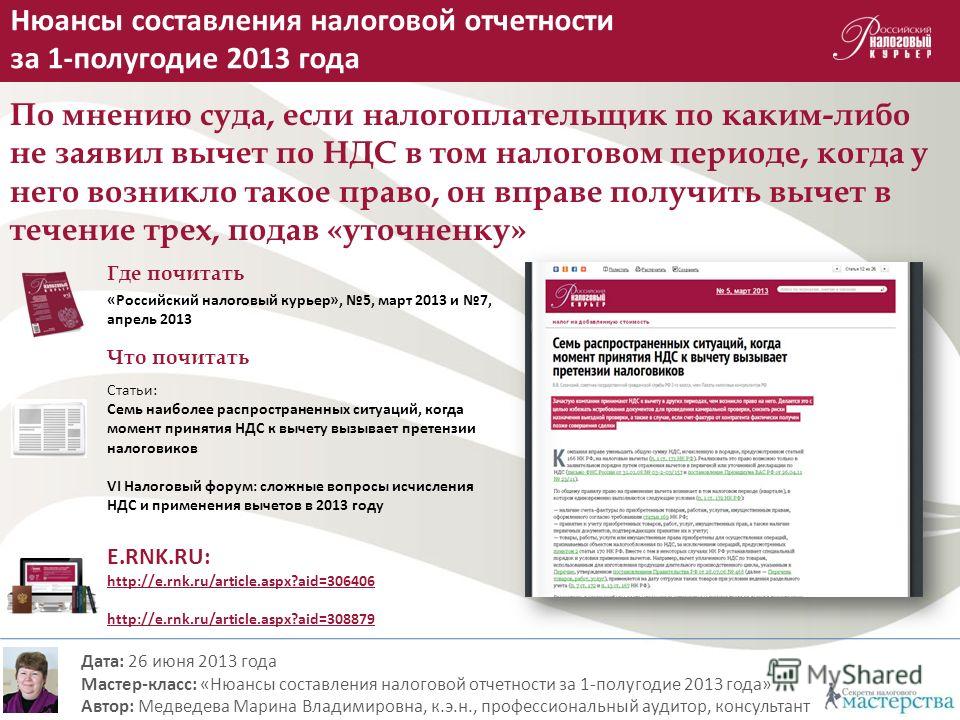

Налоговый кодекс предусматривает ситуации, в которых с дохода по вкладу надо заплатить НДФЛ. Однако подобные ситуации были возможны несколько лет назад. Сейчас об этом не стоит переживать, и вот почему.

Евгений Шепелев

частный инвестор

Вкладчику ничего не нужно делать

Налоговый агент в этой ситуации — сам банк. Вкладчику не нужно самому сообщать в налоговую о доходе по вкладу и перечислять деньги в бюджет. Если по вкладу возник налогооблагаемый доход, то банк сам все сделает при выплате процентов.

Если вы закрыли вклад и банк прислал справку 2-НДФЛ — значит, у вас был такой доход. То же самое, если в выписке по счету указано перечисление НДФЛ.

Почему доход по вкладам не облагается налогом в большинстве случаев

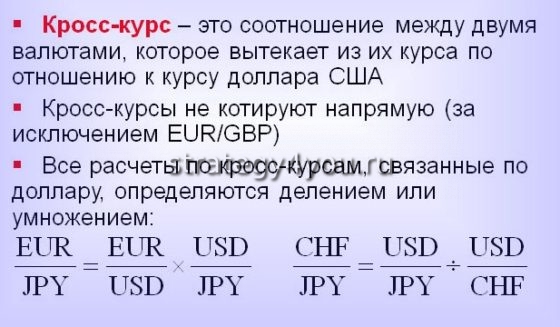

По закону владельцам рублевых вкладов надо уплатить НДФЛ, если процентная ставка по вкладу превышает ставку рефинансирования ЦБ (с января 2016 года — ключевую ставку) на 5 процентных пунктов. По валютным вкладам платить НДФЛ нужно, если процентная ставка выше 9% годовых. Таких ставок по валютным вкладам в России нет.

Для рублевых вкладов, открытых после 26 марта 2018 года, предел безналоговой ставки — 12,25% годовых (ключевая ставка 7,25% + 5 процентных пунктов). Для сравнения, максимальная ставка 10 крупнейших российских банков в середине июня 2018 года — всего 6,449%, по данным ЦБ. В менее крупных банках — до 7—7,5%.

Если вы открыли рублевый вклад в банке в 2016 году или позже, очень маловероятно, что вам нужно платить налог. В это время уже не было вкладов с доходностью выше значения ключевой ставки + еще 5 процентных пунктов.

Если вклад вы открывали между 15 декабря 2014 и 31 декабря 2015 года, то пределом безналоговой ставки было 18,25% годовых (8,25% + 10 процентных пунктов). В это время действовала льгота: к ставке рефинансирования прибавлялось 10 процентных пунктов вместо 5. Но тогда встречались вклады с доходностью больше 20% и с части дохода по ним надо было платить НДФЛ.

Как рассчитать проценты по вкладу

Как считается НДФЛ с дохода по вкладу

Если сейчас налоговый резидент РФ откроет вклад под 14% годовых при пороговом значении безналоговой ставки 12,25%, то НДФЛ по ставке 35% удержат только от суммы дохода, полученного по ставке 1,75% (14% − 12,25%). Если же ставка вклада 12%, НДФЛ платить не надо.

Ставка ЦБ со временем снижается, но при этом можно обойтись без уплаты налога благодаря п. 2 ст. 214.2 НК РФ. Для этого по вкладу должны соблюдаться следующие условия:

- Вклад изначально имеет ставку в пределах ключевой ставки ЦБ + 5 процентных пунктов.

- Банк не повышал ставку вклада.

- С того момента, как ставка вклада превзошла ключевую ставку ЦБ + 5 процентных пунктов, прошло не более трех лет.

Например, Василий в июне 2018 года открыл вклад со ставкой 7% годовых при ключевой ставке 7,25%. НДФЛ платить не надо. В сентябре 2018 года ЦБ уменьшил ключевую ставку до 1,5% (такое вряд ли случится, но это условный пример). В течение трех лет после снижения ставки ЦБ Василий не платит НДФЛ с процентов по вкладу.

А вот если бы ключевая ставка не изменилась, а банк поднял ставку по вкладу с 7 до 13%, Василию пришлось бы уплатить налог с части процентного дохода, так как ставка вклада превысила ключевую ставку ЦБ + 5 процентных пунктов.

Что делать? 02.05.17Нужно ли платить налог 13% с кэшбэка и процентов по вкладу?

В итоге

Ситуации, когда надо платить НДФЛ с дохода по вкладу, крайне редки. Сейчас нет рублевых вкладов, у которых процентная ставка на 5 процентных пунктов выше ключевой ставки ЦБ. Нет и валютных вкладов со ставкой выше 9%.

Если же подобный вклад вы открыли ранее и в соответствии с НК РФ часть процентного дохода подпадает под налог, банк сам рассчитает размер НДФЛ и переведет эти средства в бюджет.

Как заплатить НДФЛ самостоятельно

Если у вас есть вопрос о личных финансах, дорогих покупках или семейном бюджете, пишите: [email protected]. На самые интересные вопросы ответим в журнале.

journal.tinkoff.ru

Налогообложение вкладов — Вклады и счета — Частным лицам

С 1 января 2016 года к отношениям, регулируемым актами Правительства Российской Федерации, в которых используется ставка рефинансирования Банка России, вместо указанной ставки применяется ключевая ставка Банка России (7,25 % с 26.03.2018 г.), если иное не предусмотрено федеральным законом (Постановление Правительства РФ от 08.12.2015 № 1340).

Доходы, полученные физическим лицом в виде процентов по вкладу в банке, подлежат налогообложению, если процентная ставка по вкладу превышает:

- 12,25% (ключевую ставку Центрального банка Российской Федерации, увеличенную на 5 процентных пунктов) по вкладам в валюте РФ.

- 9% годовых по вкладам в иностранной валюте.

Налоговая база определяется как разница между суммой процентов, начисленной в соответствии с условиями договора, и суммой процентов, рассчитанной по рублевым вкладам исходя из ставки рефинансирования Центрального банка Российской Федерации, увеличенной на 5 процентных пунктов, действующей в течение периода, за который начислены указанные проценты, а по вкладам в иностранной валюте исходя из 9% годовых.

Налоговая ставка в отношении процентных доходов составляет 35% для резидентов или 30% для нерезидентов .

При возникновении налогооблагаемой базы на доходы физических лиц банк удерживает начисленную сумму налога непосредственно из суммы процентов, причитающихся налогоплательщику, при их фактической выплате:

- при ежемесячной уплате процентов по вкладу — ежемесячно, в день уплаты процентов;

- при уплате процентов по вкладу в конце срока — в последний день срока вклада.

Не подлежат налогообложению проценты по рублевым вкладам, которые на дату заключения либо продления договора были установлены в размере, не превышающем действующую на тот момент ставку рефинансирования Центрального банка Российской Федерации, увеличенную на 5 процентных пунктов, при условии что в течение периода начисления процентов размер процентов по вкладу не повышался и с момента, когда процентная ставка по рублевому вкладу превысила ставку рефинансирования Центрального банка Российской Федерации, увеличенную на 5 процентных пунктов, прошло не более 3 лет.

www.vtb.ru

Налог на вклады физических лиц в 2019 году

Январь 2019

Базовым принципом действия государственной системы налогообложения является перечисление денежных средств в федеральные фонды страны. С каждого вида доходов берётся определённый процент, регламентированный нормативно-правовыми законодательными актами. Эта величина называется налоговым сбором. Она является долевой частью дохода, который вкладчики получают от инвестированных в финансовое учреждение денежных активов. Каков принцип и порядок начисления налога на вклады физических лиц — более детально в этой статье.

Облагаются ли налогом вклады физических лиц?

Вложения населения в депозитные инвестиции несколько снизились в сравнении с прошлыми годами. Однако отмечается увеличение желающих вложить свободные средства в другие варианты вкладов — паи, облигации и ценные активы. Ставки по ним более высокие, а перечень программ — огромен. Несмотря на жёсткую позицию Министерства Финансов РФ, настаивающего на необходимости введения общего налога на банковские вклады, в текущем календарном периоде никаких существенных изменений на этот счёт Правительством так и не принято. Все показатели и ставки заморожены на прошлогодних показателях.

Так нужно ли платить налог с вклада, и если да, то в каких конкретно случаях? Если максимальный доход от инвестирования выше установленного предела (а он на данный момент времени составляет 13,25%), то определённый процент в казну государства заплатить придётся. Если же доход ниже заявленной планки, вся прибыль пойдёт вкладчику.

Если верить экспертным оценкам специалистов в области экономики и финансов, то практически ни один отечественный банк не готов сегодня предложить своим клиентам ставку, способную побить отметку в 9%. На это есть свои объективные причины. Да и повышение этого показателя даже на пару пунктов чревато повышенными перечислениями в АСВ. Получается, что получить прибыль, большую, нежели указанные 13,25%, при базовой банковской ставке практически невозможно. Следовательно, такие доходы не будут облагаться процентными бюджетными отчислениями.

Читайте также: Почему падают проценты по вкладам в 2019 году?

Налог на вклады юридических лиц

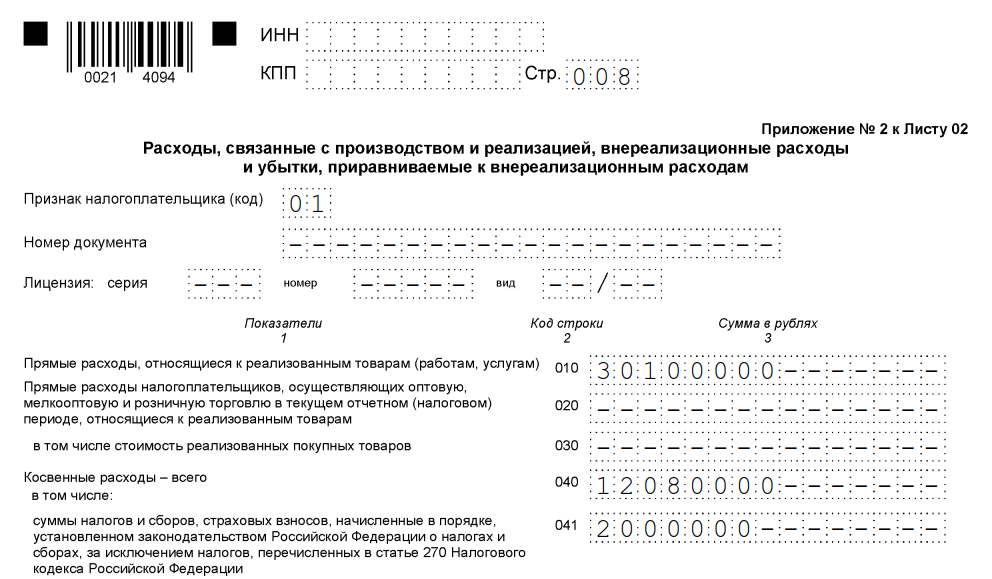

Вклады, подлежащие налогообложению, применительно к юридическим лицам, находятся в прямой зависимости от системы налогообложения, согласно которой плательщик осуществляет свою основную деятельность. Совокупный налог будет исчислен от прибыли, которая превысит размер ключевой ставки плюс 5%. На данный момент это показатель в 16%. Остальная доля доходов — необлагаемая. Удерживаются следующие сборы:

- При ОСН — если средства сначала попадают на депозитный расчётный счёт, а потом перенаправляются обратно, но уже с учётом процентов, налог не взимается. В остальных случаях на все доходы начисляется НДС в размере 20%.

- УСН — обложению подлежит прибыль, ставшая результатом реализации товаров или услуг. При капитализации процентов ничего не удерживается. Базовая ставка — 6%.

- ЕНВД — при работе по единому налогу ставка эквивалентна 15%, при этом в качестве агента выступает не финансовое учреждение, а непосредственно организация, зарегистрированная как юрлицо, следовательно, она и будет оплачивать все обязательные сборы.

Читайте также: Где лучше открыть расчетный счет для ИП или ООО?

Какие вклады облагаются налогом?

Формально любые вклады граждан будут облагаться налогом, если депозит приносит своему владельцу экономическую прибыль. Это в равной степени касается как средств, инвестированных в российском рубле, так и в валюте других стран. Сам момент перечисления сбора не имеет привязки к временным параметрам размещения денег, а также к следующим банковским операциям:

На процедуру начисления НДФЛ оказывают влияние:

- Величина денежных активов, инвестированных в банк.

- Ставка по процентам в рамках действия конкретного депозитного продукта.

- Ставка рефинансирования на определённый момент времени. Эта величина устанавливается и контролируется государством — в лице Центробанка.

- Прибылью от активов, попадающих под действие налогообложения, будет выступать сумма, на которую увеличиваются накопления клиента вследствие полученных процентов.

Читайте также: В какой банк лучше вложить деньги под процент?

Лучшие доходные карты

Польза

Хоум Кредит Банк

Дебетовая карта

- 10% на остаток

- до 10% кэшбэка

- 0₽ за обслуживание

Подробнее

ОТП Максимум+

ОТП Банк

Дебетовая карта

- 6% на остаток

- до 10% кэшбэка

- 0₽ за обслуживание

Подробнее

Tinkoff Black

Тинькофф Банк

Дебетовая карта

- 5% на остаток

- до 30% кэшбэка

- 0₽ за обслуживание

Подробнее

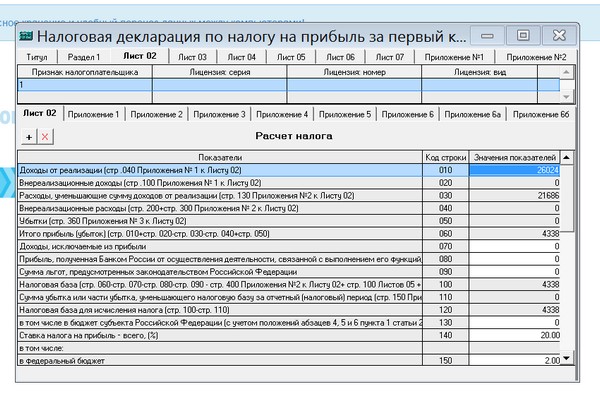

Как рассчитывается подоходный налог?

Чтобы грамотно рассчитать данную величину, нужно действовать по следующей схеме:

- суммируются все виды доходов;

- определяется величина вычетов;

- от совокупной прибыли отнимается весь вычет;

- определяется ставка налога — НДФЛ составляет 13%;

- данная величина изымается из дохода и перечисляется в государственный бюджет страны.

При проведении математических вычислений применяется формула:

НДФЛ = (Д — В) × С, где:

- Д — доход физического лица;

- В — положенные вычеты;

- С — размер базовой ставки, применяемый к конкретной категории лиц-плательщиков подоходного налога.

Обратите внимание! Какими могут быть вычеты, определяет конкретная ситуация. Они могут содержать стандартный набор отчислений, а могут иметь привязку к жизненным обстоятельствам человека. Например, количеством несовершеннолетних детей, находящихся у данного лица на иждивении, либо приобретение им недвижимого имущества. В зависимости от ряда факторов процентные ставки могут варьироваться. Регламентирующим процесс начисления подоходного налога нормативным документом является действующий Налоговый кодекс страны. Он же определяет и меру ответственности за ненадлежащее налогообложение физических и юридических лиц.

Налоги с других инвестиций

Налог на валютные вклады или рублёвые депозиты — не единственные доходные статьи, с которых могут удерживаться проценты. Например, наличие пая. Стоит отметить, что величина ставок в этом случае будет несколько выше, чем при стандартном инвестировании.

В ситуации с паевым участием декларируется только определённая доля от прибыльных поступлений — та, что превышает регламентированный налоговый минимум. Отчисления нужно проводить лишь с разницы, полученной путём вычета от реального показателя дохода базового лимита, принятого Центробанком РФ. Существует также привязка к фиксированной ставке уплаты налога: для лиц, являющихся резидентами страны — это 35%, для иностранных граждан — 30%.

Следующий вид инвестирования — ценные облигации. Для физических лиц налог на проценты по вкладам в текущем году претерпел ряд изменений. Теперь базовой величиной при исчислении суммы по налоговым обязательствам выступает весь совокупный доход. Исключение — облигации, приобретённые в валютах других государств. Данная категория ценных займов не подлежит обязательному налогообложению.

Видео по теме

mnogo-kreditov.ru

Налогообложение вкладов физических лиц в 2019 году

Подоходным налогом облагаются все доходы физических лиц, исключение сделано только для части социальных выплат и сумм, попавших в список налоговых льгот и вычетов. Начисленные проценты по банковским депозитам считаются доходными поступлениями граждан и тоже подлежат налогообложению. Налог с вкладов физических лиц в 2019 году остался на прежнем уровне и распространяется не на все виды депозитов.

Когда берется НДФЛ с депозитного вклада

Порядок налогообложения процентных прибылей с вкладов на сберегательные счета напрямую зависит от зафиксированной депозитным договором доходной ставки. Высокий процент по депозиту не означает, что в качестве налога будет удержана крупная сумма. Налогообложение вкладов физических лиц в 2019 году распространяется только на отдельные виды инвестиций. Главным критерием отнесения к числу облагаемых подоходным налогом сумм выступает величина разрыва между ключевой ставкой ЦБ РФ и ставкой по депозиту.

Для присвоения доходу статуса налогооблагаемого используют единую формулу:

Ключевая ставка, зафиксированная ЦБ РФ + 5%.

Если расчетная величина оказалась выше текущей ставки по депозиту, налог на вклады физических лиц не взимается. При фактическом превышении ставкой рассчитанного порога НДФЛ удерживается обязательно. Например, с 26 марта размер ключевой ставки установлен Центробанком на уровне 7,25%. Необлагаемый лимит процентной ставки составит 12,25% (7,25% + 5%).

Текущий средний процент по депозитным программам не превышает 9%. Причин этому несколько:

- экономия средств на выплате прибыли своим клиентам и увеличение маржи;

- нет необходимости выполнять роль налогового агента, осуществлять удержания и перечисления в пользу бюджета налога на банковские вклады физических лиц;

- заявленная процентная ставка находится в одном диапазоне с базовым уровнем доходности вкладов, который рассчитан ЦБ РФ, что позволяет избежать уплаты дополнительных страховых взносов в АСВ.

НДФЛ с депозитных доходов

Подоходный налог в отношении пассивных прибылей применяется при условии, что уровень доходного процента превышает норматив, установленный ЦБ РФ. Начисляется налог на проценты по вкладам физических лиц, а не на сумму депозита. Для дифференциации групп вкладов применяют такие подходы:

- если депозит оформлен в рублях, то разграничение налогооблагаемых инвестиций и освобожденных от НДФЛ осуществляется с учетом лимита, равного ключевой ставке (или ставке рефинансирования), увеличенной на 5%;

- налогообложение вкладов физических лиц в иностранной валюте осуществляется после превышения уровнем доходности планки в 9%.

Обязательно необходимо учитывать срок возврата депозита. Если договор с банком заключен на период до 3 лет, то ориентироваться надо на ставку, которая зафиксирована на дату подписания соглашения. Уплачивается налог на депозиты одновременно с получением клиентом банка дохода в виде процентов. Срок закрытия вклада на дату возникновения и погашения налогового обязательства не влияет.

Например, депозит оформлен на 1 год. Проценты по нему начисляются и переводятся на текущий расчетный счет в последний день каждого месяца. Налог с депозита физических лиц в 2019 году будет рассчитываться и удерживаться из суммы процентных доходов ежемесячно. Если налоговым агентом для человека является банковская организация, она самостоятельно:

- определяет размер налогового обязательства;

- погашает текущую задолженность по НДФЛ перед бюджетом;

- декларирует за своего клиента полученные им доходы.

При передаче данных о пассивных доходах в ФНС банк не раскрывает сумму депозита. В отчете прописывается только налог со вкладов физических лиц (2019) и сумма учтенного для его определения дохода. Такой подход обусловлен необходимостью сохранения тайны инвестирования.

Если проценты по депозиту должны быть выплачены человеку при закрытии вклада, доход появляется только в момент получения клиентом банка суммы возврата основной инвестиции и начисленных процентов по ней. Налог на доходы с вкладов физических лиц исчисляется и подлежит удержанию однократно – в конце срока действия депозитного договора. Правило действует при условии, что вклад является простым, взаимными договоренностями не предусмотрена капитализация процентов.

Наиболее сложным является вариант расчета налоговых обязательств по депозитам с ежемесячной капитализацией средств. Налогообложение депозитов физических лиц в этом случае будет осуществляться каждый раз с учетом новой базы. Нестандартной является ситуация с досрочным разрывом договора. При закрытии депозита до истечения его срока банк снижает процентную ставку и пересчитывает доходные начисления.

Может выясниться, что в результате преждевременного расторжения депозитного соглашения налог на проценты по вкладам удерживать не надо. При отсутствии на более ранних этапах сотрудничества удержаний НДФЛ из этого вклада банку необходимо только сделать перерасчет ставок и доходов. В ситуациях, когда налог до даты расторжения договора платился регулярно, финансовое учреждение должно произвести перерасчет налога и заявить в ФНС о намерении вернуть излишне переведенные в бюджет средства.

Процентные доходы от прочих инвестиций

Доходы в виде процентных начислений можно получить не только от депозитов. Альтернативный вариант вложения денег – приобретение пая на условиях доверительного управления. Такая услуга оказывается инвестиционными фирмами. Процентная ставка в этом случае выше, чем по депозиту. Правила налогообложения вкладов в виде паев аналогичны депозитным взносам. В категорию исключений попадают инвестиции, осуществленные более 3 лет назад, – с доходов, которые они приносят, налоги не исчисляются.

Как быть в неисключительном случае:

- по итогам года, за который были произведены начисления дохода, подать в налоговую инспекцию декларацию 3-НДЛФ;

- вычислить налог на имеющиеся вклады;

- погасить налоговое обязательство.

Декларировать надо не всю сумму полученных доходных поступлений, а только ту часть, которая превышает необлагаемый налогом минимум. Например, не подлежит налогообложению ставка доходности, равная 12,25%. Владелец пая получил 14,3% дохода от инвестированных средств. Налогообложение доходов по вкладам будет касаться только разницы между фактическим показателем и лимитом Центробанка – 2,05% (14,3% – 12,25%).

На следующем этапе необходимо перевести вычисленную процентную разницу в денежные измерители. Последний шаг – определение налогового обязательства от расчетной суммы дохода. При этом применяется стандартная ставка налогообложения по вкладам, размер НДФЛ может варьироваться в зависимости от статуса владельца пая – резидент РФ или нерезидент (35% или 30%).

Другой подход используется для операций с облигациями. Порядок налогообложения доходных поступлений по ним был откорректирован – новые правила введены в действие с начала 2019 года. С этого момента базой для выведения налогового обязательства является вся величина дохода. Облагаются ли налогом проценты по вкладам в облигации в иностранной валюте – нет, эта категория инвестиций находится в группе исключений, как и облигации с датой выпуска до 2017 года.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

Подоходный налог с вкладов физических лиц

С подписанием 11.11.2015 года Декрета №7 в Беларуси объектом обложения подоходным налогом становятся доходы граждан в виде процентов по некоторым видам банковских вкладов (депозитов).

Последние новости:

Исходя из норм действующего налогового законодательства, такое изменение является не введением дополнительного налога, а отменой моратория на налогообложение некоторых доходов с вкладов в банковских и кредитно-финансовых организациях Республики Беларусь.

Согласно пункту 1.4 Декрета, подоходный налог будет начисляться на доходы с вкладов (депозитов), срок возврата которых (обратите внимание – не по условиям договора, а фактически) меньше одного года для вкладов в белорусских рублях, и меньше двух лет для депозитов в иностранной валюте, если процентная ставка по этим договорам выше ставки по вкладам до востребования. Заметим, что у вкладов до востребования, как правило, самый низкий процент из предлагаемых вариантов (примерно 3% годовых).

Описанное положение распространяется на все договора вклада (депозиты) подписанные или пролонгированные после 1 апреля 2016 года. Договорные условия согласованные ранее этой даты, продолжают свое действие до окончания содержащих их контрактов.

Для целей налогообложения фактом получения дохода от банковской операции будет считаться зачисление процентов за период на счет владельца вклада, или их выдача наличными, или перечисление по указанию владельца.

К доходам от вкладов будет применяться стандартная величина подоходного налога в 13%. При ставке краткосрочного отзывного депозита в 10-11%, сумма налога составит примерно 0,39-1,43% от величины вклада. Разумеется, конкретная величина выплаты будет зависеть от суммы депозита и, что важно, поскольку налог взимается с процентов, первоначальную сумму он уменьшить не может.

Как следует из комментариев представителей Нацбанка, самостоятельно подавать налоговые декларации плательщикам налога с банковских процентов не придется. Банк сам рассчитает и перечислит в бюджет необходимую сумму. Это не может не радовать. Тем, кто сталкивался, достаточно вспомнить каким стрессом может обернуться первая, или хуже того, «внеплановая» подача декларации о доходах и имуществе.

Уплата подоходного налога с банковских процентов, иначе говоря: с ренты, не является открытием, скорее общим правилом для большинства развитых капиталистических стран. Однако, в Беларуси, вероятно для привлечения средств населения в отечественные банки, подоходный налог с этих сумм не взимался.

Почему было принято именно такое изменение в законодательство, именно сейчас, и именно в отношении краткосрочных вкладов, остается до конца не ясным. Привлекательность долгосрочных депозитов, кажется, можно было повысить простым изменением процентных ставок на них. Хотя, нужно признать, введение налога, в глазах многих обывателей, выглядит чем-то более значительным. Возможно, есть еще какое-то объяснение….

Если вы заметили ошибку в тексте, пожалуйста, выделите её и нажмите Ctrl+Enter

myfin.by

Налог на проценты по вкладам 2018

В поисках новых источников налогообложения, правительство контролирует, в частности, доходы физических лиц. Со своей зарплаты мы отдаем 13% в бюджет, так как зарплата – это доход. Если у населения не дай бог появились лишние деньги и мы отнесли их на хранение в банк – значит, заработаем прибыль. А облагаются ли налогом вклады в банках? Должны ли мы платить НДФЛ с банковских процентов?

Какие вклады облагаются налогом в 2018?

Банковские ставки по вкладам в 2018 году показали яркую тенденцию снижения. Поэтому среди населения повысился ажиотаж к альтернативным вкладам – инвестиционным счетам, вложениям в паи – банки предлагают обширный спектр подобных программ с более привлекательными ставками.

Итак, несмотря на то, что Минфин давно настаивает на необходимости ввести налог на банковские вклады физических лиц, в 2018-ом стандартных депозитов это не коснется. Ставка по вкладам, не облагаемая налогом в 2018 останется на уровне формулы «Ключевая ставка ЦБ + 5%». Таким образом, если на начало года ключевая ставка = 8,25%, то максимальная прибыль по депозитам, за которую вы не будете платить налоги, составит 13,25%.

НДФЛ с вкладов в банках в 2018 платят с дохода свыше 13,25%.

Таким образом, налог с депозита физических лиц в 2018 в банках по стандартным программам вы не заплатите, даже если очень этого захотите – банки практически не предлагают ставок выше 9% по ряду обоснованных причин. За превышение средней ставки на 2-3 базисных пункта, им придется отчислять в АСВ повышенный процент.

Налогообложение доходов от вклада в ПИФы

Если вы воспользовались услугами инвестиционных компаний, и приобрели паи под доверительное управление, доход может превысить отметку 13,25%. Вопрос налогообложения актуален, но есть исключение:

Владение паем более 3-х лет освобождает от уплаты налога!

Если же исключение не подходит под ваш доход, вы обязаны подать декларацию 3НДФЛ на разницу от необлагаемой ставки. Чтобы рассчитать налог на вклады физических лиц в 2018, возьмите калькулятор и сделайте следующее: От процентной ставки, соответствующей полученному доходу, отнимите действующую ключевую ставку и ещё 5%. Остаток переведите в денежное выражение и отсчитайте 13% — это и будет ваш подоходный налог с процентов по вкладам 2018.

Налогообложение процентов от облигаций

Порядок налогообложения доходов с облигаций изменен с 1 января 2018 года. Теперь базой для расчета налога служит вся сумма дохода. Новый порядок предполагает расчет, аналогичный налогообложению вкладчика в ПИФы, как было описано выше.

Исключение составят облигации в валюте, и облигации выпущенные до 01.01.2017 г.

banks.is

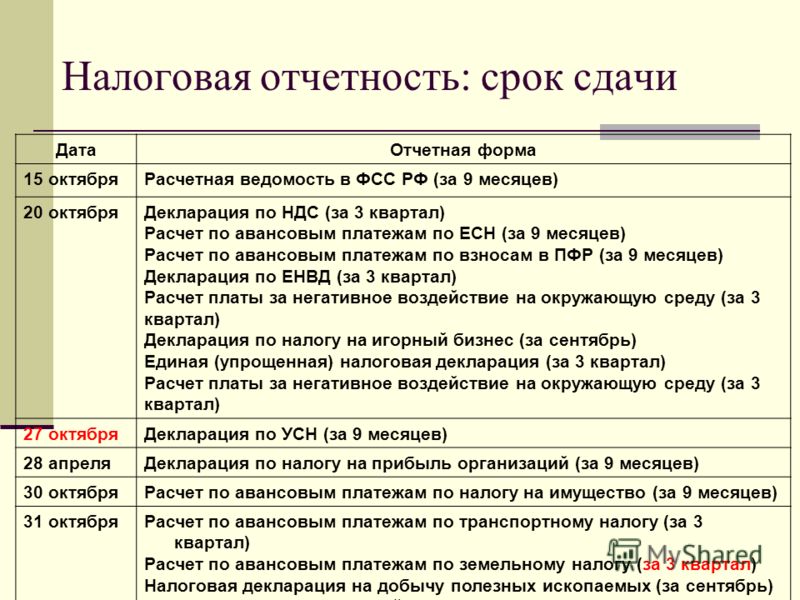

Что входит в налоговую отчетность: Налоговая отчетность | Составление, подготовка и сдача налоговой отчетности ООО, организации в Москве

Налоговая отчетность в 2020 и 2021 году

Налоговая отчетность в 2020 году — это совокупность отчетных форм, бланков, деклараций и справок, которые налогоплательщики периодически предоставляют в ФНС. О составе, формах и видах фискальных отчетов расскажем в нашей статье.

Начнем с понятия

Исчерпывающее понятие налоговой отчетности в действующем фискальном законодательстве не закреплено. Однако большинство специалистов сходятся в определении данного понятия.

Итак, налотчетность — это совокупность унифицированных и произвольных документов, систематически предоставляемых в территориальные отделения ФНС в обязательном порядке, в которых содержится информация об обязательствах налогоплательщика перед государством в части расчетов по налогам, сборам, взносам и иным фискальным платежам.

Ключевое назначение — это контроль государства над полнотой, своевременностью и правильностью исчисления фискальных обязательств. То есть работники ФНС тщательно изучают данные предоставленных отчетов и анализируют полученную информацию: правильно ли налогоплательщик исчислил платеж, полностью ли он рассчитался с бюджетом, своевременно ли предоставил отчеты и осуществил оплату.

Основные виды

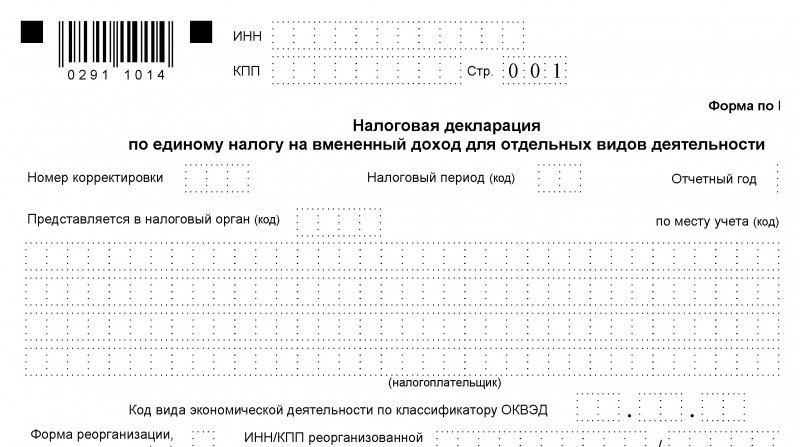

Общепринятый состав налоговой отчетности:

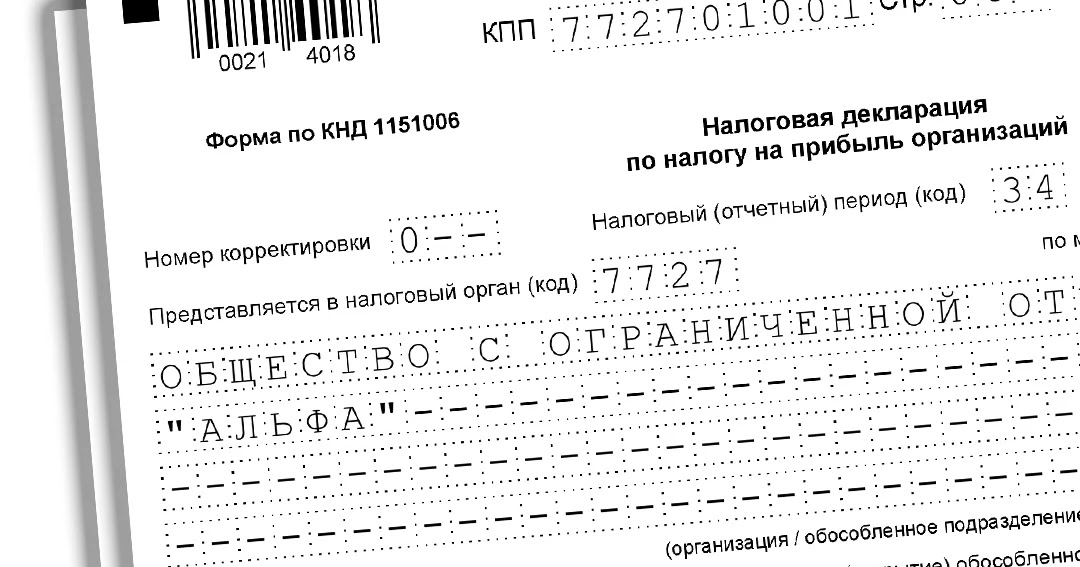

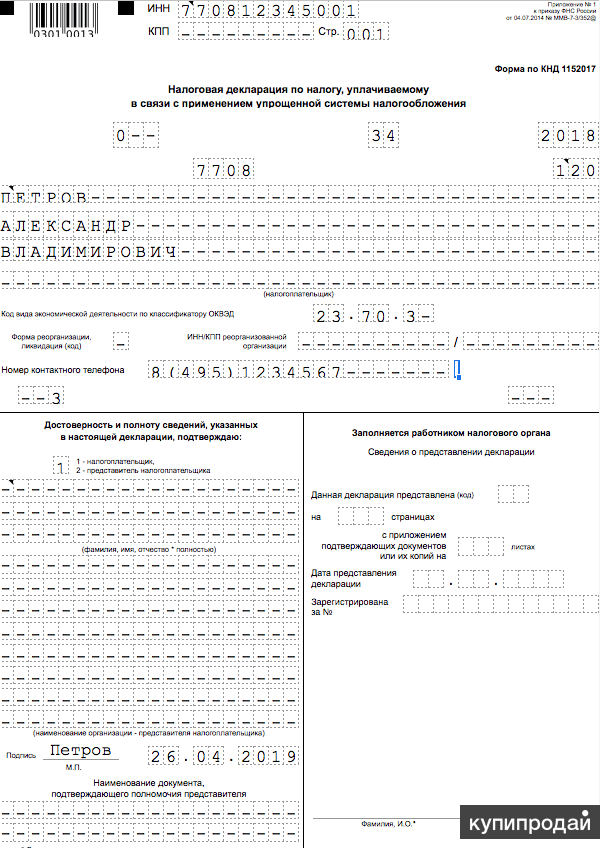

- Налоговая декларация — это основная форма, которую сдают практически все виды и категории налогоплательщиков. Следует отметить, что по каждому фискальному обязательству (налогу, сбору) утвержден индивидуальный унифицированный бланк (КНД).

- Расчеты по авансовым платежам — промежуточные отчеты, в которых содержится информация о начисленных и уплаченных авансах по налогам, сборам и взносам.

- Расчет по страховым взносам — довольно новый вариант фискальных отчетов. Введен в состав налотчетов в связи с передачей прав администрирования по страховым взносам в ФНС.

- Сведения о среднесписочной численности. Сдается до 20 января года, следующего за отчетным. Причем отчитываться обязаны все экономические субъекты без исключения.

- Бухгалтерские отчеты, причем эти формы идут в составе налоговой отчетности и статистической отчетности. Иными словами, бухгалтерская финотчетность сдается не только в ФНС но и в Росстат (ежегодно и обязательно).

- Другие формы документов. К ним относят справки, пояснительные записки, книги доходов и расходов, иные сведения, предоставляемые по индивидуальным запросам ФНС либо в обязательном порядке (периодически).

Как определить, что сдавать в ФНС

В первую очередь, стоит отметить, что виды налоговой отчетности определяются в зависимости от применяемой системы налогообложения. Иными словами, налогоплательщик на основном режиме налогообложения обязан сдавать отчеты по одному составу, а предприниматель на упрощенке — совершенно другие бланки.

Второй фактор по значимости — это вид основной деятельности. Так, для определенного вида предусмотрены дополнительные формы отчетов. Например, декларации по игорному бизнесу или водному налогу.

Вид производимой и реализуемой продукции также имеет непосредственное значение для состава налотчетов. Например, если предприятие производит подакцизную продукцию, то придется сдавать декларацию по акцизам. Причем форма декларации не одна, бланков несколько. Какой придется сдавать компании, определяется по видам подакцизного товара.

Какой придется сдавать компании, определяется по видам подакцизного товара.

Наличие наемных сотрудников в предприятии также влияет на состав, что входит в налоговую отчетность. Если работники в штате есть, то добавляются следующие бланки:

- расчет 6-НДФЛ;

- единый расчет по страховым взносам;

- справки 2-НДФЛ.

Помимо отчетов в ФНС, работодатели сдают и пенсионную отчетность (СЗВ-М, СЗВ-СТАЖ и прочие).

Требования и правила составления

Для формирования фискальных отчетов чиновники предусмотрели следующие требования:

- Исправления, помарки и применение корректирующих средств не допускаются. Печатать информацию с двух сторон одного листа нельзя.

- Информация в бланки вносится либо от руки синими или черными чернилами, либо при помощи компьютера.

- Для каждого показателя предусмотрено свое поле, объединение граф не допускается.

- Если для декларации предусмотрена унифицированная форма, то предоставлять сведения в иной форме не допускается.

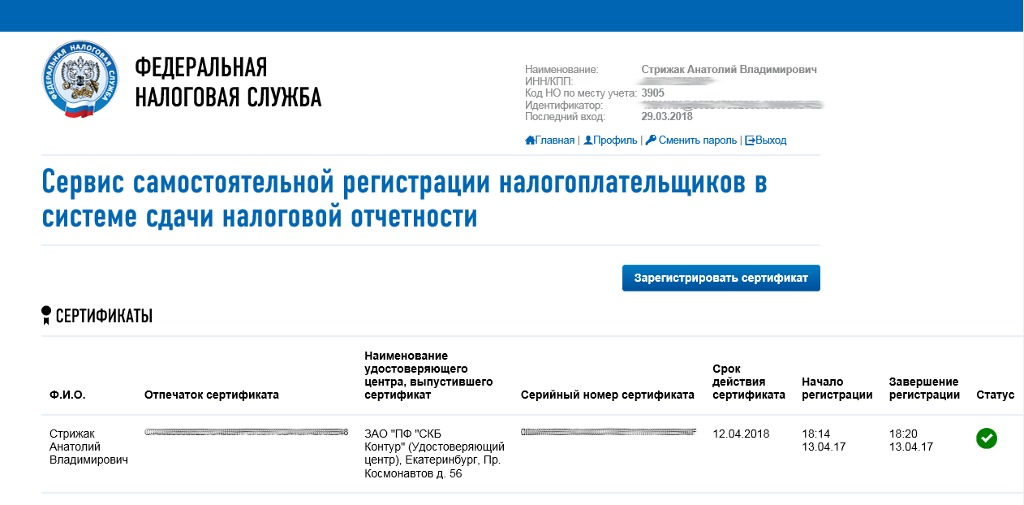

Остальные требования, сроки и правила предоставления утверждены в индивидуальном порядке к каждой из форм налотчетности. Сдать информацию можно следующими способами:

- лично в ближайшее отделение ИФНС;

- по почте заказным письмом с описью вложений;

- электронно через личный кабинет налогоплательщика либо по защищенным каналам связи с использованием специализированных программ.

Также отчитаться можно через доверенного представителя. В таком случае придется оформить доверенность и предоставить ее в ФНС.

Отчетность по итогам 2020 для ИП и ООО на УСН, ЕНВД

Отчётность для всех ИП и ООО в налоговую

Отчётность по УСН

Заплатить налог и сдать декларацию: до 30 апреля 2021 года — для ИП, до 31 марта 2021 года — для ООО.

Подробнее про УСН и отчётность на этой системе налогообложения читайте в статье Упрощённая система налогообложения.

Последняя отчётность по ЕНВД

Сдать декларацию до 20 января 2021 года, заплатить налог до 25 января 2021 года.

Подробнее про отчётность по ЕНВД читайте в статье.

Сдавайте отчётность в три клика

Эльба рассчитает налог и подготовит отчётность для бизнеса на УСН, ЕНВД и патенте. А ещё поможет cформировать счета, акты и накладные.

Только для ООО — сдать бухгалтерскую отчётность

До 31 марта 2020 года.

Это отчёт, в котором содержится информация в денежном выражении об имуществе, долгах, выручке, прибыли, расходах и финансовых результатах. Бухотчётность составляют и утверждают по итогам каждого года и сдают в налоговую в электронной форме.

Отчётность за сотрудников — для всех ООО и ИП с сотрудниками

6-НДФЛ в налоговую

До 1 марта 2021 года — за 2020 год.

Отчёт нужно сдать, если за прошедший год физлица получали от вас доходы. Например, вы выдавали зарплату сотрудникам, дивиденды учредителям или беспроцентные займы. В отчёте 6-НДФЛ отражаются сведения о доходах физлиц и удержанном налоге.

В отчёте 6-НДФЛ отражаются сведения о доходах физлиц и удержанном налоге.

Если вы не выплачивали доходы физикам, нулевой отчёт сдавать не нужно.

О нюансах 6-НДФЛ читайте в статье.

2-НДФЛ в налоговую

До 1 марта 2021 года — за 2020 год.

Не нужно сдавать, если вы не платили зарплату сотрудникам, дивиденды учредителям, и другие физлица не получали от вас доходы в 2019 году.

Подробнее о 2-НДФЛ читайте в статье.

Расчёт по страховым взносам в налоговую

До 30 января 2021 года — за 2020 год.

РСВ — ежеквартальный отчёт, который сдают ИП с сотрудниками и все ООО. Из него фонд узнаёт о ваших сотрудниках, их зарплате и начисленных страховых взносах. В отчёте нужно показать сотрудников как по трудовому, так и по гражданско-правовому договору.

Если в ООО нет сотрудников, то всё равно нужно сдать нулевой отчёт. ИП без сотрудников не отчитываются по этой форме.

О том, что это за отчёт и как заполнить его в Эльбе, читайте в статье «Новый отчёт за сотрудников в налоговую».

СЗВ-М в пенсионный фонд

До 15 января 2021 года — за декабрь 2020 года, и далее — каждый месяц.

СЗВ-М нужно сдавать каждый месяц ИП с сотрудниками и всем ООО. Отчёт содержит список работников, их ИНН и СНИЛС.

Если вы — ИП без сотрудников, сдавать этот отчёт не нужно. А в каждом ООО есть хотя бы один сотрудник — директор. Отразите его в СЗВ-М, даже если он не получает зарплату.

Подробнее об отчёте СЗВ-М читайте в статье.

4-ФСС в фонд социального страхования

До 20 января 2021 года на бумаге, до 25 января 2021 года в электронном виде — за 2020 год.

ИП с сотрудниками по трудовому договору и все ООО отчитываются в ФСС. В отчёте 4-ФСС отражаются список сотрудников, их зарплата и размер страховых взносов на травматизм.

Если в ООО нет ни одного сотрудника, нужно сдать нулевой 4-ФСС. ИП, который уволил всех сотрудников, но не снялся с учёта в ФСС как работодатель, тоже продолжает отчитываться.

Только ООО — подтвердить вид деятельности в ФСС

До 15 апреля 2021 года.

О том, как и зачем это делать, читайте в статье.

Отчетность ИП на УСН без работников — Контур.Экстерн

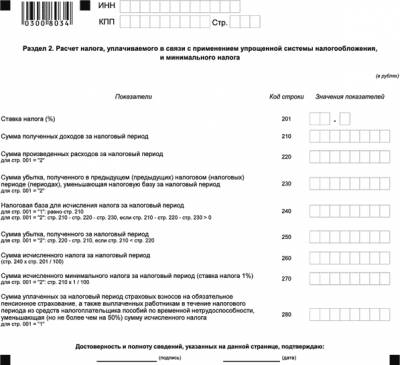

УСН (упрощенная система налогообложения) — самый распространенный специальный режим уплаты налогов, который предусмотрен для малого и среднего бизнеса.

Авансовый платеж по налогу платится по итогам первого квартала, полугодия и девяти месяцев, а сам налог — по итогам года (ст. 346.21 НК РФ).

При этом собственник бизнеса сам принимает решение, какой объект налогообложения выбрать. Первый вариант — платить 6% от доходов и уменьшать налог на страховые взносы. Второй вариант — уплачивать 15% с разницы между доходами и расходами.

Если ИП находится на упрощенной системе налогообложения 6 % и не имеет в штате работников, он может существенно понизить сумму налога на страховые взносы в размере 100%. Воспользоваться этим правом можно лишь в том случае, когда страховые взносы фактически перечислены в ПФР.

Если объект налогообложения — доходы, уменьшенные на расходы, страховые взносы в полном объеме уменьшают налогооблагаемую базу.

Отчетность и платежи ИП на УСН

Во-первых, если в течение года книгу учета доходов и расходов вели в электронном виде, то по окончании года необходимо подготовить ее бумажный вариант: распечатать, прошить и пронумеровать.

Во-вторых, за 2021 год индивидуальные предприниматели на упрощенной системе налогообложения без работников должны уплатить фиксированные взносы за себя, которые вычисляются исходя из величины МРОТ. Крайний срок уплаты взносов за 2020 год — 31 декабря 2020.

Примите во внимание, что удобнее и выгоднее платить фиксированные платежи поквартально, чтобы сразу уменьшать авансовые платежи по налогу.

Налоги и взносы ИП на УСН

До 30.04.2021 необходимо оплатить сумму налога по УСН по итогам 2020 года.

Авансовые платежи за 1 квартал 2021 года потребуется оплатить до 26 апреля 2020 года, за полугодие — до 26 июля 2021 года, за 9 месяцев 2020 года — до 25 октября 2020 года.

Взносы за себя за 2021 год — до 31 декабря 2021 года.

3 месяца бесплатно пользуйтесь всеми возможностями Контур.Экстерна

Попробовать

Поможем сдать отчетность и налоговую декларацию для ИП и организаций

Не все организации могут себе позволить содержать на постоянной основе профессиональных бухгалтеров высокой квалификации, специалистов по оптимизации и других работников финансового сектора, без которых не обойтись современному бизнесмену.

Поэтому мы предлагаем свои услуги, готовы помочь:

- сдать налоговую декларацию;

- сдать отчетность по бухгалтерскому учёту;

- предоставить консультации профессионалов по смежным вопросам.

Также мы специализируемся на следующих услугах:

- различные виды аудита – необходимая операция для оценки финансовой деятельности организации. Ежегодный аудит – требование закона РФ. То же касается налогового аудита, мы предлагаем как обычную процедуру, так и экспресс-проверку;

- полный цикл бухгалтерского обслуживания – включает в себя стандартные операции: расчёт заработной платы, создание отчётной документации по з/п, учёт кадров компании, нулевую отчётность;

- юридическая помощь, включая: решение споров, оформление процедур банкротств, ликвидаций предприятий или регистраций новых организаций и другие виды деятельности – важная услуга, которая поможет решить множество трудностей.

Мы готовы представлять интересы вашей компании в судах, формировать и направлять в требуемые инстанции всю необходимую документацию: иски, требования, запросы;

Мы готовы представлять интересы вашей компании в судах, формировать и направлять в требуемые инстанции всю необходимую документацию: иски, требования, запросы; - предоставляем корпоративное обучение по актуальным программам – востребованная услуга, которая даёт возможность расширить знания сотрудников в области бухгалтерского учёта, экономических и юридических вопросов, без которых немыслимо существование современного бизнеса.

В штат сотрудников нашей аудиторской компании входят специалисты:

- налоговые консультанты;

- аналитики;

- юристы;

- финансисты;

- специалисты по МСФО.

Мы работаем в регионах: Восточная Сибирь; Забайкалье; Республика Бурятия; Дальний Восток и в европейской части России. Сотрудничаем с производственными, строительными и финансовыми компаниями;с корпорациями, добывающими полезные ископаемые; с турагентствами; с НИИ.

Связавшись с нами, вы в короткие сроки получите всю необходимую помощь в оформлении документов, создании требуемой отчётности и подачи её в соответствующую организацию.

Налоговая отчетность на ОСНО для организаций в Санкт-Петербурге

Организация на ОСНО

Одной из важнейших задач бухгалтерии любой организации на ОСНО является ведение налоговых отчетностей, которые используются для проверки чистоты выплат налогов компанией.

Налоговая отчетность – это документация, в которой излагается подробная информация о текущем финансовом положении компании, то есть о размерах налоговой базы и налоговых обязательствах компании. Налоговая отчетность организации должна периодически предоставляться в налоговую инспекцию в строго установленные сроки, однако следует помнить, что отчетность – это совокупность целого пакета документов по каждому типу налогов и всему имуществу компании, в том числе финансовым средствам.

Налоговая отчетность организации

Налоговая отчетность – это комплекс документов, включающий в себя налоговые декларации, отчетности по авансовым налоговым выплатам, сведения о численности сотрудников и постоянного штата компании, а также дополнительная документация по налогам, которая может быть запрошена налоговой инспекцией или предоставлена плательщиком самостоятельно.

Налоговые отчетности должны предоставляться в двух экземплярах, первый из которых сдается в налоговую инспекцию, а второй прикрепляется к документации самого налогоплательщика.

Сдача отчетов в налоговую

Следует помнить, что сдача отчетов в налоговую должна производится в конце каждого налогового периода (обычно это квартал или календарный год), сами отчеты должны быть максимально подробными и обоснованными.

Например, налоговая инспекция может запросить первичную документацию, подтверждающую совершение определенных финансовых операций или данные об инвентаризации или переоценке недвижимого имущества, находящегося на балансе компании.

Проверка налоговой отчетности

Несмотря на необходимость сдавать отчетность раз в налоговый период, надо знать, что проверка налоговой отчетности может быть и внеплановой, поэтому необходимо вести отчетность по всем налоговым делам компании в течение всего хода ее деятельности. Кроме того, для каждого налога установлены свои сроки сдачи отчетов в органы, куда производятся отчисления.

Например, отчетным периодом по социальным страховым выплатам является каждый квартал года, а для имущественного налога отчетный период чаще всего составляет полный календарный год, но при этом территориальное самоуправление может установить другие отчетные периоды.

Отчетность в Федеральную Налоговую Службу

Возможность отправлять бухгалтерскую и налоговую отчетность через Интернет с помощью «Контур-Экстерн» появилась у российских предприятий в 2002 году. С тех пор блок налоговой отчетности претерпел существенные изменения, с каждым годом становясь все более удобным для пользователей.

Тарифный план «Классический ФНС»

Тарифный план «Классический ФНС» предназначен для Абонентов в режиме «Основной абонент» или «Дополнительный абонент», и включает в себя:

Права на интеллектуальные продукты:

- Право использования программы для ЭВМ «Контур-Экстерн» сроком действия на 1 год с доступными сервисами:

- Отчетность в ИФНС — включает в себя:

— Формирование налоговой и бухгалтерской отчетности на сервере Системы с использованием актуальных форм отчетности. Набор пакетов форм отчетности ограничивается тарифным планом.

Набор пакетов форм отчетности ограничивается тарифным планом.

— Возможность автоматизированной проверки налоговой и бухгалтерской отчетности в электронном виде на сервере Системы.

— Осуществление передачи налоговой и бухгалтерской отчетности в налоговые органы по телекоммуникационным каналам связи. - Запросы и выписки — получение сведений о состоянии лицевого счета (выписок) от ИФНС, участие в проекте ИОН (информационное обслуживание налогоплательщиков).

- Неформализованный документооборот с ИФНС — позволяет вести юридически значимую переписку с контролирующими органами по телекоммуникационным каналам связи.

- Отчетность в Росстат — юридически значимый документооборот с территориальными органами государственной статистики (ТОГС) по телекоммуникационным каналам связи. Доступные формы для передачи отчетности:

— Унифицированные формы.

— Бухгалтерские статистические формы для Росстата.

— Неформализованная переписка с ТОГС. - Передача отчетности в ФСС — возможность передачи по телекоммуникационным каналам связи отчетности по форме 4-ФСС на приемный шлюз ФСС.

Оператор не несет ответственности за работоспособность портала ФСС.

Оператор не несет ответственности за работоспособность портала ФСС. - Формирование отчетности в ФСС – формирование отчетности по форме 4-ФСС на сервере Системы.

- Финансовый анализ за один период — доступ к ограниченной версии программы для ЭВМ «Эксперт», позволяющей провести финансовый анализ предприятия по данным одного бухгалтерского отчета за один отчетный период.

- Оценка вероятности налоговой проверки — доступ к ограниченной версии программы для ЭВМ «Эксперт», позволяющей оценить вероятность выездной налоговой проверки на основании критериев из приказа ФНС России от 30.05.2007 № ММ-3-06/333@.Электронный документооборот с контрагентами — доступ к ограниченной версии программы для ЭВМ «Диадок», позволяющий осуществлять юридически значимый электронный документооборот с контрагентами в объеме до 400 документов в течение срока действия тарифного плана.

- Лицензия на право использования СКЗИ «КриптоПро CSP» сроком действия на 1 год (для режима «Основной абонент») — документ, предоставляющий Абоненту право установить средство криптографической защиты информации (СКЗИ) на одном компьютере и использовать его в течение одного года.

СКЗИ входит в набор программных средств, необходимых для работы в Системе.

СКЗИ входит в набор программных средств, необходимых для работы в Системе.

- Услуги абонентского обслуживания:

- Консультационная поддержка.

- Информационная рассылка.

- Видеосеминары.

Перечень пакетов форм налоговой отчетности, входящих в тарифный план «Классический ФНС», в зависимости от категории Абонента:

- Для индивидуальных предпринимателей на специальной системе налогообложения (УСН, ЕНВД): 1 – «Специальный режим», 5 – «Дополнительные формы».

- Для индивидуальных предпринимателей на общей/смешанной системе налогообложения: 1 – «Специальный режим», 2 – «Индивидуальный предприниматель», 5 – «Дополнительные формы».

- Для юридических лиц на специальной системе налогообложения (УСН, ЕНВД): 1 – «Специальный режим», 4 – «Бухгалтерская отчетность», 5 – «Дополнительные формы».

- Для юридических лиц на общей/смешанной системе налогообложения: все формы.

Срок действия тарифного плана «Классический ФНС» – 1 год.

Направить заявку для подключения

налоговую отчетность — Перевод на английский — примеры русский

На основании Вашего запроса эти примеры могут содержать грубую лексику.

На основании Вашего запроса эти примеры могут содержать разговорную лексику.

Необходимо упростить и минимизировать налоговую отчетность.

желательно, чтобы система бухгалтерского учета и отчетности позволяла получать управленческую информацию и налоговую отчетность, с тем чтобы владельцы и менеджеры МСП были заинтересованы в применении систем бухгалтерского учета и отчетности;

Management information and tax reporting were desirable outputs of an accounting and reporting system to encourage SME owners and managers to implement accounting and reporting systems. Страховые компании готовят финансовые отчеты двух видов — общего назначения и налоговую отчетность.

Привези мне налоговую отчетность за последние три года, встретимся завтра в «Моне».

I need you to bring me your tax returns for the last three years and meet me tomorrow at Mona’s.Упрощенный порядок налогообложения групп может предусматривать, что родственные компании рассматриваются как один субъект налогообложения и представляют сводную налоговую отчетность.

Group relief might be available where related companies can be treated as a single fiscal unit and file consolidated accounts. Кроме того, досье данных НДП за какой-либо отчетный год включает налоговую отчетность предприятий за данный финансовый год, но не дает полного представления о всех действующих предприятиях.

Благодаря принятым мерам в электронном формате сдают налоговую отчетность свыше 89% субъектов предпринимательства, а статистическую отчетность — порядка 86%.

Thanks to the measures taken, over 89 per cent of enterprises now use electronic filing for their tax statements and about 86 per cent file statistical information electronically.Один эксперт заявил, что необходимо сблизить не только финансовую и налоговую отчетность, но и финансовую и управленческую отчетность.

One expert said that it was necessary to bridge the gap not only between financial and tax accounting but also between financial and management accounting.

Председатель высказал замечания в связи с разграничением, проводимым в документе между странами, ориентирующимися на кредитное финансирование и налоговую отчетность, и странами, широко использующими фондовые рынки, и различиями, к которым это приводит в национальных стандартах учета.

The Chairperson commented on the distinction made in the document between credit-tax countries and equity market countries and the differences this caused in their accounting standards.

Определение налоговой декларации

Что такое налоговая декларация?

Налоговая декларация — это форма или формы, поданные в налоговый орган, в которых указываются доходы, расходы и другая соответствующая налоговая информация. Налоговые декларации позволяют налогоплательщикам рассчитывать свои налоговые обязательства, планировать налоговые платежи или требовать возмещения переплаченных налогов. В большинстве стран налоговые декларации должны подаваться ежегодно для физического или юридического лица с отчетным доходом, включая заработную плату, проценты, дивиденды, прирост капитала или другую прибыль.

В большинстве стран налоговые декларации должны подаваться ежегодно для физического или юридического лица с отчетным доходом, включая заработную плату, проценты, дивиденды, прирост капитала или другую прибыль.

Ключевые выводы

- Налоговая декларация — это документация, поданная в налоговый орган, в которой указаны доходы, расходы и другая соответствующая финансовая информация.

- В налоговых декларациях налогоплательщики рассчитывают свои налоговые обязательства, планируют налоговые платежи или запрашивают возмещение за переплату налогов.

- В большинстве случаев налоговые декларации необходимо подавать ежегодно.

Общие сведения о налоговых декларациях

В Соединенных Штатах налоговые декларации подаются в Налоговую службу (IRS) или в налоговое агентство штата или местного органа (например, Налоговое управление штата Массачусетс), содержащие информацию, используемую для расчета налогов.Налоговые декларации обычно готовятся с использованием форм, установленных IRS или другим соответствующим органом.

В США люди используют различные формы формы 1040 Налоговой системы для подачи федеральных налогов на прибыль. Корпорации будут использовать форму 1120, а партнерства будут использовать форму 1065 для подачи своих годовых отчетов. Для отчета о доходах из источников, не связанных с занятостью, используются различные формы 1099. Заявление на автоматическое продление срока подачи декларации о доходах физических лиц в США можно подать через форму 4868.Взаимодействие с другими людьми

Обычно налоговая декларация начинается с того, что налогоплательщик предоставляет личную информацию, которая включает в себя статус регистрации и зависимую информацию.

Разделы налоговой декларации

Как правило, налоговые декларации состоят из трех основных разделов, в которых вы можете указать свой доход и определить вычеты и налоговые льготы, на которые вы имеете право:

Доход

В разделе о доходах налоговой декларации перечислены все источники дохода. Наиболее распространенный метод отчетности — форма W-2.Также необходимо сообщать заработную плату, дивиденды, доход от самозанятости, роялти и, во многих странах, прирост капитала.

Наиболее распространенный метод отчетности — форма W-2.Также необходимо сообщать заработную плату, дивиденды, доход от самозанятости, роялти и, во многих странах, прирост капитала.

Вычеты

Отчисления уменьшают налоговые обязательства. Налоговые вычеты значительно различаются в зависимости от юрисдикции, но типичные примеры включают взносы в пенсионные накопительные планы, выплаченные алименты и вычеты процентов по некоторым кредитам. Для предприятий большинство расходов, непосредственно связанных с бизнес-операциями, подлежат вычету. Налогоплательщики могут детализировать вычеты или использовать стандартный вычет для своего статуса регистрации.После вычета всех вычетов налогоплательщик может определить ставку налога на свой скорректированный валовой доход (AGI).

Налоговые льготы

Налоговые льготы — это суммы, которые компенсируют налоговые обязательства или причитающиеся налоги. Как и вычеты, они сильно различаются в зависимости от юрисдикции. Однако часто есть кредиты, связанные с уходом за детьми и пожилыми людьми, пенсиями, образованием и многим другим.

Однако часто есть кредиты, связанные с уходом за детьми и пожилыми людьми, пенсиями, образованием и многим другим.

После отчета о доходах, вычетах и кредитах в конце декларации указывается сумма налоговой задолженности налогоплательщика или сумма переплаты по налогу.Излишне уплаченные налоги могут быть возвращены или перенесены на следующий налоговый год. Налогоплательщики могут перечислять платеж единой суммой или планировать налоговые платежи на периодической основе. Аналогичным образом, большинство самостоятельно занятых лиц могут вносить авансовые платежи каждый квартал, чтобы снизить свое налоговое бремя.

Вы можете подать налоговую декларацию, заполнив ее самостоятельно, используя налоговую программу, или наняв специалиста по составлению налоговой декларации или бухгалтера, который соберет у вас необходимую информацию и подаст ее от вашего имени.

Особые соображения

IRS рекомендует подателям налоговых деклараций хранить как минимум три года. Однако другие факторы могут потребовать более длительного удержания. В некоторых ситуациях может потребоваться бессрочное хранение поданных деклараций.

Однако другие факторы могут потребовать более длительного удержания. В некоторых ситуациях может потребоваться бессрочное хранение поданных деклараций.

Если налоговая декларация содержит ошибки, необходимо представить исправленную декларацию, чтобы исправить несоответствие.

Что такое налогооблагаемый и необлагаемый доход?

Вы можете получать доход в виде денег, имущества или услуг. В этом разделе обсуждаются многие виды доходов, которые облагаются или не облагаются налогом. Он включает обсуждение заработной платы сотрудников и дополнительных льгот, а также доходов от бартера, партнерства, S-корпораций и роялти.Информация на этой странице не должна рассматриваться как исчерпывающая. Другие шаги могут быть подходящими для вашего конкретного вида бизнеса.

Как правило, сумма, включенная в ваш доход, подлежит налогообложению, если иное не предусмотрено законом. Облагаемый налогом доход должен быть указан в вашей декларации и подлежит налогообложению. Доход, который не облагается налогом, может быть указан в вашей налоговой декларации, но не подлежит налогообложению. Список доступен в Публикации 525 «Налогооблагаемый и неналоговый доход».

Доход, который не облагается налогом, может быть указан в вашей налоговой декларации, но не подлежит налогообложению. Список доступен в Публикации 525 «Налогооблагаемый и неналоговый доход».

Доходы, полученные конструктивно. Как правило, вы облагаетесь налогом имеющийся у вас доход, независимо от того, действительно ли он находится в вашем распоряжении.

Действительный чек, который вы получили или который был предоставлен вам до конца налогового года, считается конструктивно полученным в этом году доходом, даже если вы не обналичите чек или не внесете его на свой счет до следующего года. Например, если почтовая служба пытается доставить вам чек в последний день налогового года, но вас нет дома, чтобы получить его, вы должны включить эту сумму в свой доход за этот налоговый год.Если чек был отправлен по почте так, что он не мог быть доставлен вам до конца налогового года, и вы не могли иначе получить средства до конца года, вы включаете сумму в свой доход за следующий год.

Распределение доходов. Доход, полученный агентом за вас, — это доход, который вы конструктивно получили в том году, когда агент его получил. Если вы соглашаетесь по контракту, что третья сторона должна получать доход за вас, вы должны включить эту сумму в свой доход, когда сторона его получит.

Пример. Вы и ваш работодатель соглашаетесь, что часть вашей заработной платы будет выплачиваться непосредственно вашему бывшему супругу. Вы должны включить эту сумму в свой доход, когда ваш бывший супруг получит ее.

Предоплата. Предоплаченный доход, такой как компенсация за будущие услуги, обычно включается в ваш доход в том году, в котором вы его получили. Однако, если вы используете метод начисления, вы можете отложить получение предоплаченного дохода за услуги, которые будут оказаны до конца следующего налогового года.В этом случае вы включаете выплату в свой доход по мере того, как вы зарабатываете его, оказывая услуги.

Как правило, вы должны включать в валовой доход все, что вы получаете при оплате личных услуг. Помимо заработной платы, комиссионных, сборов и чаевых, это включает другие формы компенсации, такие как дополнительные льготы и опционы на акции.

Вы должны получить от своего работодателя форму W-2 «Отчет о заработной плате и налоге», в которой будет указана заработная плата, полученная вами за свои услуги.

Поставщики услуг по уходу за детьми. Если вы обеспечиваете уход за ребенком в доме ребенка, дома или в другом месте работы, получаемая вами заработная плата должна быть включена в ваш доход. Если вы не являетесь сотрудником, вы, вероятно, работаете не по найму и должны включить платежи за свои услуги в График C (форма 1040 или 1040-SR), прибыль или убыток от бизнеса. Обычно вы не являетесь сотрудником, если только вы не подчиняетесь воле и контролю человека, который нанимает вас, в отношении того, что вы должны делать и как вы должны это делать.

Присмотр за детьми. Если вы присматриваете за родственниками или соседскими детьми, регулярно или только периодически, к вам применяются правила для поставщиков услуг по уходу за детьми.

Дополнительные льготыДополнительные льготы, которые вы получаете в связи с предоставлением ваших услуг, включаются в ваш доход в качестве компенсации, если вы не платите за них справедливую рыночную стоимость или они специально исключены законом. Воздержание от оказания услуг (например, в соответствии с соглашением об отказе от конкуренции) рассматривается как оказание услуг для целей настоящих правил.

Получатель дополнительного пособия. Вы являетесь получателем дополнительного пособия, если вы оказываете услуги, в отношении которых предоставляется дополнительное пособие. Вы считаются получателем, даже если его передали другому человеку, например члену вашей семьи. Примером может служить машина, которую работодатель предоставляет вашей супруге за услуги, которые вы выполняете. Автомобиль считается предоставленным вам, а не вашему супругу.

Автомобиль считается предоставленным вам, а не вашему супругу.

Вы не должны быть сотрудником поставщика, чтобы получить дополнительное пособие.Если вы партнер, директор или независимый подрядчик, вы также можете получить дополнительную выгоду.

Доходы от бизнеса и инвестицийАрендная плата из личного имущества. Если вы сдаете в аренду личное имущество, такое как оборудование или транспортные средства, то, как вы сообщаете о своих доходах и расходах, обычно определяется:

Независимо от того, является ли сдача в аренду бизнесом, и

Независимо от того, осуществляется ли арендная деятельность с целью получения прибыли.

Как правило, если вашей основной целью является получение дохода или прибыли и вы постоянно и регулярно участвуете в арендной деятельности, ваша арендная деятельность является бизнесом. См. Публикацию 535 «Деловые расходы» для получения подробной информации о вычете расходов как на коммерческую, так и на некоммерческую деятельность.

Партнерство, как правило, не облагается налогом. Доходы, прибыли, убытки, отчисления и кредиты партнерства передаются партнерам на основе распределительной доли каждого партнера в этих статьях.Для получения дополнительной информации см. Публикацию 541.

Распределительная доля партнера. Ваша распределяемая доля партнерского дохода, прибылей, убытков, вычетов или кредитов обычно основана на соглашении о партнерстве. При возврате вы должны сообщить о своей распределительной доле этих товаров, независимо от того, действительно ли они переданы вам. Однако ваша распределительная доля убытков партнерства ограничена скорректированной базой вашего партнерского интереса на конец года партнерства, в котором произошли убытки.

Возврат партнерства. Хотя товарищество, как правило, не платит налога, оно должно подать информационную декларацию по форме 1065 «Возврат дохода от партнерства в США». Это показывает результат деятельности партнерства за его налоговый год и элементы, которые необходимо передать партнерам.

Это показывает результат деятельности партнерства за его налоговый год и элементы, которые необходимо передать партнерам.

Как правило, S-корпорация не платит налог на свой доход. Вместо этого прибыль, убытки, отчисления и кредиты корпорации передаются акционерам на основе пропорциональной доли каждого акционера.Вы должны сообщить свою долю этих предметов при возврате. Как правило, предметы, переданные вам, увеличивают или уменьшают базовый запас вашей корпорации S.

S Корпорация возврат. Корпорация S должна подать декларацию по форме 1120S, Налоговая декларация США для корпорации S. Он показывает результаты деятельности корпорации за налоговый год и статьи доходов, убытков, вычетов или кредитов, которые влияют на индивидуальные налоговые декларации акционеров.Для получения дополнительной информации см. Инструкции к форме 1120S PDF.

Роялти Роялти от авторских прав, патентов, нефти, газа и полезных ископаемых облагаются налогом как обычный доход.

Обычно вы указываете роялти в Части I Приложения E (Форма 1040 или Форма 1040-SR), Дополнительный доход и убыток. Однако, если вы владеете долей участия в добыче нефти, газа или полезных ископаемых или ведете бизнес в качестве самозанятого писателя, изобретателя, художника и т. Д., Укажите свои доходы и расходы в Приложении C.

Для получения дополнительной информации см. Публикацию 525 «Налогооблагаемый и необлагаемый доход».

Виртуальная валюта

Продажа или другой обмен виртуальных валют, или использование виртуальных валют для оплаты товаров или услуг, или хранение виртуальных валют в качестве инвестиций, как правило, имеет налоговые последствия, которые могут привести к налоговым обязательствам. Это руководство применимо к физическим лицам и компаниям, использующим виртуальные валюты.

Бартер Бартер — это обмен товарами или услугами.Обычно обмен наличными не производится. Примером обмена является обмен сантехника на услуги стоматолога. Бартер не включает соглашения, которые предусматривают исключительно неформальный обмен аналогичными услугами на некоммерческой основе (например, кооператив по присмотру за детьми, управляемый соседскими родителями). Вы должны включить в свой доход на момент получения справедливую рыночную стоимость собственности или услуг, которые вы получаете при обмене. Для получения дополнительной информации см. Тема 420 — Бартерный доход.

Бартер не включает соглашения, которые предусматривают исключительно неформальный обмен аналогичными услугами на некоммерческой основе (например, кооператив по присмотру за детьми, управляемый соседскими родителями). Вы должны включить в свой доход на момент получения справедливую рыночную стоимость собственности или услуг, которые вы получаете при обмене. Для получения дополнительной информации см. Тема 420 — Бартерный доход.

Налоговая отчетность: виды форм 1099

IBKR выдает консолидированную форму 1099 примерно 15 февраля ежегодно. Следовательно, если у вас есть и счет ценных бумаг, и товарный счет, вы можете получить 1099 шекелей на каждый счет. Ваш 1099 сообщает такую информацию, как заработанные проценты, полученные дивиденды, выплаты вместо них, валовая выручка от операций с ценными бумагами / фьючерсами и удержание налогов.

Если вы являетесь гражданином США, держателем грин-карты или законным резидентом, вам будет предоставлена консолидированная форма 1099, которая содержит информацию, предоставленную в одной или нескольких формах 1099, перечисленных ниже, в зависимости от активности, которая имела место в вашей учетной записи. за календарный год:

за календарный год:

Форма 1099-INT (процентный доход) сообщает о процентном доходе, полученном на вашем счете, включая проценты по остатку денежных средств.Вставка 1 содержит процентный доход без учета сберегательных облигаций США и процентов по обязательствам Казначейства США. Проценты по сберегательным облигациям США и обязательствам Казначейства США указаны во вставке 3. Если IRS уведомило нас о необходимости удержания резервного подоходного налога с процентного дохода на вашем счете, эта сумма будет указана во вставке 4.

Уплаченные вами проценты по марже не сообщаются в IRS. Эта сумма отображается в вашем отчете за год. Проконсультируйтесь со своим налоговым консультантом, чтобы определить налоговый режим этих платежей.

Форма 1099-DIV (Дивидендный доход) сообщает об общих выплатах дивидендов, зачисленных на ваш счет ценных бумаг за календарный год, как «Обыкновенные дивиденды» в поле 1a. Поле 1b, «Квалифицированные дивиденды» — это дивиденды, включенные в поле 1a, которые МОГУТ иметь право на снижение налоговых ставок. IBKR не определяет, соответствуют ли платежи, указанные в блоке 1b, требованиям для применения более низких налоговых ставок. IBKR определяет только то, что это платежи, на которые могут распространяться более низкие налоговые ставки.Проконсультируйтесь со своим налоговым консультантом, ознакомьтесь с инструкциями по форме 1040 / 1040A или публикацией 550 IRS, чтобы определить соответствующий статус этих платежей. Во вставке 2а «Общее распределение прироста капитала» сообщается о распределении долгосрочного прироста капитала от паевых инвестиционных и биржевых фондов. Вставка 6 «Удержанный иностранный налог» — это иностранный налог у источника, удерживаемый у источника, связанный с дивидендами, выплаченными по американским депозитарным распискам (АДР) или по иностранным обыкновенным акциям, торгуемым в США. Страна, в которую был уплачен налог, указана во вставке 7.Если IRS уведомило нас о необходимости удержания резервного подоходного налога с дивидендов, выплачиваемых на ваш счет, эта сумма указывается в поле 4.

IBKR не определяет, соответствуют ли платежи, указанные в блоке 1b, требованиям для применения более низких налоговых ставок. IBKR определяет только то, что это платежи, на которые могут распространяться более низкие налоговые ставки.Проконсультируйтесь со своим налоговым консультантом, ознакомьтесь с инструкциями по форме 1040 / 1040A или публикацией 550 IRS, чтобы определить соответствующий статус этих платежей. Во вставке 2а «Общее распределение прироста капитала» сообщается о распределении долгосрочного прироста капитала от паевых инвестиционных и биржевых фондов. Вставка 6 «Удержанный иностранный налог» — это иностранный налог у источника, удерживаемый у источника, связанный с дивидендами, выплаченными по американским депозитарным распискам (АДР) или по иностранным обыкновенным акциям, торгуемым в США. Страна, в которую был уплачен налог, указана во вставке 7.Если IRS уведомило нас о необходимости удержания резервного подоходного налога с дивидендов, выплачиваемых на ваш счет, эта сумма указывается в поле 4.

Дивиденды, списанные в связи с короткими позициями (выплаты взамен), не сообщаются в IRS. Выплаты вместо выплаченных вам дивидендов отражаются в форме 1099-MISC. Эти суммы также отображаются в вашем годовом отчете. Проконсультируйтесь со своим налоговым консультантом, чтобы определить налоговый режим этих платежей.

Форма 1099-Разное (Прочие доходы) сообщает о полученных комиссиях по ссуде на акции во Вставке 3.Брутто-комиссионный доход, выплачиваемый консультантам, и валовой комиссионный сбор, выплачиваемый представляющим брокерам, указан во вставке 7. Во вставке 8 представлены замещающие выплаты вместо дивидендов и процентов. Если мы получили уведомление от IRS о том, что для вашего счета требовалось резервное удержание, удержанный налог указывается в поле 4.

Форма 1099-OID (Скидка при первоначальном выпуске) сообщает об амортизации процентов по дисконтированным облигациям, которая ежегодно облагается налогом. OID — это превышение заявленной цены погашения обязательства при наступлении срока погашения над ценой его выпуска. OID облагается налогом в виде процентов в течение срока действия обязательства. Если у вас есть обязательство OID, как правило, вы должны включать определенную сумму OID в свой валовой доход каждый год, когда вы выполняете обязательство. Обязательства, которые могут иметь OID, включают облигации, долговые обязательства, векселя, сертификаты и другие свидетельства задолженности со сроком более одного года.

OID облагается налогом в виде процентов в течение срока действия обязательства. Если у вас есть обязательство OID, как правило, вы должны включать определенную сумму OID в свой валовой доход каждый год, когда вы выполняете обязательство. Обязательства, которые могут иметь OID, включают облигации, долговые обязательства, векселя, сертификаты и другие свидетельства задолженности со сроком более одного года.

Поле 1 содержит OID обязательств за ту часть года, в которой они принадлежали вам. Укажите сумму в графе 1 как процентный доход в таблице В вашей налоговой декларации.Однако, в зависимости от типа долгового инструмента, даты выпуска или приобретения и других факторов, вам, возможно, придется указать правильную сумму OID, чтобы сообщить о своем доходе. См. Публикацию IRS 1212, Руководство по инструментам для получения скидки при первоначальном выпуске (OID), для получения подробной информации о том, как определить правильный OID. Вставка 2 содержит другие проценты по обязательствам OID за год, которые представляют собой сумму, отдельную от OID. Если вы выполняли обязательство весь год, укажите эту сумму как процентный доход в Приложении B вашей налоговой декларации.Если вы избавились от обязательства или приобрели его у другого держателя в течение года, см. Публикацию IRS 550 для получения инструкций по отчетности. Во вставке 3 показаны проценты или основная сумма, утраченные, если вы сняли деньги до наступления срока погашения обязательства. Если Налоговое управление США уведомило нас о необходимости удержания резервного подоходного налога с процентного дохода на вашем счете, эта сумма будет указана в поле 4. В поле 6 показан OID по обязательствам Казначейства США за ту часть года, в которой они принадлежали вам. Укажите эту сумму как процентный доход в своей декларации о федеральном подоходном налоге и см. Публикацию IRS 1212, чтобы определить любые соответствующие корректировки этой суммы.Поле 6 OID освобождено от налогов штата и местного подоходного налога и НЕ включено в поле 1.

Если вы выполняли обязательство весь год, укажите эту сумму как процентный доход в Приложении B вашей налоговой декларации.Если вы избавились от обязательства или приобрели его у другого держателя в течение года, см. Публикацию IRS 550 для получения инструкций по отчетности. Во вставке 3 показаны проценты или основная сумма, утраченные, если вы сняли деньги до наступления срока погашения обязательства. Если Налоговое управление США уведомило нас о необходимости удержания резервного подоходного налога с процентного дохода на вашем счете, эта сумма будет указана в поле 4. В поле 6 показан OID по обязательствам Казначейства США за ту часть года, в которой они принадлежали вам. Укажите эту сумму как процентный доход в своей декларации о федеральном подоходном налоге и см. Публикацию IRS 1212, чтобы определить любые соответствующие корректировки этой суммы.Поле 6 OID освобождено от налогов штата и местного подоходного налога и НЕ включено в поле 1.

Форма 1099-B (Выручка от брокерской и бартерной биржи) сообщает о доходах от операций с ценными бумагами, включая продажу акций, облигаций, короткие продажи, погашения, торги и сроки погашения облигаций. Кроме того, прибыль и убыток по фьючерсам также указываются в форме 1099-B.

Кроме того, прибыль и убыток по фьючерсам также указываются в форме 1099-B.

В 2011 году форма 1099-B претерпела значительные изменения, поскольку брокеры должны сообщать дату приобретения, стоимость, краткосрочный или долгосрочный период владения в отношении прибылей и убытков, а также запрещенные чистые продажи ценных бумаг, приобретенных 1 января 2011 г. для «Покрытые ценные бумаги.«

Теперь в консолидированные формы включены четыре формы 1099-B 1099:

- Обеспеченные ценные бумаги с краткосрочной прибылью или убытком

- Обеспеченные ценные бумаги с долгосрочной прибылью или убытком

- Покрытые ценные бумаги — короткие продажи с краткосрочной прибылью или убытком

- Непокрытые ценные бумаги

Все разные формы 1099-B содержат одни и те же поля, однако не все поля могут использоваться в каждой форме.

Поле 1а сообщает дату продажи или обмена ценной бумаги.Для коротких продаж указанная дата является датой доставки ценной бумаги для закрытия короткой продажи.

Поле 1b сообщает дату приобретения ценной бумаги. Для коротких продаж указывается дата приобретения ценной бумаги, используемой для покрытия короткой позиции. Поле 1b будет пустым для ценных бумаг без покрытия.

Во вставке 2 указывается валовая выручка за вычетом комиссионных и сборов, полученных от операций, связанных с продажей и короткими продажами акций и облигаций, других долговых обязательств, товаров, форвардных контрактов, паевых инвестиционных фондов и других ценных бумаг.Эта сумма может быть скорректирована для определенных связанных позиций опционов.

В выручку также включаются денежные средства, выплаченные вместо дробных акций, полученные от продажи корпорацией дробных акций в результате корпоративного действия (т. Е. Слияния, выделения / разделения или обмена). См. Публикацию IRS 550 «Инвестиционный доход и расходы» и проконсультируйтесь со своим налоговым консультантом для правильной отчетности о денежных средствах вместо дробных акций.

Во вставке 3 указывается стоимость или другая основа проданных ценных бумаг. Эта база может быть скорректирована с учетом определенных продаж, связанных опционов и корпоративных действий.Поле 3 будет пустым для ценных бумаг без покрытия.

Эта база может быть скорректирована с учетом определенных продаж, связанных опционов и корпоративных действий.Поле 3 будет пустым для ценных бумаг без покрытия.

Поле 4 — это сумма федерального подоходного налога, удержанного с продажи.